за что таможня пошлина взимается

Разделяются пошлины по разным критериям:

Также отдельно выделяют специальные пошлины. К ним относятся:

Порядок взыскания таможенных налогов

Обеспечением уплаты таможенных пошлин (налогов) в России занимается главный орган – Таможенная служба. Так как РФ – одна из участниц таможенного союза с Беларусью и Казахстаном, все ставки устанавливаются в результате совместного обсуждения.

На всех границах таможенного союза действуют единые ставки, которые могут быть:

Все действующие сейчас нормы были установлены в 2010 году.

При этом вывозные, как и ввозные пошлины касаются только товаров, которые вывозят и ввозят за пределы таможенного союза. При торговле между Россией, Беларусью и Казахстаном, платить пошлины не нужно. Несмотря на это, в некоторых случаях предусмотрены косвенные пошлины. К которым можно отнести акцизы и НДС. Для экспорта ставка принимается за нулевую, экспортер освобождается от оплаты акциз. В случае импорта, данные платежи вносит государство импортер через свои налоговые службы.

Как платить?

В следующем месяце после ввоза товаров (вне зависимости от даты) до 20-го числа необходимо предоставить таможенникам квитанции об оплате косвенных налогов. Также необходимо присовокупить документы, дающие право ввозить данные товары в страну. Кроме того, необходим подать сопроводительные документы.

Порядок взимания косвенных налогов в таможенном союзе после принятия новых правил не зависит от таможни, поскольку все операции производятся через налоговые органы. Поскольку ставка пошлины равняется 0, таможенная служба не задействуется.

Обычно оплачиваемую сумму определяет сам плательщик, однако в определенных, регламентированных законом ситуациях таможенные органы либо назначают сумму самостоятельно, либо требует оплатить дополнительные налоги.

По умолчанию, пошлина оплачивается в национальной валюте, однако может быть пересчитана по действующему курсу центрального банка в любую иностранную.

Сроки уплаты таможенных пошлин и налогов

Время, которое дается на уплату таможенных пошлин отличается в зависимости от типа таможенного налога. Могут учитываться не только нормы таможенного союза, но и нормы международных договоров и законодательства РФ. Основные моменты:

Как устроена доставка товаров, подпадающих под таможенный лимит с 1 января 2020 года

В прошлой статье мы в общих чертах писали о том, как переводим Почту России на электронные рельсы. В этот раз мы решили рассказать о животрепещущей теме — доставке покупок с зарубежных интернет-площадок, превышающих таможенный лимит.

C 1 января в России снизился порог беспошлинного ввоза. Теперь платёж берут с товаров дороже 200 € и тяжелее 31 кг. В самом процессе доставки ничего не изменилось, но теперь это может коснуться большего количества людей, поэтому у покупателей, которых раньше вопрос пошлин не касался, возникают резонные вопросы: что нужно для прохождения таможни? как оплатить пошлину? увеличится ли срок доставки?

В этой статье мы рассмотрим как устроен процесс расчета и уплаты пошлины и расскажем про интеграцию Почты с Федеральной таможенной службой (ФТС), которая упрощает и ускоряет прохождение таможни.

Как рассчитывается пошлина

Год назад порог уже понижали с 1000 € до 500 €, но этот лимит распространялся на сумму заказов за месяц и пошлина с превышения стоимости составляла 30 %. Новое ограничение, введенное с 1 января 2020, действует на каждую посылку отдельно, а тариф снижен в два раза — 15 % с превышения по стоимости, но не менее 2 € за каждый килограмм в случае перевеса.

Посмотрим, как происходит расчёт на примере посылки с товарами стоимостью 250 евро весом 31 кг и 35 кг. Пример рассмотрим в евро, чтобы был понятен принцип. По нему вы можете прикинуть к какой доплате стоит готовиться.

Превышение только по стоимости

(стоимость покупки − норма беспошлинного ввоза) * 15 %

(250 € −200 €) * 15 % = 7,5 €

Превышение и по стоимости и по весу

(вес покупки − 31 кг) * 2 €

(35 −31) * 2 € = 8 €

Если быть точными, то стоимость товаров и порог беспошлинного ввоза сначала пересчитываются в рубли, и от разницы в рублях берется процент таможенной ставки. Курс рубля, а также порог для расчета пошлины, применяют не на день оплаты товара, а на момент подачи декларации в таможню. Формулу расчета можно посмотреть вот тут.

Как оплатить пошлину при доставке частными перевозчиками

По запросу ФТС такие перевозчики, как DHL и UPS, запрашивают данные для декларирования у покупателя и передают их в специальный реестр таможенной службы.

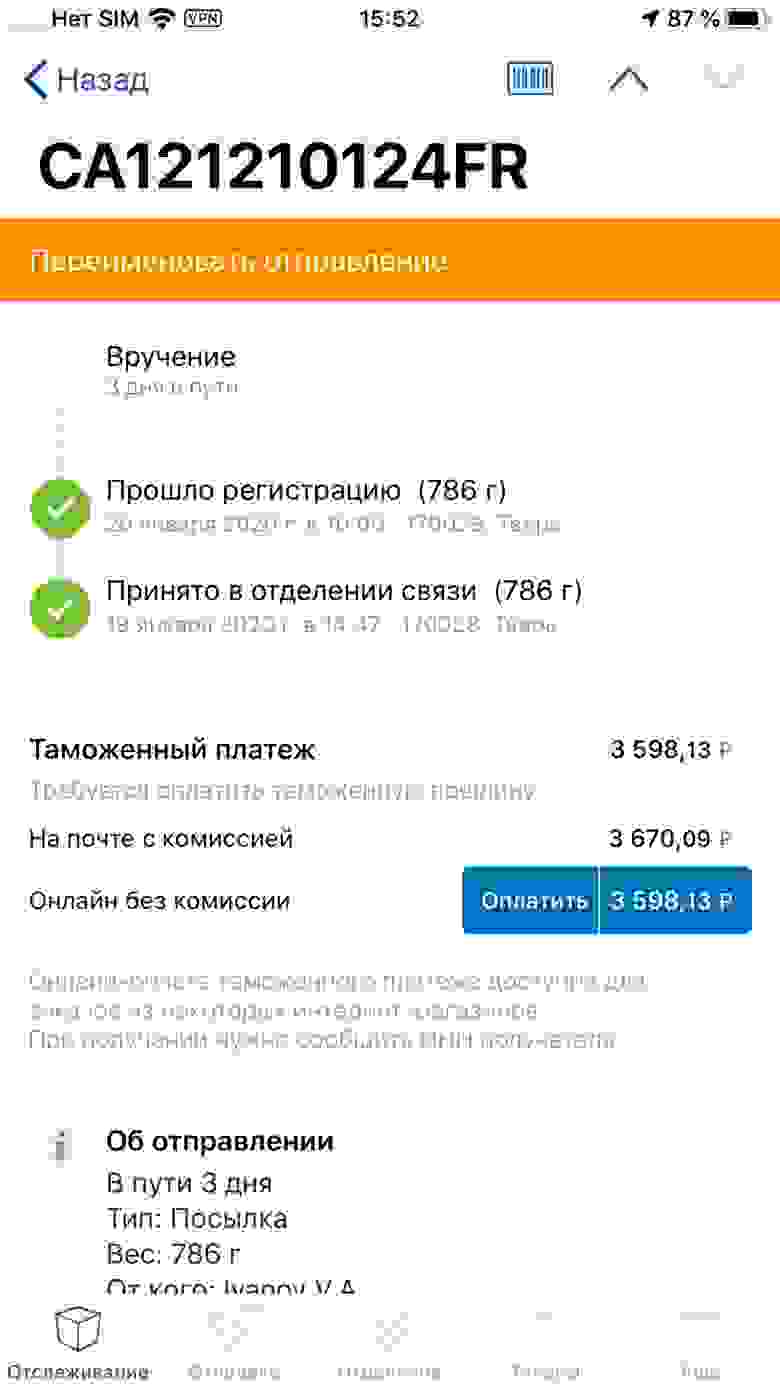

Как оплатить пошлину в Почте России

Если интернет-магазин использует для доставки товаров международные почтовые отправления, то процесс работает иначе. Когда посылка прибывает в РФ, таможенный инспектор оформляет ее и при необходимости готовит документы для уплаты таможенного платежа: таможенный приходный ордер и бланк почтового перевода, с которыми посылка направляется в почтовое отделение.

У таможенного инспектора на границе могут возникнуть вопросы к посылке или сопровождающим её документам. В этом случае он направит посылку в таможню по месту нахождения получателя. Туда же необходимо будет прийти лично, чтобы предоставить документы. Обычно достаточно выписки из банка с суммой покупки, счёта от продавца (или скриншота экрана интернет-площадки с заказом), паспорта и ИНН. Если в результате местной таможней будет принято решение о начислении таможенного платежа, то покупателю будет выписан таможенный приходный ордер и квитанция, по которым потребуется его оплатить. После оплаты посылку можно будет получить в ближайшем к таможне почтовом отделении.

Как работает упрощенная схема Почты России

В прошлом году Почта России совместно с Федеральной таможенной службой запустили упрощённый механизм таможенного оформления, который исключает из процесса доставки бумажную волокиту и ускоряет работу. Теперь маркетплейс, Почта и таможня обмениваются данными онлайн. По такому принципу через Почту уже работают AliExpress и Joom, генерирующие 75% посылок.

Покупатель поручает Почте право представлять свои интересы в операциях с таможней — передавать информацию о товарах, оплачивать пошлину, запрашивать возврат пошлины, в случае возврата посылки. Это ускоряет процесс в разы.

Когда заказ сформирован, интернет-площадка передаёт информацию о нём Почте. Эти данные подаются для декларирования покупки и используются для расчёта таможенной пошлины. Об этом мы сообщаем покупателю по электронной почте сразу со ссылкой для оплаты.

Так выглядит email-уведомление о том, что нужно оплатить таможенный платеж

Когда посылка приходит в Россию, Почта проводит визуальный контроль посылки, взвешивает её и по итогам подает в таможню электронное уведомление о прибытии. На его основании, а также на основании ранее поданной информации о заказе, ФТС России в автоматическом режиме принимает решение о судьбе посылки. Благодаря автоматизации этого процесса, отправления не зависают в пути в ожидании оплаты пошлин и быстрее проходят таможенное оформление. Некоторые клиенты даже замечают в мобильном приложении, как посылка проходит таможню менее чем за минуту!

Оплатить таможенную пошлину можно на сайте Почты по ссылке из письма или в мобильном приложении без комиссии. Неважно, когда вы это сделаете — как только получите уведомление, или через несколько дней. Мы сразу оплачиваем пошлину в ФТС России и берём на себя все риски общения с таможней, чтобы товар не задержался в пути.

Так выглядит окно оплаты таможенной пошлины на сайте Почты России

Если вы пропустили письмо с уведомлением, то можете узнать о необходимости уплаты пошлины на странице отслеживания на сайте Почты или в мобильном приложении.

Онлайн-оплата облегчает получение посылки с пошлиной — вы забираете ее в почтовом отделении, как обычную посылку, для этого важно при оплате пошлины не забыть указать свой ИНН.

Резюмируем, как проходит процесс доставки, если площадка работает с Почтой России по упрощенной схеме:

Так выглядит вся цепочка упрощенной доставки – от покупки до получения товара

Большинство маркетплейсов, доставляющих через Почту и не только, сейчас ведут переговоры по переходу на процесс упрощенного таможенного оформления.

В целом к этому процессу могут подключиться любые международные торговые площадки, принципы работы для всех участников общие. Главные требования к ним — ответственность за достоверность информации о товарах и прозрачная для клиентов логистика.

Если у вас есть предложения или обратная связь по работе наших сервисов или приложений, можете смело писать в комментарии или мне в личку.

Содержание:

Таможенные платежи – это пошлины, налоги и сборы, взимаемые государственными органами с участников внешнеэкономической деятельности (ВЭД) при перемещении грузов, товаров и транспортных средств через таможенную границу Таможенного союза (ТС).

Согласно п. 1 статьи 34 Налогового кодекса Российской Федерации (часть первая), таможенные органы пользуются правами и несут обязанности налоговых органов по взиманию налогов при перемещении товаров через таможенную границу Таможенного союза в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле, настоящим Кодексом (Налоговым), иными федеральными законами о налогах, а также иными федеральными законами.

Базой для исчисления таможенных пошлин в зависимости от вида товаров и применяемых видов ставок является таможенная стоимость товаров и (или) их физическая характеристика в натуральном выражении (количество, масса с учетом его первичной упаковки, которая неотделима от товара до его потребления и в которой товар представляется для розничной продажи, объем или иная характеристика) (Статья 51 ТК ЕАЭС).

Налоговая база для исчисления налогов определяется в соответствии с налоговым законодательством.

Виды таможенных платежей

В 46 статье ТК ЕАЭС определены следующие виды таможенных платежей:

Таможенная пошлина – обязательный платеж, взимаемый таможенными органами в связи с перемещением товаров через таможенную границу Союза, согласно 2 статьи ТК ЕАЭС (ранее см. статья 4 ТК ТС). Пошлина бывает ввозная и вывозная. Размер взимаемых пошлин разнится в зависимости от вида товара и категории участника ВЭД и указан в Едином таможенном тарифе Евразийского экономического союза (ЕТТ). На ряд товаров (автомобили, нефтепродукты) установлены высокие ввозные и вывозные таможенные пошлины. От уплаты пошлин освобождены физические лица, перевозящие через таможенную границу товары для личного пользования (товары, не являющиеся товарами для личного пользования см. Приложение №6 к Решению №107).

Акциз – это разновидность косвенных налогов и накладывается на подакцизную продукцию (нефтепродукты, автомобили, алкогольные и табачные изделия), то есть на товары, спрос на которые не меняется из-за повышения или понижения их стоимости.

Таможенные сборы – это обязательные платежи, взимаемые за совершение таможенными органами таможенных операций, связанных с выпуском товаров, таможенным сопровождением транспортных средств, а также за совершение иных действий ст. 47 ТК ЕАЭС (ранее Статья 72 ТК ТС).

Документы и информация по таможенным платежам

Расчет таможенных платежей и их методы

Таможенные платежи – это комплексная величина, состоящая из нескольких видов обязательных таможенных выплат: сбор за таможенное оформление, акциз, пошлина и НДС, которая рассчитывается в зависимости от вида товара согласно его коду ТН ВЭД по таможенному тарифу таможенного союза.

Калькулятор расчета таможенных платежей

Пример расчета таможенного платежа:

При стоимости товара 1200 долларов, при условии что пошлина по нему составит 10% и НДС 20% таможенный платеж будет рассчитан следующим образом:

основа начисления 1200 долларов (80400,00 руб. по курсу ЦБ РФ на момент подачи декларации * )

1) сбор за таможенное оформление 375,00 руб.

2) 10% пошлина 8040,00 руб.

3) 20% НДС 17688,00 руб. (80400,00 + 8040,00 = 88440,00 руб. * 0,20 = 17688,00 руб.)

Итоговая сумма таможенного платежа уплаченного в таможню составит 389,59 долларов США или по курсу ЦБ на момент подачи декларации 26103,00 руб.

Итоговая стоимость товара при ввозе в РФ с учетом уплаты таможенных платежей составит 1584,00 долларов США или 106128,00 руб.

(1200,00 + 389,59 = 1584,59 долларов США или 80400,00 + 26103,00 = 106128,00 руб. )

* — В нашем примере курс ЦБ на момент оформления декларации взят из расчета 67 рублей за 1 доллар США

Внимание! Таможенные платежи уплачиваются в валюте страны, в которой происходит таможенное оформление товара.

Расчет таможенных пошлин может быть произведен только после того, как будет известна таможенная стоимость декларируемого товара. Таможенная стоимость товара (ТСТ) – это сумма стоимости товара и стоимости его доставки до таможенной границы (таможенного союза при импорте). Если стоимость транспортировки можно узнать у компании-перевозчика, то стоимость товара декларант может получить из контракта (договора) внешнеторговой сделки.

6 методов определения таможенной стоимости

Существует 6 методов определения таможенной стоимости товара ТК ЕАЭС Глава 5 (ранее см. Соглашение от 25 января 2008 года “Об определении таможенной стоимости товаров, перемещаемых через таможенную границу Таможенного союза”) (Смотреть):

1. По стоимости сделки с ввозимым товаром. Это наиболее часто употребляемый метод оценки таможенной стоимости товаров (СТ). Она определяется исходя из стоимости внешнеторговой сделки на момент пересечения товаром таможенной границы включая затраты (на транспортировку, страхование и лицензирование), понесенные декларантом до момента пересечения груза через таможенную границу.

2. По стоимости сделки с идентичными товарами. СТ определяется исходя из анализа сделок по аналогичным товарам. Метод применим только тогда, когда сравниваемые товары:

3. По стоимости сделки с однородными товарами. Данный метод определения СТ схож со вторым методом, но отличается тем, что анализируются сделки с однородными товарами, то есть товарами, которые не являются полностью идентичными, но имеют достаточное количество сходных характеристик и состоят из схожих компонентов, что позволяет таким товарам выполнять аналогичные функции и быть коммерчески взаимозаменяемыми с декларируемым товаром.

4. На основе вычитания стоимости. Метод оценки СТ основывается на стоимости по которой однородные или идентичные товары были реализованы наибольшей агрегированной партией на территории Российской Федерации с вычетом таких затрат, как оплата таможенных пошлин, расходы на транспортировку товара и его продажу и др.

5. На основе сложения стоимости. СТ определяется на основе расчетной стоимости декларируемого товара. Расчетная стоимость товара определяется путем сложения:

6. Резервный метод. Размер СТ определяется на основе оценок экспертов. Для вынесения оценки ТСТ, эксперты изучают стоимость сделки по ввезенному товару, сравнивают ее с теми ценами, по которым ввезенный товар продается в стране в обычных условиях торговли и конкуренции.

Для оценки СТ декларанту могут потребоваться следующие документы: прямой контракт с заводом, документы, подтверждающие факт оплаты за товар, экспортная декларация, инвойс, прайс – лист завода, приложение к контракту с ценами, официальный сайт завода с ценами и артикулами совпадающими с данными, указанными во внешнеторговом контракте.

На основе таможенной стоимости товара определяется размер таможенной пошлины. Размеры и виды таможенных пошлин определены в Едином таможенном тарифе ЕАЭС (ЕТТ ЕАЭС). Таможенный тариф предусматривает три вида ставок:

Помимо таможенной пошлины на таможне взимаются НДС, акциз и другие таможенные сборы.

НДС, согласно статье 164 Налогового кодекса Российской Федерации, бывает двух видов: 10% и 20% (Согласно закону № 303-ФЗ, с 2019 года).

Акцизные сборы также определяются согласно Налоговому кодексу Российской Федерации (см. статья 193 НК РФ, часть 2).

Виды и ставки таможенных сборов устанавливаются внутренним законодательством государств-членов ЕАЭС. К таможенным сборам относятся:

Ставки сбора за таможенное оформление товаров

(с учетом 25% скидки при электронном декларировании)

| Декларированная стоимость груза при импорте | Размер ставок сборов за таможенное оформление |

|---|---|

| Включительно до 200000 рублей | 375 руб. |

| Свыше 200000 рублей и включительно до 450000 рублей | 750 руб. |

| Свыше 450000 рублей и включительно до 1200000 рублей | 1500 руб. |

| Свыше 1200000 рублей и включительно до 2500000 рублей | 4125 руб. |

| Свыше 2500000 рублей и включительно до 5000000 рублей | 5625 руб. |

| Свыше 5000000 рублей и включительно до 10000000 рублей | 15000 руб. |

| Свыше 10000000 рублей | 22500 руб. |

Размер и условия применения специальных, антидемпинговых и компенсационных пошлин устанавливаются в соответствии с международными договорами или внутренним законодательством государств – членов Таможенного союза. Взимание таможенных платежей (специальных, антидемпинговых и компенсационных пошлин) происходит в порядке аналогичном взиманию ввозной таможенной пошлины ТК ЕАЭС статья 71 (ранее см. статья 70 ТК ТС).

Также к таможенным платежам относятся всевозможные пени и штрафы, начисленные за задержку или уклонение от уплаты таможенных платежей.

Таможенные платежи уплачиваются в валюте страны, в которой происходит таможенное оформление товара.

Уклонение от таможенных платежей

Уклонение от уплаты таможенных платежей недопустимо и наказывается наложением штрафов, начислением пеней и даже наложением административного ареста.

Однако ТК ЕАЭС предусматривает случаи, когда размер таможенных платежей может быть существенно снижен. Речь идет и о льготах по уплате таможенных платежей.

Льготы по уплате таможенных платежей

Тарифные преференции – освобождение от уплаты ввозных таможенных пошлин в отношении товаров, происходящих из стран, образующих вместе с Российской Федерацией зону свободной торговли, либо подписавших соглашения, имеющие целью создание такой зоны, или снижение ставок ввозных таможенных пошлин в отношении товаров, происходящих из развивающихся или наименее развитых стран, пользующихся единой системой тарифных преференций Таможенного союза (статья 36 Закона РФ от 21 мая 1993 года №5003-1 “О таможенном тарифе”).

Тарифные льготы – это льготы по уплате таможенных пошлин. Они распространяются на товары, произведенные в странах, имеющих с Российской Федерацией договор о взаимном предоставлении тарифных преференций и льгот.

Льготы по уплате налогов. К данным льготам, например, относятся льготы по уплате НДС при ввозе на территорию Российской Федерации товаров импортного производства, относящихся к технологическому оборудованию, аналоги которых в России не производятся (статья 150 НК РФ).

Размеры и виды льгот по уплате таможенных сборов определяются внутренним законодательством государств-членов ЕАЭС.

Обязанность по оплате таможенных платежей возложена на декларанта согласно статье 50 ТК ЕАЭС (ранее см. статья 79 ТК ТС). После расчёта таможенных платежей, декларант вносит средства на счет таможенного органа, который осуществляет таможенного оформление декларируемого товара. Физические лица могут вносить средства через специализированные терминалы на территории таможенного поста (при наличии). Юридические лица могут воспользоваться таможенной картой или картой платежной системы “Раунд”, позволяющим вносить таможенные платежи без задержек.

Сроки уплаты таможенных платежей. Таможенные платежи выплачиваются декларантом в виде аванса. Они должны поступить на счет таможенного органа до момента подачи таможенной декларации.

Возврат таможенных платежей

В случае переплаты таможенных платежей декларант вправе обратиться в таможенный орган с письменным заявлением о возврате переплаченных средств. К заявлению необходимо приложить документы, подтверждающие этот факт.

Вы хотите произвести точный расчет таможенных платежей? – Мы поможем Вам!

Пошлины на покупки за границей в 2020 году: что нового и как считать

С 2020 года снизится беспошлинный лимит на покупки в зарубежных интернет-магазинах. Дополнительные расходы на заграничные посылки нужно будет считать по другой формуле: меняется и лимит, и принцип расчета, и размер пошлины.

Сейчас суммарный лимит для посылок из-за границы составляет 500 € в месяц. В 2020 году он составит 200 € на одну посылку. То есть можно будет получать хоть 10 посылок до 200 € в месяц, а пошлину все равно не начислят. Но если стоимость одной посылки превысит 200 €, уже надо доплачивать. Правда, и ставки пошлин будут в два раза меньше, чем в 2019 году.

Если все это посчитать уже сейчас, есть шанс сэкономить: например, если товар стоит дороже 200 €, стоит купить его в 2019 году. А товары дороже 800 € выгоднее заказывать в 2020 году.

Таможенные пошлины для личных покупок в 2020 году

Вот лимиты и ставки, которые будут действовать при покупках для личных нужд в 2020 году.

| Способ ввоза в Россию | Беспошлинный лимит | Пошлина сверх лимита |

|---|---|---|

| Почтой или курьерской службой | 200 € и 31 кг на одну посылку | 15% или 2 € за 1 кг |

| Наземным транспортом или пешком | 500 € и 25 кг | 30% или 4 € за 1 кг |

| Самолетом | 10 000 € и 50 кг | 30% или 4 € за 1 кг |

Изменятся только лимиты и ставки для доставки почтой и перевозчиками. В 2019 году лимит для таких способов ввоза составляет 500 € и 31 кг в месяц, а пошлина — 30% или 4 € за килограмм с превышения.

Внимание! Пошлину считают по лимитам на день прибытия на таможню, а не на дату заказа или оплаты.

Поделитесь с теми, кто покупает за границей:

Рассказать о новых пошлинах

Кого это касается?

Изменения касаются всех, кто делает заказы в зарубежных интернет-магазинах и привозит что-то из-за границы для своих нужд — например из путешествия по Европе. Продавцу платят стоимость покупки, а в российский бюджет — пошлину за эту покупку. То есть когда вы покупаете пылесос или ботинки на «Амазоне», то можете потратить больше, чем указано на сайте.

Размер пошлины зависит от стоимости и веса покупки, а еще — от количества заказов. Если уложиться в беспошлинный лимит, дополнительных расходов не будет. А если его превысить, придется потратиться. Лишних расходов можно избежать, если оформить заказ неделей позже или переложить ботинки в отдельное отправление на имя мамы.

Что такое беспошлинный лимит

Беспошлинный лимит — это сумма или вес, в пределах которых в российский бюджет ничего платить не надо. Например, в 2019 году беспошлинный лимит на зарубежные посылки — 500 € и 31 кг. Если покупали себе пылесос за 200 € и весом 7 кг, пошлины не было, потому что нет превышения лимита. А если заказывали в интернет-магазине смартфон за 700 €, нужно было платить пошлину, так как в 2019 году появлялось превышение лимита на 200 €.

Еще беспошлинный лимит зависит от способа доставки: наземным транспортом, самолетом и посылками. Если тот же смартфон за 700 € привезти самолетом, пошлины не будет, потому что лимит по сумме для такого способа доставки и в 2019, и в 2020 году составляет 10 000 €.

Всего есть четыре вида доставки для расчета лимитов и пошлин:

В 2019 году беспошлинный лимит для заказов из интернет-магазинов применяли ко всей сумме покупок за календарный месяц. С 2020 года его считают для каждого отправления — независимо от количества посылок.

Как лимиты изменятся с 2020 года

В 2020 году изменятся лимиты и размеры пошлин только для двух способов доставки товаров в Россию:

Этими способами чаще всего доставляют покупки из зарубежных интернет-магазинов.

Лимиты и пошлины для посылок из-за границы

| Беспошлинный лимит | Пошлина сверх лимита | |

|---|---|---|

| В 2019 году | 500 € и 31 кг в месяц | 30% или 4 € за 1 кг |

| С 2020 года | 200 € и 31 кг на одну посылку | 15% или 2 € за 1 кг |

В 2019 году лимит считают в пределах одного календарного месяца. Ограничение нужно соблюдать на одного человека. Это значит, что в ноябре можно было получить заказ на 450 €, а в декабре — еще на 500 €. Пошлины при этом нет. Но если в ноябре пришла посылка на 450 €, а в декабре — на 600 €, то нужно заплатить пошлину с превышения лимита:

(600 € − 500 €) × 30% = 30 €

С 2020 года беспошлинный лимит действует не для календарного месяца, а для одной посылки или отправления. В январе 2020 года можно заказать несколько товаров на общую сумму 900 €, и если это будет пять разных посылок и стоимость каждой — до 200 €, то пошлину платить не придется. Но если заказать даже один товар за 300 €, уже начислят пошлину:

(300 € − 200 €) × 15% = 15 €

Периодичность заказов при этом уже не будет иметь значения. Можно заказывать хоть пять, хоть десять посылок в пределах 200 € каждый месяц.

Проверяйте информацию из интернета

При подготовке этой статьи мы нашли недостоверную информацию на официальном сайте одного из региональных управлений таможенной службы. Там писали, что лимит в 200 € нужно считать в пределах одного календарного месяца. Сейчас всё исправили: ошибочные разъяснения удалили и опубликовали корректные. Но эту неточность уже растиражировали на сайтах таможенных брокеров — не попадитесь.

Федеральная таможенная служба подтверждает, что частота посылок теперь не имеет значения. Это общее правило при ввозе товаров на территорию России, и отдельные регионы не могут его изменять.

Пошлины для ввоза самолетами, поездами, машинами или пешком не менялись

В 2020 году лимиты для других видов доставки остаются такими же, как в 2019.

Лимиты для самолетов и наземного транспорта в 2020 году

| Способ ввоза | Беспошлинный лимит | Пошлина сверх лимита |

|---|---|---|

| Самолетом | 10 000 € и 50 кг | 30% или 4 € за 1 кг |

| Наземным транспортом или пешком | 500 € и 25 кг | 30% или 4 € за 1 кг |

Если возвращаетесь из отпуска и везете технику, одежду или сувениры, которые купили за границей, посчитайте, во сколько это может обойтись на таможне. Скрывать покупки не стоит: если найдут, все равно заставят заплатить и оштрафуют. А вот распределить их между разными людьми никто не запретит. Один человек может везти из Финляндии 3 литра виски — и другой столько же. У каждого свой лимит, даже если они супруги или едут одной компанией.

За провоз своих вещей пошлины нет

Пошлину нужно платить только за покупку, то есть новую вещь. Если вы уехали на горнолыжный курорт со своими лыжами, ботинками и костюмом и потом возвращаетесь, со стоимости инвентаря пошлину не начислят. Но если лыжи за 600 € купили за границей и это выяснится, придется доплачивать.

Иностранцам, которые привозят свои вещи на территорию ЕАЭС, установили ограничения. Они не могут ввезти больше двух смартфонов и одного ноутбука. Если привезут больше — заплатят. Для иностранцев, а также россиян, которые вернулись из другой страны, где жили несколько месяцев, есть освобождение от пошлин и по другим основаниям. Если жили в другой стране и везете с собой вещи в Россию, можно обойтись без пошлины даже при ввозе автомобиля, но нюансы лучше заранее уточнять у брокера или на таможне.

Для алкоголя, сигарет, автомобилей и икры — отдельные лимиты

Есть товары, для которых лимиты и пошлины не такие, как у других товаров личного пользования — обычных. Например, водки и пива нельзя привезти больше 5 литров на взрослого человека, а свыше 3 литров придется заплатить пошлину. Без пошлины в Россию разрешат ввезти максимум 200 сигарет. Икры для личного пользования можно привезти только 250 г, сигареты детям для личного пользования провозить нельзя, медицинскую технику — только по показаниям, а солярий в любом случае считается покупкой для бизнеса.

На покупки для бизнеса беспошлинные лимиты не распространяются

Беспошлинные лимиты действуют только при заказах для личных нужд. Например, если купить две пары ботинок для себя, можно привезти их без пошлины. Но если заказать 10 пар таких же ботинок и оформить их разными посылками, могут начислить пошлину, потому что посчитают это коммерческой партией на продажу. В этом случае будут другие платежи: ввозная таможенная пошлина и НДС. Ставки зависят от категории товара и наличия льгот. Процесс оформления таких товаров тоже сложнее — лучше обратиться к грамотному брокеру.

Пошлину считают по правилам на момент доставки на таможню

Лимиты и ставки для расчета пошлины для заграничных покупок считают не на день заказа или оплаты товара, а на тот день, когда посылка поступила на таможню. Если заказать товар в декабре, чтобы сэкономить, не факт, что получится. Посылка может прийти в январе, и тогда пошлину посчитают уже по новым лимитам.

Если будете оформлять заказ сейчас, стоит по возможности разделить товары по разным посылкам, чтобы каждая стоила меньше 200 €. Если они все придут в декабре, пошлину посчитают с учетом месячного лимита: она будет такой же, как если бы все сложили в один заказ.

А вот если посылки придут в январе 2020 года, получится сэкономить.

При расчете пошлин таможня и налоговая отслеживают заказы по ИНН. С одной стороны, это мешает тем, кто закупает товары для перепродажи, а с другой — помогает покупателям, которые живут по одному адресу, а заказы оформляют каждый на свое имя. То есть мама, папа, брат и муж могут получать каждый свою посылку — и лимиты для них будут считать по отдельности даже в декабре.

Что еще нужно знать, если покупаете за границей

Пошлины — это не единственное, в чем нужно разбираться, если любите покупать на «Алиэкспрессе» и «Амазоне». За покупку гаджета или игрушки можно получить штраф или даже наказание по уголовной статье. Некоторые товары ввозить вообще запрещено, или нужны сертификаты — причем это может быть букет, картофель или дыня. Иногда посылки могут теряться. А еще есть хитрости, которые помогут купить со скидкой:

Вы бы лучше написали каким способом можно оплатить эту пошлину? Ехать на таможню? Почтовым переводом? Платежными системами? Через госуслуги?

Кирилл, в июле 2019 получал посылку на почте россии с превышением лимита рублей аж на 400. Оплатил перевод на месте. Комиссию правда срубили рублей 100 за перевод 🙂

Посылку сразу отдали.

Но никуда не ездил к счастью.

Кирилл, получала в этом году. Надо было приехать в главный офис Почты, где таможня сидит. ушло час, чтобы отдавть все сканы документов и покупки, подписать декларацию с объяснением зачем такую дорогую сумку заказала. Ужас, конечно, в том, что за скан документов попросили наличными 40 рублей, которых у меня не было.

Кирилл, тут была статья (кажется, от Ильяхова) о поездке на таможню для оплаты пошлин (это если посылка идет EMC, USPS, Почтой России). DHL предоставляет услуги растаможки и выставляет счет, после оплаты которого доставляет товар. В последний раз услуги брокера стоили около 1500 р.

присоединюсь к вопросу. в интернете куча мусора на эту тему

Кирилл, на таможне выдают реквизиты для оплаты, вместо данных паспорта нужно указывать инн. Я оплачивала через СБ- онлайн. Деньги на счёт таможни поступают в течение суток.

Тут сделали подробный разбор этого вопроса: https://www.the-village.ru/village/business/howto/371775-internet-shopping-po-novomu

Кирилл, ехать на таможню.

Кирилл, таможенный брокер пришлёт на Вашу почту требование об оплате

Кирилл, На почте при получении посылки выпишут квитанцию. Здесь же и оплатите

Кирилл, приходит сообщение с ссылкой, проходите по ней и оплачиваете по карте через сайт. Все просто.

Кирилл, если импорт через брокера, он просто присылает квиток на оплату. Ну если доставка например через shopfans. А без брокера не знаю )

Похоже зависли все посылки нынче, выпуск с таможни в Москве висит уже больше недели, наверное решили все придержать до нового года, чтоб потом срубить денег с посылок больше 200 евро!

Alex, такая же хрень.

Жанна, свежо предание, но верится с трудом.

Alex, и у меня висит в Боксберри- третью неделю проходит «предтаможенное оформление».

Если катаетесь в Европу, то перед поездкой на адрес отеля заказываете товар. Даже тот, что в Россию не везут. Главное, чтобы его доставляли в страну, в которую едете. Приезжаете в отель и получаете ваши посылки на ресепшене 8)

fedor, а как потом вернуться на Родину с этими посылками на ресепшн отеля и не заплатить пошлину на «выходе с аэропорта» (пороге дома своего)?

Stishka74, на посылки, которые вы везете на самолете, распространяются лимиты на ввоз самолетом. В статье описано. 10 000 евро и 50кг. Так что все законно.

Медведев не знает как еще обобрать народ,прикрываясь пополнением своего бюджета,нужно было поднимать экономику в стране за столько лет,такое ощущение засланный казачек,делает все во вред

Я что-то не понял, в итоге могу я 100 посылок по 150 евро за месяц заказать? или есть всё-таки лимит?

Александр, покупал не ебей,всего лишь футболку. пакет с Америки был перепакован и вложен в новый,не знаю на каком этапе(имхо. точно это не в Америке),что означает,что посылку вскрывали.

Андрей, Существует претензионный порядок. На дураках надо зарабатывать, а не терять деньги

Мне интересно, а кто будет определять цену товара? На упаковке вроде нет ссылки на АлиЭкспресс