что означает ключевая ставка цб рф понятным языком

Что такое ключевая ставка

Где применяется и зачем нужна

Ключевая ставка — это один из главных инструментов денежно-кредитной политики государства.

С точки зрения коммерческих банков, ключевая ставка — это стоимость денег. ЦБ дает деньги в долг коммерческим банкам минимум под процент ключевой ставки и принимает деньги на хранение максимум под процент ключевой ставки. На январь 2021 года ключевая ставка ЦБ равна 4,25% годовых. В марте 2021 года — после двух лет последовательного снижения ключевой ставки с 7,75 до 4,25% — ЦБ повысил ключевую ставку до 4,5% годовых.

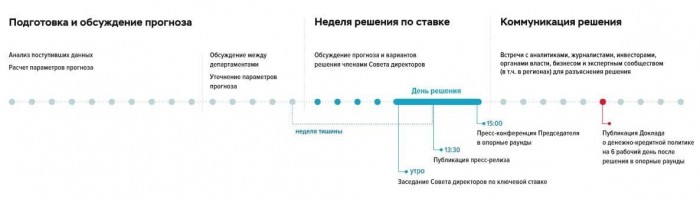

Ключевую ставку устанавливает совет директоров Банка России. Заседания проводятся восемь раз в год по заранее определенному графику. Заседания бывают опорные и промежуточные. Опорные заседания проводятся раз в квартал, после них ЦБ публикует доклад о кредитно-денежной политике.

С помощью ключевой ставки ЦБ таргетирует инфляцию. Таргетирование — это поддержание определенного уровня инфляции, оптимального для экономики страны. ЦБ считает, что инфляция в 2019—2022 годах должна быть около 4%. Это значит, что потребительские цены за год должны вырасти в среднем на 4%, но у разных товаров и услуг рост цен может отличаться.

Стабильно низкая инфляция защищает сбережения людей от обесценивания, поддерживает определенный уровень жизни и позволяет планировать долгосрочные расходы. Компании могут брать больше кредитов на развитие бизнеса и увеличивать инвестиции.

Отличие ключевой ставки от ставки рефинансирования. С 1 января 2016 года ставка рефинансирования и ключевая ставка совпадают. До 1 января 2016 года с помощью ставки рефинансирования обозначали стоимость заемных средств, которые ЦБ дает коммерческим банкам.

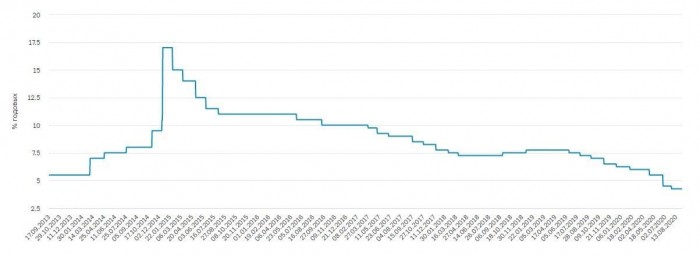

История изменения ключевой ставки. На сайте ЦБ доступны данные по ключевой ставке с 2013 года. Максимальное изменение ключевой ставки произошло 16 декабря 2014 года: она выросла сразу на 6,5 процентного пункта. Так ЦБ отреагировал на резкое падение рубля.

Никакого отношения к таргетированию инфляции ключевая ставка в 17% не имела. ЦБ резко сделал деньги дороже для коммерческих банков, чтобы они не смогли брать дешевые рубли у ЦБ, покупать дорожающую валюту и ослаблять курс рубля. В период с 2016 по 2019 годы ЦБ не менял ключевую ставку более чем на 0,5 процентного пункта за одно заседание. Но 22 июня 2020 года ЦБ опустил ключевую ставку сразу на 1 процентный пункт: с 5,5 до 4,5%.

Что такое ключевая ставка ЦБ РФ простым языком?

Зачем нужна ключевая ставка?

Одним из инструментов регулирования экономики является ключевая ставка. Она оказывает влияние не только на макроэкономические показатели развития государства, но и на жизнь каждого его гражданина. Рассмотрим, кто и как устанавливает ключевую ставку, причины ее изменения и механизм воздействия.

Ключевая ставка – это процентный показатель, который используется в банковских операциях Центрального банка. Основными потребителями услуг ЦБ являются коммерческие банки, для которых установленная ставка это:

Для коммерческих банков ключевая ставка – это стоимость привлечения и размещения денег. Механизм влияния ее на экономику:

Процесс поддержания инфляции с помощью ключевой ставки на определенном уровне называется таргетированием. Центробанк установил оптимальный размер роста цен – 4 % до 2023 г. Он ежегодно готовит документ по основным направлениям денежно-кредитной политики на 3 года, где указывает приемлемое значение инфляции для российской экономики: https://cbr.ru/publ/ondkp/.

Ключевую ставку каждые 1,5 месяца (8 раз в год) на своих заседаниях утверждает главный регулятор финансовых отношений в стране – Банк России. На опорных ежеквартальных заседаниях Совет директоров рассматривает денежно-кредитную политику. По итогам выпускает пресс-релиз по ключевой ставке, среднесрочный прогноз и проводит пресс-конференцию. На промежуточных заседаниях, которые проводят между опорными, также определяют размер базового процента и выпускают пресс-релиз. Расписание заседаний известно на год вперед: http://www.cbr.ru/DKP/cal_mp/#a_75815.

Первое значение ставки было установлено в сентябре 2013 года. До этого периода коммерческие банки ориентировались на ставку рефинансирования. С 2016 г. ее значение приравняли к ключевой.

Историю изменения с 2013 г. по текущий момент можно отследить на сайте ЦБ в виде графика и таблицы значений. Пик пришелся на конец 2014 года, когда значение выросло сразу на 7,5 пункта до 17 %. Минимальное значение в 5,5 % наблюдалось только в 2013 г. и начале 2014 г.

На что влияет ключевая ставка?

Ключевая ставка влияет на разные сферы экономики, что отражается в конечном итоге на финансовой жизни обычного россиянина. Поэтому финансово грамотный человек следит за изменениями базового процента. Это помогает ему принять своевременные и правильные решения. Например, открыть депозит на выгодных условиях, подождать с получением кредита, купить облигации по привлекательной цене.

Рассмотрим, на что влияет ключевая ставка.

Инфляция

Для экономики любой страны слишком высокая и слишком низкая инфляция одинаково плохо. В первом случае происходит обесценивание денег, снижение уровня жизни, повышение спроса на иностранную валюту, возникновение дефицита товаров, увеличение безработицы и возникновение социальной напряженности. Итог – снижение темпов роста экономики.

Во втором случае ситуация может выйти из-под контроля и привести к дефляции, когда спрос на товары уменьшается из-за ожидания еще большего снижения цен. В результате, предприятия не могут реализовать свою продукцию, сокращается производство. Итог – стагнация в экономике.

Центробанк с помощью ключевой ставки регулирует эти процессы, чтобы инфляция держалась на заданном уровне и стимулировала экономическое развитие страны. От изменения ставки до изменения уровня цен в стране проходит несколько месяцев.

Представим, что в России инфляция снизилась до уровня 2 %, который Центробанк не считает оптимальным для развития. Он снижает ключевую ставку. Падают ставки по кредитам и депозитам. Люди начинают меньше сберегать и больше потреблять. Цены на товары и услуги растут.

И обратная ситуация, когда инфляция выросла до 10 %. Центробанк повышает ключевую ставку. Вслед за ней растут ставки по кредитам и депозитам. Люди откладывают дорогостоящие покупки на потом, стараются сделать накопления во вкладах. Спрос на товары и услуги падает. Цены и инфляция снижаются.

Курс валюты

Наглядный пример, когда с помощью ключевой ставки ЦБ пытался прекратить падение курса рубля, конец 2014 года. Западные страны ввели санкции против России, что привело к обвалу национальной валюты.

Ключевая ставка в начале декабря 2014 г. была на уровне 9,5 %. Коммерческие банки на дешевые кредиты от ЦБ начали покупать иностранную валюту в больших объемах. Это привело к еще большему падению рубля. Чтобы остановить этот процесс, Центробанк резко увеличил ставку до 17 % и стабилизировал курс рубля.

| Показатели | 11.12.2014 | 12.12.2014 | 16.12.2014 | 20.12.2014 | 29.12.2014 |

|---|---|---|---|---|---|

| Курс рубля к доллару | 54,27 | 54,79 | 58,34 | 60,68 | 52,03 |

| Ключевая ставка, % | 9,5 | 10,5 | 17 | 17 | 17 |

Высокая ключевая ставка приводит к повышению доходности рублевых активов (депозиты и облигации). Спрос на рубль растет, он дорожает, тем самым укрепляется по отношению к иностранной валюте.

Проценты по кредитам

Со второй половины 2019 г. ключевая ставка падает. Вместе с ней падают и проценты по кредитам. Банки снижают их не мгновенно, а с отставанием на 1 – 2 месяца после решения ЦБ.

| Показатели | 31.01.2019 | 17.06.2019 | 29.07.2019 | 9.09.2019 | 28.10.2019 | 16.12.2019 |

|---|---|---|---|---|---|---|

| Ключевая ставка, % | 7,75 | 7,5 | 7,25 | 7 | 6,5 | 6,25 |

| Ставка по кредитам (свыше 1 года), %* | 13,1 | 13,35 | 13,34 | 12,83 | 12,67 | 12,05 |

* Средневзвешенная ставка по кредитам физическим лицам по данным ЦБ РФ: https://cbr.ru/statistics/pdko/int_rat/

Проценты по вкладам

Аналогично с процентами по кредитам вместе с падением ставки ЦБ падает доходность по вкладам:

| Показатели | 31.01.2019 | 17.06.2019 | 29.07.2019 | 9.09.2019 | 28.10.2019 | 16.12.2019 |

|---|---|---|---|---|---|---|

| Ключевая ставка, % | 7,75 | 7,5 | 7,25 | 7 | 6,5 | 6,25 |

| Ставка по вкладам, %* | 6,91 | 6,75 | 6,69 | 6,28 | 6,16 | 5,56 |

Котировки облигаций

Ключевая ставка ЦБ влияет на рыночные котировки облигаций. Чем ниже установлено ее значение, тем выше стоимость ценной бумаги на бирже. Механизм влияния:

Посмотрим на примере ОФЗ-26211-ПД, как менялись котировки в 2019 г. (облигация федерального займа выпущена в январе 2013 г. на 10 лет):

| 1.01.2019 г. | 1.07.2019 г. | 1.10.2019 г. | 1.12.2019 г. |

|---|---|---|---|

| 97,268 % | 100,348 % | 102,807 % | 104 % |

Налогообложение физических лиц

От величины ставки ЦБ зависит налог на доходы, который уплачивают физические лица:

С купонов по корпоративным облигациям.

Если купонный доход превышает на 5 % и более ключевую ставку, то с суммы превышения надо уплатить 35 % НДФЛ.

Пример. Инвестор купил на фондовой бирже облигацию ООО “Завод Криалэнергострой” (Завод КЭС-001Р-01), купонный доход 15 %, номинал 1 000 руб.. Превышение над необлагаемым лимитом на март 2020 г. составляет 4 % (15 % – 11 %).

С доходов по депозитам.

Если процент по вкладу превышает на 5 % и более ключевую ставку, то с суммы превышения надо уплатить 35 % НДФЛ. Расчеты аналогичны предыдущему примеру.

Причины снижения ключевой ставки

Причины снижения ключевой ставки кроются во внешних и внутренних факторах. В России к таким можно отнести:

Изменение любого из этих факторов может привести к росту ключевой ставки. Например, в начале 2020 г. наблюдался рост опасений по поводу распространения коронавируса. В конце февраля это привело к обвалу фондовых рынков по всему миру. Цена на нефть снижается, курс рубля падает.

Заключение

Ключевая ставка – один из важнейших показателей в экономике. Оказывает влияние на жизнь каждого человека и деятельность любого предприятия. Описанные факторы позволяют лучше понять, как происходит этот процесс, и в некоторых ситуациях получить выгоду от изменения ставки.

Ключевая ставка: значение и отличие от ставки рефинансирования

Ключевая ставка ЦБ РФ определяет стоимость денег в экономике, являясь одним из важнейших показателей для трейдера. По сути, она выполняет роль ставки рефинансирования, но имеет и ряд своих особенностей. Разберём различия между ставками и их механизм действия.

В отечественной финансовой практике ключевая ставка появилась в 2013 году, когда Центробанк РФ проинформировал о новых инструментах по реализации своей денежно-кредитной политики. Несколько позже, в 2016 году, к её значению была приравнена ставка рефинансирования. Востребованность новой ставки объяснялась необходимостью повышения прозрачности и понятности в операциях Центробанка по кредитованию других участников финансового рынка.

Проще говоря, ключевая ставка — это ориентир, на основе которого Центробанк ссужает денежные средства кредитным организациям, как при краткосрочном кредитовании — на неделю, так и при выдаче трёхмесячных кредитов, обеспеченных нерыночными активами. Помимо этого, ключевая ставка используется Центробанком и при привлечении денежных средств из коммерческого банковского сектора.

Руководство ЦБ РФ может менять значение ключевой ставки восемь раз в году в процессе заседаний. Принятие решения о её величине включает пять этапов общей продолжительностью около полутора месяцев. Эти этапы включают аналитическую деятельность, совещания с представителями Минфина и других ведомств, а также иные мероприятия.

В макроэкономическом плане основной задачей ключевой ставки является удержание инфляции вблизи целевых значений — на середину 2020 года это 4%. Если Центробанк видит угрозу роста инфляции, то он увеличивает её значение, что повышает стоимость заёмных денежных ресурсов. Это приводит к росту процентов по банковским вкладам и новым выпускам долговых ценных бумаг. В результате снижается деловая активность, но также приостанавливается и рост цен. Если же Центробанк замечает признаки торможения экономики, то он может принять решение о понижении ключевой ставки, и тогда процесс разворачивается в обратном направлении: стоимость кредитных ресурсов падает, деловая активность идёт вверх, но увеличивается и риск значительного роста цен.

Помимо денежно-кредитного регулирования, ключевая ставка выполняет и ряд других важных функций. Покажем, на что влияет ключевая ставка как в сфере экономики, так и на рынке ценных бумаг:

С июня 2019 года значение ключевой ставки уменьшается почти непрерывно: она снизилась с 7,75% до 4,25% на начало сентября 2020 года. Этому способствует как как желание ускорить рост экономики, так и пандемия.

Ставка рефинансирования была введена в отечественную практику в 1992 году, выполняя роль регулятора стоимости рублёвых средств, предоставляемых Центробанком сектору кредитных организаций. Поскольку в обеих частях Налогового кодекса понятие ставки рефинансирования сохраняется, то она продолжает применяться на практике, даже когда на смену ей пришла ключевая ставка. Ставку рефинансирования используют более чем в десяти операциях по налоговым расчётам, в том числе для:

Для подобных расчётов по налогам следует использовать соответствующее по времени значение ключевой ставки. Фактически понятие ставки рефинансирования продолжает сохранять актуальность только из-за многочисленных ссылок в налоговом законодательстве. В макроэкономическом плане, например, при сравнении привлекательности инвестирования в разные инструменты её роль перешла к ключевой ставке.

Итак, подытожим, что значит ключевая ставка. С 2016 года она пришла на замену ставке рефинансирования, хотя последняя и продолжает использоваться на практике благодаря её присутствию в Налоговом кодексе. Суть ключевой ставки заключается в удержании инфляции вблизи целевого значения, определяемого Центробанком.

Чтобы не пропустить ничего важного, подпишитесь на нашу рассылку — интересные статьи и актуальные предложения будут приходить прямо на вашу электронную почту. Сделать это можно буквально в два клика — с помощью специальной формы внизу страницы.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Ключевая ставка простыми словами для новичков в инвестициях

Привет! В прошлой статье я рассказывал о том, чем отличаются инвестиции и трейдинг. Судя по комментариям, читателей больше всего впечатлил раздел про трейдерский сленг, а точнее — абзац про «хомяков».

Сегодня вернёмся к более практической тематике и поговорим о таком важном понятии, как ключевая ставка. Тем более, что в своих постах я уже пару раз упоминал её, но ведь не все новички знают, что это такое. Поехали 🚀

На самом деле, бывает ещё обратная ситуация, когда у банка есть свободные средства, и он может их разместить в ЦБ на депозитном счёте, причём опять же под Х%, не более.

Таким образом, ставки по вкладам в банках зависят от ключевой ставки: чем больше ключевая ставка, тем выше ставки по вкладам в банках. И наоборот.

1. Давайте сразу на примере рубля. Когда рубль падает относительно доллара (и других валют), ЦБ стремится увеличить ключевую ставку, чтобы рубль стало выгоднее положить на депозит (под высокий процент), чем купить за него долларов «пока не поздно».

И то, и другое замедляет экономический рост: компаниям тяжелее создавать продукцию (ведь на это нужны кредиты, а они дорогие) и продавать продукцию (т.к. люди кладут свои деньги на вклады, отказываясь от многих покупок). Кстати, по этой причине в такое время едва ли можно ожидать быстрого роста цен акций большинства российских компаний.☝

3. ЦБ хотел бы снизить ключевую ставку до минимума, чтобы разогнать экономический рост, но при снижении ключевой ставки начинает расти инфляция.

Это явление проще объяснить на двух примерах:

☝ Ещё раз для закрепления: чем выше ключевая ставка, тем ниже инфляция, и наоборот.

И наоборот, когда ключевая ставка идёт вниз, то дорожают старые облигации, а новые становятся менее привлекательными.

После истории с Крымом, некоторые страны ввели экономические санкции против России (фактически стали меньше покупать у России товаров и услуг). Из-за этого инвесторы стали меньше верить в экономический рост России, и начали избавляться от рубля (и покупать что-то более стабильное).

Биржевым спекулянтам, кстати, в начале падения было выгодно буквально брать рубли в кредит, менять их на доллары, ждать немного, когда курс рубля ещё снизится, и покупать назад рубли дешевле (чтобы вернуть кредит с прибылью). Вспоминаем трейдерский сленг из прошлой статьи: медведи зашортили рубль 🐻😅

Так вот, при высокой ключевой ставке такие спекуляции перестают быть выгодными. Рубль опять выгодно положить на депозит под высокий процент, чем покупать доллары по диким ценам.

Итого, ключевая ставка балансирует между низкой инфляцией и стабильным курсом рубля, причём, чем стабильнее экономика, тем ниже может быть ключевая ставка и инфляция, а курс национальной валюты оставаться стабильным.

Напоследок приведу значения ключевых ставок в разных странах:

🤨 Банк Японии —0.1% (да, действительно минус, банк доплачивает за кредит)

Если статья показалась вам полезной, не забудьте поставить лайк 😉

Ещё больше материалов для новичков в инвестировании ищите в моём телеграм-канале, буду рад вас там видеть!

Спасибо! Очень интересно 👍

Инфляция растёт не из-за того что депозиты начинают тратить, а из-за дешевых кредитов. Денег становится больше, а товаров столько же. По сути бедняки с дешевыми кредитами обкрадывают богатеньких толстосумов.

автор, вроде бы, так и пишет: низкая ставка (дешевый кредит) —> рост инфляции.

Низкая ставка — это статичное событие. Напрямую низкая ставка сама по себе ничего не делает с инфляцией. Все эти США, ЕС и Японии тому доказательство. Тут важна именно динамика — процесс снижения ставки.

Например, ставка была 10%, а в течение года её снизили до 5%. Пришли на рынок новые заёмщики и разогнали инфляцию. Ставка теперь держится на 5% ещё 2 года — рынок уравновесился и инфляция замедлилась. Потом ставку снизили за пол года до 3% — опять разогнали инфляцию. Спустя какое-то время инфляция опять замедляется и вернётся в норму.

Это очень легко объясняется.

Допустим, человек не может взять кредит под 10% на телевизор, дорого. Ставка становится 5%, он успевает взять телевизор по примерно старым ценам. Цены начинают расти вверх из-за спроса, но теперь тот же самый человек не сможет взять кредит на телевизор под 5%, т.к. цены выросли сильно и платёж для него опять неподъёмный. Тут то невидимая рука рынка и решает, т.е. резкий рост цен замедляется и приходит в норму.

Ключевая ставка простым языком

Банк России снизил ключевую ставку на 25 базисных пунктов, с 6,25% до 6% годовых. Это снижение ставки шестой раз подряд.

В понятии «ключевая ставка» нет ничего сложного.

Все мы брали деньги в кредит. На машину, на телевизор или на приобретение квартиры. Банк, в свою очередь, берёт деньги у ЦБ России.

И вот ключевая ставка — это минимальный процент, под который Центробанк кредитует коммерческие банки. И в тоже время это максимальная ставка, по которой коммерческие банки размещают свои средства на депозитах в ЦБ.

Но как влияет снижение ключевой ставки на нас с вами?

Схема такая же, как и при ипотеке.

Всё перечисленное увеличивает потребление. Люди могут больше покупать, берут кредиты, так как те становятся доступнее.

Также это развивает предпринимательство (особенно микро- и малое). Бизнес запускает на кредитные деньги новые проекты, создаются новые рабочие места, увеличивается товарооборот. Это приводит к увеличению ВВП и развитию экономики.

Банк взял у гражданина деньги и разместил их на депозите в Центробанке.

ЦБ платит за депозит 6%, банк оставляет себе 2% и 4% передаёт вкладчику.

Этот пункт приводит к тому, что вкладчик ищет более выгодные варианты размещения средств и начинает инвестировать на фондовом рынке. К примеру, покупает себе облигации федеральных и корпоративных займов, по которым доходность выше депозита, порядка 6–9%.

Это ведёт к увеличению капитала инвесторов и обеспечивает приток средств на фондовый рынок. Что также развивает экономику.

Ключевая ставка — это инструмент денежно-кредитной политики страны. Она служит индикатором состояния экономики. Низкая ставка говорит о сильной экономике государства.

Ну для базового понимания пойдёт. Многие и этого не знают.

Не оскорбляйте казино сравнением с фондовым рынком

Погуглите, пожалуйста, про ВТБ и Наилю Аскер-заде.

На первоначальный часто тоже потреб берут

В России процент продажи жилья ы ипотеку ничтожный, существует норматив риска на заемщика, т.е. смотрят все кредиты разом.

Более 46% сделок по приобретению жилой недвижимости в России проходит с привлечением ипотечных кредитов.

Это как это первоначальный взнос рисуется за счет увеличения цены? Расскажите схему?

Ахаха, первоначальный взнос банку платится, а не продавцу, ахаха. В вашей «схеме» это кредит без первоначального взноса. Вы откуда все это выдумади, ахаха.

Извините, но что это за банк такой который не проверит реальную стоимость квартиры? Как можно выдать 3 ляма денег под залог квартиры поверив в бумажку от риелтора? Зачем тогда так скромно? Можно под сарай за 1000 рублей взять 5 лямов. В справке нарисовал что он 10 млн стоит и готово.