что означает зеленый цвет свечи на бирже

Японские свечи: руководство для начинающих

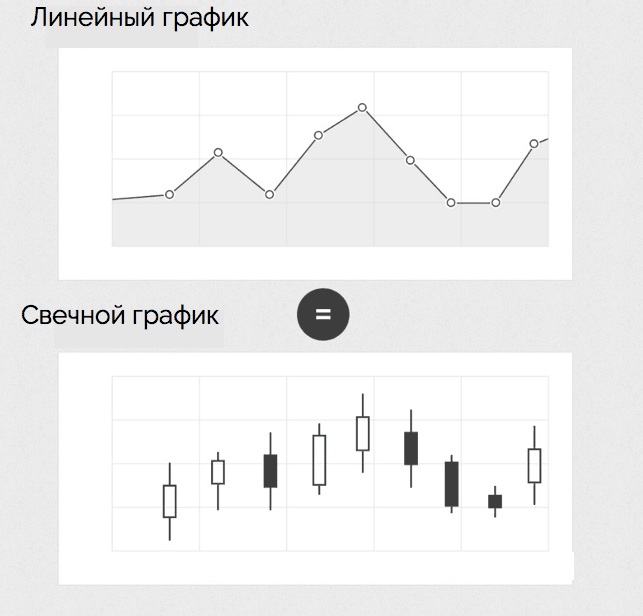

Для определения ситуации на рынке трейдеры изучают биржевые графики. Анализ графиков — это первостепенная задача трейдера и на фондовой бирже, и на Форекс. Графики бывают самыми разными — например, есть всем привычные линейные графики, где цена представлена волнообразной линией. Но есть и более информативное отображение цены — японские свечи. Сегодня мы научимся читать их, сравним японские свечи с другими видами отображения графиков и подробно разберем анализ японских свечей на графике.

Что собой представляют японские свечи

Японские свечи — это графическое отображение изменения цены. В отличие от привычного всем со школы линейного графика свеча показывает не только цену последней сделки за период времени, но:

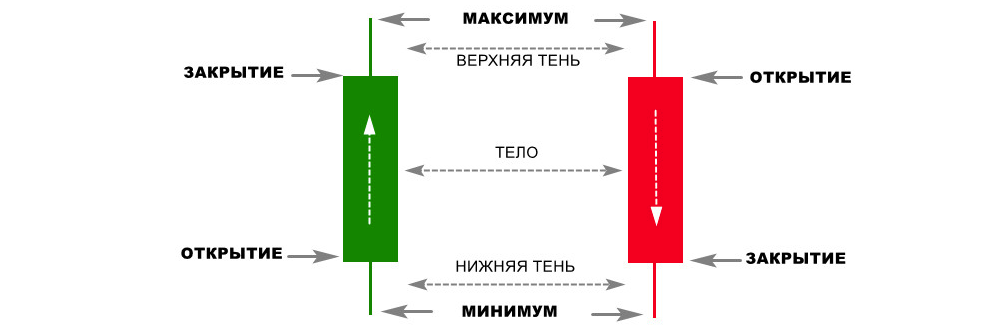

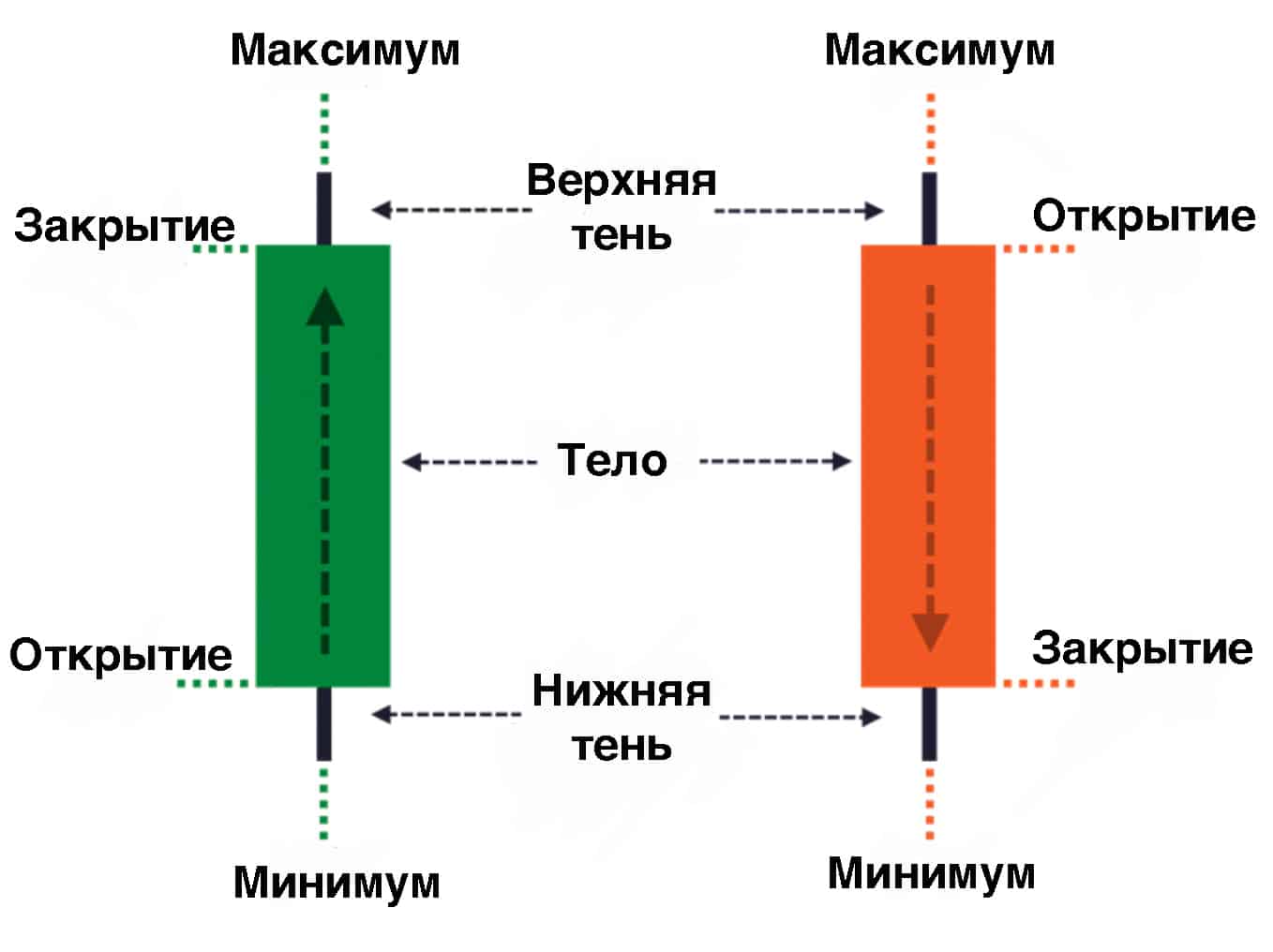

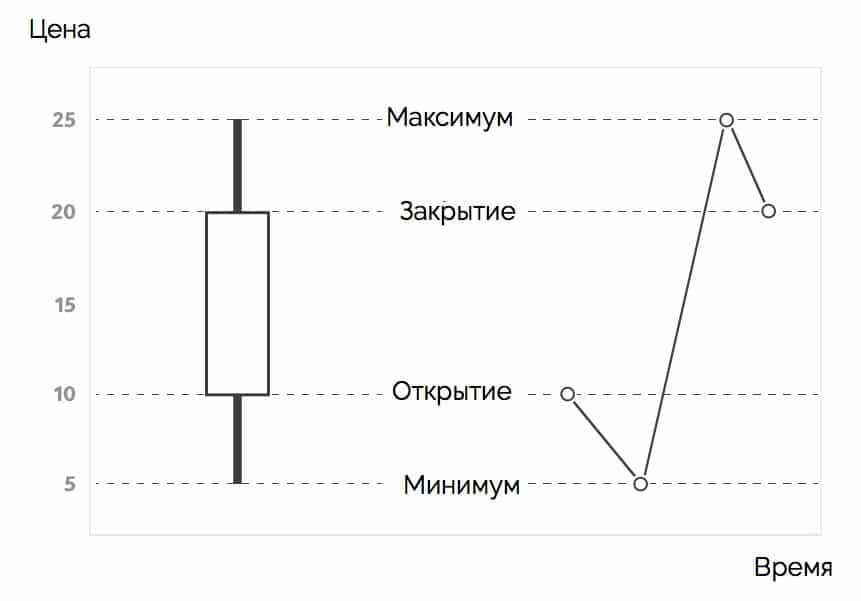

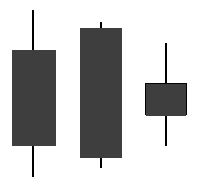

Таким образом, анализ графика со свечами предоставляет трейдеру гораздо больше информации, чем обычный линейный график. Посмотрите, как это выглядит: вертикальной черточкой обозначается максимум и минимум, а прямоугольник указывает на цены открытия и закрытия. Прямоугольник называют телом свечи, черточку сверху — верхней тенью, черточку снизу — соответственно, нижней тенью.

Увидев японские свечи во время анализа на графике, вы можете обратить внимание на то, что они бывают двух цветов — обычно это красный и зеленый. Но если вы установили необычный торговый терминал или успели поиграть с настройками отображения, то пара цветов может быть другой: черной и белой, синей и зеленой и так далее.

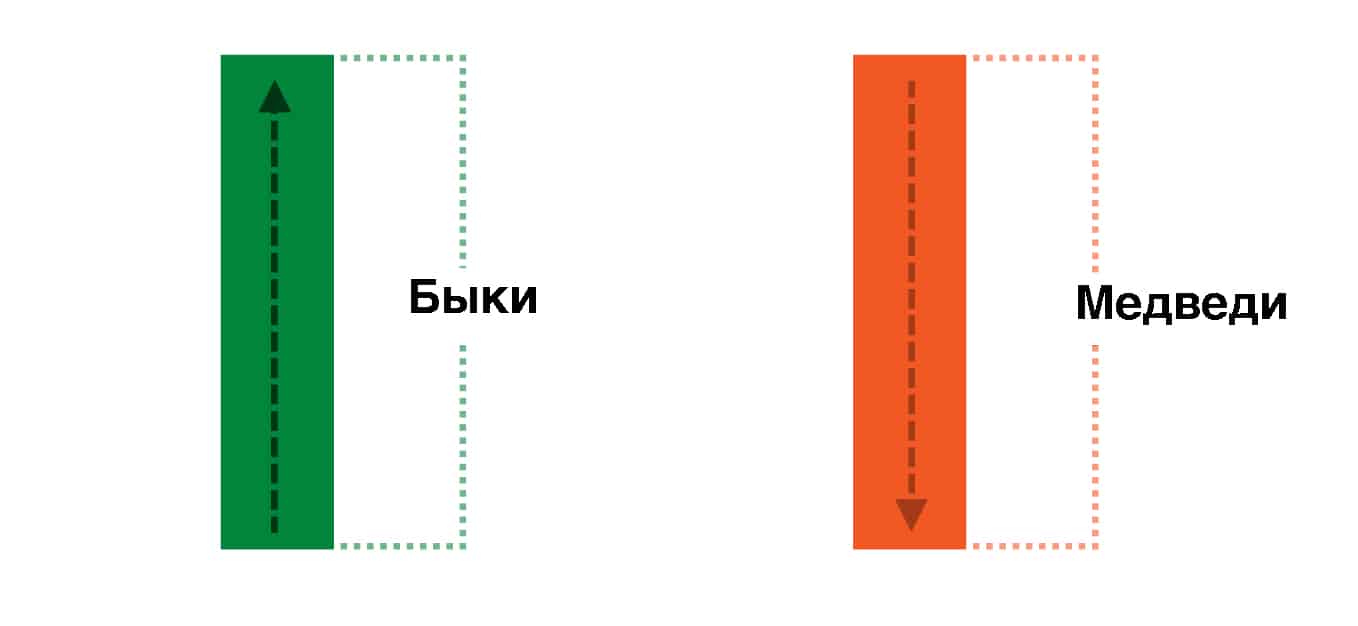

Итак, в чем же разница между красной и зеленой свечой? Ответ вы могли увидеть уже на рисунке выше. Зеленая свеча — растущая, в ней цена открытия ниже цены закрытия. Красная свеча — падающая, поскольку цена закрытия ниже цены открытия. Это еще один важный тип информации для анализа, которую японские свечи, в отличие от линейных графиков, могут предоставить трейдеру.

Виды графиков

Для технического анализа трейдеру необходимо работать с графиками. От их информативности и удобства зависит скорость и результат работы, как следствие — заработок трейдера. Давайте рассмотрим наиболее популярные виды и определим, насколько выгодны и удобны для анализа графики со свечами.

Прежде чем мы перейдем дальше, стоит определить понятие таймфрейма, чтобы не было путаницы. Таймфрейм — это временной промежуток, на основе которого цены группируются для отображения в графике. Например, часовой таймфрейм будет группировать все цены за один час в одну свечу, бар или точку на графике. Проще говоря, таймфрейм — это период, за который формируется свеча.

Таймфреймы варьируются от одной минуты (М1) до месяца (MN) или даже года (Y). Их можно настроить в торговом терминале при отображении графика. Выбор таймфрейма зависит от вашего стиля торговли. Если вы рассчитываете на внутридневную торговлю, вам нужно устанавливать таймфрейм от минуты до часа. При долгосрочной торговле можно установить недельный или месячный таймфрейм.

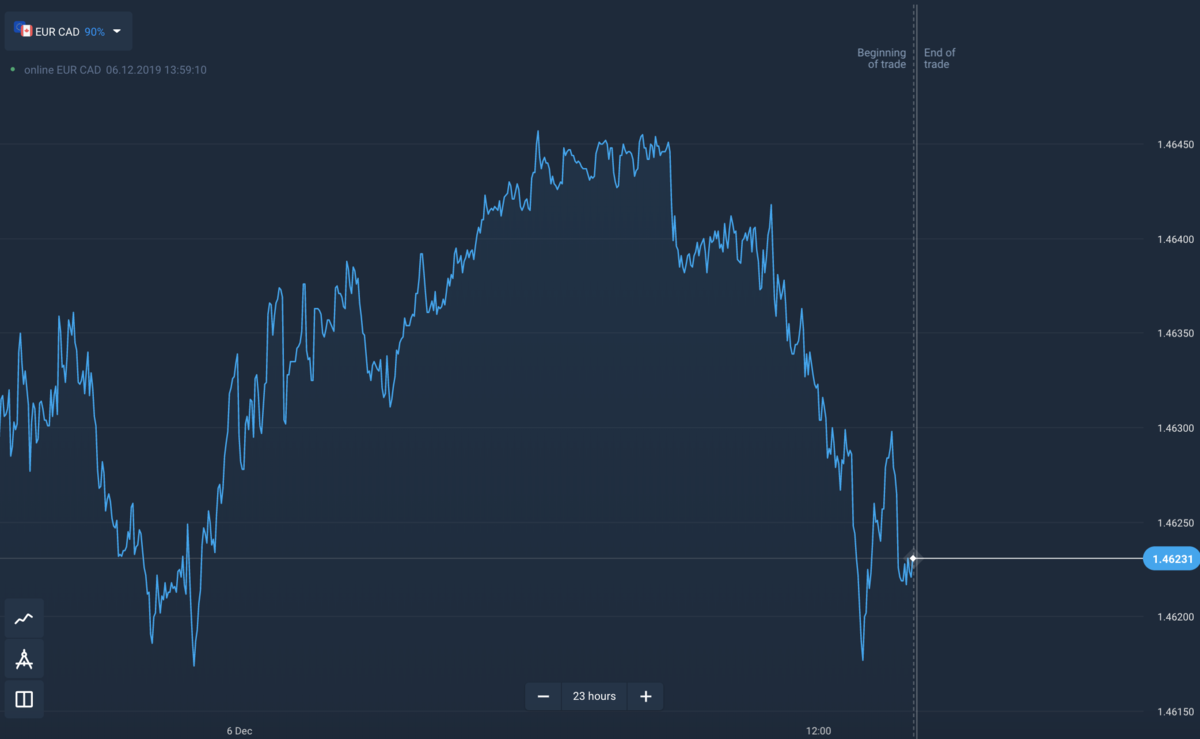

Линейный график

Линейный график визуально воспринимается очень просто — это обыкновенная ломаная линия, которая показывает динамику цены. Классический линейный график предлагает к ознакомлению только последнюю цену за выбранный шаг времени. Например, при таймфрейме, установленном на 1 день, каждая точка на графике будет представлять собой последнюю цену актива за сутки. Это очень малая информация, зато ее очень просто воспринимать и анализировать. Линейные графики обычно используют для знакомства с активом — присмотреться к перспективам роста, оценить вероятность подъема цены. Для подробного анализа линейные графики обычно не используются, но они вполне могут помочь увидеть какой-либо паттерн.

На практике часто используют разновидность линейного графика — зонный график. Помимо последней цены они фиксируют также максимумы и минимумы рынка.

График баров

Бары — гораздо более продвинутый и информативный тип графиков, хотя все еще не такой удобный, как анализ свечей на графике. Бары берут не отдельную последнюю цену, а всю совокупность сделок за выбранный промежуток времени, а затем отображают их в виде диапазонов цен. Бары показывают ту же информацию, что и свечи, но значительно уступают им в наглядности.

Выглядят бары просто — вертикальная линия указывает на максимум и минимум цены, а горизонтальные насечки заменяют тело свечи. Насечка слева указывает на цену открытия, справа — цену закрытия. Чтобы понять, растущая это цена или падающая, нужно сопоставить расположение горизонтальных насечек. Это не очень удобно, но к этому можно привыкнуть, и многие трейдеры успешно работают с барами. Некоторые терминалы предлагают и цветовые обозначения — растущий бар окрашивается в зеленый, падающий — в красный цвет. Но обычно в терминале все бары намечены черным цветом. Впрочем, даже разноцветные бары сильно уступают японским свечам в наглядности — на большом графике нужно еще разглядеть все эти насечки.

Подведем промежуточный итог: бары информативнее линейного графика, но представляют информацию не так удобно и наглядно, как японские свечи.

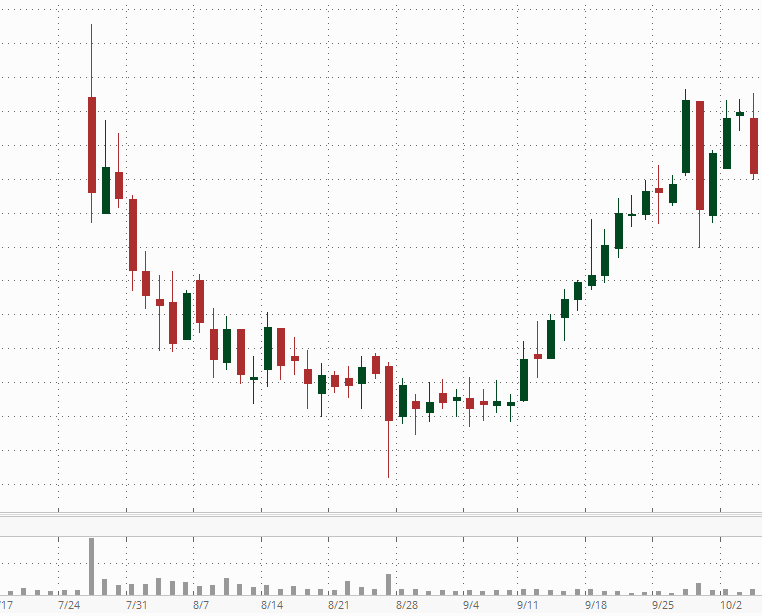

График японских свечей

Японские свечи — одновременно информативный и наглядный график. Анализ графика с японскими свечами намного быстрее анализа баров. Тело-прямоугольник показывает разницу между открытием и закрытием, цвет свечи сигнализирует о ее типе (растущая или падающая), а вертикальная черточка указывает на минимальные и максимальные значения цены за выбранный таймфрейм.

Японские свечи лучше всего подходят для анализа графика при коротком таймфрейме (от минуты до часа) благодаря своей информативности и наглядности.

Виды японских свечей

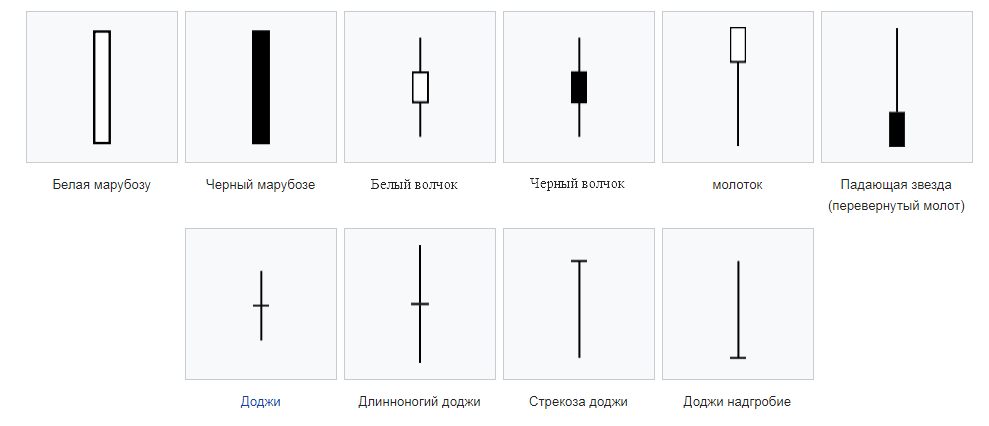

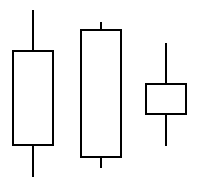

При анализе графика со свечами вы можете заметить, что некоторые свечи имеют очень специфическую форму — у каких-то обе тени одинаковой длины, у некоторых тело сплющилось до горизонтальной черточки, у иных тени отсутствуют вовсе. На основе таких различий трейдеры вывели несколько типов японских свечей. Запомните эти термины, поскольку в стратегиях обычно используются именно они:

Виды паттернов в свечном анализе

За годы анализа графиков японских свечей трейдеры нашли довольно много устойчивых комбинаций, которые предвещают то или иное поведение цены. Рассмотрим основные паттерны и научимся их интерпретировать. Одинаковые формы свечей в разных положениях на графике могут сигнализировать о различных трендах, поэтому мы разобьем паттерны на три категории по их расположению на графике.

Свечи, сформированные на вершине тенденции

Начнем со свечей, которые можно встретить на верхушке восходящего тренда. Им предшествует длительное восхождение цены вверх, а после них цена обычно начинает плавно снижаться:

Свечи, сформированные в основании тенденции

Такие паттерны появляются после длительного снижения цены. После них цена обычно идет вверх:

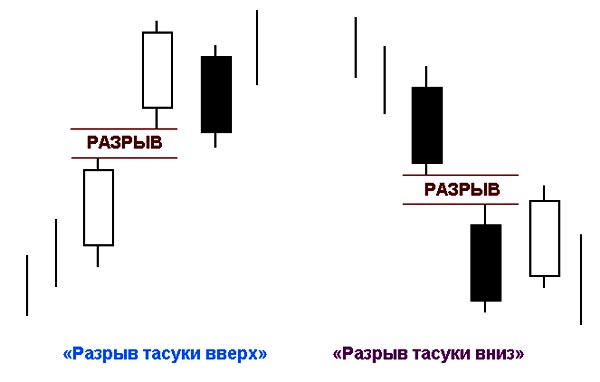

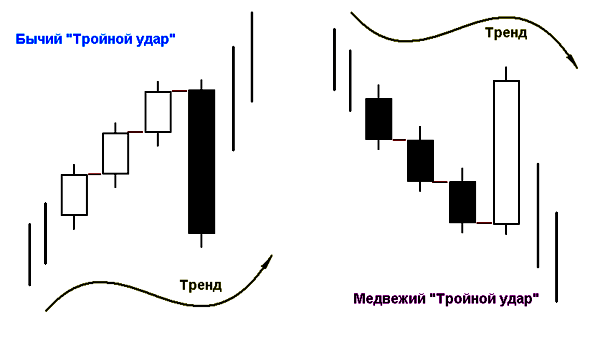

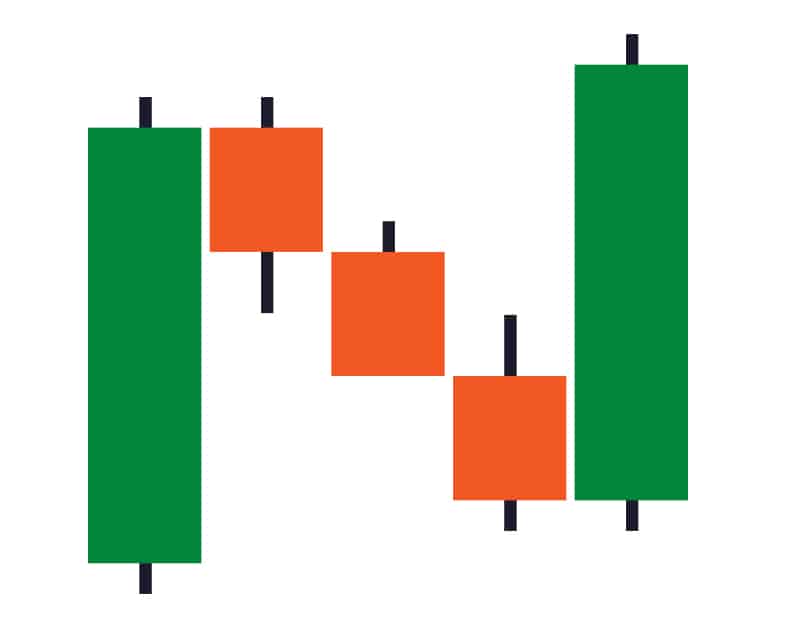

Свечные модели продолжения тренда

Свечные паттерны могут указывать и на продолжение тренда. Начинающие тренды редко уделяют достойное внимание этому разделу, а зря — определить, что тренд продолжается, не менее важно, чем обнаружить точку разворота. Итак, рассмотрим свечные модели, которые сигнализируют о продолжении тенденции:

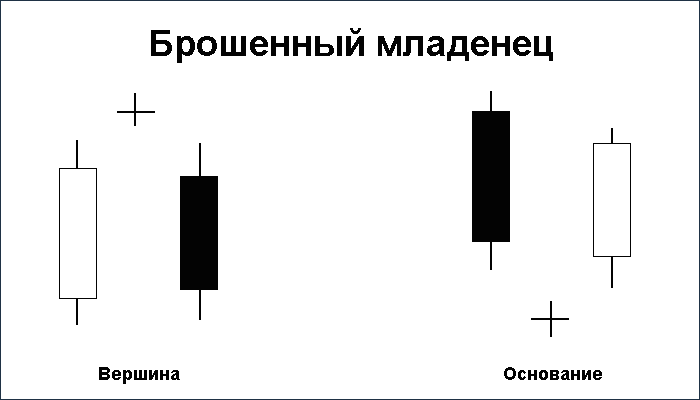

Графические модели у основания и на вершине с одинаковым названием

При анализе свечей на графике следует иметь в виду, что некоторые паттерны могут появляться как у основания тенденции, так и на ее вершине. При этом они имеют одинаковые названия и сигнализировать о развороте тренда. Среди них:

Как использовать свечной анализ для торговли на разворот

Японские свечи позволяют очень быстро обнаружить предвестье разворота, поэтому этот тип графика часто используют при торговле на разворот. Задача трейдера — находить комбинации свечей при анализе графика на бирже, а затем торговать, предупреждая следующий тренд. Это не так сложно, как может показаться — вы уже знаете ключевые комбинации и паттерны. Со временем распознавание свечных комбинаций становится практически интуитивным, вы на автомате сможете прогнозировать разворот, глядя на график.

Теперь вы умеете использовать анализ графика с японскими свечами для успешной торговли. Надеюсь, эта статья убедила вас в информативности такого типа графиков и его преимуществах перед линейными графиками и барами. Если вы почерпнули для себя что-то полезное и новое, поделитесь статьей в соцсетях с друзьями.

Книга начинающего криптоинвестора. Часть 7. Японские свечи

Оглавление

Поговорив о многих околокриптоинвесторских темах, настало время перейти к главному — торговле. Как и в обычном мире, важно понимать, когда цена на “товар” будет падать, а когда расти. Для этого нужно разобраться в японских свечах. Именно с помощью них биржи отображают торговые тренды.

Что такое японская свеча

Японская свеча — лаконичный графический значок в форме прямоугольника. Каждая прямоугольник нарисован таким образом, что беглого взгляда на него достаточно, что бы узнать весь ход торгов за тот период времени, к которому относится свеча.

Японская свеча выглядит вот так:

График, построенный на японских свечах, выглядят, как последовательность из свечей. Если график, например, пятиминутный, то каждые пять минут на нём рисуется новая свеча. На дневном графике новая свеча добавляется ежесуточно. Правило действует для всех торговых периодов

Структура японской свечи

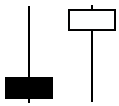

Первый по значимости элемент японской свечи — её цвет. Традиционно свечи имеют два варианта цвета — белая и чёрная. Если котировки растут, то свеча окрашивается в белый цвет, такая свеча называется бычьей. Если котировки падают, то свеча — чёрная и называется медвежьей. Так рисовали свечи их изобретатели — японские трейдеры. В европейской традиции растущие свечи окрашены зелёным, а падающие — красным. верхняя и нижняя грани прямоугольника-свечи означают цену открытия и цену закрытия торгового периода.

Если свеча белая, то это означает рост рынка, поэтому цена открытия обозначена на нижней грани свечи, а цена закрытия лежит на верхней грани.

У падающей чёрной свечи всё наоборот. Цена открытия сверху, закрытие — снизу.

Вверх и виз от тела свечи прорисованы тонкие линии. Их называют тенями. “Верхняя тень” и “нижняя тень”. Тени обозначают ценовые минимумы и максимумы торгового периода.

Как пользоваться японскими свечами

Cамый простой способ пользоваться японскими свечами — это вообще не обращать внимание на закодированный в них смысл. И воспринимать график, как традиционный линейный график с более наглядными уровнями поддержки-сопротивления и линией тренда.

Но межу линейным графиком и японскими свечами существует принципиальное отличие.

График “Японские свечи” отображает не просто хаотичное движение котировок, он ещё очень чутко фиксирует настроение биржевой толпы. И так как настроения циклически повторяются, то на графиках японских свечей периодически появляются одинаковые картинки, по которым можно предугадывать движение рынка.

Основные принципы анализа Японских свечей:

— Во избежание противоречия необходимо анализировать только один период данных, например только дневные свечи;

— Перед анализом свечей необходимо выявить направление действующего тренда;

— Для подтверждения фигуры обязательно дождитесь окончания свечи.

Основные факторы усиления и ослабления сигналов свечных моделей

Для большинства разворотных моделей справедливо следующее:

! Чем дольше тренд (движение), тем сильнее сигнал;

! Чем круче тренд (движение), тем сильнее сигнал;

! Модель имеет значение только в том случае, если появляется у сильного уровня;

Для всех моделей, состоящих из 1–2 свечей, часто, справедливо следующее:

! Модель утрачивает свое значение, если на текущем движении (по тренду или по коррекции) эта модель уже неоднократно появлялась. Особенно это касается моделей, содержащих доджи.

Дожи — свеча, у которой цена открытия совпадает с ценой закрытия — у нее вообще или почти нет тела. Дожи демонстрируют признаки нерешительности в поведении участников рынка, а, следовательно, как правило, сигнализируют о приближающемся развороте рынка. Дожи важны только на тех рынках, где встречаются не слишком часто: если дожи встречается слишком часто на каком-либо графике, то он утрачивает свою значимость.

Теория японских свечей основывается на том, что размер и относительное расположение тела свечи и теней, а также взаимное расположение и цвет соседних свечей могут сигнализировать о продолжении движения, торможении или развороте тенденции. Определенные комбинации свечей называются моделями.

Выделяют следующие виды дожей.

1. Длинноногий дожи — имеет длинные верхние и нижние тени. Чем выше верхняя тень дожи, тем сильнее его «медвежий» потенциал.

2. Могильный камень — дожи, у которого отсутствует нижняя тень, но есть длинная верхняя тень, т.е. цены открытия и закрытия соответствуют минимуму за рассматриваемый период.

3. Стрекоза — полная противоположность «Могильному камню»: у этого дожи отсутствует верхняя тень, но есть длинная нижняя. Считается, что чем более длинная тень у «Стрекозы», тем более оптимистично настроены участники рынка.

Свечи, у которых тело имеет небольшой размер, называются «волчками» (Spinning tops). Волчки обычно появляются в периоды консолидации рынка и приобретают особую значимость в контексте ситуации.

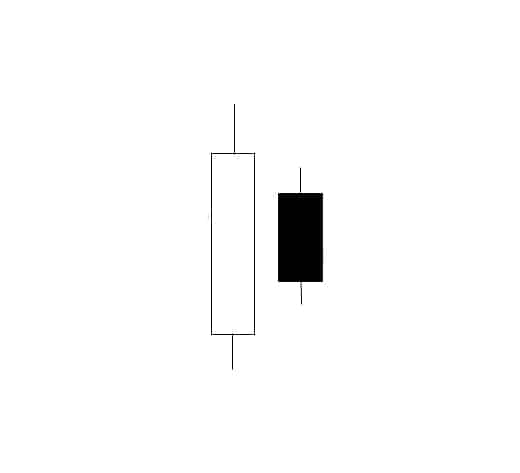

5. Завеса из темных облаков (dark-cloud cover)

Критерии модели «завеса из темных облаков» («dark-cloud cover»)

• Модель состоит из двух свечей, появляющихся после восходящей тенденции (или у верхней границы торгового коридора).

• Первая свеча — белая с сильным телом. На следующий бар цена открытия превышает максимум предыдущего бара, однако бар закрывается у минимума и перекрывает значительную часть белого тела предыдущей свечи. Чем ниже цена закрытия черной свечи, тем больше вероятность образования вершины. Считается, что цена закрытия черной свечи должна перекрыть более 50% тела белой свечи.

Значимые модели японских свечей

Модели разворота тренда

Необходимо дождаться подтверждения того, что быки контролируют ситуацию (например, следующую свечу с ценой закрытия выше цены закрытия «молота». Важно следить, не прорвал ли «молот» важный уровень поддержки! Только тогда это может служить сигналом к развороту тренда вверх.

В случае «повешенного» важно подтверждение медвежьего сигнала. Чем больше ценовой разрыв вниз между телом «повешенного» и ценой открытия на следующий день (период), тем больше вероятность того, что «повешенный» образует вершину и тренд, возможно, развернется вверх. Ещё одним подтверждением медвежьего характера может быть свеча черного цвета, цена закрытия которого ниже цены закрытия в день (период) появления «повешенного».

2. Модель поглощения

1) Первая свеча имеет очень маленькое тело, второе очень большое

2) Если модель поглощения появляется после затяжной или очень стремительной тенденции

3) Если второй свече соответствует больший объем торговли

4) Если вторая свеча поглощает несколько предыдущих тел (превосходит по размерам)

Присутствие всех или большинства этих факторов и будет служить сигналом к возможному развороту тренда

Японские свечи: учимся читать и понимать движение рынка

Японские свечи — это самый популярный способ чтения движения цены по графикам. Они наглядны, их легко изучить и главное, что они работают.

Первое упоминание о свечных паттернах можно найти у японского трейдера риса Хомма Мунэхиса в 1700-х годах. Почти 300 лет спустя свечи были вновь открыты Стивом Нисоном в его книге под названием «Японские свечи. Графический анализ финансовых рынков». В этом руководстве мы разберем все, что относится к свечному анализу.

Свечные графики представляют гораздо больше информации по сравнению с линейными и являются на сегодняшний день предпочтительным инструментом анализа рынка для трейдеров и инвесторов.

Что из себя представляют японские свечи?

Каждая из свечей сообщает нам четыре факта о себе: цену открытия, максимум движения цены, цену закрытия и минимум движения цены.

Тело свечи — это пространство между открытием и закрытием свечи. Если тело белого цвета, это означает, что цена закрытия свечи выше, чем цена открытия. Если цвет черный — значит цена закрытия ниже, чем цена открытия свечи.

К примеру, вы смотрите график EUR/USD. Свеча открывается на 1.4200 и поднимается на 100 пунктов, закрываясь на 1.4300. Цвет свечи будет белый. Если цена падает на 100 пунктов, закрываясь на 1.4100, цвет свечи будет черным.

Тени свечи представляют собой наивысшие или наименьшие точки, которые достигла свеча.

Каждая свеча представляет собой выбранный нами тайфрейм или временной промежуток, в течение которого она открывается и закрывается. Например, на 4-х часовом графике, свечи открываются и закрываются каждые 4 часа.

Если мы выстроим несколько свечей, мы можем сравнить их с линейным графиком. Тени свечей также показывают колебания цены. Таким образом, мы сразу получаем максимум информации, которая необходима нам для эффективного анализа рынка. Вот почему в наши дни для технического анализа в основном используются японские свечи.

Трейдер, который знает, как анализировать и интерпретировать свечные паттерны или модели, уже немного лучше понимает действия игроков финансового рынка.

Все японские свечи в самом начале выглядят нейтрально

Линия — это новая свеча, которая в самом начале выглядит нейтрально. Ей еще предстоит двигаться вверх или вниз. Трейдеры не могут наверняка знать, какой будет свеча.

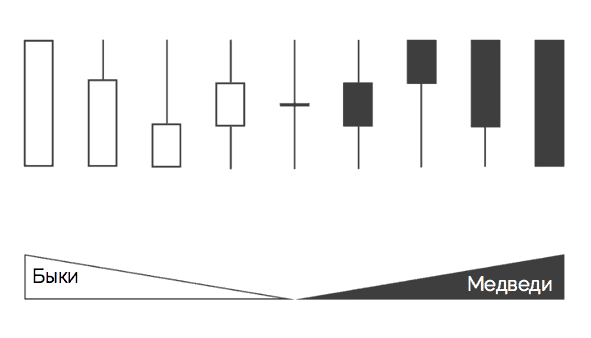

После рождения свечи начинается битва между быками и медведями. Если покупатели будут сильнее, вы увидите, что свеча движется вверх и формируется бычья свеча. Если продавцы будут сильнее, вы увидите, как свеча опускается вниз и становится медвежьей.

Каждая из свечей является индикатором того, кто выигрывает сражение между быками и медведями.

Бычьи свечи

Бычья свеча означает, в настоящее время на рынке наблюдается давление покупателей. Пока покупателей будет больше, свечи будут бычьими. Если давление покупателей уменьшится, а давление продавцов увеличится, мы увидим, что бычьи свечи станут меньше. Это говорит об ослаблении силы покупателей.

Если тело свечи большое, это сильная бычья свеча. Если тело небольшое, это слабая бычья свеча. Свеча не только показывает нам текущую цену — она говорит нам о том, что в данный момент быки контролируют ситуацию и покупателей на рынке больше, чем продавцов. Это важная информация.

Если ваша торговая стратегия дает вам сигнал открывать короткую позицию, но свеча явно бычья, хорошей идеей может быть пока не открывать никаких сделок. Или подождать какое-то время, пока на рынке не появится больше продавцов.

Медвежьи свечи

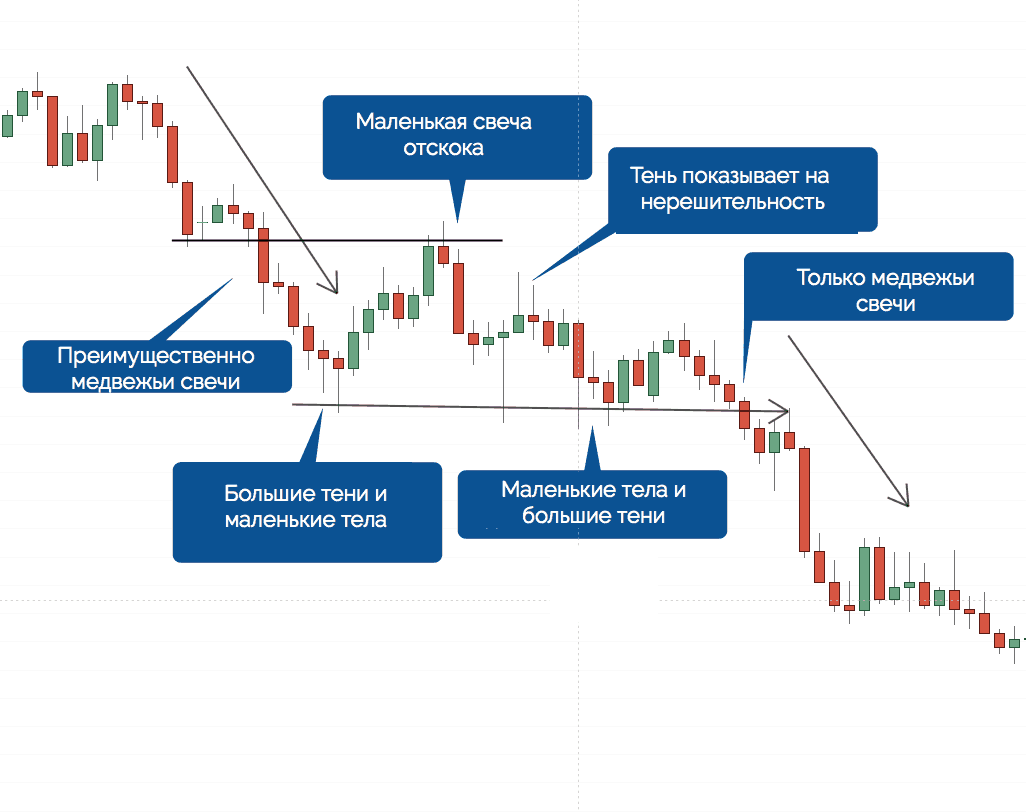

Медвежья свеча говорит нам, что в настоящее время на рынке больше давления продавцов. Пока продавцов будет больше, свечи будут медвежьими. Если давление продавцов уменьшится, а давление покупателей увеличится, мы увидим, что медвежий свечи станут меньше. Это говорит об ослаблении силы продавцов.

Если на рынке больше продавцов, чем покупателей, открытие длинных позиций может быть не лучшей идеей.

Тени свечей

Помимо отображения максимумов и минимумов свечи, тени свечей предоставляют нам множество полезной информации.

Маленькая нижняя тень, небольшое медвежье тело и более крупная верхняя тень. Эта свеча говорит нам, что в какой-то момент быки пытались толкать цену вверх. Об этом нам говорит длинная верхняя тень. Однако, прежде чем свеча закрылась, медведи взяли верх и протолкнули цену обратно вниз. Поэтому тело свечи медвежье.

Большая нижняя тень, маленькое бычье тело и маленькая верхняя тень. Эта свеча говорит нам, что в какой-то момент медведи пытались толкать цену вниз. Об этом нам говорит нам длинная нижняя тень. Однако, прежде чем свеча закрылась, быки взяли верх и протолкнули цену обратно наверх.

Как понимать японские свечи?

Мы можем представлять движение цены на финансовых рынках как битву между покупателями и продавцами.

Любой анализ цены направлен на сравнение сил обеих сторон и оценке, кто в данный момент контролирует ситуацию на рынке и в каком направлении цена с большей вероятностью будет двигаться.

Цвет свечи скажет нам, кто контролирует ситуацию — быки или медведи.

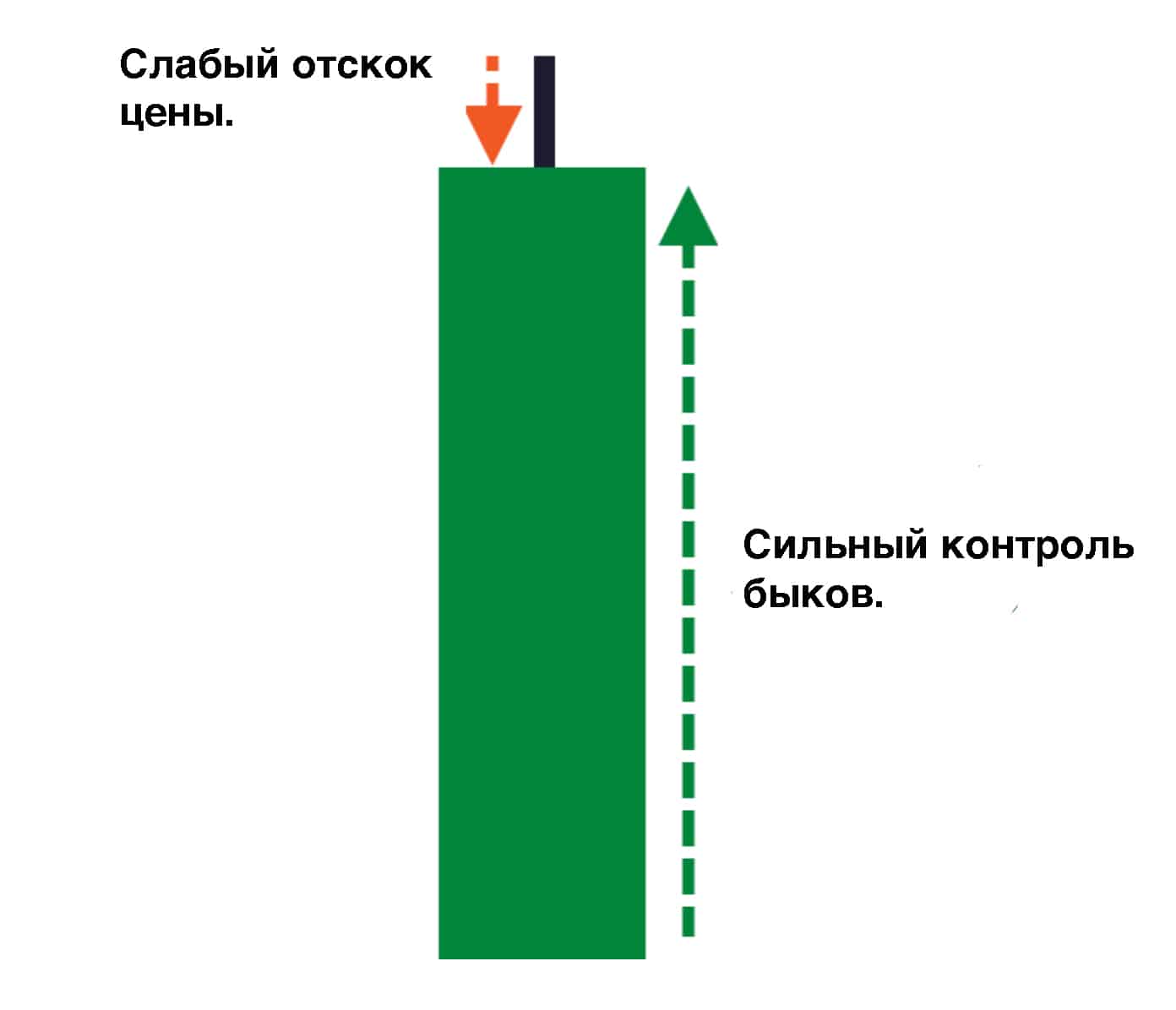

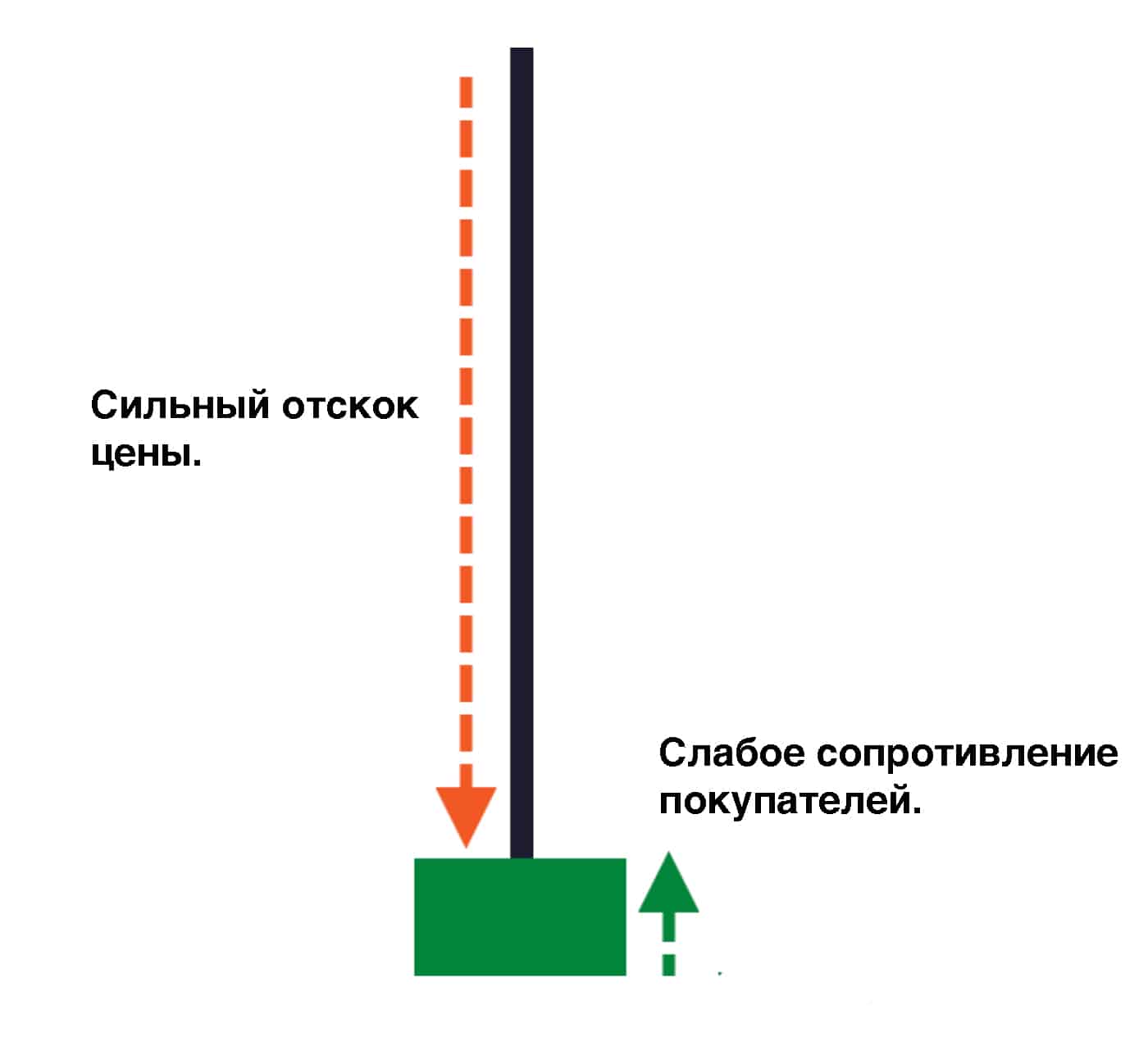

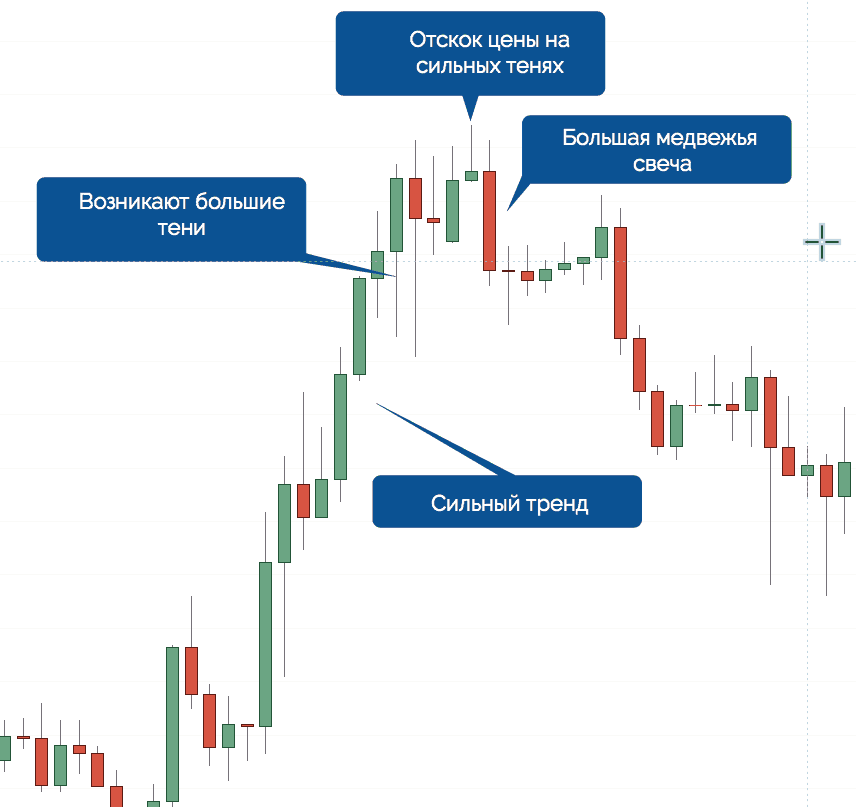

Длина хвоста показывает нам силу отскока цены от определенного уровня.

Размер тела показывает нам силу покупателей или продавцов. К примеру, большая свеча без теней говорит нам о том, что быки полностью контролируют цену, а давление покупателей минимально.

Длинная тень свечи говорит нам о сильном отскоке цены и давлении продавцов. Несмотря на то, что свеча сама по себе бычья, в целом продавцы гораздо сильнее.

Комбинируя эти три фактора, мы можем полностью интерпретировать японские свечи на графике.

Необязательно запоминать все свечные паттерны. Главное — это понимать структуру свечи. А именно:

Размер тела

Размер тела свечи показывает разницу между ценой открытия и закрытия и говорит нам о силе покупателей или продавцов.

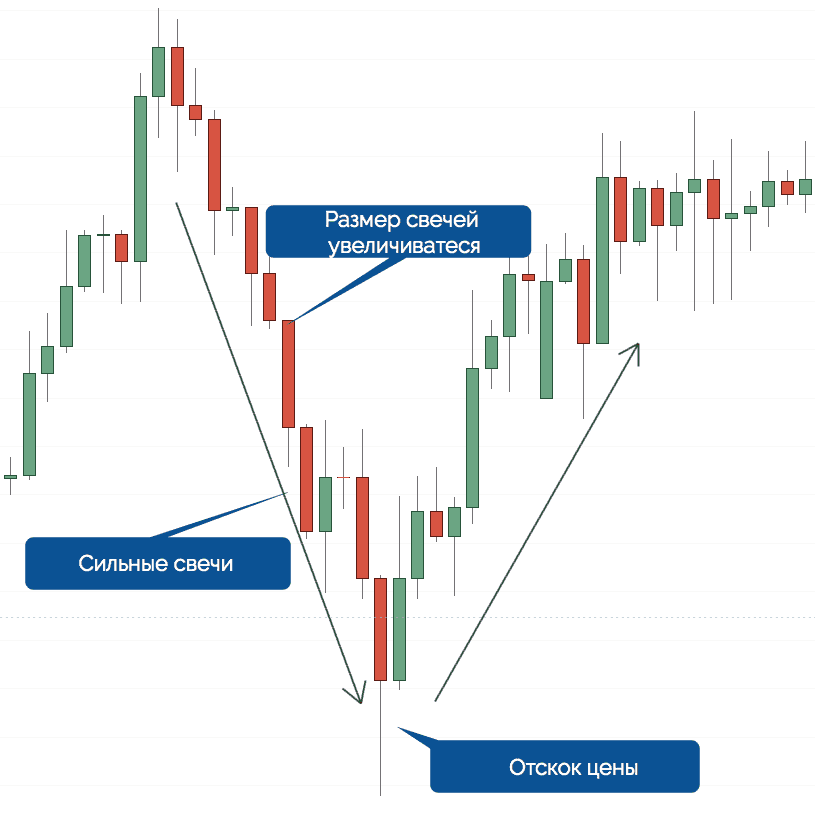

Слева: длинные медвежьи и бычьи свечи в фазе нисходящего и восходящего тренда. Боковые фазы обычно характеризуются более мелкими телами.

Справа: длинные бычьи и медвежьи свечи сильнее в восходящем и нисходящем тренде. На пике равновесия быков и медведей цена характеризуется меньшим размером свечей.

Длина теней

Длина теней помогает определить волатильность, то есть диапазон колебания цены.

Отношение размера тела свечи к ее тени

В восходящей фазе теней почти нет, что подтверждает сильный тренд. Длинные тени видны в фазе консолидации, что указывает на неопределенность и усиление борьбы между покупателями и продавцами. Когда тени свечей увеличиваются, это может предвещать окончание тренда.

Положение тела

Японские свечи и анализ рынка

Теперь, когда мы рассмотрели отдельные элементы, мы можем собрать все воедино и посмотреть, как мы можем использовать наши знания о японских свечах для анализа графиков цены.

Модели разворота

Свечные паттерны указывают на ту или иную тенденцию цены. Но это не означает, что нужно сразу же открывать сделку при виде подходящего паттерна. Лучше всего будет совмещать свечные модели с другими структурными факторами движения цены на рынке.

Все свечи и модели, которые мы разберем зеркальны по отношению друг к другу.

Пин бар представляет собой свечу, которая отскакивает от своего максимального или минимального значения.

Тени у свечи пин бара быть не должно, или она может быть совсем маленькая. Цена должна закрываться в пределах диапазона 1/4 тела свечи. Тень свечи длиннее тела в два или три раза.

Пин бар означает, что сначала инициатива была на стороне продавцов, а потом она резко перешла к покупателям. На данном промежутке времени пинбар показывает нежелание цены двигаться ниже определенного уровня и резкий откат от него.

Когда вы встречаете пин бар на графике, не стоит ждать, что после его появления тренд немедленно развернется в противоположную сторону. Лучше всего будет дождаться дополнительного подтверждающего фактора.

Модель поглощения — разворотный паттерн, который также говорит нам о резком отторжении цены от определенного уровня. По сути, он является пин баром только уже на двух меньших временных таймфреймах.

Первая свеча должна быть небольшой по размеру. Вторая свеча противоположна по направлению первой и полностью ее поглощает своим телом.

Поглощение означает, что сначала цену двигали продавцы, а потом инициатива резко перешла к покупателям. Покупатели полностью побеждают продавцов.

Просвет в облаках формация, которая напоминает поглощение, но говорит о еще более резком развороте цены.

Продавцы уверенно двигали цену вниз, но внезапно происходит какое-то важное событие или новость, и цена резко разворачивается наверх.

Формация пинцет говорит нам, что существует некий сильный уровень, ниже которого цена не может опустится.

Это разворотная формация, в которой две свечи бьются своими тенями один в один о какой-то уровень. На первой свече продавцы двигают цену вниз, но сталкиваются с покупателями, которые полностью выкупают актив. На второй свече продавцы предпринимают вторую попытку сдвинуть цену вниз, но на том же самом уровне вновь возникают покупатели и решительно двигают цену наверх. Скорее всего, дальше цена пойдет еще выше.

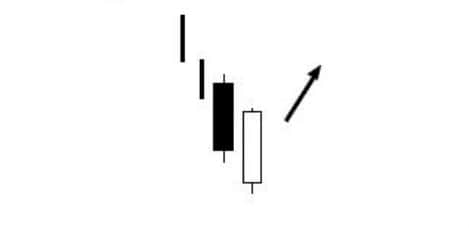

Утренняя звезда состоит из трех свечей и говорит нам, что покупатели одержали победу над продавцами.

Первая бычья свеча полнотелая и большая. Вторая свеча совсем маленькая. Третья свеча большая, полнотелая, но уже бычья.

На первой свече продавцы контролировали цену. На второй маленькой свече на рынке возникла неопределенность, когда силы продавцов и покупателей уравновешиваются. Но третья свеча показывает нам безоговорочную победу покупателей.

Стоит отметить, что необязательно между двумя большими свечами должна быть только одна маленькая. Маленьких свеч может быть и несколько. Рынок может пребывать в состоянии неопределенности какой-то промежуток времени.

Доджи

Свечи, которые говорят о неопределенном состоянии рынка — это доджи. Эта свеча имеет большие тени и маленькое тело.

Чем более высокие тени у свечи доджи, тем сильнее покупатели и продавцы борются за контролем над ценой. Сначала могли доминировать покупатели, а потом продавцы, но в итоге на рынке временно возникло равновесие.

Когда тела у свечи вообще нет, а тени совсем короткие — такая свеча говорит о полной неопределенности на рынке и балансе между продавцами и покупателями.

Модели продолжения

Модели продолжения показывают, что цена, скорее всего, продолжит свое движение в прежнем направлении. Если вы любите торговать тренды, то данные формации будут вам полезны в качестве возможности войти в движущийся тренд.

Первая свеча большая и полнотелая. Затем возникают три маленьких свечи, которые двигаются в противоположную сторону. Большая и полнотелая свеча меняет направление рынка и движется в сторону первой большой свечи.

Три маленьких свечи говорят нам о том, что часть покупателей закрывает свои позиции, но это всего лишь небольшая часть, так как пятая свеча говорит нам о сохраняющейся силе быков. Вскоре цена продолжит свой путь наверх.

Самая популярная модель продолжения — это внутренний бар.

Когда внутренний бар появляется в тренде — это свидетельствует о том, что на рынке возникла пауза, после который цена с большей вероятностью продолжит движение в прежнюю сторону.

Как искать торговые формации по моделям продолжения? Для этого нам нужен уровень поддержи либо сопротивления или скользящие средние.

К примеру, если цена пробивает уровень сопротивления и тестирует его с обратной стороны, мы можем ожидать появления трех свечей или внутреннего бара.

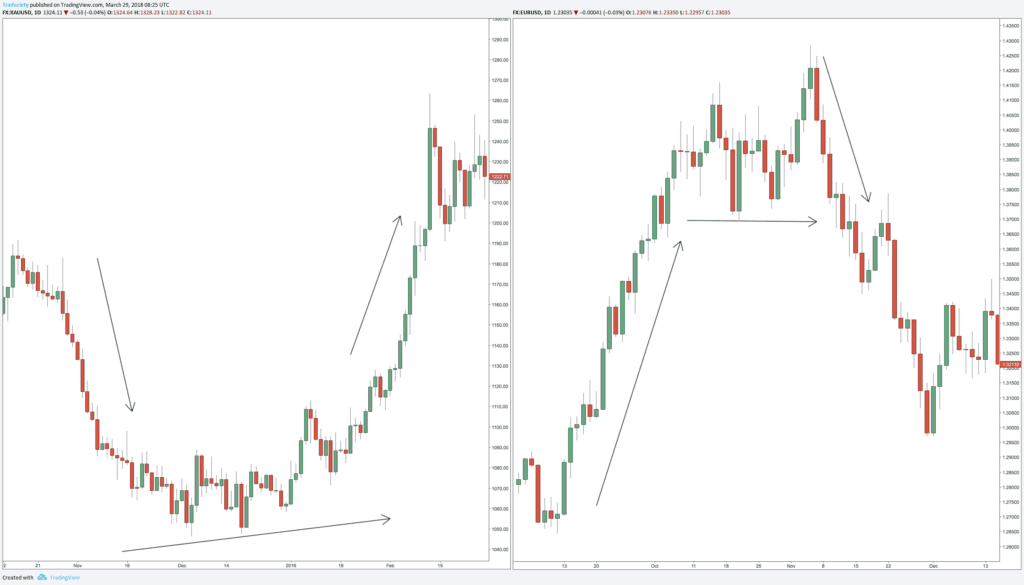

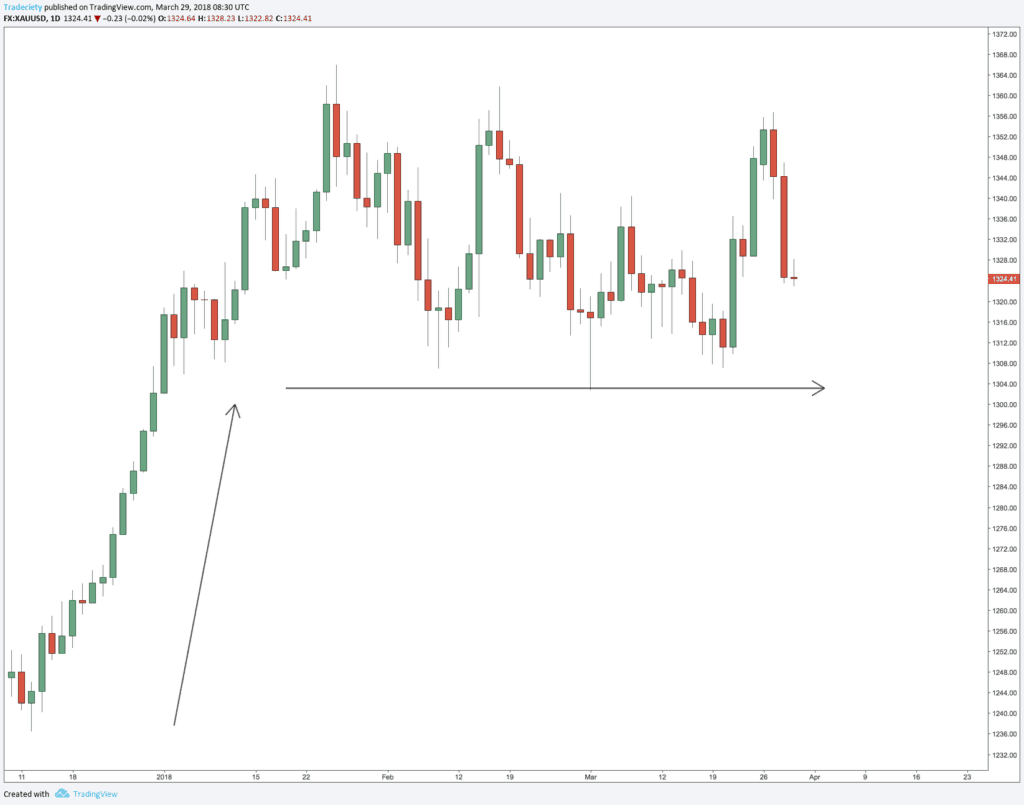

Примеры торговли

Теперь, когда мы изучили разворотные свечи форекс и их модели, мы можем находить на графике потенциальные сделки. Однако отдельно свечные паттерны не торгуются. Мы должны брать во внимание текущий контекст всего графика. Свечи всегда должны на что-то опираться. Это могут быть уровни поддержки либо сопротивления в боковых рынках или скользящие средние — в трендовых.

Не нужно думать, что свечи на форекс — это святой грааль, и данные формации будут всегда работать. Это не так. Поэтому никогда не забывайте об ограничении своих убытков и контроле рисков.

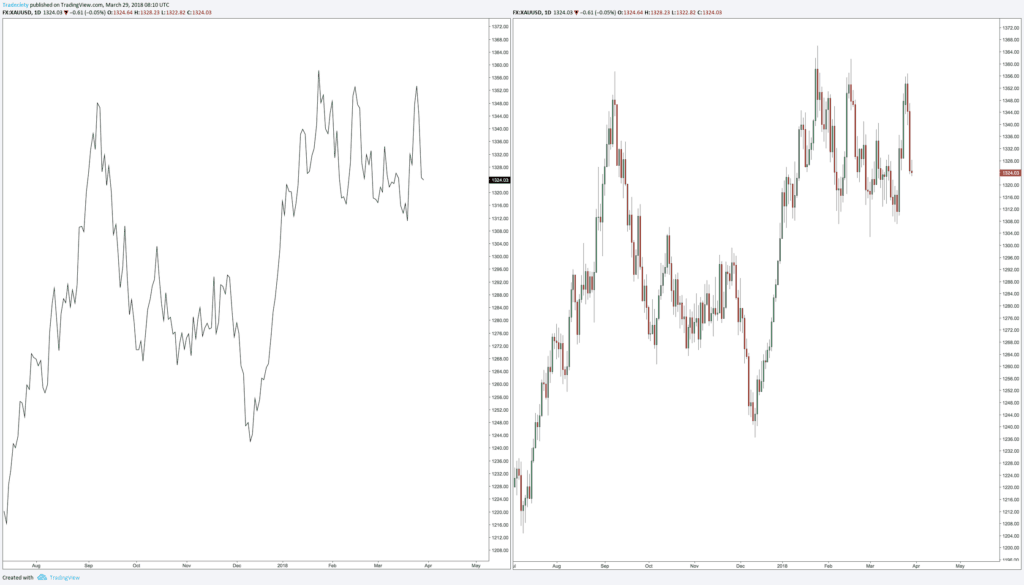

Cравниваем японские свечи и делаем прогнозы

Разберем на практике, как можно научиться измерять свечи друг относительно друга и понимать то, куда потенциально будет двигаться цена.

Условия задачи достаточно просты, просто необходимо назвать дальнейшее направление, в котором вероятно двинется рынок. Шанс на ваш успех приблизительно равен 50%. Но, давайте постараемся детально разобрать ситуацию и понять, что на самом деле хочет рассказать нам рынок.

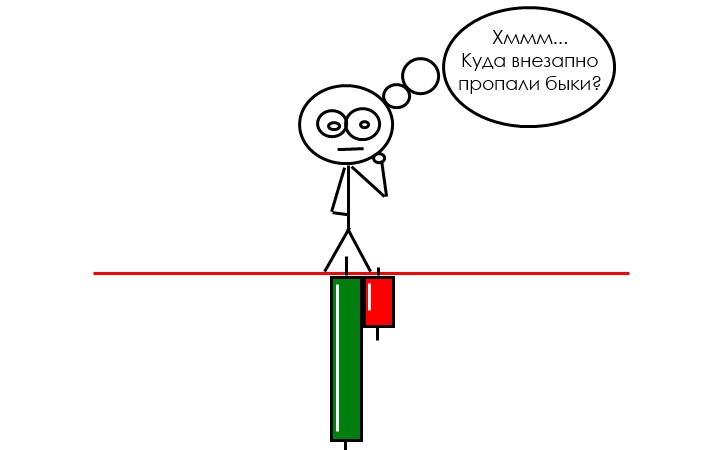

Итак, на графике имеется большая бычья свеча. Большая бычья свеча означает то, что в рынке находится огромное количество быков, которые агрессивно толкают цену вверх. Тут вроде всё понятно, проблем быть не должно. Разбираемся со следующим условием: цена сталкивается с уровнем сопротивления.

И в данном случае, в рынке начинает действовать закон, который гласит таким образом — от сопротивления ждём отскок вниз, от поддержки ожидаем рост цены. Всё это происходит по той причине, что на уровне сопротивления находятся силы медведей. Так вот, когда цена врезается в этот уровень, начинается сражение.

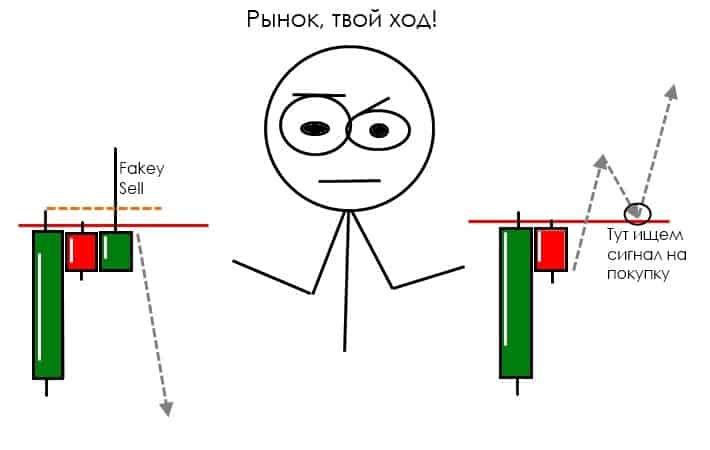

Когда у нас на графике образовывается маленький внутренний бар с противоположным телом, это может привести нас к одному простому вопросу.

И ведь действительно, куда могли настолько внезапно пропасть противоположные силы, тем более, что следующий бар показывает появление медведей в рынке, хоть и является неопределённостью из-за того, что это Внутренний бар.

Как вы понимаете, любое сильно движение имеет тенденцию к продолжению, поэтому быки не могли так просто испариться. Велика вероятность того, что будет очередная атака, но что мы в итоге получаем?

Расклад у нас такой: с одной стороны мы имеем сильное движение в уровень, которое очевидно хочет пробить его. С другой стороны у нас возникло резкое исчезновение атакующих сил, что сигнализирует либо о невероятной силе медведей, либо о кофе-паузе со стороны быков. Но в данном случае у нас ещё имеется уровень сопротивления, который может толкнуть рынок вниз.

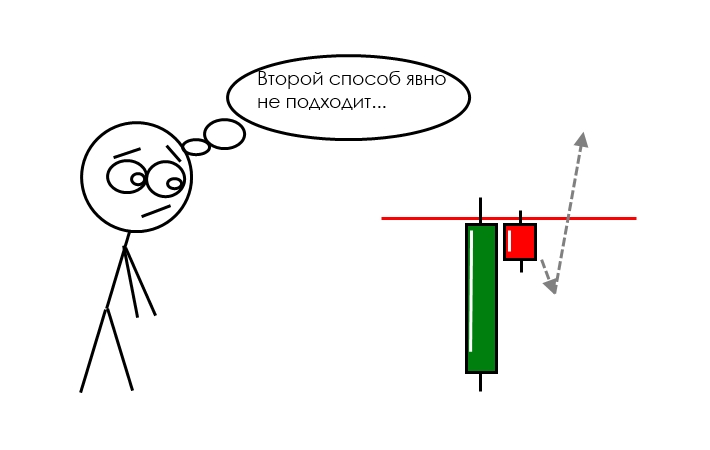

В целом, тут у нас всё невероятно просто, если вы достаточно хорошо знаете Price Action. Итак, так как всё действие происходит на уровне сопротивления, от которого мы ДОЛЖНЫ открывать сделки на продажу, то нам запрещено устанавливать отложенный ордер на покупку по паттерну Внутренний Бар, так как можем нарваться на большие проблемы.

С другой стороны, мы не можем установить отложенный ордер на продажу, так как по растущей свече видно, что в рынке огромные силы быков, которые готовы ринуться вверх, поэтому наш ордер может задеть и потом развернувшись выбить по уровню stop-loss.

Как вы видите, второй способ не самый лучший. Так, что нам может показать то, что быки уже выдохлись, а медведи готовы ринуться вниз от уровня сопротивления. Пару секунд на подумать…

Всё просто, внутренний бар может стать фейки на продажу, ведь его верхний шип покажет попытку быков атаковать медведей, но если попытка окажется неудачной, то шип укажет нам и на слабость покупателей и силу продавцов.

Соответственно и план у нас таков: если следующий бар будет Ффйки, то мы непременно войдём на продажи по всем правилам отскока от сопротивления, ведь текущие силы в рынке изменятся.

Но, если у нас произойдёт пробой, то мы подождём коррекцию к пробитому уровню и войдём на покупку, желательно подтвердить сие действие свечным сигналом в сторону быков.

Японские свечи: что в итоге?

Вам не обязательно запоминать свечные патттерны, чтобы понимать движение цены. На вашем пути становления профессиональным и прибыльным трейдером очень важно, чтобы вы начали мыслить нестандартно и избегать распространенных ошибок новичка. Японские свечи подскажут вам, как может цена двигаться дальше, кто контролирует ситуацию в данный момент времени — быки или медведи. Однако нельзя использовать свечи в трейдинге изолированно. Всегда учитывайте рыночный контекст.