как аннулировать заявление о ввозе товаров и уплате косвенных налогов

8.2.3. Аннулирование отметки налогового органа по заявлению, отзыв заявления

8.2.3. Аннулирование отметки налогового органа по заявлению, отзыв заявления.

1. Должностное лицо структурного подразделения, ответственное за проведение камеральных налоговых проверок, осуществляет аннулирование отметки в случаях, если после внесения в АИС «Налог-3» сведений о подписи заявления начальником (заместителем начальника) налогового органа и вручения заявления налогоплательщику были установлены следующие факты:

— заявление не принято налоговыми органами ЕАЭС по причине наличия ошибок ФЛК (получен протокол ФЛК), при этом, ошибки относятся к данным заявления, внесенным налогоплательщиком;

— получен протокол ИД и проверка идентификационного кода (номера) эскпортера подтвердила его ошибочность в заявлении;

— установлено, что налогоплательщиком представлена уточненная налоговая декларация по косвенным налогам (с уменьшением налоговых обязательств);

— получена информация от налогоплательщика о необходимости отзыва заявления ввиду полного возврата по причине ненадлежащего качества и (или) комплектации всех товаров, сведения о которых содержатся в ранее представленном заявлении;

— налоговым органом установлен факт отсутствия импорта товара налогоплательщиком, соответствующего условиям, содержащимся в договоре (контракте), указанном в подпункте 5 пункта 20 Протокола о порядке взимания косвенных налогов.

В последних двух случаях при формировании сообщения об аннулировании отметки автоматически (программно) формируется отзыв заявления для его отправки в налоговый орган экспортера.

Для проведения аннулирования отметки по заявлению должностное лицо структурного подразделения, ответственного за проведение камеральных налоговых проверок:

а) подготавливает мотивированную докладную записку начальнику (заместителю начальника) налогового органа, составленную в произвольной форме, с указанием всех причин необходимости аннулирования отметки;

б) подписывает докладную записку у начальника структурного подразделения и передает начальнику (заместителю начальника) налогового органа для принятия решения по докладной записке;

в) при принятии решения начальником (заместителем начальника) налогового органа по докладной записке вносит в «Журнал регистрации докладных записок» сведения об этой докладной записке, при этом, обязательно включает информацию о ФИО сотрудника, составившего и принявшего решение, регистрационном номере заявления, причинах аннулирования заявления.

г) формирует в ИР «ЕАЭС-обмен» сообщение об аннулировании отметки (с указанием всех причин);

е) направляет это сообщение налогоплательщику (его представителю).

При этом автоматически производится регистрация в АИС «Налог-3» соответствующего сообщения для передачи его по ТКС в адрес налогоплательщика. Сведения о направлении документов по ТКС подлежат учету в ИР «ЕАЭС-обмен».

При обращении налогоплательщика (его представителя) сообщение об аннулировании отметки может быть передано ему на бумажном носителе.

При отправке в налоговый орган экспортера заявления «взамен», в это заявление автоматически (программно) добавляются реквизиты аннулированного заявления, которое на основе этой информации будет считаться в налоговом органе экспортера отозванным.

Образец уточненного заявления о ввозе товаров из ЕАЭС. Частичный возврат товаров

Ситуация. Между ООО «Паритет» (резидент Республики Беларусь) и ОАО «Альянс» (резидент Российской Федерации) заключен договор поставки от 10.01.2018 N 32/С. В январе 2018 г. по этому договору ООО «Паритет» приобрело у ОАО «Альянс» лакокрасочные материалы (счет-фактура от 15.01.2018 N 22004595, счет-фактура от 15.01.2018 N 22004596). Общая стоимость поставки – 255161,6 рос. руб. Товар принят покупателем на учет 16.01.2018.

Примечание

Образец заполнения первичного заявления о ввозе товаров и уплате косвенных налогов (далее – заявление) см. здесь.

В марте 2018 г. в части товаров обнаружен скрытый неисправимый брак. В связи с этим товары стоимостью 60134,3 рос. руб. возвращены поставщику. В первичном заявлении данная товарная позиция была указана под номером 2 (стоимость 254105,6 рос. руб.).

Пояснения к заполнению уточненного заявления

Примечание

Возврат товаров по причине ненадлежащего качества и (или) комплектации должен быть подтвержден согласованной участниками договора (контракта) претензией, а также документами по дальнейшему совершению операций с данными товарами (актами приема-передачи товаров, уничтожения товаров, транспортными (товаросопроводительными) документами на возврат товара и др.) .

2. В таблице уточненного заявления делают запись: «Взамен ранее представленного и зарегистрированного в налоговом органе заявления от ________ 20__ г. N _____» (дата и номер указываются из раздела 2 заявления).

Примечание

При заполнении уточненного заявления в связи с частичным возвратом товаров в электронном виде в АРМ «Плательщик — Таможенный союз» (программное обеспечение размещено на официальном сайте Министерства по налогам и сборам Республики Беларусь в разделе «Евразийский экономический союз»), данная информация указывается в специальной ячейке «Режим частичного возврата». При подаче уточненного заявления в бумажной форме налоговый орган проставит штамп для отражения информации о первичном заявлении, которое заменяется.

3. В таблице раздела 1 уточненного заявления отражают значения показателей без указания информации о частичном возврате. В нашей ситуации стоимость оставшихся (невозвращенных) товаров по товарной позиции 2 составляет 193971,3 рос. руб. (254105,6 рос. руб. — 60134,3 рос. руб.).

4. В графе 1 таблицы раздела 1 заявления проставляют порядковый номер товарной позиции, под которым она была отражена в соответствующем заявлении.

Как аннулировать заявление о ввозе товаров и уплате косвенных налогов

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Продавцом сдана налоговая декларация по НДС, передан полный пакет документов для подтверждения ставки НДС 0%, а также сдан электронный «Перечень заявлений о ввозе товаров и уплате косвенных налогов». После сдачи налоговой декларации по НДС выявлена ошибка (допущена не продавцом экспортного товара, а его покупателем (казахстанской организацией)), которая относится к налоговому периоду 2017 года: в заявлении о ввозе товаров и уплате косвенных налогов в разделе 1 покупателем неверно указан идентификационный код (номер) налогоплательщика-продавца; остальные сведения о продавце, покупателе, товаре заполнены верно.

Можно ли трактовать неверно указанный код (номер) налогоплательщика как техническую ошибку? Нужно ли сдавать уточненную налоговую декларацию, доначислять и уплачивать НДС?

По данному вопросу мы придерживаемся следующей позиции:

Необходимости подачи уточненной налоговой декларации по НДС, доначисления и уплаты в бюджет НДС в данном случае мы не видим.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Что касается других отраслей законодательства, то, например, из п. 1 ст. 61 Федерального закона от 13.07.2015 N 218-ФЗ «О государственной регистрации недвижимости» следует, что технической ошибкой считается описка, опечатка, грамматическая или арифметическая ошибка либо подобная ошибка.

Под описками (опечатками) понимаются искажения, допущенные при написании отдельных слов, выражений, имен, отчеств и фамилий, наименований юридических лиц (постановление Тринадцатого ААС от 07.07.2016 N 13АП-11373/2016).

Как написать заявление по косвенным налогам в 2020-2021 годах?

Заявление по косвенным налогам: понятие и назначение

Заявление о ввозе товаров и уплате косвенных налогов (далее — заявление) — это один из главных документов:

Сколько государств в настоящее время входят в ЕАЭС, узнайте из материала.

Основное назначение заявления — подтверждение факта уплаты косвенных налогов и обмен этими сведениями с налоговиками той страны, с территории которой ввезен товар.

В какой бюджет зачисляются косвенные налоги, рассказываем здесь.

Структура заявления

В составе заявления 3 раздела и 1 приложение:

Проверьте, правильно ли вы заполнили заявление по косвенным налогам с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Заполняйте разнообразные налоговые заявления с помощью материалов нашего сайта:

Алгоритм заполнения заявления

При оформлении заявления используйте следующий алгоритм:

С построчным заполнением налоговых и иных отчетов помогут разобраться публикации:

Как избежать ошибок при оформлении и представлении заявления?

Чтобы избежать ошибок, связанных с оформлением и представлением заявления:

Ошибки в заявлении могут повлечь отказ от контролеров регистрации заявления и, как следствие, негативные налоговые последствия для продавца и покупателя (невозможность принятия к вычету импортного НДС и подтверждения нулевой ставки налога).

На нашем сайте вы найдете полезную информацию о видах ошибок и методах их исправления:

Как распределяются экземпляры заявления?

От импортера потребуется (п. 1 Правил заполнения заявления — приложение № 2 к Протоколу об обмене информацией между налоговыми органами стран — участниц ЕАЭС от 11.12.2009):

Для чего применяется ЭЦП, полученная в Федеральном казначействе, узнайте из публикации.

Распределение бумажных вариантов заявления:

О способах представления контролерам разнообразных отчетов узнайте из материалов:

Итоги

Если вы ввезли товары из Белоруссии, Казахстана, Киргизии или Армении, оформите заявление о косвенных налогах. Оно удостоверяет факт ввоза товаров из ЕАЭС и уплаты косвенных налогов.

В документе 3 раздела и приложение. Раздел 2 предназначен для проставления отметок налоговым органом, а в остальных импортер отражает сведения о покупателе, поставщике, товарах и т. д.

Заявление представляется налоговикам вместе с декларацией и иными документами.

Заявление о ввозе товаров в 1С

Поставка товаров из других стран является актуальной для многих организаций, но она сопряжена с такими нюансами, как подача отчётов в налоговую инспекцию, уплата таможенных и налоговых платежей. При импорте товаров из стран, входящих в ЕАЭС, необходимо оформить заявление о ввозе товара и уплатить НДС.

Косвенные налоги при импорте из ЕАЭС

Прежде всего организация, осуществляющая импорт товаров, заполняет и подаёт заявление в налоговую службу страны, в которую товар будет ввезен. Если данное заявления составлено правильно, экспортёр сможет применять НДС по ставке 0%, к тому же оно влияет на сумму налога, который необходимо будет выплатить. Таким образом, суть заявления сводится к расчёту и вычету НДС на ввоз и фиксации факта вывоза товара.

Для того, чтобы правильно оформить документ, можно воспользоваться соответствующей функцией программы «1С:Бухгалтерия». Специально для учёта начисляемого при импорте товаров НДС, начиная с версии 3.0.35, присутствует возможность составить «Заявление о ввозе товаров». Далее приводится алгоритм настройки программы и порядок заполнения документа.

Как настроить программу?

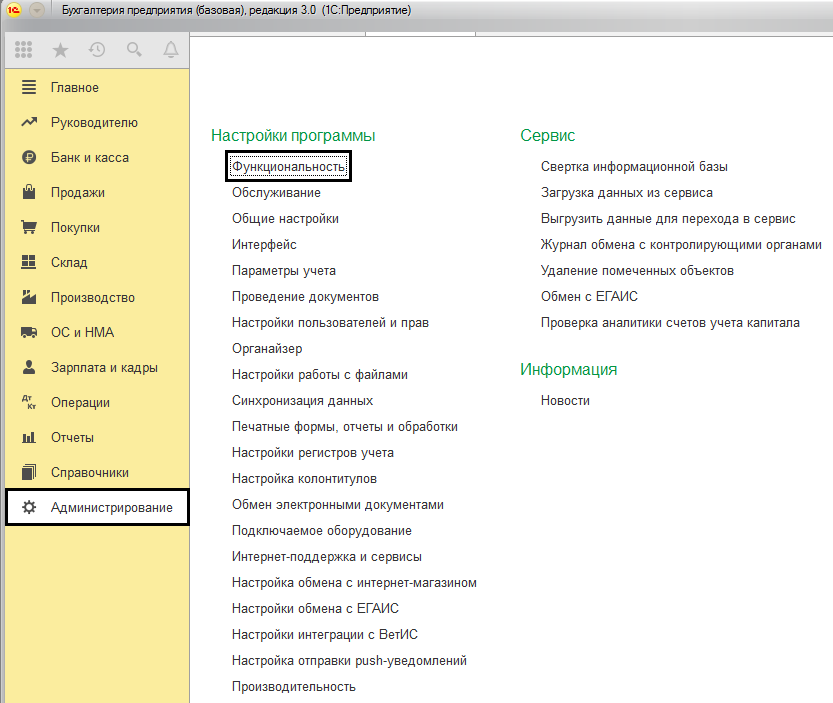

Для того, чтобы ведение учёта импортируемых товаров стало возможным, необходимо открыть раздел «Администрирование», затем «Настройки программы. В данном меню нужно выбрать пункт «Функциональность».

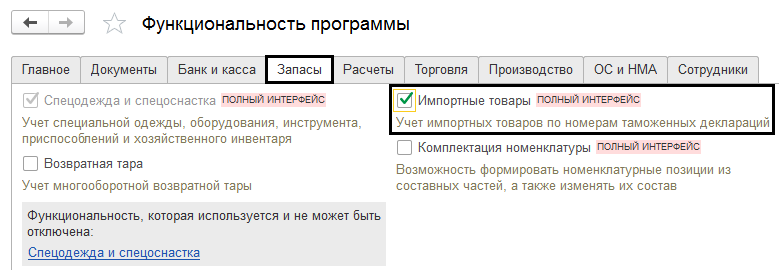

Во вкладке «Запасы» отмечаем галочкой «Импортные товары»

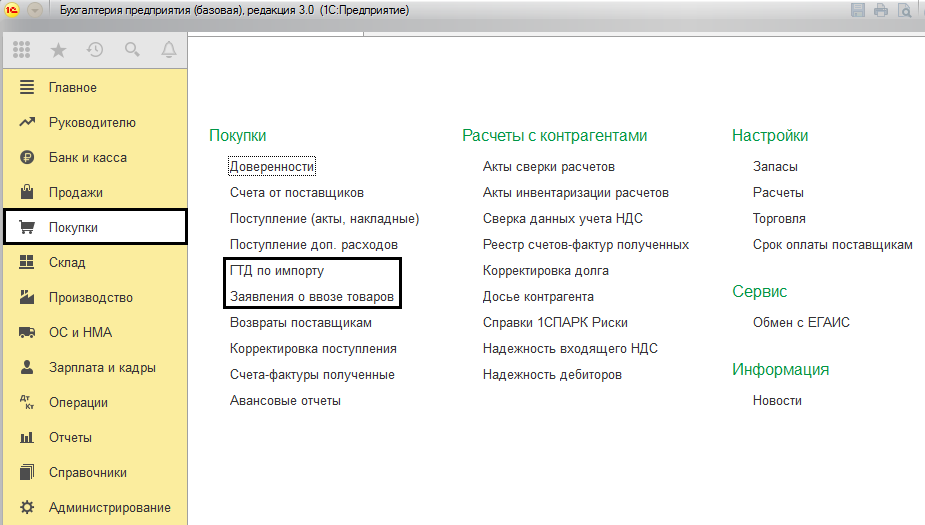

После выполнения этих действий, документы, которые относятся к импортным товарам, появятся в разделе «Покупки». Обратите внимание: после того, как вы включите функции и приступите к их использованию, обратный процесс, то есть отключение, станет невозможным.

Проверка базы 1С на ошибки со скидкой 50%

Как оформить поступление импортного товара?

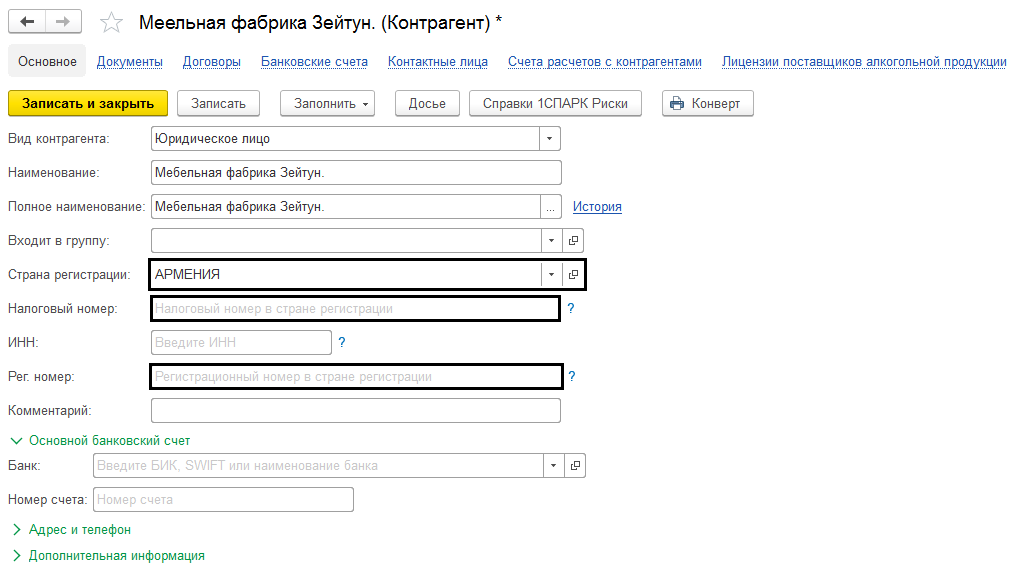

Прежде чем переходить к заполнению заявления, необходимо отразить в «1С:Бухгатерия» поступление импортного товара. При выборе страны-поставщика, в карточке контрагента импортёра появляются дополнительные поля, на которые следует обратить внимание, в частности, если страна-импортёр не Россия. В таком случае требуется заполнить такие поля, как налоговый и регистрационный номера в стране регистрации. Эта информация в дальнейшем будет использована для заявления о ввозе товара.

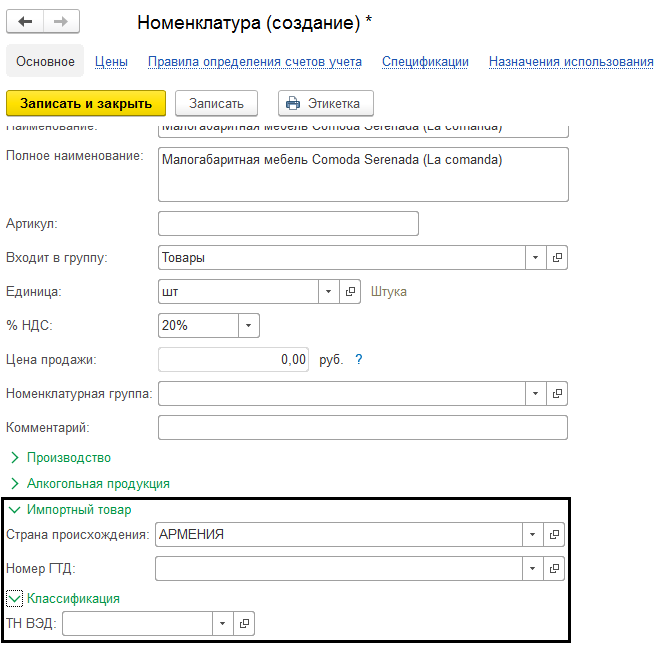

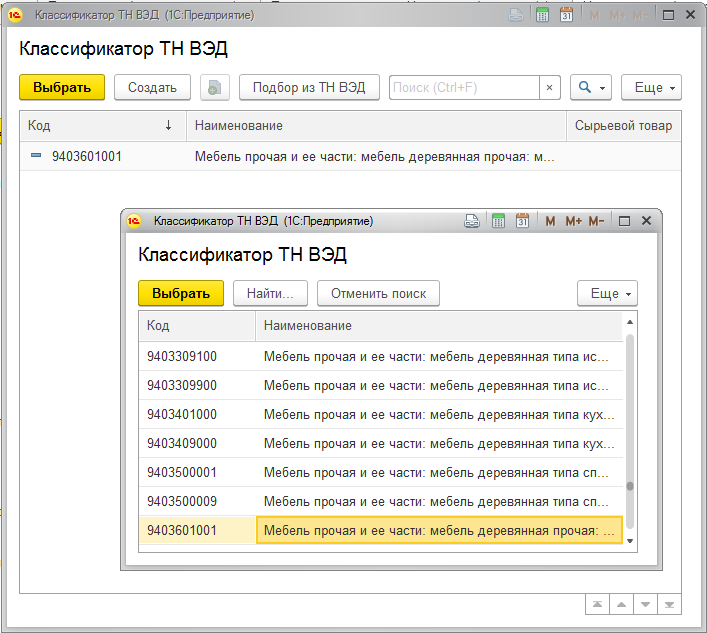

Кроме того, когда вы будете заполнять данные о товаре, в справочнике «Номенклатура» потребуется указать страну его происхождения, номер грузовой таможенной декларации и код по классификатору ТН ВЭД.

*ТН ВЭД – товарная номенклатура внешнеэкономической деятельности.

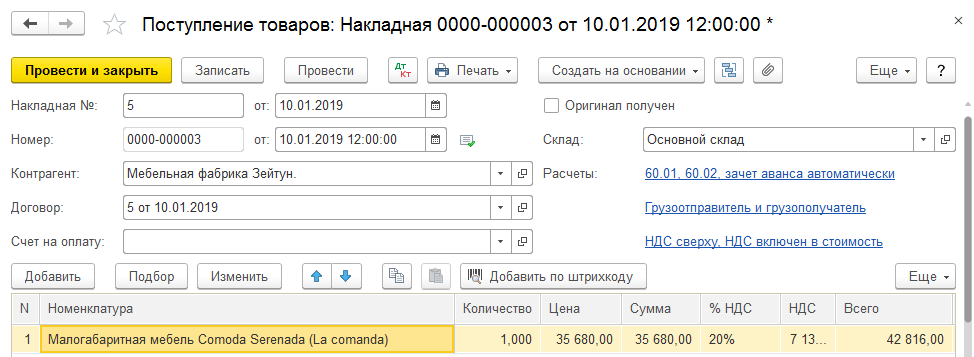

Чтобы отразить поступление товара, необходимо перейти в меню Покупок и выбрать пункт «Поступление (акты, накладные)».

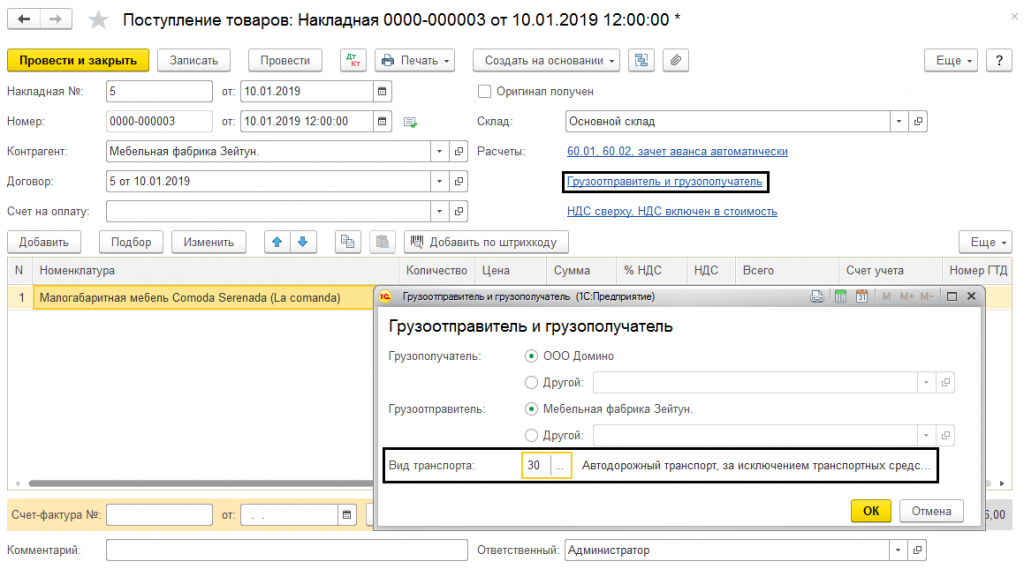

Обязательно нужно указать данные об отправителе и получателе груза, а также о виде транспорта.

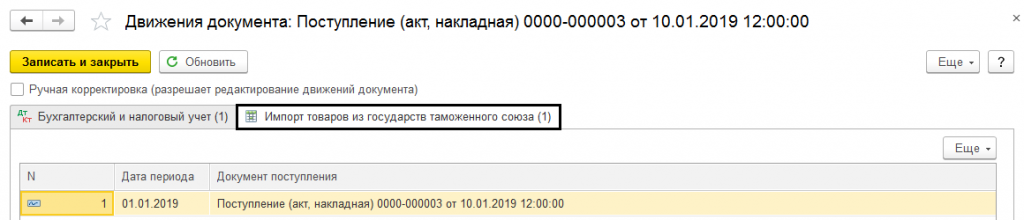

После проведения документа, помимо бухгалтерских проводок, будет сформирована запись в регистр «Импорт товаров из государств таможенного союза». Движения документа можно отслеживать с помощью кнопки Дт/Кт.

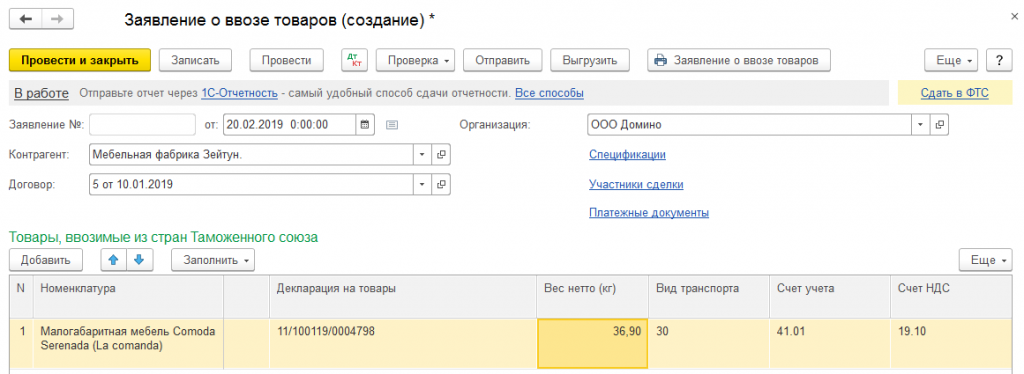

Как оформить «Заявление о ввозе товаров»?

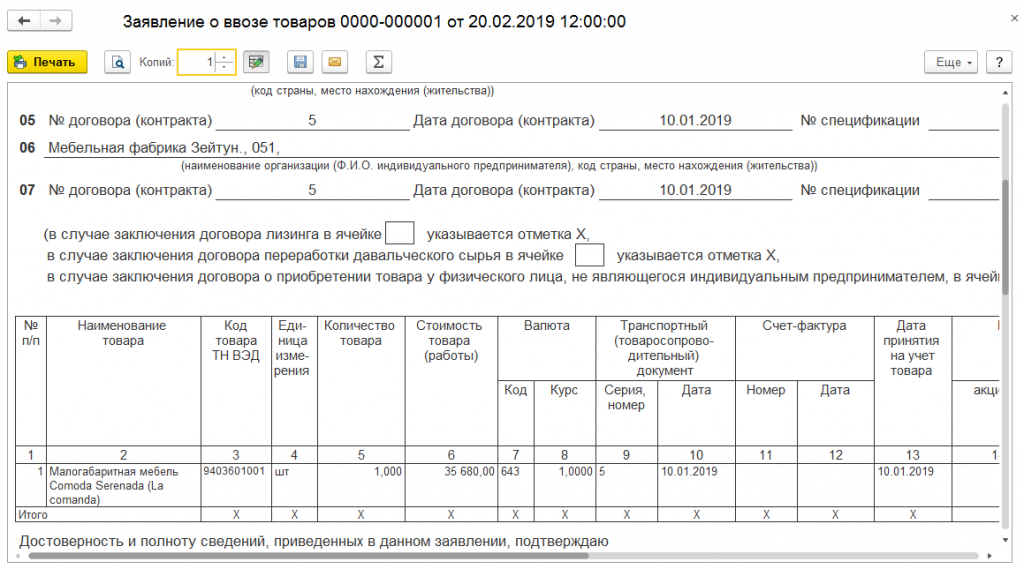

Заявление о ввозе товаров имеет строгий регламент и подаётся вместе с налоговой декларацией не позднее 20 числа следующего после ввоза товаров месяца. В заявлении указывается общий объём поставок за месяц (отчётный период).

В программе «1С:Бухгатерия» его можно составить либо сформировав его в разделе Покупок, либо ввести, используя данные документа на поступление товаров.

Рассмотрим оба варианта:

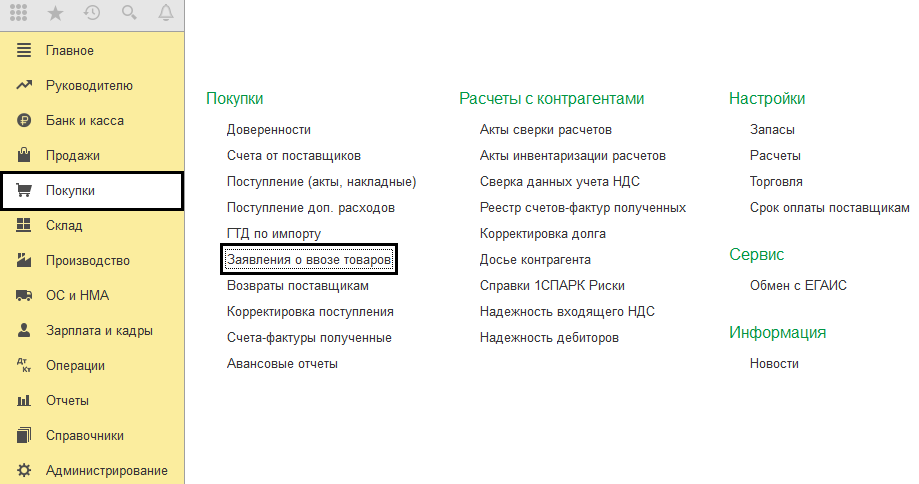

Для формирования заявления необходимо перейти в раздел «Покупки».

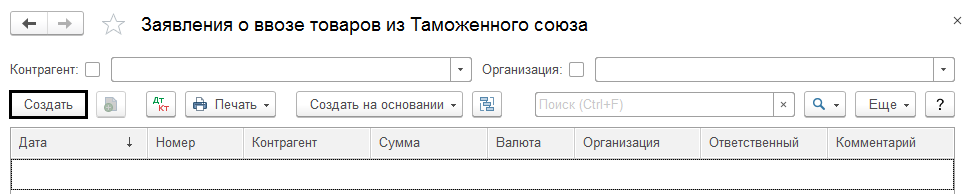

В меню, которое откроется, выберите пункт «Создать».

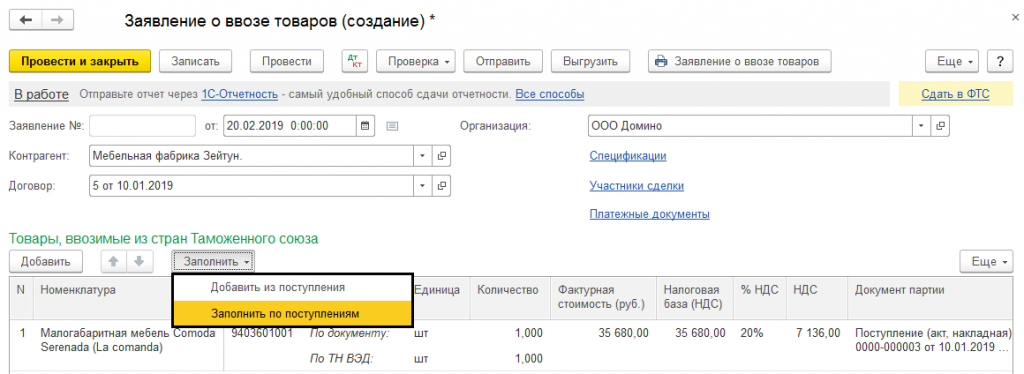

После внесения данных о договоре и контрагенте, переходим к пункту «Заполнить» и выбираем команду «Заполнить по поступлениям», после чего подбираем необходимые документы поступления.

Так как данный способ позволяет подобрать все необходимые документы по данному контрагенту, он является удобным. Информация из документов автоматически переносится в заявление и, после его заполнения, остаётся только проверить данные и, если они не полны, ввести недостающие.

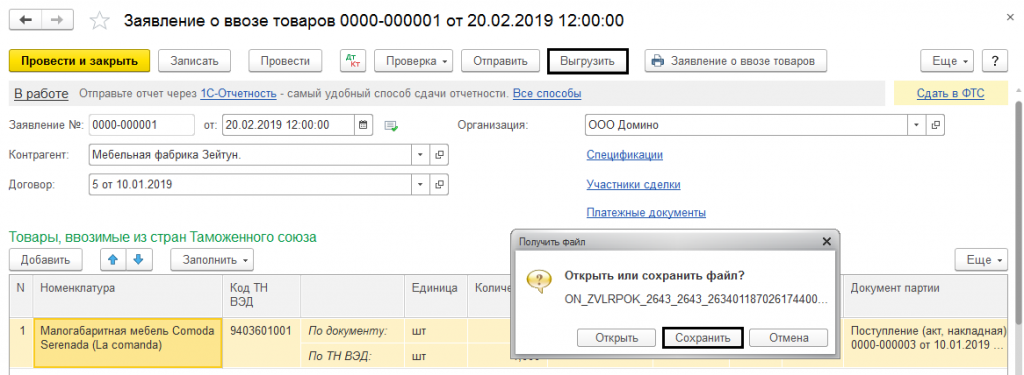

Обязательными являются следующие поля: код по ТН ВЭД, вес товара, реквизиты декларации на товар, код вида транспорта. Если покупка осуществлялась через комиссионера, необходимо указать участников сделки и реквизиты спецификации. Для этого воспользуйтесь гиперссылкой «Спецификации», «Участники сделки».

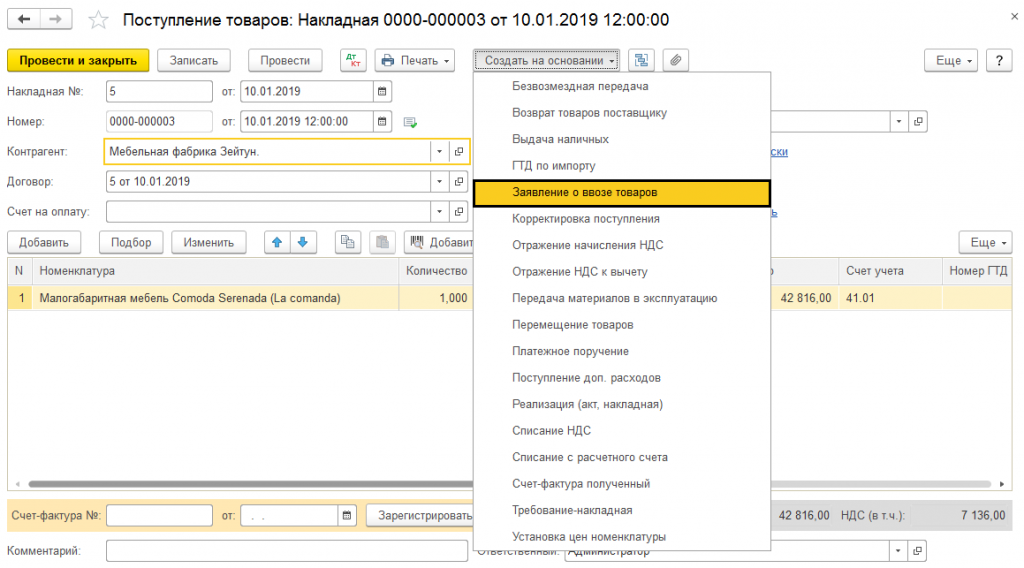

Как ввести «Заявление о ввозе товаров» из документа поступления?

Для ввода заявления из документов поступления, в меню «Создать на основании» нужно выбрать соответствующий документ из приведенного списка.

Этот способ обеспечивает заполнение в заявлении только тех данных, которые были в выбранном документе.

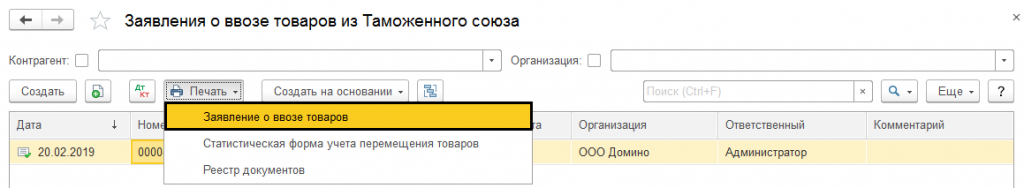

В налоговые органы необходимо предоставить документ в электронном варианте и четыре печатных экземпляра, которые можно получить, нажав «Печать» в заявлении или через журнал «Заявление о ввозе товаров».

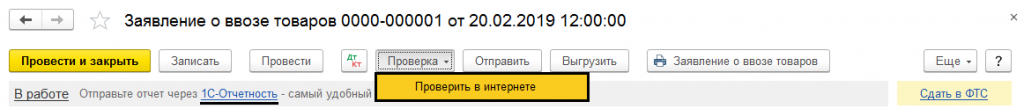

Проверить заявление и отправить его можно, не выходя из программы, если подключен сервис «1С-Отчетность», посредством кнопок «Проверка» и «Отправить».

При помощи кнопки «Выгрузить» можно сохранить файл в папку, которую укажет пользователь.

Файл будет сохранён в формате XML.

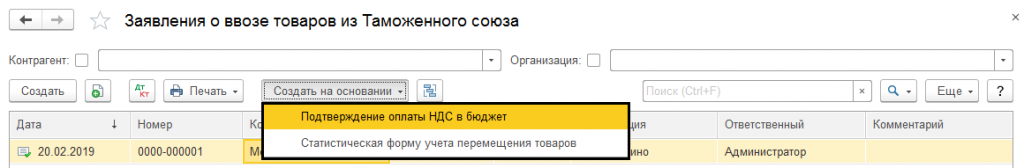

Такие документы, как «Подтверждение оплаты НДС» и «Статистическая форма учета перемещения товаров» могут быть созданы на основании «Заявления о ввозе товаров» через журнал регистрации заявлений (меню «Создать на основании».

После рассмотрения заявления, сотрудник налоговой службы ставит печать и подпись – отметки о принятии. В случае обнаружения ошибок, неточностей и недостоверной информации, заявление могут отказать регистрировать в налоговой службе. Если неточности обнаружил налогоплательщик, он может отозвать заявление для внесения исправлений.

(1).jpg)