как можно выгодно взять ипотеку

От 0,1% годовых: где взять ипотеку ниже рынка и что для этого нужно

По данным «Дом.РФ» на конец июля, средневзвешенная ставка по ипотеке на новостройки в России составляет 8,2% годовых, на вторичном рынке — 8,46% годовых. Но есть ипотечные программы, по которым ставки находятся ниже рынка. В основном — это льготное предложение с господдержкой, но есть и предложения от застройщиков. Рассказываем, где и по каким ставкам сегодня можно оформить ипотеку на таких условиях.

Дальневосточная ипотека

Если говорить о государственных ипотечных программах, то самые низкие ставки сегодня по дальневосточной ипотеке — до 2% годовых. Программа позволяет оформить ипотечный кредит на покупку или строительство жилья на Дальнем Востоке. Воспользоваться дальневосточной ипотекой могут только молодые семьи (в возрасте до 35 лет). Первоначальный взнос должен составить не менее 15% (включая средства маткапитала). Размер кредита — не более 6 млн руб.

Льготный кредит можно потратить на покупку жилья (квартиры и дома) в новостройке и на вторичном рынке, в городе — только в новостройке (квартира может быть в строящемся доме или уже сданном, также это может быть жилое помещение в таунхаусе). Дальневосточную ипотеку можно направить на строительство дома или покупку земельного участка. Объекты должны находиться на территории ДФО, а назначение участка — ИЖС или личное подсобное хозяйство.

По данным «Дом.РФ» на конец июня, ставки по дальневосточной ипотеке в Сбербанке, ВТБ, в банке «Открытие» начинаются от 1% годовых, в банке «Дом.РФ», Россельхозбанке, Газпромбанке — от 0,9% годовых. Минимальная ставка по программе в Промсвязьбанке: от 0,8% годовых, максимальная — в Совкомбанке и Росбанке: от 1,9 и 2% годовых соответственно.

Читайте также

Сельская ипотека

Еще одна льготная программа, ставки по которой находятся ниже рыночных показателей, — сельская ипотека. Ставка по ней не превышает 3% годовых, но может быть ниже. Действие сельской ипотеки распространяется почти на все населенные пункты с населением не более 30 тыс. человек, кроме городских округов и муниципальных образований Москвы, Санкт-Петербурга и Московской области.

Максимальная сумма займа для Дальнего Востока и Ленинградской области составляет 5 млн руб., для остальных регионов — 3 млн руб. Оформить сельскую ипотеку можно на срок до 25 лет. Первоначальный взнос — от 10% (с учетом маткапитала). Заемщиком может быть любой россиянин. Требований к возрасту, семейному положению, месту жительства и социальному статусу нет.

Сельскую ипотеку можно получить на покупку квартиры в новостройке или на вторичном рынке, а также на приобретение или строительство частного дома. Строительные работы должен проводить подрядчик на основании официального договора. По данным «Дом.РФ» на конец июля, сейчас оформить сельскую ипотеку можно только в нем, ставка составляет 2,8% годовых. Остальные банки не принимают заявки из-за израсходования лимита.

Читайте также

Семейная ипотека

Оформить жилищный кредит по ставке ниже рынка позволяет семейная ипотека по ставке до 6% годовых. Изначально на семейную ипотеку могли претендовать только семьи с двумя и более детьми, которые родились с 1 января 2018 года по 31 декабря 2022 года. Но с 1 июля 2021 года программу расширили на семьи, в которых в этот период родился или был усыновлен первенец.

Потратить семейную ипотеку можно на покупку жилья в новостройке, на вторичном рынке или частного дома с земельным участком. Продавцом обязательно должно выступать юридическое лицо (например, застройщик). Также кредит можно использовать для строительства индивидуального жилого дома или покупки земельного участка с дальнейшим строительством на нем частного дома. Все работы должны проводиться по официальному договору подряда с юридическим лицом или индивидуальным предпринимателем.

Программа предусматривает ограничение по сумме кредита: для Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области — 12 млн руб., для других регионов — 6 млн руб. Взять ипотеку можно на срок не более 30 лет. Первоначальный взнос должен составлять не менее 15% от стоимости недвижимости. Подробнее о программе читайте в материале «В последний вагон: семейная ипотека сейчас и что изменится с 1 июля».

Ставки по семейной ипотеке на 23.07 в топ-15 банков (данные «Дом.РФ»)

Льготная ипотека на новостройки

Возможность получить ипотеку на выгодных условиях сохраняется по льготной программе на новостройки. Основные параметры программы с 1 июля изменились. Предельная ставка повысилась с 6,5% до 7% годовых, но крупнейшие российские банки держат ставки ниже 7%.

Сумма кредита по этой программе снизилась и стала единой для всех регионов — 3 млн руб. До этого в Москве, Подмосковье, Санкт-Петербурге и Ленинградской области можно было взять кредит на сумму до 12 млн руб., а во всех остальных регионах — до 6 млн руб. В итоге программа фактически стала бессмысленной в мегаполисах, где цены на жилье выше среднероссийских, поскольку требуется первый взнос до 70% от стоимости будущей квартиры в новостройке.

Дополнительных требований к заемщикам нет. Главное условие — льготный кредит можно направить только на покупку жилья в новостройке.

Ставки по льготной ипотеке на 23.07 в топ-15 банков (данные «Дом.РФ»)

Ипотека от застройщика

Застройщики также активно практикуют субсидирование ипотеки по ставке ниже рынка. Ставки по таким программам начинаются от 0,1% годовых. Но зачастую льготная ставка действует определенный период и только у банков-партнеров девелопера. Например, у ГК ПИК и ГК «Инград» льготная ставка 0,1% годовых действует только первый год, а потом возвращается к рыночной. В ЛСР льготный период по такой же ставке составляет два года, в ГК «А101» — пять лет, но при первоначальном взносе 50%. Поэтому условия и требования лучше уточнять у самих застройщиков.

«Но в целом программы с акционной ставкой 0,1% на первый год пользуются не очень высокой популярностью среди клиентов, поскольку в этом случае они, как правило, не могут получить скидку от застройщика. А снижение расходов по обслуживанию кредита в первые 12 месяцев оказывается менее выгодно, чем дисконт», — говорит председатель совета директоров компании «Бест-Новострой» Ирина Доброхотова.

Сейчас компании активно прорабатывают возможность запуска и новых подобных предложений, поскольку после 1 июля льготная ипотека стала малоприменима для рынка новостроек «старой» Москвы, добавляет эксперт, и для успешных продаж нужны новые механизмы поддержания спроса. Поэтому вполне вероятно, что список спецпредложений от застройщиков в перспективе продолжит расширяться.

Как выгодно взять ипотеку?

Актуальные способы сэкономить на ипотеке до 2 млн рублей в нашей инструкции.

Какие меры господдержки позволяют сэкономить до 2 млн рублей на ипотечном кредите?

В России действует целый ряд программ, позволяющих молодым семьям с детьми значительно сэкономить при покупке жилья в ипотеку. Меры государственной поддержки могут покрыть до 40% расходов по кредиту.

Государственная программа «Семейная ипотека»

Данная программа действует с 2018 года и позволяет семьям, в которых до конца 2022 года родится первый ребенок или последующие дети, получить или рефинансировать ипотечный кредит по льготной ставке 6% годовых.

При этом многие российские банки предлагают еще более низкую ставку.

В 2019 году средний размер ипотечного кредита на покупку квартиры в новостройке составлял около 3 млн рублей, а ставка — 9,7% (на 15 лет). Таким образом, с учетом льготных условий в 2020 году экономия может составить почти 1 млн рублей.

Материнский (семейный) капитал

С января 2020 года семьи, в которых рожден или усыновлен первый ребенок, получили право на выплату 483 882 рубля. А в случае рождения (усыновления) второго ребенка размер материнского капитала составит 639 432 рубля. Такая же сумма полагается за третьего или последующего ребенка.

Материнский капитал может быть использован в качестве первоначального взноса при получении ипотечного кредита или для погашения основного долга по кредиту.

Выплата на погашение кредита для многодетных семей

Многодетные семьи, в которых с 1 января 2019 года по 31 декабря 2022 года родился третий или последующий ребенок, могут рассчитывать на выплату до 450 тыс. рублей на погашение ипотечного кредита.

Имущественный вычет при покупке жилья в ипотеку

Все российские граждане, которые платят налоги по ставке 13% (НДФЛ), имеют право на получение налогового вычета при покупке жилья в ипотеку. Это означает, что человек, который приобрел жилье в кредит, может получить от государства часть денежных средств, заплаченных им в качестве налогов.

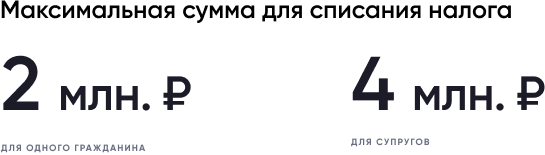

Имущественный вычет рассчитывается исходя из стоимости жилья (но не более 2 млн рублей), умноженной на ставку НДФЛ 13%. Максимальный размер вычета может составить 260 тыс. рублей.

Если жилье покупают супруги, то каждый из них имеет право получить налоговый вычет. Максимально возможная сумма, с которой можно вернуть налог увеличивается до 4 млн рублей. Совокупно супруги могут вернуть до 520 тыс. рублей.

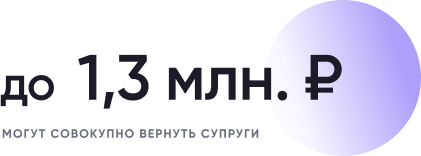

Налоговый вычет с процентов по ипотечному кредиту

Налоговый вычет с процентов по ипотечному кредиту (займу) зависит от суммы, которая была уплачена покупателем в качестве процентов по ипотеке (но не более 3 млн. рублей). Для определения размера вычета применяется та же формула, что и для имущественного вычета, и составляет 13% от уплаченной суммы процентов. Итоговый вычет по уплаченным процентам не может превысить 390 тыс. рублей.

Другие льготные программы

В России также действуют и другие программы поддержки семей, планирующих улучшить жилищные условия:

Программа «Дальневосточная ипотека», которая позволяет взять ипотечный кредит для покупки жилья по ставке 2% годовых или ниже;

Военная ипотека, в рамках которой государство оплачивает стоимость ипотеки для военнослужащих;

Например, в Московской области действуют две региональные программы, благодаря которым молодые семьи могут оформить ипотеку на льготных условиях.

Программа «Семейная ипотека в Московской области» позволяет семьям, в которых с 1 января 2020 года родился ребенок, дополнительно снизить процентную ставку по кредиту на 3%.

Другая программа «Обеспечение жильем молодых семей» дает возможность оплатить почти 30% стоимости жилья за счет социальной выплаты из регионального бюджета.

Аналогичные меры поддержки воплощаются региональными властями и в других субъектах Российской Федерации.

Получите расширенную консультацию о том, как сэкономить на ипотеке!

Моя история получения ипотеки — личный опыт и советы

В интернете много споров – брать дом/квартиру в ипотеку или жить на съемном и копить, пока не получится купить свой угол. Я могу сказать, что копить намного тяжелее, чем платить по долгам. Каждый раз приходится идти на сделку с совестью, потому что «когда там будет тот дом, а вкусняшку хочется сейчас». Кроме того – ту же самую квартиру через несколько лет купить уже не получится. Из-за инфляции и повышения цен она станет дороже. Покупка превратиться в погоню за призраками или попытку купить хоть что-то на собранные деньги. Поэтому я очень рекомендую брать ипотеку сразу, как только появится такая возможность.

Как мы поняли, что надо искать дом

После свадьбы мы чуть больше года жили с мамой мужа. Потом поняли, что в той деревне жить дальше невозможно и переехали к моему отцу. Там относительно спокойно жили 4 года. Но в какой-то момент поняли, что это слишком сложно – 10 человек в доме.

Да, большой и частный дом, но постоянно так жить невозможно, постепенно копятся обиды и недосказанности. И вся жизнь – это компромисс с самим собой. Каждый раз нужно решить, сказать, что не дают выспаться после суток или промолчать и сжечь собственные нервы.

Потом у нас родился второй ребенок, мы получили материнский капитал и поняли, что срочно надо покупать новый дом.

Снимать не хотелось категорически, поэтому мы рассматривали быстровозводимые дома из сэндвич-панелей и дома в ипотеку на вторичном рынке.

Первый вариант отмели довольно быстро. В нашем регионе сильный ветер, который делает сомнительной такую легкую постройку с высотой в 2 этажа. Зимой тоже бывает ветер, который обещает выдуть из дома все тепло. В общем, посмотрели варианты и поняли, что будем искать частный дом, так как всю жизнь прожили в частном секторе.

Первоначальный взнос

Следующая проблема, которая у нас возникла – чтобы взять дом в ипотеку, нужно иметь взнос минимум в размере 15% от полной стоимости объекта. У нас был материнский капитал, но в банке сказали, что должны быть хотя бы 100 000 рублей дополнительно, чтобы подтвердить свою платежеспособность. Кроме того, на всякие процедуры оформления и страховки требовалось тоже около 100 000 рублей. На что требуются дополнительные средства – тема для отдельного поста. Главное – не забывайте, что первоначальный взнос это не единственная сумма, которая нужна уже на старте.

Нужно было собирать деньги, но я была в декрете. Подрабатывала на дому копирайтером, но с малышом на руках это было довольно сложно. Пока мы думали, как правильно это сделать, муж успел разругаться с отцом и поиск дома стал просто первой задачей.

В итоге нам удалось через Авито (повезло, не иначе) найти дом в нашем же поселении. Стоимость дома – 3 000 000 рублей. Первоначальный взнос в этом случае – ровно наш материнский капитал, 450 000 рублей. У нас сменился менеджер в этот момент и сказал, что дополнительные 100 000 собрать нужно обязательно.

Мы сначала нашли дом, который нам нравился, а потом собирали деньги на него. Так делать не стоит, если вы не хотите определенный дом на определенной улице. Если не принципиально, в какой высотке жить, то лучше сначала получить одобрение ипотеки, чтобы знать, на какую сумму рассчитывать.

Кроме того, что нужно было собрать деньги на взнос и другие платежи, нужно было где-то жить. И мы сделали удивительную вещь – мы договорились с владельцами дома и сняли у них половину нашего дома за 10 000 рублей. Это было с одной стороны гениально – мы смогли пожить там зимой и удостовериться, что все работает, дома тепло, можно поискать разные проблемы и недочеты. С другой стороны – это 10 000 рублей в месяц, которые нужно было откладывать. Мы переехали. И тут оказалось странное – при желании можно собрать любую сумму.

Как мы экономили

После переезда я примерно рассмотрела все наши доходы и расходы. Подумала, на чем можно экономить. И купила сейф в виде книжки. Это самое забавное.

Экономила просто. Муж получал зарплату и я оставляла примерно 10 000 рублей на расходы, остальное убирала в сейф. Обязательное условие – убрать примерную сумму будущего платежа по ипотеке. Если получится, то сэкономим больше, если не получится, то хотя бы я буду знать, что платить ипотеку мы сможем.

Удобство денег в виде налички в сейфе невозможно недооценить. Они лежат в коробочке, их оттуда так просто не достанешь (я специально ключ унесла в другую комнату). То есть все стихийные и не очень нужные покупки сразу отменились.

Стали меньше ходить в магазин. Нет, мы не перешли на доширак, все питание осталось почти в том же порядке. Но игрушки детям стали покупать чуть реже, не просто так, а за достижение (придумывали какое-то, если не было реальных, хотя бы раз в неделю, чтобы порадовать). Но по сравнению с ежедневными «купи, купи» и тратами на то, во что никто играть не будет – идеально.

Каждый раз, когда приходилось заглядывать в сейф, я думала «ну вот, не смогла сэкономить». Это тоже подстегивало. Все финансы хранятся у меня, муж этим не занимается, поэтому рассчитывать не сложно.

Как выбирали ипотеку

Мы молодая семья, которая хочет взять дом в частном секторе за городом. Поэтому выбора особенного не было. Была только одна программа у крупного зеленого банка, которая нам подходила.

Нам попался отличный менеджер, который помог снизить ставку с 10,9% до 9,4%. Как молодой семье нам снизили на 1% благодаря программе. 0,3% сняли за то, что мы провели страховку дома и жизни мужа. Первое обязательно, а без второго у нас процент выше, страховаться удобнее, да и безопаснее, жизнь такая штука. Еще 0,2% сняли, так как мы провели сделку электронно.

Нам не пришлось обращаться к нотариусу, риелтору мы тоже платить не стали, так как дом нашли сами, жили какое-то время в доме и присматривали за пожилой хозяйкой, которой зимой было тяжело в доме одной. Хозяева дома пошли на уступки и отказались от услуг риелтора, который в общем не сделал вообще ничего, мы все делали сами с владельцами.

Как выплачиваем

Платеж по ипотеке 21 200 рублей в месяц. Мы взяли ипотеку на 30 лет (специально брали самый большой срок, так как я была в декрете, хотели подстраховаться). Постепенно делаем небольшой косметический ремонт, в этом году были на море вдвоем (сделали себе мини-отпуск впервые за 4 года).

Хочу сказать – жизнь с ипотекой есть. Хочется закрыть быстрее, но пока есть немного другие приоритеты. Если бы мы были вдвоем, то занялись бы закрытием, но у нас немаленькая семья, в которой всем чего-то хочется.

На платеж деньги всегда лежат наличкой в сейфе. Это гарантия того, что их не потратят случайно и не спишут на какие-нибудь сервисы. Кроме того, там всегда лежат деньги на еще один платеж в качестве подушки.

Когда планируем погасить

Ближайший год мы будем заниматься ремонтом. В следующем году, если ничего не изменится, а доллар не станет по 300, мы займемся досрочным закрытием ипотеки, потому что платить 30 лет это слишком долго.

Сначала была мысль «скорее закрыть, как можно скорее», но постепенно удалось свыкнуться с долгом, пока закрываем просто платеж.

Важные советы

Еще несколько важных советов:

5 способов выгодно взять ипотеку в 2021 году под низкий процент

Ипотека продолжает оставаться одним из наиболее доступных способов приобретения собственного жилья. Оплата стоимости жилья частями, несмотря на переплату по процентам, для определенной категории граждан является доступнее, чем покупка квартиры без привлечения кредитных средств.

Особенности ипотечных программ 2021 года

В 2021 году продолжает действовать программа государственной поддержки при получении ипотеки по льготным процентным ставкам. Благодаря государственным мерам ставки по ипотеке постепенно снижаются: в июне 2019 года средний процент для не льготных категорий заемщиков составлял 10,7% годовых. В текущем году этот же показатель снизился до 7,2% годовых.

Что касается ипотеки с государственной поддержкой, то именно этот продукт стал причиной снижения ставок на первичном рынке недвижимости ниже 6% годовых. В Российской Федерации подобного прецедента еще не было. По оценкам аналитиков сохранение тенденции приведет к тому, что рыночная (не льготная) ипотека уже к 2021 году станет доступной под 7-7,5% годовых.

Как выгодно взять ипотеку?

Средняя процентная ставка в 7,2% годовых — не фиксированный показатель, на который не могут рассчитывать все без исключения заемщики. По этой причине конечная ставка может составлять 10-12% годовых и более, — все зависит от того, насколько банк заинтересован в сотрудничестве с клиентом.

Снижение ставки и улучшение общих условий кредитования возможны при обращении к льготным программам ипотеки. Такие программы реализуются государством через кредитные организации.

Семейная ипотека

Программа стартовала в начале 2018 года. В апреле 2019 года Правительство внесло в программу существенные изменения, в соответствии с которыми льготная ставка в 6% годовых сохраняется на весь срок действия договора. Изначально льготная ставка работала в течение 3, 5 или 8 лет. После внесения изменений собственным жильем смогли обзавестись 600 российских семей.

Суть программы заключается в том, что банки выдают жилищные кредиты по сниженной ставке, а государство, со своей стороны, возмещает кредиторам разницу между льготной и коммерческой ипотекой. Особенности оформления:

Участие в государственной программе не освобождает заемщика от первоначального взноса. Минимальный размер — 10% от оценочной стоимости жилья. Если второй и (или) последующий ребенок родился в обозначенный период, то обратиться за ипотекой на описанных условиях можно вплоть до 1 марта 2023 года. При выполнении определенных рекомендаций банка предусматривается снижение процента. В СберБанке России процентную ставку можно снизить до 0,1% при приобретении объекта у застройщиков, входящих в число партнеров банка.

Дальневосточная ипотека

Программа работает с 1 декабря 2019 года по 31 декабря 2024 года. Территория покрытия — Дальневосточный федеральный округ. Потенциальные заемщики: молодые семьи — граждане России, официально зарегистрировавшие свой брак, возраст ни одного из которых не превышает 35 лет, а также участники государственной программы «Дальневосточный гектар».

Молодая семья отвечает только критериям по возрастным ограничениям. Наличие / отсутствие детей в семье на возможность оформить дальневосточную

ипотеку никак не влияет. Условия льготной ипотеки:

По условиям конкретной кредитной организации годовая ставка в 2% может быть снижена. Участники программы «Дальневосточный гектар» получают кредит на строительство частного дома в пределах полученного от государства гектара земли.

Сельская ипотека

Программа предусматривает получение денежных средств на покупку или строительство объекта, на территории сельской агломерации на территории РФ. В программе не участвую следующие регионы: Москва, МО, Санкт-Петербург. Кредит доступен до 31 декабря 2022 года. Условия оформления:

Заемщиками выступают исключительно граждане РФ. Кредитные организации могут выдвигать потенциальным клиентам дополнительные требования с целью снижения конечной годовой ставки.

Оформление ипотеки без первоначального взноса

Первоначальный взнос — основная статья расходов, которую перекрывают заемщики на стадии оформления кредитного соглашения. По этой причине определенная часть граждан откладывает оформление ипотеки на потом: 15-20% и более от стоимости приобретаемого жилья разово внести могут не все потенциальные заемщики.

Чтобы не упускать такой достаточно широкий клиентский пул, кредитные организации поочередно стали запускать программы по оформлению ипотеки без первоначального взноса. Это означает, что заемщику не потребуется вносить какую-то часть от суммы приобретаемого жилья сразу после подписания договора.

Выгодной такую ипотеку называть не совсем верно. Более правильное определение — доступная ипотека. Если поверхностно изучить программы выборочных кредитных организаций, то условия будут значительно отличаться от тех, которые предусмотрены при наличии первоначального взноса. Разница заключается в следующих параметрах:

Исключение составляют случаи, когда заемщик, не имеющий средств на первоначальный взнос, оформляет ипотеку под залог имеющейся в собственности недвижимости. Чем ликвиднее недвижимость — тем ниже годовая ставка, и лучше остальные условия по кредиту.

Ипотека для действующих клиентов банков

Снижение процентной ставки доступно действующим клиентам кредитных организаций. Если потенциальный заемщик является участником зарплатного проекта в банке, то здесь он может получить кредит на ипотеку без подтверждения платежеспособности и по выгодной процентной ставке.

Высокий процент по ипотеке банками назначается в том случае, если они несут риски в процессе сотрудничества с клиентом. Чем выше риски — тем хуже условия по кредиту. Зарплатные клиенты, получающие заработную плату на карту кредитной организации, не подтверждают доходы, так как банк в состоянии их отследить.

В процессе принятия решения кредитор понимает, что заявку подает платежеспособный заемщик, который является служащим надежной компании. Стимулировать таких клиентов чаще обращаться за продуктами и предложениями банка получается за счет улучшения условий. Зарплатный клиент всегда рассматривается в приоритете по сравнению с остальными категориями заемщиков.

Советы для оформления ипотеки под низкий процент

Если заемщик не подпадает под требования по оформлению льготной ипотеки, но вопрос с жильем остается актуальным, остается пользоваться предложениями по получению рыночной ипотеки — без льгот со стороны государства, и без специальных внутрибанковских программ. Следующие опции, предусмотренные в договоре, могут снизить процентную ставку по не льготной ипотеке:

Эти меры в большинстве случаев помогают снизить конечный процент на несколько процентных пунктов. Помимо этого, платежеспособные клиенты могут обратиться в небольшие или малоизвестные кредитные организации, которые чаще всего функционируют в пределах одного региона. Такие банки, в целях привлечения клиентов, предлагают оформить ипотеку на условиях, выгоднее тех, которые предлагают крупные и топовые кредитные организации.