как начислить налог на прибыль в 1с8

Начисление налога на прибыль в 1С 8.3 пошагово: проводки и примеры

В соответствии с действующим законодательством все компании должны вести БУ и НУ в соответствии с ПБУ 18/02. Исключение составляет только малый бизнес.

1С производит все расчеты автоматически согласно заданным настройкам. При возникновении отличий в учете текущих обязательств налогоплательщика и его активов по документам, предназначенной для ведения регистров НУ и БУ образуются временная (ВР) и постоянная (ПР) разницы.

В связи с использованием ПБУ 18/02 вместо налога на прибыль появились такие определения, как «Условный расход» (УР) и «Условный доход (УД)».

При этом программа контролирует правильность самого важного равенства:

БУ и НУ в данном случае представляют собой общие суммы активов и обязательств организации в БУ и НУ соответственно.

В данной статье мы рассмотрим настройку 1С 8.3 для налога на прибыль, ввод первичной документации для начисления налога и сам расчет на примере фирмы ООО «Рога». Она занимается производством и реализацией поддонов из покупных материалов — досок. Именно данные затраты, а так же расходы на оплату труда, покупку основных средств будут учитываться при вычислении налога на прибыль.

Предварительная настройка программы

В программе 1С 8.3 Бухгалтерия 3.0 налог на прибыль рассчитывается полностью автоматически. Для его правильного расчета необходимо произвести ряд предварительных настроек.

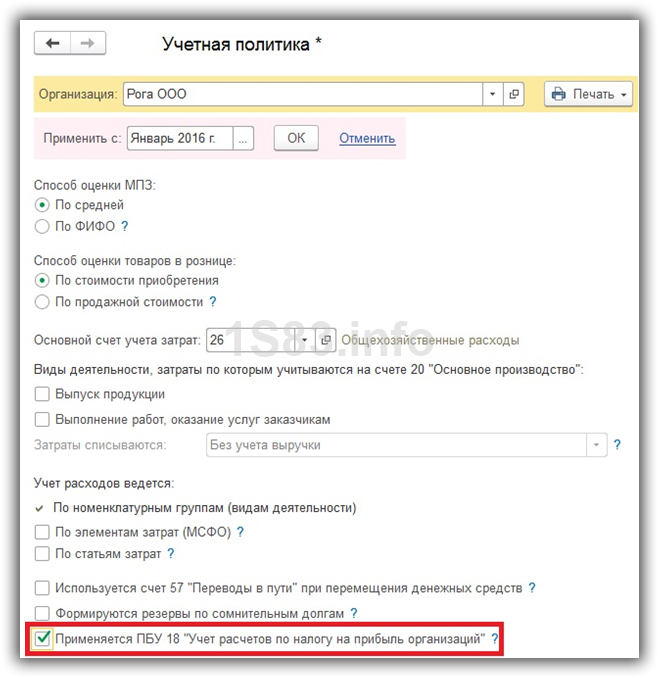

Перейдите в раздел «Главное» — «Учетная политика». В открывшемся окне установите флаг на пункте «Применяется ПБУ 18 «Учет расчетов по налогу на прибыль организаций».

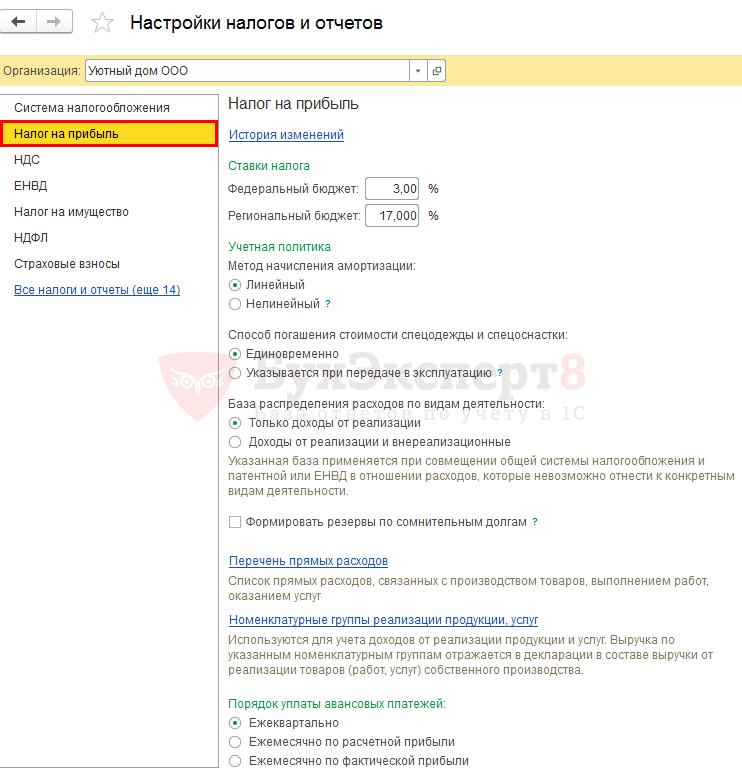

В последних версиях релиза 1С:Бухгалтерия 3.0 настройки налогов и отчетов производятся отдельно. Перейти к ним можно по соответствующей гиперссылке из нижней части данной формы. В рамках данного примера нам не нужно дополнительно ничего настраивать.

Получите понятные самоучители по 1С бесплатно:

Первичные документы в 1С для начисления налога на прибыль

Поступление (акты, накладные)

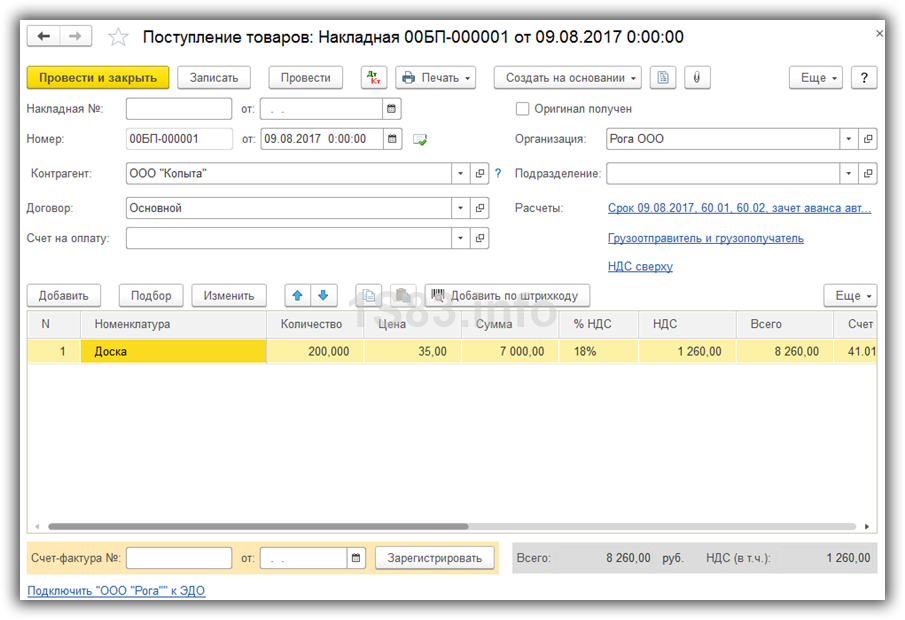

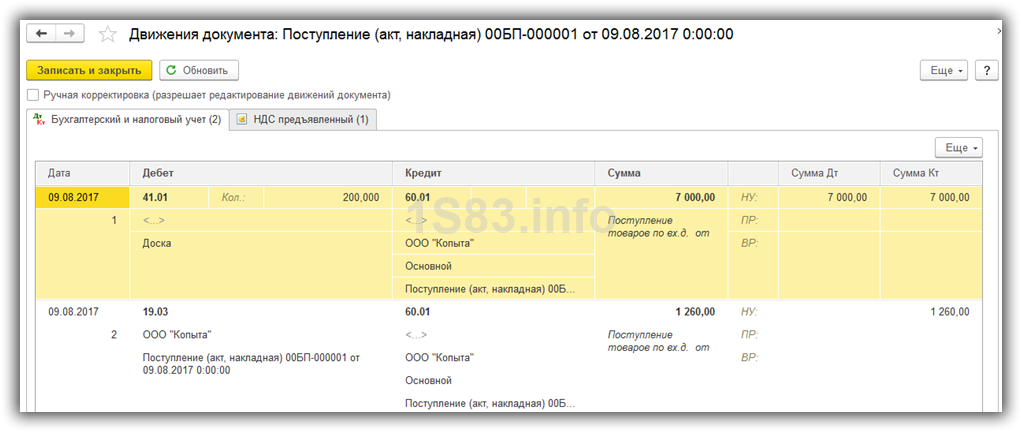

Отразим в 1С 8.3 поступление досок. Они являются материалами, из которых в дальнейшем будет производиться продукция.

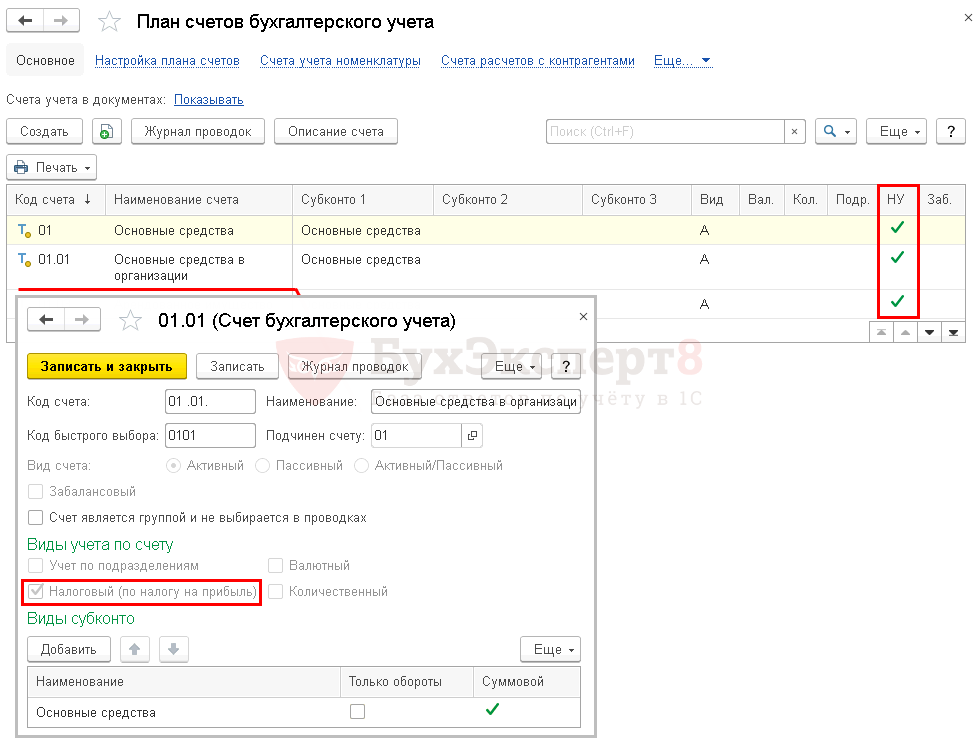

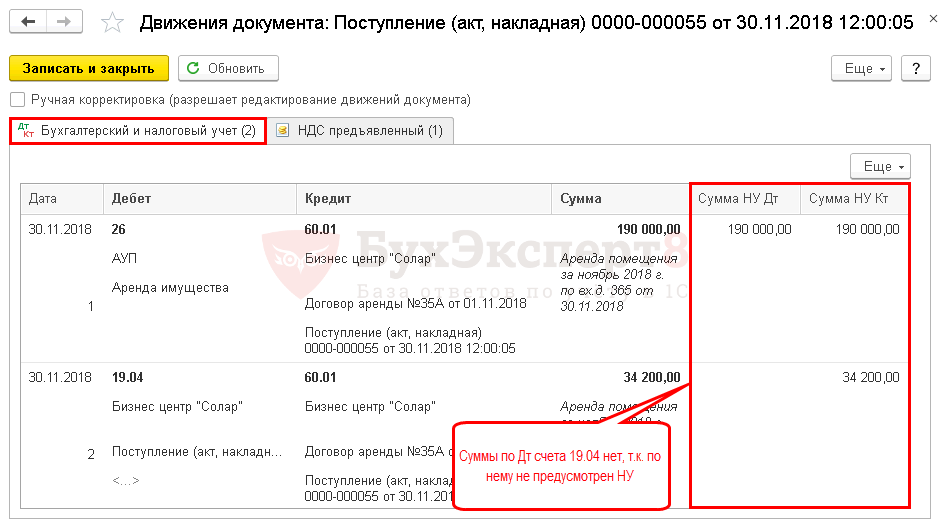

В проводках данного документа не образовалось никаких разниц, поэтому значения ПР и ВР остались пустыми. Так же обратите внимание, что Сумма по НДС в размер 1260 рублей не отразилась по дебету. Это произошло в связи с тем, что в программе счета по отражению НДС не входят в перечень налоговых в плане счетов.

Поступление оборудования

Отразим в 1С поступление и принятие к учету токарного станка. В новых версиях релиза 1С:Бухгалтерия 3.0 это можно сделать одним документом. Он располагается в разделе «ОС и НМА» — «Поступление основных средств».

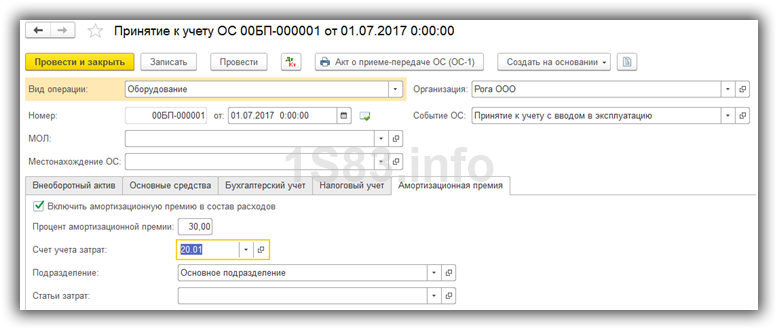

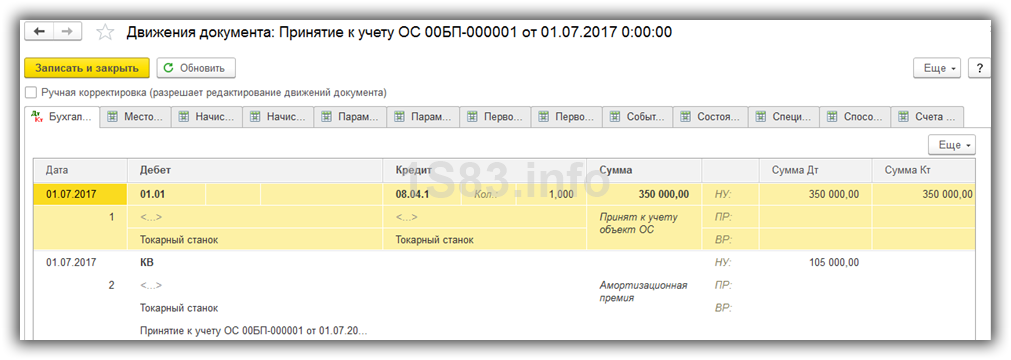

В документе принятия к учету добавим амортизационную премию в размере 30% для уменьшения налога.

Сумма данной премии отразится в движениях документа по дебету «КВ» и будет составлять 105 тысяч рублей.

Отражение заработной платы в бухгалтерском учете

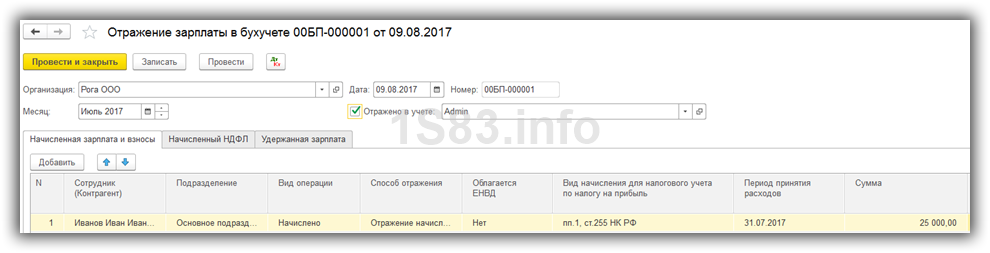

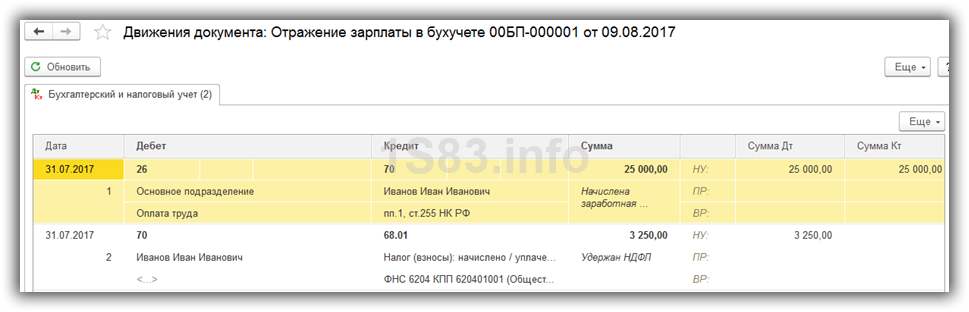

Так же включим в расходы оплату труда сотрудникам. Сделать это можно при помощи одноименного документа.

В результате будут созданы движения, как по самому начислению заработной платы, так и по налогам.

Требование-накладная

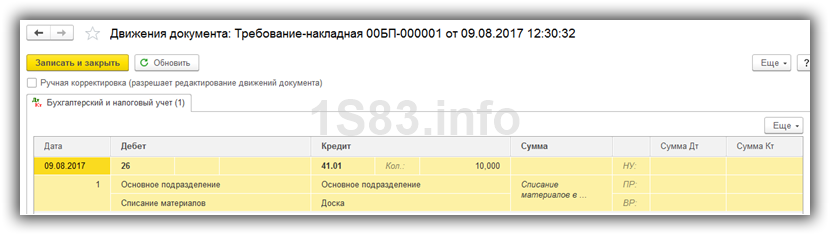

На данном этапе нам необходимо списать материалы в производство. Спишем те доски, которые мы купили в нашем примере ранее.

Продажа готовых изделий

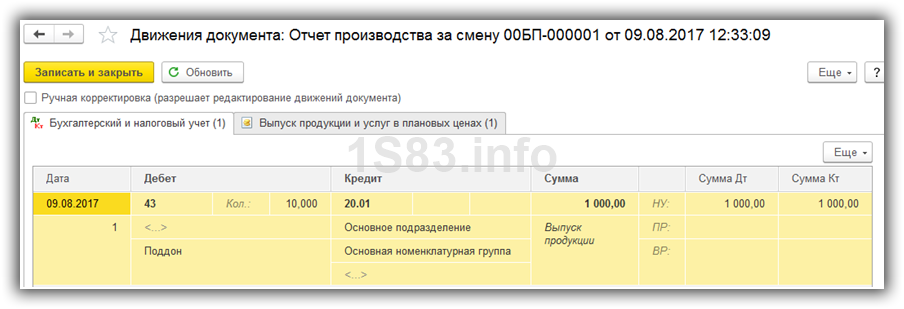

Первым делом нужно отразить выпуск готовой продукции отчетом производства за смену. Предположим, что из десяти списанных досок мы произвели десять поддонов.

Для отражения факта продажи наших поддонов в 1С воспользуемся документом «Реализация (акты, накладные)». Цена поддона будет составлять 150 рублей. Продадим их все.

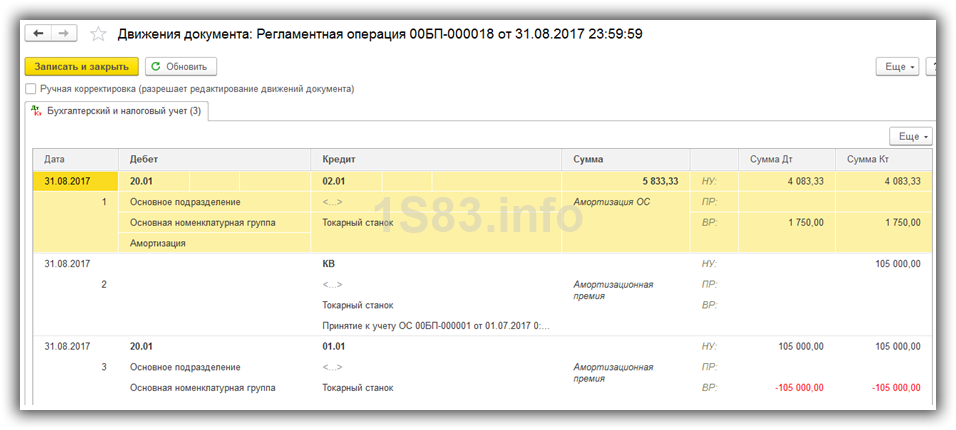

Амортизация

Последним шагом перед расчетом налога на прибыль будет начисление амортизации принятого к учету ранее станка. В связи с тем, что мы приняли его к учету в июле 2017 года, амортизация будет начисляться только при закрытии августа.

По сформировавшимся движениям видно, что программа учла амортизационную премию, которая составляет 105 тысяч рублей за токарный станок.

Расчет налога на прибыль

Для просмотра отложенных налоговых обязательств и активов по итогу месяца, сформируйте справку-расчет «Налоговые активы и обязательства». Найти данный отчет можно, например, в обработке «Закрытие месяца».

Из этой же обработке можно сформировать справку – расчет «Расчет налога на прибыль». В ней будут отображаться не только финансовый результат деятельности организации, но и налог на прибыль за текущий месяц, год и за прошлые месяцы текущего года.

По данному отчету видно, что сумма налога на прибыль за текущий месяц составляет 20 процентов от прибыли за текущий месяц:

Проверка данных

Проверить правильность данных, отраженных в учете и принимающих участие при расчете данного налога можно в отчете «Анализ состояния налогового учета по налогу на прибыль». В шапке отчета укажем период – август 2017 года.

При нажатии на каждый из разделов данного отчета можно увидеть более подробные расчеты.

Бухгалтерский учет налога на прибыль в «1С:Бухгалтерии 8»

Расчеты с бюджетом по налогу на прибыль

Для обобщения информации о расчетах с бюджетом по налогу на прибыль организаций в «1С:Бухгалтерии 8» предназначен счет 68.04.1 «Расчеты с бюджетом», подчиненный счету 68.04 «Налог на прибыль».

По кредиту счета 68.04.1 отражается начисление налога на прибыль. По дебету счета 68.04.1 отражаются суммы, фактически перечисленные в бюджет (включая авансовые платежи по налогу).

Аналитический учет на счете 68.04.1 ведется:

Проводки по начислению налога на прибыль в программе формируются автоматически при выполнении ежемесячной регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца.

Суммы проводок по начислению налога на прибыль рассчитываются следующим образом:

Таким образом, сумма исчисленного налога, указанная в строке 180 листа 02 декларации по налогу на прибыль (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@) за отчетный (налоговый) период, должна совпадать с кредитовым оборотом счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за соответствующий период.

Порядок отражения операций по начислению налога на прибыль организаций в «1С:Бухгалтерии 8» зависит от того, применяет ли организация Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н).

Примечание

Минфин России приказом от 20.11.2018 № 236н утвердил новую редакцию ПБУ 18/02. Применять утвержденные Приказом № 236н изменения следует с отчетности за 2020 год. Организации могут вести учет по новым правилам и ранее, например с 2019 или с 2018 года. Подробнее о ПБУ 18/02 в ред. Приказа № 236н и о поддержке в «1С:Бухгалтерии 8» (ред. 3.0) см. в статье «Применение ПБУ 18/02 в «1С:Бухгалтерии 8″».

Бухгалтерские проводки при начислении налога на прибыль

Если организация применяет ПБУ 18/02

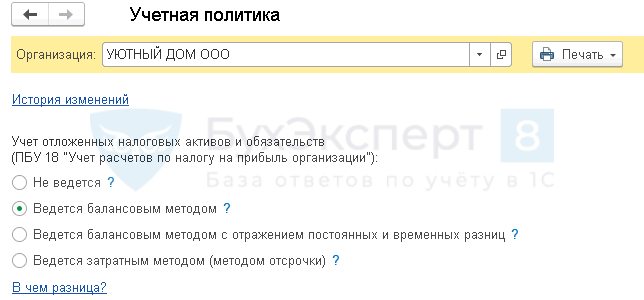

Порядок применения ПБУ 18/02 настраивается в регистре сведений Учетная политика (раздел Главное). Если организация применяет положения ПБУ 18/02, то переключатель Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в одно из положений:

Если в программе установлен затратный метод, то регламентная операция Расчет налога на прибыль выполняет сразу две функции: и начисление налога для уплаты в бюджет (по данным налогового учета), и расчеты по ПБУ 18/02 (по данным бухгалтерского учета).

Если же организация применяет балансовый метод, то в состав обработки Закрытие месяца включаются две отдельные регламентные операции:

В любом случае рассчитанные суммы налога на прибыль начисляются проводкой:

Дебет 68.04.2 Кредит 68.04.1.

Одновременно суммы налога распределяются по бюджетам различных уровней.

Уменьшение сумм, причитающихся к уплате в бюджет, отражается сторнировочной записью с одновременным распределением по бюджетам:

СТОРНО Дебет 68.04.2 Кредит 68.04.1.

Счет 68.04.2 «Расчет налога на прибыль» специально используется в программе для обобщения информации о порядке расчета налога на прибыль организаций в соответствии с положениями ПБУ 18/02. Аналитический учет по счету 68.04.2 не предусмотрен.

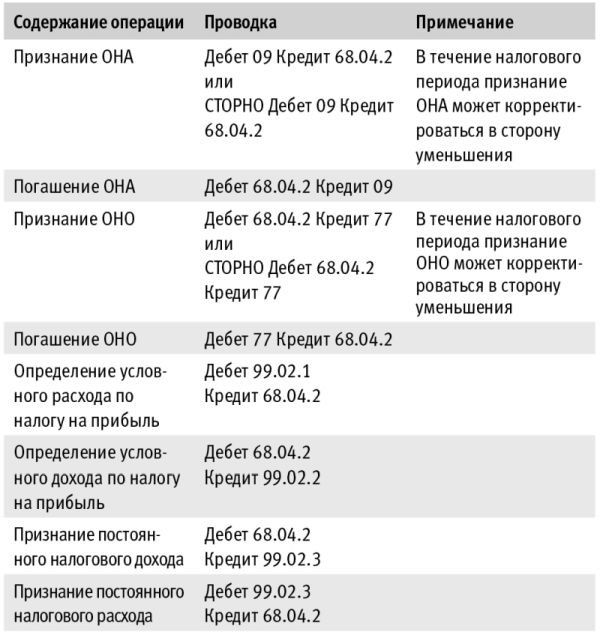

Расчеты по ПБУ 18/02 включают в себя следующие операции:

Примечание

О преимуществах балансового метода и о том, как в «1С:Бухгалтерии 8» редакции 3.0 применяется этот метод при определении временных разниц, см. статьи «ПБУ 18/02: как применяется балансовый метод в «1С:Бухгалтерии 8″» и «Применение ПБУ 18/02 и балансового метода в «1С:Бухгалтерии 8″».

Проводки, относящиеся к расчетам по ПБУ 18/02 балансовым методом, представлены в таблице.

Проводки, формируемые в программе при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02»

Дебет 99.09 Кредит 68.04.2 или

Дебет 68.04.2 Кредит 99.09.

Таким образом, после выполнения регламентных операций Расчет налога на прибыль и Расчет отложенного налога по ПБУ 18/02 счет 68.04.2 всегда закрывается.

Рассмотрим на конкретном примере, как выполняются расчеты по налогу на прибыль при применении ПБУ 18/02 в «1С:Бухгалтерии 8» редакции 3.0 и какие при этом формируются проводки.

Пример 1

В январе 2019 года в бухгалтерском учете организации отражены следующие финансовые показатели:

В регистрах налогового учета отражены следующие показатели:

Вычитаемая временная разница по виду актива «Доходы будущих периодов» составляет:

Налогооблагаемая временная разница по виду актива «Основные средства» составляет:

Рассчитаем налог на прибыль за январь 2019 года по данным налогового учета:

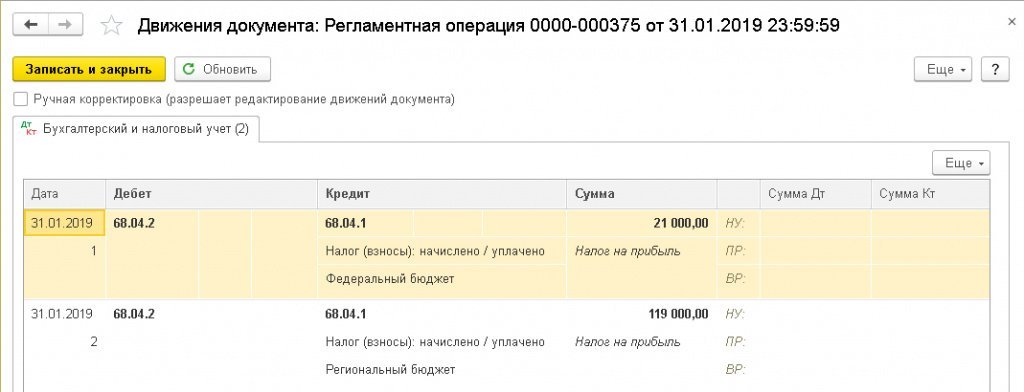

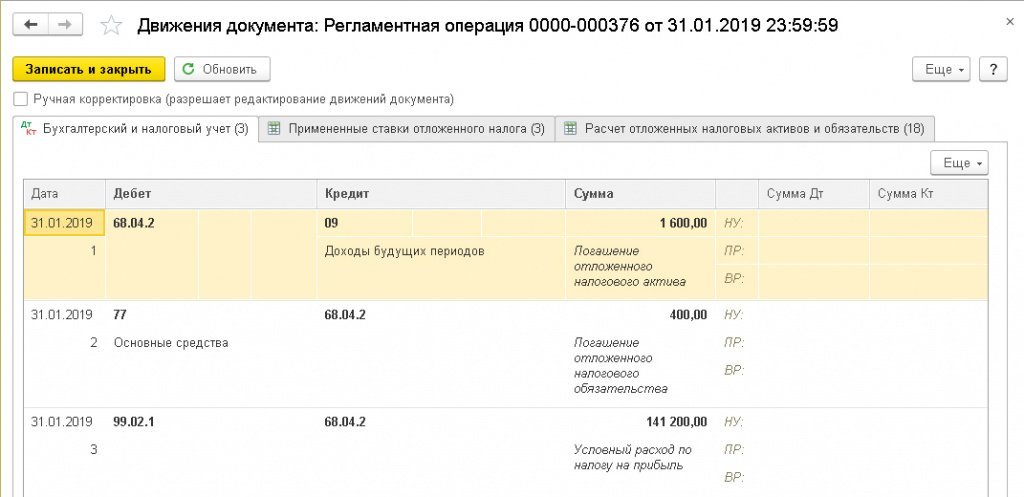

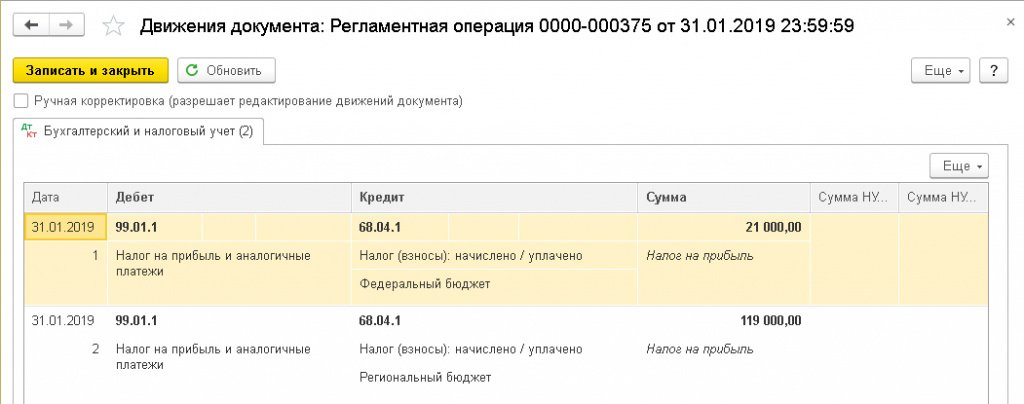

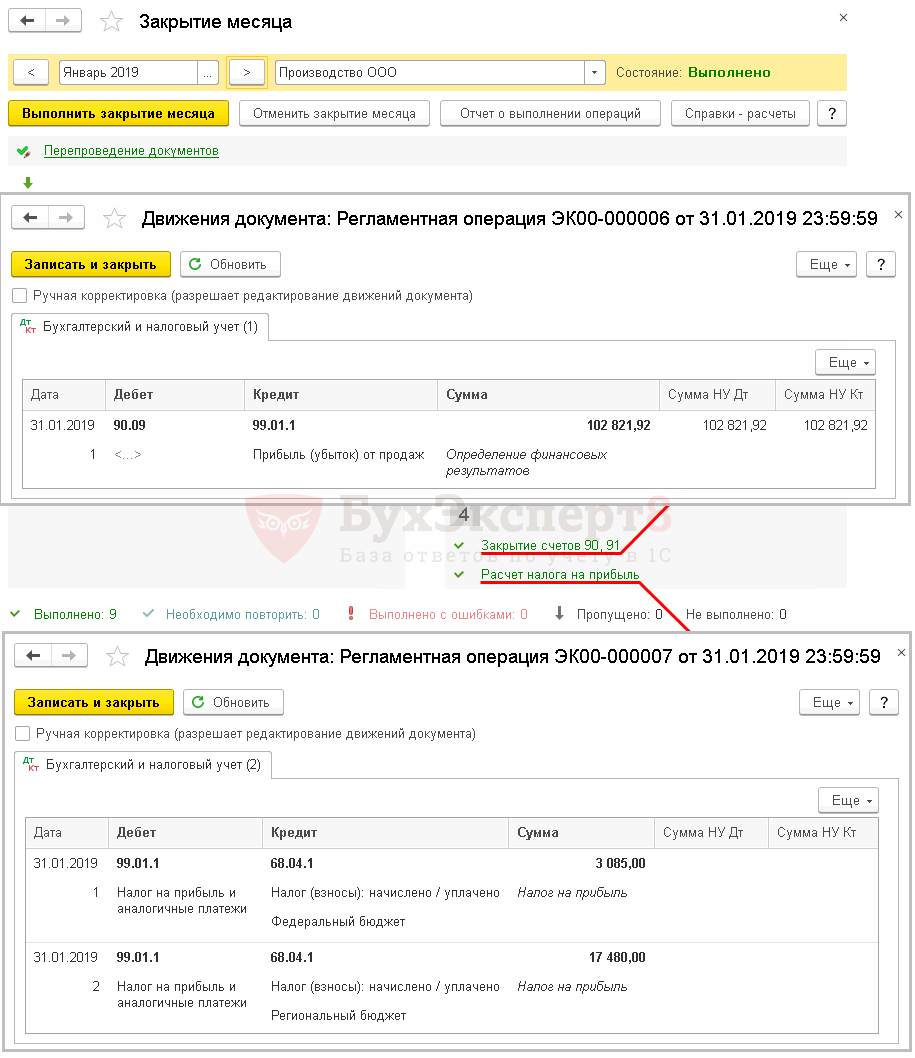

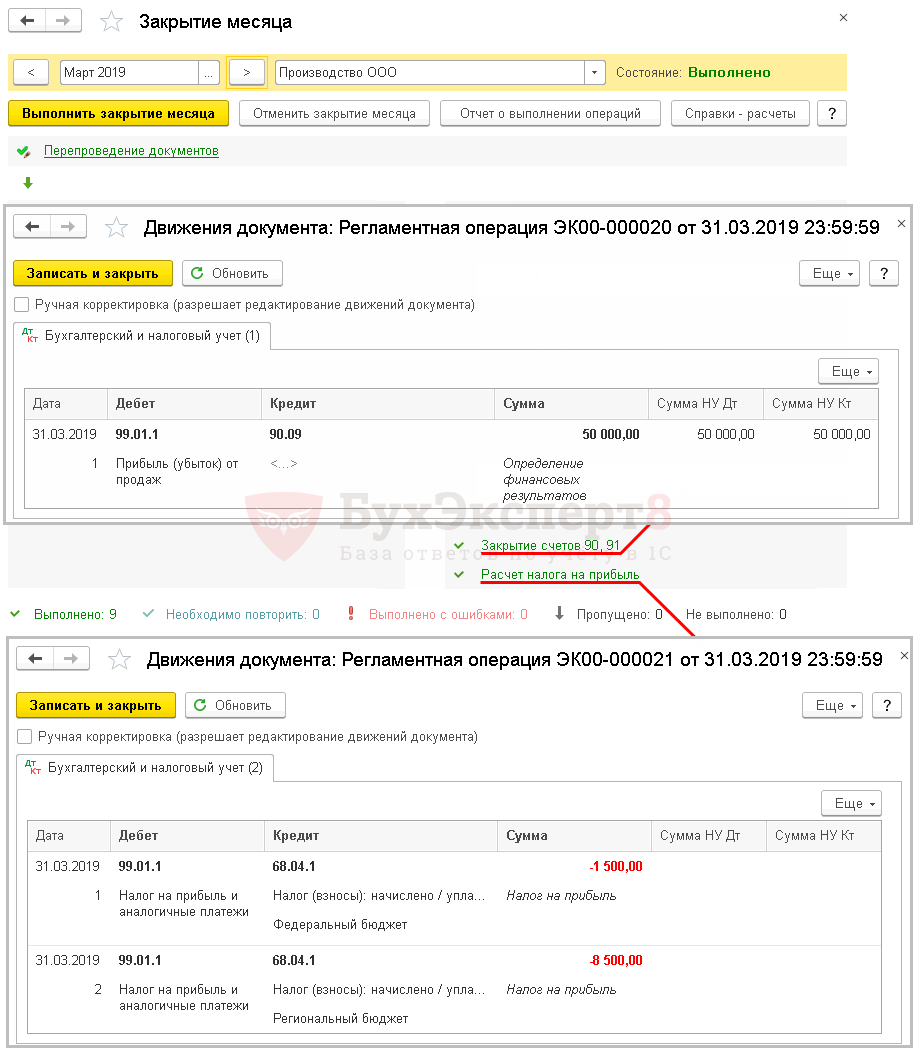

При выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 1).

Рис. 1. Начисление налога на прибыль в корреспонденции со счетом 68.04.2

Выполним расчеты по ПБУ 18/02 за январь 2019 года по данным бухгалтерского учета:

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 автоматически сформируются следующие проводки (см. рис. 2).

Рис. 2. Расчеты с применением ПБУ 18/02

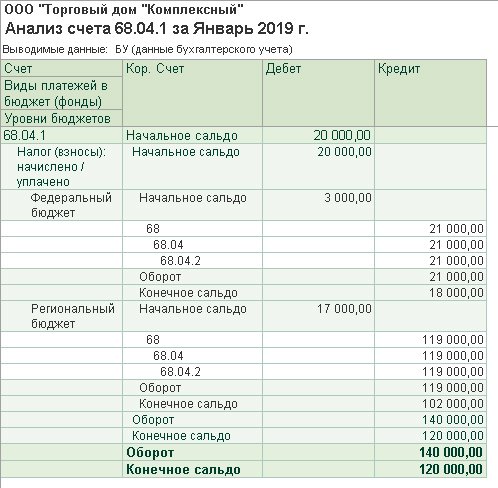

На рисунках 3 и 4 представлены Анализы счетов 68.04.1 и 68.04.2.

Рис. 3. Анализ счета 68.04.1

Рис. 4. Анализ счета 68.04.2

Представленные проводки и стандартные отчеты по счетам расчетов по налогу на прибыль демонстрируют, что счет 68.04.2 в программе играет сугубо техническую (вспомогательную) роль. Например, в рекомендации Р-102/2019-КпР «Порядок учета налога на прибыль», принятой Комитетом по рекомендациям 26.04.2019 фонда «НРБУ «БМЦ»», счет 68.04.2 вообще не используется.

Если организация не применяет ПБУ 18/02

Если организация не применяет положения ПБУ 18/02, то переключатель Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в положение Не ведется.

В этом случае при выполнении регламентной операции Расчет налога на прибыль счет 68.04.1 корреспондирует со счетом 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» (со значением вида субконто Налог на прибыль и аналогичные платежи). Начисление сумм текущего налога на прибыль к уплате отражается проводкой с одновременным распределением по бюджетам:

Дебет 99.01.1 Кредит 68.04.1.

Соответственно, уменьшение сумм, причитающихся к уплате, отражается записью с распределением по бюджетам:

СТОРНО Дебет 99.01.1 Кредит 68.04.1.

Изменим условия Примера 1 и рассмотрим, как в «1С:Бухгалтерии 8» редакции 3.0 отражаются расчеты по налогу на прибыль, если положения ПБУ 18/02 не применяются.

Пример 2

ООО «Торговый дом «Комплексный»» применяет ОСНО, положения ПБУ 18/02 не применяет. Числовые показатели соответствуют условиям Примера 1.

В данной ситуации при выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 5).

Рис. 5. Начисление налога на прибыль в корреспонденции со счетом 99.01.1

Независимо от порядка применения положений ПБУ 18/02 кредитовый оборот счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за отчетный (налоговый) период совпадает:

О начислении налога на прибыль в «1С:Бухгалтерии 8» (ред. 3.0) см. также ответ экспертов 1С (+ видео).

Если организация исполняет обязанности налогового агента

Для обобщения информации о расчетах с бюджетом по налогу на прибыль при выплате дивидендов предназначен отдельный счет 68.34 «Налог на прибыль при исполнении обязанностей налогового агента». Налог с дивидендов уплачивается всегда в Федеральный бюджет, поэтому аналитический учет на счете 68.34 ведется только по видам платежей в бюджет.

Для обществ с ограниченной ответственностью начисление дивидендов и удержание налога при выплате доходов от участия можно зарегистрировать в программе автоматически с помощью документа Начисление дивидендов (раздел Операции).

В любом случае удержание налога на прибыль при исполнении обязанностей налогового агента при выплате дивидендов должно отражаться проводкой:

Дебет 75.02 Кредит 68.34.

Счет 75.02 «Расчеты по выплате доходов» предназначен для обобщения информации по выплате доходов учредителям (участникам) организации (акционерам акционерного общества, участникам полного товарищества, членам кооператива и т. п.).

Таким образом, «агентский» налог учитывается обособленно и не влияет на обороты счета 68.04.1.

1С:ИТС

Подробнее о порядке налогового и бухгалтерского учета налога на прибыль организаций см. в практическом пособии «Практический годовой отчет 2018» под редакцией д. э. н., проф. С.А. Харитонова в разделе «Инструкции по учету в программах 1С».

Аналитический учет расчетов с бюджетом по налогу на прибыль

Теперь рассмотрим подробнее виды платежей, которые могут использоваться для аналитического учета расчетов с бюджетом. Вид платежа выбирается из предопределенного программой списка и для налога на прибыль может принимать значение:

Для сопоставления данных по налогам (пеням, штрафам), которыми располагает налоговая инспекция, с данными налогоплательщика, предназначена сверка расчетов с ФНС. Сервис 1С-Отчетность позволяет получить акт сверки расчетов с налоговой инспекцией в электронном виде в наглядной и компактной форме. Подробнее об автоматизации сверки с ФНС в программе «1С:Бухгалтерия 8» см. статью «Сверка с ФНС: автоматизация в «1С:Бухгалтерии 8″».

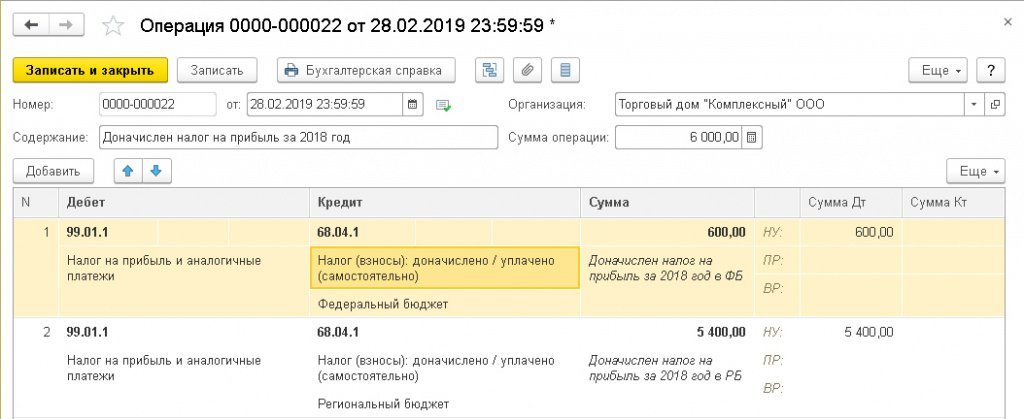

В периоде обнаружения ошибки нужно ввести бухгалтерские записи, распределив налог к уплате по уровням бюджета:

Дебет 99.01.1 Кредит 68.04.1

— с видом платежа Налог (взносы): доначислено / уплачено (самостоятельно), рис. 6.

Рис. 6. Доначисление налога на прибыль из-за ошибки прошлых лет

Независимо от того, применяет организация положения ПБУ 18/02 или нет, при самостоятельном доначислении налога на прибыль счет 68.04.1 должен корреспондировать со счетом 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» со значением вида субконто Налог на прибыль и аналогичные платежи. В этом случае расчеты по налогу на прибыль текущего года не будут затронуты.

Если причитающиеся суммы налогов уплачиваются в сроки, более поздние по сравнению с установленными законодательством о налогах и сборах, то организация должна самостоятельно исчислить и уплатить пени (п. 1 ст. 75 НК РФ). Для целей налогообложения прибыли расходы в виде пеней за просрочку уплаты налогов не учитываются (п. 2 ст. 270 НК РФ).

По поводу начисления пеней в бухгалтерском учете существует две точки зрения:

Руководствуясь профессиональным суждением, организация самостоятельно определяет порядок начисления пеней и утверждает его в своей учетной политике.

Для самостоятельного начисления и уплаты пеней в программе также следует использовать документ Операция и самостоятельный вид платежа Пени: доначислено / уплачено (самостоятельно).

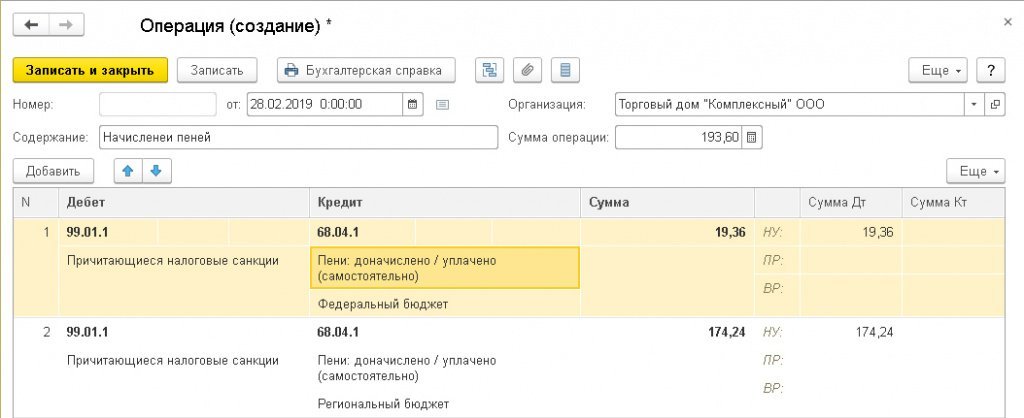

Если организация начисляет в программе пени по дебету счета 99.01.1, то в качестве аналитики необходимо выбрать значение Причитающиеся налоговые санкции (рис. 7).

Рис. 7. Начисление пеней

В этом случае пени не занизят налогооблагаемую базу, и программа рассчитает налог в соответствии с правилами главы 258 НК РФ. Отражать постоянную разницу в ресурсе Сумма Дт ПР: 99.01.1 не требуется.

1С:ИТС

Для расчета денежной суммы, которую налогоплательщик должен выплатить в качестве пени, можно воспользоваться помощником расчета пени из раздела «Справочная информация».

Начислять налог на прибыль, а также штрафные санкции и пени по акту выездной или камеральной проверки следует вручную, используя соответствующие виды платежа:

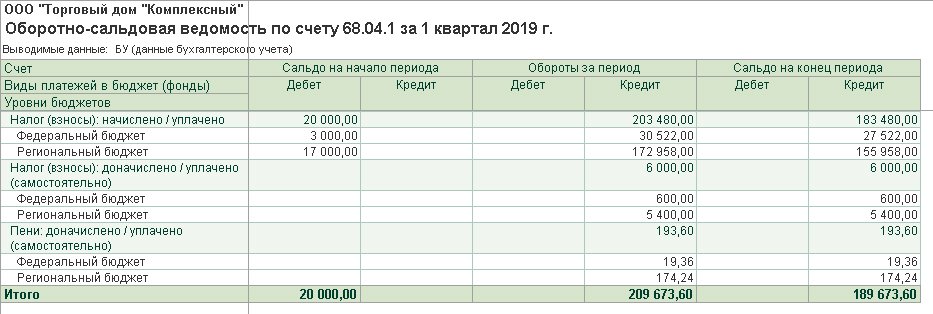

Таким образом, в оборотах счета 68.04.1 может отражаться не только начисление и уплата налога на прибыль текущего налогового периода, но и сумма налогов, относящихся к прошлым годам, а также штрафные санкции и пени по налогу. Однако благодаря аналитическому учету, который поддерживается в программе, указанные виды платежей учитываются обособленно (рис. 8).

Рис. 8. Аналитический учет расчетов с бюджетом по налогу на прибыль

Налог на прибыль в 1С 8.3 Бухгалтерия — налоговый учет пошагово

Начисление налога на прибыль в 1С Бухгалтерия 3.0 не составляет особого труда, если вы знаете, какие настройки необходимо выставить в программе согласно вашей учетной политике. Разберем пошагово нюансы начисления налога на прибыль в 1С 8.3 Бухгалтерия 3.0.

После прочтения статьи вы узнаете:

Настройки учетной политики по налогу на прибыль

Каждое предприятие должно разработать учетную политику в части налогообложения прибыли, полностью учитывающую особенности своей деятельности.

Получите понятные самоучители 2021 по 1С бесплатно:

Налоговый учет в 1С — как настроить

Разделение доходов и расходов в налоговом учете 1С

Доходы в НУ делятся на:

Расходы в НУ делятся на:

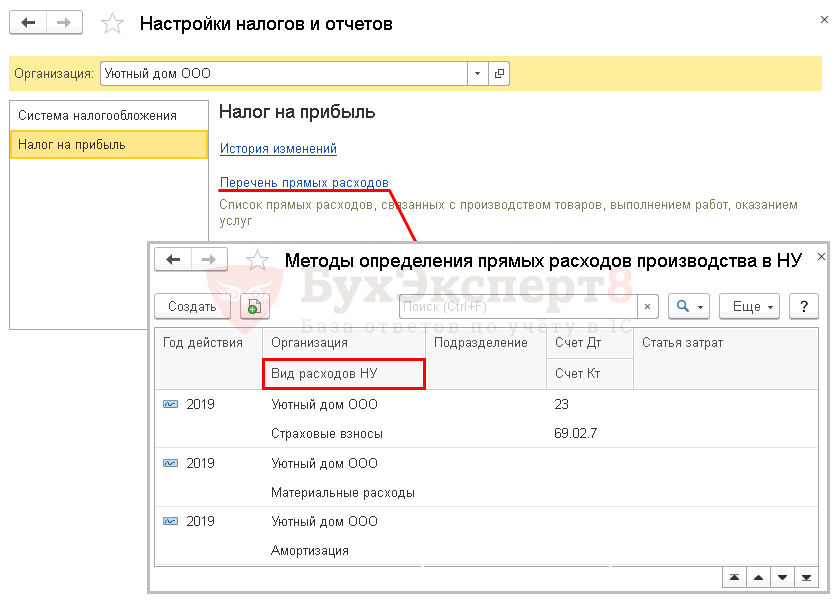

К прямым расходам относятся затраты, определенные в Перечне прямых расходов в настройках учетной политики по НУ.

К косвенным расходам относятся:

Остальные расходы по счету 91.02 признаются внереализационными.

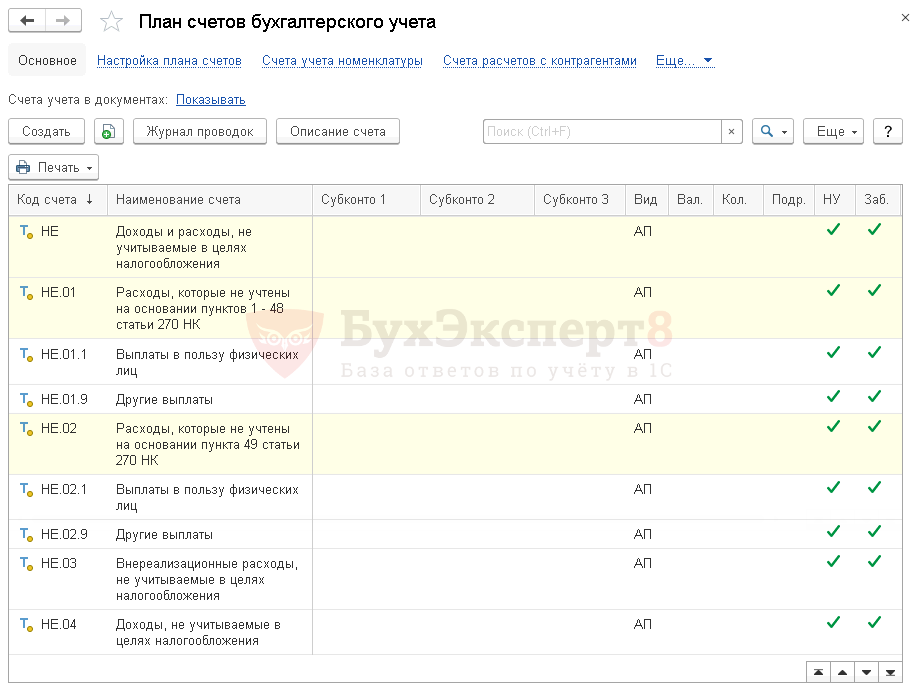

Не учитываемые расходы и доходы в налоговом учете 1С

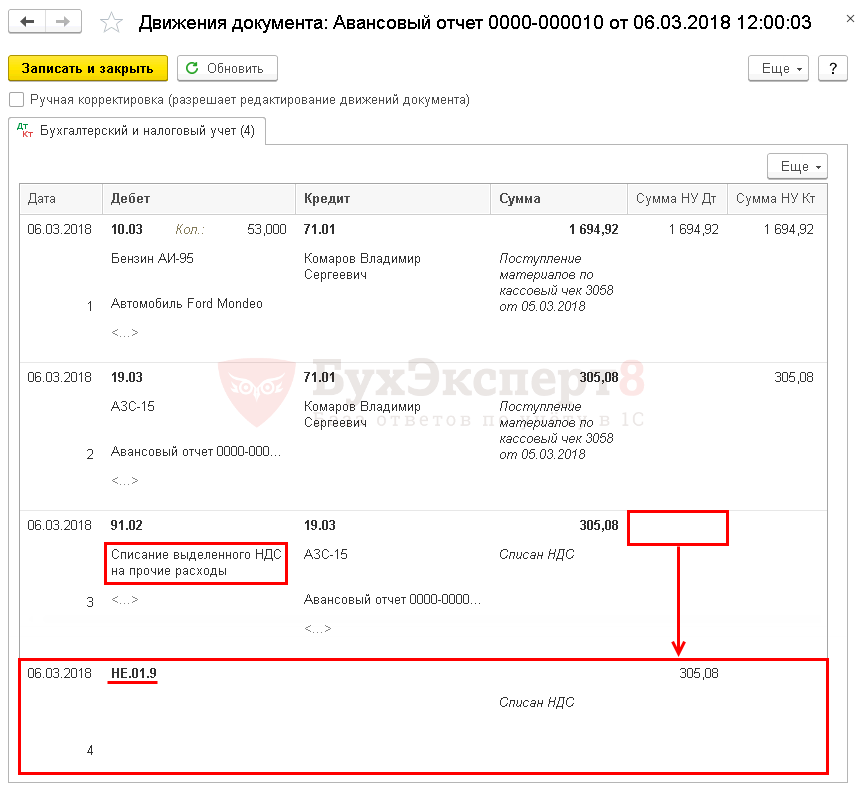

Не учитываемые расходы и доходы отражаются на субсчетах забалансового счета НЕ.

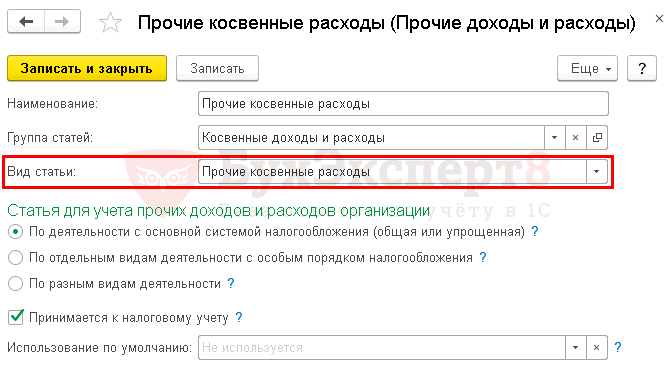

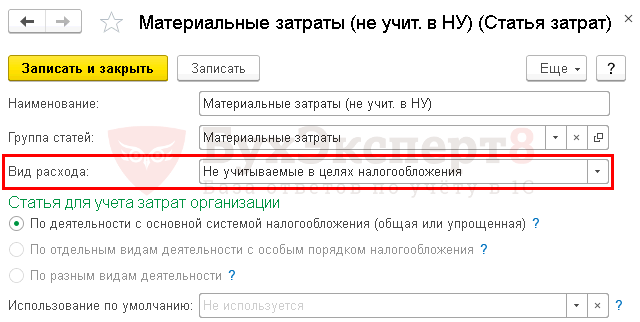

Если в Статье затрат установлен Вид расхода — Не учитываемые в целях налогообложения, то такие затраты будут отражены в налоговом учете как не учитываемые расходы в Дт субсчетов НЕ.

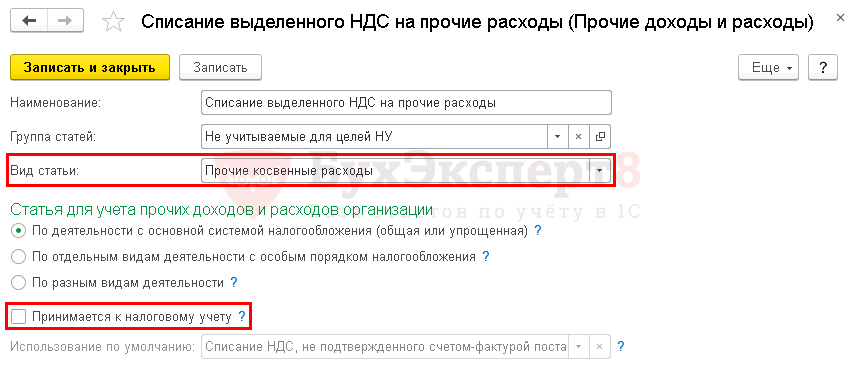

Статьи доходов и расходов используются для отражения как затрат, так и доходов. Чтобы отразить в 1С 8.3 не учитываемые в НУ доходы и расходы, флажок Принимается к налоговому учету не устанавливайте.

Вид расходов влияет на то, какой забалансовый счет используется 1С для не учитываемых расходов и доходов.

ПБУ 18/02

Формирование временных разниц и признание (погашение) отложенных налоговых обязательств (активов) в 1С 8.3 осуществляется при Закрытии месяца.

Как начислить налог на прибыль в 1С

В течение налогового периода в 1С 8.3 отражаются хозяйственные операции. При выполнении процедуры Закрытие месяца автоматически сформируются проводки по определению финансового результата и начислению налога на прибыль в 1С.

Финансовый результат и начисление налога на прибыль — проводки в 1С 8.3

Если по результатам налогового периода получена прибыль, в 1С 8.3 формируются проводки:

Если по результатам налогового периода получен убыток, то в 1С 8.3 формируются проводки:

См. также:

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(5 оценок, среднее: 3,00 из 5)

Все комментарии (2)

Спасаибо,все понятно,доступно и конкретизировано.

Благодарю за актуальную информацию

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Лариса, благодарю Вас за отличный семинар, вы прекрасно подаете материал, вас приятно слушать, много полезной информации. Благодарю всю команду БухЭксперт8 за возможность участвовать в семинаре.