как написать письмо в налоговую о рассрочке задолженности по налогам

Дали срок: как получить рассрочку по уплате налогов

Порядок предоставления рассрочки по уплате налогов

Отсрочка/рассрочка по уплате налога – это изменение срока его уплаты. Общие принципы и условия переноса сроков уплаты налогов содержатся в ст. 61-64 НК РФ, а сам порядок получения отсрочки регулируется приказом ФНС России от 16.12.2016 № ММВ-7-8/683@.

Отсрочку предоставляют на срок до трех лет с единовременным либо поэтапным внесением платежей в бюджет. Конкретный срок отсрочки/рассрочки определяется видом налогов, по которым она предоставляется.

Так, по федеральным налогам в части, зачисляемой в федеральный бюджет, отсрочка может быть предоставлена на срок до трех лет. То же самое касается и страховых взносов. По всем другим налогам срок не может быть перенесен более, чем на 1 год. При этом срок уплаты может быть изменен в отношении всей суммы налога или ее части.

Рассрочка предоставляется в заявительном порядке. Перечень документов, подаваемых совместно с заявлением, установлен п. 5.1 ст. 64 НК РФ.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Отсрочка/рассрочка по уплате налога – это изменение срока его уплаты.

2. Право на перенос срока уплаты налогов и страховых взносов гарантировано налогоплательщикам главой 9 НК РФ.

3. Отсрочку предоставляют на срок до трех лет с единовременным либо поэтапным внесением платежей в бюджет. Конкретный срок отсрочки/рассрочки определяется видом налогов, по которым она предоставляется.

4. Рассрочка предоставляется в заявительном порядке.

5. Перечень документов, подаваемых совместно с заявлением, установлен п. 5.1 ст. 64 НК РФ.

6. У плательщика должны быть веские основания для несвоевременной уплаты налога.

7. Список плательщиков, которые не могут рассчитывать на изменение сроков уплаты налогов, приведен в ст. 62 НК РФ. Например, срок уплаты не изменят, если в отношении плательщика возбуждено уголовное дело по налоговому преступлению.

8. Решение по заявлению об отсрочке/рассрочке уплаты налогов принимается налоговиками в течение 30 дней со дня его получения.

При этом полного пакета документов еще недостаточно для переноса сроков уплаты налога. Налоговики могут потребовать от плательщика предоставления обеспечения исполнения обязанности по уплате долга и процентов. Таким обеспечением является имущество, которое может быть предметом залога, поручительство или банковская гарантия (п. 5.3 ст. 64 НК РФ).

По общему правилу предоставление отсрочки/рассрочки не порождает для плательщика никаких новых обязанностей. Но в заявлении, подаваемом в налоговую, плательщик принимает на себя обязательство уплатить проценты, начисленные на сумму задолженности по налогам (п. 5.2 ст. 64 НК РФ). Проценты начисляются исходя из ставки, равной 1/2 ставки рефинансирования Центробанка, действовавшей за период отсрочки или рассрочки.

Обязанность по уплате процентов напрямую зависит от оснований предоставления отсрочки/рассрочки. Если невозможность уплаты налога обусловлена обстоятельствами непреодолимой силы либо неуплатой плательщику денег государственным/муниципальным заказчиком, проценты на сумму долга не начисляются (п. 4 ст. 64 НК РФ).

Основания для предоставления рассрочки по уплате налогов

Отсрочку могут дать только тому плательщику, чье финансовое положение действительно временно не позволяет уплатить какой-либо налог в установленный срок. При этом у плательщика должны быть веские основания для несвоевременной уплаты налога. К числу таковых относится:

Для получения отсрочки/рассрочки достаточно наличия одного из вышеуказанных условий. Поэтому к заявлению, подаваемому в налоговый орган, плательщик должен приложить перечень документов, подтверждающих то или иное основание.

Что касается невозможности единовременной уплаты налогов и пеней, начисленных по результатам проверки (пп. 7 п. 2 ст. 64 НК РФ), то это новое основание, введенное в действие Федеральным законом от 14.11.2017 № 323-ФЗ. Для него предусмотрены специальные правила.

Изменение срока уплаты налога и сбора по данному основанию осуществляется только в форме рассрочки. Рассрочка в данном случае может быть предоставлена только при соблюдении следующих условий:

Кто не может рассчитывать на рассрочку по уплате налогов

Список плательщиков, которые не могут рассчитывать на изменение сроков уплаты налогов, приведен в ст. 62 НК РФ. Так, срок уплаты не изменят, если в отношении плательщика:

Кроме того, срок не может быть изменен по заявлению налоговых агентов, а также в отношении налога на прибыль организаций, уплачиваемого по консолидированной группе налогоплательщиков.

Подача заявления на отсрочку/рассрочку по уплате налогов

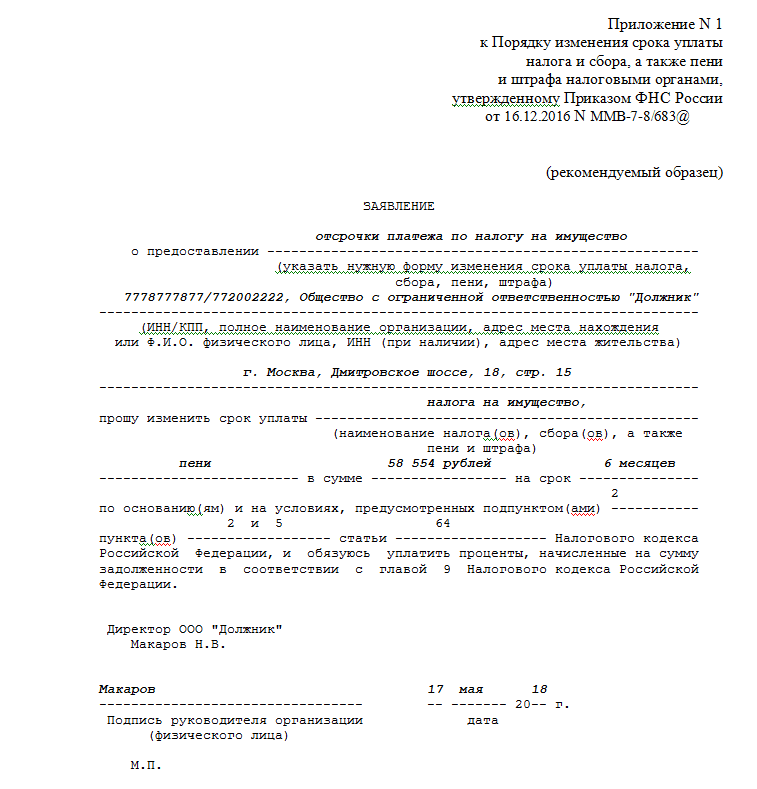

Чтобы получить рассрочку/отсрочку, нужно подать соответствующее заявление. Рекомендованная форма заявления приведена в приложении № 1 к приказу ФНС РФ № ММВ-7-8/683@.

Уполномоченное ведомство, в которое подается заявление, зависит, опять же, от вида налога, по которому плательщик просит предоставить рассрочку.

По федеральным налогам и страховым взносам таким уполномоченным органом является ФНС России, по региональным и местным – налоговые органы по месту регистрации плательщика, по налогам, уплачиваемым при перемещении товаров через таможню – ФТС России.

В заявлении указываются данные плательщика, вид налога, а также сумма и срок, на которой требуется отсрочить/рассрочить платеж.

Рис. 1 Образец заполнения заявления на предоставление отсрочки по налогу

В течение 5 дней со дня подачи заявления в соответствующий уполномоченный орган его копию необходимо будет направить в налоговый орган по месту учета плательщика.

К заявлению нужно приложить следующий комплект документов (п. 5 ст. 64 НК РФ):

Это обязательный комплект документов. Кроме него, нужно представить еще документы, подтверждающие наличие оснований для изменения срока уплаты налога. Так, если невозможность уплаты налога возникла вследствие стихийного бедствия, к заявлению прикладывают:

Конкретный перечень дополнительных документов, прилагаемых к заявлению для различных ситуаций, приведен в п. 5.1 ст. 64 НК РФ.

Если рассрочка предоставляется по причине невозможности единовременной уплаты налогов и пеней, начисленных по результатам проверки, плательщик обязан будет предоставить банковскую гарантию. Гарантия должна соответствовать требованиям, установленным ст. 74.1 НК РФ.

Решение по заявлению принимается налоговиками в течение 30 дней со дня его получения. Его копия направляется заявителю в течение 3 дней. При этом решение вступает в действие только с указанного в нем момента. Если рассрочка предоставляется под залог имущества, решение о ее предоставлении вступает в действие только после заключения договора о залоге имущества (п. 8 ст. 64 НК РФ).

Если налоговики отказывают в удовлетворении заявления, такой отказ должен быть мотивирован. Часто отказ бывает обусловлен банальной неполнотой пакета предоставленных документов, поэтому к сбору сведения и справок следует отнестись обстоятельнее.

Как получить отсрочку (рассрочку) по уплате налоговых платежей?

С 4 марта действует новый порядок получения отсрочки (рассрочки) по уплате налогов и страховых взносов. Он утвержден Приказом ФНС России от 16.12.2016 № ММВ-7-8/683@ (далее – Приказ № ММВ-7-8/683@). Одновременно признан утратившим силу предшественник названного документа – Приказ ФНС России от 28.09.2010 № ММВ-7-8/469@. Необходимость внесения поправок обусловлена новым порядком администрирования страховых взносов.

В связи с этим регламент изменения срока уплаты налоговых платежей распространен на страховые взносы, кроме того, Приказом № ММВ-7-8/683@ обновлены требования к составу и содержанию документов, которые налогоплательщики должны представить в инспекцию для получения отсрочки (рассрочки) и (или) инвестиционного налогового кредита.

Общие правила изменения срока уплаты налоговых платежей

Изменение срока уплаты налога (а также сбора, страховых взносов, пени и штрафа) налоговые органы осуществляют в порядке, определяемом ведомственным приказом (п. 8 ст. 61 НК РФ). В настоящее время это Приказ № ММВ-7-8/683@.

Что такое отсрочка и рассрочка?

Отсрочка (рассрочка) по уплате федеральных налогов в части,зачисляемой в федеральный бюджет, предоставляется на срок от одного года до трех лет. Она может быть предоставлена налогоплательщику по одному или нескольким налогам (п. 3 ст. 64 НК РФ). По налогам, уплачиваемым налоговыми агентами, отсрочка (рассрочка) не предоставляется (п. 9 ст. 61 НК РФ, Письмо Минфина России от 15.02.2016 № 03-02-07/1/8000).

Важный нюанс. Сумма, на которую предоставляется отсрочка (рассрочка) по уплате налоговых платежей, не может быть больше стоимости чистых активов организации (п. 2.1 ст. 64 НК РФ).

Кто вправе претендовать на получение отсрочки (рассрочки)?

В этой же норме приведен перечень оснований, когда заинтересованное лицо может претендовать на получение отсрочки (рассрочки) по уплате налоговых платежей:

Что касается таможенного НДС (подлежащего уплате в связи с перемещением товаров через таможенную границу РФ), получить отсрочку (рассрочку) в отношении данного налога организация может в случаях и в порядке, предусмотренных таможенным законодательством (пп. 6 п. 2 ст. 64 НК РФ).

Правила получения отсрочки (рассрочки)

Сразу скажем: каких-либо существенных изменений в процедуре получения отсрочки (рассрочки) не произошло. Процедура изменения срока уплаты налога, сбора, страховых взносов, пени и штрафа, установленная Порядком,мало чем отличается от предыдущих правил.

Как и прежде, решение об изменении срока или об отказе в изменении срока уплаты налоговых платежей уполномоченный орган должен принять в течение 30 рабочих дней со дня получения заявления заинтересованного лица (п. 15 Порядка, п. 6 ст. 64 НК РФ). Копия такого решения должна быть направлена заинтересованному лицу не позднее 3 рабочих дней со дня принятия (п. 10 ст. 64 НК РФ).

Обратите внимание: решение о предоставлении отсрочки (рассрочки) по уплате налога вступает в действие со дня, обозначенного в этом решении. Причитающиеся пени за все время со дня, установленного для уплаты налога, до дня вступления в силу этого решения включаются в сумму задолженности, если указанный срок уплаты предшествует дню вступления решения в силу. Если отсрочка (рассрочка) предоставляется под залог имущества, решение о ее предоставлении вступает в действие только после заключения договора о залоге имущества в порядке, предусмотренном ст. 73 НК РФ (п. 8 ст. 64 НК РФ).

Пунктом 17 Порядка, п. 1 ст. 63 НК РФ определены уполномоченные органы и сроки для предоставления отсрочки (рассрочки) по видам налогов. Для удобства эта информация приведена в таблице.

Уполномоченный орган, который принимает решение об отсрочке (рассрочке)*

Срок отсрочки (рассрочки)

Федеральные налоги и сборы (пени и штрафы), зачисляемые в федеральный бюджет

Федеральные налоги и сборы (пени и штрафы), зачисляемые в региональные и местные бюджеты

ФНС России по согласованию с финансовыми органами соответствующих субъектов РФ, муниципальных образований

Не более одного года

Не более одного года

Региональные и местные налоги

УФНС субъекта РФ, налоговые органы по месту нахождения налогоплательщика

Не более одного года

Важный нюанс. По ходатайству заинтересованного лица уполномоченный орган вправе принять решение о временном (на период рассмотрения заявления о предоставлении отсрочки или рассрочки) приостановлении уплаты суммы задолженности заинтересованным лицом (абз. 2 п. 2 Порядка). Копию такого решения заинтересованное лицо в пятидневный срок должно представить в налоговый орган по месту своего учета (абз. 2 п. 6 ст. 64 НК РФ).

Для получения отсрочки (рассрочки) заинтересованное лицо, помимо заявления, должно представить в уполномоченный орган определенный пакет документов, перечень которых приведен в п. 5 ст. 64 НК РФ. Обязательными документами являются:

Согласно п. 19 Порядка изменение срока уплаты налогов, сборов, страховых взносов, пеней, штрафов может быть обеспечено:

Для оформления договора поручительства либо договора залога заинтересованное лицо и поручитель (либо залогодатель) должны одновременно обратиться с письменным заявлением в налоговый орган (п. 20 Порядка). Рекомендуемые образцы заявлений приведены в приложениях 8 и 9 к Порядку.

О результатах рассмотрения заявлений о возможности заключения обозначенных договоров, а также о результатах рассмотрения банковской гарантии налоговый орган должен известить заинтересованное лицо (поручителей, залогодателей) в течение семи рабочих дней после получения соответствующих документов (п. 23 Порядка).

Основания для отказа в предоставлении отсрочки (рассрочки)

Кроме того, в п. 1 ст. 62 НК РФ назван еще ряд ситуаций, когда налогоплательщику однозначно откажут в изменении срока уплаты налогов, сборов, страховых взносов, пеней, штрафов. К примеру, едва ли организация может рассчитывать на положительное решение, если в отношении нее ведется производство по делу о налоговом правонарушении либо административном правонарушении в области налогов, сборов, страховых взносов, таможенного дела в части налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза (пп. 2 п. 1 ст. 62 НК РФ).

Другими основаниями для отказа в предоставлении отсрочки (рассрочки) являются следующие обстоятельства:

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Заявление о предоставлении отсрочки (рассрочки) по налоговым платежам в 2020 году

В 2020 году Правительством введен упрощенный порядок предоставления отсрочек и рассрочек по налогам и взносам.

Ответы — в нашей статье.

Нормативное регулирование

С 06.04.2020 применяются временные правила получения упрощенной отсрочки (рассрочки) по уплате налогов и взносов (Постановление Правительства РФ от 02.04.2020 N 409).

Упрощенным порядком могут воспользоваться организации и ИП:

Получите понятные самоучители 2021 по 1С бесплатно:

Для получения отсрочки (рассрочки) нужно подать в ИФНС до 01.12.2020:

Налоговые органы сами проверят право организации на получение отсрочки (рассрочки) на основании имеющихся данных, поэтому отчетность по соответствующим налогам и взносам на этот момент должна быть сдана (за исключением УСН).

Проверить свое право на отсрочку (рассрочку) можно самостоятельно по ИНН через сервис Коронавирус: меры поддержки бизнеса.

Учет в 1С

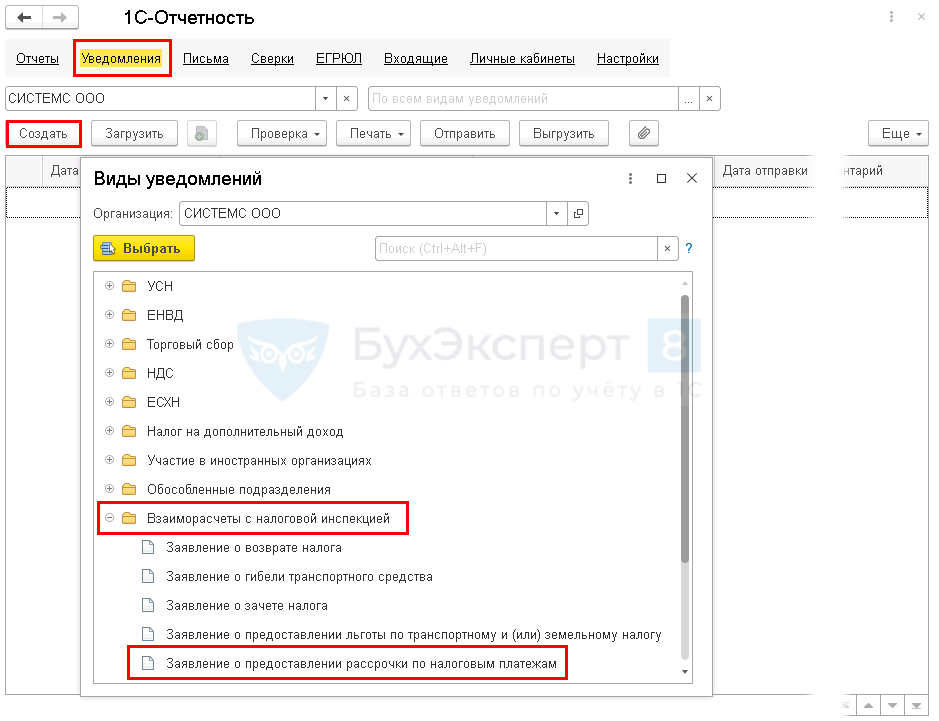

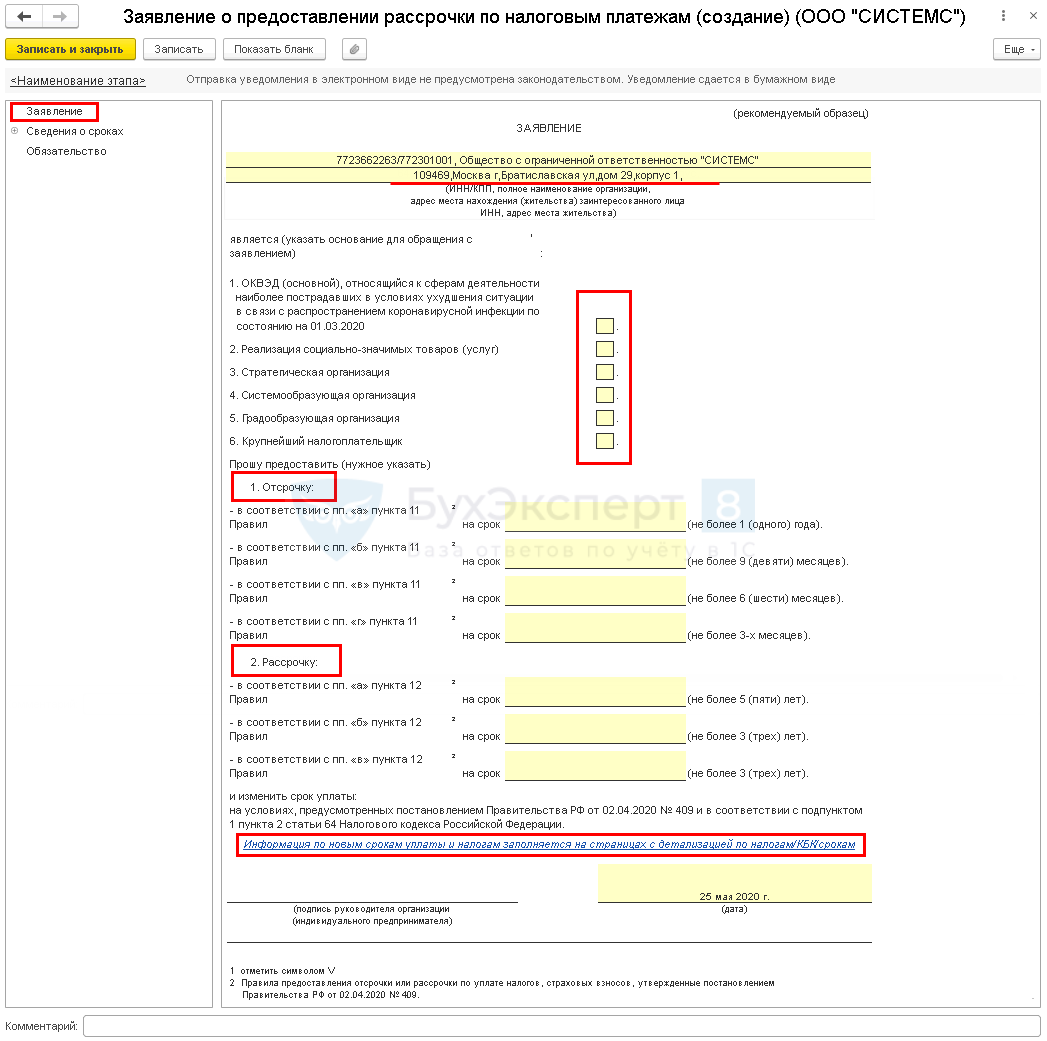

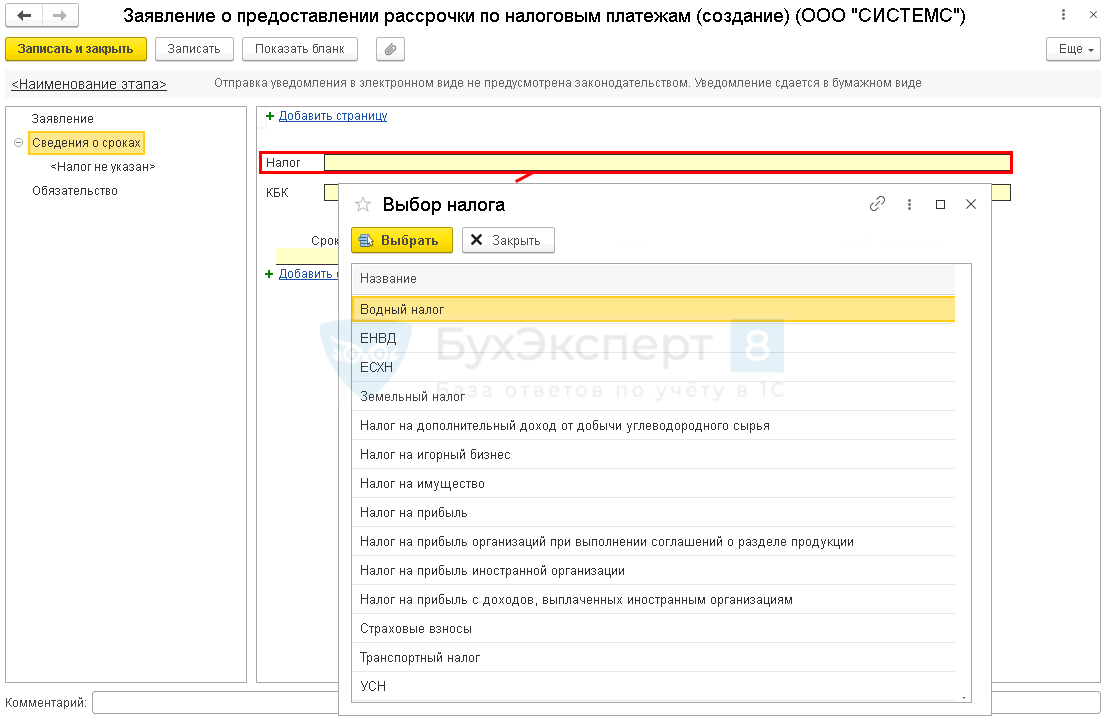

В разделе Отчеты — Регламентированные отчеты — Уведомления — кнопка Создать — папка Взаиморасчеты с налоговой инспекцией создайте и заполните Заявление о предоставлении рассрочки по налоговым платежам (доступно с релиза 3.0.77.78).

Документ состоит из трех частей:

В Заявлении автоматически заполняются только данные организации. Проверьте их и при необходимости отредактируйте вручную. В бланке дозаполните информацию:

Информацию по новым срокам уплаты и налогам заполните по соответствующей ссылке либо перейдя на панели слева в Сведения о сроках — по каждому налогу на отдельной странице.

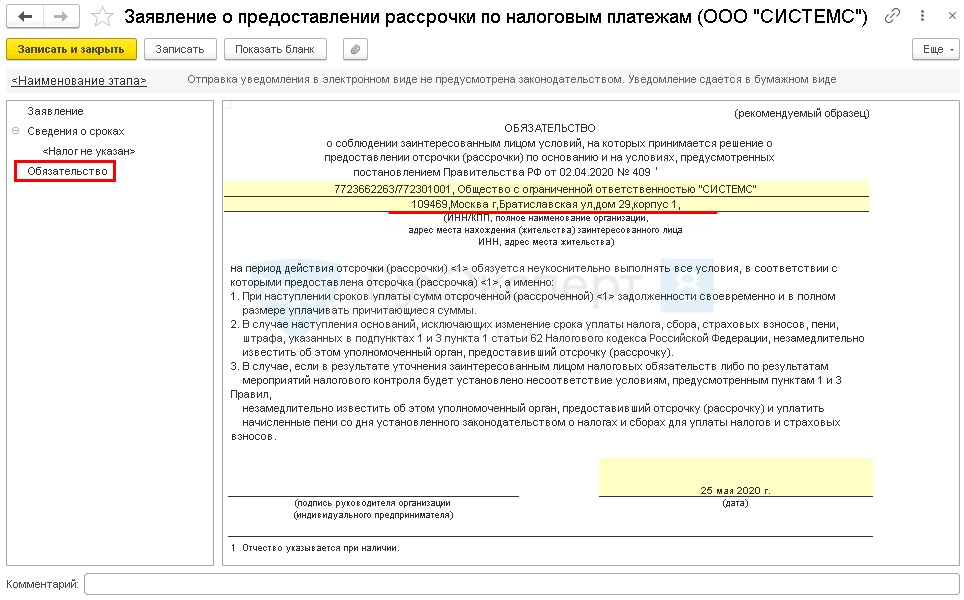

Обязательство заполняется автоматически — отредактируйте вручную при необходимости.

Подготовьте вне программы и приложите к заявлению:

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Лайфхак месяца: налоги в рассрочку!

Вот это — действительно лайфхак. На днях Минфин опубликовал письмо с разъяснениями одному налогоплательщику и напомнил о важном для всех: по закону вы можете официально получить рассрочку и отсрочку уплаты любого налога.

Дело было так. Человек получил по наследству квартиру и продал ее раньше трех лет. Скорее всего, он не знал, что при этом придется заплатить НДФЛ, и потратил деньги на что-то нужное. Когда пришло время рассчитаться с бюджетом, платить оказалось нечем. И он обратился в налоговую в надежде на особый подход.

Что ответил Минфин?

По поводу НДФЛ при продаже унаследованной квартиры. Минфин объяснил, что при продаже квартиры, которую налогоплательщик получил по наследству и продал раньше трех лет, действительно нужно платить НДФЛ. ¯\_(ツ)_/¯

При этом расходы на покупку квартиры подтвердить не получится: фактически их и не было. Такая же ситуация с приватизированными квартирами и недвижимостью, полученной по договору ренты. Максимум можно заявить вычет 1 млн рублей, но чаще всего всё равно получается приличная налогооблагаемая база. Так что НДФЛ придется заплатить.

Это нужно учитывать тем, кто продает подаренное, унаследованное и приватизированное имущество. Часто люди не знают об этом, продают квартиры и потом удивляются, что нужно заплатить огромный налог — десятки и даже сотни тысяч рублей. Чтобы не платить, нужно сразу грамотно всё оформлять или ждать три года. Иногда это понимание приходит слишком поздно, когда уже ничего нельзя исправить.

По поводу индивидуальных условий оплаты налога. Их быть не может. Нет такой практики, чтобы конкретному налогоплательщику дать какие-то особенные условия, которые не доступны на общих основаниях. Но это не значит, что в сложной ситуации ничего нельзя сделать. Минфин напомнил, что законом официально предусмотрены рассрочка и отсрочка уплаты любого налога.

Как можно законно платить налоги с опозданием?

В налоговом кодексе есть несколько вариантов, как обычному человеку не платить сразу всю сумму НДФЛ, транспортного, земельного налогов и налога на имущество.

Отсрочка — это когда вам законно переносят срок уплаты налога. Например, НДФЛ от продажи квартиры нужно заплатить до 15 июля, а вам разрешают заплатить до 15 сентября.

Рассрочка — это когда вы платите не всю сумму сразу, а частями по графику, который утвердила налоговая. Например, не сразу 100 тысяч рублей, а по 10 тысяч в течение десяти месяцев.

Отсрочку или рассрочку можно оформить на срок до трех лет в зависимости от вида налога. Для налога на имущество, земельного и транспортного максимальный срок — один год.

Еще бывает инвестиционный налоговый кредит, но его дают только организациям и предпринимателям.

Кому дают отсрочку или рассрочку по налогам?

Перенести срок уплаты налога может не любой человек. Нельзя просто так прийти в налоговую и попросить рассрочку, потому что сумму НДФЛ хочется потратить на ремонт в новой квартире. Но такая возможность есть у многих, и нужно ею пользоваться.

Вот, например, в каких случаях можно просить о переносе срока уплаты налогов:

Чтобы перенести срок уплаты налога, придется доказать, что сейчас нет возможности заплатить всю сумму, но в ближайшее время она точно появится.

А это бесплатно?

Если проблема с деньгами возникла из-за стихийного бедствия или из-за того, что государство не перечислило вовремя деньги по госконтракту, то бесплатно.

В других случаях налоговая начислит проценты — ½ ставки ЦБ. Если ставка рефинансирования 9%, как сейчас, то проценты посчитают исходя из 4,5% годовых. Но это всё равно сильно дешевле, чем брать кредит в банке, чтобы рассчитаться с налогами и не попасть в должники.

Как всё оформить и куда обращаться?

Изучите правила и требования. Желательно хотя бы бегло ознакомиться с информацией по ссылкам в этой статье, чтобы не питать ложных надежд и не тратить время.

Например, отсрочку точно не дадут, если уже ведется разбирательство из-за налоговых нарушений; вы собираетесь уехать из страны или можете избавиться от имущества. Если вам уже переносили срок уплаты налога, а вы нарушили правила, в этот раз уже ничего не получится.

Подготовьте график платежей. Сами заранее продумайте, за какое время и какими суммами сможете заплатить налоги. График должен быть разумным и честным. Не пытайтесь схитрить и скрыть какое-то имущество или доходы. У налоговой много способов узнать, как всё на самом деле. Если обнаружат обман или график будет неоправданно растянут по суммам и времени, получите отказ.

Обратитесь в УФНС по своему региону. Там скажут, на чье имя писать заявление в вашем случае. Это зависит от вида налога и срока рассрочки. Еще налоговая может попросить оформить залог или поручительство.

Ждите решения. Его вынесут в течение 30 рабочих дней. Если не согласны с решением, жалуйтесь в вышестоящий орган или идите в суд.

Зачем оформлять рассрочку? Что дает эта возня с документами? Я и без рассрочки плачу когда захочу.

Это очень важная возня. Если официально перенести срок уплаты налога и всё соблюдать, не будет пеней, штрафов и требований.

Дело не передадут в суд и внезапно не спишут всю сумму с зарплатной карты по судебному приказу. На работу не придет исполнительный лист и уведомление о задолженности. Приставы не арестуют машину и не запретят выезд за границу по работе или на лечение.

Рассрочка или отсрочка — это законное разрешение платить налог частями или позже, чем положено. Кто делает так без разрешения, нарушает закон.

Не можете уплатить налог вовремя? Получите отсрочку!

Плательщик налогов и страховых взносов на основании положений главы 9 Налогового кодекса имеет право на отсрочку или рассрочку платежа. Разберемся, как можно воспользоваться этим правом.

Как предоставляется отсрочка

О предоставлении отсрочки или рассрочки по уплате налогов сказано в статьях 61-64 НК РФ. Эти нормы Кодекса содержат общие принципы переноса срока уплата налогов, а конкретный порядок утвержден приказом ФНС России от 16.12.2016 № ММВ-7-8/683@.

Срок переноса зависит от того, уплату какого налога требуется отсрочить. Если речь о федеральных налогах или страховых взносах, то перенести их можно на срок до 3 лет. Уплату всех прочих налогов можно отсрочить не более, чем на 1 год. Что касается суммы платежа, то отсрочка может распространяться на нее всю либо на ее часть. Уплатить налог также единовременно в конце отсрочки либо в течение срока поэтапно.

Чтобы получить отсрочку или рассрочку налогового платежа, нужно заявить об этом праве. О форме заявления и прилагаемых документах мы расскажем ниже. Однако даже если заявление подано, это еще не значит, что уплату налога сразу отсрочат. Налогоплательщика могут обязать предоставить обеспечение. Таким обеспечением может быть банковская гарантия, поручительство или имущество, переданное в залог.

Также придется уплатить проценты, начисленные на сумму задолженности, из расчета ½ ставки рефинансирования ЦБ РФ. Однако обязанность уплаты процентов возникает не всегда. Если необходимость отсрочки вызвана форс-мажором или неперечислением компании денежных средств государственным заказчиком, то проценты не начисляются.

Кто может рассчитывать

Для того чтобы воспользоваться правом на перенос срока уплаты налоговых обязательств, нужно основание. Таковым может считаться одно из следующих обстоятельств:

Что касается последнего основания, то в этом случае можно рассчитывать только на рассрочку уплаты. При этом есть ряд условий:

Когда переноса срока не будет

В статье 62 НК РФ приведены случаи, когда отсрочку/рассрочку не дадут:

Документы

В приложении №1 к упомянутому выше приказу ФНС приводится рекомендованная форма заявления:

Подавать заявление нужно в орган, уполномоченный принимать решение в отношении налога, по которому плательщик просит перенести срок уплаты. Так, по федеральным налогам (например, НДС, налог на прибыль) и страховым взносам нужно обращаться в ФНС, по региональным и местным налогам — в местные налоговые органы, а по налогам, связанным с перемещением товара через границу — в Таможенную службу.

К заявлению прилагается комплект документов, в который входит:

Указанные документы представляют все плательщики. Кроме того, необходимо документально подтвердить основание отсрочки. В каждом конкретном случае для этого предназначаются определенные документы, которые перечислены в пункте 5.1 статьи 64 НК РФ. Например, если в качестве причины необходимой отсрочки выступает ущерб, нанесенный обстоятельствами непреодолимой силы, то нужно представить:

Копию заявления нужно отправить в ИФНС по месту учета/нахождения налогоплательщика — на это отводится 5 дней.

Что дальше?

В течение 30 дней после получения заявления налоговый орган должен принять решение о предоставлении отсрочки (рассрочки). Налогоплательщику его копия направляется в течение 3 дней. Действовать решение начинает с даты, которая в нем указана. Если требуется залог, то действие решения начинается после оформления договора о залоге.

Случаются и отказы, которые чаще всего связаны с неполным комплектом документов. Во избежание этого следует тщательно подготовить все бумаги. А вот безосновательный отказ в переносе срока уплаты налога недопустим — налоговый орган должен его мотивировать.