как оформляется корректировочный счет фактура при возврате товара

Возврат товара в 2021-2022 годах

Итак, с 2019 года НДС при возврате товара поставщику предписано оформлять по следующим правилам:

Не важно, по какой причине происходит возврат. Так оформляют возврат и бракованного, и качественного товара, если он не соответствует договору. Если оформить возврат счетом-фактурой от покупателя (как это делали ранее, до 2019 года), продавец лишится вычета НДС. Такой же порядок действует, если покупатель не платит НДС из-за применения спецрежима (УСН).

О вычетах НДС у продавца при возврате товаров рассказали эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Такие разъяснения приводит Минфин (посмотреть реквизиты писем вы можете по ссылкам выше). Но при этом делает следующее дополнение: если товар возвращается по договору купли-продажи, где стороны меняются местами, счета-фактуры выставляются как при реализации (см., например, письма Минфина от 15.05.2019 № 03-07-09/34582, № 03-07-09/34591).

Подробнее об оформлении счетов-фактур на возврат читайте в этой статье.

Когда возврат будет обратной реализацией

Как правило, при возврате товаров отдельный договор купли-продажи, в котором покупатель становится продавцом, а продавец — покупателем, никто не заключает. Поэтому так сразу представить себе ситуацию, о которой говорит Минфин, непросто.

Но даже если такого договора нет, обратная реализация может возникнуть. Посмотрите внимательно исходный договор. Нет ли в нем условия об обратном выкупе товаров продавцом? Например, если покупателю не удалось продать их до определенного времени. Это и есть обратная реализация, при которой покупатель должен составить счет-фактуру.

Здесь важен следующий момент. Чтобы не было претензий к вычету, в договоре стоит четко обозначить, что возврат товара производится обратной поставкой, в которой покупатель является продавцом, а продавец — покупателем. Тогда никаких оснований придраться к счету-фактуре (он будет не корректировочным, а обычным) у проверяющих не будет. Если такой конкретики в договоре нет, претензии возможны к любому оформлению сделки:

Так что сделайте ревизию своих договоров и при необходимости внесите в них изменения.

Кстати, обратный выкуп возможен не только в отношении нераспроданных качественных товаров, но и бракованных (письма Минфина от 15.05.2019 № 03-07-09/34582, № 03-07-09/34591).

Возврат товаров: разница в бухучете

Отличия возврата от обратного выкупа важны и для отражения операции в бухучете.

Обычный возврат, например, в случае брака

Возвращая товар, который был принят на учет, покупатель сделает следующие проводки:

Продавец должен сторнировать у себя:

Если возвращаете качественный товар, возможно оформить 2 способами:

2. Оформить обратный выкуп

Покупатель отражает реализацию товаров:

Продавец, соответственно, приходует эти товары у себя в учете:

Итоги

Порядок оформления возврата товаров поставщику изменился с 2019 года и теперь он един: поставщик составляет корректировочный счет-фактуру, а покупатель только накладную с пометкой «возврат товара». Счет-фактуру на возврат покупатель не оформляет. На основании корректировочного счета-фактуры продавец принимает НДС к вычету в периоде возврата товаров, а покупатель восстанавливает НДС.

Образец заполнения корректировочного счета-фактуры на возврат товаров поставщику см. здесь.

Возврат товара: когда оформляется обычный, а когда корректировочный счет-фактура

Порядок оформления счетов-фактур при возврате товара не зависит от качества товара (бракованный или нет), а определяется в зависимости от того, принят товар к учету покупателем или нет.

Возврат товара после принятия его покупателем к учету

В таком случае покупатель, если он является плательщиком НДС, должен выставить продавцу счет-фактуру (письма Минфина РФ от 29.11.2013 № 03-07-11/51923, от 10.08.2012 № 03-07-11/280).

30 апреля 2018 года поступила очередная партия заготовок, которые оприходовали на склад, а в бухучете отразили приход МПЗ.

Перед отправкой заготовок в цех контролер ОТК, проводя лабораторный входной контроль качества, обнаружил дефекты металла, которые при первичном визуальном осмотре не были видны и выявились только при ультразвуковом контроле. По условиям договора при выявлении брака в контрольных образцах возврату подлежит вся партия.

Счет-фактуру на обратную реализацию ООО «Промоборудование» (бывший покупатель) регистрирует в книге продаж, а счет-фактуру, полученный от ООО «Омега», — в книге покупок.

ООО «Омега» (бывший продавец) первоначальный счет-фактуру регистрирует в книге продаж, а полученный от ООО «Промоборудование» — в книге покупок (п. 5 ст. 171, п. 10 ст. 172 НК, письма Минфина от 29.11.2013 № 03-07-11/51923, 28.08.2012 № 03-07-09/126).

Если покупатель и продавец на ОСНО, тогда в книге покупок продавца и книге продаж покупателя счет-фактура на возврат товара регистрируется по коду операции «01» (письмо ФНС РФ от 20.09.2016 № СД-4-3/17657@).

Возврат товара до принятия его покупателем к учету

Если товар принят, нужно оформить обычный счет-фактуру на обратную реализацию. В этом случае продавец и покупатель меняются местами, а товар возвращается в исходную точку.

Если же покупатель возвращает товар, не принятый на учет, или только часть товара, продавцу нужно оформить корректировочный счет-фактуру.

Пример

ОО «Промоборудование» выявило во время приемки заготовок, полученных от ООО «Омега», дефекты, возникшие при их неправильной транспортировке (сколы, трещины и др.). Решено было вернуть всю партию заготовок. Так как на учет покупатель товар не принял, перехода права собственности на заготовки к ООО «Промоборудование» не произошло, поэтому обратной реализации в этом случае нет и необходимость выставления в адрес ООО «Омега» счета-фактуры отсутствует (п. 1 ст. 39 НК РФ, письмо Минфина России от 07.04.2015 № 03-07-09/19392).

Бракованную партию заготовок отправили поставщику, оформив накладную ТОРГ-12 с пометкой «Возврат». Остальные документы, подтверждающие факт возврата заготовок (акт о возврате, претензию, соглашение о расторжении договора и др.), выслали позднее.

Для ООО «Промоборудование» возврат заготовок без принятия их на учет не повлек никаких налоговых последствий, в книге покупок и книге продаж отражать ничего не надо.

А ООО «Омега», как продавцу, отразившему реализацию в книге продаж, надо составить корректировочный счет-фактуру и зарегистрировать его в книге покупок (письма Минфина от 10.08.2012 № 03-07-11/280 и 07.08.2012 № 03-07-09/109, ФНС от 05.07.2012 № АС-4-3/11044@).

Частичный возврат товара до принятия его покупателем к учету

В этом случае покупатель (письмо Минфина от 12.05.2012 № 03-07-09/48):

Оформление счетов-фактур при возврате товара, связанного с пересортицей

Если покупатель выявил и принял пересортицу, когда одних товаров по факту было больше, а других меньше, необходимо оформить корректировочный счет-фактуру. При этом у поставщика есть два варианта оформления корректировочного счета-фактуры к одному первоначальному (письмо Минфина России от 17.11.2016 № 03-07-09/67407):

Обратите внимание, по нашему мнению, такой подход корректен для случая, когда в первоначальном счете-фактуре были указаны оба наименования товаров. Если же покупатель, выявив пересортицу, обнаружил товары, которые не указаны в первоначальном счете-фактуре, то порядок корректировки будет иным: поставщик в этом случае не выставляет корректировочный счет-фактуру, а вносит исправления в первоначальный счет-фактуру.

По нашему мнению, такой подход корректен для случая, когда в первоначальном счете-фактуре были указаны оба наименования товаров. Если же покупатель, выявив пересортицу, обнаружил товары, которые не указаны в первоначальном счете-фактуре, то порядок корректировки будет иным. Поставщик не выставляет корректировочный счет-фактуру, а вносит исправления в первоначальный счет-фактуру.

Возврат товара неплательщиком НДС

Если продавец находится на ОСНО, а товар реализовал компании, не являющейся плательщиком НДС, то при возврате покупателем товаров (как принятых, так и не принятых им на учет) поставщику необходимо оформить корректировочный счет-фактуру на стоимость товара, возвращаемого покупателем и зарегистрировать его в книге покупок.

Таким образом, продавец регистрирует один и тот же счет-фактуру дважды: первый раз — в книге продаж с кодом КВО 01 или 26, второй раз — в книге покупок с кодом КВО 16.

Возврат товара физическим лицом

Если физические лица рассчитались в безналичной форме, продавец-плательщик НДС должен выставить сводный счет-фактуру по всем продажам и зарегистрировать его в книге продаж (письмо Минфина РФ от 15.06.2015 № 03-07-14/34405. Точно так же продавцу следует поступить в ситуации, когда физические лица получают товар по почте (письмо Минфина России от 20.06.14 № 03-07-09/29630), и при безвозмездной передачи товаров работникам (письмо Минфина России от 08.02.2016 № 03-07-09/6171).

Сводные счета-фактуры и контрольно-кассовые ленты регистрируются в книге продаж у продавца с кодом КВО 26.

Если покупатель — физическое лицо вернул товар или отказался от работы (услуги), продавец должен возвратить ему деньги. Затем продавцу следует зарегистрировать в книге покупок сводный счет-фактуру или контрольно-кассовую ленту, которая ранее была зарегистрирована в книге продаж.

При этом в графе, предназначенной для кода КВО, следует поставить 17 (приказ ФНС России от 14.03.2016 № ММВ-7-3/136@, письмо Минфина РФ от 30.07.2014 № 03-07-09/37589). В графе, предназначенной для сведений о документе, подтверждающем уплату налога, необходимо указать номер и дату документа, составленного при возврате денег покупателю.

По мнению чиновников (письмо Минфина от 19.03.2013 № 03-07-15/8473) и налоговиков (письмо ФНС от 14.05.2013 № ЕД-4-3/8562@), если покупателю — неплательщику НДС при реализации товара был выдан кассовый чек без выдачи счета-фактуры (при розничной торговле с применением ККТ), в книге покупок продавца можно зарегистрировать реквизиты расходного кассового ордера, выписанного при возврате денег покупателю (при наличии документов, подтверждающих оприходование возвращенных товаров).

Возврат товара в декларации по НДС

Как оформить возврат товара: учет у покупателя и поставщика?

Автор: Бурсулая Т. Д., ведущий аудитор

Если поставщик отгрузил организации некачественный или некомплектный товар, то покупатель может его вернуть. Также могут быть другие причины возврата, это зависит от условий договора поставки.

В Гражданском законодательстве РФ закреплено несколько оснований, по которым можно вернуть товар. Это случаи несоответствия по:

Так, действующее законодательство позволяет возвращать товар поставщику в таких случаях:

Покупатель не получил полную информацию о характеристиках товара;

Поставщик не отгрузил нужное количество. В этом случае покупатель может отказаться от всей партии;

Товар не полностью укомплектован;

Поставщик регулярно нарушает сроки поставки;

Качество не соответствует условиям договора;

Продукцию отгрузили без упаковки или тары.

Рассмотрим в статье, какими первичными документами должен оформляться возврат товара поставщику.

Первичные учетные документы на возврат товара поставщику

Независимо от причины возврата товара поставщику (например, возврат некачественного товара или же возврат нереализованного товара поставщику), Закон о бухучете обязывает покупателя при этом составлять первичные учетные документы на возврат товара поставщику (п. 1 ст. 9 Закон от 06.12.2011 № 402-ФЗ).

Как оформить покупателю возврат товара поставщику

Возврат товаров поставщику сопровождается возвратной накладной (например, по форме N ТОРГ-12 с отметкой: «Возврат товаров») или актом возврата товаров поставщику.

Документы на возврат товара от покупателя поставщику передаются вместе с возвращенным товаром.

Кроме этого покупатель направляет поставщику письмо (претензию) с требованием принять возвращенные товары с указанием причины их возврата.

Если возврат товара поставщику производится по доверенности, то в этом случае при ее оформлении можно воспользоваться формой № М-2 (п. 2.1.4 Методических рекомендаций, утв. Письмом Комитета РФ по торговле от 10.07.1996 N 1-794/32-5).

При этом покупателю выставлять счет-фактуру на возврат товаров не нужно.

Претензионное письмо с требованием поставщику принять возвращенные покупателем товары

Если в процессе приемки поставленного товара или же после его приемки будет выявлено несоответствие этого товара требованиям, предъявляемым к его качеству, покупатель вправе по своему выбору отказаться от исполнения договора купли-продажи, вернуть некачественный товар и потребовать возврата уплаченной за него денежной суммы или же потребовать замену этого товара товаром надлежащего качества (п. 2 ст. 475 ГК РФ).

Свои требования покупатель излагает в виде претензии, которая направляется поставщику (например, на возврат товара).

Нормами действующего законодательства РФ установленная форма претензии на возврат товара поставщику не предусмотрена.

Претензионное письмо составляется в произвольной форме.

В письме указывается:

полное название и реквизиты покупателя и поставщика;

номер и дата договора купли-продажи (поставки);

номер и дата сопроводительных документов на поставленный товар;

наименование товара, его количество и стоимость;

выявленное расхождение (неисправность);

ссылки на нормативные акты;

требование об удовлетворении претензии (просьба о замене, возврате денег, уменьшение суммы и т.д.).

Претензия подписывается руководителем организации с указанием его должности и расшифровкой его Ф.И.О., и заверяется печатью компании (в случае ее наличия).

Претензионное письмо передается уполномоченному представителю поставщика под роспись или же направляется ему по почте заказным письмом с описью вложения.

НДС при возврате товара поставщику

НДС при возврате товара поставщику предписано оформлять по следующим правилам:

Продавец составляет корректировочный счет-фактуру и регистрирует его в книге покупок.

Покупатель регистрирует в книге продаж корректировочный счет-фактуру продавца (если успел принять НДС к вычету, если нет, то принимает вычет в невозвращаемой части).

Отметим, что не важно, по какой причине происходит возврат.

Так оформляют возврат и бракованного, и качественного товара, если он не соответствует договору.

Документальное оформление возврата товара поставщику и право собственности на поставляемые товарно-материальные ценности от продавца к покупателю

Документальное оформление возврата товара поставщику главным образом зависит от того, перешло ли право собственности на поставляемые товарно-материальные ценности от продавца к покупателю или еще нет.

Все ситуации с возвратами можно свести к трем случаям:

Брак или несоответствие обнаружилось непосредственно при приемке. В этом случае организация-покупатель просто не принимает у поставщика некачественный товар.

Основания для возврата выявлены сразу, но организация-покупатель все равно вынуждена принять продукцию ненадлежащего качества, чтобы позднее вернуть ее поставщику.

Плановые обратные поставки, например, по условиям договора поставщик может регулярно забирать у организации-покупателя обратно товары, которые организация-покупатель не успела реализовать до истечения срока их годности.

Рассмотрим подробно эти случаи и поясним, какие документы на возврат товара поставщику необходимо оформлять в каждой ситуации.

Возврат некачественного товара поставщику при обнаружении брака непосредственно при приемке товара

В этом случае организация-покупатель может просто не принимать испорченный товар.

То есть если поставщик готов забрать обратно просроченные продукты, то из товарной накладной ТОРГ-12, оформленной поставщиком организацией-покупателем вычеркиваются необходимые позиции – те позиции, что с браком.

Указанное лицо должно поставить рядом с вычеркнутой позицией подпись и забрать некачественный товар.

Кроме этого поставщику надо не только принять брак обратно, но и скорректировать для организации-покупателя счет-фактуру в меньшую сторону и прислать ее организации-покупателю в течение 5 рабочих дней, так как фактически было куплено меньше товара.

При этом в счете-фактуре в корректировочных строках поставщик указывает те товары, которые он должен принимать от покупателя.

Отметим, что на практике часто используется другой вариант, а именно осуществляется допоставка качественного товара в другое время, но без бумажной волокиты.

То есть организация-покупатель принимает всю поставку, подписывая приходную накладную без корректировок. А поставщик доставляет недостающий качественный товар несколько позже.

Это распространенный случай тогда, когда у покупателя налажены доверительные взаимоотношения с поставщиком.

Возврат бракованного товара поставщику после приемки

Существуют ситуации, когда организация-покупатель не можете сделать возврат бракованного товара поставщику сразу, хотя брак и был обнаружен в момент приемки.

В этом случае, несмотря на брак, организации-покупателю придется принять продукцию по накладной ТОРГ-12, оформить акт о расхождении по количеству и качеству и поместить товарно-материальные ценности у себя на складе.

И только после этого организация-покупатель может написать претензию и ждать ее рассмотрения поставщиком.

Акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей

Чтобы начать процедуру документированного возврата бракованного товара, надо организации-покупателю при представителе поставщика или транспортной компании заполнить Акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей по форме ТОРГ-2. Данный акт подтверждает неликвидность товара и является основанием для написания претензии к поставщику.

Отметим, что вместо акта по форме ТОРГ-2 можно составить акт в произвольной форме, указав реквизиты тех документов, по которым пришел товар (договор поставки и накладная ТОРГ-12).

Далее, после рассмотрения и удовлетворения претензии поставщиком на возвращаемую продукцию организация-покупатель составляет накладную по форме ТОРГ-12.

Данная накладная уже будет возвратная для организации-покупателя и приходная для поставщика, ведь уже поставщик будет покупать у организации-покупателя товар, который организация-покупатель возвращаете. Именно покупать, так как ранее к организации-покупателю перешло право собственности на товар. Это называется «обратная реализация».

Оформляется возвратная ТОРГ-12 также в двух экземплярах, в графе «Основание» надо написать: «Возврат некачественного товара». Все реквизиты указываются из договора и приходной накладной, по которой изначально приехал брак.

Возврат нереализованного товара поставщику. Обратная реализация

Если у покупателя нет претензий к товару, но организация-покупатель договорилась с поставщиком вернуть ему непроданное через какой-то момент времени, то здесь так же, как и в предыдущем случае, имеет место обратная реализация.

Обычно в договоре поставки фиксируется возможность возврата нереализованного товара поставщику. Например, обратную реализацию можно провести, если продукция не была продана до определенной даты.

По сути, выполняя этот процесс, вы продаете товар его бывшему владельцу.

Значит, делаете ему накладную ТОРГ-12 и счет-фактуру, где указываете в графе «Продавец» уже название своей фирмы.

Акт ТОРГ-2 при этом не заполняется, так как вы делаете возврат качественного товара поставщику.

Таким образом, в этом случае, с точки зрения документального оформления, обратная реализация ничем не отличается от прямой реализации.

Часть 2. Счет-фактура: действия и операции при возврате товара покупателем

1. Возврат части товара, не принятой к учету

В случае возврата покупателем товаров, не принятых на учет, продавец выставляет корректировочный счет-фактуру на уменьшение стоимости. При этом следует учитывать, что корректировочные счета-фактуры применяются только в том случае, если покупатель возвращает продавцу часть не принятых им к учету товаров. Если же покупатель отказывается от приемки всей партии, то продавец для заявления налогового вычета регистрирует в книге покупок свой собственный счет-фактуру, выставленный при отгрузке товаров. (см. письмо ФНС России от 11.04.2012 № ЕД-4-3/6103@).

В случае, если при приемке товара покупатель обнаружил брак, пересортицу или по каким либо причинам (прописанным в договоре) принимает решение вернуть товар поставщику, то опять же как и в п. 3 данный товар необходимо принять на ответственное хранение.

Далее все действия покупателя и поставщика аналогичны действиям при недопоставке товаров, обнаруженной до принятия товаров к учету (п.1 раздела I)

Кроме этого покупатель при возврате оформляет документ «Возврат товаров поставщику».

2. Возврат всей партии товара, не принятой к учету

Если же покупатель отказывается от приемки всей партии, то продавец для заявления налогового вычета регистрирует в книге покупок свой собственный счет-фактуру, выставленный при отгрузке товаров. (см. письмо ФНС России от 11.04.2012 № ЕД-4-3/6103@). Для этого продавец в программе:

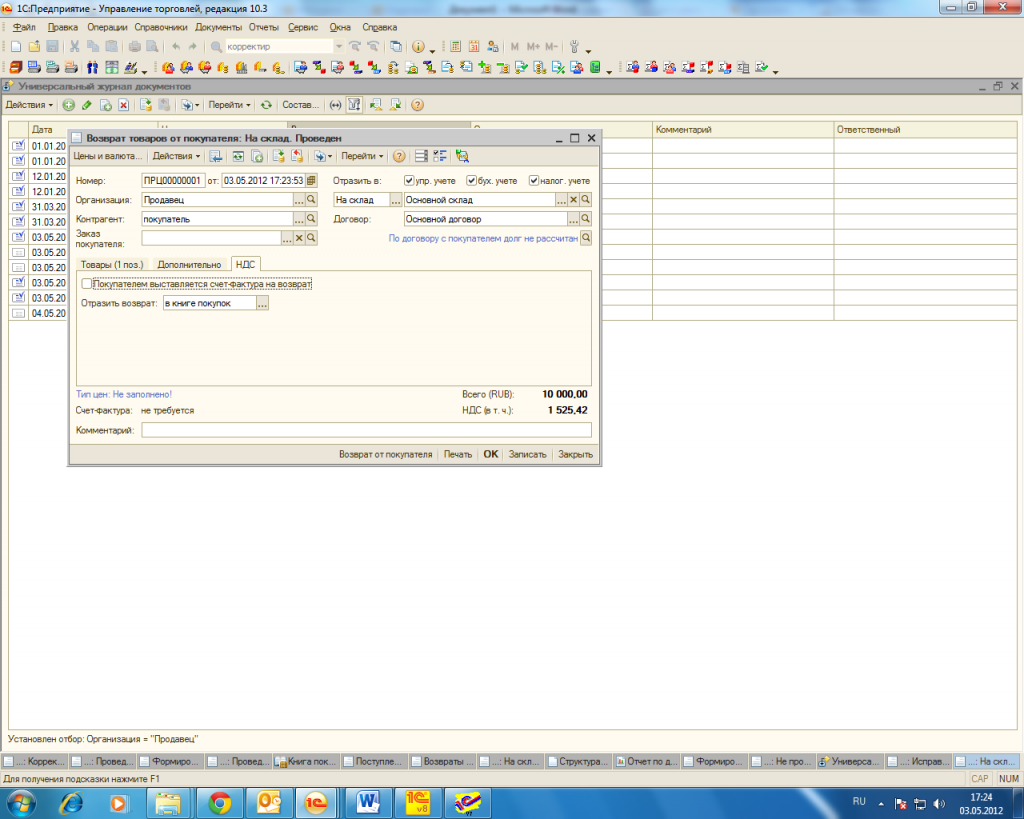

а)Вводит документ «Возврат товаров от покупателя». На закладке НДС флаг «Покупателем выставляется счет-фактура на возврат» не ставится, отразить возврат необходимо в книге покупок.

Покупатель в этом случае принимает товар на ответственное хранение, далее при отгрузке этих товаров обратно поставщику вводит «Возврат товаров поставщику». Никаких документов, касающихся НДС в программе оформлять не нужно.

3. Возврат товара, принятого к учету.

Возврат товара, принятого на учет покупателем, оформляется как обратная реализация. Т.е. покупатель, теперь выступает в роли продавца, исчисляет сумму НДС по возвращаемым товарам, оформляет счет-фактуру на реализацию и регистрирует ее в книге продаж. А бывший продавец, при получении счета-фактуры, имеет право принять к вычету сумму НДС по возвращаемым товарам, отразив ее в книге покупок.

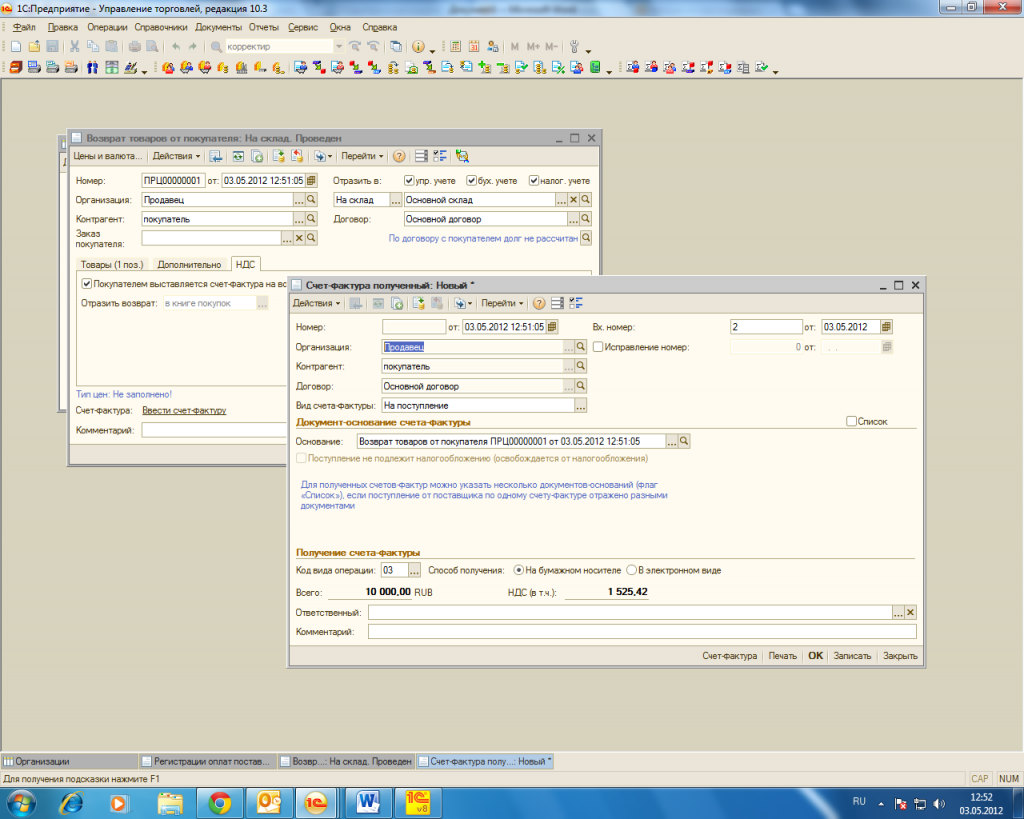

а) Формируется документ «Возврат товаров от покупателя», в котором на закладке «НДС» проставляется флаг «Покупателем выставляется счет-фактура на возврат» и по ссылке вводится счет-фактура, в котором указывается вх.номер и дата счет-фактуры, полученной от бывшего покупателя.

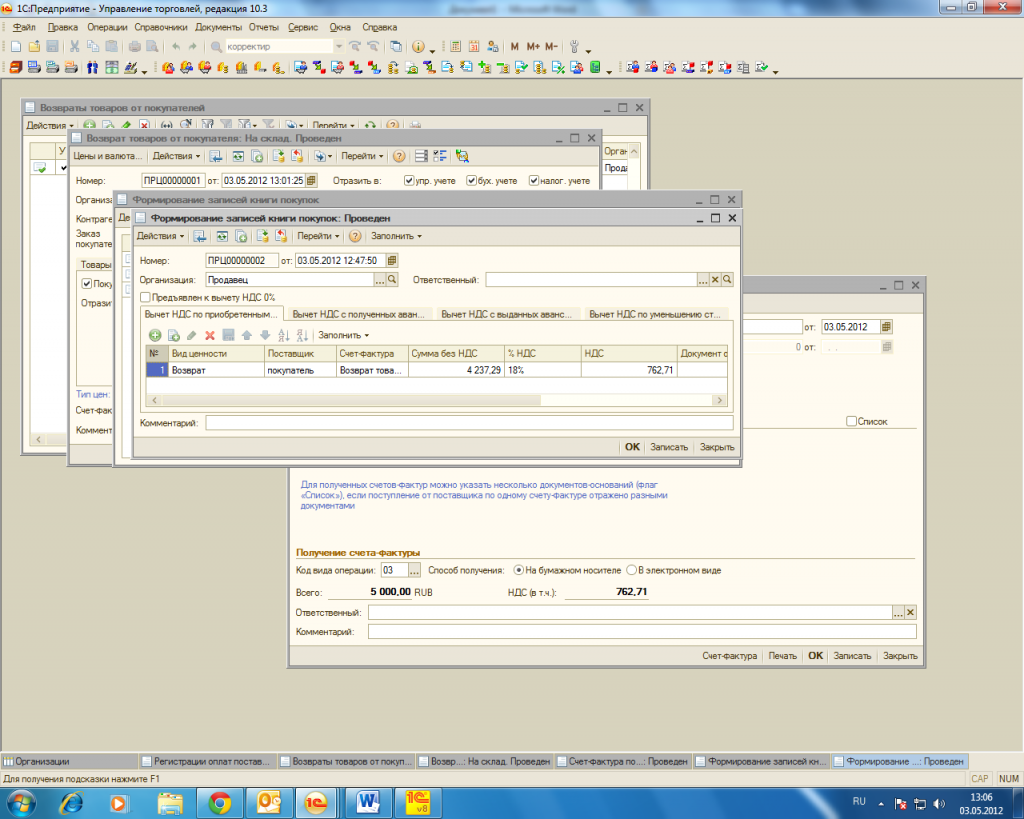

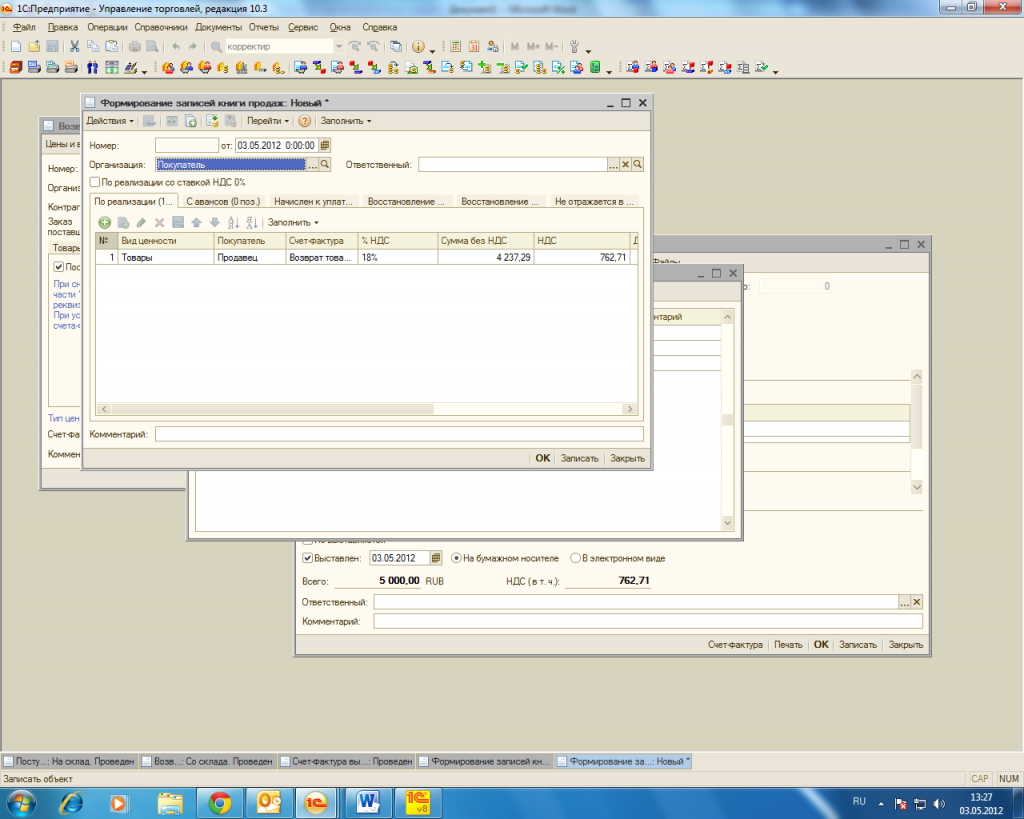

б) В этом случае, при автоматическом заполнении в программе документа «Формирование записей книги покупок» на закладке «Вычет НДС по приобретенным ценностям» будет сформирована строка на возвращаемый товар, где в качестве поставщика будет представлен бывший покупатель:

в) По данным этого документа будет формироваться печатная форма книги покупок, с зарегистрированной строкой счета-фактуры на возврат от покупателя.

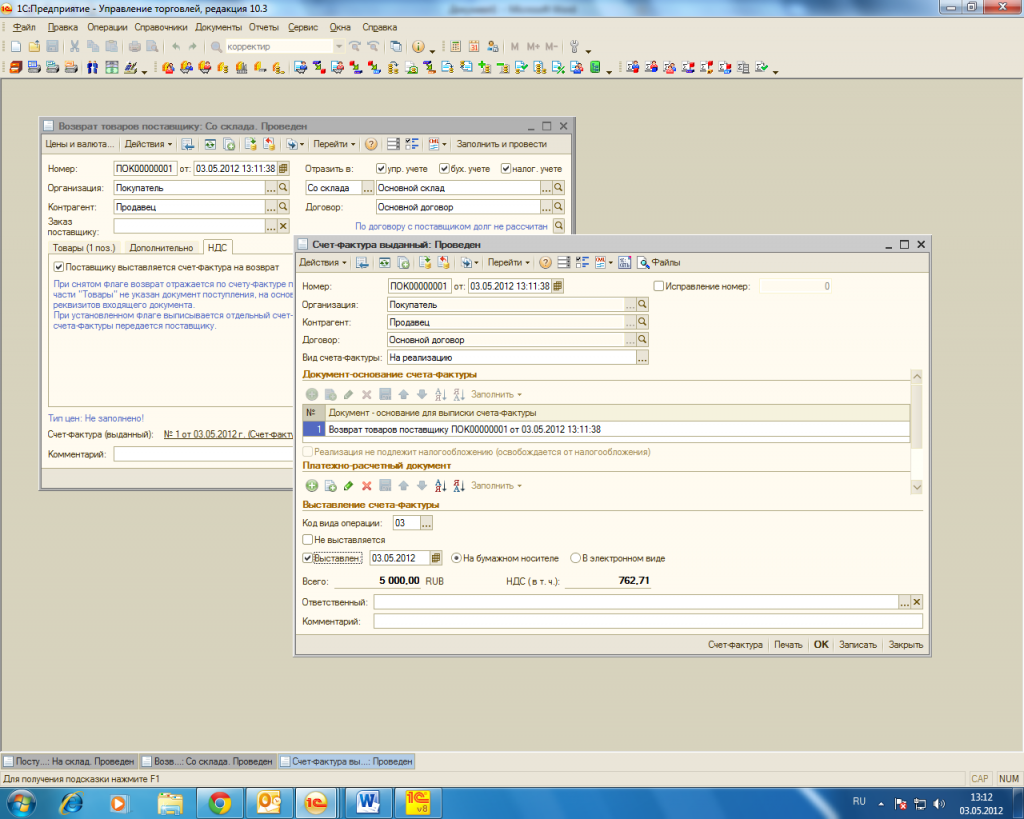

а) формируется документ «Возврат товаров поставщику»,в котором на закладке «НДС» проставляется флаг «Поставщику выставляется счет-фактура на возврат» и по ссылке вводится счет-фактура.

б) Данный счет-фактура должен быть отражен в книге продаж. Для этого вводится документ «Формирование записей книги продаж», в котором при автоматическом заполнении на закладке «По реализации» будет сформирована строка по начислению НДС на возвращаемый товар, где в качестве покупателя будет представлен бывший продавец:

Т.к. возврат в этом случае аналогичен обычной операции продажи, то корректировать налоговые обязательства и вычеты периода реализации товаров не нужно.

Корректировочный счет-фактура: когда выставлять, когда нет?

Бывают случаи, когда покупатель по какой-либо причине возвращает товары продавцу. Или заказчик отказывается от результатов выполненных работ, оказанных услуг. Оформляют такой возврат через корректировочный счет-фактуру. Однако есть случаи, когда корректировочный счет-фактуру при возврате не оформляют.

Для чего применяют корректировочные счета-фактуры

Все просто. Корректировочные счета-фактуры применяют тогда, когда нужно скорректировать ранее выставленные счета-фактуры. То есть его выставляют, когда изменяется стоимость отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав.

Изменение стоимости возможно в случаях:

Исправлять ошибки, выявленные в ранее составленных счетах-фактурах, с помощью корректировочных счетов-фактур нельзя. В этом случае исправляют ранее выставленный счет-фактуру.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Возврат товаров по корректировочному счету-фактуре

Через корректировочный счет-фактуру разрешено оформлять любой возврат товара – как не принятого покупателем на учет, так и того, который он уже успел поставить на баланс. Причем это правило действует давно – с 1 апреля 2019 года. Оно установлено постановлением Правительства от 19 января 2019 г. № 15.

Продавец должен произвести корректировку отгрузки, то есть уменьшить количество отгруженных товаров на количество возвращенных.

НДС по возвращенным товарам (работам, услугам) продавец может принять к вычету. Если покупатель вернул не все товары, то НДС принимают к вычету в части стоимости возврата.

Вычет возможет только на основании корректировочного счета-фактуры.

Вычет по возврату товаров (работ, услуг), оформленному корректировочным счетом-фактурой, можно применить не позднее одного года с момента возврата товара (п. 4 ст. 172 НК РФ).

Но перед его выставлением обе стороны договора поставки обязаны согласовать эту корректировку документально. Например, заключить соответствующее соглашение или договор, либо оформить иной первичный документ, подтверждающий согласие обеих сторон на изменение условий сделки, заключенной ранее.

Корректировочный счет-фактура используется для правки в меньшую сторону цены или количества товара только как условий первоначальной сделки.

Возврат товара как новая реализация

Когда покупатель отражает в учете купленный товар, он становится его собственником. Хотя, как мы уже выяснили, это не является помехой для возврата, если стороны согласовали его в рамках действующего договора.

В письме от 24 августа 2020 г. № 03-07-14/73988 Минфин указал на ситуацию, когда возврат по корректировочному счету-фактуре не возможен.

Чтобы оформить возврат товара как новую реализацию, продавец и покупатель должны обязательно заключить новый договор купли-продажи или договор поставки. В противном случае бывший продавец не сможет принять к вычету НДС при получении возвращенного товара.

Также новый продавец составляет новый счет-фактуру, регистрирует его в своей книге продаж. НДС по возвращенным товарам бывший продавец может принять к вычету на основании этого счета-фактуры, как принимает к вычету входной НДС обычный покупатель.

Вычет по возврату товаров (работ, услуг), оформленному как новая реализация, можно применить в течение 3 лет после принятия их на учет (п. 1.1 ст. 172 НК РФ).

Как видите, это условие для вычета НДС по фактически возвращенным товарам гораздо мягче.

Если покупатель не платит НДС

А как быть продавцу, когда товар возвращает покупатель, не являющийся плательщиком НДС?

В этом случае нужно грамотно оформить документооборот.

Если продавец не платит НДС

По правилам, действующим с 1 апреля 2019 года, при возврате товара продавец должен выставить покупателю корректировочный счет-фактуру и отразить в нем изменения по количеству позиций. А как поступать в этом случае, к примеру, продавцам-упрощенцам?

Фирмы, применяющие УСН, по правилам НК РФ не платят НДС и не выставляют покупателям ни обычные, ни корректировочные счета-фактуры (п. 2 ст. 346.11 НК РФ, п. 3 ст. 169 НК РФ).

Поэтому при возврате товара покупателем выставлять корректировочные счета-фактуры продавцы на УСН не должны. Так считает Минфин (см. письмо от 16 июля 2019 г. № 03-07-09/52435).

Такая обязанность возложена исключительно на плательщиков НДС.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Выбор читателей

Изменения бухгалтерского и налогового законодательства с 2022 года

Новые правила взыскания алиментов вступили в силу. А вот будут ли работать?

Сим-карты компании под контролем: проверьте регистрацию на госуслугах

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование