как оплатить заграничный счет

Хочу открыть счет в европейском банке

У меня подрастает дочь. Я хочу в будущем отправить ее на учебу за границу. Решил открыть банковский счет в европейской стране и каждый месяц перечислять туда часть зарплаты.

Есть ли какие-то лимиты на такие переводы? Нужно ли дополнительно подтверждать доход в России или в Европе? Нужно ли уведомлять налоговую?

Какие вообще есть риски у такой затеи?

Если коротко: налоговая в РФ и банк в Европе потребуют подтвердить доход. Валютный контроль банка запросит дополнительные документы. Риски есть всегда, особенно в исполнении российского законодательства: необходимо вовремя задекларировать счет и своевременно подавать документы о передвижении средств.

Как открыть счет

Многие европейские банки спокойно открывают накопительные счета налоговым нерезидентам. Процедура абсолютно законна как с европейской стороны, так и с российской.

Все документы надо перевести на английский язык и заверить у нотариуса. Если счет открывает нерезидент, то сотрудник банка оформляет декларацию, которая поможет клиенту избежать двойного налогообложения.

Чтобы стать владельцем европейского банковского депозита, можно для начала узнать все условия интересующего вас банка по электронной почте. А потом подготовить необходимые документы и отправить их почтой. Когда документы одобрят, вам в любом случае придется сделать визу и отправиться в Европу, чтобы подписать договор в этом банке.

Удаленно открыть счет можно через посредников, но это риск: никто не даст гарантии, что вы не свяжетесь с мошенниками.

Чтобы открыть счет, обязательно понадобится справка 2-НДФЛ или другой документ, который подтверждает законность происхождения денег. Если вы не взяли справку с собой для оформления счета, банк все равно попросит ее прислать, когда вернетесь в Россию. Если клиент не присылает справку, банк может подумать, что клиент скрывается от налогов — это повод отказать в обслуживании.

Сколько стоит обслуживание

Содержание счета для нерезидентов обычно платное, сумма различается в зависимости от страны и банка.

Немецкий Handelsbanken возьмет 9,9 € в месяц. Французский Société Générale — 2 € в месяц. Итальянский Banca Carige — не более 4 € в месяц.

Как пополнять счет

Переводы из России в иностранные банки регулирует закон о валютном контроле. Он не устанавливает ограничений по сумме пополнения зарубежного счета, поэтому вы как валютный резидент РФ можете пополнить свой задекларированный зарубежный счет на любую сумму.

Но если вы откроете счет на имя вашей дочери, то при переводе любой суммы вам надо будет предоставить сотруднику банка документ, который подтверждает ваше родство: например, подойдет свидетельство о рождении.

Готовьтесь, что с вас будут брать комиссию в размере 1%, причем оба банка: и отправитель, и получатель. Если счета у вас будут в разных валютах, то еще какую-то сумму вы будете каждый раз тратить на конвертацию.

Пополнить свой счет вы также можете в специальных банкоматах вашего зарубежного банка. Обычно внутри одного банка такие операции бесплатны. Однако придется вновь посетить Европу.

Обычно перевести деньги со счета в российском банке можно только в отделении при предъявлении требуемых документов.

Как уведомить налоговую

Если вы открываете счет в иностранном банке за рубежом, вы должны его задекларировать — то есть уведомить налоговую инспекцию. По закону у вас на это есть 30 дней с момента открытия счета. Это можно сделать через личный кабинет налогоплательщика на сайте nalog.ru. Еще можно сходить в налоговую инспекцию лично или отправить туда письмо с уведомлением о вручении.

Уведомление надо отправить налоговой в двух экземплярах. На втором налоговый инспектор поставит штамп — этот проштампованный документ вам нужно будет предъявить в российском банке, со счета которого вы планируете делать переводы в Европу. Это нужно для валютного контроля банка — без такого документа перевод вам просто не одобрят.

Если вы не задекларируете зарубежный счет в налоговой, вам грозит административная ответственность. За несвоевременное уведомление положен штраф 1500 рублей, а если вообще не подадите уведомление — заплатите 4000—5000 рублей.

Помимо этого необходимо предоставлять в налоговую отчет о движении средств по счетам (вкладам). Отчитываться нужно каждый год до 1 июня. Документы прилагать не требуется, но ФНС может запросить выписку по счету. Из выписки обычно можно понять, какие из зачисленных сумм — ваш доход и насколько вообще суммы в отчете верны.

За нарушение срока подачи отчета более чем на 30 дней положен штраф — 2500—3000 рублей.

Если повторно не предоставите отчет, штраф увеличится до 20 000 рублей.

Как подтвердить доход

Обязательно учтите, что если в какой-то момент вам понадобится перевести в европейский банк сумму выше 10 000 €, то этот перевод будут проверять налоговые службы в России и Евросоюзе.

В РФ для переводов свыше 5000 € могут потребоваться подтверждающие документы назначения платежа. Официальная причина такой проверки — противодействие финансированию терроризма и отмыванию денег.

Какие есть риски

Местные и небольшие банки в Европе чаще всего частные. Обычно они принадлежат нерезидентам или фирмам-посредникам. Их финансовая стабильность под вопросом, гарантий нет.

В европейских банках ставки по депозитам редко превышают 4% годовых для вкладов в евро. Могут быть даже отрицательные процентные ставки.

К рискам также можно отнести то, что русскоязычная поддержка не всегда доступна через интернет или по телефону.

В Евросоюзе сумма гарантированного депозита составляет максимум 100 000 €. Все остальное при любой неблагоприятной ситуации может легко перейти на благо государства, неплатежеспособного кредитно-финансового учреждения и так далее.

Альтернативный вариант

Возможно, вам подойдет валютный счет в российском банке с картой «Мастеркард» или «Виза». Российские карты этих платежных систем поддерживаются во всем мире. Дочь сможет спокойно расплачиваться такой картой в Европе.

С дебетовой валютной карты Tinkoff Black можно снимать наличные в любых банкоматах по всему миру. Комиссии не будет, если снимать не менее 100 долларов или евро за одну операцию и не более 5000 долларов или евро за расчетный период.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Как перевести деньги на иностранный счет

Вариантов совершения перевода денег на иностранные счета — несколько. Выбор конкретного способа зависит от того, в каком банке обслуживается отправитель, куда и какая сумма отправляется, кем является получатель перевода, и от ряда других факторов. Как перевести денежные средства в иностранный счет, подробно расскажет сервис Brobank.ru.

Способы перевода денег на иностранные счета

Для отправителей денег из России доступны четыре основных способа. Совместно они охватывают практически все страны мира, поэтому местонахождение получателя — вторичный фактор. Перевести деньги на счет за рубеж можно при помощи:

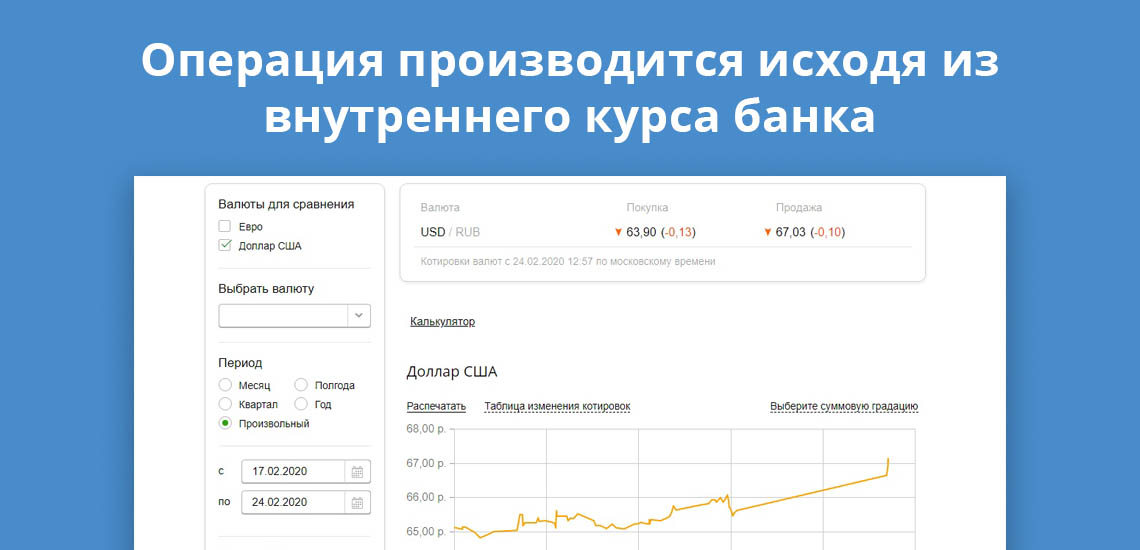

В каждом случае конвертация производится по внутреннему курсу банка на момент активации операции. Отдельные реализуются по определенным правилам, на которые необходимо обращать внимание, чтобы не иметь проблем с блокировкой счета или карты.

Перевод за границу по системе SWIFT

Большинство российских банков являются участниками международной межбанковской системе SWIFT. Одним из первых к системе подключился Сбербанк России. Более подробно о переводах SWIFT в Сбербанке можно узнать здесь. В данном случае будет рассмотрен вариант перевода в банке Тинькофф в отношении физических и юридических лиц.

Тинькофф работает с тремя валютами при исполнении SWIFT переводов — американские доллары, евро, фунты стерлингов. В других валютах у банка нет действующих корреспондентских счетов. Если перевод планируется делать не в указанных валютах, то придется пользоваться услугами другого банка.

К примеру, Сбербанк исполняет переводы в этих валютах и в российских рублях. Если для отправителя нет принципиальной разницы, то он может совершить внешний банковский перевод в других валютах, включая и российские рубли. Платеж совершается в личном кабинете следующим образом:

О валютных переводах свыше 5000 долларов (или в эквивалентных суммах) Тинькофф Банк передает данные в Росфинмониторинг. Этого требует действующее законодательство о валютном контроле. В некоторых случаях документы запрашиваются и при меньших суммах перевода на иностранные счета.

Как перевести деньги в иностранный банк в рублях

Если банк, в котором обслуживается клиент, не совершает переводы SWIFT в рублях, можно воспользоваться внешним рублевым переводом. К примеру, Тинькофф Банк не исполняет SWIFT-переводы в рублях. Как альтернативу банк предлагает простой перевод в рублях.

У некоторых иностранных банков на территории РФ есть банки-корреспонденты. В этих случаях иностранная кредитная организация в реквизитах указывает и данные своего банка-корреспондента. По этим реквизитам отправители совершают обычный банковский перевод в рублях, сумму которого банк-корреспондент отправляет в иностранный банк, с предварительным вычетом комиссии.

Такие переводы совершаются с рублевых счетов в рублях. Операции подпадают под валютный контроль. В некоторых случаях банк запрашивает документы в качестве дополнительного подтверждения законности происхождения денежных средств. Для перевода потребуются следующие реквизиты:

Услуга оказывается большинством кредитных организаций России. Отдельные банки исполняют подобные переводы без участия банка-корреспондента. Сроки поступления средств варьируются. Максимальный срок перевода — 5 банковских дней. В некоторых банках операция исполняется в течение нескольких минут.

Перевод в иностранный банк с карты на карту

Переводы с карты на карту совершаются по стандартному алгоритму — по аналогии с внутрироссийскими переводами между картами разных банков. К примеру, клиенты Сбербанка могут совершать такие переводы из мобильного приложения. Для этого потребуется проделать следующий путь: Платежи → За рубеж → По номеру карты.

Затем следует ввести номер карты, ФИО получателя, сумму перевода. У платежных систем VISA и Mastercard действуют некоторые ограничения. На карты VISA в Сбербанке не получится отправить перевод на территорию США, Японии, Швейцарии, Канады, Ирана, Северной Кореи, Сирии и некоторых других стран. При переводы на карты системы Mastercard действуют практически те же ограничения, за исключением Канады и Швейцарии, куда переводы совершаются свободно.

Комиссия по операции составит 1% от суммы. При переводе в рублях минимальная сумма комиссии — 30 рублей. Максимальный размер комиссии — 1500 рублей. При валютных переводах: минимум — 1 USD, максимум — 20 USD. Такие же условия по комиссии распространяются и на переводы в евро. Срок поступления средств зависит от регламента банка-эмитента, на карту которого совершается перевод. В других российских банках могут действовать иные условия по переводам на карту за рубеж.

Отправка денег по системе денежных переводов

Операция совершается без открытия банковского счета: получателю деньги выдаются в наличном виде. За пример будет взята одна из крупнейших систем денежных переводов в мире — MoneyGram. На территории России ее партнером является Сбербанк, в отделениях которого можно отправить деньги в одну из 190 стран мира.

MoneyGram работает по принципу более известной системы Western Union. Отправитель и получатель перевода могут находиться в разных странах мира, при этом перевод совершается, как правило, мгновенно. Иметь счет в банке или карту — необязательно. Переводы доступны без открытия банковского счета. По MoneyGram перевести деньги можно следующим образом:

Как перевести деньги из-за границы в Россию

Воспользоваться можно любым из описанных способов, так как все варианты переводов из России работают и в обратном направлении. К примеру, перевести деньги из Великобритании в Россию можно на счет практически в любой банк на территории РФ.

Для перевода в ПАО Сбербанк используются следующие реквизиты:

Недостатком этого варианта считается правило, согласно которому деньги выдаются получателю только в том отделении, которое указано отправителем. Перевод поступает в конкретный офис, в который получатель должен явиться с паспортом. Помимо долларов и евро, Сбербанк работает с фунтами стерлингов, швейцарскими франками, китайскими юанями, японскими иенами.

Источники информации:

Комментарии: 4

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

добрый день!

Можно ли резиденту переводить иностранную валюту из-за рубежа резиденту в РФ через систему переводов WU, Золотая корона и т.п. без открытия счетов. Не будет ли это не законной валютной операцией.

Уважаемый Артур, в соответствии с КоАП такой перевод средств не относится к валютным операциям, запрещенным валютным законодательством или осуществленным с нарушением валютного законодательства. Более того, при оформлении перевода физлицу, сервис, через который будут проходить деньги, дополнительно проинформирует вас о необходимости конвертации, лимитах и других нюансах перевода.

Уважаемая Виктория, пенсия не может начисляться на иностранный счет, но вы можете переводить деньги на свой счет в зарубежном банке. Комиссия в этом случае составит 1%, но минимум 150 ₽ и максимум 10 000 ₽ или эквивалент в иностранной валюте.

Перевод за рубеж по номеру счёта

В СберБанк Онлайн

В офисе банка

Отслеживайте перевод

Если отправляете деньги онлайн по номеру счёта

Когда нужен перевод

Как перевести деньги

В СберБанк Онлайн

Откройте СберБанк Онлайн → «Платежи» → «За рубеж» → «По номеру счёта».

Доступны переводы с любой дебетовой карты СберБанка в рублях, долларах и евро.

Вам понадобятся:

В офисе СберБанка

Доступны переводы со счёта и наличными в рублях, долларах, евро и ещё в 8 валютах

Вам понадобятся:

Отслеживайте статус ваших переводов

Прямо в приложении СберБанк Онлайн можно уточнить статус перевода, отменить или отредактировать его. Там же можно просматривать и отвечать на сообщения иностранных банков.

* Для клиентов формата обслуживания СберПервый и Private Banking суточный лимит для перевода на свой счет в иностранном банке равен 10 000 000 ₽, при условии увеличения индивидуального лимита на платежи и переводы в мобильном приложении СберБанк Онлайн.

В мобильном приложении СберБанк Онлайн

Комиссия

1%: минимум 150 ₽, максимум 10 000 ₽ или эквивалент в иностранной валюте

Включает услугу гарантированной доставки суммы перевода ( )

Лимиты

Все страны мира (перевод по SWIFT)

Карта в долларах, евро и в рублях

Могут быть дополнительные ограничения по суммам переводов в зависимости от цели перевода

Перевод осуществляется через мобильное приложение и личный кабинет СберБанк Онлайн на основании поручения от физических лиц–клиентов банка с дебетовых карт СберБанка, открытых в рублях, долларах США, евро для зачисления на банковские счета иностранных банков. Для использования приложения и личного кабинета СберБанк Онлайн необходим доступ в сеть интернет. В отношении информационной продукции без ограничения по возрасту (0+).

* Для клиентов формата обслуживания СберПервый и Private Banking суточный лимит для перевода на свой счет в иностранном банке равен 10 000 000 ₽, при условии увеличения индивидуального лимита на платежи и переводы в мобильном приложении СберБанк Онлайн.

В офисе СберБанка

Комиссия и условия

Перевод в офисе банка со счёта

2% от суммы перевода, мин. 50 ₽, макс. 1500 ₽

Перевод в офисе банка без открытия счёта

2% от суммы перевода, мин. 50 ₽, макс. 2000 ₽

Новые требования к владельцам иностранных электронных кошельков

С 1 июля 2021 года появились новые запреты и отчеты для владельцев иностранных электронных кошельков.

Эти требования касаются тех, кто постоянно живет в России, — если проводите за границей больше 183 дней в году, вас новшества не касаются.

Предупреждение для тех, кто прочитал закон иначе

Формулировки в новом законе особенно громоздки и дают простор для интерпретации. О них спорят бизнесмены, фрилансеры и юристы. Когда появятся официальные разъяснения ФНС и практика по данному вопросу, мы дополним статью. А пока приходите обсуждать в комментарии.

Что считается иностранным электронным кошельком

Электронный кошелек — это виртуальный кошелек в рамках платежного сервиса. В законе понятия «электронный кошелек» нет, но есть термин «электронное средство платежа». Электронные кошельки как раз к ним и относятся.

Если платежный сервис российский, электронный кошелек тоже считается российским. Например, это кошельки в системах «Юмани», Qiwi. На расчеты через российские электронные кошельки новый закон не распространяется.

Если платежный сервис зарубежный, электронный кошелек считается иностранным. Например, это Skrill и Alipay.

Некоторые международные платежные сервисы позволяют создавать и российские, и иностранные платежные кошельки. Например, PayPal и WebMoney. На российские кошельки в PayPal и WebMoney новые требования не распространяются.

У PayPal и WebMoney могут быть и иностранные кошельки, проверяйте тип своего кошелька и читайте юридическую информацию на сайте.

Криптокошельки под определение электронных средств платежа не подпадают. Биткоины остаются в серой зоне, новый закон на них не распространяется.

Как правильно оплачивать услуги зарубежного партнера?

Автор: Алена Боченкова директор Департамента бухгалтерских услуг WiseAdvice

Как правильно оплачивать услуги зарубежного партнера?

Автор: Алена Боченкова

директор Департамента бухгалтерских услуг WiseAdvice

О чем стоит подумать при оплате услуг зарубежного партнера?

Иногда наши клиенты заключают вроде бы обычную сделку, но что-то вызывает у них сомнения и вопросы. Или, напротив, сделка для их деятельности принципиально новая, и бизнесмены не знают, как вести себя в рамках законодательства.

Что они в этом случае делают? Звонят нашим экспертам! Ведь в рамках абонентского бухгалтерского обслуживания мы консультируем по вопросам налогов и учета бесплатно и в неограниченном объеме. Наши клиенты даже в шутку называют такие устные консультации «разговором с умным человеком».

На что мы, прежде всего, обращаем внимание клиентов?

Во-первых, вам предстоит общение с банком

Просто так оплатить счет в иностранной валюте (инвойс) от зарубежного партнера нельзя. Валютные операции жестко регламентируются законом, и каждый банк является агентом валютного контроля.

Банку придется объяснять куда, кому и почему вы переводите валюту. Причем многие банки за такую операцию еще и возьмут с вас комиссию.

Чтобы общение шло быстрее и продуктивнее, наши эксперты инструктируют, что и как лучше говорить, какие документы надо передать в банк и когда, чтобы оплата счета в иностранной валюте стала максимально простой.

Во-вторых, придется «утрясать» вопрос с российским НДС

Хотя ваш иностранный контрагент (все тот же организатор выставки) оказывает вам услуги на территории другого государства, никогда не был в России и не ведет тут бизнеса, он должен уплатить НДС в российский бюджет! Это нельзя понять логически, это надо просто принять!

При этом российский бюджет понимает, что вряд ли получится найти иностранца и удержать с него налог, поэтому налагает на вас обязанность удержать НДС в момент оплаты вами инвойса партнера.

Даже если вы «упрощенец», такой «чужой» НДС все равно придется заплатить (что уж говорить о тех, кто работает на общей системе налогообложения – тут необходимость удержания НДС даже не обсуждается).

Ваш иностранный контрагент вряд ли правильно поймет вас, если вместо 100 евро, которые указаны в инвойсе, он получит только 85! В его голове не уложится необходимость делиться с российским бюджетом частью своего дохода. И, согласитесь, он вправе не вникать в тонкости российского налогообложения и беспокоиться о том, что вы должны удержать НДС в России.

Соответственно, встает вопрос: как сделать так, чтобы партнер получил свои 100 евро полностью, но при этом вы были бы чисты перед бюджетом?

Обычно наши эксперты подсказывают волшебную фразу, которую иностранному контрагенту нужно вставить в свой инвойс (счет в иностранной валюте), чтобы проблема решилась.

Однако важно понимать, что ваши расходы на участие в выставке возрастут на сумму НДС, которую в любом случае придется уплатить. В нашем примере общие расходы будут не 100 евро, а 118!

Впрочем, если вы на общей системе налогообложения, то эту сумму НДС вы сможете принять к вычету (т.е. вернуть из бюджета), предварительно отразив ее в налоговой декларации по НДС.

Если же вы на УСН 15% (объект налогообложения «доходы минус расходы»), вы сможете принять эту сумму к расходам, уменьшив на нее налог по основному виду деятельности (но декларацию по НДС все же придется сдать).

В-третьих, возможно, придется решать вопрос с налогом на прибыль

Если вы, например, задержали оплату за выставку, иностранный контрагент выставит вам штраф (пени). Например, 5 евро. Когда вы платите эту сумму иностранцу, то налоговики считают, что иностранец получил доход из России – и теперь должен уплатить с него налог на прибыль!

Как и в случае с НДС, искать иностранца никто не будет – ведь это вы создаете ему доход, значит, и налог удерживать вам!

Но может быть и обратная ситуация: ваш иностранный контрагент может настаивать на получении от вас полной суммы в 5 евро, сказав, что собственный налог на прибыль – это его забота, и он с ним будет разбираться сам на территории своей страны.

Возможно это или нет – помогут разобраться наши эксперты на основании анализа «Международного соглашения об избежании двойного налогообложения» (которое, будем надеяться, подписано со страной, где зарегистрирован ваш контрагент).

Если это возможно, то мы расскажем вам, как избежать удержания налога на прибыль на территории Российской Федерации, осуществляя оплату в иностранной валюте.

Если же невозможно, то поможем вам подобрать аргументы для зарубежного партнера, чтобы разрешить ситуацию. Ведь если этот налог не удержать, ИФНС при первой же проверке может снять его с вас да еще выставит вам штраф в размере 20% от суммы этого налога.

если наши клиенты делают нетоварный перевод иностранцу (то есть не покупают у иностранного партнера товар и не ввозят его в Россию), они очень правильно делают, что обращаются к нам за консультацией.

Слишком уж много возможных нюансов с удержанием НДС и налога на прибыль.