как открыть инвестиционный счет для ребенка

С какого возраста можно открыть ИИС

Повышение интереса к инвестированию среди населения приводит к тому, что родители начинают открывать своим детям не депозиты, а счета у брокеров. Такой способ обеспечивает большей доходностью и способствует повышению финансовой грамотности ребенка.

Можно ли открыть ИИС на несовершеннолетнего?

Инвестиционная деятельность регулируется гражданским законодательством. Согласно действующим нормам, родители могут открывать брокерские счета и ИИС для несовершеннолетних без каких-либо ограничений.

Дети, достигшие 14 лет, обладают частичной дееспособностью. На основании ч.1 ст. 26 ГК РФ они имеют право совершать все сделки самостоятельно, но при условии наличия письменного разрешения родителей, усыновителей или попечителей. Оформить такое разрешение можно непосредственно в брокерской компании по предварительно созданному шаблону.

Если ребенок не достиг 14 лет, на него не может быть открыт ИИС счет.

ИИС по наследству не передается. Если инвестиционный счет попадет в наследственную массу, то к наследнику перейдут активы с него, которые он может внести на собственный счет. В таком случае родителям можно позаботиться об открытии ИИС для ребенка.

Плюсы и минусы ИИС на ребенка

Желание отложить деньги для обеспечения ребенка в будущем заставляет родителей заниматься поиском наиболее выгодных вариантов накопления средств. Просто хранить определенную сумму дома невыгодно, банковский депозит тоже не приносит существенного дохода.

В отличие от этих вариантов, открытие ИИС обладает как минимум двумя преимуществами:

Существует и несколько минусов ИИС:

ИИС открыт на несовершеннолетнего – налоги

Открывая ИИС на имя несовершеннолетнего, многие родители надеются увеличить сумму своего налогового вычета. Но это невозможно, т. к. для вычетов будут учитываться доходы не родителей, а самого ребенка.

Оформленный на несовершеннолетнего инвестиционный счет не имеет никаких отличий от обычного ИИС, зарегистрированного на имя взрослого. Родителям следует учитывать, что в этом случае действуют стандартные правила:

Существует два варианта льготы:

Первый вариант подходит инвесторам, которые:

Как правило, несовершеннолетние не имеют источников стабильного дохода. В этом случае может быть использован вычет типа «Б». Этот вариант подходит лицам, которые:

Любая сумма прибыли в этом случае не подлежит налогообложению. При этом важно помнить, что ежегодно на ИИС можно вносить не более 1 млн руб. Получить выплаты по типу «Б» можно только после окончания срока действия счета (по истечении 3 лет).

Выбирать вариант вычета сразу после открытия ИИС необязательно. Рекомендуется подождать 3 года и рассчитать доходность инвестиционного счета непосредственно перед его закрытием. На основании результата можно выбрать тип вычета, который принесет ребенку наибольшую выгоду.

Если ИИС использовался для обучения ребенка инвестиционной деятельности, то можно предположить, что внесенные на счет деньги вкладывались в активы и какой-то доход от операций был получен. С учетом того факта, что у ребенка может и не быть пока иного источника дохода, облагаемого налогом, то предпочтительнее именно тип «Б».

Доверительное управление ИИС, открытым на ребенка

При передаче ИИС несовершеннолетнего в доверительное управление потребуется получить разрешение органов опеки на заключение договора с управляющей компанией. Во многих случаях это целесообразно, т. к. ребенок, унаследовавший биржевые активы, может не разбираться в нюансах инвестирования, как и его родители, а многие УК предлагают клиентам уже готовые стратегии, не требующие специальных знаний от инвестора.

При этом следует учитывать, что на практике не все брокеры и управляющие компании охотно соглашаются вести ИИС лиц, не достигших 18 лет.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

#оденьгахпросто: как собрать инвестиционный портфель для ребенка

Появление в семье ребенка — не только радость, но и причина задуматься о его будущем, в том числе финансовом. Разбираем оптимальные способы сделать это на конкретных примерах.

Начать копить деньги — решение всегда правильное, но не всем оно дается легко. Многие родители уже на стадии беременности приступают к формированию капитала для малыша. В этом случае появляется конкретная цель, которую надо достичь за определенный временной отрезок: например, накопить на оплату образования в престижном вузе или к 18-летию ребенка купить ему собственную квартиру.

Среднемесячная зарплата в России, по данным Росстата, по состоянию на октябрь 2020 года составила 49 539 рублей. При этом стоимость обучения, например, на экономическом факультете МГУ — 470 000 рублей в год, а учеба на журфаке СПбГУ минимально обойдется в 145 000 рублей в год. Получается, в сложившихся реалиях оплатить ребенку обучение в престижных вузах сможет далеко не каждый, и начинать копить на будущее ребенка надо как можно раньше.

Зачем инвестировать, если можно положить деньги на вклад и получать стабильные проценты без риска? Ответ прост: проценты по вкладам компенсируют только официальную инфляцию, а реальный рост цен может быть намного выше. Инвестиции — это шанс уберечь свои деньги от влияния инфляции и увеличить накопления.

Но с чего начать, как собрать грамотный инвестиционный портфель для ребенка, не потерять и приумножить деньги? Давайте разбираться.

С чего начать?

Первое, что нужно сделать тем, кто собрался инвестировать, — это найти брокера и открыть брокерский счет. Покупать ценные бумаги напрямую на бирже не получится. Мы уже подробно рассказывали, как это сделать, — почитать об этом можно здесь.

Основа любого инвестиционного портфеля — ваш инвестиционный профиль, а также цель и срок инвестирования. От этого будут зависеть инструменты, которые вы выберете, и, как следствие, будущий результат.

Допустим, вы хотите профинансировать экономическое образование ребенка в МГУ, за которое сейчас придется выложить 470 000 * 4 = 1 880 000 рублей. Эту сумму вы сможете получить через 18 лет, если сегодня вложите 550 000 рублей под 7% годовых и будете реинвестировать полученные доходы. Правда, такой подход не учитывает инфляцию. Если предположить, что она останется на нынешнем 5-процентном уровне, ежегодно нужно будет довносить 80 000 рублей, или порядка 7 000 рублей в месяц.

Заведите привычку все записывать максимально подробно: в будущем это поможет эффективно следить за портфелем, пополнять его, принимать правильные решения и не сбиться с выбранного курса.

Еще один вопрос, который часто возникает перед родителями, — организационный: на чье имя открывать брокерский счет или ИИС? Эксперты единогласно сходятся во мнении: на себя, а не на ребенка. Так вы избежите бумажной волокиты, связанной с разрешением на совершение различных операций, и упростите управление портфелем. А когда ребенок достигнет совершеннолетия (или того возраста, когда, по вашему мнению, сможет самостоятельно управлять финансами), вы просто переоформите все на его имя, передав по договору дарения, например. Или продадите активы и потратите накопленное на поставленную цель.

Откуда брать деньги на инвестиции?

Залог успешных инвестиций — вкладывать деньги регулярно, даже если при этом размер ежемесячного взноса будет небольшим. Но где взять «лишние» деньги, если бюджет и так расписан, а увеличения зарплаты не предвидится?

Дополнительными источниками пополнения детского портфеля могут стать:

При большом сроке инвестиций специалисты советуют ежегодно увеличивать сумму вложений, хотя бы на процент инфляции. Но если у вас получается выделить больше средств — еще лучше!

Как выбрать ценные бумаги?

Какие бывают бумаги?

На фондовом рынке можно купить акции, облигации и ETF.

Облигация — это ценная бумага, подтверждающая, что вы дали в долг под проценты компании, государству или региону. Чем больше процент, который должник обещает выплачивать по облигации, тем выше риск.

Облигации делятся на государственные, муниципальные и корпоративные.

Самые надежные облигации у государства (ОФЗ — облигации федерального займа), но и процент по ним не сильно выше процента по вкладам: в среднем 6,5—7,5% годовых. Власти регионов и городов выпускают муниципальные облигации, процент по ним выше, но и риск больше.

Корпоративные облигации выпускаются компаниями — крупными, вроде «Газпрома», СберБанка, или мелкими, названия которых вы никогда не слышали. Чем крупнее и надежнее компания, тем надежнее ее облигация, но и процент дохода по ним невелик. Маленькие компании могут обещать доходность по облигациям до 15%, но важно помнить, что и риск потерять деньги в этом случае высок.

Совет: при выборе облигации важно обращать внимание на срок погашения — момент, когда должник обещает полностью выплатить долг. Есть вероятность, что в будущем ставки по облигациям вырастут, поэтому сейчас лучше покупать бумаги со сроком погашения один-два года. Позже вы сможете вложить свои деньги с большей выгодой.

Акция — это ценная бумага, подтверждающая владение частью компании. На акциях можно заработать двумя способами: на разнице между ценой покупки и продажи и на дивидендах, которые компания платит акционерам (то есть держателям акций). Цена акций компании в конечном итоге зависит от того, сколько денег она сможет зарабатывать в будущем, но важно помнить, что «поведение» акций на фондовом рынке частенько не соответствует никаким законам логики.

ETF (Exchange Traded Fund) — это инвестиционные фонды, акции которых можно купить на бирже. Они формируются по определенному принципу и содержат акции или облигации компаний из определенных стран, отраслей, крупных компаний, бумаги которых торгуются на определенных биржах. Есть ETF, стоимость акций которых привязана к ценам на сырье или драгоценные металлы. Держатели фонда обязаны придерживаться выбранной стратегии.

Покупая долю в ETF, вы фактически инвестируете сразу во множество компаний. Это выгодно с точки зрения риска: если ценные бумаги одной компании упадут, а другой — вырастут, то доходы и убытки компенсируют друг друга.

Если вы новичок на фондовом рынке, ETF — отличный вариант для инвестирования.

Важно помнить: инвестиции в ценные бумаги — это всегда риск, и гарантировать доходность по ним не может никто.

Как снизить риски?

Хороший инвестиционный портфель — это диверсифицированный портфель. Это значит, что активы в нем распределены так, чтобы доходы оправдывали риск.

В случае с инвестиционным портфелем для ребенка есть одно существенное отличие — широкий горизонт планирования (от десяти лет и больше). Чем больше времени у вас есть, тем меньше средств потребуется для старта и тем большую часть портфеля могут составлять акции (то есть высокорисковые активы с потенциально более высокой доходностью). Чем меньше горизонт планирования, тем больше средств стоит держать в облигациях и на вкладах.

Доля акций и облигаций в портфеле будет зависеть от того, насколько вы готовы рисковать.

Объясним на примере гипотетического инвестора Василия, у которого есть трехлетняя дочь Варя. Василий в меру консервативен и готов немного рискнуть. У него есть 15 лет до совершеннолетия Вари, которые и будут тем самым горизонтом планирования. Доля акций в таком портфеле может составлять 50—60%, а остальные средства можно вложить в облигации. Даже если акции упадут в цене, у Василия есть время оценить ситуацию и не пугаться временного падения стоимости портфеля.

Что конкретно выбрать?

Итак, вы определились с долями инструментов. Следующий вопрос — какие именно ценные бумаги выбрать? Простого ответа нет, но главное — диверсификация. Специалисты рекомендуют вкладывать не только в разные отрасли, но и в экономику разных стран.

На Московской бирже сейчас более 50 разных фондов формата ETF и БПИФ (биржевой паевой инвестиционный фонд) — новичку вполне достаточно, чтобы собрать максимально диверсифицированный портфель.

Пример. Портфель, состоящий на 60% из акций и на 40% из облигаций, может выглядеть так (мы не даем конкретных рекомендаций, а просто предполагаем, каким может быть гипотетический набор ETF из акций и облигаций):

Четырехбуквенные обозначения фондов называются тикерами. Подробную информацию о валюте, провайдере и базовых активах фондов можно посмотреть все там же — на сайте Московской биржи.

При долгосрочных инвестициях часть средств можно вкладывать в валютные инструменты — это подстрахует при возможном падении курса рубля.

Не нужно проверять свой портфель каждый день (и раз в неделю тоже). Больше денег вы так не заработаете, а вот невроз — запросто. Достаточно раз в квартал производить ребалансировку, сверяясь с поставленным планом: докупить или продать ценные бумаги, чтобы исходное соотношение активов сохранялось.

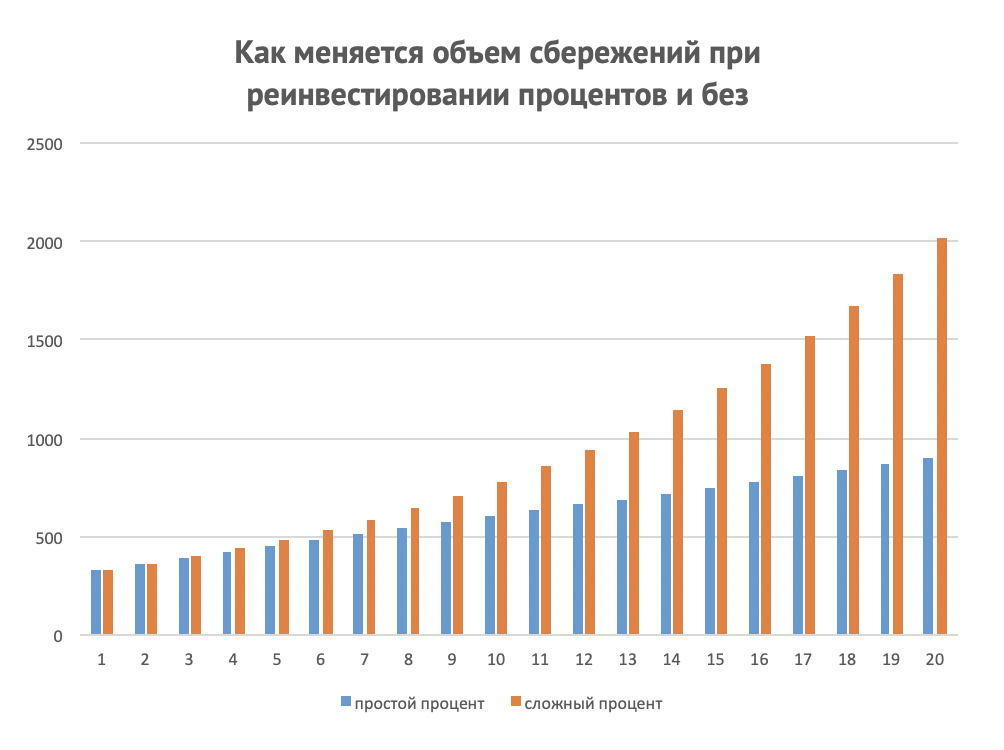

Совет: используйте сложный процент — эта стратегия прекрасно работает на длинном сроке инвестирования. Суть заключается в том, что вы не тратите доходы от инвестиций (дивиденды, купоны, прибыль от продажи ценных бумаг), а реинвестируете полученное согласно своему плану. Таким образом, вы получаете доход не только от первоначальной суммы, но и от уже заработанных денег.

Например: вы инвестируете 300 000 с предположительной доходностью 10% годовых.

Таким образом, реинвестируя, через десять лет заработаете на 178 000 рублей больше, чем если бы вы выводили доходы со счета. Конечно, никто не гарантирует доходность под 10%: может быть меньше, а может быть и больше! Используя сложный процент и реинвестируя прибыль, вы быстрее увеличите свои накопления.

Чем дольше работает сложный процент, тем лучше конечный результат.

Еще больше узнать об инструментах для инвестиций, готовых решениях для новичков, рекомендациях профессионалов и новостях из мира финансов можно здесь.

Как платить налоги?

Хочешь не хочешь, а налоги платить обязательно. Выбирая инструменты для инвестиций, надо заранее учитывать, с какой суммой придется расстаться.

Чаще всего налоги считает и удерживает брокер, но есть случаи, когда декларацию заполнять придется самостоятельно. Подробно о том, как, когда и сколько должен отдавать инвестор государству, мы уже писали тут.

Можно ли открыть ИИС на ребенка? А на иностранца?

Расскажите, пожалуйста, про ИИС. Можно ли его открывать на ребенка? Со скольких лет и на каких условиях?

Или вот другая ситуация. Гражданин Украины живет в Москве, он налоговый резидент РФ, платит все налоги. Банк отказывается открывать ему ИИС, аргументируя тем, что он иностранец. Погуглив, мы поняли, что вроде бы закон не запрещает иностранцам открывать ИИС, если они выступают налоговыми резидентами.

Закон не устанавливает особых ограничений на открытие ИИС для отдельных категорий лиц. На них распространяются те же ограничения, что и на обычные брокерские счета.

В вашем случае вопрос в том, насколько целесообразно открывать именно ИИС в обеих ситуациях. Открывать именно ИИС, а не обычный брокерский счет стоит, только если вы сможете потом использовать налоговые льготы, предусмотренные для инвестиционных счетов: обычно ради них все и затевается.

Разберу, когда ребенку выгоднее открывать брокерский счет и когда ИИС. Потом расскажу то же самое для иностранца — резидента РФ.

Когда стоит открывать брокерский счет для ребенка

Ребенок до 14 лет считается малолетним. Открыть брокерский счет для малолетнего можно только с разрешения органов опеки. Также разрешение опеки понадобится для совершения каждой из сделок за счет имущества, находящегося на счете малолетнего, оплаты комиссий, вывода денег со счета. За несовершеннолетних детей, которым еще нет 14 лет, сделки от их имени могут совершать только их родители, усыновители или опекуны. Самостоятельно ребенок управлять своим счетом не может.

Единственный вариант, когда есть смысл связываться с разрешением от опеки и открывать брокерский счет ребенку до 14 лет, — если он вступает в наследство, часть которого состоит из ценных бумаг.

Ребенок в возрасте от 14 до 18 лет может совершать сделки с письменного согласия своего законного представителя: родителя, усыновителя или попечителя.

Ряд брокеров готов открыть брокерский счет и ИИС 14-летним клиентам, если есть согласие от родителей. Условия вывода денег с брокерского счета у разных брокеров отличаются, поэтому сразу уточните у брокера, может ли ребенок вывести деньги до 18 лет с разрешения родителя или для этого потребуется разрешение органов опеки.

Когда ребенку стоит открывать ИИС

В отличие от обычного брокерского счета, на ИИС можно получать налоговые льготы — вычеты. Чтобы оценить, стоит ли открывать ИИС ребенку, надо понять, сможет ли он пользоваться этими вычетами. О типах вычетов мы подробно писали в отдельной статье.

Вычет по ИИС ребенок может использовать, если у него есть официальный доход, облагаемый по ставке 13%: например, он где-то подрабатывает, официально трудоустроен и получает зарплату. В таких случаях ему можно открыть ИИС и получать налоговый вычет, но только в пределах его доходов.

Представим, что ребенок подрабатывал летом и заработал за 3 месяца 45 000 рублей. Это все его доходы за год. Вряд ли есть смысл вносить на его ИИС в этом году 400 000 рублей, так как максимальная сумма возврата налога при таком доходе составит не 52 000 рублей (13% от 400 тысяч), а всего 5850 рублей — 13% от суммы дохода.

Что лучше открывать ребенку

Если у подростка нет собственных доходов, нужно обсудить, как именно он хочет использовать брокерский счет. Если цель — долгосрочное инвестирование без вывода денег со счета, можно открыть ИИС: возможно, у вашего ребенка откроются неординарные трейдерские способности, тогда он сможет применить вычет в размере финансового результата и не платить налоги при закрытии ИИС. Если цель — торговля с возможностью периодического вывода доходов со счета, ИИС не подойдет, но можно открыть обычный брокерский счет. И, конечно, нужно учитывать, что торговля на бирже не игра, всегда есть риск ничего не заработать и получить убыток.

Существует миф, что, открыв брокерский счет не на себя, а на ребенка, можно сэкономить на налогах. Это не так. По НК РФ малолетний или несовершеннолетний гражданин РФ точно так же должен платить налог на доходы физических лиц, если у него возникает такой налогооблагаемый доход.

Брокерский счет и ИИС для иностранца

Скажу сразу, не все брокеры готовы открыть брокерский счет и ИИС иностранному гражданину. Если какой-то брокер вам отказал, просто обратитесь к другому. Если теряетесь в выборе, посмотрите нашу статью «Как выбрать брокера».

Обычно для открытия счета иностранному гражданину нужны следующие документы:

Если иностранец находится на территории РФ больше 183 дней в году, он выступает налоговым резидентом РФ. Срок нахождения на территории РФ нужно будет документально подтвердить брокеру или налоговой инспекции, в зависимости от того, через кого вы получаете вычет. Это нужно, чтобы они тоже считали вас налоговым резидентом.

Определить, считаетесь ли вы налоговым резидентом на определенный день или нет, можно самостоятельно:

Чтобы воспользоваться налоговыми льготами по ИИС, вам нужно быть налоговым резидентом на 31 декабря того года, в котором вы вносили деньги на ИИС и за который будете подавать налоговую декларацию. Также нужно иметь доходы, облагаемые по ставке 13%, например официально работать.

Чтобы получить вычет в размере финансового результата, нужно быть налоговым резидентом на момент вывода денег со счета ИИС, на момент закрытия счета ИИС и на 31 декабря того года, в котором вы закрыли ИИС.

Получается, открывать ИИС иностранцу стоит только в том случае, если он не планирует в ближайшее время надолго покидать Россию.

Подведу итог

Есть брокеры, готовые открыть брокерский счет и ИИС подросткам и иностранцам.

Открывать ИИС есть смысл, если вы сможете воспользоваться вычетами по ИИС.

Если вы хотите торговать на бирже, но понимаете, что не сможете пользоваться инвестиционными налоговыми вычетами, — открывайте обычный брокерский счет.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Инвестирование в будущее: брокерский счет для ребенка

Все мы часто задумываемся о будущем, что-то планируем, копим. На определенном этапе жизни возникает вопрос о будущем своего ребенка. Чем он будет заниматься после школы? Где будет жить? Где учиться? Решать эти вопросы проще, когда есть накопления, специально созданные для таких задач.

Да, когда у вас большой доход, который позволяет не волноваться о будущем детей, это хорошо. Но не факт, что так будет всегда, никто не защищен от непредвиденных обстоятельств. Поэтому для гарантии если не светлого будущего ребенка, то хотя бы стартовой площадки во взрослую жизнь, есть смысл завести инвестиционный портфель для ребенка. В целом, накопить можно и с помощью вклада, но, как показывает история, на фондовом рынке доходность больше.

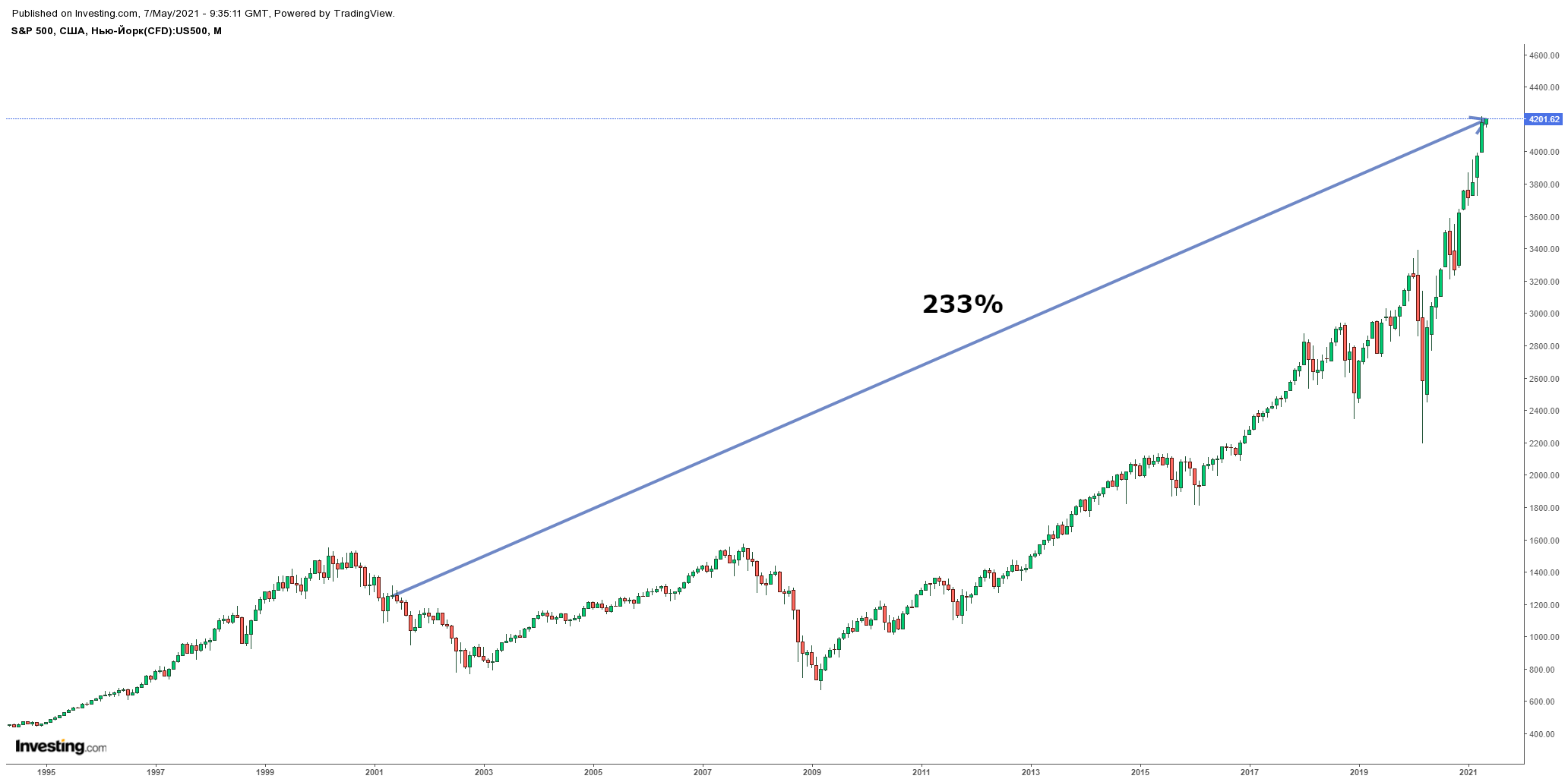

Среднегодовая доходность индекса S&P 500 за 20 лет составила 13,12% в долларах. Индекс можно рассматривать как экспозицию на американскую экономику в целом.

В свою очередь среднегодовая доходность индекса Московской биржи, куда входят крупнейшие компании России, составила 32,5%. Важно уточнить, что это доходность в рублях. А как мы знаем, у нашей валюты есть вредная привычка постоянно девальвироваться.

Индекс РТС — это долларовый аналог индекса Мосбиржи. Его среднегодовая доходность за 20 лет составила 21,9%.

Фактически, за 20 лет доходность российского фондового рынка оказалось больше, чем американского. Но если посмотреть на графики, видно, что отечественный рынок в долларовом выражении намного волатильнее и прибыль сильно зависит от точки входа.

Если рассматривать доходность за другие сроки, то американский рынок впереди.

Доходность за 5 лет

Доходность за 10 лет

Доходность за 15 лет

Доходность за 20 лет

S&P 500

На чье имя открывать счет?

Для того, чтобы инвестировать на фондовом рынке, необходимо открыть брокерский счет или ИИС. И тут возникает вопрос: на чье имя оформлять счет? На себя или на ребенка? Давайте рассмотрим оба варианта.

Открытие счета на имя ребенка

Зачем это необходимо? С юридической точки зрения, все активы на счете будут принадлежать непосредственно ребенку, и претендовать на них никто не может. Они также не будут участвовать в разделе при бракоразводном процессе. Также инвестиционный счет необходимо открыть в случае, если ребенок получил наследство в виде ценных бумаг.

С точки зрения воспитания ребенка, инвестиционный счет поможет развить чувство ответственности и навыки управления финансами.

Если обучать ребенка основам финансовой грамотности с ранних лет, то рано или поздно возникнет вопрос о его самостоятельной торговле/инвестировании. Вот, что стоит учесть, если хотите открыть ребенку брокерский счет:

До 14 лет. В теории открыть счет и торговать можно, но для совершения каждой сделки понадобится разрешение органов опеки.

От 14 до 18 лет. Ребенок уже может открыть счет с письменным согласием родителей и начать торговать.

После 18 лет уже можно самостоятельно открывать счет и спокойно торговать.

На практике не так много брокеров готовы открывать счет на имя ребенка. Я нашел несколько компаний, позволяющих это сделать:

1. «Финам»

Брокер позволяет открыть счет на ребенка с 14 лет. Для этого необходимо приехать в офис компании со свидетельством о рождении и написать разрешение на самостоятельное проведение сделок. После этого ребенок может сам торговать на фондовом рынке. Причем можно открыть как брокерский счет, так и ИИС. С помощью ИИС, оформленного на ребенка, родители не смогут увеличить размер собственного вычета. Но зато можно воспользоваться освобождением от уплаты налога по типу ИИС типа «Б».

2. «Фридом Финанс»/ Nettrader

3. «Актив»

Брокер от УК «Доход». У данной компаний, пожалуй, самый интересный продукт по нашей сегодняшней теме — «Детский инвестиционный портфель». Позволяет открыть счет на имя ребенка с момента получения свидетельства о рождении. До достижения 14 лет, все операции по счету проводят родители или законные представители. После 14 лет ребенок может самостоятельно проводить сделки. Важная особенность данного продукта — денежные средства можно снять со счета только по достижению ребенком 18 лет. До этого момента снять деньги возможно только с разрешением органа опеки. Для этого нужно доказать, что средства пойдут на нужды ребенка. Минимальные первичный взнос — 10 тыс. рублей, пополнения возможны от 1 тыс. рублей. Для инвестирования доступны ценные бумаги на Московской бирже и ПИФы компании «Доход».

Открытие счета на имя родителей

В этом случае процесс инвестирования значительно упрощается. Если у вас уже есть брокерский счет, лучше открыть второй или сделать субсчет. Так будет проще отделять сбережения на будущее ребенка от прочих, а также будет меньше соблазна воспользоваться ими для других целей. Открытие счета на свое имя никак не отнимает у детей возможности участвовать в процессе инвестирования.

Никто не мешает вам вводить ребенка в курс дела, рассказывать что вы покупаете и зачем. Когда у него появится собственное представление об инвестициях, он может начать торговать со счета, оформленного на вас. По достижению 18 лет, можно открыть личный счет и передать ценные бумаги путем дарения, либо продать их полностью и потратить средства на реализацию поставленных ранее целей.

Во что и как инвестировать?

Как мы уже поняли из сравнения доходностей, спокойнее инвестировать в американский фондовой рынок. Это поможет избежать обесценивание рубля и даст хорошую потенциальную доходность. Российский рынок тоже пригоден для долгосрочных инвестиций, если грамотно подбирать моменты для покупок.

Чаще всего инвестиции на будущее ребенка рассматриваются как долгосрочные (от 5 лет) и предусматривают регулярное пополнение, поэтому лучше всего использовать ETF на акции и облигации. Во-первых, не нужно тратить много времени на подбор отдельных бумаг. Во-вторых, это минимизирует риски за счет диверсификации по компаниям.

Есть смысл вкладываться в фонды, повторяющие широкий индекс (S&P 500, NASDAQ, Russell 1000), так как в них представлены крупнейшие компании из разных отраслей. Можно вкладываться и в акции отдельных компаний, но для этого нужно потратить определенное время на знакомство с их бизнесом. Если мы рассматриваем пассивное долгосрочное инвестирование, стоит выбирать такие компании, которые будут актуальны и востребованы и через 10 лет. Это могут быть отраслевые гиганты, как Apple, Google, JP Morgan и Procter and Gamble или перспективные новички из стремительно развивающихся секторов, таких как возобновляемая энергетика, кибербезопасность или финтех.

Соотношение инструментов инвестирования стоит подбирать в соответствии с целями и сроком:

1-3 года. В такие сроки сложно кратно увеличить капитал без риска его потери. Обычно инвестирование на несколько лет предполагает сохранение капитала или его умеренный рост. Например, родители незадолго до окончания ребенком школы накопили большую часть средств для оплаты обучения в вузе. Для того, чтобы деньги не лежали без дела и приносили прибыль, решили вложить их. Так как это накопления под конкретную цель, потерять их нельзя. Следовательно, при составлении портфеля большую долю средств лучше направить на покупку коротких, средних облигаций с подходящим сроком погашения (в нашем случае через 1-3 года). Если у вас нет навыков по отбору облигаций, можно купить биржевой фонд, который в них инвестирует. Небольшую часть средств можно направить в фонды, инвестирующие в широкий индекс.

5-10 лет. Такой срок уже позволяет значительно увеличить капитал за счет эффекта сложного процента. На данном этапе разумнее вкладываться в акции и облигации в равной пропорции. Это позволит капиталу расти и при этом минимизировать риски.

более 10 лет. При таком сроке инвестирования экономические и политические риски минимизируются. Исходя из истории, даже в случае наступления кризиса за 10-15 лет рынки восстанавливаются. Большую часть портфеля можно составлять из акций, остальное инвестировать в облигации в качестве подушки безопасности. Во время падения рынков денежные средства от продажи облигаций можно направить на покупку просевших акций. Ближе к концу срока инвестирования имеет смысл перекладываться в более надежные инструменты, чтобы зафиксировать результат и избежать сильных колебаний.

Важный момент — это регулярность инвестирования. Оптимально пополнять портфель раз в месяц или квартал. В моменты просадки рынка, можно инвестировать больше средств, чем обычно, а, когда рынок на максимумах — придерживать часть кэша. Это позволит добиться большей доходности.

На мой взгляд, самый оптимальный вариант для инвестирования в будущее ребенка — это открытие счета на имя родителя, так как это проще и также позволяет ребенку участвовать в процессе. Важно соблюдать дисциплину: регулярно пополнять счет, и не использовать средства не по назначению. Для определенных целей подойдет и продукт от компании Актив, например, если вы понимаете, что деньги вам не понадобятся раньше, чем ребенку исполнится 18 лет.

Но все-таки самое важное — это обучение детей финансовой грамотности, которое позволит им грамотно распоряжаться деньгами, ценить заработанное своим и родительским трудом.