как отменить страховку по кредиту в хоум кредит банке через интернет

Как отказаться от страховки по кредиту Хоум Кредит?

Отказаться от страховки Хоум Кредит банка и получить назад деньги можно, написав соответствующее заявление и отправив его страховщику не позднее чем через 5 дней с момента подписания кредитного договора. За 10 дней организация должна рассмотреть его и отправить деньги на счет клиента по умолчанию. В зависимости от выбранной страховой компании, клиент может воспользоваться этим правом в течение 14, 21 дня. Тут все зависит от условий конкретной организации-страховщика.

Чтобы получить быстрый результат с минимальными затратами времени и усилий, рекомендуем воспользоваться следующим преложением

Быстрый возврат денег за страховку

С какими страховщиками сотрудничает Хоум Кредит?

Самыми частыми компаниями, к услугам которых прибегает Хоум Кредит банк при страховании своих клиентов являются: «Дженерали ППФ», «ППФ Страхование жизни», «ППФ Общее страхование», «СК «Ренессанс Жизнь» и другие.

Среди основных программ банка, которые предоставляются при получении нецелевых и товарных займов можно выделить: страховка от несчастных случаев и смерти, от потери работы.

В первом случае страховой случай наступит, если клиент погибнет. Во втором — если потеряет работу по инициативе работодателя.

Как отказаться от страховки на стадии заполнения анкеты и нужно ли это делать?

Клиенту нужно сообщить о своем нежелании получать полис сотруднику банка Хоум Кредит, который заполняет анкету на кредит. Твердого и уверенно «Нет!» клиента хватит, чтобы сотрудник не включал страховку в стоимость кредита. Однако этим действием клиент здорово усложнит возможность получения кредита.

В «отместку» за лишение дополнительного дохода менеджер банка может написать о заемщике неверную информацию, например, сообщить, что он небрежно одет, находится в нетрезвом состоянии и т.д. Это незамедлительно приведет к отказу, а клиент будет думать, что ему отказали из-за отсутствия страховки.

Отказываться от страхования не нужно, ведь от нее можно отказаться уже после заключения договора и гарантированно вернуть обратно 100% уплаченной страховщику премии.

Как отказаться от страховки Хоум Кредит сразу после получения кредита?

Благодаря указу Центробанка с 1 июня 2016 года каждый заемщик может спокойно соглашаться на страхование при оформлении кредита и не бояться отказа, ведь в течение 5 дней он сможет расторгнуть договор и отказаться от полиса, написав заявление. Этот период получил название «охлаждение», когда заемщик с «холодной» головой может подумать, действительно ли ему нужна страховка или от нее лучше отказаться.

Сделать это довольно просто. Заемщику нужно собрать соответствующие документы, а именно:

В таком заявлении клиент обязательно должен указать дату, когда был заключен договора страхования, его номер. Посмотреть эти данные можно в полисе.

Отправить документы клиент может 2-мя основными способами: доставить лично в страховую компанию или воспользоваться услугами почтовой связи. Во втором случае клиенту следует отправить документы заказным письмом с уведомлением о вручении.

Главное для заемщика — уложиться с отправкой в 5-тидневный срок, а какое время письмо будет идти до адресата уже не важно. В случае с почтовой связью отсчет 5 дней идет от даты заключения договора до даты на штемпеле на письме.

Далее за 10 дней страховая компания обязана вернуть 100% уплаченной комиссии на счет клиента в банке Хоум Кредит по умолчанию. Она не может отказать, если все документы были отправлены в срок и находятся в полном комплекте.

Как отказаться от страховки по истечению срока охлаждения?

Чаще всего Хоум Кредит Банк навязывает заемщикам страховые продукты одной организации — «ППФ Страхование жизни» и «ППФ Общее страхование».

По сути, это 2 организации, подконтрольные одному и тому же человеку, поэтому их можно назвать дочерними. Правила предоставления страховки в обеих организациях практически идентичны.

В пункте 9.3 правил страховой организации от несчастных случаев написано, что заемщик может расторгнуть договор и вернуть 100% уплаченных средств, если напишет и принесет письменное заявление в течение 21 дня с момента заключения договора. Точно такой же пункт содержится в правилах ППФ Общее страхование, но под номером 6.16.1.

Таким образом, клиент может вернуть деньги за страховку, если напишет и подаст заявление об отказе от нее в течение 21 дня с того момента, когда был подписан договор. Что для этого нужно?

Во-первых, клиенту нужно снять сканкопию полиса (договор), который заемщик получил при оформлении кредита. На копии нужно написать, что она верна, поставить дату, ФИО и свою подпись.

Далее нужно написать заявление об отказе в соответствии с пунктом 9.3 или п. 6.16.1 соответственно (в зависимости от страховой организации). В заявлении нужно указать причину отказа. Например, клиент может написать, что необходимость в страховке отпала.

Заявление нужно писать на имя гендиректора организации страховщика, который можно посмотреть в полисе или на сайте организации. В бумаге обязательно нужно указать данные полиса (номер и дату оформления).

Доставить готовый документ вместе с копией полиса можно несколькими способами:

Если у вас нет возможности обратиться в офис страховой компании лично, то самым надежным способом отправки корреспонденции станет заказное письмо по почте России. Нелишним будет направить документы еще и факсом. То есть, воспользоваться сразу 2-мя способами.

Рассмотрение заявления по тем же правилам страхования должно осуществиться в течение 14 календарных дней. По итогам рассмотрения компания-страховщик по умолчанию отправит денежные средства на счет клиента в банке Хоум Кредит. Таким образом, клиент сможет вернуть страховку по кредиту в полном объеме.

Довольно часто банк пользуется услугами страховщика ООО «СК «Ренессанс Жизнь». По условиям этой компании расторгнуть договор и вернуть деньги по страховой премии можно в течение 14 дней с момента его заключения. Процесс возврата аналогичен вышеописанному.

Как вернуть страховку по истечению 14-21 дня?

Практически никак. Если написать все то же заявление об отказе от страховки по истечению 21 дня с момента заключения договора, страховая компания в 99.99% случаев принимает отрицательное решение. Единственный способ решить вопрос со страховкой — обращаться в суд и ссылаться на незаконное обогащение банка за счет увеличения суммы кредита на сумму страховки и начисления на нее процентов.

Однако самостоятельно участвовать в судебном процессе клиент вряд ли сможет. Ему придется прибегать к помощи квалифицированных юристов, услуги которых стоят недешево. При этом нет никаких гарантий, что заемщик выиграет процесс.

Мифы о страховке

Существует ряд мифов о страховке, которые редко соответствуют действительности. Рассмотрим основные из них:

Отзывы заемщиков о возврате страховки Хоум Кредит банка

Судя по отзывам клиентов, у них не возникает проблем с возвратом уплаченной страховки в период охлаждения и в указанные сроки, которые регламентируют сами страховщики. Однако проблемы начинаются у тех, кто погашает заем досрочно, либо упустил заявленные сроки. В большинстве таких случаев страховая организация отказывает клиенту в возврате страхового взноса даже частично.

Как отказаться от страховки после получения кредита

Этот вопрос появился у заемщиков почти одновременно с настойчивыми предложениями банков застраховаться при оформлении кредита.

Попробуем вспомнить основные закономерности такого рода взаимоотношений.

Такое положение вещей выгодно банкам.

Страховым организациям эта стратегия тоже выгодна, т.к. сумма страховых взносов превышает сумму выплат по страховым случаям.

Но о выгоде клиентов говорить не приходится, ни при каких обстоятельствах. Те, кто исправно возвращает всю сумму займа, еще и компенсирует за счет своих страховых взносов, невыплаты других заемщиков. Он платит за всех, кто не смог рассчитаться, потому что потерял работу, заболел, умер.

В прошлом все эти риски тоже ложились на получателей кредитов, они так же равномерно распределялись между ними за счет более высоких процентов.

Из этого следует, что страхование при оформлении кредита может стать для получателя просто дополнительным платежом, о котором не говорят в рекламе.

Иногда встречается и страхование другого типа – продавцы настойчиво предлагают (почти навязывают) застраховать купленную технику: ноутбуки, телефоны и т.п. Если страховая выплата предназначается владельцу вещи, то можно предполагать общие интересы у страховой компании и продавца, без участия кредитной организации.

Можно ли отказаться от страховки по кредиту?

Это сложный вопрос. Чтобы на него ответить, придется выяснить некоторые обязательные моменты:

Сообщим также, что некоторые виды добровольного страхования становятся обязательными при заключении определенных типов кредитов. Так КАСКО необходимо для некоторых автокредитов. Ипотека предполагает страхование залоговой недвижимости.

Но прочие типы страховки: жизни и здоровья, финансовых рисков и потери работы, страхование другого имущества, обязательными не являются.

Банки иногда столь настойчиво увязывают выдачу займа с фактом страхования, что клиенты задаются вопросом: «можно ли отказаться от страховки при оформлении кредита?». Да, можно.

Но! Не будем забывать от праве банка отказать в кредите без объяснения причин.

Какой из этого напрашивается выход?

Отказ от страховки по кредиту сразу после оформления

Именно так пытаются поступить многие заемщики. Именно это вызывает сопротивление банков.

Возврат страховки по кредиту

Только наивный может думать, что банки дают деньги в долг «просто так». Естественно, каждый кредитор, предоставляя займы, хочет максимально себя обезопасить и приблизить вероятность возврата долга к 100%. При этом форс-мажоры и несчастные случаи никто не отменял. Понимая это, банки вводят понятие страхования жизни и здоровья заемщика либо залогового имущества. Конечно, за его счет. Если наступит страховой случай, долг возместит СК. Каковы подводные камни, чем грозит отказ от оформления договора с СК и возможен ли он вообще, как вернуть уплаченные за страховку деньги, какие правовые основания для этого есть в связи с законодательными изменениями от 1 сентября 2020 года и другие вопросы разобрал в этой статье Выберу.ру.

Возможен ли отказ от страховки?

Закон «О защите прав потребителей» запрещает навязывать клиентам дополнительные услуги и продукты при оформлении кредита. В связи с этим страхование признается делом добровольным, и заемщик имеет все основания отказаться от него.

В первых двух случаях страховка будет добровольной, от нее вы можете отказаться и вернуть деньги. В третьем – обязательной, а значит, аннулировать ее нельзя.

Как правило, банк предлагает заемщику заключить договор с той страховой компанией, с которой он сотрудничает (или дочерней организацией, как, к примеру, делает Альфа-Банк или Россельхозбанк). При этом важно учитывать и сроки, в течение которых можно отказаться от страховки по кредиту. Это так называемый период охлаждения. Он составляет 14 дней после заключения договора, и за это время не должен произойти страховой случай.

Что говорится в новой редакции закона

Поправки, вступившие в силу 01.09.2020, касаются не только закона о потребкредитовании, но не распространяются на ипотеку. В Гражданском кодексе нововведения вступили в силу еще 26 июня 2020 года. Теперь заемщик имеет право в случае досрочного погашения долга вернуть часть страховки пропорционально тому периоду, который остался до окончательного платежа по кредиту.

Кроме того, согласно новым поправкам, банк имеет право поднять ставку по кредиту, только если клиент заключил соглашение с СК, но не полностью выплатил долг на момент расторжения договора.

Какую страховку можно вернуть

Вернуть деньги за полис клиент может только при добровольном страховании.

Если вопрос решается в суде и истцу удается доказать, что размер страховой премии напрямую зависит от суммы кредитных обязательств, решение будет в пользу заемщика. Тогда СК должна будет компенсировать часть расходов, которые понес клиент. В ряде случаев – и моральный ущерб.

Зависимость между кредитным и страховым договорами подтверждается тем, что сумма страховой премии уменьшается прямо пропорционально выплате займа. То есть в первые периоды страховка стоит максимально дорого, а потом ее цена постепенно снижается – чем меньше остаток долга, тем дешевле полис. Если это условие не соблюдается, доказать взаимосвязь будет трудно. Кроме того, период действия страхового договора должен совпадать со сроком погашения кредита. Либо соглашение с СК должно продлеваться вплоть до выплаты займа.

Порядок возврата страховки

Если в договоре стороной выступает страховая компания, вы можете аннулировать соглашение в течение 5−14 дней после его вступления в силу. Срок зависит от условий полиса.

В период пандемии не всегда есть возможность и желание посещать офис страховой компании. В этом случае найдите образец заявления на ее официальном сайте, распечатайте и заполните его. После этого заявку вместе с документами и копией паспорта следует отправить по почте или экспресс-доставкой по адресу СК. Если банк, (например, Альфа), предлагает услуги дочерней страховой компании, можно подать заявку в его отделении или через интернет (в личном кабинете на сайте).

Если требование клиента удовлетворено, деньги за страховку поступят на счет в течение 10−15 дней с момента подачи заявки.

Скажется ли возврат страховки на размере кредитной ставки

Повышенный процент нужен банку, чтобы компенсировать возможные финансовые потери, если клиент будет не в состоянии вернуть взятый кредит.

При этом есть ряд нюансов, которые нужно учитывать. Все зависит от того, прописано ли в договоре займа условие соглашения с СК или он заключается без страхования риска невозврата. Этот пункт влияет и на изменение процентной ставки. Если напрямую оговаривается, что при отказе от страховки переплата возрастает, то банк при досрочном погашении займа поступит именно так, как ему выгодно. То есть обяжет клиента доплатить разницу, которая образуется при изменении процентной ставки.

Такое условие ставит заемщика и банк примерно в равные условия. Кредитор не сможет привязать величину процентной ставки к факту оформления страховки. А если в договоре кредитования содержится пункт, что переплата увеличится – точные значения должны быть указаны в процентах и цифрах. Если клиент отказывается от соглашения со страховой компанией или расторгает его до выплаты займа, условие вступает в силу.

Особенности возврата страховки в популярных банках

Выберу.ру выяснил, когда можно вернуть деньги, если договор займа заключен в одном из топовых банков.

Сбербанк

Если вы берете кредит в этой организации, вам предложат оформить полис в дочерней компании – «Сбербанк Страхование жизни». Если вы изъявляете желание отказаться от услуги СК и вернуть выплаченные взносы, это необходимо сделать в течение 14 дней с того момента, когда соглашение вступило в силу. Средства зачисляются на счет заемщика не позже 7 дней после подачи заявки.

Если получаете кредит в этом банке, вы можете оформить полис как в сторонней СК, так и в дочерней компании – ВТБ-Страхование. Подать заявление на возврат средств необходимо в течение 14 дней. Но только если за это время не произошел страховой случай. Заемщик может рассчитывать на сумму в полном объеме, но в ряде случаев СК может удержать неустойку. Средства переводятся в течение 15 дней.

Альфа-Банк

Если вы оформили кредит в этой организации, вам предложат приобрести полис в СК АльфаСтрахование-Жизнь. Период охлаждения составляет 14 дней. Если за это время не произошел страховой случай, вы можете вернуть деньги. Заявку подать можно не только в офисе Альфа-Банка, но и онлайн. Перевод средств занимает 14 дней.

Хоум Кредит

Оформить полис здесь можно в двух СК: Хоум Кредит Страхование и Ренессанс Жизнь. Период охлаждения – также 14 дней. Если за это время не было страхового случая, вы имеете право отказаться от полиса. Заявка рассматривается в течение 10 дней. После этого средства переводятся на счет заемщика.

Почта-Банк

При получении потребительского кредита полис можно оформить в трех СК: ВТБ-Страхование, КАРДИФ и АльфаСтрахование-Жизнь. Если в течение 14 дней с момента получения кредита не произошел страховой случай, вы можете вернуть деньги.

Россельхозбанк

При оформлении кредита вам предложат оформить полис в РСХБ-Страхование. Отказаться от него вы можете в течение 5 дней. За это время нужно определиться, нужна ли вам страховка. Средства возвращают на счет в течение 10 дней после рассмотрения заявки.

Заключение

Помните – навязывать страховку при оформлении потребительского кредита незаконно. Вы имеете право отказаться от дополнительного соглашения с СК, однако и банк, в свою очередь, вправе повысить процентную ставку, чтобы снизить риск невозврата денег. Если ваш долг погашен досрочно, согласно «свежим» поправкам, вы сможете вернуть часть потраченных на страховку денег, но желательно все же взвесить все за и против до подписания документов.

Как отказаться от страховки по кредиту без последствий: пошаговая инструкция

По данным ЦБ РФ в этом году жители России уже взяли в кредит больше 1,5 трлн руб. Задолженность физлиц перед банками перевалила за 12 трлн руб. Неудивительно, что кредитным учреждениям нужны гарантии, что деньги вернутся в срок. Страхование – действенный и одновременно прибыльный способ снизить число невозвратов.

Почему банки навязывают страховку

Каждый, кто хотя бы раз в жизни брал заём, наверняка сталкивался с настойчивыми предложениями купить страховку. В некоторых случаях она обязательна – без полиса просто не дадут кредит. Однако в большинстве ситуаций такие услуги навязывают.

Выгода кредитного учреждения заключается в проценте от каждого проданного полиса. Каждый банк сотрудничает с несколькими компаниями на условиях, которые простым смертным, конечно, не озвучивают.

Прибыль банка составляет до 90% стоимости полиса.

Кроме того, некоторые банки не просто сотрудничают со страховыми фирмами, а связаны с ними общим владельцем. Например, существуют банк ВТБ и компания ВТБ-страхование, Альфа-Банк и АльфаСтрахование. И это не просто случайно совпавшие названия. Поэтому было бы странно, если бы они не «поставляли» друг другу клиентов.

Чтобы не попасть в ловушку обученных сотрудников банка, подготовьтесь к визиту заранее. Посетите сайт кредитного учреждения, посмотрите, предоставляется ли скидка за покупку полиса страхования, каков ее размер. Используйте кредитный калькулятор, чтобы рассчитать величину переплаты в обоих случаях.

Оцените вероятность возникновения непредвиденных ситуаций в жизни. Например, если есть риск остаться без работы – страховка не будет лишней.

Когда страховка обязательна, а когда нет

По закону заключить договор страхования необходимо при оформлении ипотеки. Кроме того, ГК РФ позволяет банкам включать в договоры условие о страховании имущества при получении ссуды под залог.

Страхование КАСКО при получении автокредита – дело добровольное. Статья 343 ГК РФ гласит: заложенное имущество должно быть застраховано от рисков утраты и повреждения, если иное не предусмотрено договором. При этом стороны вправе договориться о том, что страховать автомобиль не нужно. Как правило банки предусматривают отдельные тарифные планы для желающих приобрести полис КАСКО и для тех, кто страховать авто не согласен. Но будьте готовы, что процент по такому займу будет выше на 3-5%.

Остальные виды страхования считаются дополнительными:

Стоит ли соглашаться на дополнительное страхование

Добровольное страхование полезно по двум причинам:

Сколько можно сэкономить, застраховав жизнь

Рассчитаем приблизительную величину экономии на примере ипотеки в Сбербанке. Заёмщик приобрёл квартиру стоимостью 2 млн руб., оплатив первоначальный взнос – 300 тыс. руб. Кредит составил 1,7 млн руб. на 10 лет.

Какие условия предлагает банк:

Стоимость страхового полиса по программе страхования жизни ипотечных заемщиков – 6,5 тыс. руб. в год. Умножаем на 10 лет и получаем 65 тыс. руб.

Страховыми случаями по таким полисам могут быть: потеря трудоспособности, уход из жизни.

Некоторые организации, например, Альфа-Банк, предлагают заёмщикам комплексное страхование. В пакет входит: страхование жизни, здоровья, от увольнения и т.д. При покупке полиса важно учесть ограничения. Например, при сокращении СК скорее всего выплатит банку не всю сумму кредита, а только три ежемесячных платежа. Проще говоря, заёмщику дают три месяца на восстановление материального положения. Дальше придется платить самому.

Если вы решили застраховать жизнь или здоровье, помните, что имеете полное право выбрать любую компанию.

Часто банки предоставляют клиентам на выбор 2-3 СК. Не факт, что у этих фирм лучшие условия по полисам. К сожалению, при выборе партнеров кредитные организации в последнюю очередь думают о преимуществах для заёмщиков, на первом месте – собственная прибыль.

Период охлаждения

Это срок, в течение которого можно отказаться от услуги страхования и получить деньги назад. Раньше период охлаждения составлял 5 дней, но с 2018 года был продлён до 14. В банках и СК об этом предпочитают умалчивать. Им попросту невыгодно иметь дело со слишком грамотными заёмщиками.

Когда клиенты приходят в банк и гордо заявляют, что хотят получить свои деньги, их нередко осаживают. У каждого кредитора своя «фишка». Сотрудники банка говорят, что кредит придётся закрывать досрочно, пугают чёрными списками и плохой кредитной историей. Верить им не стоит. Если страхование добровольное, клиент вправе от него отказаться даже по истечении 14 дней, вот только на возврат денег в этом случае рассчитывать не приходится. Добиваться выплат придётся через суд.

Иногда банки, наоборот, мотивируют заёмщиков не отказываться от страховки. Аргументом служит возможность вернуть часть премии после досрочной выплаты займа, хотя эта услуга доступна далеко не всегда. Говорят о том, что процент по кредиту вырастет. При этом зачастую отказ от полиса для клиента выгоднее, чем более низкий процент.

Страховые компании тоже не отстают и внедряют сложные механизмы отказа от страховки. Знайте, что просьбы предъявить согласие кредитного учреждения, дополнительные бумаги кроме паспорта и договора незаконны. Некоторые СК создают запутанные бланки заявлений, хотя по закону обязаны принять обращение в свободной форме.

Когда можно отказаться от страховки

Достаточно выразить несогласие с оформлением полиса на этапе подачи заявки на кредит. Но судя по многочисленным жалобам и отзывам в интернете, банковские работники предпочитают выполнять план и не учитывают желания клиента.

Будьте готовы к тому, что ставка по займу вырастет на 1-2%.

Иногда учреждения даже отказывают в выдаче займа из-за отказа покупать полис, потому что не хотят идти на риск.

Если договор страхования уже заключен, от него тоже можно отказаться. Для этого максимально быстро обратитесь в банк или СК. Чтобы получить назад всю сумму, проверьте, соблюдены ли три условия:

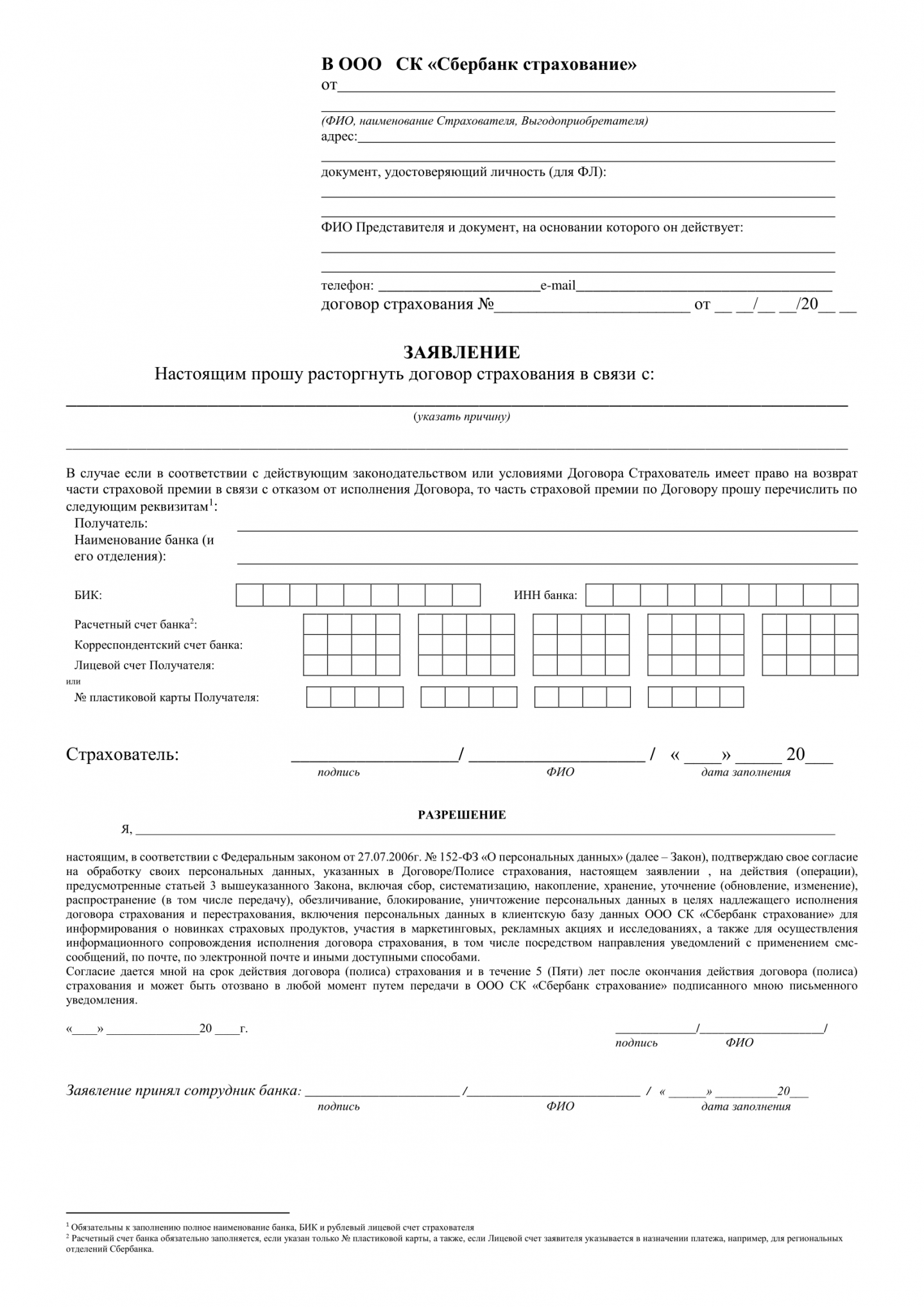

Как отказаться от договора страхования в Сбербанке

Если вы взяли потребительский кредит в Сбербанке, значит, договор страхования скорее всего заключен с ООО СК «Сбербанк страхование». Чтобы расторгнуть договор, воспользуйтесь одним из двух вариантов:

Деньги возвращают в течение семи дней.

Если заявление на отказ от полиса подано до того, как договор вступил в силу, СК вернет всю сумму премии. Если это было сделано после вступления соглашения в силу, но в период охлаждения, страховая вернет премию за вычетом тех дней, в которые полис действовал.

Часть страховой премии можно вернуть и после окончания периода охлаждения. Например, если произошла гибель имущества по причине, не относящейся к страховому случаю, и договор расторгли по соглашению сторон.

Знаете ли Вы что

Во многих мировых банках есть негласный список профессий клиентов, которые нежелательны. Сюда обычно относятся: журналисты, юристы, индивидуальные предприниматели, военнослужащие, судьи…

Можно ли отказаться от договора коллективного страхования

Некоторые банки придумывают страховые продукты, которые якобы не подпадают под указ Центробанка, а значит и период охлаждения к ним не применяется. Соответственно, возвращать деньги по таким договорам отказываются. Это незаконно.

Одной из таких лазеек для банков стали договоры коллективного страхования. Их используют даже такие крупные игроки, как Сбербанк и ВТБ. Суть соглашений в том, что страхователем в них значится не заемщик, а банк. Клиент же считается застрахованным лицом.

Рассмотрим пример из судебной практики, который показывает, как обманутый клиент выиграл подобное дело. Заёмщик взял потребительский кредит и подписал договор, по которому стал участником программы коллективного страхования. Сторонами договора были банк и страховая компания. В течение действующего на тот момент пятидневного периода охлаждения клиент обратился в банк, чтобы отказаться от страховки и вернуть деньги, но получил отказ. Кредитное учреждение сослалось на условия договора, по которым деньги не возвращаются.

Дело дошло до Верховного суда РФ. Он не поддержал доводы о том, что указания ЦБ якобы не применимы к страховым договорам, сторонами которых являются юрлица (в нашем случае – банк и СК). Фактически были застрахованы интересы заемщика, а значит именно он является страхователем, что бы ни гласило соглашение. Следовательно, клиент банка имеет полное право вернуть свои деньги. Подробности дела и приговора можно посмотреть в постановлении по делу № 49-КГ17-24 от 31.10.2017 г.

На случай, если придется обращаться в суд, чтобы вернуть свои деньги, запомните: если банк поставил вас в такое положение, что при отказе от страховки не выдаст кредит, условия договора можно обжаловать. Ссылайтесь на п. 9 Постановления Пленума ВАС РФ от 14.03.2014 N 16 «О свободе договора и ее пределах».

Порядок возврата денег и отказа от страхования по коллективному договору ничем не отличается от обычного.

Если банк отказывает, напишите официальную претензию, сошлитесь на нормативно-правовые акты, о которых мы говорили выше. Если и это не помогло, обращайтесь в суд. Если дело будет выиграно, оплачивать судебные издержки будет банк.