как отразить переплату по ндфл в зуп

Переплата НДФЛ: как отразить в 1С

Порядок возврата излишне удержанного НДФЛ

В соответствии с пунктом 1 статьи 24 НК РФ организация, которую НК РФ обязывает исчислять и перечислять в бюджет налог за другого налогоплательщика — организацию или физическое лицо, считается налоговым агентом. По НДФЛ все организации исполняют обязанности налогового агента.

Налоговые агенты в соответствии с Налоговым кодексом РФ обязаны:

Расчет НДФЛ производится налоговыми агентами в соответствии со статьей 224 НК РФ с учетом всех особенностей, предусмотренных главой 23 Налогового кодекса РФ. Налоговый агент исчисляет и удерживает НДФЛ по каждому налогоплательщику и перечисляет в налоговый орган общую сумму. У налогового агента по НДФЛ возникают взаимоотношения с одной стороны — с налоговым органом, с другой — с налогоплательщиками.

При этом справка о доходах и суммах налога физического лица (форма 2-НДФЛ) отражает исчисленный, удержанный и перечисленный налог по конкретному физлицу. Следовательно, перечисляя общую сумму НДФЛ в бюджет, налоговый агент обязан вести учет перечисления налога в разрезе налогоплательщиков.

Учет не представляет сложностей, если суммы исчисленного, удержанного и подлежащего перечислению налога совпадают. Однако может произойти переплата НДФЛ по некоторым физическим лицам, и тогда взаиморасчеты с налоговым органом и с налогоплательщиками для налогового агента становятся не одинаковыми.

Например, налоговый агент мог излишне удержать НДФЛ с доходов физического лица и перечислить его в бюджет, когда сотрудник обратился с заявлением о предоставлении социального или имущественного вычета не в начале года, но вычет следует применять с начала года. В этом случае НДФЛ подлежит перерасчету, и, согласно пункту 1 статьи 231 НК РФ, излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика.

При этом организация обязана сообщить любым способом налогоплательщику о каждом ставшем известным ему факте излишнего удержания налога и сумме излишне удержанного налога в течение 10 дней со дня обнаружения такого факта.

Возврат излишне удержанных сумм налога относится к взаимоотношениям налогового агента и налогоплательщика. Перечисленные, как впоследствии выяснилось, излишние суммы не были в свое время ошибочными и с точки зрения взаимодействия с ИФНС не требуют корректировки.

При очередном перечислении удержанного налога в налоговый орган налоговый агент перечисляет вновь исчисленный актуальный НДФЛ с учетом того, что осуществлен возврат излишне удержанного налога. Задача налогового агента — отследить, чтобы в справках 2-НДФЛ налогоплательщиков отразилась переплата и произведенный возврат налога.

1С:ИТС

Подробнее о возврате сумм излишне удержанного НДФЛ и об отражении в программах 1С см. в справочнике «Кадровый учет и расчеты с персоналом в программах „1С“» раздела «Кадры и оплата труда».

Как отразить переплату по НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

В программе «1С:Зарплата и управление персоналом 8» редакции 3 в случае возникновения переплаты НДФЛ следует выполнить ряд действий для корректного отражения перечисления по физлицам.

Порядок действий зависит от того, будут ли еще перечисления НДФЛ в налоговый орган до момента формирования справки 2-НДФЛ.

Рассмотрим последовательность действий для получения корректной справки 2-НДФЛ в программе «1С:Зарплата и управление персоналом 8» на примере.

Предположим, что в организации 2 сотрудника с окладом 10 000 руб. В январе 2019 года при расчете зарплаты исчислен по каждому из них НДФЛ в сумме 1 300 руб. и перечислен при выплате зарплаты в бюджет общей суммой 2 600 руб. В феврале 2019 года один из сотрудников заявил о своем праве на стандартные налоговые вычеты, и в результате пересчета налога с начала года к перечислению в бюджет исчисляется сумма, учитывающая произошедшую переплату.

Пример 1

В результате пересчета НДФЛ к перечислению в бюджет в феврале 2019 года есть некоторая сумма.

Примечание

Здесь и далее в рассматриваемых примерах в настройках учетной политики организации по НДФЛ (Настройки — Организация — закладка Учетная политика и другие настройки — ссылка Учетная политика) установлено Применение стандартных вычетов нарастающим итогом в течение налогового периода).

В январе 2019 года у сотрудников С.С. Горбункова и В.С. Плющ начислено по 10 000 руб., выплачено по 8 700 руб., и по каждому из них НДФЛ по 1 300 руб. перечислен в бюджет общей суммой 2 600 руб.

В феврале 2019 года В.С. Плющ обратилась с заявлением о предоставлении с начала года стандартных налоговых вычетов на троих детей с кодом:

Общая сумма стандартных вычетов за 1 месяц составляет 5 800 руб.

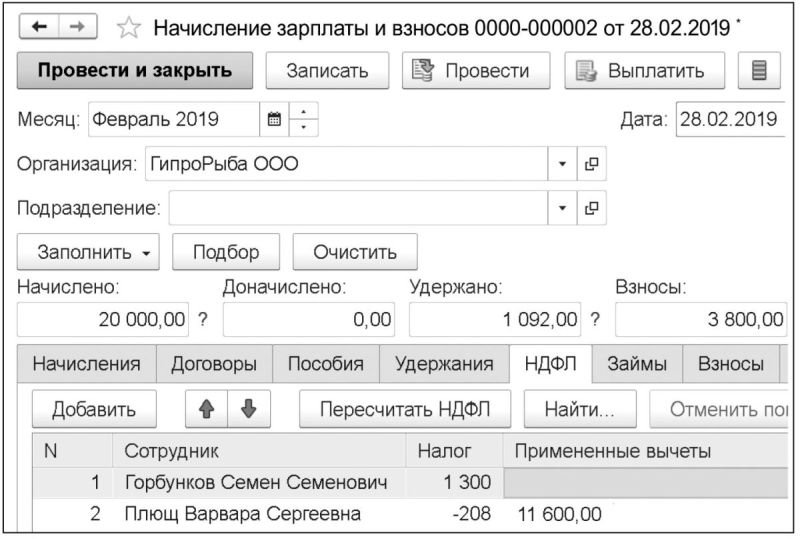

При расчете заработной платы в документе Начисление зарплаты и взносов в результате применения вычетов за январь и февраль в сумме 11 600 руб. образовалась переплата по НДФЛ по налогоплательщику В.С. Плющ в размере 208 руб. (рис. 1). По сотруднику С.С. Горбункову следует перечислить 1 300 руб. В целом же в бюджет следует перечислить 1 092 руб.

Рис. 1. Расчет НДФЛ в документе «Начисление зарплаты и взносов»

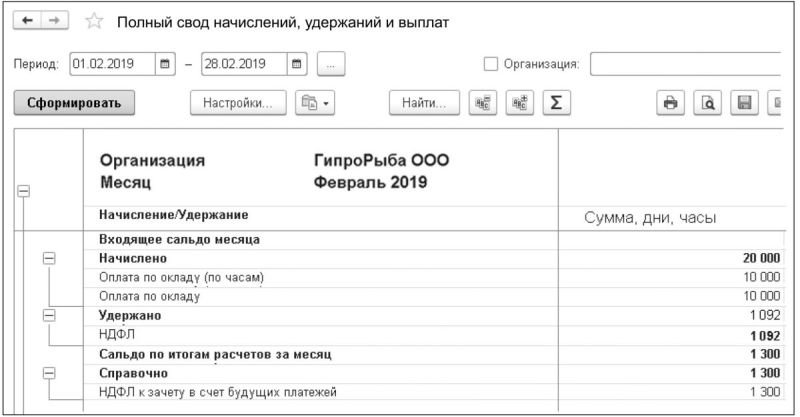

В отчете Полный свод начислений, удержаний и выплат (рис. 2) отражается общая сумма удержанного налога в феврале 2019 года — 1 092 руб.

Рис. 2. Отчет «Полный свод начислений, удержаний и выплат»

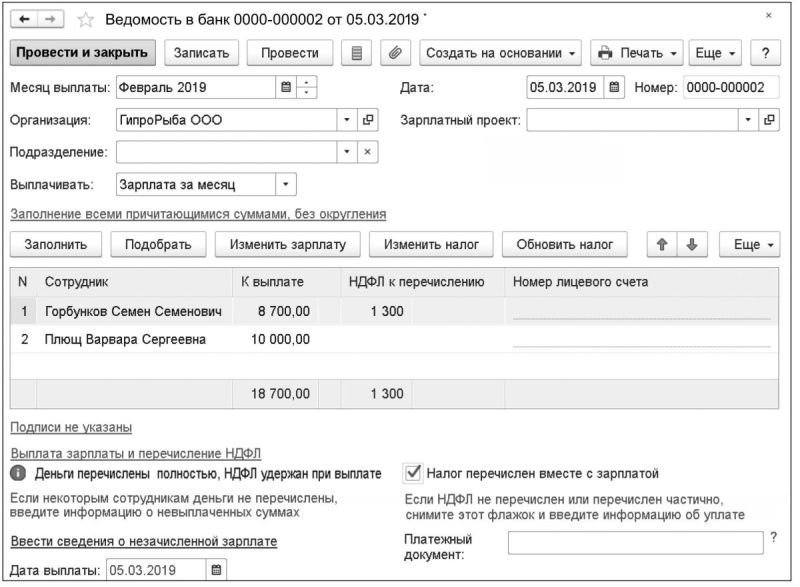

При формировании платежной ведомости в программе «1С:Зарплата и управление персоналом 8» редакции 3 по каждому физлицу отдельно формируется сумма к выплате и НДФЛ к перечислению (рис. 3). Сотруднику С.С. Горбункову следует перечислить сумму зарплаты 8 700 руб. и перечислить в бюджет исчисленный НДФЛ 1 300 руб. Сотруднице В.С. Плющ следует перечислить зарплату в размере 10 000 руб. Перечислять НДФЛ в этом месяце не следует, так как есть переплата, оставшаяся с прошлого месяца. По заявлению сотрудницы В.С. Плющ зарегистрирован возврат переплаченной суммы налога 208 руб. документом Возврат НДФЛ в меню Налоги и взносы.

По умолчанию в документе Ведомость в банк в блоке Выплата зарплаты и перечисление НДФЛ установлен флаг Налог перечислен вместе с зарплатой. Проведение этого документа без предварительного анализа и изменений установок по умолчанию приведет к возникновению ошибки в системе: в программе будет зарегистрировано, что налоговым агентом перечислена сумма большая, чем требуется, — 1 300 руб. вместо 1 092 руб.

Рис. 3. НДФЛ к перечислению в платежной ведомости

Чтобы избежать такой ошибки, рекомендуется ежемесячно после расчета зарплаты перед формированием ведомостей анализировать НДФЛ с помощью отчетов:

Поле Осталось удержать в этих отчетах сообщит реальную сумму НДФЛ, подлежащую удержанию и перечислению по налогоплательщикам и в целом по налоговому агенту.

Обратите внимание, что поля Осталось удержать и Осталось перечислить не отображаются в отчетах по умолчанию. Их можно добавить по кнопке Настройки — вид Расширенный — закладка Поля и сортировки, установив соответствующие флаги.

При расхождении суммы, подлежащей удержанию по отчетам и по платежной ведомости, использовать настройки, установленные по умолчанию в платежной ведомости, нельзя. В этом случае следует отключить установленный по умолчанию флаг Налог перечислен вместе с зарплатой. По ссылке Ввести данные о перечислении НДФЛ следует перейти к документу Перечисления НДФЛ в бюджет. В этом документе следует указать верную сумму удерживаемого и перечисляемого налога в целом по организации. В Примере 1 к перечислению указывается сумма 1 092 руб. При этом можно сформировать Реестр перечисленных сумм налога по кнопке Реестр перечисленных сумм НДФЛ (рис. 4) и убедиться, что программа правильно распределяет перечисление НДФЛ.

После регистрации перечисления НДФЛ описанным выше способом в справках 2-НДФЛ, сформированных для обоих сотрудников, налог исчисленный, удержанный и перечисленный будет отображен корректно.

Рис. 4. Отчет «Реестр перечисленных сумм налога»

Пример 2

В результате пересчета НДФЛ нет сумм к перечислению в бюджет в феврале 2019 года.

Аналогично Примеру 1 в январе 2019 года у сотрудников С.С. Горбункова и В.С. Плющ начислено по 10 000 руб., выплачено по 8 700 руб., и по каждому из них НДФЛ по 1 300 руб. перечислен в бюджет общей суммой 2 600 руб.

Но, в отличие от Примера 1, в феврале 2019 года В.С. Плющ обратилась с заявлением о предоставлении с начала года стандартных налоговых вычетов на пятерых детей с кодами:

Общая сумма вычетов за 1 месяц составляет 11 800 руб.

При расчете заработной платы в документе Начисление зарплаты и взносов в результате применения вычетов за январь и февраль образовалась переплата по НДФЛ по налогоплательщику В.С. Плющ в размере 1 300 руб. По сотруднику С.С. Горбункову следует перечислить 1 300 руб. Следовательно, нет сумм НДФЛ, которые бы следовало перечислить в бюджет в феврале.

Пример 2 может показаться искусственным, однако аналогичная ситуация может возникнуть при применении в середине года имущественных вычетов.

Так же как и в Примере 1, при формировании платежной ведомости в программе «1С:Зарплата и управление персоналом 8» редакции 3 по каждому физлицу отдельно формируется сумма к выплате и НДФЛ к перечислению. Сотруднику С.С. Горбункову следует перечислить 8 700 руб. зарплаты и перечислить в бюджет исчисленный НДФЛ 1 300 руб. Сотруднице В.С. Плющ следует перечислить зарплату в размере 10 000 руб., перечислять НДФЛ в этом месяце не следует, так как есть переплата, оставшаяся с прошлого месяца. Но переплата равна сумме планируемого перечисления, и налоговый агент ничего перечислять в бюджет не должен. Об этом свидетельствуют отчеты по анализу НДФЛ программы. Аналогично Примеру 1 следует отключить в платежной ведомости установленный по умолчанию флаг Налог перечислен вместе с зарплатой. Но, в отличие от Примера 1, документ Перечисление НДФЛ в бюджет с нулевой суммой провести невозможно, поэтому автоматически не произойдет корректного перераспределения перечисленного налога, и отчеты в программе (в том числе 2-НДФЛ) будут демонстрировать недостаточное перечисление налога по одному сотруднику и излишнее — по другому. Если есть время подождать очередного расчета заработной платы или другого дохода, когда появятся суммы НДФЛ к перечислению, то можно ничего не предпринимать. В следующем месяце при проведении документа Перечисление НДФЛ в бюджет все автоматически нормализуется. Но если такая ситуация возникает в последнем месяце налогового периода (декабре) или в том месяце, когда необходимо выдать справку 2-НДФЛ сотруднику, то скорректировать распределение перечисленного налога следует документом Операции учета НДФЛ в меню Налоги и взносы (рис. 5).

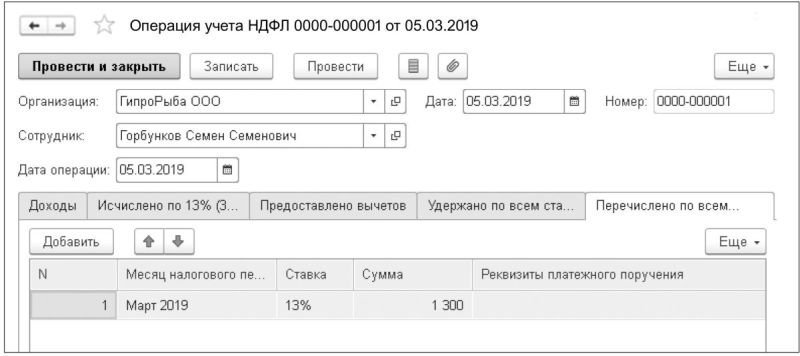

Рис. 5. Документ «Операция учета НДФЛ»

Для сотрудника С.С. Горбункова на закладке Перечислено по всем ставкам следует указать сумму перечисленного налога, факт того, что этот налог был удержан и зарегистрирован платежной ведомостью. А для сотрудницы В.С. Плющ в документе Операции учета НДФЛ придется внести корректировку на двух закладках: Удержано по всем ставкам и Перечислено по всем ставкам, указав сумму излишне удержанного и перечисленного налога со знаком «минус».

Отчеты по НДФЛ за 2018 год (формы 2-НДФЛ, 6-НДФЛ) следует представить в налоговый орган не позднее 01.04.2019.

Как отразить в программе переплату по ндфл

Вопрос задал Ольга Г.

Ответственный за ответ: Босых Татьяна (★9.51/10)

Добрый день.

В прошлом году случайно оплатила ндфл с отпускных 2 раза: отдельно в последний день месяца и потом с общим ндфл за предыдущий месяц.

Как правильно оформить документ списание по расчетному счету?

К кому привязать эти деньги? По сути это же переплата…

Или например 2 раза случайно отправила в один день одну и ту же платежку на ндфл…

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (10)

Добрый день, Ольга.

Вы перечислили в бюджет большую, чем требовалось, сумму, но с доходов сотрудников НДФЛ был удержан правильно. Значит, вы излишне перечислили в бюджет свои собственные деньги. Такая переплата не будет считаться переплатой по НДФЛ, так как работодатель не имеет право из собственных средств платить НДФЛ (п. 9 ст. 226 НК РФ). Следовательно, излишне перечисленная сумма НДФЛ не может быть автоматически учтена в счет будущих платежей. Вы можете или вернуть эти средства, как ошибочно перечисленные или зачесть в счет погашения задолженности по налогам соответствующего вида, написав в ИФНС заявление (пп. 5 п. 1 ст. 21, п. 6 ст. 78 НК РФ, письмо ФНС РФ от 06.02.2017 № ГД-4-8/2085@,). Заявление о возврате переплаты по налогу можно подавать в течение трех лет со дня уплаты этой суммы (п. 7 ст. 78 НК РФ).

А что поставить в регистре по НДФл, куда должны относиться эти средства?

Я планирую написать заявление на зачет в счет будущих платежей

Добрый день, Ольга.

При перечислении излишне уплаченного НДФЛ программа автоматически ставит эту сумму как — Остаток нераспределенного авансового платежа. В дальнейшем, если вы перечислите в бюджет меньше сумму НДФЛ, чем был исчислен при расчете зарплаты данная сумма будет распределена между сотрудниками автоматически. Смотрите прикрепленный файл.

к меня так не ставит, распределяет по сотрудникам немысленным образом.

Эту переплату мы потом не зачитывали, платили ндфл в полном объеме.

Может быть через кнопку РЕЕСТР УПЛАТЫ НДФЛ эту сумму как-то можно поставить в счет будущих платежей?

сейчас у меня и 2-ндфл не идет видимо из-за этого (перечисленный ндфл больше удержанного)

Добрый день, Ольга.

Уточните, пожалуйста какая у вас редакция программы. Я пример строила на редакции 3.0.69.32. У меня в тестовой базе излишне уплаченный налог автоматически отражается как — Остаток нераспределенного авансового платежа. Смоделировать вашу ситуацию не получилось. Попробуйте на копии базы сделать следующее. В документе Списание с расчетного счета, которым был перечислен излишний НДФЛ на вкладке: Расчеты налоговых агентов с бюджетом по НДФЛ и Уплата НДФЛ налоговым агентом (к распределению) в записях с Вид движения Расход обнулить суммы. Еще раз напоминаю, обязательно попробуйте сначала на копии базы, если результат вас устроит, тогда выполните изменения в рабочей базе.

Бухгалтерия предприятия, редакция 3.0 (3.0.67.54)

Возврат излишне удержанного НДФЛ в 1С: Бухгалтерии предприятия 8

Излишне удержанный НДФЛ может возникать по разным причинам. Например, сотруднику пересчитали заработную плату за прошлый период, или он с опозданием заявил о своем праве на налоговые вычеты. Согласно пункту 1 ст. 231 НК РФ сумма излишне удержанного НДФЛ подлежит возврату. В этой статье мы рассмотрим, как регистрировать возврат физическому лицу суммы излишне удержанного налога в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

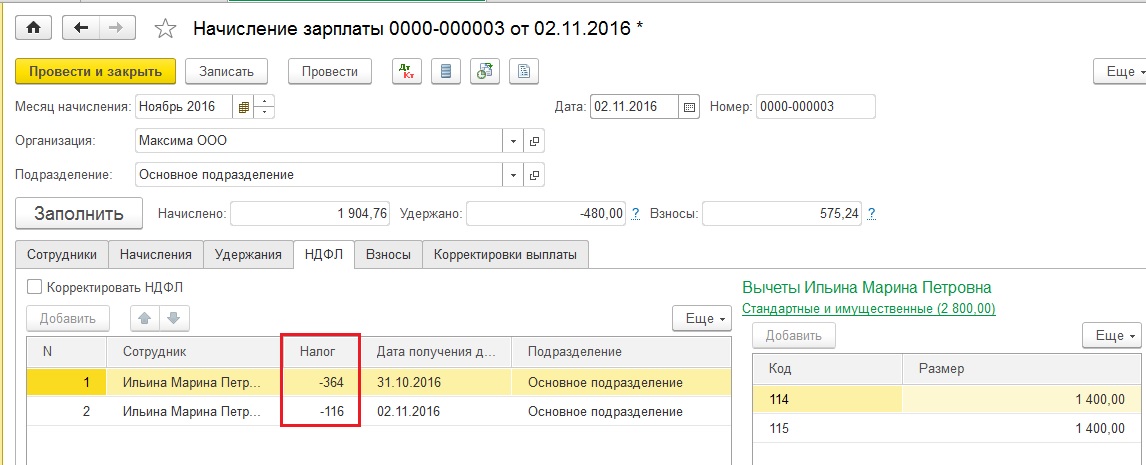

Р азберем пример: работник был принят в организацию ООО «Максима» 1 октября 2016 года. Расчет и выплата заработной платы осуществляется в последний день месяца, и за октябрь ему начислили заработную плату без учета налоговых вычетов на двоих несовершеннолетних детей. А 1 ноября сотрудник принес документы, необходимые для предоставления налогового вычета, и написал заявление с октября месяца. 2 ноября 2016 года работник увольняется, и при расчете заработной платы за ноябрь исчисляется отрицательная сумма НДФЛ.

Начинаем с начисления зарплаты за ноябрь с учетом того, что последний рабочий день был 2 ноября. Открываем раздел «Зарплата и кадры», «Зарплата», «Все начисления» и по кнопке «Создать» добавляем новый документ для расчета зарплаты за ноябрь.

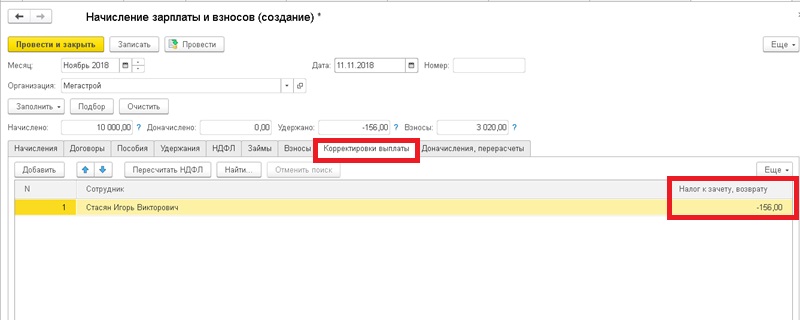

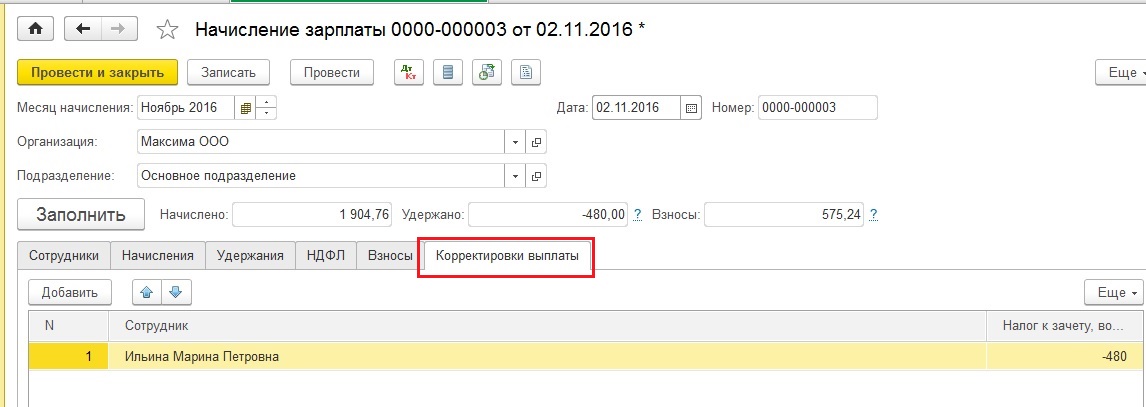

На вкладке «НДФЛ» мы видим информацию о рассчитанных налогах, а также о сумме примененных вычетов. Величина НДФЛ к зачету также отражается отдельной строкой на вкладке «Корректировки выплаты».

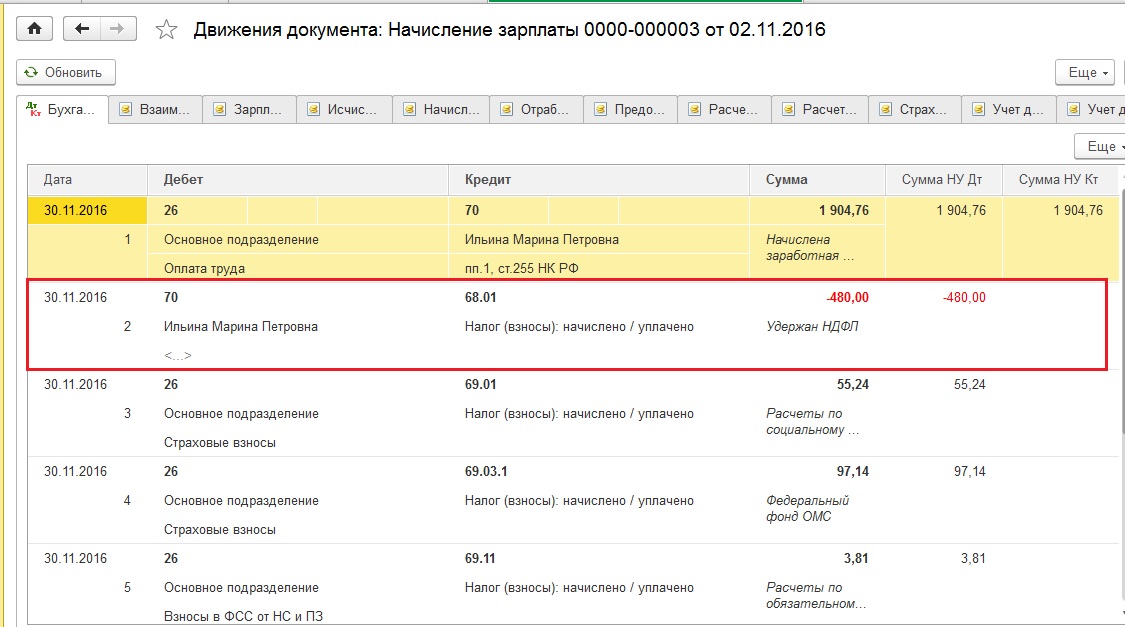

Проводим документ и смотрим проводки

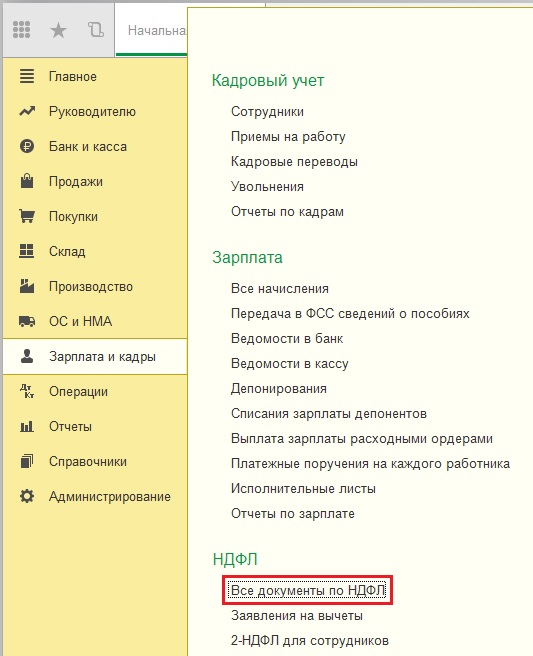

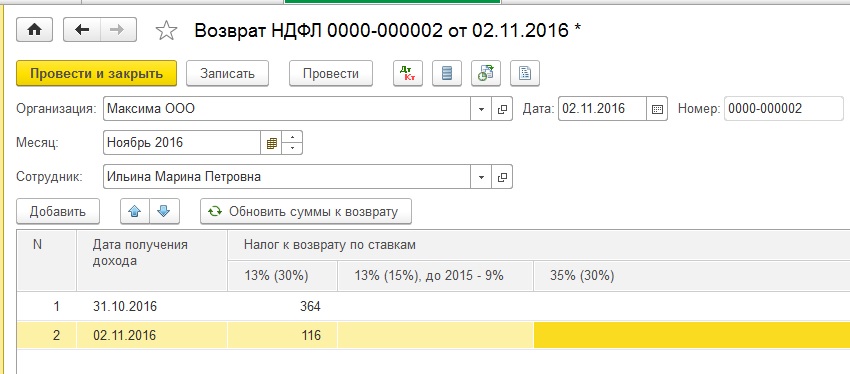

Далее регистрируем факт возврата излишне удержанных сумм НДФЛ при помощи документа «Возврат НДФЛ». Открываем вкладку «Зарплата и кадры», «НДФЛ», «Все документы по НДФЛ»

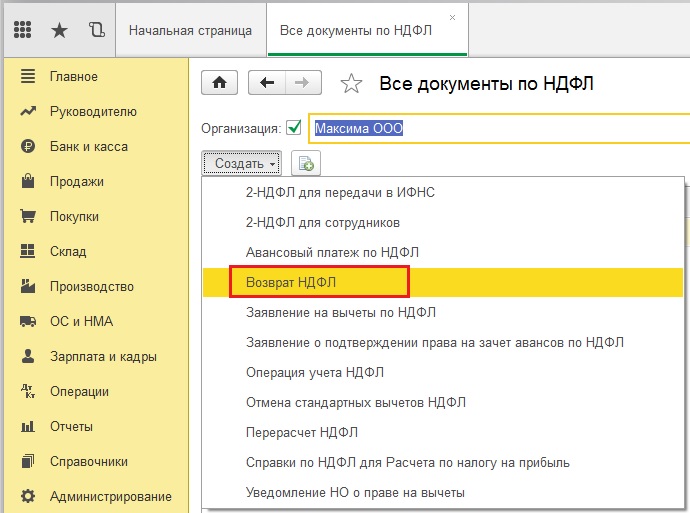

Щелкаем кнопку «Создать» и выбираем из списка «Возврат НДФЛ»

Заполняем пустые поля открывшегося документа:

— дату;

— месяц, в котором производим возврат налога;

— сотрудника, которому возвращаем НДФЛ;

— дату получения дохода и сумму налога.

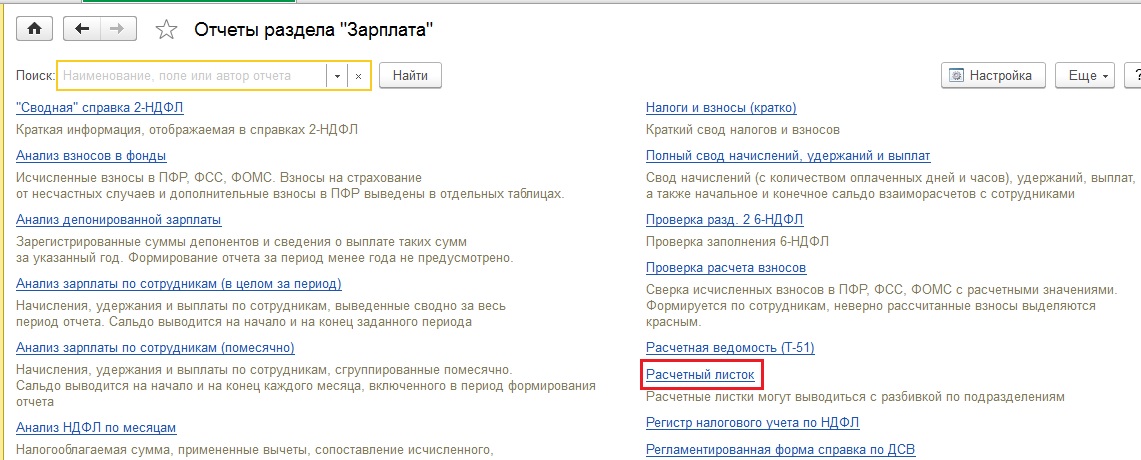

Проводим и закрываем документ. Для проверки сформируем расчетный листок. Открываем вкладку «Зарплата и кадры», «Зарплата», «Отчеты по зарплате» и выбираем «Расчетный листок»

Указываем период, организацию, сотрудника и нажимаем кнопку «Сформировать». Как мы видим, сумма излишне удержанного НДФЛ была зачтена и прибавлена к общей сумме задолженности предприятия на конец периода.

Автор статьи: Светлана Губина

Понравилась статья? Подпишитесь на рассылку новых материалов

Как сделать возврат НДФЛ в 1С Зарплата и управление персоналом 8.3?

Отправить эту статью на мою почту

В случае возникновения ситуации, когда была допущена ошибка в расчете налога на доходы физического лица и сумма налога превысила правильное значение необходимо провести возврат НДФЛ в 1С сотруднику.

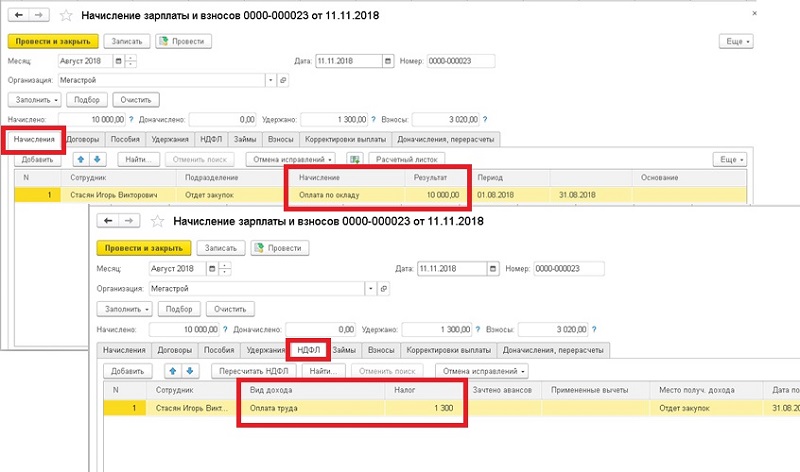

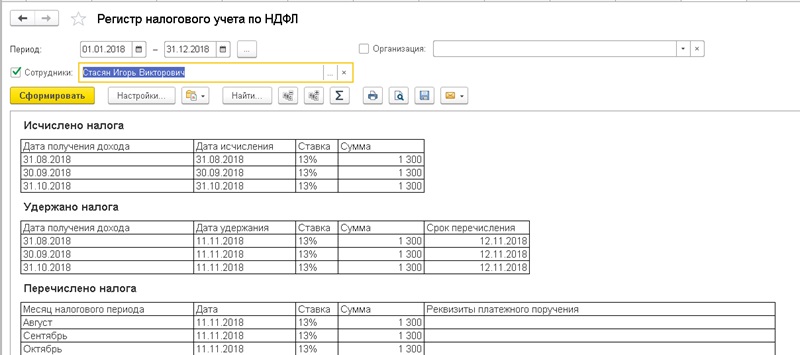

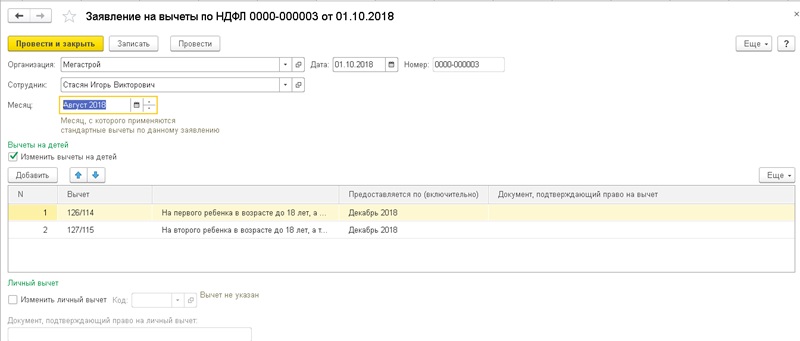

Рассмотрим пример, когда НДФЛ был начислен за период работы с августа по октябрь без учета полагающихся работнику налоговых вычетов в связи с тем, что заявление на вычет не было введено своевременно.

• Сотрудник: Стасян Игорь Викторович

• Период некорректно начисленной суммы налога: август-октябрь

• Оплата по окладу: 10 000 руб.

• Месяц внесения заявления о предоставлении вычетов: ноябрь

• Полагающиеся вычеты: на первого и второго ребенка в возрасте до 18 лет по 1 400 руб.

Таким образом, за указанный период времени ежемесячно с заработной платы сотрудника удерживалась сумма оплаты НДФЛ 1 300 руб. (13%).

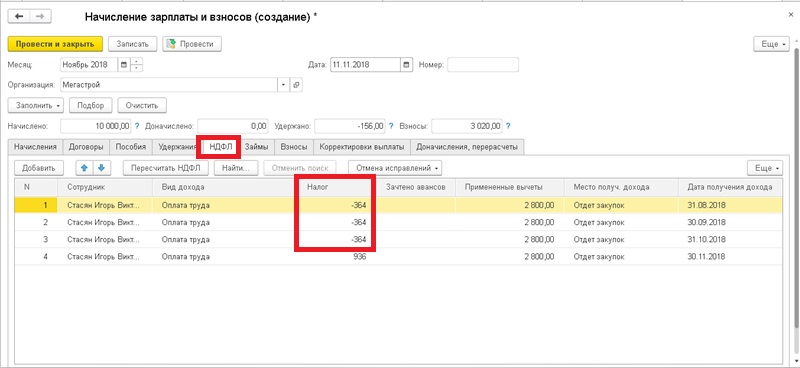

Ежемесячный платеж НДФЛ с учетом вычетов составляет 936 руб. Ежемесячная переплата НДФЛ 364 руб.

Если у вас есть вопросы по теме как сделать возврат НДФЛ в 1с, задайте их в комментариях под статьей, наши специалисты постараются ответить на них.

После того как в программу внесено заявление о предоставлении вычетов при начислении заработной платы за ноябрь происходит автоматический перерасчет НДФЛ, суммы переплат показаны по месяцам со знаком минус.

Так как общая сумма переплаты превысила сумму налога за ноябрь (936-364*3=156), разница отражается на вкладке Корректировка выплаты.

За ноябрь сумма удержания НДФЛ равна 0. Поступить с долгом в 156 руб. можно следующими способами: провести его возврат или учесть при расчете зарплаты в следующем месяце.

Мы оформим возврат переплаченной суммы налога на тот же счет сотрудника, на который была переведена его заработная плата. Основанием возврата должно являться заявление сотрудника.

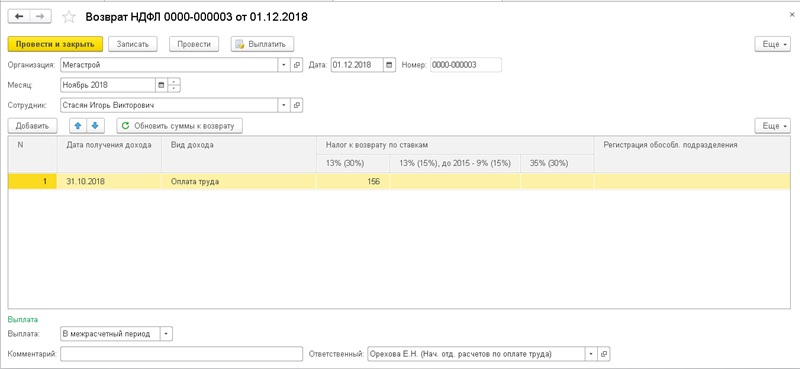

Открываем раздел Налоги и взносы и выбираем Возврат НДФЛ. Создаем новый документ. Заполняем поля шапки нового документа:

• Организация, в которой работает сотрудник;

• Дата заполнится автоматически текущим числом;

Табличная часть документа заполниться автоматически при выборе сотрудника по данным зафиксированной в системе суммы долга перед сотрудником. В нашем примере это Вид дохода Оплата труда по ставке 13% в размере 156 руб.

В нижней части документа необходимо указать, когда будет осуществлена выплата сотруднику. Выберем вариант В межрасчетный период.

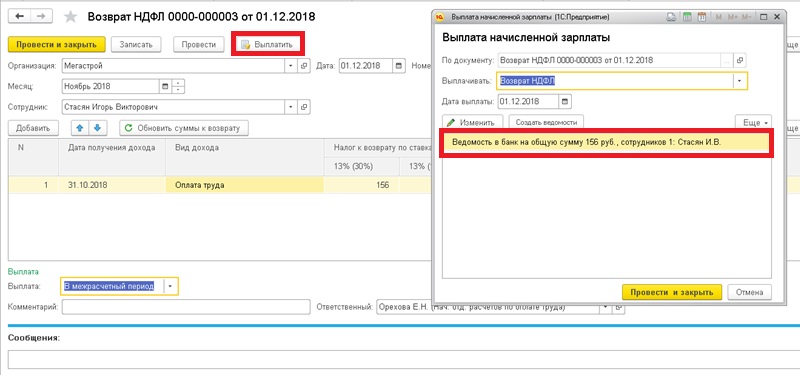

На основании проведенного документа проводим выплату сотруднику. Для этого используем команду Выплатить. В результате будет сформирован документ Ведомость в банк, который необходимо провести.

Автоматическое формирование ведомости по данным документам возврата возможно только если банковский счет совпадает с тем, на который поступила заработная плата сотрудника и выплата приходится на межрасчетный период. В противном случае, если оплата осуществлялась по другому банковскому счету или выдавалась наличными, то оформить возврат можно так же с помощью документа Ведомость в банк, но введя его из соответствующего журнала документов.

Смотрите видео-инструкции на канале 1С ПРОГРАММИСТ ЭКСПЕРТ

Возврат излишне удержанного НДФЛ в 1С: Бухгалтерии предприятия 8

Провести возврат излишне удержанного НДФЛ в 1С может потребоваться по различным причинам. К примеру, работнику может быть начислена зарплата за уже прошедший период, или он может с задержкой сообщить бухгалтеру о своих налоговых льготах.

Возвращать излишне удержанный НДФЛ необходимо по ст. №231 п. 1 Налогового Кодекса России. Поговорим о том, как зафиксировать возврат физлицу суммы излишне удержанного налога в 1С:Бухгалтерии.

Для примера возьмем следующие условия: 01.10.2016 года в штат компании «Максима» был нанят новый сотрудник. Расчет и выплата зарплаты на предприятии происходят в последний день месяца. За октябрь работник получил зарплату без налоговых вычетов, причитающихся ему за двух несовершеннолетних ребят.

Документы, подтверждающие право на вычет налогов за детей несовершеннолетнего возраста, новый сотрудник отдал в бухгалтерию только 01.11.2016 года. Заявление на льготы им также было составлено с октября.

02.11.2016 года работник подает заявление на увольнение. Поэтому при расчете зарплаты за ноябрь начисляется отрицательная сумма налогов.

Возврат излишне удержанного НДФЛ в 1С: пошаговая инструкция

В разделе «НДФЛ» будут отражены данные о рассчитанных налогах и сумме вычетов, которые уже применены. Размер НДФЛ к зачету отображается отдельной строчкой в части «Корректировки выплаты».

Проводим документ. Изучаем проводки

После фиксируем сведения о возврате излишне удержанных налогов через документ «Возврат НДФЛ». Переходим в меню «Зарплата и кадры», ищем раздел «Все документы по НДФЛ», расположенный в «НДФЛ».

Кликаем на клавишу «Создать». После на строку «Возврат НДФЛ»

В открывшемся файле заполняем пустые графы:

Проводим и закрываем файл. Для проверки создаем лист расчета. Переходим в меню «Зарплата и кадры», после в «Зарплата», далее в «Отчеты по заработной плате». Кликаем на строку «Расчетный листок».

Вводим информацию о периоде, предприятии, работнике и кликаем на клавишу «Сформировать». Таким образом, мы учитываем сумму излишне удержанного налога и добавляем ее к общей величине долга организации на конец периода.