как отразить в 4фсс больничный за счет работодателя

Как отразить больничные в отчете 4-ФСС

Больничный в 4-ФСС: разбираемся с нормативными требованиями

Чтобы разобраться с нюансами отражения больничного листа в 4-ФСС в 2021 году, нам понадобится бланк расчета и два нормативных документа:

ВНИМАНИЕ! ФСС анонсировал новый бланк расчета по форме 4-ФСС. Но к отчетности за 1 квартал его принять не успеют. Таким образом отчитываться за 1 квартал 2021 года нужно на привычном нам бланке. Подробности см. здесь.

ВАЖНО! В связи с переходом всех регионов РФ на пилотный проект ФСС, отражать пособия в таблице 3 формы 4-ФСС не нужно. В таблице 2 также не отображаются показатели строки 15 «Расходы по обязательному социальному страхованию».

Из подп. 1 п. 1 ст. 20.2 закона № 125-ФЗ следует, что пособие по временной нетрудоспособности (больничный) взносами на травматизм не облагается. Однако это не означает, что в 4-ФСС больничный лист отражать не нужно — порядок заполнения расчета предусматривает, что не облагаемые взносами суммы должны найти в нем свое отражение.

Разобраться в нюансах нормативных требований в различных ситуациях помогут статьи:

Что такое пилотный проект и что нужно сделать работодателю, чтобы ФСС выплатил пособие, подробно рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

От чего зависит порядок отражения больничных в отчете 4-ФСС, расскажем в следующем разделе.

Как причина нетрудоспособности влияет на порядок отражения больничного в расчете

Больничный лист работнику может выдаваться по разным причинам: в связи с заболеванием или полученной травмой, по уходу за больным ребенком и т. д.

Для получателя пособия причина, по которой ему оформлен лист нетрудоспособности, особой роли не играет — ему надо получить правильно оформленный больничный лист или номер электронного листка нетрудоспособности в медицинском учреждении и обратиться за пособием.

Для работодателя причина выдачи листа нетрудоспособности имеет значение при отражении больничного в 4-ФСС. От нее зависит, в каких разделах и строках будут отражаться начисленная сумма пособия по нетрудоспособности и другие необходимые сведения.

На рисунке ниже вы найдете подсказки по отражению больничного в 4-ФСС в зависимости от причины нетрудоспособности:

ВАЖНО! С 2017 года величину пособия по временной нетрудоспособности и в связи с материнством, а также сами взносы, отражайте в едином расчете по страховым взносам, и сдавайте отчет в ФНС.

Образец отражения больничного в 4-ФСС на примере

Расскажем, как отразить больничный в 4-ФСС, на примере.

В ООО «Пирамида» работают двое сотрудников. За январь и февраль 2021 года им ежемесячно начислялась заработная плата в общей сумме 76 440 руб. А в марте один из сотрудников болел несколько дней и принес в бухгалтерию лист нетрудоспособности. В результате в марте начисленные выплаты составили 68 600 руб., в том числе пособие по нетрудоспособности за первые 3 дня болезни — 8 324 руб.

По окончании первого квартала бухгалтер ООО «Пирамида» при заполнении 4-ФСС больничный отразил в графе 6 таблицы 1 (за третий месяц отчетного периода):

На рисунке ниже представлен образец 4-ФСС с больничным (таблица 1):

Заполнение формы 4-ФСС с больничным и без него производится по единым правилам.

Как правильно заполнить и сдать отчетность по форме 4-ФСС, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Как выглядит образец 4-ФСС без больничного, смотрите в этом материале.

Итоги

Пособие по временной нетрудоспособности не облагается взносами на травматизм. Но в отчетной форме 4-ФСС сумму пособия отразить необходимо. В каких строках и таблицах будет отражаться пособие, зависит от причины нетрудоспособности.

Как заполнить 4-ФСС с прямыми выплатами за 1 квартал 2021

С 2021 года механизм прямых выплат заработал по всей России. В результате заполнять форму 4- ФСС теперь стало проще. Разберем, как это сделать без ошибок.

Какой бланк действует в 1 квартале 2021

Под новые реалии ФСС разработал новую форму. Однако приказ не успел пройти регистрацию в Минюсте, поэтому за 1 квартал отчет сдаем по старой форме ( приказ ФСС от 26.09.2016 № 381).

Возможно, отчет за полугодие все организации и ИП с работниками уже будут сдавать на новом бланке.

Срок сдачи отчета в ФСС

Сдать отчет на бумажном носителе нужно не позднее 20 апреля.

Напоминаем, что этот способ подачи отчетности доступен только тем страхователям, у которых среднесписочная численность персонала за 2020 год не превысила 25 человек.

Электронным способом можно отчитаться до 26 апреля включительно (25-е число выпадает на выходной).

Какие листы и таблицы включать в состав отчета

Все страхователи без исключения должны включить в отчет:

Такой же комплект сдают те организации и ИП, у которых в 1 квартале деятельности не было (отчет с нулевыми показателями).

Таблицу 1.1 включают в отчет, если страхователь временно направлял своих работников на другие предприятия по договору предоставления персонала.

Важно: таблицу 3 страхователи в 1 квартале 2021 года не заполняют и в состав отчета не включают (письмо ФСС РФ от 09.03.2021 N 02-09-11/05-03-5777).

Таблицу 4 включают в отчет, если в 1 квартале на предприятии происходили несчастные случаи или были выявлены профзаболевания у работников.

Нулевая онлайн-отчетность для ИП и организаций за 92 рубля в месяц!

На что обратить внимание при заполнении отчета

Титульный лист

Внимательно заполняйте показатель «Среднесписочная численность работников».

Напоминаем, в ССЧ не включаются беременные сотрудницы, работники, которые ушли в отпуск по уходу за ребенком, и иные категории сотрудников, указанные в п. 2.4.1. приказа Росстата от 27.11.2019 № 711.

Таблица 1

В строку 1 вносят сведения о выплатах персоналу за отчетный период нарастающим итогом.

Все суммовые показатели отчета указывают в рублях с копейками.

В строке 2 отражают суммы, которые не облагаются взносами. Например: выплата сотруднику по больничному листу в связи с заболеванием за первые три дня болезни.

В строке 3 рассчитывают базу для начисления взносов, как разность строк 1 и 2.

Тариф страховых взносов на травматизм указывают с учетом всех скидок и надбавок (при наличии).

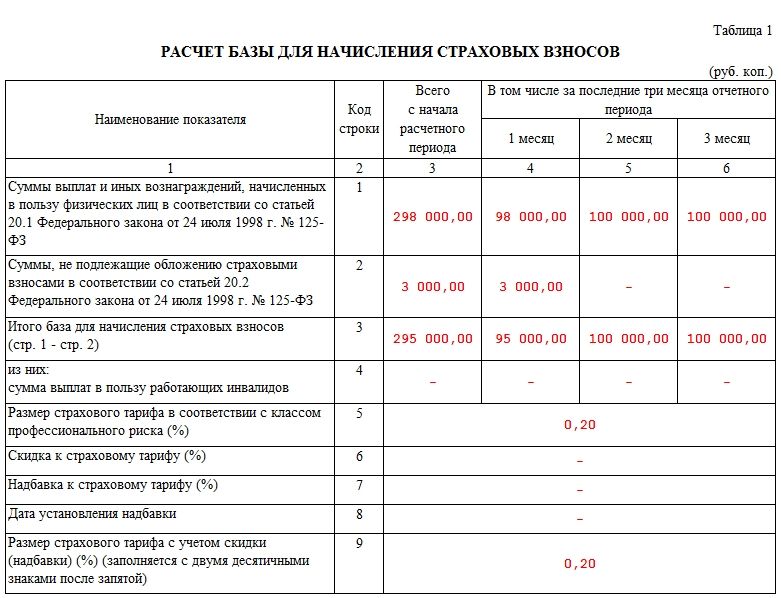

Пример отражения больничного в таблице 1:

В компании 4 сотрудника. Ежемесячный фонд оплаты труда — 100 тысяч рублей (для наглядности расчетов суммы округлены). В январе один из сотрудников болел. В результате общая сумма выплат за этот месяц составила 98 тысяч рублей, в том числе пособие по больничному за первые три дня болезни — 3 тысячи рублей. Компания применяет стандартный тариф взносов — 0,2 %.

Таблица 1 будет заполнена так:

Таблица 2

В таблице отражают сведения по начисленным и уплаченным взносам за 1 квартал 2021 года.

В строке 1 указывают задолженность на начало года. А в строке 19 задолженность на конец 1 квартала.

Обратите внимание: в 2021 году в связи с переходом на прямые выплаты строку 15 больше заполнять не нужно.

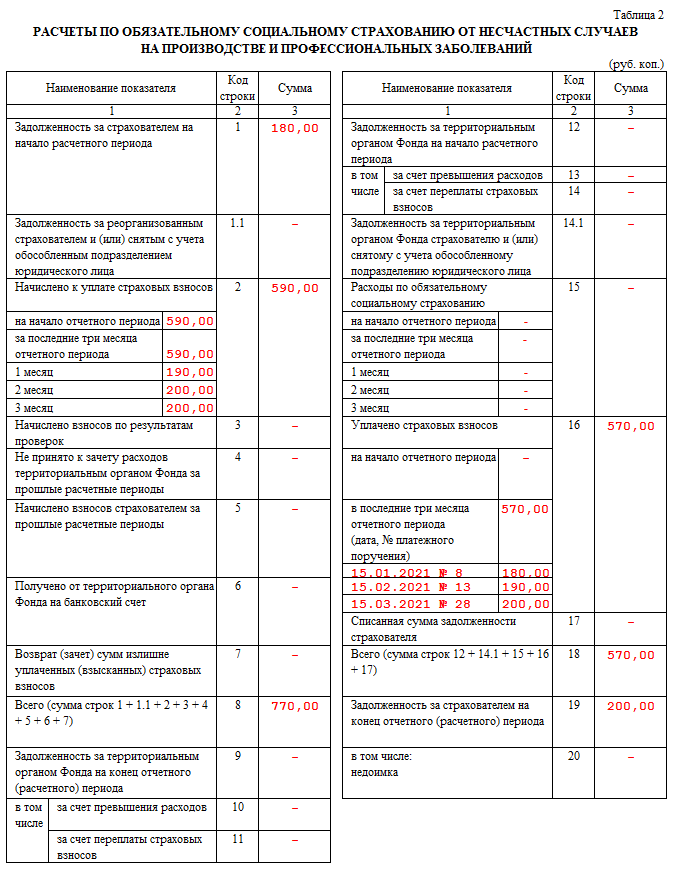

Пример заполнения таблицы 2:

Таблица 5

В таблице указывают сведения:

1. О специальной оценке условий труда (строка 1):

2. Об обязательных медосмотрах (строка 2):

Обратите внимание: таблицу 5 всегда заполняют по сведениям на 1 января отчетного года. Если в течение года произошли какие-либо изменения, связанные с спецоценкой условий труда или медосмотрами, то их результат будет отражен в отчете за 1 квартал следующего года.

РСВ и 4‑ФСС за I квартал 2021 года. Как заполнять на прямых выплатах

В 2021 году ФСС выплачивает пособия работникам напрямую. Проект прямые выплаты заработал по всей России с 1 января. Заполнять отчетность по взносам теперь будет проще. Расскажем, что учесть новеньким в проекте.

Как сдать РСВ на прямых выплатах

Расчёт по страховым взносам сдавайте по той же форме, по которой отчитались за 2020 год. Она утверждена приказом ФНС от 18.09.2019 N ММВ-7-11/470@.

Всем, кто присоединился к прямым выплатам с 1 января 2021 года, надо учесть несколько важных изменений в расчёте за I квартал. Они повлияют на порядок заполнения приложений 2, 3 и 4.

Как заполнить РСВ по новым правилам

Приложения 3 и 4 заполнять больше не нужно никому, так как в них расшифровываются расходы организаций на выплату сотрудникам пособий, которые теперь сразу выплачивает ФСС.

С приложением 2 к разделу 1 всё немного сложнее. В нём указывается сумма взносов на ВНиМ. На прямых выплатах особенности следующие:

Пример заполнения. В компании 5 сотрудников. В I квартале 2021 года начисленные взносы на ВНиМ составили 10 875 рублей. В том числе за январь, февраль и март по 3 625 рублей.

В январе ФСС возместил расходы на декабрьские больничные в сумме 1 200 рублей.

Приложение 2 будет заполнено следующим образом:

Какие пособия отражать в РСВ

С 2021 года в РСВ учитываются только те пособия, которые сотрудникам выплатил сам работодатель. Раньше в сумме выплат мы указывали все больничные, декретные, пособия по уходу за ребёнком и пр. Теперь остались только больничные за первые три дня болезни работника и дополнительные выходные по уходу за ребёнком-инвалидом.

Они включаются в сумму выплат и иных вознаграждений, начисленных в пользу работника. В РСВ это строки 030 подразделов 1.1 и 1.2, строка 020 приложения 2 и строки 140 подразделов 3.2.

Больничные за первые три дня болезни не облагаются взносами, поэтому их включают в суммы, не подлежащие обложению по ст. 422 НК РФ. Это строки 040 подразделов 1.1 и 1.2 и строка 030 приложения 2. Оплата дополнительных выходных взносами облагается, поэтому отражается в строках 050 подразделов 1.1 и 1.2 и приложения 2, а также в строках 150 подразделов 3.2.

Пособия на погребение тоже выплачивает работодатель, а ФСС их компенсирует позже. Показывать их в расчёте не нужно.

Как сдать 4-ФСС на прямых выплатах

Форму 4-ФСС планировали обновить в 2021 году, даже подготовили новый бланк отчёта. Но в I квартале его не приняли и скорее всего не примут до конца 2021 года. Поэтому отчитываемся по старой форме, утверждённой приказом ФСС от 26.09.2016 № 381.

Как заполнить 4-ФСС по новым правилам

Раньше в таблице 3 мы расписывали расходы по страхованию от несчастных случаев на производстве и профессиональных заболеваний. Теперь она не актуальна, можно не заполнять.

Ещё одно место для отражения расходов — строка 15 таблицы 2. Её теперь тоже заполнять не надо, достаточно проставить нули или прочерки.

Компенсации пособий по травматизму и прочих расходов, полученные от ФСС за периоды до 1 января 2021 года, отражаются в строке 6 таблицы 2.

Так как зачётная система не действует, в 4-ФСС мы сразу показываем взносы к уплате. В таблице 2 начисленные взносы указываются в строке 2, уплаченные — в строке 16. Задолженность по взносам на конец первого квартала указывайте в строке 19. Задолженность за ФСС на конец периода теперь может появиться, только если вы переплатили взносы.

Пример заполнения. Организация платит взносы на травматизм по минимальному тарифу — 0,2 %. За январь, февраль и март за сотрудников начислили по 400 рублей. На 1 января 2021 года у страхователя был долг — 264,30 рубля.

Таблица 2 расчёта 4-ФСС будет заполнена так:

Какие пособия отражать в 4-ФСС

Как и в РСВ, включать в 4-ФСС нужно будет только больничные за первые три дня болезни сотрудников и дополнительные выходные по уходу за детьми инвалидами. Больничные с четвёртого дня, декретные и детские пособия платит ФСС — показывать их в отчёте не нужно.

Больничные за первые три дня болезни отразите в общей сумме выплат по строке 1 таблицы 1. Так как они не облагаются взносами, то попадут и в строку 2 таблицы 1.

Оплата дополнительных выходных родителям детей инвалидов попадает в строки 1 и 3 таблицы 1, так как формирует базу для начисления взносов. Пособия на погребение в 4-ФСС не попадают.

Читайте также

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Оплата больничных работодателем в 2021 году: новые обязанности для организаций

Новые обязанности работодателей в 2021 году по оплате больничных

С 2021 года все без исключения регионы перешли на прямые выплаты социальных пособий из средств ФСС. Зачетный механизм при исчислении взносов на обязательное социальное страхование был упразднен (Федеральный закон № 243-ФЗ от 03.07.2016).

По новым правилам работодатели выплачивают своим работникам больничные пособия только за первые 3 дня временной нетрудоспособности (ч. 2 ст. 3 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»). За все последующие дни больничного деньги работникам будут поступать непосредственно из регионального отделения ФСС (п. 11 Постановления Правительства РФ от 30.12.2020 № 2375).

Выплачивать пособие за весь период больничного листка работодателям больше не потребуется. Соответственно, не потребуется и представлять заявления на возмещение/зачет выплаченных сотрудникам пособий. Все страховые взносы в ФСС работодатели будут уплачивать в полном объеме без возможности их уменьшения на величину выплаченных в пользу работников больничных пособий. При этом обязанность по оплате сотрудникам первых 3 дней временной нетрудоспособности сохраняется за работодателями в полном объеме. Возмещать работодателям эти деньги ФСС по-прежнему не будет.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. С 2021 года все регионы перешли на прямые выплаты социальных пособий из средств ФСС. Зачетный механизм при исчислении взносов на обязательное соцстрахование был упразднен.

2. С 2021 года работодатели выплачивают своим работникам больничные пособия за первые 3 дня временной нетрудоспособности. Все последующие дни больничного оплачивает ФСС.

3. Работодатель должен получить от работника документы, необходимые для назначения и выплаты больничного пособия, рассчитать и выплатить пособие за первые 3 дня, сформировать и представить в ФСС комплект документов для выплаты пособия за весь последующий период временной нетрудоспособности.

4. Работодатель обязан назначить сотруднику пособие по временной нетрудоспособности в течение 10 календарных дней со дня обращения сотрудника за пособием.

5. Пособие за первые 3 дня болезни работодатель должен перечислить сотруднику в ближайший после назначения пособия день, установленный для выплаты зарплаты.

6. В течение 5 рабочих дней с момента обращения сотрудника за получением больничного пособия работодателю нужно сформировать и направить в ФСС полный комплект документов для назначения и выплаты этого пособия.

7. ФСС обязан выплатить свою часть пособия в течение 10 календарных дней с момента поступления в фонд документов от работодателя.

8. Несоблюдение сроков для передачи документов в ФСС грозит работодателю штрафом от 300 до 500 рублей.

Сам порядок расчета больничных пособий по большей части не изменился. В 2021 году пособия также рассчитываются, исходя из среднего дневного заработка сотрудника и количества дней временной нетрудоспособности, подтвержденного больничным. Единственное изменение здесь состоит в том, что теперь больничное пособие за полный месяц не может быть меньше МРОТ (Федеральный закон от 29.12.2020 № 478-ФЗ). Если пособие в расчете за полный месяц окажется ниже данной величины, то его нужно будет выплатить в размере, исчисляемом исходя из МРОТ. В этих целях действующий МРОТ делится на количество календарных дней месяца и умножается на количество календарных дней, приходящихся на время болезни.

При этом работодатели должны рассчитать пособие только за первые 3 дня болезни работника. Расчет оставшейся части пособия произведет ФСС на основании сведений, поступивших от работодателя. Для этого работодателям нужно получить от работника заявление, больничный лист и направить их вместе со сведениями о заработке сотрудника в ФСС.

С учетом вышеуказанных изменений обязанности работодателей в части оплаты больничных листов теперь будут сводиться к выполнению следующих действий:

Какие документы работодатель должен получить от работника для назначения больничного пособия

Поскольку в 2021 году оформление больничных пособий осуществляется через работодателей, именно на них возлагается обязанность по получению от работников сведений и документов, необходимых для назначений этих пособий.

Заявление заполняется работником по форме, утв. приказом ФСС РФ от 24.11.2017 № 578 (Приложение № 1). В заявлении в обязательном порядке указывается способ перечисления больничного пособия – на банковскую карту «Мир», на банковский счет или почтовым переводом.

К заявлению прикладывается оригинал больничного листка (номер электронного больничного), предоставленный работником. Причем к оплате принимаются больничные листки, с момента оформления которых прошло не более 6 месяцев (п. 17 Постановления Правительства РФ от 30.12.2020 № 2375).

Работодатель заполняет только свою часть больничного листка. То есть указывает в нем сведения об организации и самом работнике, средний заработок сотрудника для начисления пособия, средний дневной заработок, а также сумму пособия за первые 3 дня больничного.

Поля больничного «За счет средств Фонда социального страхования Российской Федерации» и «ИТОГО начислено» работодателем не заполняются – их заполнят в ФСС. Электронный больничный листок заполняется работодателем в аналогичном порядке (п. 11 постановления Правительства РФ от 16.12.2017 № 1567).

Получив от работника все нужные документы, работодатель осуществляет расчет и выплату пособия за первые 3 дня больничного, формирует пакет документов для оплаты больничного за оставшийся период и направляет его в ФСС.

Выплата пособия за первые 3 дня больничного

Работодатель обязан назначить сотруднику пособие по временной нетрудоспособности в течение 10 календарных дней со дня обращения сотрудника за его получением.

Само пособие за первые 3 дня болезни работодатели обязаны перечислять на зарплатные карты своих сотрудников в ближайший после назначения пособия день, установленный для выплаты зарплаты (ст. 15 Федерального закона от 29.12.2006 № 255-ФЗ).

Законодательство не обязывает работодателей оформлять для перечисления пособия отдельный платежный документ. И больничное пособие, и зарплату (аванс) можно перечислить на банковскую карту сотрудника одной платежкой, указав в ней соответствующие типы назначения платежа.

При этом с выплаченного работнику пособия работодатель должен удержать и уплатить в бюджет НДФЛ. НДФЛ перечисляется в бюджет не позднее последнего дня месяца, в котором было выплачено больничное пособие (абз. 2 п. 6 ст. 226 НК РФ).

Оставшуюся часть пособия работнику рассчитывает и перечисляет уже региональное отделение ФСС. Для этого работодатель обязан своевременно направить в фонд полный комплект документов, необходимых для назначения и выплаты больничного пособия.

Передача в ФСС документов для выплаты больничного пособия

С момента обращения сотрудника за получением больничного пособия у работодателя есть 5 рабочих дней для того, чтобы сформировать и направить в ФСС полный комплект документов для назначения и выплаты этого пособия (п. 3 Постановления Правительства РФ от 30.12.2020 № 2375).

В число таких документов входят заявление, больничный листок, сведения о среднем заработке сотрудника для расчета больничного и опись этих документов.

Форма представления в ФСС вышеуказанных документов и сведений зависит от количества сотрудников, работающих у работодателя. Работодатели со среднесписочной численностью сотрудников до 25 человек включительно могут направить эти документы заказным письмом. Если же численность сотрудников работодателя превышает 25 человек, то вместо пакета документов он направляет в ФСС электронный реестр сведений (п. 4 положения, утв. постановлением Правительства РФ от 21.04.2011 № 294).

Оставшуюся часть пособия ФСС выплатит работнику в течение 10 календарных дней с момента поступления в фонд документов или реестра сведений от работодателя. Пособие перечислят на банковский счет или через организацию федеральной почтовой связи по выбору самого сотрудника.

Как отвечает работодатель за несвоевременную передачу больничных в ФСС

Если работодатель в течение 5 рабочих дней после получения от работника всех необходимых документов для назначения больничного пособия не передаст эти документы в ФСС, его могут привлечь к административной ответственности.

Законодательство предусматривает административную ответственность за непредставление и несвоевременное представление в ФСС документов и сведений, необходимых для назначения и выплаты больничного пособия.

Ответственность за это правонарушение работодатели несут по ч. 4 ст. 15.33 КоАП РФ (нарушение порядка и сроков представления документов в территориальные органы ФСС). В соответствии с данной статьей несоблюдение 5-дневного срока подачи в ФСС необходимых документов влечет наложение штрафа на руководителя и главного бухгалтера организации-работодателя в размере от 300 до 500 рублей.

Как рассчитать и отразить в учете больничные листы с 1 апреля 2020 года

Автор: Алексеева М., эксперт журнала

Какие правила расчета пособий по временной нетрудоспособности действуют в период с 1 апреля и 31 декабря 2020 года?

С 1 апреля и 31 декабря 2020 года (включительно) действуют особые правила расчета пособий по временной нетрудоспособности, установленные ст. 1 Федерального закона № 104-ФЗ[1]. В частности, если пособие, исчисленное в расчете за полный календарный месяц, ниже МРОТ, его выплачивают в размере, исчисляемом исходя из МРОТ.

С 1 января 2020 года МРОТ составляет 12 130 руб. в месяц (Федеральный закон от 27.12.2019 № 463-ФЗ).

Размер дневного пособия будет определяться по следующей формуле (п. 2 ст. 1 Федерального закона № 104-ФЗ):

Количество календарных дней в месяце

нетрудоспособности

Когда период нетрудоспособности выпадает на разные календарные месяцы, дневное пособие рассчитывается отдельно для каждого месяца продолжительностью 30 и 31 календарный день.

Размер минимального дневного пособия составит:

для месяца, в котором 30 дней, – 404,33 руб. (12 130 руб. / 30 кал. дн.);

для месяца, в котором 31 день, – 391,29 руб. (12 130 руб. / 31 кал. дн.).

При этом в силу ст. 1 Федерального закона № 104-ФЗ величина МРОТ:

увеличивается на районный коэффициент к заработной плате, если работник трудится в учреждении, расположенном в районах Крайнего Севера и приравненных к ним местностях (п. 3);

уменьшается пропорционально продолжительности рабочего времени сотрудника при работе на условиях неполного рабочего времени (неполной рабочей недели, неполного рабочего дня) (п. 4).

Для расчета пособия по временной нетрудоспособности применяется следующая формула (п. 2 ст. 1 Федерального закона № 104-ФЗ):

Пособие по нетрудоспособности

Количество календарных дней

нетрудоспособности

Как видим, при расчете минимальных выплат по больничному листу страховой стаж работника не учитывается.

Если пособие, исчисленное в расчете за полный календарный месяц, равно или больше МРОТ, указанный порядок не применяется.

Как отражаются в бюджетном учете казенного учреждения, не являющегося участником пилотного проекта ФСС, операции, связанные с начислением и выплатой больничного пособия работнику?

В силу положений порядков № 85н[2] и 209н[3] казенное учреждение, которое не является участником пилотного проекта ФСС, отражает расходы на оплату больничного листа работнику, совершаемые за счет:

собственных бюджетных средств (первые три дня болезни) по коду вида расходов 111 «Фонд оплаты труда учреждений» и подстатье 266 «Социальные пособия и компенсации персоналу в денежной форме» КОСГУ;

за счет средств ФСС (начиная с четвертого дня болезни) по коду вида расходов 119 «Взносы по обязательному социальному страхованию на выплаты по оплате труда работников и иные выплаты работникам учреждений» и подстатье 213 «Начисления на выплаты по оплате труда» КОСГУ.

Расходы по уплате НДФЛ, удержанного при выплате пособия по временной нетрудоспособности, отражаются по тем же кодам видов расходов и КОСГУ, что и расходы на оплату больничного листа.

Страховыми взносами пособие по больничному листу не облагается (пп. 1 п. 1 ст. 422 НК РФ, пп. 1 п. 1 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ).

На основании Инструкции № 162н[4] операции, связанные с начислением и выплатой пособия по временной нетрудоспособности, отражаются в бюджетном учете следующими корреспонденциями счетов: