как отразить займ в 6 ндфл

Проценты по займу в 6-НДФЛ

procenty_po_zaymu_v_6-ndfl.jpg

Похожие публикации

Компании и предприниматели нередко нуждаются в дополнительных денежных средствах – для развития бизнеса, срочного погашения задолженностей и т.п. Источником таких средств могут стать не только банки или иные компании, но и граждане. Например, фирма может занять деньги у своего учредителя, руководителя, или иного лица, даже не работающего в этой организации, заключив с ним договор займа. Как правило, такие договоры предусматривают уплату процентов займодавцу. Проценты, выплаченные по договору займа, считаются доходом физлица, с которого удерживается подоходный налог. Как отразить проценты в Расчете 6-НДФЛ, разберемся в нашей статье.

Проценты по договору займа: 6-НДФЛ

Компания или ИП, получившие займ от физлица, и выплачивающие ему проценты, признаются в отношении таких доходов налоговыми агентами по НДФЛ (ст. 226 НК РФ; письмо ФНС от 26.05.2017 № БС-4-11/9974). Это значит, что заемщик обязан рассчитать налог с суммы процентов, удержать его при выплате дохода и перечислить в бюджет.

По окончании года агент представляет в ИФНС по физлицу-займодавцу справку 2-НДФЛ, а в течение года включает его доход и налог в Расчет 6-НДФЛ. Займы оформляются договором, условия которого устанавливают, в том числе, периодичность уплаты процентов заемщиком. Стороны могут установить любой период уплаты – ежемесячно, еженедельно, поквартально и т.д. При отсутствии такого условия в договоре, проценты выплачиваются ежемесячно, пока займ не будет возвращен (п. 3 ст. 809 ГК РФ).

Проценты могут выплачиваться в денежной или натуральной форме. При выплате деньгами датой фактического получения дохода, отражаемой по строке 100 формы 6-НДФЛ, признается день перечисления процентов на счет займодавца или их выплаты наличными. Если, согласно договору, проценты выдаются в натуральной форме (продукцией, товарами и т.п.), такой датой считается день передачи имущества займодавцу (пп. 1, 2 п. 1 ст. 223 НК РФ).

НДФЛ исчисляется заемщиком на дату фактического получения дохода в виде процентов, т.е., на день их выплаты займодавцу (п. 3 ст. 226 НК РФ). Дата удержания налога с процентов, указываемая в строке 110 Расчета – день фактической выплаты дохода заемщиком физлицу (п. 4 ст. 226 НК РФ).

Доходы физлиц в виде процентов по договорам займа облагаются НДФЛ по ставкам (ст. 224 НК РФ):

13%, если займодавец является налоговым резидентом;

30%, если займодавец – нерезидент.

Если проценты выплачиваются в натуральной форме, налог следует удержать из любого другого дохода, выплачиваемого агентом физлицу-займодавцу деньгами, например, из зарплаты или дивидендов (при этом удержать можно не более 50% от выплачиваемого денежного дохода). Если же заемщик не выплачивал займодавцу никаких иных доходов в течение года, и удержать налог не из чего, об этом следует сообщить в ИФНС, а также самому физлицу, до 1 марта года, следующего за отчетным, направив им справку 2-НДФЛ с признаком «2», а в форме 6-НДФЛ неудержанный налог отразить в строке 080 (п. 4, 5 ст. 226 НК РФ).

Срок уплаты в бюджет НДФЛ с процентов по займу (строка 120 Расчета) – не позже следующего рабочего дня после выплаты процентов физлицу. Если проценты выплачены в натуральной форме, налог перечисляется не позднее следующего рабочего дня после удержания НДФЛ из денежного дохода физлица (п. 6 ст. 226 НК РФ).

Пример. Как отразить проценты по займу в 6-НДФЛ

ООО «Весна» получило 31.01.2019 от своего учредителя М.Н. Ивлева заем на покупку оборудования в сумме 500 000 руб. под 10% годовых. По условиям договора проценты уплачиваются ежемесячно в последний рабочий день месяца. Заем был возвращен Ивлеву 30.04.2019 г.

В течение срока действия договора Ивлеву были выплачены проценты по займу и удержан налог в сумме:

За февраль: 3835,62 руб. (500 000 х 10% / 365 дн. х 28 дн.)

Как в форме 6-НДФЛ отражается материальная выгода?

Когда возникает материальная выгода

Материальная выгода (МВ) представляет собой полученный физическим лицом (ст. 212 НК РФ) доход:

Подробнее о каждом из указанных видов доходов читайте здесь.

О нюансах налогообложения НДФЛ материальной выгоды детально рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

6-НДФЛ и материальная выгода: какие строки заполнить

При наличии факта получения физическим лицом МВ в отчетном периоде в 6-НДФЛ потребуется заполнить следующие строки в разделе 1:

ВАЖНО! Если ставка по МВ отличается от 13%, заполняется отдельный блок из строк 010–050. Если нет, доход в виде МВ приводится совокупно с остальными доходами, облагаемыми по этой ставке.

Об изменениях, которые с 2018 года произошли в налогообложении МВ, читайте здесь.

В разделе 2 отражаются:

Если налоговый агент не выплачивает получившему МВ лицу никаких денежных доходов, в разделе 1 придется заполнить еще строку 080, указывающую на невозможность удержания НДФЛ.

В следующем разделе остановимся на нюансах заполнения строки 100, отражающей дату получения дохода в ситуации с МВ.

Дата получения дохода при наличии материальной выгоды

При получении доходов в виде МВ признается датой получения дохода и отражается по строке 100 расчета 6-НДФЛ:

Как заполнить строки 100–140 по МВ, покажем далее на примере.

Материальная выгода от экономии на процентах (образец заполнения строк 100–140)

Плотник Соколов Н. В. работает по трудовому договору в ООО «Деревообработка» и в январе 20ХХ года получил право взять заем под низкий процент. Такая возможность предусмотрена в коллективном договоре фирмы для сотрудников, соответствующих специальным критериям, таким как стаж работы, выполнение плановых показателей, отсутствие нарушений трудовой дисциплины.

В 1-м квартале 20ХХ года сумма МВ составила:

Иных доходов, кроме зарплаты (она выплачивается ежемесячно 11-го числа), Соколов Н. В. в указанном периоде не получал, поэтому НДФЛ с январской МВ можно удержать только в феврале, в день выплаты зарплаты (аналогичный принцип действует и в последующие месяцы 1-го квартала).

Ежемесячный заработок для упрощения примера примем равным 30 000 руб. (НДФЛ — 3 900 руб.).

Таким образом, строки 100–140 за 1-й квартал необходимо заполнить следующим образом:

Даты: удержания НДФЛ — 11.01.20ХХ, перечисления НДФЛ — 14.01.20ХХ.

Даты: удержания НДФЛ — 08.02.20ХХ, перечисления НДФЛ — 11.02.20ХХ (перенос из-за выходных дней 9 и 10 февраля).

Даты: удержания НДФЛ — 11.03.20ХХ, перечисления НДФЛ — 12.03.20ХХ.

Ниже приведен образец заполнения строк 100–140 отчета 6-НДФЛ в рассмотренной в примере ситуации.

Стр.110: 11.01.20ХХ Стр.130: 30 000

Стр.120: 14.01.20ХХ Стр.140: 3 900

Стр.110: 08.02.20ХХ Стр.130: 30 240

Стр.120: 11.02.20ХХ Стр.140: 3 984

Стр.110: 11.03.20ХХ Стр.130: 30 180

Стр.120: 12.03.20ХХ Стр.140: 3 963

Доход в виде начисленного за март заработка и материальная выгода за тот же период будут отражены в полугодовом отчете 6-НДФЛ.

Итоги

Материальная выгода бывает разных видов (от экономии на процентах, при покупке ТРУ и ЦБ по цене ниже рыночной). Для заполнения 6-НДФЛ при отражении материальной выгоды потребуются проведение дополнительных расчетов для определения ее величины и суммы отвечающего ей налога. В отношении МВ могут действовать ставки, отличные от общепринятой. Для правильного заполнения 6-НДФЛ данными по МВ важно правильно определить дату получения дохода, отвечающего матвыгоде, и срок перечисления НДФЛ с нее.

Как в 6-НДФЛ заполнить сведения о материальной выгоде

Заполнять сведения в 6-НДФЛ по материальной выгоде нужно в зависимости от вида дохода, полученного работником. К примеру, он может получить бесплатный заем от компании, и тогда нужно будет удержать НДФЛ с материальной выгоды от экономии на процентах.

Материальная выгода подразумевает, что у работника не возникли расходы, которые могли бы быть при других обстоятельствах. Например, в случае получения беспроцентного займа ему не пришлось тратить средства на уплату процентов.

Определение даты получения дохода (матвыгоды)

Перед формированием 6-НДФЛ нужно установить дату получения дохода. В случае с беспроцентным займом эта дата – последний день каждого месяца, пока не закончится срок предоставления займа.

Но имеется исключение. Материальная выгода за период пользования денежными средствами до 2016 г. определяется по старым правилам – на дату погашения. На эти займы не действует поправка, введенная Законом от 02.05.2015 г. № 113-ФЗ.

Согласно п. 4 ст. 226 НК РФ, компания должна удержать НДФЛ и заплатить его в бюджет при первой выплате работнику любых денег – зарплаты или иной выплаты.

Отражение в 6-НДФЛ материальной выгоды в 2021 г.

При заполнении 6-НДФЛ за 2020 г. нужно использовать старую форму расчета, а с 1 квартала 2021 г. – новую форму, регламентированную Приказом ФНС от 15.10.2020 г. № ЕД-7-11/753@.

В скорректированном отчете такие изменения:

Отражение в 6-НДФЛ материальной выгоды за 2020 г.

Материальная выгода в 6-НДФЛ за 2020 г. указывается в двух разделах старого расчета, регламентированного Приказом ФНС от 14.10.2015 г. № ММВ-7-11/450@.

В разделе 1 заполняется информация по таким строкам:

Сумма по стр. 080 формируется нарастающим итогом. НДФЛ с матвыгоды удерживается только в момент выплаты денег сотруднику. Если в течение года выгода у сотрудника была, а выплат денег не было, то у работодателя отсутствует обязанность удерживать налог. Соответственно, поэтому он не указывается в квартальных 6-НДФЛ по стр. 080.

Факт невозможности удержания НДФЛ с матвыгоды определяется только по итогам года. Обязанность работодателя удержать НДФЛ сохраняется до конца налогового периода – календарного года. В случае, когда до конца года нет выплат, с которых можно удержать налог, работодатель сообщает в ИФНС в срок до 1 марта следующего года о факте невозможности удержать НДФЛ (п. 5 ст. 226 НК РФ). И эта сумма будет показываться в стр. 080 годового расчета 6-НДФЛ.

В разделе 2 заполняется информация по таким строкам для каждого месяца, в котором работник использовал заем:

Возможна ситуация, когда материальная выгода начислена в одном квартале, а НДФЛ удержан в другом. В этом случае строки раздела 2 можно заполнить так:

Специалисты компании Первый Бит в каждом городе готовы помочь составить отчет по вопросам из статьи, а также по другим задачам, связанным со сдачей отчетности. Для клиентов 1С:ИТС ПРОФ бесплатная ЛК по работе в программе, вебинары по зарплатному учету. Также можно получить ответ от аудитора по нестандартной ситуации, возникшей в учете

Получите полный набор инструментов для сдачи отчетности правильно и в срок в компании Первый Бит всего за 2818 рублей в месяц.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Как отразить доход учредителя в виде процентов по займу в отчете 6-НДФЛ?

- Заём с % от учредителя – автозаполнение в 6-НДФЛ и в 2-НДФЛ при ОСНО Заём с % от учредителя – автозаполнение в 6-НДФЛ и в 2-НДФЛ при УСН

Процентный заем от учредителя. Отражение дохода по выплате процентов в отчете 6-НДФЛ

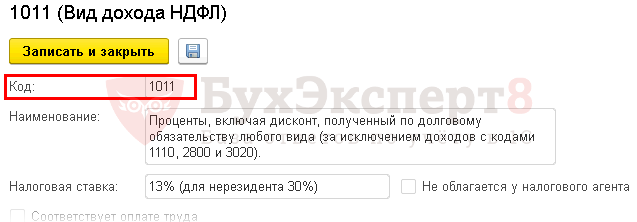

В данной ситуации Организация является налоговым агентом по НДФЛ (пп. 1 п. 1 ст. 208 НК РФ, п. 1 ст. 226 НК РФ). Выплачиваемый доход в виде процентов облагается НДФЛ по ставке 13%. Код дохода — 1011.

Помимо этого, проценты можно учесть в расходах в НУ в составе внереализационных расходов (пп. 2 п. 1 ст. 265 НК РФ). Как правило, учитывается вся сумма начисленных процентов. Нормировать проценты не надо: ограничения по принятию суммы в расходах по НУ есть только по контролируемым сделкам (п. 2-13 ст. 269 НК РФ, п. 2 ст. 105.14 НК РФ).

В 1С Бухгалтерия 3.0 операции можно оформить следующим образом.

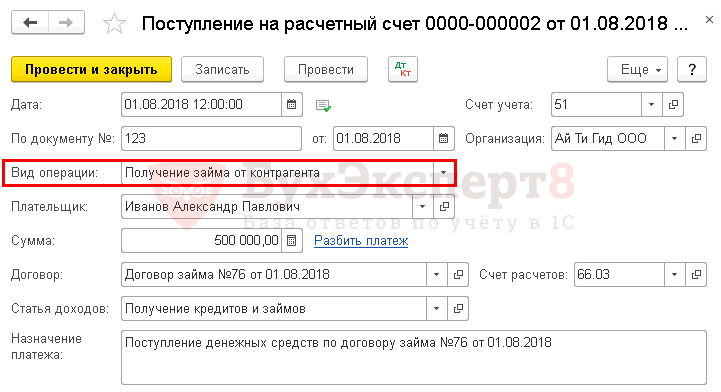

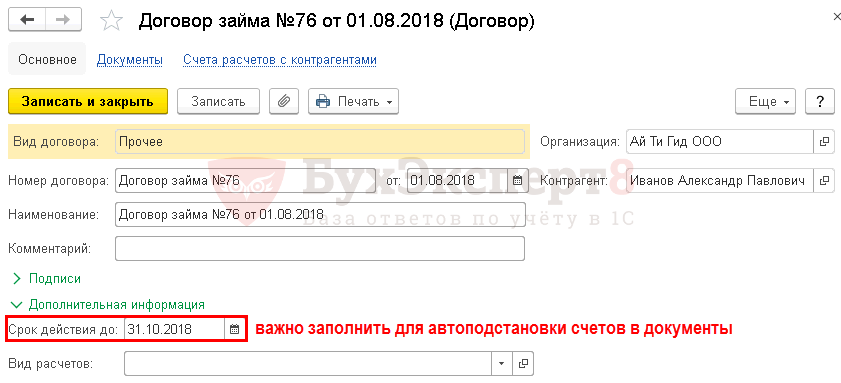

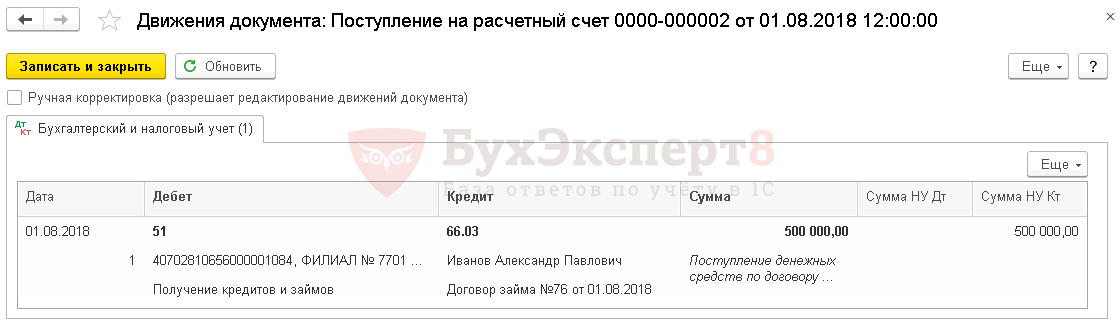

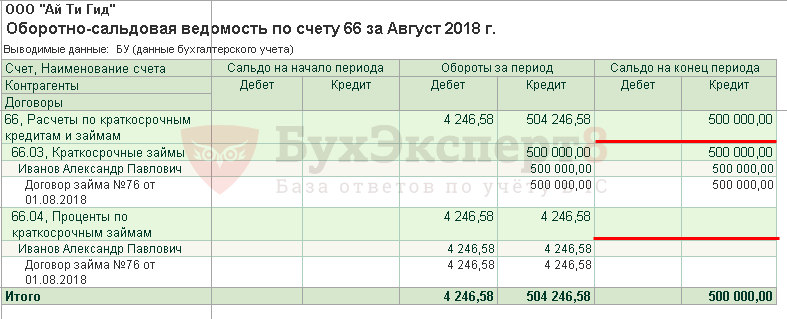

01 августа учредитель Иванов А.П. (резидент РФ, сотрудник) предоставил ООО «Ай Ти Гид» краткосрочный процентный заем на 3 месяца в сумме 500 000 руб. на пополнение оборотных средств организации:

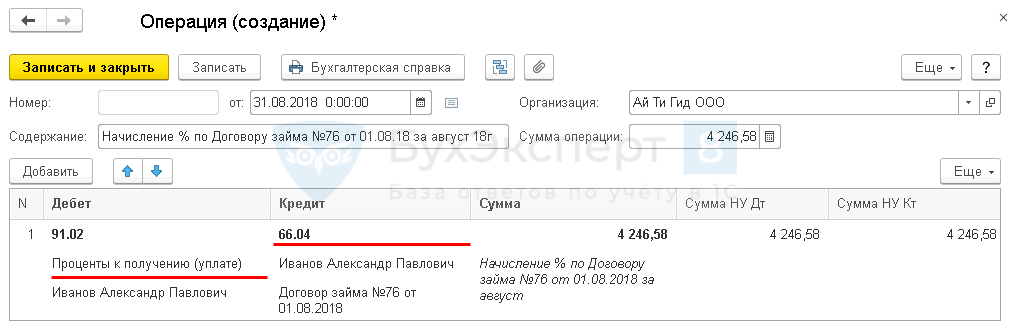

31 августа начислены проценты в сумме 4 246,58 руб. за август:

Расчет процентов в примере приводим выборочно только за один месяц.

31 августа проценты перечислены Иванову А.П.

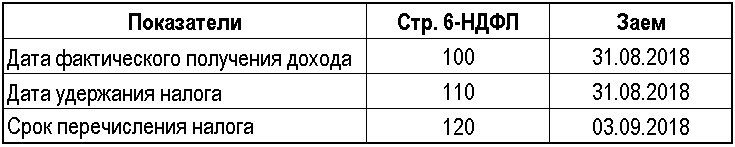

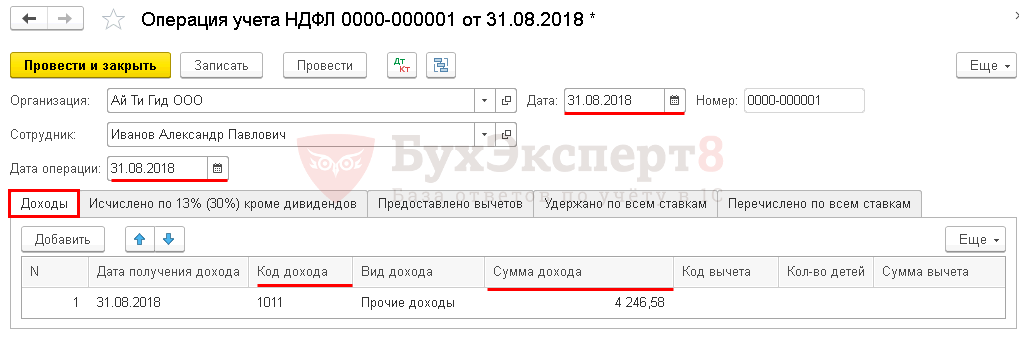

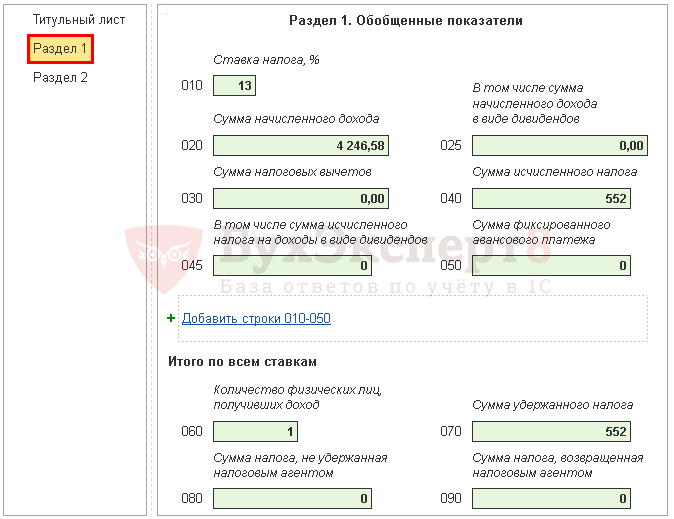

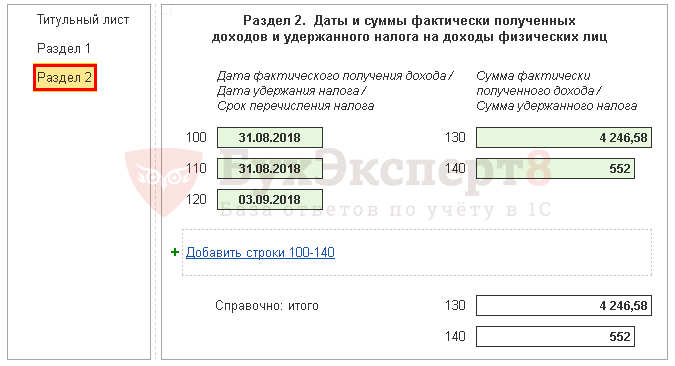

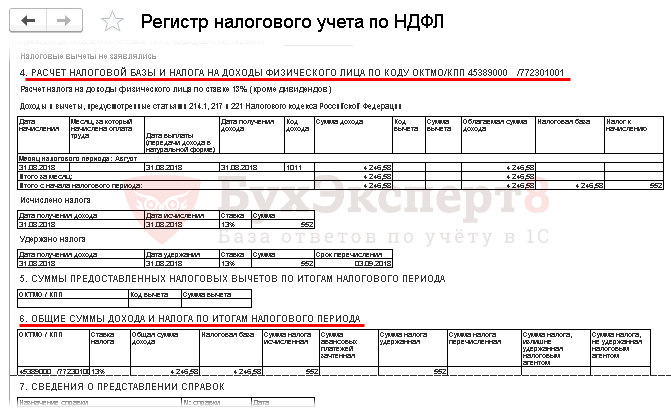

Для учета НДФЛ данные по примеру выглядят следующим образом:

Шаг 1. Поступление суммы займа от учредителя на расчетный счет

Получите понятные самоучители 2021 по 1С бесплатно:

Шаг 2. Начисление процентов за пользованием займом за август

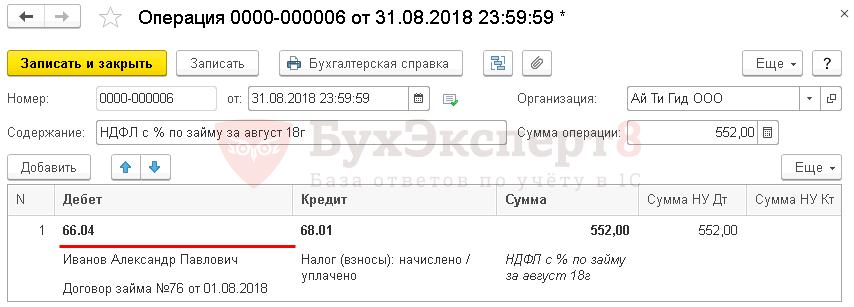

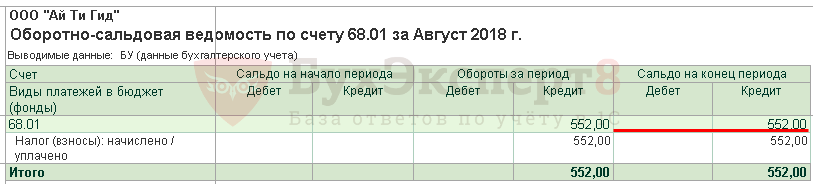

Шаг 3. Начисление и удержание НДФЛ с физ. лица в БУ

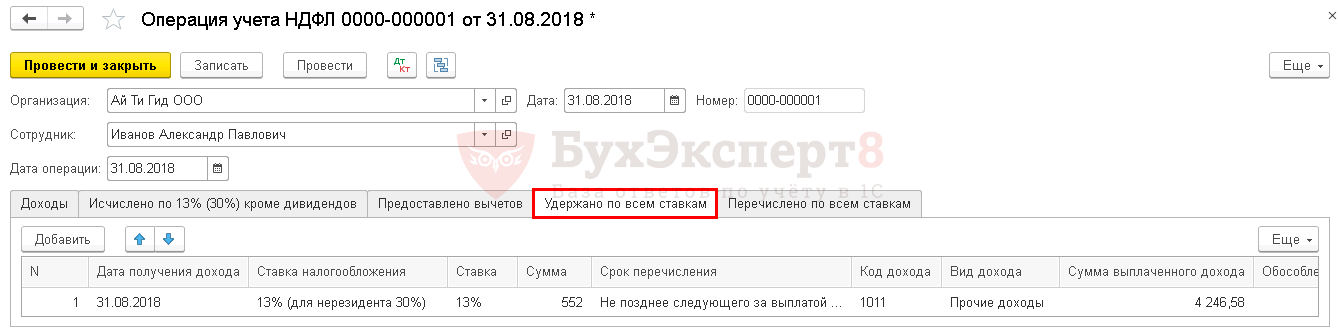

Организация налоговый агент исчисляет и удерживает НДФЛ с дохода (пп. 1 п. 1 ст. 208 НК РФ):

4 246,58 руб. х 13% = 552 руб.

НДФЛ — всегда в полных рублях, округление по правилам математики.

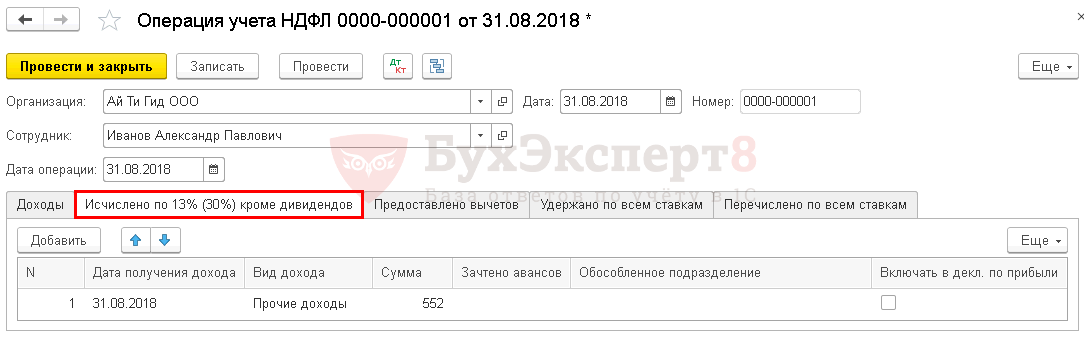

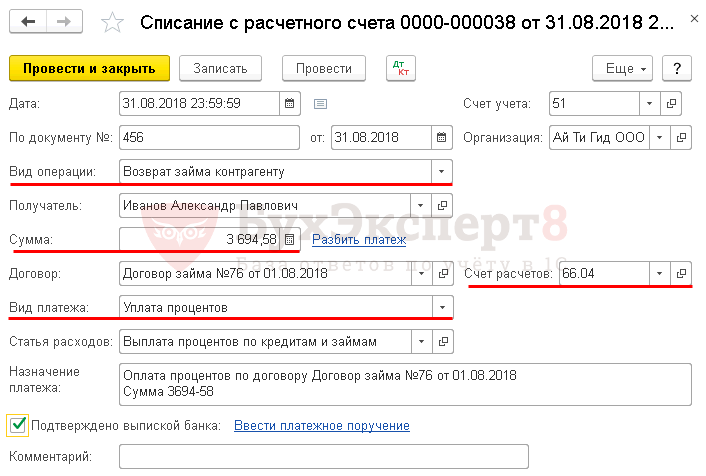

Заполните документ по образцу ниже:

Шаг 4. Отражение НДФЛ с физ. лица в регистре НДФЛ

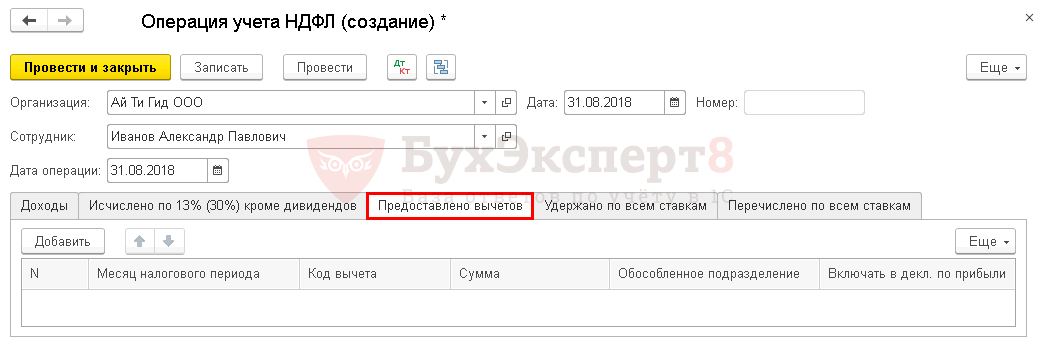

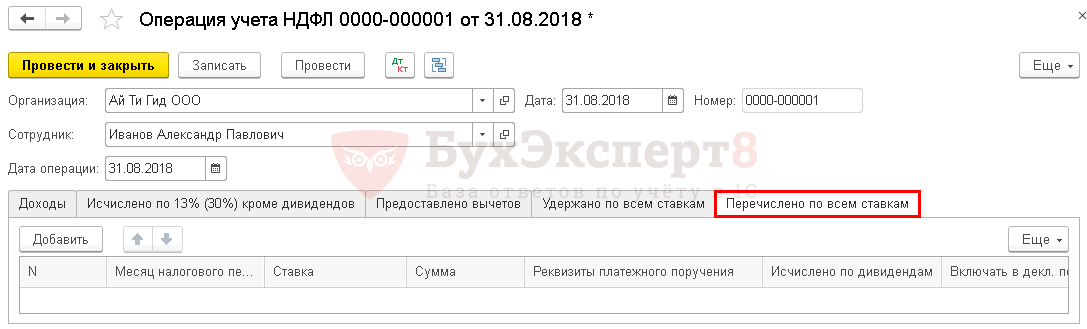

Заполните документ по образцу ниже:

Заполните сумму НДФЛ, удержанную с физ. лица в месяце выплаты дохода.

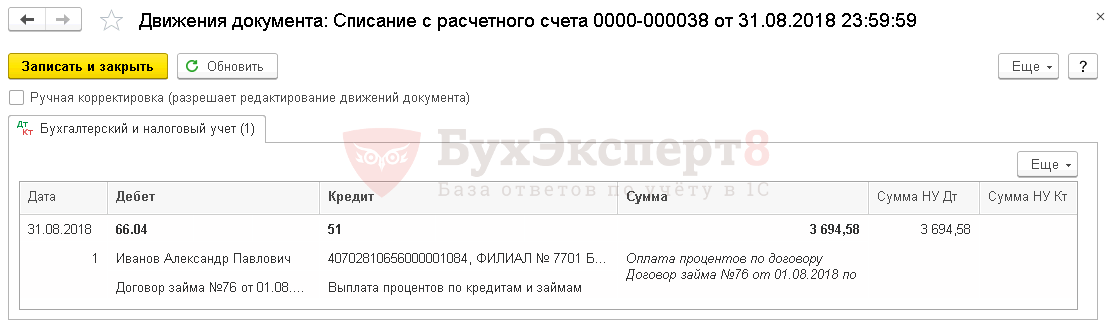

Шаг 5. Перечисление процентов по займу учредителю

4 246,58 руб. — 552 руб. = 3 694,58 руб. — сумма процентов по займу к перечислению после удержания НДФЛ.

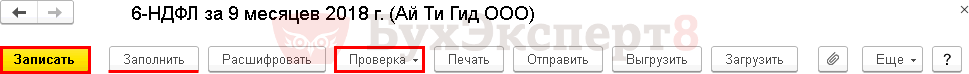

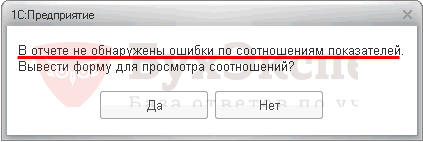

Шаг 6. Проверка расчетов, регистров НДФЛ и отчета 6-НДФЛ

Отчет следует Записать и Проверить перед отправкой в ИФНС.

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда подробнее смотрите в разделе семинара НДФЛ

Если Вы еще не являетесь подписчиком системы БухЭксперт8:

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(6 оценок, среднее: 5,00 из 5)

Новая форма расчёта 6‑НДФЛ с 2021 года

ФНС утвердила форму 6-НДФЛ, которую надо использовать с отчётности за I квартал 2021 года. Главное изменение — в состав расчёта включили справку 2-НДФЛ. Она стала новым приложением. Но есть и другие важные изменения.

Чем отличается новая форма

Изменения утверждены Приказом ФНС от 15.10.20 № ЕД-7-11/753@. Он вступает в силу начиная с расчёта за I квартал 2021 года.

Как и прежде, расчёт составляют нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В него входят титульный лист, Раздел 1 и Раздел 2. Но в отличие от предыдущей формы, Раздел 1 заполняют информацией за последние 3 месяца, а Раздел 2, наоборот — данными нарастающим итогом с начала года.

Титульный лист

Титульный лист привели в соответствие с другими формами отчётности — изменили названия полей для указания периода, за который представляется расчёт:

При лишении полномочий или закрытии обособленного подразделения в поле «Форма реорганизации (ликвидация)» теперь нужно указывать код «9».

Раздел 1 «Данные об обязательствах налогового агента»

В Разделе 1 указывают сроки перечисления и суммы удержанного налога за последние три месяца отчётного периода. Теперь заполнять раздел станет гораздо проще. В отличие от предыдущей формы, не нужно указывать даты фактического получения дохода, даты удержания налога и суммы полученного дохода.

В новом разделе 1 указывают:

Количество заполненных строк с полями 021–022 зависит от числа доходов, налоги с которых нужно перечислить в разные сроки, например зарплата, больничные, дивиденды и пр. Значение в поле 020 должно быть равно сумме значений из полей 022.

Если зарплату на карты работников всегда перечисляют 10 числа и других выплат нет, то Раздел 1 за I квартал заполняют так:

Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днём выплаты дохода (п. 6 ст. 226 НК РФ).

Например, в раздел 1 расчёта за I квартал включается сумма налога, удержанная с декабрьской зарплаты, выплаченной в январе (в первом месяце из трёх последних отчётного периода).

Кроме того, в Раздел 1 добавили строки для отражения сумм налога, которые налоговый агент вернул налогоплательщикам (поля 030 и 032) и дат, в которые он возвращён (поле 031). Аналогично строкам для удержанного НДФЛ количество строк 031 и 032 должно быть равно количеству дат возврата налога, а показатель в строке 030 должен быть равен сумме строк 032.

Раздел 2 «Расчёт исчисленных, удержанных и перечисленных сумм НДФЛ»

В Разделе 2 отражают обобщённые по всем физлицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода. Раздел 2 заполняется по каждой налоговой ставке, применяемой в налоговом периоде.

Новшеством стало выделение из общей суммы начисленного дохода, в том числе:

Раньше выделяли только сумму начисленных дивидендов.

В отличие от старой формы, в новом Разделе 2 нет полей для отражения итоговых значений по всем ставкам. Поля раздела заполняются обобщёнными по всем физлицам значениями нарастающим итогом с начала налогового периода по соответствующей налоговой ставке, в том числе:

Например, если в организации 5 работников и зарплата каждого из них 20 000 рублей в месяц (вычеты не предоставляются), то Раздел 2 расчёта за I квартал для ставки 13 % будет выглядеть так:

Особенности заполнения Раздела 1 и Раздела 2

Разделы 1 и 2 заполняются по каждой налоговой ставке, применяемой в налоговом периоде.

В них появились поля «Код бюджетной классификации». В разделе 1 в поле 010 и в разделе 2 в поле 105 надо указывать КБК, соответствующий налоговой ставке. Так, для НДФЛ по ставке 15%, относящейся к доходам свыше 5 млн рублей, нужно указать КБК — 182 1 01 02080 01 0000 110 (Приказ Минфина от 12.10.2020 № 236н).

Например, если единственному работнику в 2021 году выплачивается ежемесячно заработная плата в размере 700 000 рублей (вычеты не предоставляются), то за налоговый период сумма дохода составит 8,4 млн рублей. Это больше 5 млн рублей, значит НДФЛ будет исчислен по прогрессивной ставке. С момента превышения дохода 5 млн рублей разделы 1 и 2 в расчете 6-НДФЛ за 2021 год надо заполнять в двух экземплярах: один для ставки 13%, второй для ставки 15%.

Пример заполнения раздела 2 за отчетный период — 2021 год:

1. Доход, не превышающий 5 млн рублей и НДФЛ по ставке 13%

2. Доход, превышающий 5 млн рублей и НДФЛ по ставке 15%

Приложение 1 — «Справка о доходах и суммах налога физического лица»

Главное отличие новой формы расчёта в том, что в его состав включена «Справка о доходах и суммах налога физического лица» — бывшая справка 2-НДФЛ.

Справка практически аналогична форме 2-НДФЛ и содержит те же:

Но из нее исключены сведения о налоговом агенте, периоде, налоговом органе и признак. Ещё она отличается от формы 2-НДФЛ тем, что дополнена разделом 4, где следует отражать доход, с которого налоговый агент не удержал налог, и саму сумму неудержанного налога.

За 2020 год и ранее сообщение о невозможности удержания налога, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога представлялось отдельной формой 2-НДФЛ с признаком 2 (4 — если представлялась правопреемником).

Справку нужно заполнять только при составлении 6-НДФЛ за отчётный период — календарный год. Но если организация ликвидируется или ИП с наёмными работниками прекращает деятельность до окончания налогового периода, то в расчёт за конечный отчётный период включается справка. При этом на титульном листе в поле «Отчётный период» должен быть указан один из кодов:

Из этого следует, что если организация ликвидируется, например, в феврале 2021 года, то нужно представить расчёт 6-НДФЛ по новой форме, включив в него справки за период с 1 января до даты ликвидации. При этом на титульном листе надо отразить, что организация ликвидируется:

Если требуется скорректировать данные, указанные в уже сданных справках, нужно представить уточнённый расчёт 6-НДФЛ, включив в него корректирующие (аннулирующие) справки. При этом в поле «Номер корректировки сведений» указываются:

При составлении первичной справки в поле «Номер корректировки сведений» проставляется «00».

Правила заполнения разделов 1, 2, 3 справки и приложения к ней — «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» — аналогичны правилам заполнения 2-НДФЛ.

Не изменилась форма «Справка о доходах и суммах налога физлица» (приложение 4 к приказу), которую налоговые агенты выдают по заявлениям физлиц.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Самые важные статьи на почту раз в месяц

Екатерина Каретникова, Нужно ли доход по договору аренды включать в поле 113 нового расчета 6-НДФЛ?

Дата публикации 07.04.2021

Вопрос аудитору

Организация арендует помещения у физических лиц, которые не являются работниками. По условиям договоров аренды организация удерживает НДФЛ с оплаты по договору и перечисляет его в бюджет. По каким строкам нового расчета 6-НДФЛ необходимо отразить доход в виде аренды?

С отчетности за первый квартал 2021 года действует новый расчет 6-НДФЛ, форма и порядок заполнения которого утверждены приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ (далее – Приказ).

В разделе 2 расчета 6-НДФЛ указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода (п. 4.1 Приложения № 2 к Приказу).

В разделе 2 расчета 6-НДФЛ указываются, в частности (п. 4.3 Приложения № 2 к Приказу):

в поле 110 – сумма начисленного дохода нарастающим итогом с начала налогового периода;

в поле 111 – обобщенная по всем физическим лицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода;

в поле 112 – обобщенная по всем физическим лицам сумма начисленного дохода по трудовым договорам (контрактам);

в поле 113 – обобщенная по всем физическим лицам сумма начисленного дохода по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг).

В соответствии со ст. 606 Гражданского кодекса РФ по договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование.

Как было указано выше, по полю 113 раздела 2 расчета 6-НДФЛ отражаются выплаты по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг). Договор аренды не относится к таким договорам. Следовательно, этот доход по полю 113 раздела 2 расчета 6-НДФЛ отражать не нужно.

Отметим, что контрольными соотношениями показателей расчета 6-НДФЛ, которые утверждены письмом ФНС России от 23.03.2021 № БС-4-11/3759@, не предусмотрено равенства между полем 110 раздела 2 и суммой полей 111, 112 и 113 раздела 2 расчета 6-НДФЛ. Следовательно, отсутствие этого равенства не является нарушением контрольных соотношений по названным строкам.

Исходя из этого, отражение выплат по договору аренды помещения у физлица, который сотрудником не является, возможно только в строке 110 раздела 2 расчета 6-НДФЛ. А в поле 113 эту сумму включать не нужно.

Этот порядок реализован в учетных решениях 1С.