как ответить на сообщение по транспортному налогу при расхождениях

Подготовлена форма ответа налоговой инспекции на пояснения плательщика по сообщениям об исчисленной сумме транспортного и земельного налогов

| pressmaster / Depositphotos.com |

Если организация будет несогласна с исчисленным налогом или с указанной в сообщении суммой уплаченного им налога, то он может направить в инспекцию пояснения и документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога, обоснованность применения пониженных налоговых ставок, налоговых льгот или наличие оснований для освобождения от уплаты налога. Подаются такие документы в течение десяти дней со дня получения сообщения об исчисленной сумме налога (п. 7 ст. 263, п. 5 ст. 397 НК РФ).

Представленные налогоплательщиком-организацией пояснения и документы рассматриваются налоговым органом в течение месяца со дня их получения. При определенных обстоятельствах этот срок может быть продлен еще на месяц. В течение этого периода инспекция должна проинформировать налогоплательщика о своем решении. Если же сумма налога изменилась, то в течение десяти дней после направления такого сообщения налоговый орган направляет налогоплательщику уточненное сообщение об исчисленной сумме налога.

Налоговая служба разработала форму ответа на представленное налогоплательщиком пояснение и документы (письмо ФНС России от 6 ноября 2019 г. № БС-4-21/22635@). В таком ответе указывается наименование налогового органа, составившего его, перечисляются документы, направленные налогоплательщиком (с указанием реквизитов сопроводительного письма), а также реквизиты сообщения об исчисленной налоговым органом сумме транспортного или земельного налога. Далее излагаются результаты рассмотрения с обоснованием принятия или отклонения доводов налогоплательщика.Если по результатам рассмотрения пояснений и документов сумма налога, указанная в сообщении об исчисленной сумме налога, изменилась, то в ответе делается пометка о направлении налоговым органом налогоплательщику уточненного сообщения.

Что делать, если вы не согласны с суммой налога от инспекции?

Скоро нам всем предстоит начать применять на практике новшества, которые введены с этого года по транспортному налогу. Декларацию по налогу не сдаем, но рассчитываем его сами и платим в новый срок. А уж потом могут начаться недоразумения, когда в бумаге, полученной от налоговой, мы увидим сумму налога, которую она рассчитала. Вариантов действий может бы несколько.

Как платить транспортный налог в 2021 году

С 2021 года для организаций – плательщиков транспортного налога введен новый единый срок его уплаты:

Сообщения о суммах транспортного налога, которые должны заплатить владельцы ТС в бюджет, будет рассылать налоговая инспекция (одним из возможных способов: по ТКС, через личный кабинет налогоплательщика, по почте заказным письмом или вручать лично руководителю или представителю фирмы под роспись).

Сообщения составляются на основе имеющейся у инспекции информации о ТС. Это информация от регистрирующих органов и сведения от собственников об имеющихся льготах.

Сообщите о льготах

Если на дату формирования сообщения у налоговой не будет сведений о льготе, налог она рассчитает без ее учета.

Поэтому заявления о льготах за 2020 год ФНС рекомендует представить в течение 1 квартала 2021 года.

Заявление можно подать в любую инспекцию. Если документов, подтверждающих право на льготу, в инспекции нет, она самостоятельно запросит сведения у регистрирующих органов по информации, которую вы указали в заявлении.

Заявление нужно составить по форме, утвержденной приказом ФНС от 25 июля 2019 г. № ММВ-7-21/377@. По результатам рассмотрения заявления инспекция направит организации уведомление о предоставлении льготы либо сообщение об отказе (п. 3 ст. 361.1 и п. 10 ст. 396 НК РФ).

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Что делать, если в сообщении окажется другая сумма

После получения сообщения нужно сравнить сумму налога, исчисленную налоговым органом, с суммой, которая была рассчитана и уплачена вами.

Они могут совпасть. Это самый хороший вариант, который не потребует от вас никаких действий, кроме, пожалуй, проверки того, как вы отразили начисление транспортного налога в бухучете.

Если вы начислили и заплатили налога больше, чем указала инспекция в своем сообщении, сумму переплаченного транспортного налога можно вернуть или зачесть (ст. 78 НК РФ).

Если инспекция прислала вам сообщение без учета имеющихся у вас льгот, в течение 10 дней с момента его получения подайте пояснения и документы. Сделать это нужно в течение 10 дней со дня получения сообщения (п. 6 ст. 363 НК РФ).

О результатах рассмотрения вам сообщат. Если льгота подтвердится, инспекция сделает перерасчет налога и направит вам уточненное сообщение в течение 10 дней после его составления.

Пояснения и документы инспекция должна рассмотреть в течение 1 месяца со дня получения. По решению руководства срок может быть продлен еще на 1 месяц (абз. 1 п. 7 ст. 363 НК РФ).

Если же ваше право на льготу не подтвердится, вам зафиксируют недоимку и начнут ее взыскивать. А вам нужно будет ожидать требование об уплате налога в соответствии с пунктом 1 статьи 70 НК РФ (абз. 3 п. 7 ст. 363 НК РФ). Это самый неблагоприятный результат нового порядка расчета транспортного налога.

Транспортный налог в бухучете и в базе по прибыли

Нам осталось только вспомнить, как отражать начисление транспортного налога в бухучете что делать, если вы ошиблись с расчетом.

Согласно ПБУ 10/99 (утв. приказом Минфина от 6 мая 1999 г. № 33н) транспортный налог относится к расходам по обычному виду деятельности. Выбор проводок связан с тем, где используется ТС:

Если ТС используют в деятельности, не связанной с основной, налог нужно будет отразить в прочих расходах и сделать проводку:

Проводки формируются на основании справки бухгалтера. Расчет транспортного налога делают в последний день отчетного (налогового периода) – квартала или года. В этот же день делают проводку о начислении в бухучете.

Транспортный налог учитывается в налоговой базе по прибыли в составе прочих расходов (ст. 264 НК РФ).

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Проводку об уплате начисленной суммы налога делают по факту перечисления денег с расчетного счета. Предельные сроки теперь одинаковые по всем регионам.

А что же делать, если начисленная вами сумма не совпала с суммой налога, указанной в сообщении из налоговой, и вы в результате были вынуждены с этой новой суммой согласиться?

Во-первых, доплатить налог, если вы его недоплатили. Если переплатили – зачесть или вернуть.

Во-вторых, внести исправления в бухгалтерский учет. Порядок исправления зависит от периода обнаружения ошибки и ее существенности.

В третьих – пересчитать налог на прибыль за 2020 год. Это нужно сделать и в случае переплаты транспортного налога, и в случае недоплаты. В случае переплаты вы налог на прибыль занизили, в случае недоплаты – завысили. В общем случае ошибку в налоге на прибыль исправляют в том периоде, за который она была фактически допущена. Но иногда это можно в периоде обнаружения – при некоторых условиях.

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Выбор читателей

Новые правила взыскания алиментов вступили в силу. А вот будут ли работать?

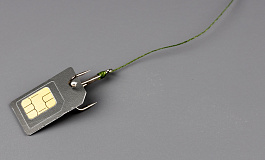

Сим-карты компании под контролем: проверьте регистрацию на госуслугах

Алименты с больничного: что нового с 11 ноября 2021 года

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

ФНС разработала форму ответа на пояснения по земельному и транспортному налогам

ФНС подготовила типовую форму ответа на пояснения по земельному и транспортному налогу. Об этом сообщается в письме от 06.11.2019 № БС-4-21/22635@.

Ведомство напоминает, что с 2021 года начинают действовать нормы Федерального закона от 15.04.2019 № 63-ФЗ. В соответствии с ними организации освобождаются от отчетности по транспортному и земельному налогам.

Исчислять указанные налоги будут сами инспекции, после чего им только останется направить налогоплательщикам соответствующие сообщения.

В случае несогласия организации с суммой исчисленных или уплаченных налогов она может направить в инспекцию свои пояснения и подтверждающие документы. Эти пояснения и документы рассматриваются налоговиками в общем случае в течение месяца. После чего инспекция должна проинформировать налогоплательщика о своем решении и в случае необходимости направить в его адрес уточненное сообщение об исчисленной сумме налога.

Типовую форму ответа налоговых органов на представленное налогоплательщиком пояснение и документы ФНС приложила к письму № БС-4-21/22635@.

Организации не освобождаются от сдачи налоговых деклараций по транспортному и земельному налогам за 2019 год. Налоговые декларации необходимо будет сдать в ИФНС не позднее 1 февраля года, следующего за истекшим налоговым периодом (ст. 363.1 НК РФ). Декларации за 2019 год сдаются не позднее 3 февраля 2020 года (1 февраля – суббота, нерабочий день).

Декларация по транспортному налогу сдается в ИФНС по месту нахождения транспортных средств. Плательщики, отнесенные к категории крупнейших, сдают декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

С 2020 года для организаций вводится заявительный порядок предоставления льгот по транспортному и земельному налогам (Федеральный закон от 29.09.2019 № 325). Для получения льгот в ИФНС необходимо будет направить заявление по форме, утвержденные приказом ФНС от 25.07.2019 № ММВ-7-21/377@.

Заявление будет рассматриваться инспекцией в течение 30 дней. Если инспекция направит запрос о предоставлении дополнительных сведений, указанный срок может быть продлен на 30 дней. По результатам рассмотрения заявления организация получит уведомление о предоставлении налоговой льготы либо сообщение об отказе.

Земельный и транспортный налоги: первые проблемы после отмены деклараций. Движимость-недвижимость тоже не дает скучать

Обычно бухгалтеры рады отмене отчетов, но с 2021 года, с отменой деклараций по транспортному и земельному налогу, вопросов стало кажется еще больше, чем раньше. Например, когда ждать извещения о сумме к уплате от ФНС или что делать, если налог почему-то не совпадает с вашими расчетами? Как сообщить налоговой службе о льготах? Декларацию по налогу на недвижимое имущество не отменили, но зато до сих пор упрощенцы путаются — когда платить и сдавать, а когда нет.

Чего ждать от ФНС и в какие сроки платить налоги

С 2021 года ФНС сама будет сообщать о том, каким вышел земельный и транспортный налог за прошлый год. По информации налоговой службы сообщения о налогах за 2020 год будут рассылаться в течение 2 квартала 2021 года. При этом срок уплаты для обоих видов налогов — 1 марта — уже прошел. Т.е. по факту сообщения придут после уплаты.

Как долго ждать сообщения?

Сроки указаны в п. 4 статьи 363 НК РФ:

Если уведомление от ФНС до вас так и не добралось, придется самостоятельно передать в налоговую данные об имуществе — автомобилях и участках до 31 декабря 2021 года, т.е. до конца текущего налогового периода (п. 2.2 ст. 23 НК РФ). Форма уведомления утверждена Приказом ФНС от 25.02.20 № ЕД-7-21/124@.

От расчета налогов организации по прежнему не освобождены, авансовые платежи необходимо самостоятельно рассчитать и платить. В 2021 году сроки по ним:

По налогу на имущество декларацию нужно сдавать как и раньше. Но с 2020 года не требуется предоставлять авансовые расчеты по налогу в течение года, только годовую декларацию (ФЗ № 63-ФЗ от 15.04.2019). Срок — до 30 марта.

Вроде бы все уже все сдали и заплатили. Но т.к. уведомления начали многим приходить только сейчас, а работа бухгалтера не проходит без сюрпризов, то стали появляться первые недопонимания и вопросы по правильности расчета налогов и учету имущества.

Не самый последний среди них — льготы.

Как сообщить о льготах по земельному и транспортному налогу

Для этого есть специальная форма, которая утверждена Приказом ФНС от 25.07.19 № ММВ-7-21/377@. Вот например как выглядит пара ее разделов:

Сообщить о праве на льготу теоретически можно в любое время. В НК нет каких-то конкретных сроков. Но сама ФНС рекомендовала сделать это еще в 1 квартале 2021 года, до того, как начнется активная рассылка сообщений о суммах налогов к уплате.

Не обязательно указывать муниципальное образование, достаточно выбрать в форме нужный регион и нажать «Найти»

Что имеем в результате? Путаница в суммах налога — ФНС может видеть недоимку, которой по факту нет, о льготах может узнать уже после направления сообщения, а налогоплательщики, получая уведомление, не понимают — должны они все таки бюджету или нет.

Если сумма пришла неверная, как опротестовать?

Судя по форумам и бухгалтерским группам в соцсетях, немало организаций получают «письма счастья» с неверными данными.

Правда советуем перед тем, как писать гневное письмо, все таки перепроверить информацию. Порой региональное законодательство меняется по-тихому и вы возможно не в курсе возникших перемен.

Рассматривать ваше письмо будут в течение месяца (или даже двух — ФНС вправе продлить срок рассмотрения). Затем вы или получите сообщение с новой суммой налога или требование, если налоговая все правильна посчитала, а вы налог не доплатили.

Важные моменты в расчете налогов:

Если ваше авто было уничтожено, к примеру, сгорело при пожаре, то исчисление налога прекратиться с 1-го числа месяца, в котором транспортное средство было утрачено. Но сама по себе ФНС об этом не узнает. Необходимо написать заявление (форма утверждена Приказом от 29.12.2020 № ЕД-7-21/972@) и приложить подтверждающие документы, рассматривается оно в течение 30 дней.

В противном случае налог будет начисляться до момента снятия авто с регистрации (см. Постановления АС Северо-Западного округа от 08.02.2021 по делу № А56-12586/2020).

Практически аналогичное положение действует и по налогу на имущество. Изменение кадастровой стоимости объекта будет учтено при расчете налогооблагаемой базы только если это прямо будет указано в п. 15 статьи 378.2 НК РФ или в законодательстве РФ, которое регулирует кадастровую оценку.

Теперь давайте посмотрим, какие вопросы больше всего тревожат бухгалтеров в связи с нововведениями.

Вопросы по транспортному налогу

Кто платит транспортный налог при лизинге?

Платит тот, на кого зарегистрировано ТС, т.к. этот вопрос стороны решают при заключении договора.

Какие авто относятся к дорогостоящим и как рассчитывать по ним налог?

Перечень дорогостоящих автомобилей (от 3 млн рублей) устанавливает Минпромторг ( смотреть перечень 2021 года ). Если ваше авто в него угодило, то рассчитывать транспортный налог придется с применением повышающих коэффициентов (от 1,1 до 3). Коэффициент зависит от года выпуска и средней стоимости автомобиля (пункт 2 статьи 362 НК РФ).

Нужно ли платить транспортный налог за автомобиль, приобретенный для перепродажи?

Для начала уточним — собственником авто организация может стать и без его регистрации. Одно с другим не связано. Но использование ТС без регистрации в ГИБДД может навлечь штрафы (от 5 000 до 10 000 рублей), к тому же налог платит тот, на кого авто зарегистрировано. Это либо старый либо новый собственник. Чтобы было понятнее, рассмотрим практические ситуации:

Пример 1: ООО купило авто у гражданина Иванова 30 апреля 2021 года. 5 мая организация продала автомобиль другому физлицу — Петрову. При этом не поставила авто на учет в ГИБДД и в ПТС был сразу вписан новый владелец машины. Компания ничего не нарушила. На постановку на учет дается 10 календарных дней, в течение этого времени можно без всяких последствий продать ТС не занимаясь его регистрацией.

Единственная проблема, которая может возникнуть — в ГИБДД автомобиль числится за Ивановым, а Петров принесет договор купли-продажи с ООО. В этом случае лучше прямо в договоре указать на каком основании организация владеет авто и сослаться на договор купли-продажи с Ивановым. В любом случае у инспектора есть право запросить дополнительные документы, если возникнут какие-то сомнения.

Транспортный налог организация не заплатит вообще, т.к. даже не успела зарегистрировать ТС на себя.

Пример 2: Компания купила у другой организации экскаватор 8 апреля 2021 года. 16 апреля техника была поставлена на учет в Гостехнадзоре (обратите внимание — не в ГИБДД), но 20 апреля руководителю компании предложили хорошую цену за экскаватор и он решил его продать. Сделку быстро оформили и уже 28 апреля новый владелец поставил технику на учет.

Таким образом удается избежать двойного налогообложения и за переходный месяц обязательно кто-то заплатит.

Вопросы по земельному налогу

В 2020 году в связи с пандемией в соответствии с Федеральным законом от 08.06.2020 № 172-ФЗ ИП и организации, работающие в наиболее пострадавших отраслях получили освобождение от уплаты земельного налога за 2 квартал (кстати и от транспортного и от налога на имущество тоже). Надо ли как-то заявить об этой льготе по аналогии с другими, подав заявление?

Нет, специально сообщать ФНС, что у вас есть такое право не нужно. Налоговая должна сама произвести перерасчет. Ели посмотрите на форму заявления в статье выше, то там даже не предусмотрено указание отсылок к ФЗ, а только к региональному законодательству.

Если же ФНС почему-то не пересчитали налоговые обязательства и требует уплаты налога за 2 квартал 2020 года, то придется идти путем возражений и жалоб. Рекомендуем не просто ссылаться на норму ФЗ, но и подтвердить свой статус, дающий право на поддержку — например, приложить выписку из ЕГРЮЛ, где указан основной вид деятельности, выписку из Реестра СМП для подтверждения статуса малого предприятия.

Договор купли-продажи земельного участка заключен 8 февраля 2021 года, 11 мая 2021 года подписан акт передачи, регистрация в ЕГРН 14 мая, приказ о вводе в эксплуатацию от 17 мая. С какой даты отсчитывать срок для расчета земельного налога?

Ориентироваться нужно на день государственной регистрации права в Реестре. Права на земельной участок, согласно гражданскому законодательству, подлежат государственной регистрации и расчет налога будет производится (как и в случае с транспортом) по новому собственнику именно со дня внесения записи в Реестр.

Как узнать кадастровую стоимость, из которой будет производиться расчет налога?

Вопросы про налог на недвижимость

Наверное самые популярные вопросы касаются уплаты налога налогоплательщиками, применяющими УСН.

Организация применяет УСН, имеет в собственности недвижимое имущество. Нужно ли подавать декларацию?

Организации на УСН сдают декларацию и уплачивают налог только по недвижимости, налоговая база по которой определяется, исходя из кадастровой стоимости (пункт 2 статьи 346.11 НК РФ, п.п 2 пункта 1 статьи 374 НК РФ).

Если у организации есть разные объекты недвижимости — облагаемые и не облагаемые налогом, то необлагаемые объекты в декларации не указываются.

Как понять относится конкретное имущество у организации на УСН к облагаемому или нет?

Получается, что некоторые объекты могут даже отсутствовать в перечне, но при этом упрощенцы все равно должны уплачивать с них налог. К примеру, с квартиры, которая приобретена для проживания сотрудников или с гаража для рабочего автомобиля.

Поэтому проще всего сначала изучить местное законодательство, а в случае сомнений направить запрос в ФНС для дачи разъяснений.

К новой декларации по налогу на имущество организаций есть раздел с движимым имуществом. Значит ли это, что и по движимому имуществу нужно уплачивать налог и сдавать декларацию?

Новая форма декларации утверждена Приказом от 09.12.2020 № КЧ-7-21/889@. В ней действительно есть такой раздел. Но заполняют его только те, кто имеет облагаемое налогом недвижимое имущество и подает декларацию по нему. Т.е. если у вас есть необлагаемая налогом недвижимость и / или движимое имущество — подавать декларацию не надо.

Если у вас есть объекты, подлежащие налогообложению, то кроме них, нужно включать в декларацию информацию и о движимом имуществе, учтенном у организации в качестве основных средств, но налог с такого имущества платить (по крайней мере пока) не нужно.

Сопутствующий вопрос обычно такой — а как различать движимое и недвижимое имущество?

На самом деле в законе все не так однозначно, например, в отношении движимого имущество сказано, что это деньги, ценные бумаги, а также все, что не относится к недвижимому имуществу (пункт 2 статьи 130 ГК РФ). Поэтому придется действовать методом исключения. Проблема в том, что отнесение объекта к недвижимости не слишком однозначное.

Можно выделить несколько признаков недвижимости:

На самом деле в данном вопросе стоит обращать внимание на судебную практику. А она очень разношерстная.

Нельзя сказать, что эти дела решились в пользу налогоплательщиков.

Кстати, Правительство рассматривает возможность вернуться к взиманию налога с движимого имущества (с этими целями собирается информация о нем в составе деклараций). Один из аргументов — прекращение споров по разделению имущества на движимое и недвижимое. Ну да, если все облагается налогом чего тут спорить?

Организация владеет автомобилем, компьютерами, каждый стоимостью свыше 100 000 рублей и несколькими киосками (движимое имущество). Нужно ли подавать декларацию и включать информацию о таком имуществе в декларацию?

Выше мы уже сказали, что декларация не подается, если организации в собственности имеется только движимое имущество, т.к. оно не подлежит налогообложению. Поэтому владельцам авто, компьютеров и прочего аналогичного имущества волноваться не стоит.

Предприниматель имеет право на получение льготы по налогу на имущество, по объектам, которые использует в своей деятельности, какие документы могут подтвердить назначение использования недвижимого имущества?

Можно приложить любые документы, которые укажут на характер использования помещения. Например — КУДиР, где отражены доходы от деятельности, связанной с данным имуществом (сдача в аренду, к примеру), договоры аренды, фото- и видеосъемка помещений, техническая документация. Если ФНС не хочет верить документам — пригласите инспекторов посетить объект лично, у вас есть такое право.

Организация применяет ОСНО, купила здание, зарегистровала права на него, но не ввело его в эксплуатацию, надо ли уплачивать налог?

Сам по себе ввод в эксплуатацию не имеет значения для налогообложения. Если здание учтено на счете 01 и готово к использованию, то оно облагается налогом. Просто так оставлять объект числящимся на счете 08 (как пытаются некоторые) нельзя. Для этого нужны основания. К примеру, здание куплено в состоянии не позволяющем его нормальную эксплуатацию и требуется произвести ремонт. Тогда, пока объект не будет отремонтирован и введен в эксплуатацию и будет числиться на счете 08, он не облагается налогом.

Как отвечать на требования налоговой

Особенно если они странные

Если вы ИП или руководитель ООО, налоговая инспекция иногда присылает вам требования.

Я 16 лет работаю бухгалтером — сначала по найму, а теперь как ИП. Консультирую предпринимателей и веду учет. В статье расскажу, как отвечать на требования налоговой что-то пояснить или представить документы и почему делать это обязательно.

Зачем налоговая требует пояснения или документы

ИФНС может прислать требование, если у нее возникли к вам вопросы в следующих ситуациях.

Во время налоговой проверки. Она может быть выездной, то есть на территории налогоплательщика, или камеральной — когда ИП или ООО сдает декларацию, а налоговики проверяют ее у себя. Если ИФНС что-то непонятно, придется объясняться. Например, если в отчетности написано одно, а в документах, которые находятся в налоговой, — другое.

Когда проверяют конкретную сделку вне налоговых проверок. Например, фирма купила нежилое помещение. Налоговая инспекция считает, что продавец не уплатил положенные налоги, и проверяет именно эту сделку, запрашивая документы у продавца и покупателя.

Когда надо ответить на требование

Как присылают требования. Требование из ИФНС может прийти по почте или электронно. А иногда его даже вручают лично: например, когда предпринимателя вызывают в налоговую и уже там отдают требование. У требований во время камеральной проверки есть свои особенности — о них расскажу ниже.

Если организация или ИП сдает отчетность через интернет, то требование придет электронно. Обычно, если предприниматель или компания ведет электронный документооборот, операторы ЭДО сами сообщают о требовании по смс или электронной почте, чтобы оно не потерялось.

Сроки на ответ. После того как пришло электронное требование, есть 6 рабочих дней, чтобы отправить квитанцию о приеме. Если этого не сделать, через 10 дней ИФНС заблокирует расчетный счет.

Когда налогоплательщик отправит квитанцию, начинает течь срок исполнения требования. Для представления документов это 5 или 10 рабочих дней, для пояснений — 5 рабочих дней. Этот срок указан в требовании. Все сроки считаются в рабочих днях.

Если требование пришло обычной почтой, оно считается полученным на шестой день после отправки. Возможные задержки на почте — проблема налогоплательщика.

Если налоговики вручают требование лично, то делают это под подпись — надо расписаться в экземпляре ИФНС, подтвердив, что вы требование получили. С этого момента начинает течь срок представления документов.

Как продлить срок для ответа. Можно письменно попросить ИФНС об отсрочке. Сделать это надо не позже чем на следующий рабочий день после дня, когда получите требование.

Просьба об отсрочке составляется по утвержденной ФНС форме — в виде уведомления о невозможности представить документы или информацию в срок. Можно отправить просьбу через интернет или отнести лично — важно, чтобы был документ, подтверждающий отправку: подпись инспектора, который принял уведомление, или квитанция оператора ЭДО.

Основанием для отсрочки может быть командировка или болезнь руководителя. Или то, что налогоплательщику надо копировать много документов.

Предоставить отсрочку — право налоговой инспекции, а не обязанность. Поэтому отсрочку могут и не дать.

Что будет, если не ответить

Если проигнорировать требование о представлении документов, грозит штраф — 200 Р за каждый непредставленный документ о своей деятельности.

Если налоговики попросили пояснить или уточнить налоговую декларацию и вы ее уточнили — этого достаточно, дополнительные письма можно не писать. Но если не уточнить декларацию или не объяснить письменно, что в ней все верно, — грозит штраф. Игнорировать требования налоговой — дорогое удовольствие, поэтому отвечать на них надо обязательно.

Как правильно отвечать

На требование что-то пояснить необходимо ответить письменно. Еще нужно зафиксировать, что ответ передан в налоговую, — квитанцией оператора электронного документооборота или подписью и штампом инспектора. К пояснениям можно приложить подтверждающие документы, но это необязательно.

Если требование поступило во время камеральной проверки декларации по НДС, то пояснения надо передать электронно по утвержденному ФНС формату. Во всех остальных случаях пояснения можно составить в свободной форме и передать в инспекцию лично, по почте или электронно. Это относится и к требованию налоговой представить документы.

На требование представить документы. Когда ИФНС просит документы, надо представить их копии, заверенные налогоплательщиком. Не надо заверять копии нотариально или отдавать оригиналы: налоговики не будут копировать их за свой счет. Они вправе ознакомиться с оригиналами, но не более того.

На каждой копии должно быть написано «копия верна», дата, должность, подпись и расшифровка подписи того, у кого есть право заверять документы. Документы ИП может заверять сам предприниматель, ООО — руководитель фирмы. Они могут передавать свое право подписи по доверенности.

Многостраничные документы нужно прошить и заверить одной надписью в месте прошивания. Есть и другие правила, как заверять бумажные документы, — им посвящено приложение 18 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@.

Документы надо передавать по описи, чтобы было документальное доказательство того, что вы свою обязанность выполнили. Если передаете документы в ИФНС лично, в описи должен расписаться сотрудник инспекции. Если отправляете почтой, опись подписывает оператор почтовой связи. Если электронно, то оператор ЭДО формирует электронную квитанцию.

Через ЭДО можно отправить электронные документы — те, что изначально были в электронном виде и подписаны электронной подписью, или сканы бумажных документов, заверенные ЭП.

Так процесс должен выглядеть в идеале. Но иногда налоговая хитрит или пишет в требовании то, что трудно понять и на что еще труднее ответить. Вот какие могут быть сложности с требованиями от налоговой и как на них реагировать.

Как должно быть. Если требование пришло по результатам камеральной проверки декларации, срок ответа на него — 5 рабочих дней. Такое требование приходит, если налоговики считают, что в декларации есть ошибки, противоречия и несоответствия имеющейся у них информации. Тогда ИФНС потребует дать пояснения или исправить декларацию.

Есть еще несколько поводов для требований от налоговой по закону. Например:

Ограничения по срокам есть не только у налогоплательщика, но и у ИФНС. Она вправе направлять требования в рамках камеральной проверки в течение 3 месяцев со дня, когда компания или ИП представит декларацию или расчет. Исключение — когда требование направили в рамках дополнительных мероприятий налогового контроля.

Провести дополнительные мероприятия вправе руководитель налоговой инспекции в ходе проверки. Это возможно, например, если нужны еще какие-то доказательства нарушения налогового законодательства. Тогда могут запросить дополнительные документы за пределами трехмесячного срока.

Декларацию по НДС налоговики проверяют в течение 2 месяцев, но этот срок могут продлить до 3 месяцев — также по решению руководителя инспекции.

Если ИФНС пропустила срок, выставлять требование она не вправе.

Как бывает. Иногда налоговая инспекция пропускает трехмесячный срок камералки, а потом спохватывается и хочет задать какой-нибудь вопрос о прошедшем периоде.

Например, у одного ООО произошла такая история. Организация не вела деятельность, в штате числился единственный учредитель — генеральный директор. Зарплата не начислялась, ведь деятельности не было и директор находился в отпуске за свой счет.

За 2019 год компания сдала нулевую форму расчета страховых взносов, РСВ, так как начислений взносов с зарплаты директора не было. Организация была на общей системе налогообложения, поэтому за этот же год сдала декларацию по налогу на прибыль. В ней был внереализационный доход — это списание старой задолженности с истекшим сроком, не востребованной кредитором. ООО обязано ее списать и исчислить с нее налог на прибыль, что компания и сделала.

Налоговой инспекции это показалось подозрительным: доход есть, а зарплату не начисляли. Задать этот вопрос вовремя можно было в течение 3 месяцев со дня сдачи РСВ или декларации по налогу на прибыль за 2019 год. Но налоговики срок пропустили. Поэтому они пошли на маленькую хитрость.

После первого квартала 2020 года организация, как положено, сдала очередные расчеты и декларации, в том числе РСВ с нулевыми показателями. В срок для камеральной проверки РСВ за первый квартал 2020 года инспекция прислала требование, в заголовке которого запрашивала пояснения по РСВ за этот квартал. А в тексте требования речь шла о 2019 годе, который ее интересовал на самом деле.

Как отвечать на требование. Не надо поддаваться на провокацию. Спрашивали про первый квартал 2020 года — отвечать можно только про него. Главное — ответить.

Естественно, в этот период у компании никаких расхождений уже не было, поэтому она так и написала.

В требованиях по результатам камералки есть еще одна тонкость. Если подать уточненную декларацию или расчет, камеральная проверка первоначальной декларации прекращается, начинается камералка новой. Срок при этом начинает течь заново — со дня сдачи уточненной декларации. То есть сдали уточненную декларацию — продлили срок камеральной проверки.

Еще во время камералки налоговые инспекторы могут требовать пояснения, но не вправе требовать документы. Если только это прямо не предусмотрено налоговым кодексом: например, могут требовать счета-фактуры при камеральной проверке декларации по НДС с суммой налога к возмещению. Поэтому документы к пояснениям, как правило, прикладывать не нужно — достаточно письменно ответить на вопрос.

Как должно быть. Налоговая инспекция должна запрашивать пояснения, только если обнаружит какие-то ошибки и несоответствия. Какие именно ошибки и несоответствия — должно быть указано в самом требовании.

Как бывает. Чаще всего из текста требования хорошо понятно, что именно случилось и почему запрашивают пояснения. Но бывает и иначе.

Расхождение — это разница между декларацией и суммой, которую ИП получил через банк. В какую сторону — инспекция не написала. Тут возможны два варианта:

Во втором случае разница огромная.

Как отвечать на требование. В первую очередь надо проверить свою декларацию и документы, из которых вы брали суммы для нее. На УСН это книга учета доходов и расходов и банковская выписка — та, что выдал банк, а не автоматически загруженная в программу учета.

Чтобы исправить ошибку, можно подать уточненную декларацию. Подавать уточненку, если сумма налога завышена, — право, а не обязанность налогоплательщика. Если уточненную декларацию вы решили не подавать, достаточно просто ответить на требование.

Предпринимателю повезло, что он завысил доход в декларации по сравнению с реальным, а не занизил его. Иначе пришлось бы заплатить штраф — обычно 20% от неуплаченной суммы — и пени. Сдавать уточненную декларацию в этом случае было бы обязательно.

В итоге предприниматель ответил налоговой, что расхождения совсем небольшие — 2 тысячи. Выяснять, почему в требовании спрашивают про 4 млн, необязательно. Главное — ответить по существу.

Как должно быть. Требование могут прислать в рамках проверки контрагента — это так называемая встречная налоговая проверка, встречка. По встречке просят документы, которые подтверждают сделки с каким-то одним контрагентом. Если с ним было мало взаимоотношений, то ответить просто. Если встречка прилетела по ключевому поставщику или покупателю — придется много копировать.

Срок представления документов по встречной проверке — 5 рабочих дней. К требованию о представлении документов во время встречки прикладывается копия поручения той налоговой, что проверяет контрагента. Запросить могут договоры, счета, акты выполненных работ, акты сверок, оборотно-сальдовые ведомости и другие документы.

Как бывает. Я ИП уже много лет — и однажды получила в рамках встречной проверки требование представить счет, договор, акты приемки-сдачи услуг, акты сверки и платежные поручения по контрагенту-организации.

Памятник я заказывала в интернет-магазине, оплачивала личной картой — никаких документов по сделке, кроме квитанции об оплате, у меня не было.

Как отвечать на требование. Налоговая инспекция вправе запрашивать информацию, необходимую для проверки, не только у налогоплательщиков, но и у любых других лиц. Однако если сделка личная, то обычный гражданин не обязан составлять и хранить документы по ней.

Даже если вы ИП, требовать у вас могут только те документы, что служат основанием или подтверждением начисления или уплаты налогов и сборов, а также основанием для подтверждения расходов.

Поэтому на требование я ответила, что заказ у организации делала в личных целях, к предпринимательской деятельности он отношения не имеет. Акт приемки-сдачи работ не подписывала.

Как должно быть. Налоговая инспекция может писать письма: рассылать информационные сообщения, напоминать о сроках уплаты налогов, пояснять свое мнение. Это справочная информация для налогоплательщика. На такие письма отвечать не надо.

Как бывает. Почему-то иногда вместо писем налоговая предпочитает присылать требования.

Например, один предприниматель нанимал работников, платил им зарплату и сдавал все положенные отчеты, включая расчет по страховым взносам. Потом работники уволились, а предприниматель продолжил сдавать отчеты, но уже с нулевыми показателями на всякий случай, чтобы не получить штраф за несдачу расчета.

Его налоговая решила разъяснить предпринимателю, что сдавать нулевой РСВ ему не надо. А сообщить это решила требованием.

Как отвечать на требование. Получить такое требование гораздо приятнее, чем любое другое. Ведь здесь предпринимателя освобождают от части ежеквартальной рутины. Главное — на радостях не забыть, что на требование надо ответить. Отправить квитанцию, написать ответ и послать его в налоговую — обязанность налогоплательщика. Она не зависит от того, что написано в требовании.

Предприниматель ответил так: «Нулевой расчет по страховым взносам обязуюсь не сдавать».