как платить налог на вклад в банке

Налог на доходы с банковского вклада

Лиза продала бабушкину квартиру за 3 000 000 ₽, вырученные деньги положила в банк на депозит. В банке Лизу предупредили, что с 2021 года нужно платить подоходный налог с дохода по вкладам. Разберем, как Лизе рассчитать сумму налога и когда уплатить НДФЛ.

Что изменилось в законе о вкладах

Было: налогом облагались рублевые вклады, по которым процентная ставка превышала ключевую ставку Центробанка на 5 процентных пунктов. Например, с 10 февраля по 26 апреля 2020 года ключевая ставка Центробанка была — 6%. Получается, что налогом облагались рублевые вклады с процентной ставкой выше 11% годовых. Но средняя ставка по вкладам российских банков в феврале–апреле 2020 года, составляла от 5,3 до 5,5%.

До 2021 года вкладчики практически не платили НДФЛ с дохода по вкладам физлиц.

Аналогичная ситуация была со вкладами в иностранной валюте. Вкладчики платили НДФЛ, только если ставка превышала 9% годовых — таких ставок по вкладам в иностранной валюте в России давно не было. Средние процентные ставки по валютным вкладам обычно не превышает 0,3%.

Единичные вкладчики, доход которых по вкладам все-таки облагался налогом, самостоятельно ничего не рассчитывали и не платили. Банки исчисляли сумму налога и перечисляли деньги в бюджет, а вкладчик получил доход с депозита за минусом налога.

Налоговая ставка по доходам со вклада составляла: 35% — для налоговых резидентов и 30% — для нерезидентов.

Стало: с 2021 года действуют поправки в Налоговый кодекс. Как и раньше, платить налог нужно с процентов, которые превышают пороговое значение, но с 2021 года его считают так:

1 000 000 ₽ × ставку рефинансирования, установленную на 1 января того года, в котором вкладчик получает проценты. Все, что больше этой суммы, облагается НДФЛ 13%.

Налогом облагается общий доход по всем депозитам вкладчика. Если у вкладчика лежит по 700 000 ₽ в трех разных банках — он обязан уплатить налог со всех процентов.

Чтобы рассчитать размер дохода, нужно определить необлагаемую сумму. На 1 января 2021 года ставка рефинансирования составляла 4,25% — это значение будет действовать на протяжении всего 2021 года, даже если Центробанк в течение года несколько раз поменяет ставку. Необлагаемый доход в 2021 году равен:

1 000 000 × 4,25% = 42 500 ₽

С дохода по вкладу, который превышает эту сумму, необходимо уплатить подоходный налог по ставке 13%.

Пример: Предположим, что Лиза из нашего примера положила в банк 3 000 000 ₽ под 5% годовых. Ее доход со вклада за 2021 год составит: 3 000 000 × 5% = 150 000 ₽. Из полученного дохода нужно вычесть необлагаемую сумму — выше мы рассчитали, что в 2021 году необлагаемая сумма составляет 42 500 ₽. Остается узнать, с какой суммы Лиза должна уплатить налог и его сумму.

150 000 — 42 500 = 107 500 ₽ облагаются НДФЛ 13%

107 500 х 13% = 13 975 ₽ обязана уплатить Лиза.

Ставка в размере 4,25% действует только на 2021 год. В апреле 2021 года Центробанк поднял ключевую ставку до 5%. Если на начало 2022 года она не изменится, то необлагаемый доход составит: 1 000 000 × 5% = 50 000 ₽.

По валютным вкладам доход нужно пересчитать в рублях по курсу ЦБ на день фактического получения дохода.

При расчете суммы НДФЛ по валютным вкладам не учитывают изменения дохода из-за колебаний курса.

Какие вклады не облагаются налогом

Как уплатить налог

Лиза положила деньги в банк, который начисляет ей проценты с депозита. А налог с дохода взимают налоговики. Получается, что в такой ситуации задействовано три стороны: банк, налоговая служба и вкладчик (Лиза). Разберем, чем занимается каждая сторона.

Банки начисляют вкладчику проценты по договору депозита и выплачивают без удержания налога. С 2022 года банки обязаны подавать в инспекцию ФНС сведения о выплаченных процентах. Эти сведения банки подают до 1 февраля. Таким образом, если человек открыл несколько мелких вкладов в разных банках, то сведения обо всех суммах полученного дохода подадут к налоговикам.

Налоговый инспектор суммирует доходы, которые получил вкладчик по депозитам. Если доход превысит необлагаемый порог — инспектор рассчитает размер НДФЛ и отправит вкладчику налоговое уведомление до 1 ноября.

Если вкладчик зарегистрирован на сайте ФНС — он получит уведомление в личном кабинете налогоплательщика. Остальным вкладчикам налоговики вышлют заказное письмо по почте.

Вкладчик обязан уплатить налог по банковским вкладам до 1 декабря года, следующего за годом получения дохода. Налог за 2021 год нужно уплатить не позднее 1 декабря 2022 года.

Уплатить деньги можно в отделении банка, через платежный терминал, личный кабинет на сайте банка, личный кабинет на сайте налоговой или сервис ФНС «Заплати налоги». Пока на сайте налоговых служб нужные для оплаты вкладки отсутствуют. Скорее всего, они появятся в начале 2022 года.

Какой налог придется заплатить, если положить на депозит разные суммы

Рассмотрим разные сценарии.

Пример 1 — Лиза положила всю сумму в один банк под 4,5% годовых. Например, Лиза вносит деньги 1 января 2021 года и через год получает доход по депозиту:

3 000 000 × 4,5% = 135 000 ₽

До 1 февраля 2022 года банк передает в ФНС информацию о начисленных процентах. Из дохода налоговики вычитают сумму, необлагаемую налогом, и рассчитывают НДФЛ:

(135 000 — 42 500) × 13% = 12 025 ₽ необходимо уплатить Лизе до 1 декабря 2022 года.

Если Лиза опоздает с уплатой налога, за каждый день просрочки начисляют пеню. Размер пени рассчитывается по формуле:

Сумма задолженности × действующую ставку рефинансирования × 1/300

На 17 мая 2021 года ставка рефинансирования составляет 5%. Если она не изменится до декабря 2022 года, то за каждый день просрочки Лиза заплатит:

12 025 ₽ (сумма НДФЛ) × 5% (ставка рефинансирования) × 1/300 = 2 ₽ за каждый день просрочки.

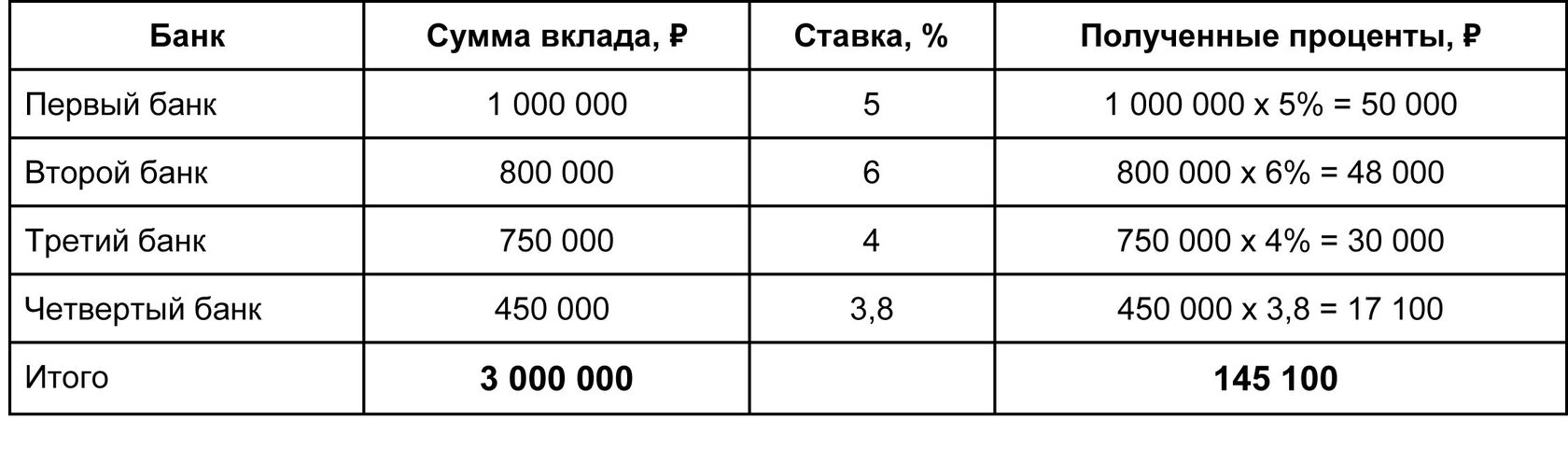

Пример 2 — Лиза положила всю сумму в разные банки.

Расчет дохода для исчисления налога за 2021 год

Лиза получает разный процент в разных банках, поэтому меняется сумма полученного дохода. В остальном механизм действия остается аналогичным предыдущему примеру:

Пример 4 — Лиза положила в банк 1 000 000 ₽ под 3,8%. За год доход по вкладу составляет 38 000 ₽ — это меньше необлагаемого минимума в размере 42 500 ₽, поэтому налог не начисляется.

Что отвечают налоговики на вопросы по доходу с банковских вкладов

Нужно ли подавать налоговую декларацию о доходах по вкладам?

Нет, декларацию подавать не нужно. Банки самостоятельно отправляют в налоговую инспекцию сведения о начисленных суммах.

Если в течение года Центробанк изменит ключевую ставку, то и вычет поменяется?

Нет, для расчета размера вычета берут ключевую ставку, действующую на 1 января того года, в котором начислены проценты по вкладам.

Попадает ли под НДФЛ доход по вкладу, открытый до 2021 года?

По закону вкладчик получает доход по депозиту в тот день, когда банк зачислил проценты на счет. Если вкладчик получил доход в 2021 году, то независимо от времени открытия вклада, начисленные проценты попадают в базу по НДФЛ. Придется ли вкладчику платить налог, зависит от суммы дохода.

Уменьшатся ли проценты по вкладу, если закрыть вклад раньше срока?

Нужно смотреть условия договора. Если при досрочном расторжении проценты по вкладу не начисляются, то и доход не возникнет. Если по договору положена выплата процентов, то банк рассчитает налог и известит инспекцию.

Вкладчик получает доход по вкладу уже без подоходного налога?

Нет, вкладчик получит на руки все проценты, предусмотренные в банковском договоре. Банк только передает информацию налоговикам, они рассчитывают НДФЛ, а вкладчик самостоятельно платит налог. Уплатить его нужно по налоговому уведомлению, как, например, транспортный налог.

Новый налог с доходов по вкладам и счетам. Много ли вам придется платить с накопленного

Новый закон о НДФЛ на проценты по вкладам подписал Президент (Федеральный закон от 01.04.2020 № 102-ФЗ). Для части вкладчиков это принесет дополнительные расходы. Рассказываем, когда, сколько и как платить.

Сколько платить по вкладам в 2020 году

Налоговый кодекс и сейчас предусматривает ситуации, при которых с дохода по вкладу надо платить НДФЛ. Но эти ситуации далеки от нашей реальности. Платить НДФЛ надо, если процентная ставка по рублевому вкладу превышает ключевую ставку на 5 процентных пунктов, то есть на сегодня больше 11%. По валютным вкладам — если процентная ставка выше 9% годовых. Таких предложений на рынке сейчас не найти, поэтому вопрос с НДФЛ не актуален для всех вкладчиков.

Закон, о котором мы ведем разговор, распространяет свое действие впервые на налоговую базу 2021 года. То есть уплатить налог со вклада (если вы будете это обязаны делать), вам придется в 2022 году.

В 2021 и тем более в 2020 году НДФЛ с дохода по вкладам не уплачивается.

Поэтому, если у вас нет сейчас других причин закрывать или урезать действующие депозиты, идти на это из-за нового закона не стоит.

Как будут рассчитывать налог в 2022 году

Итак, мы уже сказали, что впервые платить налог придется в 2022 году с того дохода, который вы получите за 2021 год.

Самое важное: тело депозита не облагается налогом. НДФЛ будут определять с дохода, то есть с суммы процентов, которые вкладчику выплатит банк по условиям договора.

По закону: НДФЛ со ставкой в 13% будет облагаться сумма процентов по вкладам, которая превышает проценты с одного миллиона рублей по ключевой ставке Банка России.

Если у вас открыт один вклад или несколько вкладов, которые вместе не превышают 1 млн рублей, то вы как и прежде с полученной прибыли платить НДФЛ не будете.

Рассчитывать свои будущие расходы могут те, кто держит на вкладах больше 1 млн рублей. Приведем для вас пример расчета.

У вас открыт один вклад на сумму 1,4 млн рублей сроком на 1 год до 31 декабря 2021 года.

Ключевая ставка ЦБ на 1 января 2021 года – 7% (допустим, ставка увеличится).

НДФЛ: ((1 400 000 * 6,75%) – (1 000 000 * 7%)) *13% = (94 500 – 70 000) * 13% = 3 185.

Итого: В 2021 году вы держали в банке вклад на сумму 1, 4 млн рублей. Ваш доход по вкладу составит 94 500 рублей, а налог, который вы будете обязаны заплатить – 3 185 рублей.

При аналогичных условиях для вклада в размере:

Пример 2. Пример с разными ставками и датой закрытия вклада

Предположим, в течение 2021 года вы открыли три рублевых депозита в трех банках:

В первом случае вы получили доход 1 декабря 2021 года в размере 22 500 рублей.

Во втором банке вы получили процентный доход 31 декабря 2021 года в размере 50 тыс. рублей.

В третьем банке процентных доходов в 2021 году вы не получили, так как депозит заканчивается в 2022 году и проценты по нему будут выплачены в конце срока действия депозита.

Совокупный процентный доход в 2021 году составит 72,5 тыс. рублей.

Ключевая ставка ЦБ РФ на 1 января 2021 года – 6% (допустим, она останется на прежнем уровне), тогда необлагаемый процентный доход составит 60 тыс. рублей. (1 000 000 * 6%).

Итого: НДФЛ: (72 500 р. – 60 000 р.) * 13% = 1 625 р.

Как видите из двух примеров, необлагаемая налогом сумма будет зависеть еще и от ключевой ставки, которая в течение года может и увеличиваться, и снижаться.

Какие доходы будут суммироваться

При определении налоговой базы будут суммироваться все проценты по всем вкладам во всех банках. Но есть исключения.

По закону: При определении налоговой базы не учитываются доходы в виде процентов, полученных по вкладам (остаткам на счетах) в валюте РФ в банках, находящихся на территории РФ, процентная ставка по которым в течение всего налогового периода не превышает 1% годовых, а также по счетам эскроу.

О чем здесь речь? К примеру, о ваших обычных банковских счетах, на которые приходит зарплата. Еще 1% – типичная ставка по вкладам «До востребования».

У вас открыт вклад на сумму 900 тыс. рублей сроком на 1 год до 31 декабря 2021 года.

Ежемесячно на дебетовую карту вам приходит аванс и зарплата в общей сумме 70 тыс. рублей. Вы тратите только 50 тыс. рублей ежемесячно.

Так, за год на дебетовой карте вы скопите 240 тыс. рублей. Банк начисляет 1 % на остаток.

По закону при таком проценте сумма дохода по депозиту не учитывается при расчете общего дохода.

А с дохода по первому банковскому вкладу вам тоже платить не нужно, потому что он не превышает предусмотренный правилами порог в 1 млн рублей.

Итого: НДФЛ = 0.

Здесь же нужно добавить, что не имеет смысла дробить вклад на несколько, если его сумма превышает 1 млн рублей. Потому что, напоминаем, суммироваться будут все проценты по всем вкладам во всех банках.

Когда считать налог и сдавать декларацию

Налог самим считать не придется. Все расчеты мы приводили подробно, чтобы вы могли загодя прикинуть свои расходы. Вкладчику так же не нужно самому сообщать в налоговую о доходе по вкладу, все сделает банк.

Банк (все банки, где вы держите вклады) передаст сведения за 2021 год в ФНС в начале 2022 года. Вам придет налоговое уведомление с итоговой суммой, которую нужно оплатить удобным способом не позднее 1 декабря 2022 года. Сейчас такие уведомления, в частности, рассылают собственникам автомобилей на уплату транспортного налога. Оплатить НДФЛ по уведомлению можно, к примеру, через личный кабинет на сайте ФНС или приложение банка.

Справка banki.ru. Где еще процентные доходы по вкладам облагаются налогом?

В США доходность, полученная с банковских вкладов или инвестиций в фондовый рынок, облагается федеральным налогом по той же ставке, что и основной доход человека. То есть если человек платит 35% подоходного налога со своих основных доходов, то и проценты, полученные в банке или на бирже, будут облагаться по ставке 35% независимо от суммы набежавших процентов. На данный момент в США действует семь градаций федерального подоходного налога от 10% до 37%. Банковская доходность ниже 10 долларов налогами не облагается, хотя отчитаться вкладчик должен о любом полученном доходе, даже если он ниже этих 10 долларов. Существуют некоторые исключения, когда проценты по вкладам освобождаются от налогов. Например, владельцы индивидуальных пенсионных счетов могут не отчитываться о налогах и не уплачивать их до того момента, пока они не снимают наличные деньги со счета. Оплата налога происходит исходя из той суммы, что была снята.

Во Франции доходность по инвестициям облагается налогом по единой ставке 30%.

Любопытная система действует в Великобритании. Там, как и в США, доходность, полученная от вложений в банки и в фондовый рынок, облагается по той же ставке подоходного налога, что и основной доход инвестора. На данный момент действуют три ставки: 20%, 40% и 45%. Правда, есть нюанс. С 1999 года в стране действует ISA, индивидуальный сберегательный счет, который может быть использован и для сбережений, и для инвестиций в ценные бумаги и биржевые инструменты. В текущем налоговом году размер этого счета не может превышать 20 тыс. фунтов стерлингов, на него вкладчик помещает деньги с дохода, с которого он уже уплатил налог, и поэтому государство не облагает еще раз прибыль, которую получит гражданин от этих вложений.

В Германии доходы от любых инвестиций облагаются налогом по ставке 25%, однако есть ежегодная налоговая скидка: от уплаты налогов освобождается доход в сумме до 801 евро (1 602 евро для супружеской пары).

Принят закон о налоге для вкладчиков и держателей облигаций. Что это значит?

Законодатели во вторник приняли поправки об НДФЛ на проценты по вкладам и облигациям. Все оказалось не так страшно, как опасалась общественность. Объясняем, кому, как и когда нужно будет платить налог.

Сам текст изменений был опубликован в базе Госдумы вечером 30 марта в виде поправок к другому законопроекту. Сегодня его приняла Госдума и одобрил Совет Федерации. Новый налог для вкладчиков оказался не таким жестким, как могло показаться со слов президента.

В каком случае нужно будет заплатить налог?

Итак, налог нужно будет заплатить с суммы процентов по всем вкладам и остаткам на счетах в российских банках, но только с той ее части, которая превышает доход в размере ставки ЦБ с 1 млн рублей. При этом учитывается ставка Центробанка на начало налогового периода. То есть если бы закон уже вступил в силу, то заплатить 13% налога нужно было с суммы полученных процентов, превышающей 62,5 тыс. рублей (это доход с суммы вклада в 1 млн рублей по ставке 6,25% — ключевой ставке, действовавшей на 1 января 2020 года).

Допустим, у вас открыт вклад на 1,4 млн рублей по ставке 6% годовых. Ваш процентный доход в этом году составит 84 тыс. рублей. Если бы закон уже действовал, то в следующем году вам пришлось бы заплатить 13% от разницы между 84 тыс. и 62,5 тыс. рублей. То есть 2 795 рублей.

Документ не делает исключений для каких-либо категорий вкладчиков. Однако в налогооблагаемой базе не будут учитывать доходы в виде процентов, полученных по вкладам и счетам, процентная ставка по которым в течение всего налогового периода не превышает 1% годовых. Таким образом, под налог не подпадают большинство вкладов до востребования и текущих счетов. Если доход по вкладу выплачивается в валюте, для расчета налога он будет пересчитываться в рубли по официальному курсу ЦБ на дату его получения.

Сейчас процентный доход подлежит налогообложению, если ставка по вкладу в рублях превышает ключевую ставку ЦБ на 5 процентных пунктов, в валюте — свыше 9% годовых. И облагается он по ставке 35%. Теперь такой доход не будет облагаться налогом по повышенной ставке, обращает внимание налоговый менеджер IBFS United Константин Асабин.

Что изменилось в налогообложении облигаций?

Сейчас процентный доход по ОФЗ, еврооблигациям Минфина, муниципальным, а также корпоративным облигациям, выпущенным после 1 января 2017 года, не облагается НДФЛ. Но законопроект эту ситуацию изменит: теперь купоны по всем облигациям будут облагаться налогом по ставке 13%, объясняет партнер Five Stones Consulting Екатерина Болдинова. Таким образом, государство уравнивает налоговую нагрузку на собственников государственных (муниципальных) и корпоративных ценных бумаг.

«В короткой перспективе государство выиграет и получит больше денег: текущие держатели государственных бумаг заплатят налог с купонов. В долгосрочном сценарии привлекательность госзаимствований у населения снизится», — считает Асабин.

Согласно законопроекту, объемы вкладов не суммируются с объемом вложений в долговые финансовые инструменты, доход от последних будет облагаться НДФЛ в полном объеме вне зависимости от размеров вложений, объясняет партнер IBFS United Александр Гуськов.

Доходы пайщиков фондов, инвестирующих в облигации, как и раньше, будут облагаться НДФЛ, поскольку инвестиционный пай — это долевая, а не долговая ценная бумага. Доход от вложений в ПИФы облагается налогом по ставке 13% для резидентов и 30% для нерезидентов. С 2014 года для физических лиц введен инвестиционный налоговый вычет при уплате НДФЛ в случае владения паями более трех лет.

Когда изменения вступят в силу?

Изменения вступят в силу с 1 января 2021 года. То есть налог будет рассчитываться из процентных доходов, полученных начиная с этой даты, но заплатить его впервые придется в следующем налоговом периоде, то есть не ранее 2022 года.

Кто и как будет платить налог?

В законопроекте указано, что банк обязан будет сообщать налоговой службе о процентах, которые он выплатил каждому своему вкладчику (за исключением доходов по счетам, где ставка ниже 1% годовых, и по эскроу-счетам). Отчет банк должен будет представить не позднее 1 февраля года, следующего за отчетным налоговым периодом. «С учетом январских праздников у банков будет около двух рабочих недель для предоставления налоговым органам информации в срок», — отмечает Гуськов. Далее налоговая самостоятельно рассчитает сумму НДФЛ к уплате и направит соответствующее уведомление вкладчику. Уплатить налог нужно будет до 1 декабря года, следующего за отчетным налоговым периодом. Такая же система сейчас действует при расчете имущественного налога.

На текущий момент у банков нет практики информирования налоговой о процентах по вкладам, полученных клиентами, рассказали Банки.ру в одной из кредитных организаций. В соответствии с законодательством РФ, банки передают в налоговую сведения по форме 2-НДФЛ. Представление новых форм отчетности потребуют выстраивания автоматизированного процесса подготовки и отправки информации.

Что будет с действующими договорами по вкладам?

Каких-либо исключений для срочных вкладов, открытых ранее, в законопроекте нет. Это означает, что и по ним нужно будет уплатить налог. Но только по тем процентам, которые будут выплачены начиная с 1 января 2021 года.

Остается ли смысл в дроблении вкладов?

«Сейчас стало понятно, что планируется каким-то образом организовать суммарный учет всех вкладов конкретного вкладчика в различных банках, а также учет процентных доходов, полученных им за конкретный период. Смысл в дроблении вкладов в таком случае утрачивается», — считает старший управляющий директор рейтингового агентства НКР Александр Проклов.

При этом вариант разделить вклады между родственниками пока с повестки не снят. Актуальная версия поправок не предполагает, что при расчете налогооблагаемой базы будут учитываться доходы или объем вкладов родственников или аффилированных лиц. С учетом требований Гражданского кодекса РФ открыть вклад также можно на несовершеннолетнего ребенка в возрасте от 14 лет, напоминает Асабин.

Замдиректора группы рейтингов финансовых институтов АКРА Михаил Полухин не ожидает большого одномоментного оттока средств из банков в связи с введением нового налога для вкладчиков. «При этом не исключено, что граждане будут забирать крупные депозиты, для того чтобы разделить имеющиеся в кредитных организациях средства на вклады отдельных членов своих семей, что в итоге на общей сумме вкладов не скажется», — отметил он.

Что будет со ставками по вкладам?

Введение налога для вкладчиков в текущем виде может привести к некоторому росту ставок по депозитам и, соответственно, к росту процентных ставок по кредитам, считает Александр Проклов.

Директор по аналитическому маркетингу банка «Ак Барс» Руслан Селиванов не думает, что введение нового налога существенно повлияет на ставки по депозитам. «Однако не исключаем, что некоторые банки будут давать повышенную ставку по депозитам для клиентов, которые подпадут под действие этого налога», — отмечает он.

Повышение банками процентных ставок по депозитам может оказать влияние на сохранение привлекательности вкладов для граждан, считает Михаил Полухин. «В наибольшей степени для тех, у кого суммы вкладов не очень значительно превышают страховую сумму и кому рост в ставке сможет компенсировать разницу по сравнению с размещением денег в иные, более доходные инструменты», — говорит эксперт АКРА. Однако изменение процентных ставок по вкладам, скорее, будет зависеть от более фундаментальных причин, связанных с экономической ситуацией, добавляет он.

Что нужно знать о налогах по вкладам в 2021 году

В начале 2021 года в России вступили в силу поправки к Налоговому кодексу, касающиеся налогов на вклады частных лиц. Согласно этим поправкам, с 1 января проценты по вкладам, накопительным счетам и остаткам на счетах в некоторых случаях могут облагаться налогом на доход физических лиц. Поправки могут коснуться даже вкладов размером меньше одного миллиона. Разбираемся, кого затронут эти изменения и как рассчитать налог для своих вкладов.

Изменения в налоговом кодексе

Раньше налог на доход по вкладам нужно было платить только в тех случаях, когда процентная ставка для вашего вклада была больше ставки рефинансирования не менее чем на пять процентов. В случае такого превышения резиденты РФ должны были заплатить налог с процентного дохода в 35%, а нерезиденты — 30%. В реальности же настолько высоких процентов по депозитам и вкладам практически не было, поэтому подавляющее большинство вкладчиков никогда не платило НДФЛ на доходы от вкладов.

Согласно поправкам, внесенным в ст. 214 НК РФ, с 1 января 2021 ситуация меняется, и физлица, получившие доход по вкладу, доход на остаток на счетах и другие поступления от размещения своих средств под проценты в банках, должны заплатить подоходный налог, если сумма дохода выше установленного лимита. Это означает, что 13% начисляются не на всю сумму процентного дохода в рублях, а только на ту ее часть, которая превышает необлагаемое значение. Объясняем, как это работает и какие вклады затронет.

Какие вклады облагаются налогом

Новые поправки распространяются на все вклады, годовая доходность которых превышает определенный лимит или необлагаемый процентный доход. Чтобы рассчитать сумму, которая не облагается налогом, нужно умножить текущую ключевую ставку, установленную Центробанком РФ, на 1 миллион рублей.

Ключевая ставка ЦБ РФ на 1 января 2021 года составляла 4,25% — значит, освобожденный от налогообложения доход по процентам в этом году равен 42 500 руб. Если по итогам года доход по вашим вкладам будет больше этой цифры, вы обязаны заплатить НДФЛ, но только с той суммы, которая превысила оговоренные государством значения. При этом процентный доход, не превышающий 42 500 руб., налогом облагаться не будет.

Дата открытия депозита при этом не важна — учитываться будет только момент получения процентного дохода от вклада: 2021 год и позже. Таким образом, под действие закона могут попасть и вклады, открытые до вступления в силу данных поправок, если проценты по ним уплачиваются в конце срока действия вклада. Например, если депозит был открыт в 2019 году, но проценты по нему должны быть выплачены только в 2021 году, он подпадает под действие поправок.

В основном новый налог коснется крупных вкладов размером более одного миллиона рублей, однако он может затронуть и более мелкие депозиты с высокой процентной ставкой, если она обеспечивает доходность больше необлагаемого минимума. Например: