как подать 910 форму в кабинете налогоплательщика

Как открыть личный кабинет налогоплательщика?

Сервис «Личный кабинет налогоплательщика» позволяет получать уведомления и квитанции, а также оплачивать налоги онлайн. Можно обращаться в налоговые органы без личного визита: предоставлять декларации, заявления, жалобы онлайн. Данный сервис призван упростить и ускорить взаимодействие с налоговой инспекцией.

Открыть личный кабинет налогоплательщика (далее — ЛК) вы можете одним из предложенных способов:

На сайте Госуслуг предусмотрены три типа учётных записей физического лица: упрощённая, стандартная и подтверждённая. Именно последний уровень учётной записи позволит войти в ЛК налогоплательщика.

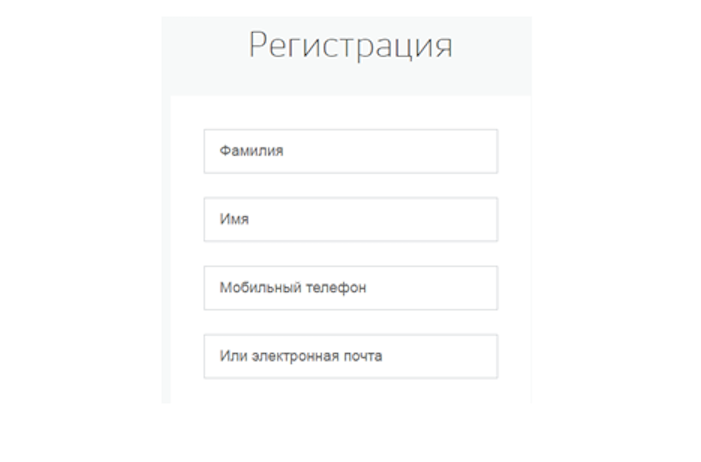

Рассмотрим пошаговое получение трех уровней учетных записей. Для получения упрощённой учётной записи следует указать ФИО, мобильный телефон или электронную почту.

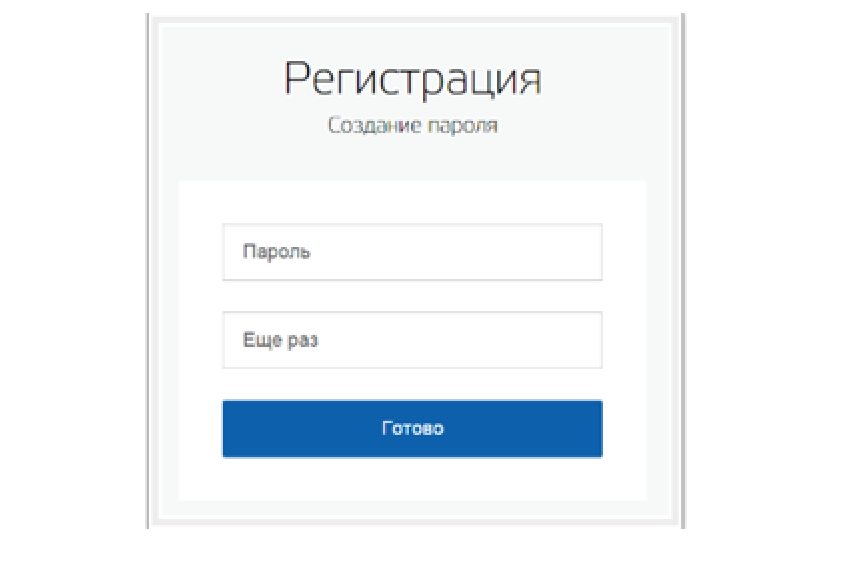

Если вы указали электронную почту, то вы получите письмо с ссылкой, по которой нужно пройти для подтверждения регистрации. Если вы указали номер телефона, то вам придёт SMS с кодом подтверждения. После подтверждения регистрации необходимо указать пароль.

Регистрация упрощённой учётной записи завершена.

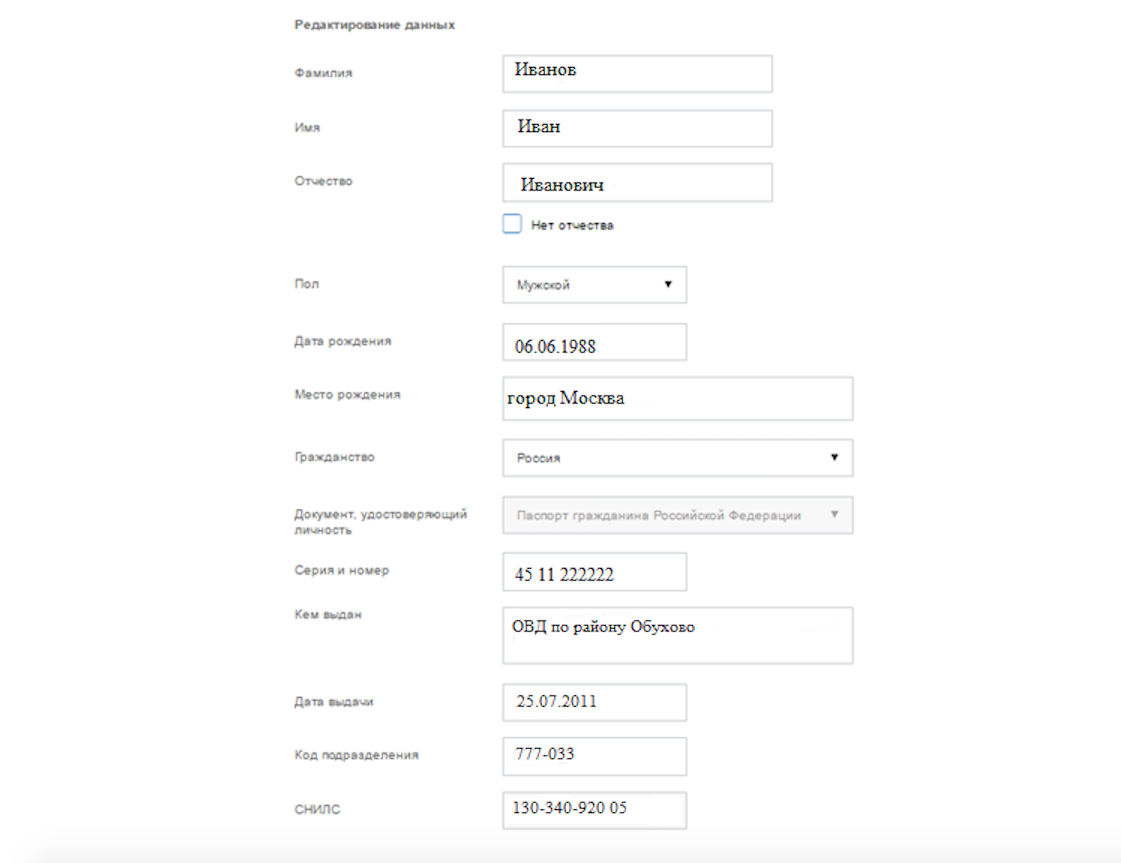

Для получения стандартной учётной записи понадобится информация из паспорта и СНИЛСа.

Внесённые данные пройдут проверку — об этом вы узнаете из письма, отправленного на электронную почту, либо из SMS. Регистрация стандартной учётной записи завершена.

Для получения подтверждённой учётной записи с полным доступом ко всем электронным государственным услугам нужно подтвердить личность. Это можно сделать онлайн (при условии, что вы являетесь клиентом подходящего банка, уточните в своём) или обратившись в центр обслуживания. Просто выберите любой центр из списка предложенных на сайте.

После завершения регистрации вам придёт SMS или письмо на электронную почту. После этого вход в «Личный кабинет налогоплательщика» на сайте nalog.ru можно осуществить через сайт Госуслуг. Для входа укажите номер телефона или почту, а также пароль, созданный при получении упрощённой учётной записи.

При первом посещении ЛК появится сообщение о том, что данные по налогам физлица будут сформированы в течение трёх рабочих дней.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Подача документов в налоговую в электронном виде

Когда возможна, а когда обязательна отправка документов в налоговую в электронном виде

Документооборот между налоговыми органами и налогоплательщиками огромен. Это не только сдача регулярной налоговой отчетности, но и разного рода ответы на запросы, уведомления, представление документов, требований и др. Постепенно уходят в прошлое те времена, когда налогоплательщику нужно было с каждой бумажкой бежать к инспектору или привозить ему на грузовике коробки с подтверждающими документами.

Хотя и запрета на бумажный документооборот законодательство не содержит. Большинство бумаг контролеры и сейчас примут в бумажном виде. Обязательная отправка документов в налоговую в электронном виде предусмотрена только в определенных случаях. К примеру, подача деклараций по НДС и связанных с этим налогом документов (книг покупок и продаж, журнала учета счетов-фактур), а также отправка налоговикам пояснений по НДС-отчетности возможна только в электронной форме (за редким исключением).

Узнайте об этом подробнее на нашем сайте:

Каков порядок представления документов, истребуемых налоговым органом? Ответ на этот вопрос узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Другие виды налоговой отчетности налоговики принимают и в электронной форме, и в бумажной. Все зависит от того, какая численность работников у налогоплательщика, который отправляет отчет (п. 3 ст. 80 НК РФ). При этом простые граждане могут общаться с контролерами и подавать им какие-либо документы самыми разнообразными способами:

Важно помнить об основном правиле: если вы сдали декларацию электронным способом, то и в дальнейшем взаимодействие с контролерами по этому налоговому отчету должно происходить электронно. Это правило следует из приказа ФНС от 15.04.2015 № ММВ-7-2/149@. На этом документе остановимся подробнее.

Как представить в ИФНС истребованные электронные документы, составленные не по установленным форматам, подробно рассказывают эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Путеводитель по налогам.

Приказ ФНС № ММВ-7-2/149@: как взаимодействовать с инспекторами электронно (что и как отправить им в ответ на их электронные запросы)

В приказе вы не найдете описания того, как отправить документы в налоговую в электронном виде. Но он устанавливает порядок электронного взаимодействия контролеров и налогоплательщиков. С помощью рисунков представим основные положения приказа.

Участники информационного обмена

На рисунке ниже представлены все участники информационного обмена при направлении документов по ТКС:

Порядок электронного документооборота

Электронные документы из ИФНС передаются налогоплательщику через оператора ЭДО с соблюдением следующего порядка:

Все процедуры уложены в строгие календарные рамки:

Нарушение срока грозит блокировкой расчетного счета (подп. 2 п. 3 ст. 76 НК РФ).

Требования к оформлению и хранению электронных документов

Недостаточно просто обмениваться электронными документами с налоговыми органами. Документы нужно не только правильно оформлять, передавать или принимать, но и обязательно подписывать их КЭП и хранить. А также с установленной законом периодичностью проверять их поступление:

Какие документы могут участвовать в электронном налоговом документообороте

В приказе перечислено 48 видов налоговых документов, которые могут направляться налогоплательщикам в электронном виде по ТКС. Перечислим основные:

Минфин и ФНС по отдельным электронным документам выпускает специальные разъяснения. Например, их совместным приказом от 27.02.2017 № ММВ-7-8/200@ утвержден порядок направления налогоплательщику требования об уплате налога (сбора, страховых взносов) в электронной форме по ТКС.

Что важно помнить о сроках при передаче электронных документов

Обычно передача документов в налоговую в электронном виде производится налогоплательщиками по окончании каждого отчетного или налогового периода. По ТКС значительная их часть передает в инспекцию налоговую и бухгалтерскую отчетность.

Но есть и иные причины, по которым нужно подать документы в налоговую в электронном виде: налоговики могут запросить документы в ходе проверки (камеральной, выездной, встречной) или предложить пояснить данные декларации или внести в них исправления. Что же нужно учесть при подаче документов в электронном виде в инспекцию?

В первую очередь помнить о сроках:

Отсчет сроков нужно производить от даты получения требования из инспекции. Нарушение сроков чревато: за каждый непредставленный документ предусмотрен штраф 200 руб. (ст. 126 НК РФ).

Есть и другие сроки, о которых необходимо помнить. Например, для подачи по ТКС возражений на акт налоговой проверки у налогоплательщика есть 1 месяц (п. 6 ст. 100 НК РФ).

Если вы не отправили квитанцию о приеме электронного требования ИФНС о представлении документов, воспользуйтесь советами экспертов КонсультантПлюс и узнайте, можно ли избежать ответственности. Получите пробный доступ к системе и бесплатно изучите материал.

Как подать электронные документы

Другой важный вопрос, который должен решаться при подаче электронных документов в налоговую, — это способ их представления. Документы в электронной форме могут направляться в инспекцию по ТКС через оператора ЭДО или через личные кабинеты налогоплательщиков (п. 2 ст. 93 НК РФ).

Можно ли представить в электронной форме бумажные первичные документы? Да, это позволяет п. 2 ст. 93 НК РФ — в виде электронных образов, созданных путем сканирования с сохранением их реквизитов по установленным форматам. Этой же статьей кодекса предусматривается, что если истребуемые электронные документы передаются по ТКС, то их нужно заверить усиленной КЭП проверяемого лица или его представителя.

Приказом от 18.01.2017 № ММВ-7-6/16@ ФНС утвердила формат описи документов, которая сопровождает электронный документооборот между налоговыми органами и налогоплательщиками (он вступил в силу с 15.01.2018, п. 1.1 приказа ФНС от 27.12.2017 № MMB-7-6/1096@).

Не связанные с предпринимательской деятельностью физлица тоже могут подать документы в электронной форме. К примеру, гражданин может приложить к электронной декларации 3-НДФЛ скан-образы подтверждающих документов при заявлении имущественного или социального вычета. Подписанные электронной подписью сканы вместе с декларацией уйдут в инспекцию в электронном виде.

В любом случае налоговики оставляют за собой право ознакомиться с подлинниками документов.

Какие есть бесплатные электронные сервисы взаимодействия с налоговиками

Среди сервисов по отправке электронных документов в налоговую можно назвать:

Налоговики предоставляют налогоплательщикам множество других бесплатных сервисов. Они не позволяют взаимодействовать с налоговиками по вопросам обмена электронными документами, но помогают решать иные важные практические задачи (к примеру, «Проверь себя и контрагента», «Онлайн-запись на прием в инспекцию», «Узнать о жалобе» и другие).

Итоги

Электронная подача документов в налоговую производится налогоплательщиками регулярно в виде налоговой и бухгалтерской отчетности. При отправке электронных документов в инспекцию необходимо заверять их электронной подписью и соблюдать законодательно установленные сроки (при представлении документов по запросам контролеров). Специальный бесплатный налоговый сервис позволяет дистанционно подавать документы для регистрации компаний и ИП.

Как в ФНО 910.00 заполнить сведения о льготе по ТИС с учетом освобождения малого бизнеса от уплаты налогов?

Вопрос

Добрый день! Просьба пояснить порядок заполнения ФНО 900.00 за 1 полугодие 2020 года в части применения налогового вычета по ТИС.

Форма и правила ее заполнения утверждены Приказом от 20 января 2020 года № 39.

В период с 2020 года для малого бизнеса, работающего по СНР, установлено освобождение от уплаты налогов сроком на 3 года. При этом статьей 687 НК РК предусмотрена налоговая льгота при приобретении ТИС – в размере 60 тысяч тенге, но не более 50% от исчисленной суммы налога за год.

Налогоплательщик, заполняя ФНО 910.00 за 1 полугодие 2020 года, в строках 910.00.008 и 910.00.009 указывает значение 0 (в связи с освобождением от уплаты налогов). Однако, в отчетном периоде приобретена ТИС и налогоплательщик хочет воспользоваться такой льготой по уменьшению налога, указав сумму вычета в строке 910.00.010.

Каким образом заполняется в данном случае строка 910.00.011? Строка является расчетной и определяется как 910.00.008 – 910.00.010. Если в строке указывается значение 0, то налогоплательщик фактически теряет право на свою льготу. Либо в строке указывается отрицательное значение на сумму вычета по ТИС для возникновения «переплаты» и фактического применения льготы в дальнейшем?

Ответ

Относительно заполнения 910.00.010 за 1 полугодие 2020 г. В кабинете налогоплательщика размещен обновленный шаблон формы налоговой отчетности (ФНО 910) на 2020г. В данной форме реализована возможность применения налогоплательщиком нормы статьи 57-4 Закона РК «О введении в действие Налогового кодекса» об освобождении на трехлетний период от налогов на доходы.

При этом обращаем внимание на то, что налогоплательщик, соответствующий условиям для применения положений вышеуказанной статьи 57-4, освобождается на ее основании от уплаты налогов на доходы (в частности, по Упрощенной декларации от уплаты индивидуального (корпоративного) подоходного и социального налогов), но не освобождается от ведения налогового учета, учета доходов, соответственно, от применения ККМ, исчисления налогов и представления налоговой отчетности.

В декларации реализована возможность обнуления показателей по суммам налогов, подлежащих уплате в бюджет (строки 910.00.008 и 910.00.009), то есть налогоплательщик в данном случае (при соответствии его условиям применения положений статьи 57-4 ЗРК о введении в действие Налогового кодекса об освобождении от уплаты налогов на доходы), вправе исправить исчисленную сумму налогов, подлежащих уплате в бюджет, на нулевые показатели.

В строке 910.00.010 указывается уменьшение ИП суммы ИПН, подлежащего уплате в бюджет в соответствии с пунктом 2-1 статьи 687 НК (на сумму 60 000 тенге, но не более чем на 50 процентов от исчисленной суммы налога) за текущий календарный год.

Таким образом, в случае, если исчисленная сумма налога (с учетом применения положений статьи 57-4 Закона РК о введении в действии Налогового кодекса) будет равна нулю, то, соответственно, и сумма уменьшения налога, определяемая в зависимости от такой суммы налога, также будет равна нулю.

Как в форме 910.00 указать сведения с учетом освобождения по налогам от предпринимательской деятельности?

Вопрос

ИП применяет СНР на основе упрощенной Декларации и соответственно имеет право на освобождение от подоходного и социального налога в соответствии с https://pro1c.kz/news/zakonodatelstvo/malyy-biznes-osvobozhden-ot-nalogov-na-3-goda/.

Но в форме 910.00 отсутствует возможность указать 0 значение для этих налогов, если указан полученный доход за период.

Как в настоящее время можно сдать ликвидационную форму 910.00 с нулевым значением налога и ненулевым значением дохода в настоящее время?

Ответ

В кабинете налогоплательщика вечером 02.07.2020г. размещен обновленный шаблон формы налоговой отчетности (ФНО 910) на 2020г. В данной форме реализована возможность применения налогоплательщиком нормы статьи 57-4 Закона РК «О введении в действие Налогового кодекса» об освобождении на трехлетний период от налогов на доходы.

При этом обращаем внимание на то, что налогоплательщик, соответствующий условиям для применения положений вышеуказанной статьи 57-4, освобождается на ее основании от уплаты налогов на доходы (в частности, по Упрощенной декларации от уплаты индивидуального (корпоративного) подоходного и социального налогов), но не освобождается от ведения налогового учета, учета доходов, соответственно, от применения ККМ, исчисления налогов и представления налоговой отчетности.

Вследствие чего, в декларации подлежат отражению данные по полученным доходам (с указанием, если такие доходы уже фактически получены наличным либо безналичным путем, например, и т.д.), среднесписочной численности работников (строка заполняется только в случае наличия работников), среднемесячной заработной плате работников, исчисленной сумме налогов. Предусмотренный авторасчет определит суммы налогов, исходя из суммы задекларированного дохода.

При этом, в декларации реализована возможность обнуления показателей по суммам налогов, подлежащих уплате в бюджет (строки 910.00.008 и 910.00.009), то есть налогоплательщик в данном случае (при соответствии его условиям применения положений статьи 57-4 ЗРК о введении в действие Налогового кодекса об освобождении от уплаты налогов на доходы), вправе исправить исчисленную сумму налогов, подлежащих уплате в бюджет, на нулевые показатели.

Упрощенная декларация для субъектов малого бизнеса. Заполнение формы 910.00 за 2021 год

Коллеги рекомендуют(сортировка по рейтингу):

Коллеги рекомендуют(сортировка по просмотрам):

Налогоплательщики, работающие по специальному налоговому режиму на основе упрощенной декларации, отчитываются по своей деятельности, предоставляя в уполномоченные органы ФНО 910.00 «Упрощенная декларация для субъектов малого бизнеса».

Таким образом, форма должна быть предоставлена:

Уплата налогов, исчисленных по результатам предпринимательской деятельности (3% от дохода), производится в срок до 25 числа второго месяца, следующего за отчетным полугодием, т.е. за 1 полугодие до 25 августа 2021 года и за 2 полугодие до 25 февраля 2022 года.

Форма 910.00 в 2021 году

Главное изменение в форме:

Для удобства рассмотрения темы предоставлены следующие исходные данные:

Раздел «Исчисление налогов»

910.00.001 Доход

В строке 910.00.001 отражается общая сумма дохода, полученного за налоговый период, с учетом их корректировок.

Строка имеет информационные подстроки, в которых отражаются сведения о способе получения и отражения в учете доходов. Т.е. в подстроках необходимо расшифровать, какая часть доходов получена наличным и безналичным путем и отдельно выделить, какая их часть проведена через трехкомпонентную интегрированную систему (ТИС).

Доход 15 000 000 тенге

910.00.002 Корректировка в соответствии с Законом о трансфертном ценообразовании

Строка 910.00.002 заполняется в случае, если налогоплательщиком получены доходы, определяемые в соответствии с Законом РК «О трансфертном ценообразовании» от 5 июля 2008 года N 67-IV.

С учетом условий примера: строка 910.00.002 не заполняется. Так как такого вида доходы получены не были.

910.00.003 Среднесписочная численность работников

В строке указывается среднесписочная численность работников за налоговый период. В расчете не учитывается сам индивидуальный предприниматель.

Среднесписочная численность определяется по формуле:

где А, В, С, D, Е и F – количество работников за каждый месяц налогового периода.

Строка содержит выделенные подстроки, в которых указывается дополнительная информация о наличии в штате налогоплательщика отдельных категорий физических лиц, таких как:

В исходных данных, штат весь период состоял из 6 человек, без изменений.

В соответствии с этим: рассчитывается среднесписочная численность по формуле (5+5+5+5+5+5)/6 = 5 сотрудников.

В подстроке А указывается значение 2 (2 сотрудника являются пенсионерами).

910.00.004 Среднемесячная заработная плата на одного работника

Строка 910.00.004 заполняется данными о среднемесячной заработной плате, рассчитанной на одного работника за налоговый период.

В строке 910.00.004 рассчитывается среднемесячная заработная плата на работника. Размер заработной платы всех работников за каждый месяц 460 000 тенге, среднесписочная численность 5 человек. Среднемесячная заработная плата = 92 000 тенге.

910.00.005 Сумма начисленных налогов

Строка 910.00.005 является «расчетной», то есть для нее предусмотрена функция автоматического заполнения. Данная строка рассчитывается по формуле:

В строке 910.00.005 рассчитывается предварительная сумма налогов 15 000 000 * 3% = 450 000 тенге. Так как среднемесячная заработная плата превышает 23 МРП (67 091 тенге).

910.00.006 Корректировка

Корректировка применяется в случае, если среднемесячная ЗП за одного работника (значение, указанное в строке 910.00.004):

При выполнении данного условия, корректировка определяется по следующей формуле:

910.00.005 (сумма исчисленных налогов) х 910.00.003 (среднесписочная численность работников) х 1,5% (процент корректировки)

В строке 910.00.006 рассчитывается размер корректировки 450 000 * 5 человек * 1,5% = 33 750 тенге.

910.00.007 Сумма налогов после корректировки

Строка 910.00.007 указывается сумма дохода с учетом примененной корректировки. Значение строки рассчитывается по установленной формуле:

В данной строке определяется итоговая общая сумма налогов от предпринимательской деятельности, которая подлежит уплате за налоговый период.

910.00.008 Сумма ИПН подлежащего уплате в бюджет

В строке 910.00.008 рассчитывается сумма индивидуального подоходного налога для ИП и корпоративного подоходного налога для ТОО.

Сумма налога определяется в размере 1/2 от итоговой суммы налогов, указанных в строке 910.00.007.

910.00.007 (сумма налогов после корректировки) х 0,5

В строках 910.00.009 указывается значение 0! Налогоплательщик применяет освобождение от уплаты налогов по предпринимательской деятельности.

910.00.009 Сумма СО подлежащего уплате в бюджет

В строке 910.00.009 указывается сумма социального налога (СН), подлежащая уплате в бюджет. Сумма социального налога определяется как 1/2 от итоговой суммы налогов, указанных в строке 910.00.007 за минусом социальных отчислений (ИП и работников)

Строка рассчитывается по формуле:

(910.00.007 х 0,5) – 910.00.013 VII (СО за ИП) – 910.00.020 VII (СО за работников)

Строка не может иметь отрицательное значение, поэтому в случае превышения суммы социальных отчислений над суммой социального налога в строке указывается ноль.

В строках 910.00.009 указывается значение 0! Налогоплательщик применяет освобождение от уплаты налогов по предпринимательской деятельности.

910.00.010 Уменьшение суммы ИПН

Строка 910.00.010 заполняется индивидуальным предпринимателем только за второе полугодие календарного года! Строка заполняется в случае, если в течение года приобретена и установлена ТИС.

Строка 910.00.010 не заполняется в связи с отсутствием права на применение льготы по ТИС.

910.00.011 Сумма ИПН

Строка 910.00.011 является итоговой и отражает размер суммы ИПН (КПН), подлежащий уплате в бюджет и учетом примененной корректировки по ТИС.

Строка рассчитывается по формуле:

Строка 910.00.011 является расчетной и также равна 0.

Раздел «Исчисление социальных платежей за индивидуального предпринимателя»

910.00.012 Доход для исчисления СО

Данный раздел заполняется только индивидуальными предпринимателями (ИП). Юридические лица (ТОО) не заполняют данный раздел.

В строках с 910.00.012 I по 910.00.012 VI указывается ежемесячная сумма заявленного дохода, с которой ИП рассчитывает социальные отчисления в свою пользу.

Строка 910.00.012 VII заполняется итоговым значением за полугодие.

Сумма дохода для исчисления СО за ИП определяется ИП самостоятельно, но в пределах от 1МЗП до 7 МЗП.

910.00.013 Сумма СО к уплате

В строках с 910.00.013 I по 910.00.013 VI указывается исчисленная ежемесячная сумма социальных отчислений за ИП.

Строка рассчитывается по формуле:

910.00.012 (ежемесячный доход для расчета СО) * 3,5%

В итоговой строке 910.00.013 VII указывается сумма социальных отчислений в целом за полугодие.

В строке 910.00.013 отражается сумма исчисленных социальных отчислений за каждый месяц 42 500 * 3,5% = 1 488 тенге.

910.00.014 Доход для исчисления ОПВ

В строках с 910.00.014 І по 910.00.014 VI указывается ежемесячная сумма заявленного дохода для расчета обязательных пенсионных взносов за ИП.

В строке 910.00.014 VII указывается итоговая сумма заявленного дохода за отчетное полугодие.

Сумма дохода для исчисления ОПВ за ИП определяется самостоятельно, но в пределах от 1 МЗП до 50 МЗП. В случае отсутствия дохода, предприниматель вправе уплатить ОПВ в свою пользу из расчета 10% от 1МЗП.

910.00.015 Сумма ОПВ к уплате

В строках с 910.00.015 I по 910.00.015 VI указывается ежемесячная сумма обязательных пенсионных взносов, подлежащих уплате ИП в свою пользу.

Строка рассчитывается по формуле:

910.00.014 (ежемесячный доход для расчета ОПВ) * 10%

В итоговой строке 910.00.015 VII рассчитывается сумма ОПВ за индивидуального предпринимателя в целом за полугодие.

В строке 910.00.015 отражается исчисленное значение ОПВ в свою пользу 42 500 * 10% = 4 250 тенге.

910.00.016 Сумма доходов на обязательное Социальное страхование

Строки с 910.00.016 I по 910.00.016 VI предназначены для указания сумм взносов на ОСМС за индивидуального предпринимателя в свою пользу.

В итоговой строке 910.00.016 VII рассчитывается сумма взносов на ОСМС в целом на отчетный квартал.

В строке 910.00.016 отражается исчисленная сума взносов на ОСМС = 2 975 тенге (59 500 * 5%, сумма стандартная).

Объектом обложения ВОСМС за ИП установлена ежемесячная сумма в размере 1,4 МЗП (1,4 * 42 500 = 59 500 тенге).

Рассмотрим заполнение раздела на сквозном примере.

Налогоплательщик применяет освобождение от уплаты налогов по предпринимательской деятельности. ТИС не используется.

Строка 910.00.002 не заполняется.

Строка 910.00.003 рассчитывается среднесписочная численность по формуле (5+5+5+5+5+5)/6 = 5 сотрудников. В подстроке А указывается значение 2 (2 сотрудника являются пенсионерами).

В строке 910.00.004 рассчитывается среднемесячная заработная плата на работника. Размер заработной платы всех работников за каждый месяц 460 000 тенге, среднесписочная численность 5 человек. Среднемесячная заработная плата = 92 000 тенге.

В строке 910.00.005 рассчитывается предварительная сумма налогов 15 000 000 * 3% = 450 000 тенге.

Так как среднемесячная заработная плата превышает 23 МРП (67 091 тенге), в строке 910.00.006 рассчитывается размер корректировки 450 000 * 5 человек * 1,5% = 33 750 тенге.

В строках 910.00.008 и 910.00.009 указывается значение 0! Налогоплательщик применяет освобождение от уплаты налогов по предпринимательской деятельности.

Строка 910.00.010 не заполняется в связи с отсутствием права на применение льготы по ТИС.

Строка 910.00.011 является расчетной и также равна 0.

У налогоплательщика отсутствует исчисленная сумма налогов (СН и ИПН) по предпринимательской деятельности к уплате.

Пример заполнения раздела «Исчисление социальных платежей за индивидуального предпринимателя»

ИП принимает следующие значения доходов для исчисления:

В строке 910.00.013 отражается сумма исчисленных социальных отчислений за каждый месяц 42 500 * 3,5% = 1 488 тенге.

В строке 910.00.015 отражается исчисленное значение ОПВ в свою пользу 42 500 * 10% = 4 250 тенге.

В строке 910.00.016 отражается исчисленная сума взносов на ОСМС = 2 975 тенге (59 500 * 5%, сумма стандартная).

Раздел «Начисленные доходы физических лиц»

910.00.017 Начисленные доходы

Раздел «Исчисление индивидуального подоходного налога и социальных платежей физических лиц»

В разделе указываются сведения по начисленным доходам, удержанным и исчисленным налогам, отчислениям и взносам не только работникам, но и прочим физическим лицам, в том числе и по договорам ГПХ. Информацию о ежемесячных суммах доходов, налогов и социальных платежей следует указывать в строках соответствующих месяцу начисления (удержания, исчисления).

Рассмотрим краткие требования к заполнению строк раздела:

Все сотрудники имеют право на налоговый вычет в размере 1 МЗП, вычет по ОПВ (кроме пенсионеров).

2 сотрудника (гражданство РК) с окладом в 100 000 тенге являются пенсионерами (не уплачивают ОПВ, СО, ВОСМС, ООСМС).

Работник 1 пенсионер

Работник 2 пенсионер

В строке 910.00.018 указывается сумма ИПН, исчисленная с доходов граждан РК, за каждый месяц в размере 14 290 тенге.

В строке 910.00.019 указывается сумма ИПН, исчисленная с доходов иностранных граждан, за каждый месяц в размере 7 340 тенге.

В строке 910.00.020 отражаются сведения о доходах, с которых исчисляются СО.

В строке 910.00.021 отражается исчисленная сумма СО 234 000 * 3,5% = 8 190 тенге.

В строке 910.00.024 отражаются доходы, принимаемые для исчисления ОППВ. ИП не уплачивает ОППВ, строка не заполняется.

В строке 910.00.025 отражаются сведения об исчисленной сумме ОППВ. ИП не уплачивает ОППВ, строка не заполняется.

В строке 910.00.026 отражаются сведения о доходах, принимаемых для исчисления взносов и отчислений на ОСМС 520 000 (2 * 260 000 тенге доходы работников, кроме пенсионеров).

Важно! В данный момент есть неопределенность касательно заполнения данной строки. Нужно ли указывать в ней доход один раз, либо показывать как доход по взносам, так и доход по отчислениям (суммировать величины).

Раздел «Сведения о запасах»

Данный раздел заполняется только в случае, если налогоплательщик применяет трехкомпонентную интегрированную систему.

В строке 910.00.028 отражается стоимость запасов, при этом:

Раздел «БИН аппарата акимов городов районного значения, сел, поселков, сельских округов»

Данный раздел заполняется только индивидуальным предпринимателем, в случае, если местом его нахождения является город районного значения, село, поселок или сельский округ.

В строке 910.00.029 указывается БИН аппарата акимов города районного значения, села, поселка, сельского округа.

Приложение 910.01 «Исчисление налога и социальных платежей по доходам физических лиц»

Приложение заполняется всеми налогоплательщиками, представляющими форму (ИП и юридическими лицами), при выплате в отчетном периоде доходов физическим лицам.

В приложении отражаются сведения по всем физическим лицам, которым начислены доходы, облагаемые у источника выплаты: работникам, физическим лицам, с которыми заключены договора ГПХ, прочим лицам. При этом в форме не отражаются сведения по иностранцам и лицам без гражданства!

Приложение является строчным, данные отражаются отдельно по каждому лицу в целом за весь отчетный период (полугодие).

Заполнение граф формы производится по следующим правилам (заполнение приложения 910.01 аналогично приложению 200.05):

В графах А, B, C указывается порядковый номер, ФИО и ИИН лица.

В графе D отражается статус лица. В данном случае все доходы получены работниками, для всех строк указывается значение 1.

Для сотрудников-пенсионеров в графе E указывается значение 7. Для остальных лиц графа не заполняется.