как правильно заполнить декларацию по возврату процентов по ипотеке

Как вернуть проценты по ипотеке: пошаговая инструкция

Очень часто ипотека является порой единственным шансом изменить ситуацию с жильем в лучшую сторону. К сожалению, далеко не все знают, что есть возможность вернуть часть процентов по кредиту. Далее узнаем, как именно это сделать, какие существуют ограничения и условия возврата денег.

В чем суть ипотечного вычета

Суть очень проста: это возмещение части налога на доходы физических лиц (НДФЛ), регулярно отчисляемого государству вами или вашим работодателем. Основанием для получения части заработанных денег обратно является ипотечный займ и ежемесячная оплата процентов по нему.

Не путайте между собой два события — покупку квартиры и внесение платежей по ипотеке. Возврат по ипотеке не зависит от стоимости жилья и даже суммы ипотеки, он рассчитывается исходя из суммы уплаченных процентов.

Почему именно 13% возвращается от суммы кредита

Все очень просто — возврат полагается только тому, кто добросовестно перечисляет в бюджет 13% от своей зарплаты или иных доходов. Если вы платите % по ипотеке, то фискальные органы просто уменьшают налогооблагаемую сумму дохода на сумму платежа в банк.

Возмещение процентов по ипотеке при покупке квартиры: основные нюансы

Проясним самые животрепещущие моменты:

Далее поговорим о тех, кто имеет возможность вернуть себе часть затраченных средств.

Кто имеет право на компенсацию

Получить компенсацию могут все граждане Российской Федерации, оформившие договор ипотечного займа, а с некоторых пор и граждане иностранных государств, осуществляющие оплату подоходного налога в нашей стране. Иными словами, любой человек, который официально трудоустроен, имеет на руках договор с банком и регулярно платит налог на доходы, может сделать возврат по ипотеке.

Возврат НДФЛ с процентов по ипотеке: определяем размер суммы

Итак, мы уже знаем, что можем претендовать на возмещение НДФЛ от % по договору, итого не более 390 тысяч рублей. Разберем на примере, как же определяется размер компенсации

Вася зарабатывает ежемесячно 100 000 рублей и добросовестно платит налог в размере 13 000 рублей. Каждый год Вася заплатит НДФЛ на сумму 156 000 рублей. В прошлом году он взял ипотеку на сумму 2 000 000 рублей под 11% годовых на 10 лет. Васе предстоит переплатить по кредиту 1 306 955 рублей. За 10 лет он заплатит налога на сумму 1 560 000 рублей. Зато Вася сможет получить общий вычет в размере: 1 306 955 *13%= 169 904,14 рублей.

Куда обращаться за компенсацией

Итак, вы готовы к оформлению налогового вычета, осталось определиться с тем, куда и какие документы необходимо отнести. Есть три варианта развития событий:

Также можно передать заявление на налоговый вычет своему работодателю.

Какие необходимо собрать документы

Куда бы вы не обратились для получения компенсации, необходимо подготовить обязательный пакет документов, а именно:

Особенно дотошный инспектор также может попросить вас предоставить копии документов, подтверждающие оплату процентов по ипотеке, а также документы, подтверждающие право собственности на квартиру. Еще нужно будет оформить заявление на возврат с реквизитами банковского счета, куда необходимо перечислить возмещение.

Совет! Будьте внимательны, налоговая часто меняет требования к заявлению.

Чтобы гарантированно вернуть себе часть отданных средств, следует связаться с юристом по ипотеке. Он поможет подготовить все необходимые документы.

Процедура возврата: пошаговая инструкция

Возвращаем имущественный вычет через работодателя

Если вы не готовы ждать возврата денежных средств 4 месяца, то есть возможность получать компенсацию по ипотеке через работодателя. В этом случае необходимо собрать аналогичный пакет документов (только декларацию 3-НДФЛ заполнять уже не нужно) и написать заявление, по которому налоговая обязана через месяц после подачи документов выдать вам уведомление для работодателя.

Получив уведомление, обязательно напишите заявление на вычет, далее оба эти документа следует оперативно сдать в бухгалтерию. С этого момента все необходимые расчеты по начислению вычета будет производить работодатель. Уже начиная с месяца подачи документов, вы будете получать зарплату без вычета 13%, это будет продолжаться до конца календарного года или же пока не исчерпается сумма вычета, смотря какое события наступит раньше.

Возвращая ипотечный вычет таким образом, вы начнете получать выплаты намного быстрее, но ежемесячные финансовые поступления будут в разы меньше итоговой суммы, которую вы получили бы через 4 месяца, обратившись в налоговую.

Как видно, получить возмещение по процентам за ипотеку не составляет особого труда —- собрать пакет документов можно достаточно быстро, а при трудностях с заполнением декларации 3-НДФЛ всегда можно обратиться к специалисту.

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Как заполнить декларацию на ипотеку для получения налогового вычета

После покупки квартиры налогоплательщик имеет право вернуть часть потраченных денег в виде двух налоговых вычетов:

процент от стоимости приобретенного жилья;

часть от суммы переплаты, то есть процентов по ипотеке.

С 2014 года налоговый вычет с процентов, выплаченных по ипотечному кредиту, предоставляется самостоятельно, отдельно от основного вычета за недвижимое имущество. Сумма компенсации не может превышать 3 млн рублей. Чтобы ее получить, необходимо заполнить приложения декларации 3-НДФЛ, предоставить справку об ипотеке, взятую в банке, копию кредитного договора.

В связи с этим многих интересует вопрос, как заполнить декларацию на проценты по ипотеке. 3-НДФЛ необходима для подтверждения полученного дохода и выплаченного по нему подоходного налога. Опираясь на этот документ, Налоговая служба рассчитывает имущественный вычет.

Как заполнить декларацию 3-НДФЛ по ипотеке

Подойти к подаче документов можно несколькими путями:

Воспользоваться помощью специалиста – сотрудника банка или бухгалтера.

Это наиболее рациональные варианты, если у заемщика нет опыта. Такой подход сэкономит время, но может быть невыгоден, если стоимость услуги сравнима с величиной вычета.

Заполнить декларацию самостоятельно от руки.

В таком случае к документу будут предъявлены более строгие требования – заявителю можно использовать только черную, фиолетовую или синюю пасту. Существуют следующие правила заполнения:

символы проставляются в каждой клетке бланка;

используются только заглавные печатные буквы;

в пустых клетках ставятся прочерки;

денежные суммы округляются согласно математическим правилам до целых рублей;

заполненные листы не скрепляются степлером.

Узнать, как заполнить декларацию на ипотеку, а также получить сам бланк можно бесплатно во время личного визита в ФНС. Форма также доступна на сайте Налоговой службы, откуда ее нужно скачать и распечатать. Важно, чтобы штрих-код бланка был не поврежден.

Заполнить бланк декларации на компьютере.

Можно воспользоваться программой Excel или Acrobat Reader на выбор. Вторая удобнее, особенно если вы собираетесь скачать бланк с сайта ФНС. Документ заполняется заглавными буквами, шрифтом Courier New, размер – 16-18.

Заполнить декларацию на ипотеку онлайн.

Воспользоваться интернет-программами для заполнения бланка могут даже пользователи, которые занимаются оформлением налогового вычета первый раз. Форму можно заполнить в программе «Декларация» на сайте ФНС и «Налогоплательщик ЮЛ» на сайте ГНИВЦ. Приложения помогают пользователю корректно внести необходимую информацию. Также в Интернете есть и другие программы на сайтах не государственных организаций.

Какие листы нужно заполнять в декларации на проценты по ипотеке

Чтобы получить вычет за переплату по кредиту, не нужно заполнять все 20 листов налогового отчета, понадобятся всего 5 из них:

Титульный лист. Заполняются 3 из 4 частей, оставшийся раздел заполняет налоговый инспектор. На титульном листе указываются данные заявителя и основных документов: ФИО, дата и место рождения, адрес, код страны, код и статус налогоплательщика, номер декларации, данные паспорта, код отделения ФНС, в котором подается документ, контактные данные.

Первое и седьмое приложения. Указываются ИНН, ОКТМО, КПП предприятия, на котором работает заявитель (данные можно посмотреть в справке 2-НДФЛ, которая запрашивается на работе), код компании, общая прибыль за промежуток времени, за который нужно получить вычет. В Приложении 7 предоставляется информация об ипотечной недвижимости и затраченных на нее средствах, это основная страница документа. Указываются шифр объекта, код налогоплательщика, стоимость жилья, общая сумма выплаченных процентов и другие сведения.

Первый и второй разделы. Раздел 1 отображает суммы налогового сбора и возврата. Информация в обязательном порядке вносится в графы о предприятии-работодателе, о размере налога, который должен вернуть в бюджет заявитель (0) и который из бюджета должны вернуть налогоплательщику. Если заявитель сам заполняет декларацию на проценты по ипотеке, размер вычета высчитывается самостоятельно или в программе. В Разделе 2 указываются доходы, размер НДФЛ и налоговой базы, сумма общего и текущего налогового вычета.

На каждом листе заявитель ставит дату заполнения и свою подпись.

Чтобы получить вычет, нужно обратиться в Налоговую службу по месту регистрации. Бумаги можно подавать каждый год, пока не будет получена вся компенсация. Документы подаются до 30 апреля следующего за отчетным года.

Образец заполнения декларации на ипотеку можно посмотреть в Интернете.

Декларация 3-НДФЛ по ипотеке

В том случае, если для приобретения жилья вы брали ипотечный заем, то на сумму уплаченных процентов по целевому кредиту можно получить имущественный вычет. Начиная с 2014 года был принят закон, согласно которому вычет по ипотечным процентам считается самостоятельным вычетом, получить который можно отдельно от основного вычета на недвижимое имущество. Но так же закон гласит, что размер такой компенсации не может превышать трех миллионов рублей.

Если принимать в расчет декларацию 3-НДФЛ, то в ней вычет по процентам указывается непосредственно на листе Д1. А для того, чтобы компенсация была получена, к декларации дополнительно прикладывается справка о выплаченных процентах, взятая в финансовой организации, в которой вы брали заем, и ксерокопия кредитного договора.

Как заполнить декларацию по ипотеке?

Многие, желая воспользоваться компенсацией, интересуются, как именно можно заполнить такую декларацию. И в этом нет ничего сложного – такой документ заполняется точно так же, как если бы вы покупали жилье без целевого кредита.

Правда, на отдельном листе указывается сумма уплаченных процентов по займу.

Образец заполнения декларации по ипотеке

Итак, приведем пример заполнения данного документа. Предположим, что некая Иванова в 2013 г. приобрела в личное пользование жилище, стоимость которого составила 3,5 миллиона рублей. При этом в ипотеку был взят один миллион. Свидетельство о том, что Иванова обладает недвижимостью, было выдано гражданке в мае 2013 г. Что же до ее доходов, то они составили следующие суммы:

Чтобы получить компенсацию, Иванова подала документы на вычет в размере двух миллионов рублей за 13-14 года. А за 2015 решила получить еще и процентный вычет помимо обычного. Причем в период 13-15 гг. женщина уплатила проценты на сумму 246254 рубля. Разберем на примере, как заполнить декларацию.

Так как за все года общая сумма доходов Ивановой меньше, чем сумма по вычетам, в декларации по ипотечному займу за 2015 г. следует указать остаток вычета по процентам, которые переходят на будущий год.

При этом в документе год начала использования вычета используется как 2013.

Возможные ошибки и нюансы

Есть несколько нюансов при заполнении бумаги. Так, к примеру, если вы приобретаете недвижимость в ипотеку, то в декларации нужно указывать не сумму долга по займу, а настоящую стоимость жилья. Так же важно указать проценты по ипотечному займу в отдельной строке.

В 2017 году форма заполнения по приказу ФНС изменилась, однако способ заполнения бумаги остался прежним.

Как подать декларацию?

Мы уже выяснили, что, покупая жилище по ипотеке, мы можем получить сразу два вычета – это основной вычет, получаемый при приобретении жилья (который может рассчитываться на сумму до двух миллионов рублей) и вычет по процентам (эта компенсация может рассчитываться на сумму до трех миллионов рублей). Соответственно, именно с этих сумм может быть возвращен подоходный налог, а это без малого 260 тысяч при оформлении вычета первого типа и 390 тысяч при оформлении вычета второго типа.

Для того, чтобы получить средства от государства, необходимо обратиться в налоговую инспекцию.

Что потребуется

Для того, чтобы получить вычет, нужно подать в налоговую определенный список бумаг.

Порядок подачи

Для того, чтобы получить компенсацию, нужно собрать все необходимые документы и обратиться в налоговую по месту регистрации. Причем там, где зарегистрированы именно вы, а не где куплено ваше жилье.

Пусть вас не смущает тот факт, что ранее вы были зарегистрированы в другом отделении налоговой – в любом случае вам нужно будет предоставить документы по месту регистрации.

Что же до «переноса» ваших данных, то их налоговая возьмет на себя.

Сроки подачи

Бумаги на компенсацию можно подавать ежегодно, пока не будет получена доступная сумма.

Важно, что бумаги нужно подавать до 30 апреля, следующего за отчетным годом. К слову, этот срок никак не относится к тем, кто подает документы только для налогового вычета. А вот 3-НДФЛ для получения компенсации по процентам можно сдать в течение всего года.

Как правило на то, чтобы проверить все бумаги, налоговым органам требуется три месяца. Если право налогоплательщика на вычет будет подтверждено, то ему компенсируют сумму в течение одного месяца. Итого на все мероприятия отводится четыре месяца.

О том, как именно следует оформлять декларацию 3-НДФЛ, можно узнать из видеоролика.

3-НДФЛ: заявляем вычет на приобретение квартиры и с процентов по ипотеке

Если вы приобрели жилую недвижимость или долю в ней, то вы имеете право получить имущественный налоговый вычет. О том, как заполнить декларацию 3-НДФЛ для получения налоговых вычетов на приобретение квартиры и с процентов по ипотеке, читайте в статье.

Согласно законодательству максимальная сумма расходов на приобретение жилья, которая принимается для вычета, равна 2 000 000 руб. (п. 3 ст. 220 НК РФ). Таким образом, вы можете вернуть максимально 260 000 руб. (2 000 000 руб. х 13%). А максимальная сумма фактически уплаченных процентов, которую примут к вычету, составляет 3 000 000 рублей. То есть вернуть из бюджета вы вправе не более 390 000 руб. (3 000 000×13%).

Рассчитывать на налоговые вычеты вправе только налоговые резиденты РФ, которые получают доход, облагаемый НДФЛ по ставке 13% (кроме дивидендов). Возврат производят из уплаченного налога за календарный год. Если суммы налога, уплаченного за один год, не хватает, то налогоплательщик вправе дополучить остаток вычета в последующие годы.

Пример

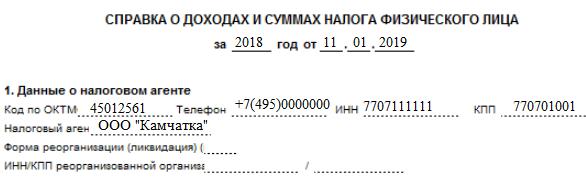

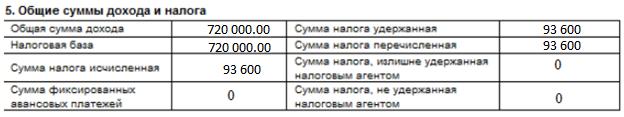

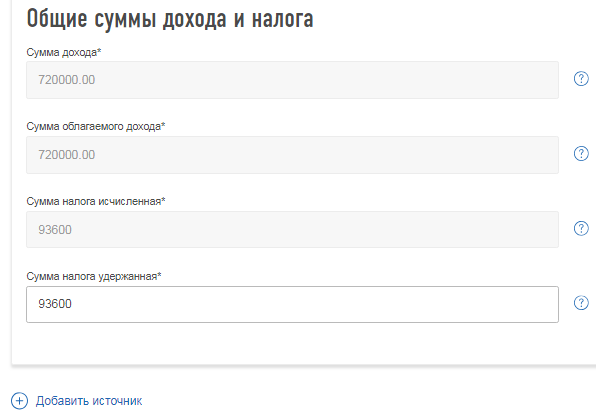

В 2018 году Иванов Иван Иванович приобрёл по договору купли-продажи квартиру стоимостью 2 500 000 руб. с привлечением целевого кредита в размере 1 000 000 руб., за 2018 год он уплатил 35 000 руб. процентов. В этом году Иванов работал в ООО «Камчатка», его налогооблагаемая база составила 720 000 руб., с которой был удержан НДФЛ в размере 93 600 руб., о чём свидетельствует справка 2-НДФЛ.

Из условий видно, что уплаченного налога за 2018 год не хватит, чтобы возвратить 260 000 руб. за приобретение и 4 550 руб. за уплаченные в 2018 году проценты. Поэтому сначала представляется вычет по приобретению, а потом вычет по уплаченным процентам. В связи с этим в декларацию за 2018 год можно не вносить данные по уплаченным процентам. Однако это не значит, что вычет по ним сгорит, г-н Иванов вправе на него рассчитывать после того, как полностью получит вычет за приобретение квартиры в размере 260 000 руб.

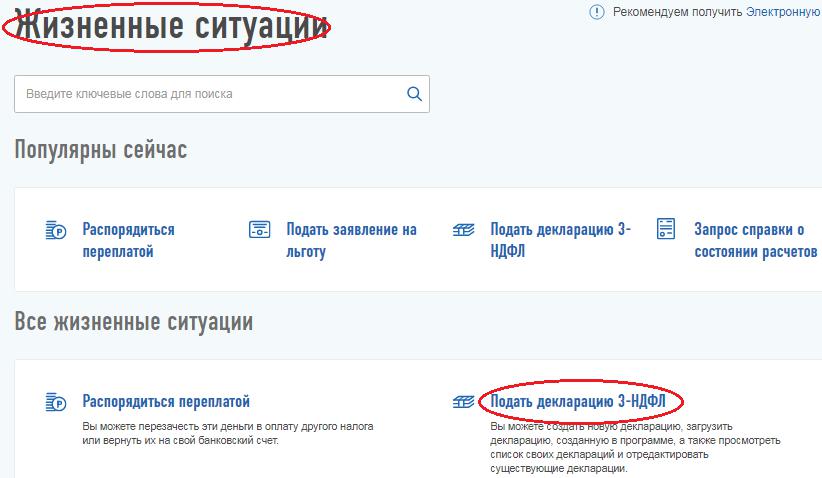

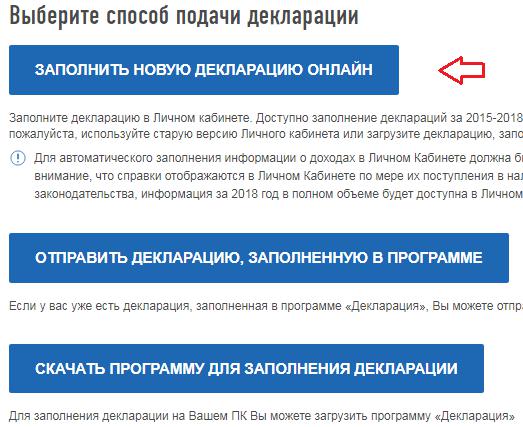

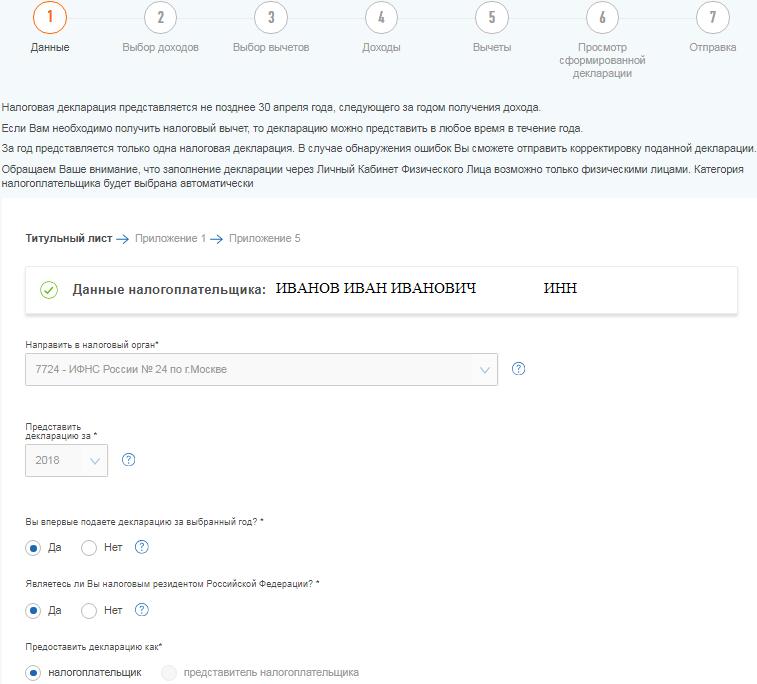

В первой вкладке содержатся общие сведения. Часть из них (ФИО, ИНН, номер налоговой инспекции) программа подтягивает автоматически.

Декларацию г-н Иванов заполняет за 2018 год. Так как он первый раз представляет декларацию за этот год, это необходимо отметить в программе. Иван Иванович является налоговым резидентом РФ и подаёт декларацию лично, поэтому указывает, что представляет декларацию как налогоплательщик.

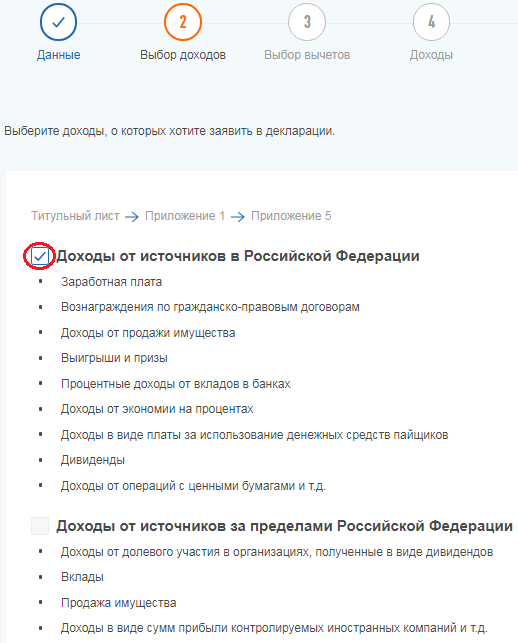

На следующей вкладке Иван Иванович выбирает, что хочет задекларировать доход, который получил в виде заработной платы.

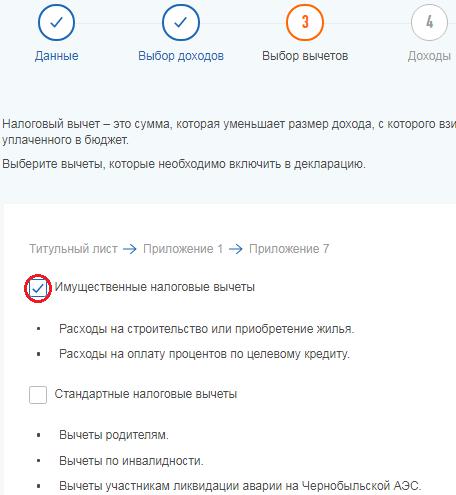

Далее он заявляет, какой из налоговых вычетов хочет получить.

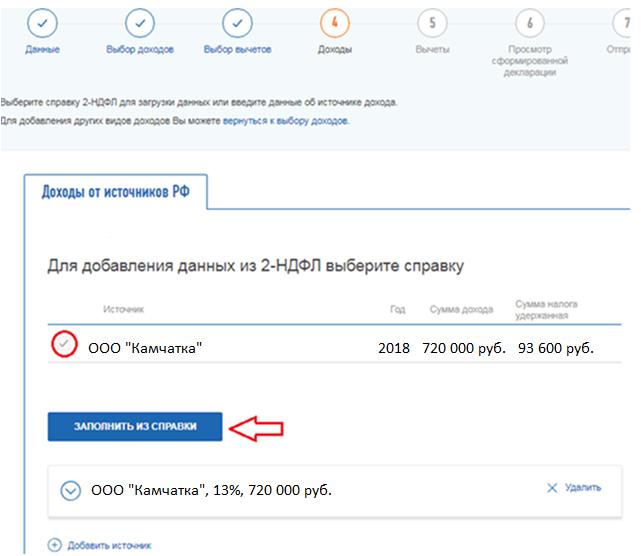

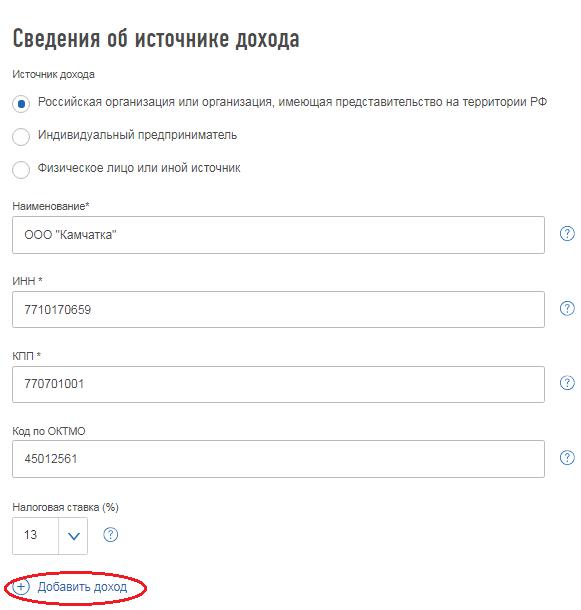

На следующей вкладке сервис предлагает внести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то показатели можно перенести автоматически.

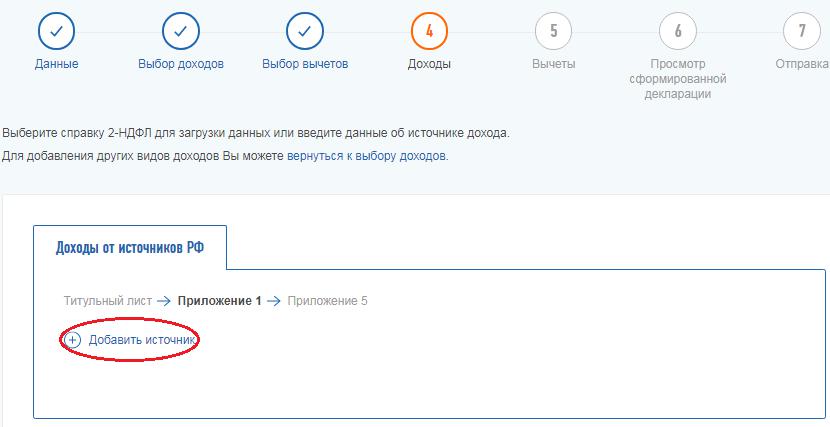

Если заполнение декларации происходит в начале 2019 года, в ЛК налогоплательщика справки 2-НДФЛ за 2018 год может ещё не быть. В этом случае показатели из справки 2-НДФЛ необходимо перенести вручную.

В первом разделе справки 2-НДФЛ указана информация о налоговом агенте, её необходимо перенести, а после этого нажать кнопку «Добавить доход».

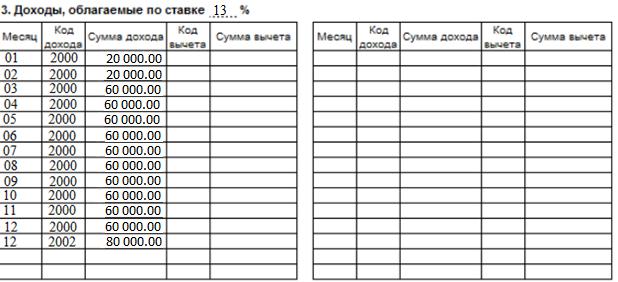

В появившееся окно следует перенести данные из третьего раздела справки 2-НДФЛ.

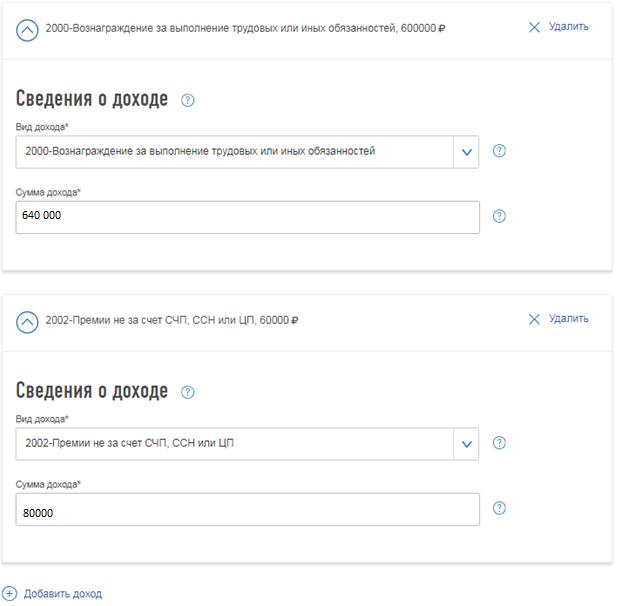

При этом в новом личном кабинете не надо построчно переносить каждый месяц, теперь нужно указать код дохода и проставить общую сумму, которая была получена за 2018 год. Так, Иванов по коду 2000 получил 640 000 руб., а по коду 2002 — 80 000 руб. Каждый новый код дохода вводится через кнопку «Добавить доход».

Когда данные о доходе перенесены, ниже будет автоматически подсчитана общая сумма дохода и налогооблагаемая база. Также следует указать сумму налога удержанную. Эту сумму можно узнать из пятого раздела справки 2-НДФЛ.

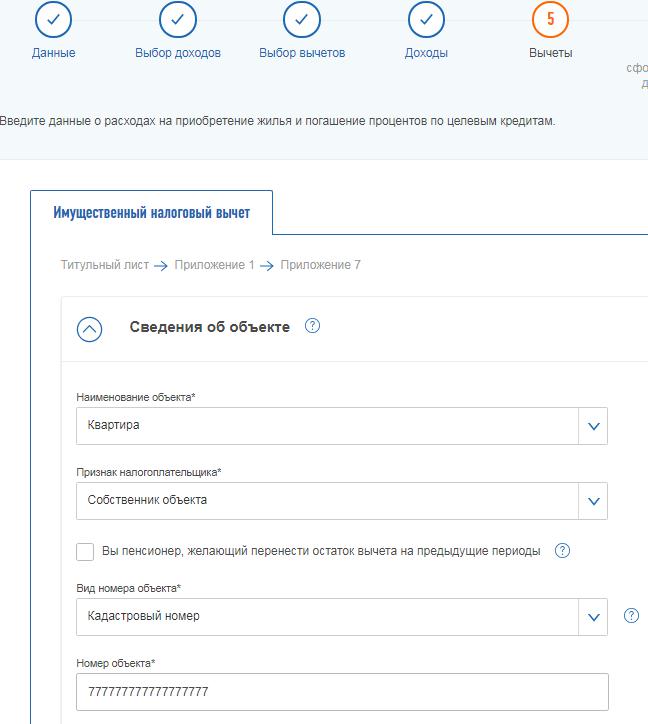

Кнопка «Далее» переводит на вкладку «Вычеты», в которой необходимо указать несколько параметров.

«Наименование объекта». Проставляется в зависимости от того, что было приобретено: квартира, жилой дом, доля в них и т.д. Иванов приобрёл квартиру.

«Признак налогоплательщика». Указывается в зависимости от того кто является собственником объекта. Иванов приобрёл квартиру самостоятельно и является собственником. Если бы он был женат, а квартира была оформлена на жену, то в данной графе он указал бы «Супруг собственника объекта». Подробнее об этом читайте в статье «Вычет на приобретение жилья супругами».

«Вид номера объекта». Выберите его при наличии кадастрового номера. Иванов ввёл кадастровый номер своей квартиры из выписки из ЕГРН. Если кадастрового номера нет, но есть другой — выберите соответствующий вид номера. Если номер отсутствует, следует выбрать «У объекта нет номера» и ввести адрес объекта.

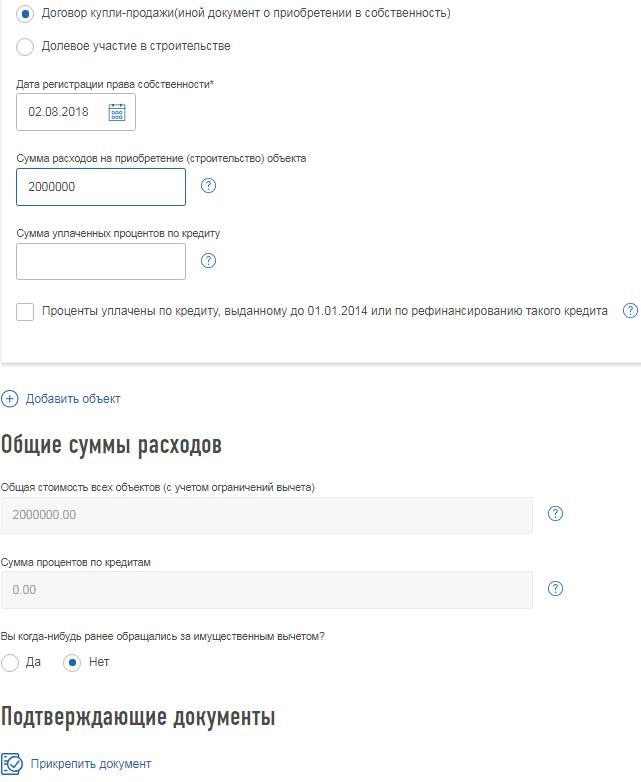

Ниже указывается информация, что квартира приобретена по договору купли-продажи. Право на имущественный вычет возникает в год, когда квартира была зарегистрирована. Это подтверждает выписка из ЕГРН, дату из неё нужно внести в поле «Дата регистрации права собственности».

Если жильё приобретено по ДДУ, то право на вычет возникает с года подписания акта о передаче жилья. В таком случае необходимо указать реквизиты данного акта. Подробнее об этом читайте в статье «В какой момент возникает право на имущественный вычет».

Квартира была приобретена за 2 500 000 руб., что превышает максимальный размер имущественного вычета по приобретению квартиры, 2 000 000 руб. В графе «Сумма расходов на приобретение (строительство) объекта» следует внести сумму в рамках вычета — 2 000 000 руб. Даже если в эту графу внести полную сумму расходов на приобретение, превышающую 2 000 000 руб., то ниже в графе «Общая стоимость всех объектов (с учётом ограничений вычета)» программа автоматически проставит 2 000 000 руб.

В графу «Сумма уплаченных процентов по кредиту» Иванов информацию не вносит, поскольку уплаченного НДФЛ не хватит для получения вычета по процентам за 2018 году.

«Общие суммы расходов» программа определяет автоматически, исходя из ограничений законодательства.

Иванов никогда раньше не обращался за имущественным вычетом, что отмечает в программе.

Если ранее уже было заявлено право на имущественный вычет по приобретению или процентам, то следует указать суммы, и был ли вычет предоставлен работодателем или получен через налоговую инспекцию.

Ниже необходимо прикрепить комплект подтверждающих документов. Какие именно документы необходимы, читайте в статье «Какие документы подтверждают право по приобретению жилья».

На итоговой вкладке будет показана информация по возврату налога.

3-ndfl_procenty_po_ipoteke_-_primer_zapolneniya.jpg

Похожие публикации

При покупке жилья в ипотеку гражданин может получить сразу два имущественных вычета по НДФЛ: по фактическим расходам на покупку недвижимости и по уплаченным ипотечным процентам (пп. 3, 4 ст. 220 НК РФ). Если у гражданина есть доход, с которого уплачивается подоходный налог по ставке 13%, он может вернуть 13% от суммы до 2 млн. рублей, потраченных на приобретение жилья, и 13% от суммы до 3 млн. рублей, уплаченных в качестве процентов по ипотеке. Для этого можно обратиться за вычетом к своему работодателю, предварительно получив в ИФНС уведомление о праве на вычет, либо подать в ИФНС налоговую декларацию формы 3-НДФЛ. О том, как заполняется декларация 3-НДФЛ по процентам по ипотеке, расскажем в этой статье.

Вычет по ипотечным процентам

Имущественный вычет по ипотечным процентам можно использовать лишь один раз и в отношении только одного объекта недвижимости. Заявить в налоговую о праве на вычеты можно не ранее, чем будет оформлено право собственности налогоплательщика на приобретенное жилье. Декларацию можно подавать по окончании года, в котором возникло это право.

Например, гражданин купил квартиру в 2020 г., право собственности на нее зарегистрировано в марте 2021 г. – значит, подать 3-НДФЛ, чтобы получить основной или ипотечный вычет, он может не ранее 2022 года.

Оформить декларацию для получения права на вычет, в т.ч. по ипотечным процентам, можно спустя любой период времени после приобретения жилья, но вернуть налог получится не более чем за 3 последних года (право переноса остатка вычета на периоды, предшествующие году покупки, есть только у пенсионеров – п. 10 ст. 220 НК РФ). Вычет предоставляется за год, в котором возникло право собственности, и за последующие (более поздние) годы.

Например, если квартира куплена в 2015 г., а вычет заявлен только в 2021, налог можно вернуть за 2020, 2019 и 2018 г. – за более ранние периоды вернуть налог уже не получится. А получить в 2021 году вычет по жилью, приобретенному, например в 2019 г., можно только за 2020 и за 2019 годы.

Неизрасходованный в текущем году остаток имущественного вычета, включая вычет по процентам, переходит на следующий год – это повторяется ежегодно, пока вся сумма вычета не будет использована. Соответственно, и декларация на вычет подается ежегодно, пока весь он не будет исчерпан.

Максимальный размер основного вычета – 260 тыс. руб. (2 млн. х 13%), а по ипотечным процентам – 390 тыс. руб. (3 млн. х 13%).

Заявить вычет по ипотечным процентам можно одновременно с основным вычетом, или когда основной вычет будет уже полностью исчерпан.

Декларация 3-НДФЛ подается до 30 апреля года, следующего за отчетным, но этот срок действует только для тех, кто обязан декларировать свои доходы. Когда цель декларации – только заявление вычета, подавать ее можно на протяжении всего года.

Максимальный срок камеральной проверки декларации, полученной налоговиками – 3 месяца. Если право на вычет одобрено, еще месяц отводится на перечисление денег налогоплательщику (п. 2 ст. 78 НК РФ).

Документы для вычета

Перед тем, как заполнить 3-НДФЛ (проценты по ипотеке), налогоплательщику необходимо подготовить следующие документы (письмо ФНС № ЕД-4-3/19630 от 22.11.2012):

Если декларация подается электронно (например, через «Личный кабинет» на сайте ФНС), к ней прилагаются файлы отсканированных документов.

Заполнение 3-НДФЛ: проценты по ипотеке

В 2021 году действует форма 3-НДФЛ, утвержденная приказом ФНС № ЕД-7-11/615 от 28.08.2020. Этим же приказом утвержден Порядок заполнения. Форма применяется для заявления вычетов за период, начиная с 2020 г. В приложениях к Порядку приводятся все необходимые для заполнения декларации коды.

Если декларация подается только для получения имущественных вычетов при покупке жилья (включая ипотечные проценты), налогоплательщик заполняет:

3-НДФЛ (проценты по ипотеке): пример заполнения

Рассмотрим на примере, как заполняется декларация на получение вычета по процентам.

Согласно справке о доходах, в 2020 году облагаемые доходы Иванова составили 2 043 000 руб., с которых работодатель (российская организация) удержал и перечислил в бюджет 13% НДФЛ на сумму 265 590 руб. Необлагаемых доходов не было.

В 2021 году Иванов подаст декларацию, в которой отразит сведения для получения вычета в следующем порядке:

Приложение 1 к разделу 2 «Доходы от источников в РФ» (сведения заполняются в соответствии со справкой работодателя о доходах):

Если работодателей несколько, заполняется соответствующее количество блоков приложения.

Приложение 7 «Расчет имущественного налогового вычета»:

Важно: сумма по стр. 150 не должна превышать значения по стр. 140, а сумма по стр. 160 не должна превышать разность между значениями стр. 140 и 150.

Раздел 2 – расчет налоговой базы и налога по ставке 13%:

Раздел 1 – налог к уплате или возврату из бюджета:

На последнем этапе заполняется Заявление о зачете/возврате суммы налога (приложение к Разделу 1), на основании которого после одобрения вычета налогоплательщику будет возвращен налог: