как принять к учету счет фактуру на аванс в 1с

Как принять к учету счет фактуру на аванс в 1с

Сегодня мы рассмотрим: «Учёт НДС с авансов, оплаченных поставщикам».

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Ситуация для учёта

Мы (ООО «НДС») подписали договор с ООО «Поставщик» на поставку нам товара на сумму 150 000 рублей (включая НДС).

По условиям договора мы должны перечислить аванс в размере 60% от суммы, указанной в договоре, то есть 90 000 рублей.

Требуется оформить эти операции в программе 1С:Бухгалтерия 8.3 (редакция 3.0), а также посчитать НДС за каждый квартал.

Суть урока

Мы зачтём НДС с уплаченного аванса (90 000) в 1 квартале, отразив его в книге покупок за 1 квартал.

Затем мы зачтём НДС со всей суммы (150 000) во 2 квартале, отразив его в книге покупок за 2 квартал.

Наконец, мы начислим (восстановим) зачтённый в 1 квартале НДС с аванса (90 000), отразив его в книге продаж за 2 квартал.

Итого к возмещению:

1 квартал

Проводим выписку по банку

Заносим в программу банковскую выписку от 01.01.2016 на перечисление аванса в размере 90 000 рублей для ООО «Поставщик»:

Списание с расчётного счёта будет таким:

Следует обратить внимание на следующие пункты:

Заносим счёт-фактуру на аванс поставщику

Получив от ООО «Поставщик» экземпляр счёта-фактуры на перечисленный нами аванс заносим его в базу:

Создаём новый документ:

Созданный счёт-фактура на аванс будет таким:

Следует обратить внимание на следующие моменты:

Проводим созданный счет-фактуру (кнопка «Провести и закрыть»).

Регистр «Журнал учета счетов-фактур» пропускаем, он нам не интересен (см. первый урок).

Формируем книгу покупок

Формируем книгу покупок за 1 квартал:

А вот и полученный счет-фактура на аванс:

Смотрим итоговый НДС к возмещению за 1 квартал

Других хозяйственных операций в 1 квартале больше не было, а значит смело формируем «Анализ учета по НДС»:

НДС к возмещению за 1 квартал получился 13 728 рублей 81 копеек:

2 квартал

Поступление товара

Заносим в программу поступление товара от ООО «Поставщик» 01.04.2016 на сумму 150 000 рублей (включая НДС):

Создаём новый документ:

Накладная от поставщика будет такой:

В полученной от поставщика накладной сумма «без ндс» не была выделена отдельной строкой. Поэтому перед заполнением табличной части мы установили способ расчета налога как «НДС в сумме».

Регистрируем полученный счет-фактуру

Вместе с накладной ООО «Поставщик» передал нам обычный счет-фактуру от 01.04.2016 на сумму 150 000 рублей (включая НДС).

Для его регистрации заходим в только что созданный документ «Поступление товаров» и в самом низу:

На этом месте появится ссылка на автоматически созданный счет-фактуру:

Не будем подробно разбирать проводки и движения этой фактуры, так как мы уже занимались этим в первой части.

Смотрим НДС к возмещению за 2 квартал

Вновь формируем «Анализ учета по НДС» (в этот раз за 2 квартал):

НДС к возмещению за 2 квартал получился равным 22 881.36:

Это НДС с единственного счета-фактуры полученного от поставщика во втором квартале на сумму 150 000 (включая НДС): 150 000 * 18 / 118 = 22 881.36.

А как же уже принятый к зачету НДС в размере 13 728.81 за 1 квартал по уплаченному авансу в размере 90 000, спросите вы?

И будете совершенно правы.

Ведь НДС с аванса, взятого нами в зачет в 1 квартале, должен быть начислен (восстановлен) нами к уплате во 2 квартале, когда поступил товар и нами был получен обычный счет-фактура от поставщика на полную сумму.

Именно на это нам и указывает запись в сером квадратике в отчёте по анализу НДС:

Делаем запись в книгу продаж

Чтобы восстановить взятый в зачет с уплаченного аванса НДС заходим в «Помощник по учету НДС»:

Выбираем период 2 квартал и нажимаем ссылку «Формирование записей книги продаж»:

В открывшемся документе переходим на закладку «Восстановление по авансам» и нажимаем кнопку «Заполнить»:

Программа обнаружила, что аванс, НДС с которого был взят нами в зачет в 1 квартале, был зачтен (документ обычный счет-фактура по тому же покупателю и договору) во 2 квартале.

Проводим документ «Формирование записей книги продаж» через кнопку «Провести и закрыть»:

Проверяем книгу продаж

Всё из того же помощника по учёту НДС откроем книгу продаж за 2 квартал:

А вот и авансовый счёт-фактура (ещё говорят счет-фактура по предоплате) из 1 квартала:

Обратите внимание, что код вида операций стал равен 21 (операции по восстановлению сумм налога).

Смотрим окончательный НДС к возмещению за 2 квартал

Вновь открываем «Анализ учета по НДС»:

На этот раз сумма к возмещению НДС за 2 квартал соответствует нашим ожиданиям (за вычетом возмещенного НДС с аванса в 1 квартале):

Итого за 2 квартал мы можем возместить 9 152 рубля 55 копеек НДС.

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

| Подписывайтесь и получайте новые статьи и обработки на почту (не чаще 1 раза в неделю). |

Вступайте в мою группу ВКонтакте, Одноклассниках, Facebook или Google+ — самые последние обработки, исправления ошибок в 1С, всё выкладываю там в первую очередь.

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

Принятие НДС к вычету по авансам, выданным поставщикам

Рассмотрим особенности отражения в 1С авансового счета-фактуры от поставщика и принятие НДС к вычету по нему.

Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

19 марта Организация осуществила 100% предоплату поставщику ООО «Автопарк» за автомобиль Ford Mondeo. Поставщик выставил авансовый счет-фактуру на сумму 792 960 руб. (в т.ч. НДС 18%).

Пошаговая инструкция оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление аванса поставщику | |||||||

| 19 марта | 60.02 | 51 | 792 960 | 792 960 | Перечисление аванса поставщику | Списание с расчетного счета — Оплата поставщику | |

| Регистрация СФ на аванс от поставщика | |||||||

| 19 марта | — | — | 792 960 | Регистрация СФ на аванс | Счет-фактура полученный на аванс | ||

| 68.02 | 76.ВА | 120 960 | Принятие НДС к вычету | ||||

| — | — | 120 960 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

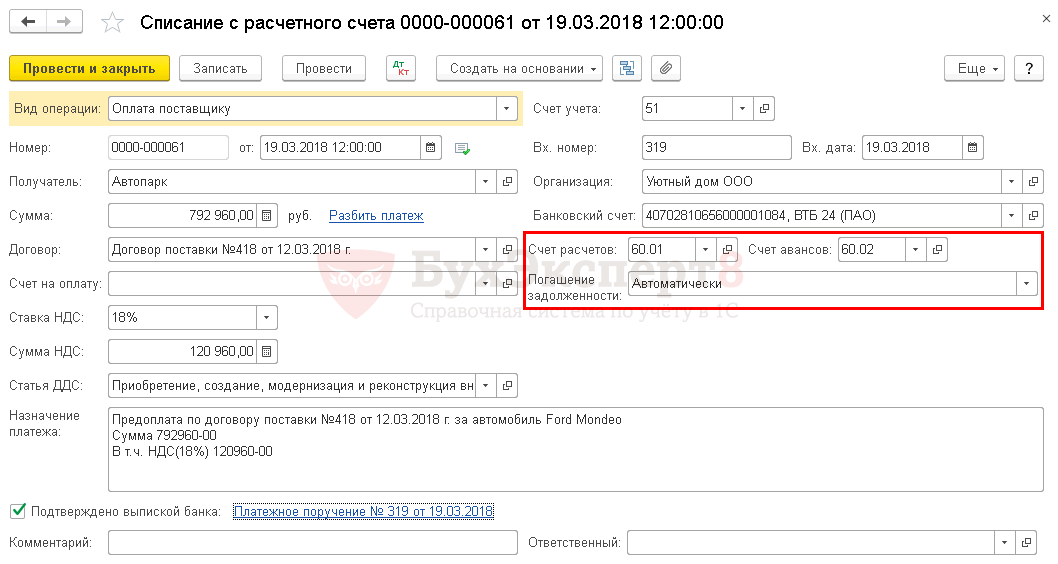

Перечисление аванса поставщику

Обратите внимание на заполнение полей документа:

Получите понятные самоучители 2021 по 1С бесплатно:

Проводки по документу

Документ формирует проводки:

Регистрация СФ на аванс от поставщика

Нормативное регулирование

Организация имеет право принять НДС к вычету, предъявленный поставщиком при перечислении ему предоплаты (п. 12 ст. 171 НК РФ).

НДС по авансам, выданным поставщикам, принимается к вычету при выполнении условий (п. 9 ст. 172 НК РФ):

На сумму входящего НДС, принятого к вычету:

При этом нужно учитывать следующие особенности, связанные с принятием НДС к вычету по авансовым СФ от поставщиков:

Учет в 1С

Документ Счет-фактура полученный на аванс можно создать только если в проводках документа оплаты отражен аванс, выданный поставщику, например:

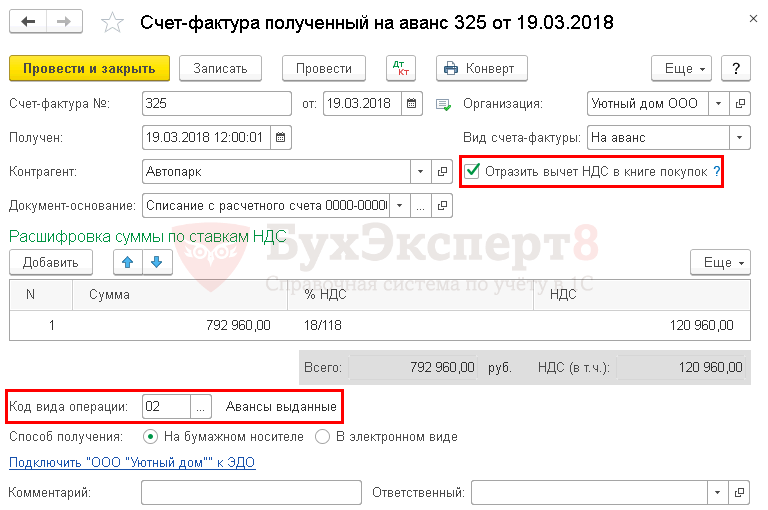

Документ Счет-фактура полученный на аванс автоматически заполняется данными документа Списание с расчетного счета :

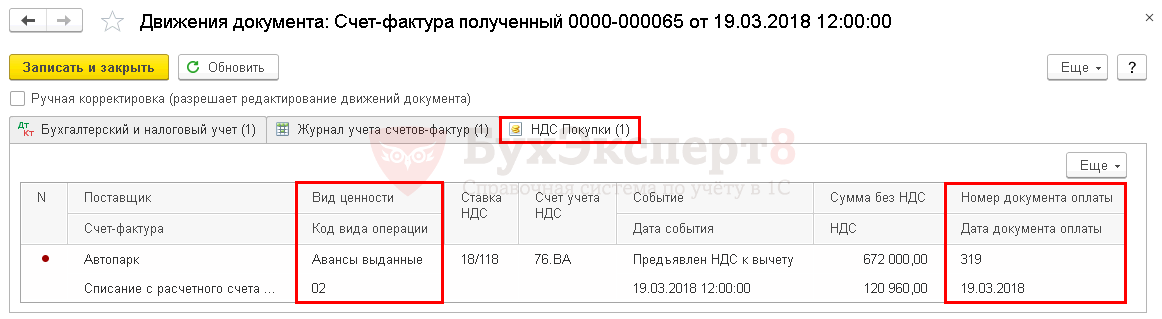

Проводки по документу

Документ формирует проводки:

Документ формирует движения по регистру НДС Покупки :

Декларация по НДС

В декларации по НДС сумма вычета НДС с аванса, перечисленного поставщику, отражается:

В Разделе 3 стр. 130 «Сумма налога, предъявленная налогоплательщику-покупателю при перечислении суммы оплаты, частичной оплаты в счет предстоящих поставок…»: PDF

В Разделе 8 «Сведения из книги покупок»:

См.также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(12 оценок, среднее: 4,67 из 5)

Все комментарии (1)

Спасибо,за полезное и нужное разъяснение

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Благодарю Марину Аркадьевну за содержательный вебинар по Учётной политике!

Всё чётко, ясно, лаконично и строго! Ждём с нетерпением следующую онлайн встречу!

Как выставить счет-фактуру на аванс в 1С 8.3 Бухгалтерия

Регистрация счет-фактуры на аванс требуется, если предоплата контрагентом уже поступила на счет продаваемой компании, а продукция еще не прогружена. Счет-фактура на аванс в 1С Бухгалтерия может правильно оформляться с помощью нескольких способов.

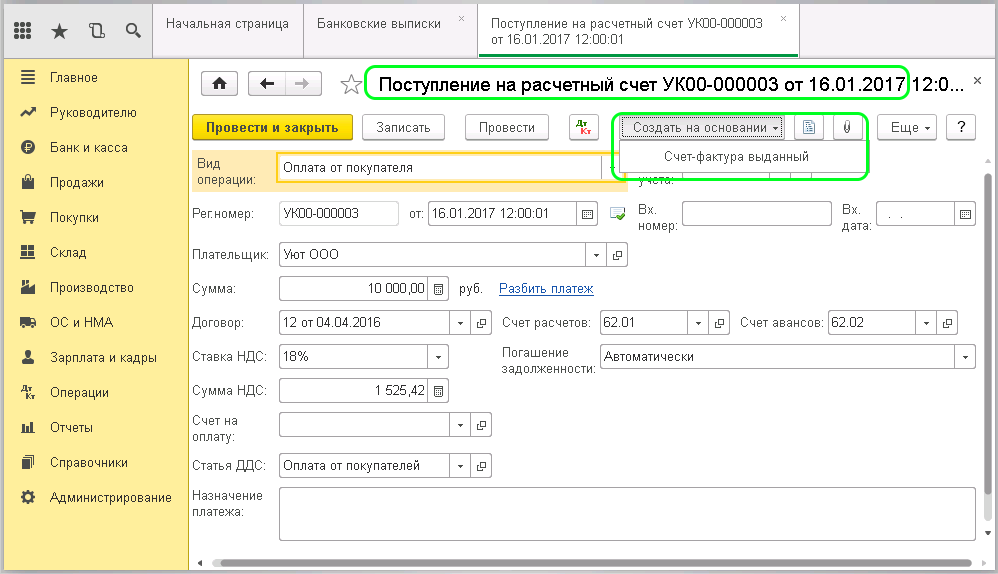

К первому способу можно отнести контрагента-покупателя, который перечислил на банковский счет определенную сумму в счет будущей доставки продукции. Оформление счет-фактуры здесь осуществляется с помощью документа «Поступление на расчетный счет». Необходимо для этого открывать журнал «Банковские выписки» во вкладке «Банк и касса» и оформить поступление суммы от покупателя.

Другие поля не заполняются. Рекомендуется проверить данные.

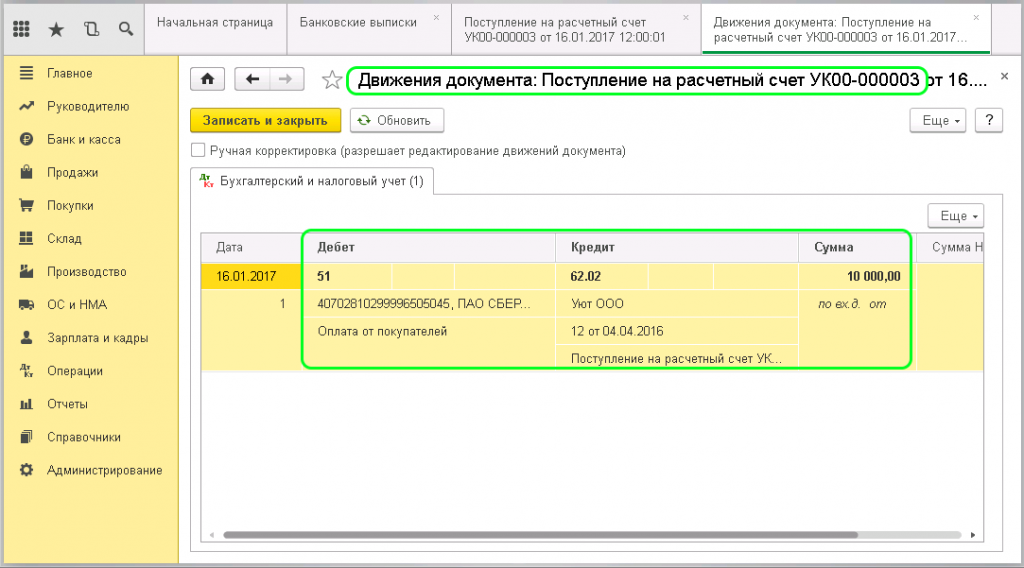

Необходимо нажать вкладку «Провести» и посмотреть появившиеся проводки. Должна сформироваться одна проводка Дт51-ЛТ62.02 «Расчеты по авансам полученным».

Теперь переходим ко второму варианту. Данный контрагент получил продукцию, которая превышает внесенную сумму платежа. Проводки здесь должны сформироваться с разбиением на платеж отгрузки и долг:

Здесь необходимо выставить счет-фактуру на аванс.

Если оформить перевод на расчетный счет раньше реализации, то это поможет избежать такой ситуации.

Рассмотрим главный вопрос об оформлении счет-фактуры на аванс в 1С 8.3. Существует ручной и автоматический способы. В ручном режиме, создается документ «Счета-фактуры на аванс» с помощью «Поступление на расчетный счет». Действие осуществляется через кнопку «Создать на основании» и «Счет-фактура выданный». Откроется необходимый файл. Можно осуществить проверку данных и провести.

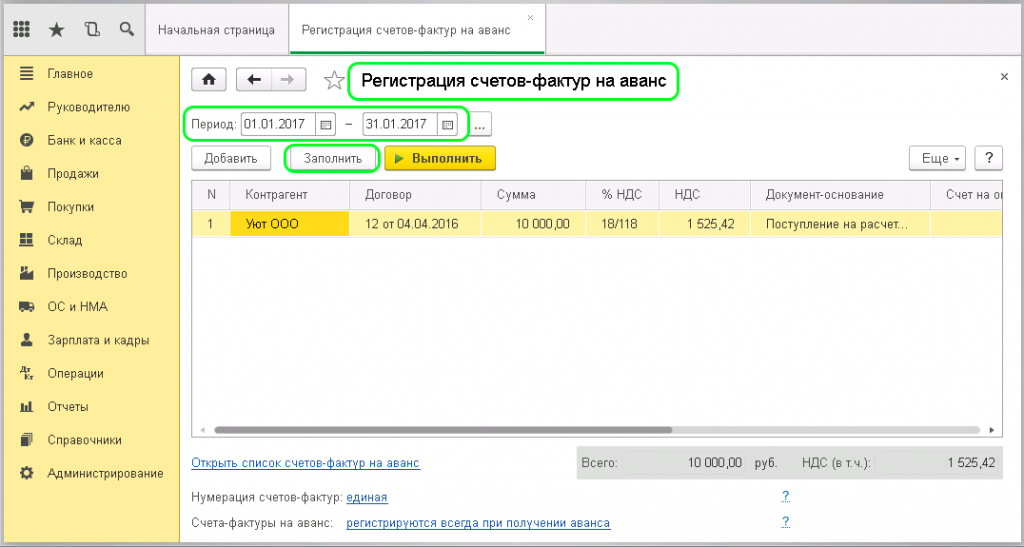

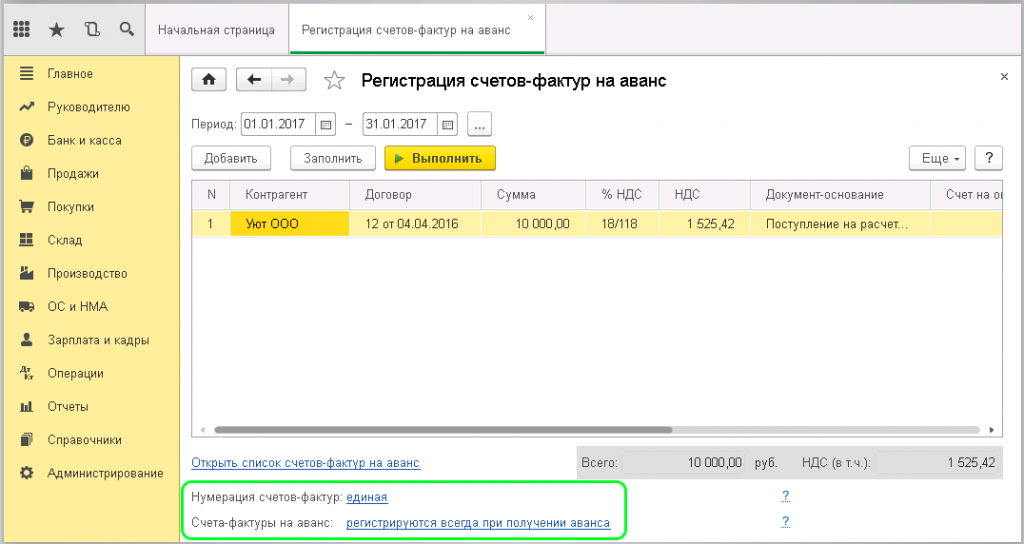

Перейдем теперь к автоматическому способу. Рекомендуется в меню найти вкладку «Банк и касса», перейти в раздел «Регистрация счетов-фактур» и открыть документ «Счета-фактуры на аванс». Должна открыться форма обработки, которая поможет осуществить задачу. В ней проставляются даты, за которые необходимо провести регистрацию счета-фактуры и нажать кнопку «Заполнить». Данная программа автоматически найдет перевод денежных средств и заполнит таблицу.

Внизу экрана расположены настройки для обработки. Рассмотрим их возможности.

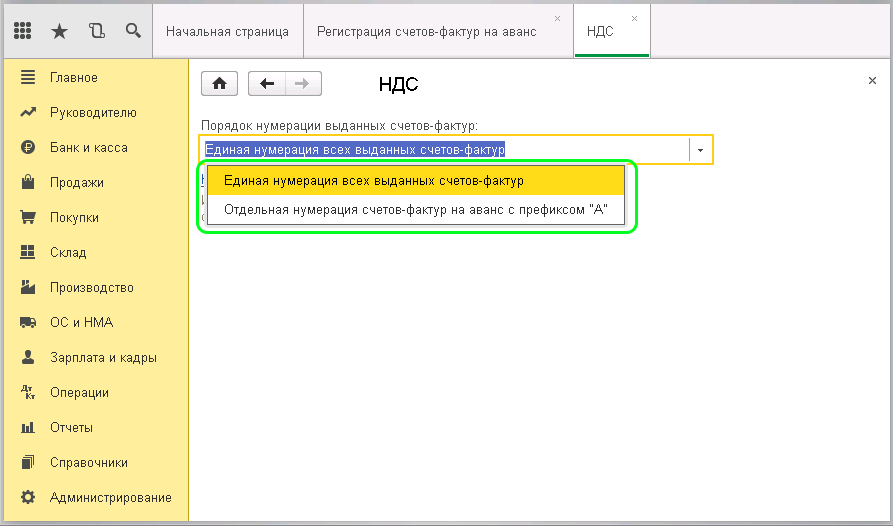

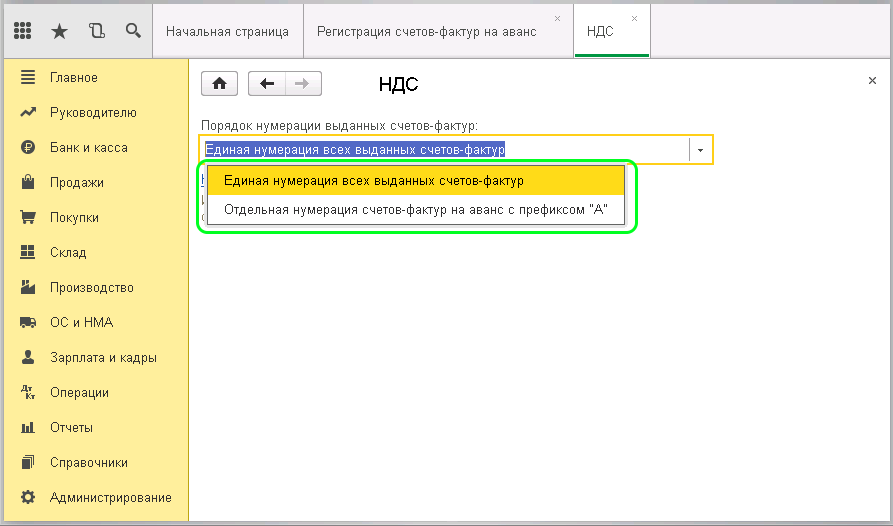

«Нумерация счетов-фактур» предоставляет выбор из нескольких вариантов. К ним относятся:

Бухгалтеры часто предпочитают пользоваться вторым способом. Он позволяет различать их.

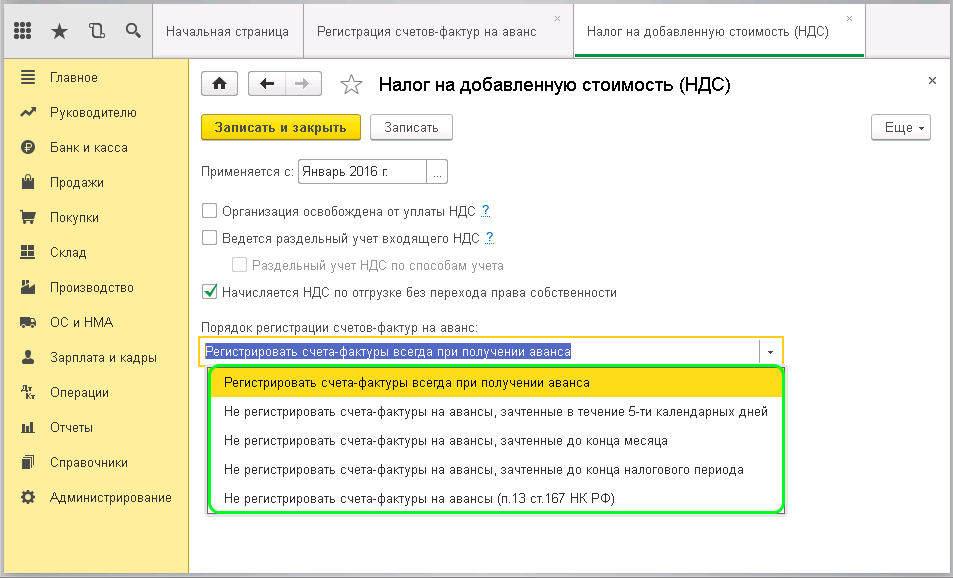

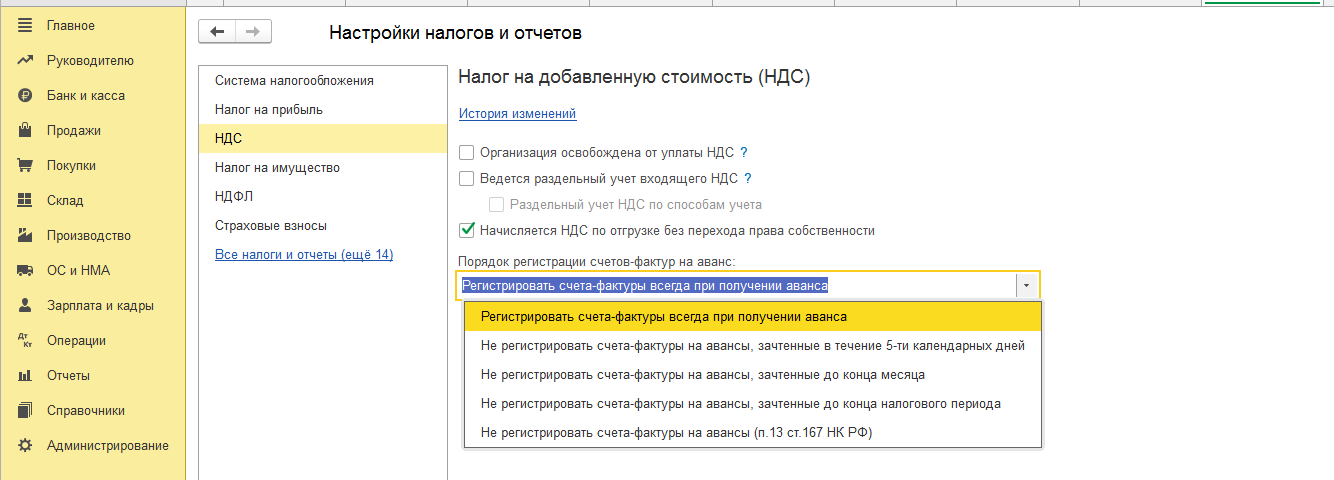

В настройке «Счета-фактуры на аванс» есть возможность включить формирование учетной политики фирмы и выбрать метод для регистрации:

В программе сначала выбран первый способ. Он предполагает предоставление счетов-фактур на все полученные авансы.

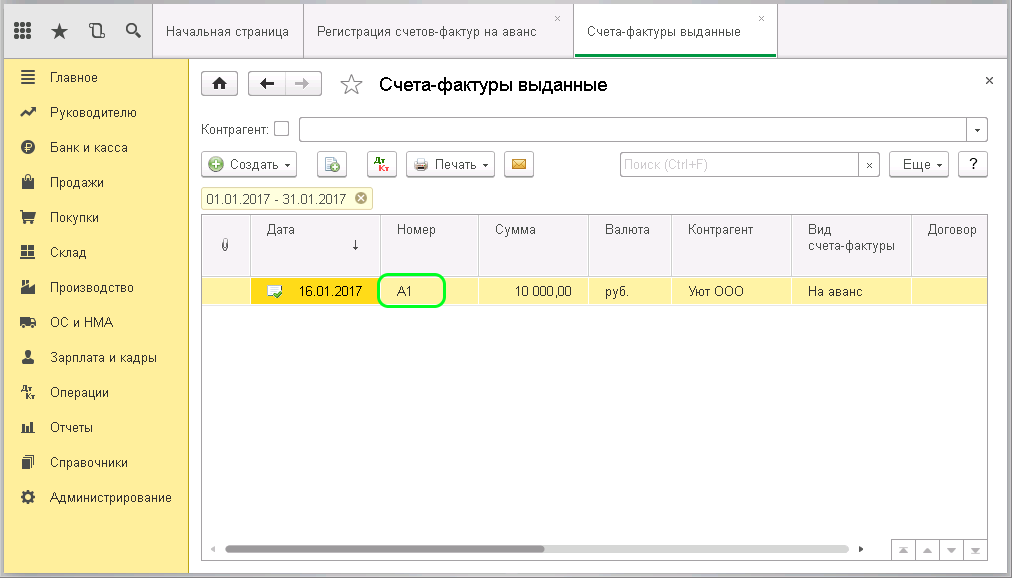

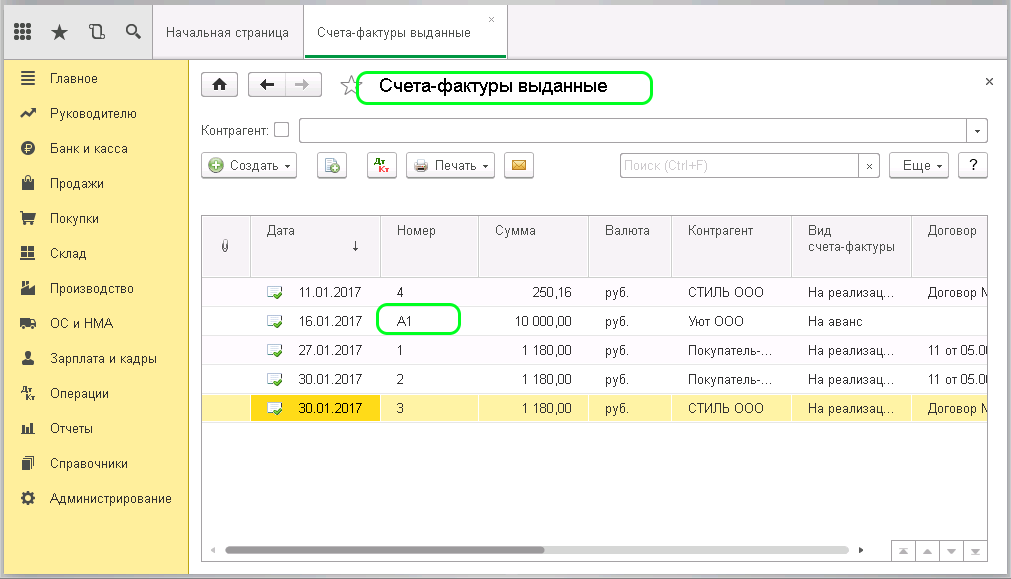

После выбора всех нужных настроек, следует нажать на клавишу «Выполнить». Должно произойти формирование счетов-фактур на аванс по предоставленным начислениям. Необходимо теперь открыть сформированный счет-фактуру и перепроверить заполненные данные. Существует и возможность перейти в общий список с документами данного типа. Чтобы осуществить это действие, необходимо открыть ссылку в нижней части экрана «Открыть список счетов-фактур на аванс». Документ отобразиться с префиксом «А» и номером «А1».

С помощью журнала «Счета-фактуры выданные» будет просто отличить их от остальных.

С помощью зажатой кнопки «Ctrl» можно выделить несколько документов для печати.

Разбираемся со счетами-фактурами на аванс в «1С:Бухгалтерия» 8.3

Каждый бухгалтер рано или поздно сталкивается с авансовыми платежами (будь то своим поставщикам или с авансами от покупателей) и в теории знает, что согласно требованиям НК РФ (ст. 154, п. 1; ст. 167, п. 1, пп. 2) с аванса необходимо исчислять НДС на дату его получения. О том, как это сделать на практике счёта-фактуры на аванс в программе 1С 8.3, – наша сегодняшняя статья.

Делаем первоначальные настройки программы 1С 8.3

Заглянем в учётную политику компании и проверим, правильный ли режим налогообложения у нас указан: ОСНО. В разделе «Налоги и отчёты» в закладке «НДС» программа даёт нам выбор нескольких вариантов для регистрации счетов-фактур на аванс (рис. 1) (эта настройка нужна нам, когда мы выступаем в роли продавца).

Мы можем не регистрировать счета-фактуры на аванс в 1С, если:

Наше право – выбрать любой из них.

Разберём зачёт выставленных авансов и авансов от покупателя.

Учёт в 1С авансов выданных.

Для примера возьмём торговую организацию ООО «Лютик» (мы), которая заключила договор с оптовой компанией ООО «ОПТ» на поставку товара. По условиям договора мы оплачиваем поставщику аванс в размере 70%. После чего получаем товар и расплачиваемся за него окончательно.

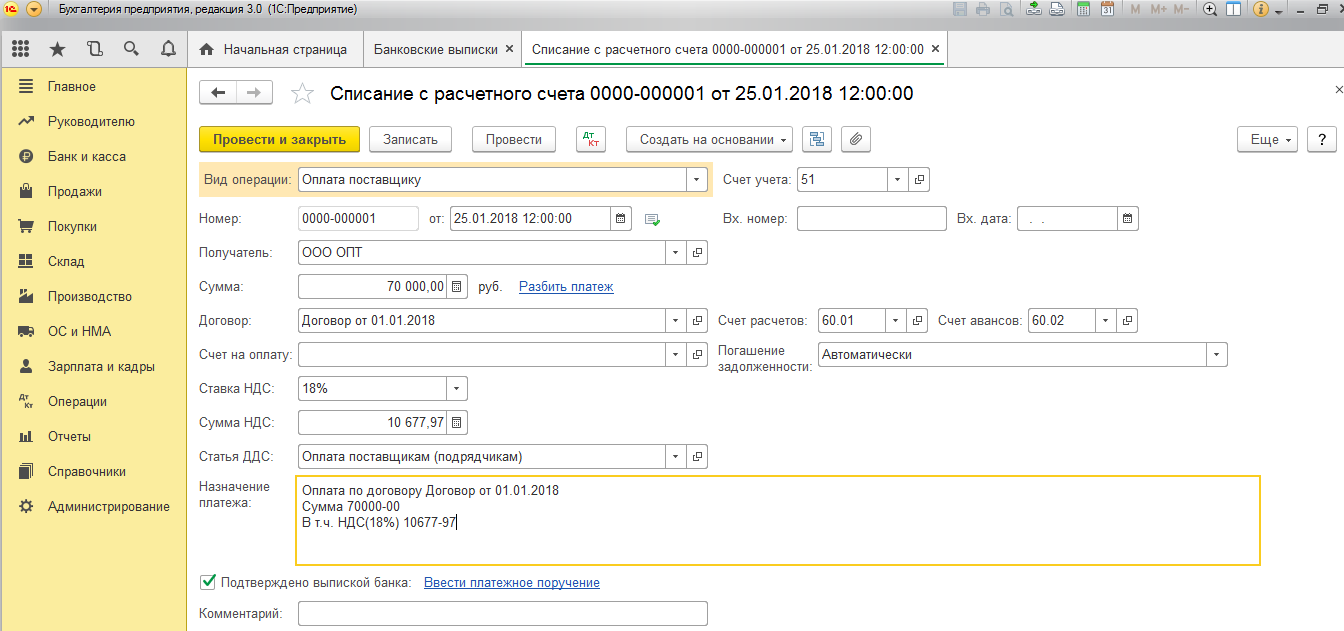

В БП 3.0 оформляем банковскую выписку «Списание с расчётного счёта» (рис. 2).

Обращаем внимание на важные детали:

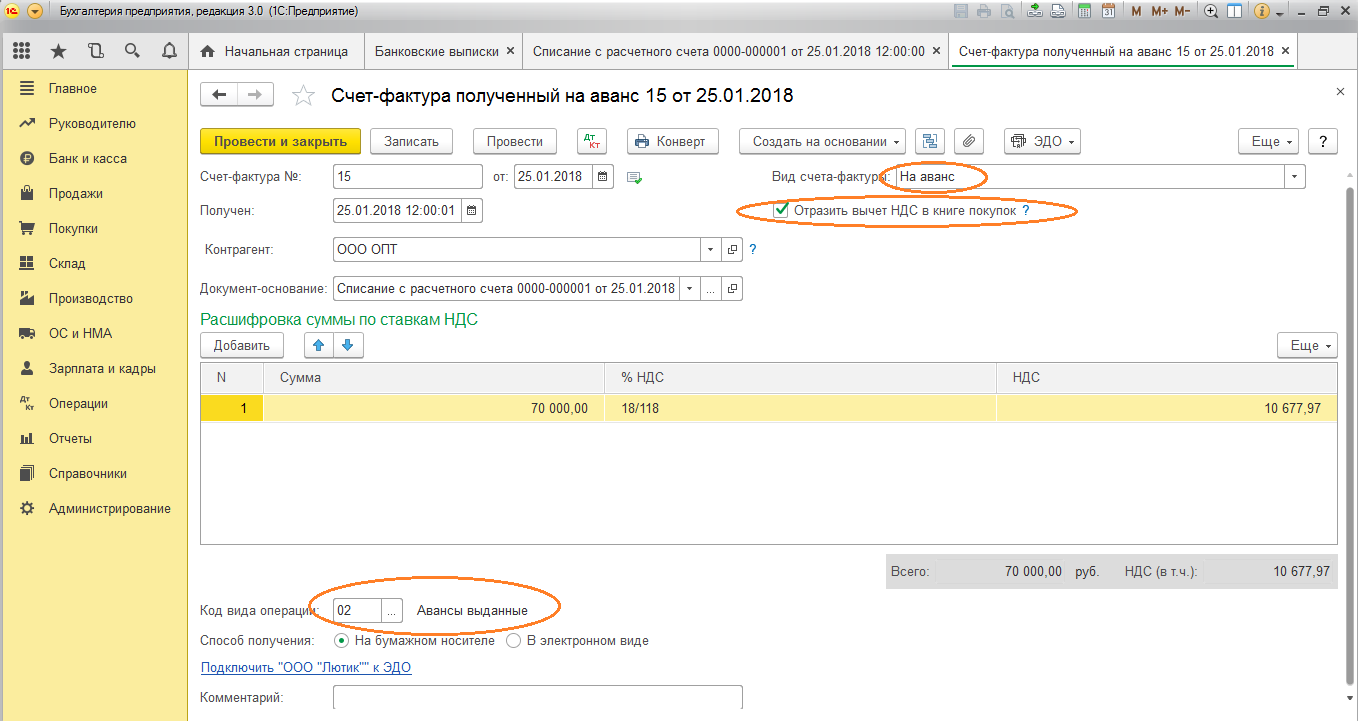

Получив оплату, ООО «ОПТ» выставляет нам авансовый счёт-фактуру, который мы также должны провести у себя в программе 1С (рис. 3).

На его основании мы вправе принять сумму НДС по авансу к вычету.

Благодаря галочке «Отразить вычет НДС в книге покупок» счёт-фактура автоматически попадает в книгу покупок, и при проведении документа мы получаем бухгалтерскую проводку с образованием счёта 76.ВА. Обратите внимание, что код вида операции 02 программой присваивается самостоятельно.

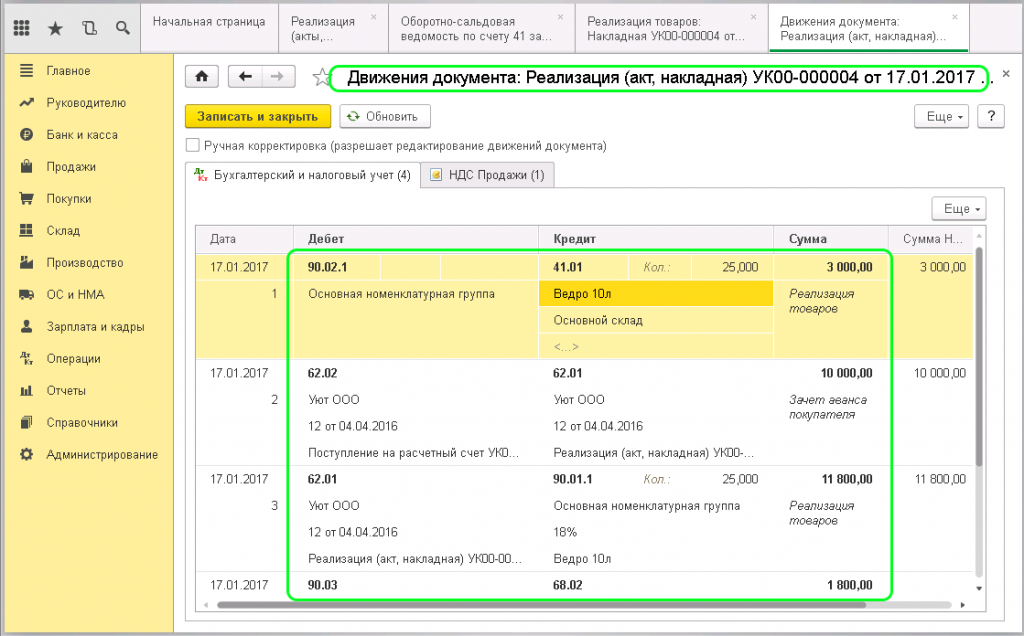

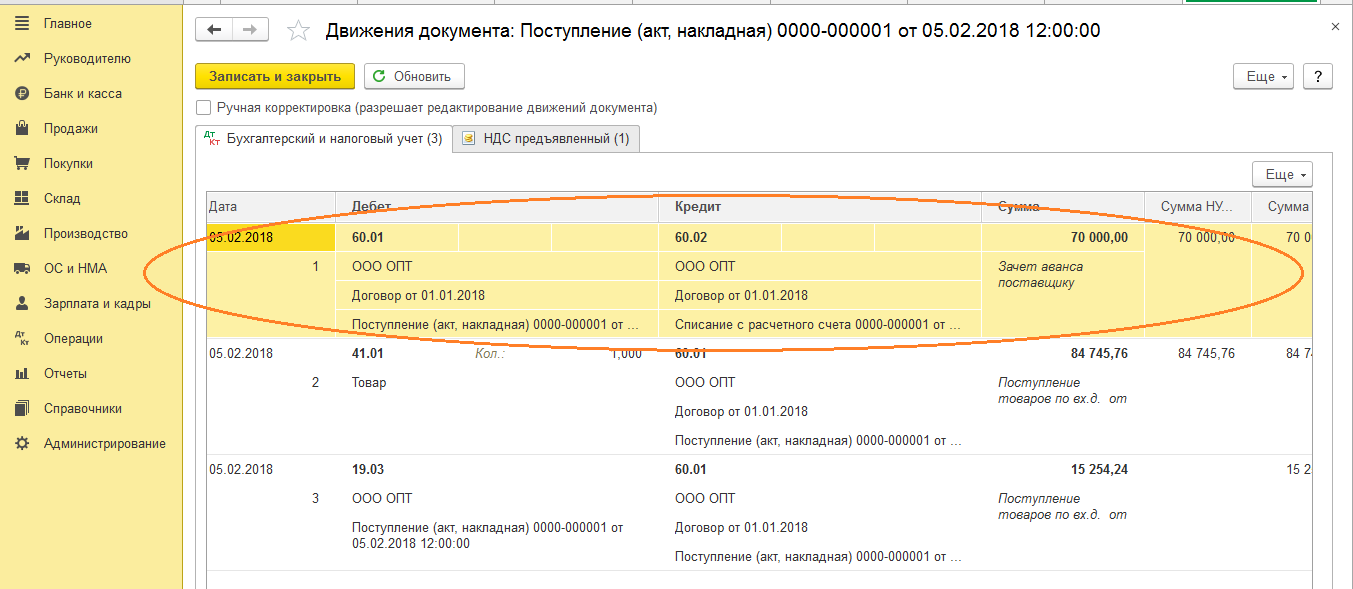

В следующем месяце ООО «ОПТ» отгружает нам товар, мы его приходуем в программе с помощью документа «Поступление товара», регистрируем счёт-фактуру. Счета учёта расчётов с контрагентом не исправляем, погашение задолженности выбираем «Автоматически». При проведении документа «Поступление товара» мы обязательно должны получить проводку по зачёту аванса (рис. 4).

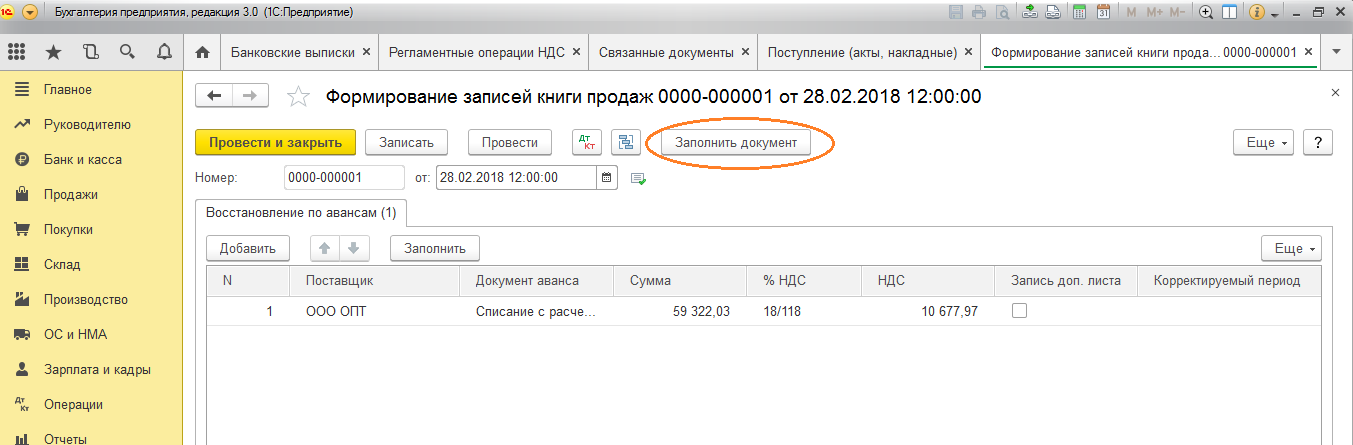

При оформлении документа «Формирование записей книги продаж» за февраль мы получаем автоматическое заполнение вкладки «Восстановление НДС» (рис. 5), и эта сумма восстановленного НДС попадает в книгу продаж отчётного периода с кодом операции 22.

Для отражения окончательной оплаты поставщику можем скопировать и провести уже существующий документ «Списание с расчётного счёта», указав нужную сумму.

Формируем книгу покупок, где отражается сумма нашего вычета НДС по предоплате с кодом 02 и книгу продаж, где мы видим сумму восстановленного НДС после получения товара с кодом вида операции 21.

Учёт в 1С авансов полученных

Для примера возьмём знакомую нам организацию ООО «Лютик» (мы), которая заключила договор с фирмой ООО «Атлант» на оказание услуги по доставке товара. По условиям договора покупатель ООО «Атлант» оплачивает нам аванс в размере 30%. После чего мы оказываем ему необходимую услугу.

Методика работы в программе та же самая, как и в предыдущем варианте.

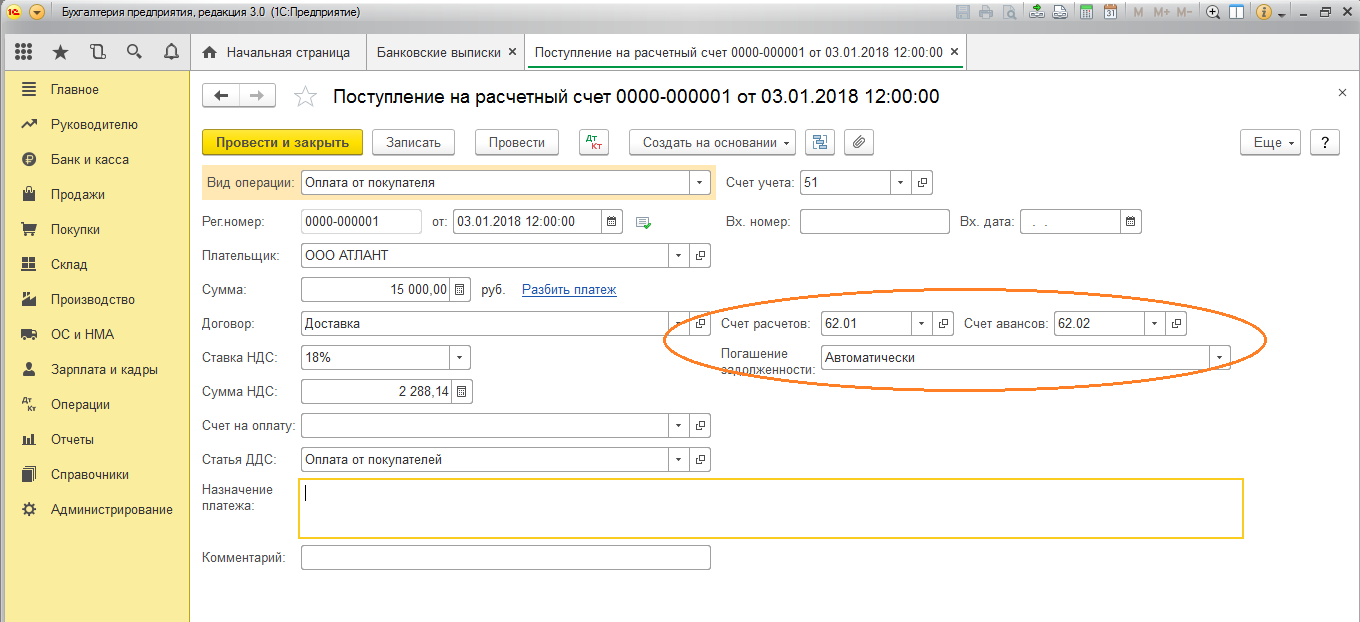

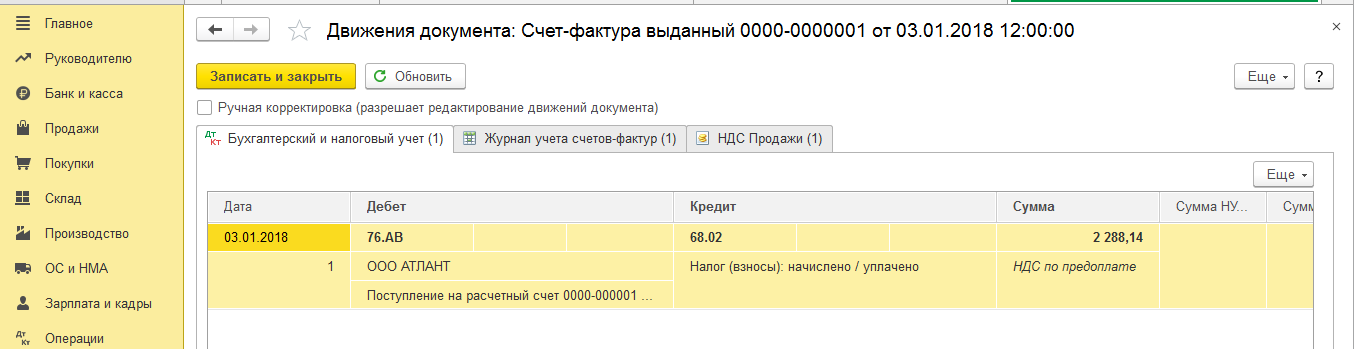

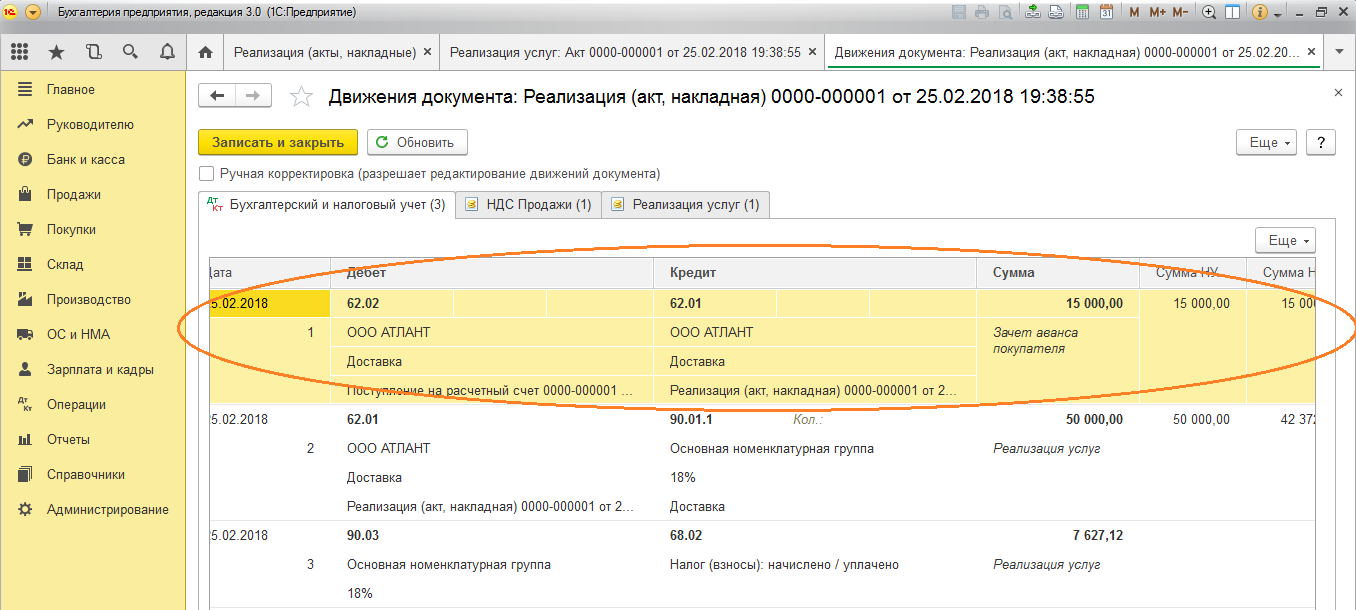

Оформляем поступление аванса в 1С от покупателя документом «Поступление на расчётный счёт» (рис. 6), с последующей регистрацией авансового счёта-фактуры, которая даёт нам бухгалтерские проводки по начислению НДС с аванса (рис. 7).

Зарегистрировать счёт-фактуру на аванс в 1С можно непосредственно из документа «Поступление на расчётный счёт», а можно воспользоваться обработкой «Регистрация счетов-фактур на аванс», которая расположена в разделе «Банк и касса». В любом случае она сразу попадает в книгу продаж.

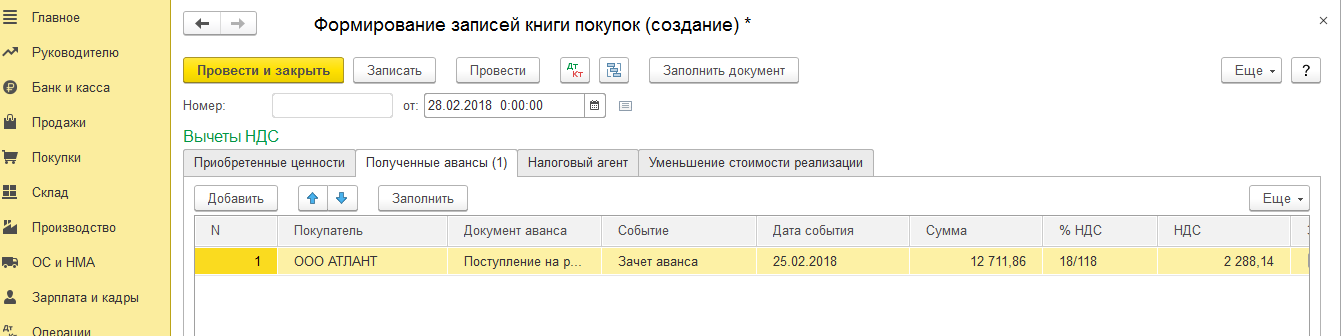

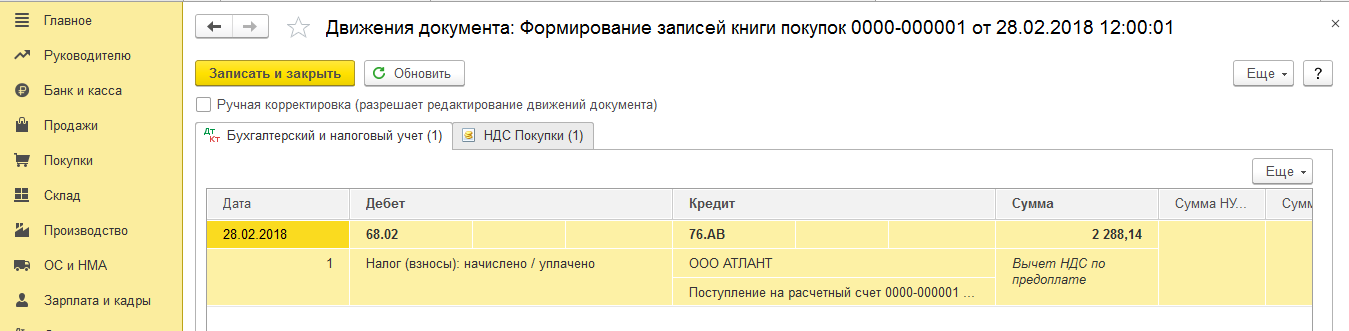

В момент проведения документа «Реализация услуги» аванс покупателя будет зачтён (рис. 8), а при оформлении документа «Формирование записей книги покупок» (рис. 9) сумма НДС с аванса полученного будет принята к вычету, счёт 76.АВ закрыт (рис. 10).

Посмотреть, как убрать из «Формирования записей книги покупок» суммы, принятые к учёту в прошлых периодах, можно здесь.

Для проверки плодов своей работы бухгалтеру обычно достаточно сформировать книги покупок и продаж, а также проанализировать отчёт «Анализ учёта по НДС».

Работайте в 1С с удовольствием!

Если у вас остались вопросы по счетам-фактурам на аванс в 1С 8.3 – смело задавайте их нам на выделенную Линию консультаций 1С. Эксперты работают 7 дней в неделю и помогут в самых сложных ситуациях в налоговом и бухгалтерском учёте.

Понравилась статья – жмите лайк внизу и делитесь с друзьями!

Как принять к учету счет фактуру на аванс в 1с

Дата публикации 25.08.2020

Использован релиз 3.0.81

При получении от продавца счета-фактуры в электронной форме покупатель должен выполнить следующие действия:

Получение и отражение в учете входящего счета-фактуры

Выставление электронного авансового счета-фактуры производится с помощью документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, и формата представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг) в электронной форме (утвержден приказом ФНС России от 19.12.2018 № ММВ-7-15/820@, действует с 02.02.2019), с функцией только счета-фактуры.

Получение электронного авансового счета-фактуры от продавца происходит:

Поступивший электронный авансовый счет-фактура помещается в папку «Отразить в учете» списка входящих документов формы «Текущие дела ЭДО» (рис. 3).

Если в графе «Способ обработки» формы «Настройка отражения документов в учете» будет установлено значение «Автоматически», то при получении электронного счета-фактуры в программе будет сразу автоматически сформирован документ учетной системы «Счет-фактура полученный», а в графе «Отражение в учете» списка входящих документов «Текущие дела ЭДО» появится гиперссылка на новый автоматически созданный документ учета (рис. 3).

Если в настройках получения будет стоять способ обработки «Вручную в форме электронного документа», то при получении электронного счета-фактуры в папке «Отразить в учете» в графе «Отражение в учете» будет стоять гиперссылка со значением Создать документы, при переходе по которой откроется форма «Подбор документов учета», в которой можно по кнопке Создать сформировать соответствующий документ в учетной системе или по кнопке Подобрать соотнести полученный электронный документ с соответствующим документом учетной системы (рис. 5).

Просмотреть содержимое поступившего счета-фактуры (рис. 6) можно, дважды щелкнув по активной строке из списка «Текущие дела ЭДО» (кроме гиперссылки в графе «Отражение в учете») (рис. 3).

На соответствующих закладках формы просмотра поступившего счета-фактуры отражается статус и содержание поступившего документа, а также информация о подписях электронного документа и текст сопроводительной записки при ее наличии.

В левой колонке формы просмотра приведен подробный список документов, которые должны быть получены и отправлены в процессе обмена электронным счетом-фактурой.

Открыть новый автоматически сформированный документ учетной системы «Счет-фактура полученный» с видом «На аванс» можно:

В новом документе «Счет-фактура полученный» (рис. 7), сформированном на основании полученного электронного документа, будут автоматически заполнены следующие сведения:

В документе «Счет-фактура полученный» необходимо указать документ-основание.

Состояние обменного процесса в отношении полученного электронного счета-фактуры отображается:

Обработка подтверждения оператора об отправке счета-фактуры

Дата направления, указанная в этом подтверждении оператора ЭДО, заключившего договор с покупателем (рис. 8), будет признаваться датой получения счета-фактуры покупателем (п. 1.11 Порядка обмена, утв. приказом № 174н или п. 9 Порядка обмена, утв. Приказом № 14н).

Дата отправки оператором ЭДО файла электронного счета-фактуры будет отражена в строке «Получен» документа «Счет-фактура полученный» (рис. 7).

ВНИМАНИЕ! При формировании нового документа «Счет-фактура полученный» на основании поступившего электронного счета-фактуры программа автоматически проставляет в поле «Получен» дату формирования документа учетной системы. Как правило, подтверждение оператора ЭДО поступает одновременно с файлом счета-фактуры, и дата, указанная в подтверждении оператора ЭДО, совпадает с датой формирования документа «Счет-фактура полученный». Если после получения подтверждения оператора ЭДО указанная в этом подтверждении дата отправки файла счета-фактуры оператором покупателю будет иной, то дата, изначально указанная в поле «Получен», будет автоматически скорректирована.

Если полученный счет-фактура служит основанием для заявления налогового вычета по НДС, и в поле «Отразить вычет НДС в книге покупок датой получения» проставлен флажок (рис. 7), то поступивший ЭСФ будет зарегистрирован в книге покупок налогового периода его получения (п. 1.1 ст. 172 НК РФ, п. 2 Правил ведения книги покупок, утв. Постановлением № 1137) (рис. 9).

До 01.07.2021 согласно пп. «б» п. 2.12 Порядка обмена, утв. Приказом № 174н, после получения подтверждения оператора ЭДО об отправке счета-фактуры покупатель должен сформировать, подписать и отправить извещение о получении подтверждения оператора ЭДО о направлении ему счета-фактуры.

ВНИМАНИЕ! С 01.07.2021 в связи с началом применения Порядка обмена, утв. Приказом № 14н, у покупателя отсутствует обязанность формировать извещение о получении подтверждения оператора ЭДО.

Формирование извещения происходит в программе автоматически. Если у текущего пользователя есть право подписи и сертификат подписи установлен на компьютере, то извещение о получении подтверждения будет также автоматически подписано и отправлено оператору ЭДО. Если у текущего пользователя права подписи нет, то сформированное извещение будет направлено на подпись лицу, имеющему такое право.

Непосредственная отправка сформированных и подписанных электронных документов зависит от того, как выполнена настройка электронного обмена.

Если такой флажок присутствует, то фактическая отправка подготовленных электронных документов будет производиться:

Формирование и отправка извещения продавцу о получении счета-фактуры

Если сторонами сделки согласована обязанность покупателя направлять продавцу извещение о получении счета-фактуры (п. 2.9 Порядка обмена, утв. Приказом № 174н, или п. 19 Порядка обмена, утв. Приказом № 14н), то покупатель также должен сформировать, подписать и отправить следующие документы:

ВНИМАНИЕ! С 01.07.2021 в связи с началом применения Порядка обмена, утв. Приказом № 14н, у покупателя отсутствует обязанность формировать извещение о получении подтверждения оператора ЭДО.

Формирование извещения о получении электронного счета-фактуры происходит в программе также автоматически.

Если у текущего пользователя есть право подписи и сертификат подписи установлен на компьютере, то служебные документы будут сразу автоматически подписаны.

Если права подписи у пользователя нет, то программа направит сформированные электронные документы на подпись лицу, имеющему такое право.

Получение от оператора ЭДО подтверждения об отправке продавцу извещения о получении авансового счета-фактуры, а также формирования, подписание и отправка оператору ЭДО извещение о получении подтверждения оператора ЭДО о направлении продавцу извещения о получении счета-фактуры (пп. «б» п. 2.13 Порядка обмена, утв. Приказом № 174н) (рис. 13) происходит в порядке, аналогичном порядку обработки подтверждения оператора об отправке счета-фактуры.

Утверждение счета-фактуры

Если претензий к показателям авансового счета-фактуры у покупателя нет, то он утверждает полученный документ. При этом продавец не получает какие-либо электронные служебные документы.

Процедура утверждения поступившего электронного счета-фактуры Порядком обмена не предусмотрена, однако она важна для внутреннего контроля за достоверностью поступившего электронного документа.

Утвердить полученный счет-фактуру можно:

На этом обмен электронным авансовым счетом-фактурой у покупателя завершается.

В форме просмотра поступившего электронного авансового счета-фактуры содержится информация о том, что обмен завершен, а также о том, что все документы, сопровождающие обмен электронным счетом-фактурой получены и отправлены.

Также из формы просмотра, вызвав команду Сохранить в файл из списка доступных команд, открываемого по кнопке Еще, можно сохранить электронный счет-фактуру вместе с электронной подписью.

В информационной строке состояния электронного обмена документа «Счет-фактура полученный», где будет установлено значение ЭДО завершен (рис. 15).