как принять счет фактуру на аванс частично

Вычет по авансовому счету-фактуре

Что сказано в НК РФ про вычет НДС по счету-фактуре на аванс

На основании пп. 1 и 12 ст. 171 НК РФ покупатель имеет право принять к вычету НДС, исчисленный при выплате аванса в счет предстоящих поставок.

По общему правилу право на предъявление к вычету НДС есть в течение трех лет с момента появления такой возможности (п. 2 ст. 173 НК РФ). Однако именно в части вычета по авансам данное правило неприменимо, и перенос вычета на более поздние периоды (кварталы) не допускается (письмо Минфина РФ от 09.04.2015 № 03-07-11/20290).

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Что говорит Минфин про вычет НДС с аванса, если счет-фактура получен в другом периоде

Одновременно с выводом о том, что перенос вычета по авансу на другие периоды по общему правилу недопустим, Минфин разъясняет и ситуацию, когда на момент закрытия периода по НДС счета-фактуры еще нет.

В письме от 16.04.2019 № 03-07-09/27004 чиновники уточняют, что если предварительная (частичная) оплата произведена покупателем в одном налоговом периоде, а счет-фактура получен покупателем в следующем налоговом периоде, вычет по НДС следует производить, когда фактически получен счет-фактура.

Можно ли заявить НДС к вычету, если вы перечислили аванс больше, чем указано в договоре, или в договоре нет конкретной суммы аванса? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Принимаем вычет НДС по счету-фактуре на аванс: условия для разных периодов

Резюмируем разъяснения Минфина и практический опыт применения вычета по НДС не в периоде фактического перечисления аванса.

Чтобы без проблем принять к вычету НДС по авансовому счету-фактуре, полученному в периоде, следующем за периодом выплаты аванса, нужно иметь:

Как подтвердить дату фактического получения счета-фактуры на аванс?

Подтверждать факт получения счета-фактуры нужно дополнительным документом, по возможности — «от третьей стороны». Есть несколько вариантов в зависимости от ситуации:

Отметим, что поскольку порядок подтверждения даты получения счета-фактуры законами не установлен, Минфин в разъяснениях рекомендует закрепить выбранный вариант (варианты) подтверждения даты в учетной политике.

Итоги

Если аванс переведен поставщику в одном налоговом периоде, а счет-фактура на аванс получен в следующем, можно принять к вычету НДС с аванса в том периоде, когда фактически получен счет-фактура. Однако для этого потребуется выполнить ряд условий, основное из которых — подтвердить дату фактического получения счета-фактуры.

Принятие к вычету НДС с выданных авансов

Условия вычета НДС с авансов выданных для покупателя

Вычет НДС с авансов выданных возможен только при одновременном выполнении условий, установленных в ст. 171 и п. 9 ст. 172 НК РФ:

Если же предварительная оплата была осуществлена в счет поставок товаров (выполнения работ, оказания услуг или передачи имущественных прав), приобретаемых для необлагаемых НДС операций, выставленный продавцом счет-фактура на полученную оплату не подлежит регистрации в книге покупок (подп. «е» п. 19 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 № 1137). В данном случае налог не принимается к вычету.

При заключении с одним и тем же предприятием нескольких независимых договоров покупатель вправе принять к вычету НДС с авансов, выданных предприятию-продавцу только по договорам, относительно которых выполнены вышеперечисленные условия.

ВАЖНО! Вычет НДС с авансов полученных нужно заявлять в том налоговом периоде, в котором появилось право на вычет. Переносить его на более поздние периоды нельзя (см. письмо Минфина РФ от 09.04.2015 № 03-07-11/20290).

В каком периоде можно заявить вычет НДС, если аванс перечислен в одном квартале, а счет-фактура выставлен и получен в другом? Ответ на этот важный вопрос дали эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и сможете узнать точку зрения профессионалов.

Когда «авансовый» НДС к вычету принять нельзя

Невыполнение одного из перечисленных условий лишает покупателя права на вычет НДС с авансов выданных.

Покупатель не вправе произвести вычет НДС с авансов, выданных продавцу в счет грядущих поставок и в том случае, когда предоплата выполнена, но договором не предусмотрена.

Как показывает практика, налоговые органы наиболее часто отказывают в вычете НДС, ссылаясь на неправильно заполненный счет-фактуру.

Поэтому покупателю следует проверить, правильно ли оформлен счет-фактура на внесенный авансовый платеж. Такой документ оформляет продавец в течение 5 дней со дня поступления ему оплаты (п. 3 ст. 168 НК РФ). Правила заполнения счета-фактуры на аванс определены п. 5.1 ст. 169 НК РФ и указывают на обязательность заполнения в таком документе:

Так, в вычете «авансового» НДС может быть отказано, если продавец укажет в счете-фактуре на аванс не расчетную ставку НДС, а прямую (10 или 20%), или не проставит прочерки в строках 3, 4 и графах 2–6, 10 и 11, или не заполнит некоторые реквизиты.

Когда «авансовый» НДС нужно восстановить

Вычет НДС с авансов выданных покупатель должен восстановить в том квартале, когда произошло (п. 12 ст. 171, п. 9 ст. 172, п. 2 ст. 171, подп. 3 п. 3 ст. 170 НК РФ):

Восстановление НДС с уплаченного аванса производится в размере налога, принятого к вычету по отгруженным товарам (работам, услугам), по которым согласно договору зачитывались суммы аванса в оплату приобретенных товаров, работ, услуг, имущественных прав (подп. 3 п. 3 ст. 170 НК РФ).

В этом случае восстановить необходимо всю сумму налога, ранее принятого к вычету.

С особенностями восстановления НДС с авансов ознакомьтесь в статье «Порядок восстановления НДС с авансов (проводки)» .

Итоги

Покупатель вправе принять к вычету «авансовый» НДС только при соблюдении особых условий. Если условия вычета будут нарушены, то вычет признается неправомерным. Это повлечет за собой доначисление НДС, пени и штраф.

При этом бухгалтеру следует своевременно выявлять появление факторов, при которых принятый к вычету НДС с аванса нужно восстановить. В противном случае организацию ждут налоговые доначисления и санкции.

Авансовые сделки с НДС: как формировать счета‑фактуры, книги покупок и продаж

Сделки с авансами — одна из самых распространённых ситуаций, когда надо одновременно внести сведения в книгу покупок и книгу продаж. Важно правильно сделать запись и использовать коды вида операции (КВО), чтобы не было разрыва по НДС. Расскажем, как заполнять счета-фактуры и делать записи в книгах покупок и продаж.

Чем опасны неправильные записи

Неверно составленные счета-фактуры и неправильные записи в книгах покупок и продаж приводят к разрывам по НДС (расхождениям). Их выявляет налоговая на камеральной проверке с помощью системы ПК АСК НДС-2, которая автоматически сопоставляет декларации контрагентов. Ошибки в учёте авансов приводят к тому, что из ФНС поступают требования пояснить завышение суммы к вычету.

Разрывы появляются, если сведения об операции, которые налогоплательщик отразил в Разделе 8 декларации по НДС (книге покупок), чтобы подтвердить право на применение налогового вычета, не совпадают со сведениями, которые должен был отразить поставщик налогоплательщика в Разделе 9 декларации по НДС (книге продаж). Это может быть ошибка в реквизитах, подача нулевой декларации или вообще непредставление. Еще разрыв может быть связан с несоответствием данных в декларации и приложениях налогоплательщика, в том числе из других периодов.

Когда выписывается счёт-фактура на аванс

Продавец составляет авансовый счёт-фактуру только при получении предоплаты. Алгоритм такой:

Если суммы от заказчика поступали неоднократно, то по каждой полученной сумме счёт-фактура должен быть оформлен отдельно.

Пример. Если продавец получил аванс 10-го и 13-го числа, а услугу оказали 28-го числа того же месяца, то счёт-фактура должен быть выставлен дважды при поступлении сумм 10-го и 13-го числа, а также при отгрузке в счёт этого аванса на полную стоимость.

Покупатель на основании любого счёта-фактуры на аванс может воспользоваться правом на вычет по НДС.

Счёт-фактуру на аванс можно не выставлять в четырёх случаях:

В случаях, когда аванс получен в одном налоговом периоде (например, 31 декабря), а отгрузка в счёт этого аванса состоялась в другом налоговом периоде в пределах пяти календарных дней с момента получения предоплаты (например, 2 января), продавец регистрирует счёт-фактуру на аванс в книге продаж за IV квартал, а счёт-фактуру, выставленный при отгрузке, — в книге продаж за I квартал.

Как продавцу отражать авансы

Продавец обязан регистрировать счёт-фактуру в периоде, в котором получил предоплату (п. 3 Правил ведения книги продаж, утверждённых Постановлением от 26.12.2011 № 1137).

| Аванс | Отгрузка товара/услуг | Зачёт аванса | |

|---|---|---|---|

| Книга (регистрация СФ) | Книга продаж | Книга продаж | Книга покупок |

| Обязательность регистрации СФ | Обязательна | Обязательна | Обязательна |

| Момент регистрации СФ | В день получения аванса | В день отгрузки | В день отгрузки или любой день в течение трёх лет |

| КВО для СФ (наиболее используемый) | 02 | 01 | 22 |

| Указание контрагента в СФ | Покупатель | Покупатель | Сами себя |

| Раздел и строка сумм НДС в декларации | Раздел 3, стр. 070 | Раздел 3, стр. 010-050 | Раздел 3, стр. 170 |

Как покупателю отражать авансы

В отличие от продавца, покупатель не обязан регистрировать счёт-фактуру на аванс и принимать НДС к вычету (ст. 171 и ст. 172 НК РФ). Чтобы воспользоваться вычетом, у покупателя должны быть подтверждающие документы: счёт-фактура, платёжный документ и договор, в котором прописано условие о предоплате.

| Аванс | Получение товара/услуг | Зачёт аванса | |

|---|---|---|---|

| Книга (регистрация СФ) | Книга покупок | Книга покупок | Книга продаж |

| Обязательность регистрации СФ | Не обязательна | Не обязательна | Если нет регистрации СФ по авансу — отсутствует восстановление |

| Момент регистрации СФ | В момент получения СФ на аванс | В любой день в течение трёх лет | В момент регистрации СФ при получении товара (услуги) |

| КВО для СФ (наиболее используемый) | 02 | 01 | 21 |

| Указание контрагента в СФ | Продавец | Продавец | Сами себя |

| Раздел и строка сумм НДС в декларации | Раздел 3, стр. 130 | Раздел 3, стр. 120 | Раздел 3, стр. 080 |

Как оформить расторжение сделки и возврат аванса

Когда покупатель и продавец расторгают договор, по которому ранее был перечислен аванс, продавец возвращает предоплату покупателю.

Продавцу нужно зарегистрировать авансовый счёт-фактуру в книге покупок с КВО 22. В графе 7 «Номер и дата документа, подтверждающего уплату налога» ему следует указать реквизиты документов, которые подтверждают возврат авансового платежа. Тогда продавец вправе предъявить к вычету НДС, начисленный при получении предоплаты (п. 4 ст. 172 НК РФ).

Покупатель обязан восстановить и заплатить НДС в бюджет, если аванс был принят к вычету. При этом он должен зарегистрировать авансовый счёт-фактуру в книге продаж с КВО 21.

Автор: Светлана Огневская, эксперт Контур.Экстерна по НДС

Подготовила Елизавета Кобрина, редактор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Принятие к вычету НДС с полученных авансов

Как определить сумму авансового НДС

При поступлении оплаты или части оплаты в счет предстоящих поставок товаров (работ, услуг) продавец исчисляет авансовый НДС следующим образом:

1. Определяет налоговую базу по НДС.

Налоговой базой в данном случае является сумма поступившей оплаты (п. 1 ст. 154 НК РФ).

Моментом определения налоговой базы является день получения оплаты (подп. 2 п. 1 ст. 167 НК РФ).

2. Применяет расчетную ставку НДС 20/120 или 10/110 (п. 4 ст. 164 НК РФ).

Однако в некоторых случаях НДС не начисляется. Например, не нужно исчислять налог с предоплаты, если:

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы приняли к вычету НДС с полученного аванса. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как оформить авансовый счет-фактуру и отразить аванс в учете

В течение 5 дней после получения оплаты или части оплаты продавец обязан составить счет-фактуру в 2 экземплярах.

Один экземпляр продавец оставляет себе, другой передает покупателю (п. 3 ст. 168 НК РФ). Правила и порядок оформления счета-фактуры по полученным авансам регламентируются постановлением Правительства РФ от 26.12.2011 № 1137, в соответствии с которым необходимо заполнять строки и графы следующим образом:

Подробнее об оформлении счета-фактуры на аванс читайте в материале «Правила выставления счета-фактуры на аванс в 2020-2021 годах».

В бухгалтерском учете делаются следующие проводки:

Продавец авансовый счет-фактуру регистрирует у себя в книге продаж в периоде получения аванса (п. 3 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137). Сумма полученного аванса и авансовый НДС отражаются по строке 070 в графах 3 и 5 соответственно раздела 3 декларации по НДС (форма декларации действует в ред. приказа ФНС от 28.12.2018 № СА-7-3/853).

Минфин (письмо от 18.01.2017 № 03-07-09/1695) считает ненужным выставление авансового счета-фактуры в случаях, когда между получением предоплаты и отгрузкой проходит менее 5 календарных дней. Однако выполнение такой рекомендации разумно, если поступление аванса и отгрузка по датам попадают в один налоговый период по НДС. Если эти события происходят на границе периодов и оказываются в разных кварталах, то выставить счет-фактуру нужно обязательно.

Когда возникает право на вычет НДС с полученных авансов

После реализации товаров (работ, услуг) продавец имеет право на вычет НДС с полученных авансов. В бухгалтерском учете делаются следующие проводки:

Если продавец допустил ошибки в авансовом счете-фактуре, то это не препятствует вычету НДС после отгрузки товаров (работ, услуг). Дело в том, что в п. 2 ст. 169 НК РФ речь идет об условиях применения вычета покупателем. На продавца эти положения не распространяются. Аналогичный вывод следует из разъяснений Минфина России, изложенных в письме от 09.04.2009 № 03-07-11/103.

НДС с авансов отражается в книге покупок с номером счета-фактуры, который был выставлен продавцом при получении аванса. В декларации по НДС этот вычет попадет в строку 170 раздела 3.

Если реализация не состоялась по причине изменений условий контракта или его расторжения, НДС принимается к вычету в ранее начисленной сумме. Воспользоваться этим правом продавец должен в течение одного года после возврата аванса при условии соответствующих корректировок в учете и уплаты НДС с авансов в бюджет.

В бухгалтерском учете делаются следующие проводки:

Аванс и реализация в одном периоде

Если получение аванса и реализация товаров (работ, услуг) приходятся на разные налоговые периоды, вопросов не возникает. В этом случае продавец начислит авансовый НДС в периоде получения предоплаты и примет его к вычету в периоде реализации.

А как быть продавцу, если получение аванса и отгрузка происходят в одном налоговом периоде? Нужно ли в этом случае начислять авансовый НДС и выставлять покупателю авансовый счет-фактуру? Ведь в таком случае получается, что в одном и том же периоде НДС с предоплаты начисляется и принимается к вычету.

Налоговое ведомство считает, что если получение предоплаты и отгрузка произошли в одном налоговом периоде, то необходимо руководствоваться общими правилами отражения НДС с полученных авансов: начислить авансовый НДС, выставить авансовый счет-фактуру, принять налог к вычету, зарегистрировать авансовые счета-фактуры в книгах покупок и продаж и отразить в разделе 3 декларации по НДС в одном периоде (письма ФНС России от 20.07.2011 № ЕД-4-3/11684, от 10.03.2011 № КЕ-4-3/3790, от 15.02.2011 № КЕ-3-3/354@).

Но суды признают такие действия излишними. Арбитры не рассматривают оплату товаров (работ, услуг), полученную в одном периоде с реализацией, в качестве аванса. Поэтому судьи считают, что у налогоплательщика нет обязанности начислять НДС с полученных авансов. Такая точка зрения отражена, например, в постановлениях ФАС Поволжского округа от 07.09.2011 № А57-14658/2010 (оставлено в силе определением ВАС РФ от 16.01.2012 № ВАС-17397/11), ФАС Северо-Кавказского округа от 25.05.2012 № А32-16839/2011, ФАС Дальневосточного округа от 22.12.2011 № Ф03-6321/2011, ФАС Московского округа от 23.04.2010 № КА-А40/3908-10.

Ответ на вопрос, когда принять к вычету НДС с сумм полученных авансов, есть в системе Консультант-Плюс:

Узнайте ответ эксперта, получив пробный бесплатный доступ к справочно-правовой системе К+.

Кредит-нота как аванс

Кредит-нота представляет собой уменьшение обязательств покупателя в связи с выполнением им определенных условий контракта. В связи с этим будущая задолженность покупателя может быть частично оплачена данной кредит-нотой. Кроме того, в контракте между покупателем и поставщиком может быть прописано, что кредит-нота выступает в качестве аванса. В таком случае в конце налогового периода продавец должен начислять НДС с авансов, полученных по данным кредит-нотам, а после отражения реализации принимать «авансовый» НДС к вычету.

Итоги

Вычет НДС с полученных авансов можно получить после отгрузки товаров (работ, услуг). Если реализация не состоялась, то право на вычет не теряется. Правда, для этого нужно выполнить определенные условия. Спорная ситуация может возникнуть, если предоплата и реализация происходят в одном налоговом периоде. Если вы не готовы спорить с проверяющими, то начисляйте «авансовый» НДС и принимайте его к вычету вне зависимости от того, что в этом же периоде происходит отгрузка. Если же вы готовы к спору, то НДС с предоплаты можно не исчислять.

Расчеты по НДС при возврате авансов в «1С:Бухгалтерии 8»

Возврат авансов у продавца и покупателя

Согласно пункту 1 статьи 168 НК РФ при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории РФ, налогоплательщик обязан предъявить покупателю этих товаров (работ, услуг), имущественных прав сумму НДС, исчисленную в порядке, установленном пунктом 4 статьи 164 НК РФ.

На сумму полученной оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав продавец выставляет покупателю счет-фактуру не позднее пяти календарных дней со дня получения предоплаты (п. 3 ст. 168 НК РФ).

Согласно Правилам заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

Счета-фактуры на аванс регистрируются налогоплательщиком-продавцом в книге продаж (см. п. 2 Приложения № 5 Постановления № 1137) с указанием в графе 2 «Код вида операции» значения «02», которое соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

Суммы НДС, исчисленные с оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), реализуемых на территории РФ, принимаются к налоговому вычету в случае изменения условий либо расторжения договора и возврата соответствующих сумм авансовых платежей (п. 5 ст. 171 НК РФ). Вычеты сумм налога производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п. 4 ст. 172 НК РФ).

Для реализации права на налоговый вычет налогоплательщик-продавец регистрирует выставленный счет-фактуру на аванс в книге покупок с указанием в графе 2 «Код вида операции» значения «22», которое соответствует операции по возврату авансовых платежей в случаях, перечисленных в абзаце 2 пункта 5 статьи 171 НК РФ (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@), а в графе 7 «Номер и дата документа, подтверждающего уплату налога» — реквизитов документа, подтверждающего возврат покупателю авансового платежа (пп. «к» п. 6 Правил ведения книги покупок, утв. Постановлением № 1137).

Покупатель вправе принять к вычету суммы НДС, предъявленные продавцом в отношении перечисленного ему аванса в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передачи имущественных прав) (п. 12 ст. 171 НК РФ).

«Авансовый» НДС принимается к вычету покупателем при наличии (п. 9 ст. 172 НК РФ):

Права на вычет НДС, предъявленного по авансу, покупатель не лишается и в том случае, когда предоплату он осуществляет в натуральной форме (п. 23 Постановления Пленума ВАС РФ от 30.05.2014 № 33).

Покупатель может применить вычет как в полной сумме, так и частично, поскольку это право налогоплательщика, а не обязанность (письмо Минфина России от 22.11.2011 № 03-07-11/321).

Для реализации права на налоговый вычет покупатель-налогоплательщик, перечисливший сумму предоплаты, регистрирует полученный от продавца авансовый счет-фактуру в книге покупок, отражая:

Полученные счета-фактуры на перечисленную сумму предоплаты в счет предстоящих поставок товаров (работ, услуг), передачи имущественных прав, приобретаемых для использования одновременно в облагаемых и не облагаемых НДС операциях, указанных в пункте 2 статьи 170 НК РФ, регистрируются в книге покупок на сумму, указанную в счете-фактуре (пп. «у» п. 6 Правил ведения книги покупок, утв. Постановлением № 1137).

Реализовать право на налоговый вычет налогоплательщик-покупатель может только в том налоговом периоде, в котором был получен счет-фактура на перечисленную сумму предварительной оплаты, т. е. пункт 1.1 статьи 172 НК РФ в отношении авансовых счетов-фактур не применяется (письмо Минфина России от 24.03.2017 № 03-07-09/17203).

В случае расторжения договора (изменения его условий) и возврата перечисленной предоплаты покупатель должен восстановить принятый ранее к вычету «авансовый» НДС. Восстанавливается налог в полной сумме в том налоговом периоде, в котором предоплата была возвращена продавцом (пп. 3 п. 3 ст. 170 НК РФ).

Для восстановления НДС покупатель должен зарегистрировать в книге продаж полученный от продавца авансовый счет-фактуру, который ранее был отражен в книге покупок (п. 14 Правил ведения книги продаж, утв. Постановлением № 1137), с указанием в графе 2 «Код вида операции» значения «21», которое соответствует операции по восстановлению сумм налога, указанных в пункте 3 статьи 170 НК РФ (за исключением п.п. 1, 4 п. 3 ст. 170 НК РФ) (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

1С:ИТС

Учет НДС у поставщика

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 операций по учету НДС у поставщика при возврате покупателю полученных авансов.

Обратите внимание, в соответствии с Федеральным законом от 03.08.2018 № 303-ФЗ с 01.01.2019 изменились налоговые ставки НДС: с 18 % на 20 %; с 18/118 на 20/120 и с 15,25 % на 16,67 %.

Пример 1

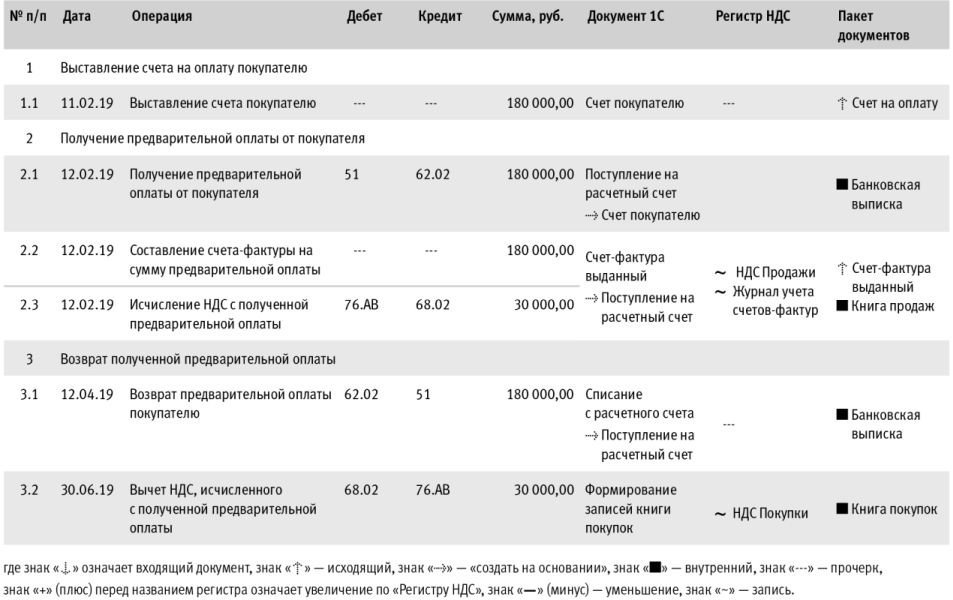

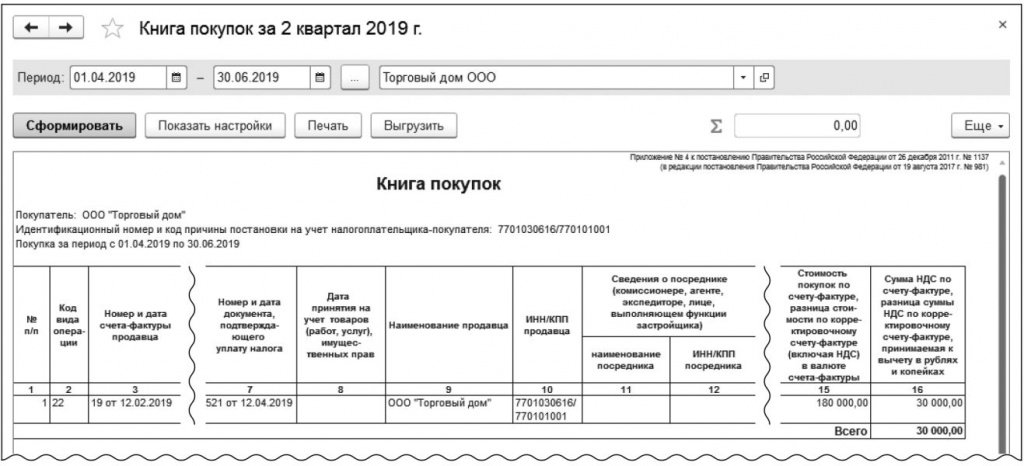

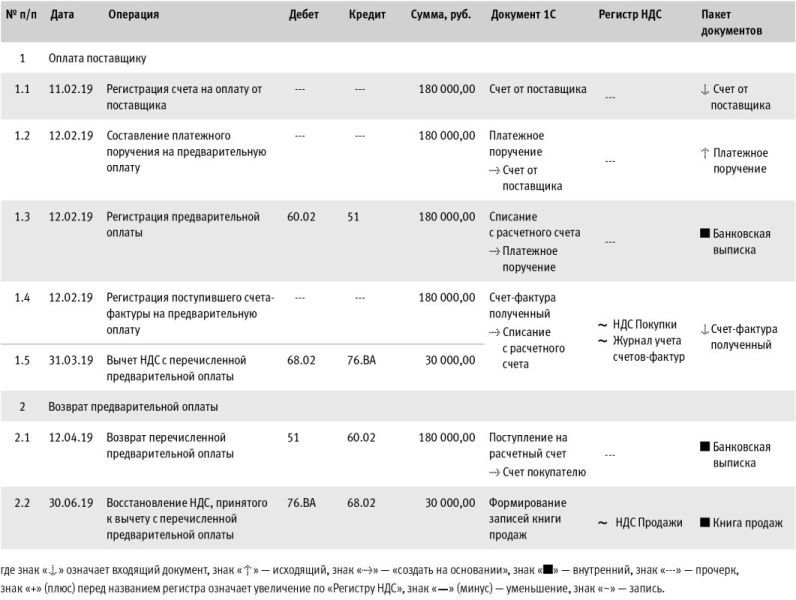

ООО «Торговый дом» (продавец) заключило договор поставки товаров с ООО «Одежда и обувь» (покупатель) на общую сумму 180 000,00 руб. (в т. ч. НДС 20 % — 30 000,00 руб.) на условиях полной предварительной оплаты. После получения предоплаты договор поставки был расторгнут, а сумма предоплаты возвращена покупателю. Последовательность операций приведена в таблице 1.

Выставление счета на оплату покупателю

Для выполнения операции 1.1 «Выставление счета покупателю» (раздел Продажи — подраздел Продажи) необходимо с помощью кнопки Создать сформировать новый документ Счет покупателю.

Получение предварительной оплаты от покупателя

Для выполнения операции 2.1 «Получение предварительной оплаты от покупателя» необходимо создать документ Поступление на расчетный счет на основании документа Счет покупателю по кнопке Создать на основании.

Показатели документа Поступление на расчетный счет заполняются автоматически на основании сведений документа Счет покупателю.

Кроме того, в документе Поступление на расчетный счет необходимо указать:

В результате проведения документа Поступление на расчетный счет формируется бухгалтерская проводка:

Дебет 51 Кредит 62.02

— на сумму денежных средств, поступивших продавцу от покупателя.

В соответствии с пунктами 1, 3 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, должен быть выставлен счет-фактура не позднее 5 календарных дней, считая со дня получения предоплаты.

Счет-фактура на полученную сумму предоплаты (операции 2.2 «Составление счета-фактуры на сумму предварительной оплаты», 2.3 «Исчисление НДС с полученной предварительной оплаты») в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании. Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, может производиться также с помощью обработки Регистрация счетов-фактур на аванс (раздел Банки и касса — подраздел Регистрация счетов-фактур).

В новом документе Счет-фактура выданный основные сведения будут заполнены автоматически по документу-основанию:

Кроме того, автоматически будут проставлены:

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе необходимо, чтобы в поле Номенклатура табличной части документа было указано наименование (или обобщенное наименование) поставляемых товаров в соответствии с условиями договора с покупателем.

Данные сведения заполняются автоматически с указанием:

По кнопке Печать документа Счет-фактура выданный можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах (рис. 1).

Рис. 1. Счет-фактура на предоплату, выставленный продавцу

В счете-фактуре на полученную сумму предоплаты указываются:

В результате проведения документа Счет-фактура выданный формируется бухгалтерская проводка:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с поступившей суммы предоплаты от покупателя, в размере 30 000,00 руб. (180 000,00 руб. х 20/120).

На основании документа Счет-фактура выданный вносится запись в регистр сведений Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выставленном счете-фактуре.

На основании документа Счет-фактура выданный вносится регистрационная запись в регистр накопления НДС Продажи.

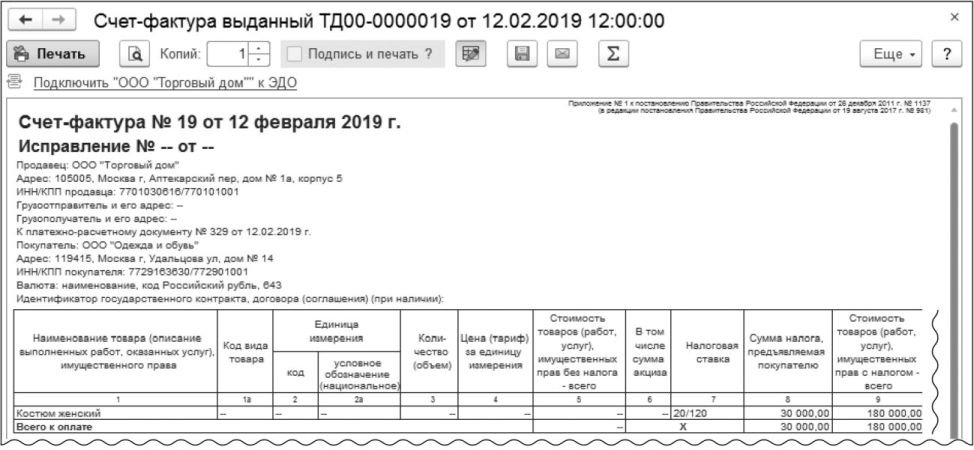

На основании записей регистра НДС Продажи формируется книга продаж за I квартал 2019 года (раздел Отчеты — подраздел НДС), рис. 2.

Рис. 2. Книга продаж за I квартал 2019 года у продавца

Начисленная с полученной предоплаты сумма НДС отражается по строке 070 Раздела 3 налоговой декларации по НДС за I квартал 2019 года (утв. приказом Минфина России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 28.12.2018 № СА-7-3/853@) (раздел Отчеты — подраздел 1С-Отчетность — гиперссылка Регламентированные отчеты).

Возврат полученной предварительной оплаты

Для выполнения операции 3.1 «Возврат предварительной оплаты покупателю» необходимо создать документ Списание с расчетного счета.

Создать данный документ можно на основании документа Поступление на расчетный счет по кнопке Создать на основании.

Документ Списание с расчетного счета можно также создать на основании выгрузки из других внешних программ (например, «Клиент-банк»). Если платежные поручения создаются в программе «Клиент-банк», то в программе «1С:Бухгалтерия 8» создавать их необязательно. В этом случае вводится только документ Списание с расчетного счета, который формирует необходимые проводки.

В результате проведения документа Списание с расчетного счета будет сформирована бухгалтерская проводка:

Дебет 62.02 Кредит 51

— на сумму предварительной оплаты, возвращенную покупателю в связи с расторжением договора поставки.

Суммы НДС, исчисленные продавцом и уплаченные в бюджет с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), реализуемых на территории РФ, принимаются к налоговому вычету в случае изменения условий либо расторжения договора и возврата соответствующих сумм авансовых платежей (п. 5 ст. 171 НК РФ).

Вычеты сумм НДС производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п. 4 ст. 172 НК РФ).

Предъявление к налоговому вычету суммы НДС, исчисленной с полученной предварительной оплаты (операция 3.2 «Вычет НДС, исчисленного с полученной предварительной оплаты»), производится документом Формирование записей книги покупок (раздел Операции — подраздел Закрытие периода — гиперссылка Регламентные операции НДС) с помощью команды Создать.

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Полученные авансы.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

В результате проведения документа Формирование записей книги покупок формируется бухгалтерская проводка:

Дебет 68.02 Кредит 76.АВ

— на сумму НДС, предъявляемую к налоговому вычету в связи с расторжением договора поставки и возвратом предварительной оплаты.

Для формирования книги покупок вносится запись в регистр накопления НДС Покупки.

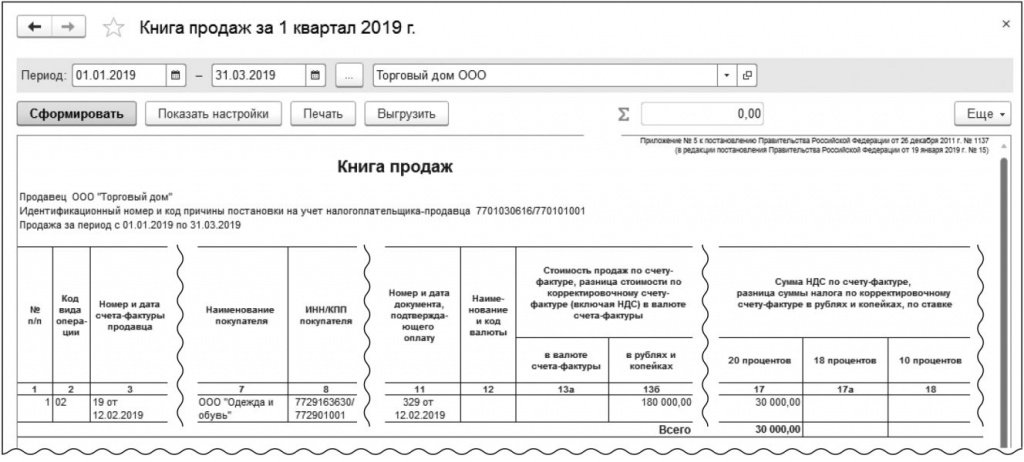

На основании записей регистра НДС Покупки формируется книга покупок за налоговый период, в котором был расторгнут договор и возвращена сумма предварительной оплаты покупателю, т. е. за II квартал 2019 года (раздел Отчеты — подраздел НДС), рис. 3.

Рис. 3. Книга покупок за II квартал 2019 года у продавца

При регистрации в книге покупок авансового счета-фактуры будут указаны:

Сумма налогового вычета будет отражена по строке 120 Раздела 3 декларации по НДС за II квартал 2019 года (утв. приказом Минфина России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 28.12.2018 № СА-7-3/853@) (раздел Отчеты — подраздел 1С-Отчетность — гиперссылка Регламентированные отчеты).

Учет НДС у покупателя

Теперь рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 операций по учету НДС у покупателя при возврате перечисленного аванса.

Пример 2

ООО «Одежда и обувь» (покупатель) заключило договор поставки товаров с ООО «Торговый дом» (продавец) на общую сумму 180 000,00 руб. (в т. ч. НДС 20 % — 30 000,00 руб.) на условиях полной предварительной оплаты. После перечисления предварительной оплаты договор поставки был расторгнут, а сумма предоплаты возвращена продавцом.

Последовательность операций приведена в таблице 2.

Оплата поставщику

Для выполнения операции 1.1 «Регистрация счета на оплату от поставщика» необходимо создать документ Счет от поставщика (раздел Покупки — подраздел Покупки) с помощью кнопки Создать.

Для выполнения операции 1.2 «Составление платежного поручения на предварительную оплату поставщику» создается документ Платежное поручение (раздел Банк и касса — подраздел Банк) с помощью кнопки Создать.

Создать документ Платежное поручение можно на основании документа Счет покупателю.

На основании документа Платежное поручение вводится документ Списание с расчетного счета (операция 1.3 «Регистрация предварительной оплаты»).

Если платежные поручения создаются в программе «Клиент-банк», то в программе «1С:Бухгалтерия 8» создавать их необязательно. В этом случае вводится только документ Списание с расчетного счета, который формирует необходимые проводки. Документ Списание с расчетного счета можно создать вручную или на основании выгрузки из других внешних программ (например, «Клиент-банк»).

В результате проведения документа Списание с расчетного счета будет сформирована бухгалтерская проводка:

Дебет 60.02 Кредит 51

— на сумму перечисленной продавцу предварительной оплаты, которая составляет 180 000,00 руб.

В соответствии с пунктом 1 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, должен быть выставлен счет-фактура не позднее 5 календарных дней, считая со дня получения предоплаты продавцом. Этот счет-фактура является основанием для принятия покупателем, перечислившим предоплату, к вычету сумм налога, исчисленных и предъявленных продавцом, при наличии документов, подтверждающих фактическое перечисление сумм предоплаты, и договора, предусматривающего перечисление указанных сумм (п. 2 ст. 169, п. 12 ст. 171, п. 9 ст. 172 НК РФ).

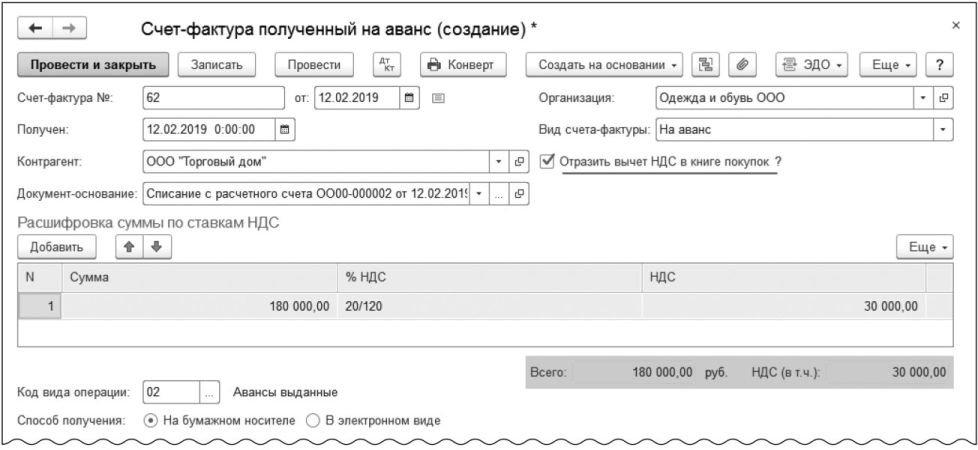

Для заявления покупателем вычета на основании полученного от продавца счета-фактуры (операции 1.4 «Регистрация поступившего счета-фактуры на предварительную оплату», 1.5 «Вычет НДС с перечисленной предварительной оплаты») необходимо на основании документа Списание с расчетного счета создать документ Счет-фактура полученный с помощью кнопки Создать на основании (см. рис. 4).

Рис. 4. Счет-фактура на предоплату, полученный покупателем

В новом документе Счет-фактура полученный большинство полей заполняются автоматически.

При этом также будут автоматически установлены:

Кроме того, в новом документе Счет-фактура полученный следует дополнительно указать:

Для автоматического отражения вычета НДС с перечисленной предоплаты в соответствии с пунктом 12 статьи 171 и пунктом 9 статьи 172 НК РФ необходимо проверить наличие флага в строке Отразить вычет НДС в книге покупок (рис. 4).

В результате проведения документа Счет-фактура полученный будет внесена бухгалтерская запись в регистр бухгалтерии:

Дебет 68.02 Кредит 76.ВА

— на сумму входного НДС в размере 30 000,00 руб. (180 000,00 руб. х 20/120), предъявляемую к налоговому вычету.

С 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур. Однако после проведения документа Счет-фактура полученный в регистр Журнал учета счетов-фактур также вносится запись для хранения необходимой информации о полученном счете-фактуре.

Для регистрации полученного счета-фактуры на аванс в книге покупок будет внесена запись в регистр накопления НДС Покупки с кодом вида операции 02, который соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

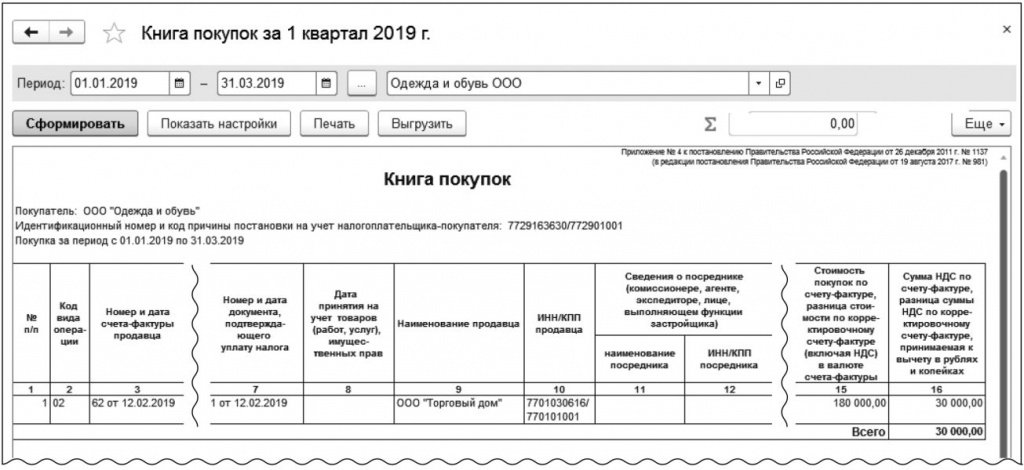

На основании записей регистра НДС Покупки формируется книга покупок за I квартал 2019 года (раздел Отчеты — подраздел НДС), рис. 5.

Рис. 5. Книга покупок за I квартал 2019 года у покупателя

Заявленная к вычету сумма НДС с перечисленной предоплаты отражается по строке 130 Раздела 3 налоговой декларации по НДС за I квартал 2019 года (утв. приказом Минфина России от 29.10.2014 № ММВ-7-3/558@) (раздел Отчеты — подраздел 1С-Отчетность — гиперссылка Регламентированные отчеты).

Возврат предварительной оплаты

Для выполнения операции 2.1 «Возврат перечисленной предварительной оплаты» необходимо создать документ Поступление на расчетный счет (раздел Банк и касса — подраздел Банк). В документе Поступление на расчетный счет необходимо указать:

В результате проведения документа Поступление на расчетный счет формируется бухгалтерская проводка:

Дебет 51 Кредит 60.02

— на сумму предварительной оплаты, возвращенной покупателю продавцом.

Согласно подпункту 3 пункта 3 статьи 170 НК РФ предъявленные покупателем к вычету суммы НДС по перечисленной предоплате подлежат восстановлению в том налоговом периоде, в котором произошло изменение условий либо расторжение соответствующего договора и возврат соответствующих сумм оплаты, частичной оплаты, полученных налогоплательщиком в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Для отражения операции 2.2 «Восстановление НДС, принятого к вычету с перечисленной предварительной оплаты» необходимо создать документ Формирование записей книги продаж (раздел Операции — подраздел Закрытие периода — гиперссылка Регламентные операции НДС).

Заполнение табличной части документа на закладке Восстановление по авансам производится автоматически с помощью кнопки Заполнить.

В результате проведения документа Формирование записей книги продаж будет сформирована проводка:

Дебет 76.ВА Кредит 68.02 — на восстановленную сумму НДС, принятую к вычету в I квартале 2019 года по перечисленной продавцу предварительной оплате.

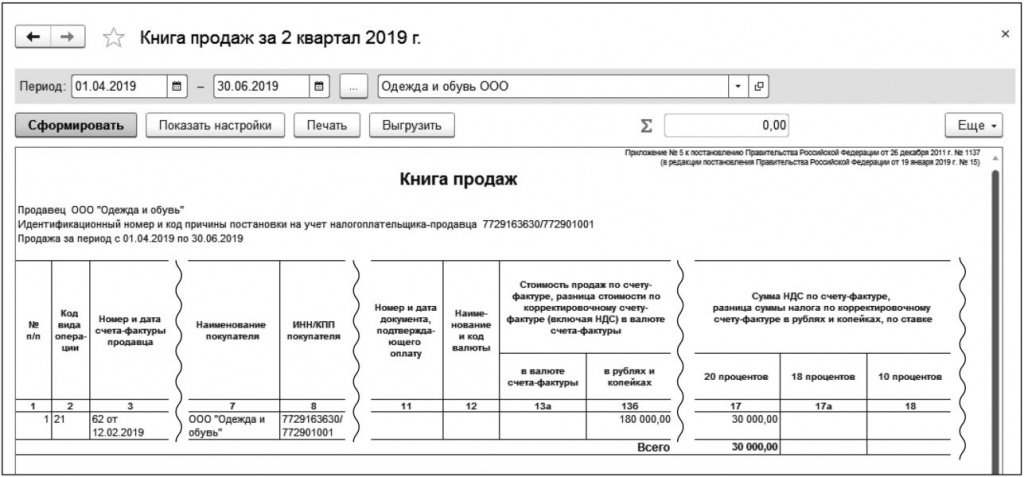

Для регистрации полученного счета-фактуры на аванс в книге продаж за налоговый период расторжения договора и возврата соответствующих сумм авансовых платежей (за II квартал 2019 года) будет внесена запись в регистр накопления НДС Продажи с кодом вида операции 21, который соответствует операции по восстановлению сумм налога, указанных в пункте 3 статьи 170 НК РФ (за исключением пп. 1, пп. 4 п. 3 ст. 170 НК РФ) (см. Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@). На основании записей регистра НДС Продажи формируется книга продаж за II квартал 2019 года (раздел Отчеты — подраздел НДС), рис. 6.

Рис. 6. Книга продаж за II квартал 2019 года у покупателя

Сумма налога, восстановленная в связи с расторжением договора поставки и возвратом перечисленной суммы авансового платежа, будет отражена по строке 080 (в том числе 090) в Разделе 3 декларации по НДС за II квартал 2019 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 28.12.2018 № СА-7-3/853@) (раздел Отчеты — подраздел 1С-Отчетность — гиперссылка Регламентированные отчеты).