как рассчитать ндфл с аванса выданного в последний день месяца

Аванс по зарплате: как не налететь проблемы с налоговой

Разбираемся вот в такой ситуации. В компании трудятся специалисты со сменным графиком работы.

При расчете аванса за первую половину месяца сотруднику выплачивается сумма до удержания НДФЛ, и если последующие две недели у сотрудника отсутствует заработок (например, сотрудник взял не оплачиваемый отпуск), то к моменту выплаты заработной платы НДФЛ удерживать будет не с чего.

Как результат, на конец месяца существует переплата заработной платы сотруднику и неудержанная величина НДФЛ.

Когда сумма НДФЛ должна быть удержана у сотрудника? Когда компания обязана перечислить НДФЛ в бюджет в данном случае?

Какие существуют в данной ситуации риски, если организация не начислит и не перечислит в бюджет НДФЛ?

Правомерно ли будет в используемом программном обеспечении по расчету заработной платы заложить уменьшение суммы к выплате за минусом 13%?

Порядок расчета заработной платы при сменном графике работы

Если суммированный учет не ведется, то работа оплачивается в обычном порядке.

НДФЛ с аванса по заработной плате

Датой получения дохода в виде заработной платы признается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ).

Следовательно, датой получения заработной платы за первую половину месяца в целях исчисления НДФЛ будет признаваться последний день этого месяца.

При этом организация как налоговый агент должна перечислить НДФЛ с заработной платы не позднее не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 4, 6 ст. 226 НК РФ).

Таким образом, налоговый агент производит исчисление, удержание и перечисление в бюджет налога на доходы физических лиц с заработной платы (в том числе за первую половину месяца) один раз в месяц при окончательном расчете дохода сотрудника по итогам каждого месяца, за который ему был начислен доход, в сроки, установленные пунктом 6 статьи 226 Кодекса (см. Письмо Минфина России от 11.06.2019 N 21-08-11/42596).

Аналогичная точка зрения изложена в Письмах Минфина России 28.10.2016 N 03-04-06/63250, от 27.10.2015 N 03-04-07/61550:

До истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком. Соответственно, до окончания месяца налог не может быть исчислен и удержан.

На основании пункта 4 статьи 226 Кодекса налоговые агенты обязаны удержать исчисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

С учетом вышеизложенного, в описанной ситуации организация правомерно не удержала НДФЛ с аванса по заработной плате.

Аванс по заработной плате превысил сумму начисленного в адрес работника дохода

Так как зачет аванса в счет начисленной заработной платы произведен в конце месяца, то датой получения указанного дохода считается последний день месяца. В свою очередь, объектом обложения НДФЛ является доход, полученный налогоплательщиком (ст. 209 НК РФ). Таким образом, с суммы аванса должен быть начислен НДФЛ в последний день месяца. Согласно п. 6 ст. 226 НК РФ удержанный НДФЛ должен быть перечислен в бюджет не позднее даты, следующей за днем выплаты дохода. В нашем случае этим днем является последний день месяца, когда аванс был засчитан в счет заработной платы.

Так как удержать исчисленную сумму налога надо непосредственно из доходов работника при их фактической выплате, то при последующих расчетах с работником из его заработка удерживаются исчисленная сумма НДФЛ (п. 4 ст. 226 НК РФ) и величина неотработанного аванса, выданного в счет заработной платы (ст. 137 ТК РФ).

Налоговая ответственность

Невыполнение налоговым агентом возложенных на него обязанностей влечет за собой ответственность, предусмотренную ст. 123 Налогового Кодекса РФ. Данной нормой установлены штрафные санкции за неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) сумм налога в установленный срок.

Однако, очевидно, что неисчисление НДФЛ влечет за собой его неудержание и, как следствие, неуплату. Размер санкций в данном случае составляет 20 процентов от суммы налога, подлежащей удержанию и (или) перечислению. Помимо штрафов за уплату налога в более поздние сроки, чем предусмотрено законодательством, организации придется уплатить пени за каждый день просрочки.

Программное обеспечение по расчету заработной платы

То есть надо оставить все, как есть, так как в следующем месяце при правильном вводе данных для расчета заработной платы программа учтет нюансы расчета прошлого периода.

Выводы

1. Выплаченный аванс следует зачесть в счет заработной платы в конце месяца.

2. С суммы аванса должен быть начислен НДФЛ в последний день месяца.

3. При последующих расчетах с работником из его заработка удерживаются исчисленная сумма НДФЛ и величина неотработанного аванса, выданного в счет заработной платы.

4. НДФЛ должен быть перечислен в бюджет не позднее даты, следующей за днем выплаты дохода. В нашем случае этим днем является последний день месяца, когда аванс был засчитан в счет заработной платы.

5. За неправомерное неудержание и (или) неперечисление сумм налога в установленный срок установлены штрафные санкции.

6. Так как в следующем месяце при правильном вводе данных для расчета заработной платы программа учтет нюансы расчета прошлого периода, то используемом программном обеспечении по расчету заработной платы не следует закладывать уменьшение суммы к выплате за минусом НДФЛ по ставке 13%.

Аванс в последний день месяца повышает риск бухгалтерской ошибки

Выплачивая аванс в последний день месяца, бухгалтерия, сама того не желая, повышает риск ошибки и штрафов.

Большинство бухгалтеров, стараются систематизировать работу и установить для себя удобные календарные правила. Например, НДФЛ платим в бюджет всегда на следующий после выплаты зарплаты. И это правильно.

Но, в этой схеме, может появится досадная, заранее заложенная в неё ошибка, связанная с уплатой НДФЛ. Она возникает, если в компании установить днем выплаты аванса 30-е число месяца.

Дело в том, что организация должна начислить НДФЛ в последний день месяца. Так установлено в НК РФ: начислить НДФЛ с зарплаты работников организация обязана на дату фактического получения дохода, определяемую в соответствии со статьей 223. А, согласно пункту 2 статьи 223 НК РФ, датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который начислен доход.

Значит, если вы выплачиваете аванс 30-го числа, он автоматически классифицируется как доход за месяц, а не аванс. Начислить НДФЛ вы должны тоже 30-го, если это последний день месяца.

Удержать исчисленную сумму НДФЛ нужно непосредственно из доходов работника при их фактической выплате (п. 4 ст. 226 НК РФ), а перечислить налог — не позднее дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ).

СОВЕТ: Чтобы, не ошибиться из-за календарных нюансов со сроками начисления и уплаты НДФЛ, не устанавливайте в графике для выплаты аванса 30-е или 31- число месяца, а также 28-е. Ведь, чаще всего 28 февраля – последний день месяца.

Когда платить НДФЛ, если аванс заплатили в последний день месяца. Пример из судебной практики

Арбитражным судом Московского округа рассматривалось дело № А40-279664/2018.

В организация были установлены следующие даты для выплаты заработной платы:

Бухгалтерия организации удерживала НДФЛ и перечисляла его в бюджет один раз в месяц, на следующий день после выплаты второй части зарплаты за месяц.

В результате налоговой проверки инспекция оштрафовала организацию и начислила пени. И вот, почему.

Налоговые инспекторы утверждали, что если 30-е число приходится на последний день месяца, налоговый агент должен удержать и перечислить НДФЛ при выплате аванса. Поскольку бухгалтерия этого не сделала, организацию оштрафовали на основании статьи 123 НК РФ и начислили пени.

Компания обратилась в суд и проиграла.

Организация пыталась доказать, что в последний день месяца невозможно определить сумму дохода, облагаемую базу и налог, который нужно удержать. Но, никакие аргументы о том, что у бухгалтерии в последний день месяца еще нет Табелей учета рабочего времени, а значит, и нет полной информации о фактически отработанном сотрудниками времени, не помогли.

Арбитражный суд Москвы счел позицию организации ошибочной. Суд в своем решении опирался на Налоговый кодекс РФ, в частности статьи 223 и 226.

Согласно пункту 2 статьи 223 НК РФ, датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который начислен доход. Соответственно, если аванс выплачивается в последний день месяца, то налог исчисляется также в последний день месяца.

В соответствии с пунктом 4 статьи 226 НК РФ удержать исчисленную сумму НДФЛ нужно непосредственно из доходов налогоплательщика при их фактической выплате. В соответствии с пунктом 6 статьи 226 НК РФ перечислить НДФЛ нужно не позднее дня, следующего за днем выплаты дохода.

Вывод. Если организация выплачивает аванс в последний день месяца, бухгалтерия обязана исчислить и удержать НДФЛ в последний день месяца, не дожидаясь выплаты второй части зарплаты.

Причем, такая же позиция была изложена ранее в решении Верховного суда РФ от 11.05.16 № 309-КГ16-1804. И такую же позицию выражает Минфин России в своих письмах по аналогичным вопросам.

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Выбор читателей

Непривитым больничный не оплачивается, по мнению Роструда

Изменения законодательства на 2022 года: для бухгалтера и директора фирмы на УСН

Горячая десятка вопросов об индексации заработной платы в 2022 году

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

НДФЛ с аванса в 1С:ЗУП 8

Примечание

В статье, как и в программе «1С:Зарплата и управление персоналом 8» редакции 3, говоря о выплате заработной платы за первую половину месяца, мы называем ее «аванс».

Дата выдачи аванса

Законодательство не регламентирует правила расчета аванса, точные даты выплат, исключения для некоторых категорий сотрудников. Статья 136 ТК РФ лишь требует от работодателя:

Строгого значения для понятия «полмесяца» в законодательстве нет. В локальных нормативных актах следует определить дату, на которую будет производиться расчет зарплаты за первую половину месяца. Например, 14-е число месяца. Исходя из того, что выплата окончательного расчета зарплаты за предыдущий месяц должна быть произведена до 15-го числа следующего месяца (ст. 136 ТК РФ), можно принять решение о выплате аванса за текущий месяц в период с 15-го числа до конца месяца.

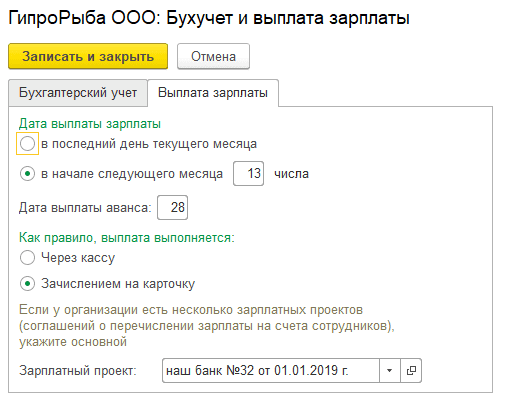

Например, 13-го числа выплачивается зарплата за предыдущий месяц, а 28-го числа предусмотрен аванс (срок со дня окончания расчетного периода с 1 по 14-е число месяца не превысит 15 дней).

В программе «1С:Зарплата и управление персоналом 8» редакции 3 Дата выплаты аванса устанавливается в карточке Организации на закладке Учетная политика и другие настройки по ссылке Бухучет и выплата зарплаты на закладке Выплата зарплаты (см. рис. 1).

Рис. 1. Установка «Даты выплаты аванса»

Рабочий месяц у каждого сотрудника может быть исчислен индивидуально по аналогии с расчетом права на отпуск. Однако если положение о заработной плате предусматривает выплату аванса вне зависимости от даты приема на работу, то в программе всегда можно создать документ на выплату аванса и заполнить его вручную.

Порядок и способы расчета аванса

Минтруд России в письме от 18.09.2018 № 14-1/В-765 разъясняет, что определение конкретных сроков выплаты заработной платы, а также ее размера за полмесяца «отнесены к правовому (коллективно-договорному) регулированию на уровне учреждения». В письме предлагается при расчете аванса опираться на статью 129 ТК РФ, определяющую состав заработной платы. Минтруд предупреждает, что уменьшение размера аванса может трактоваться как дискриминация в сфере труда. Однако одновременно в письме не рекомендуется учитывать при расчете аванса стимулирующие, компенсационные и некоторые другие виды выплат во избежание переплаты.

Исходя из разъяснений, можно сделать следующий вывод: поскольку законодательство не содержит ограничений на величину аванса, четкие условия расчета должны быть закреплены в локальных нормативных актах. И для соблюдений рекомендаций, приведенных в этом и других письмах Минтруда России (например, от 05.02.2019 № 14-1/ООГ-549), аванс не следует уменьшать относительно сформулированных условий.

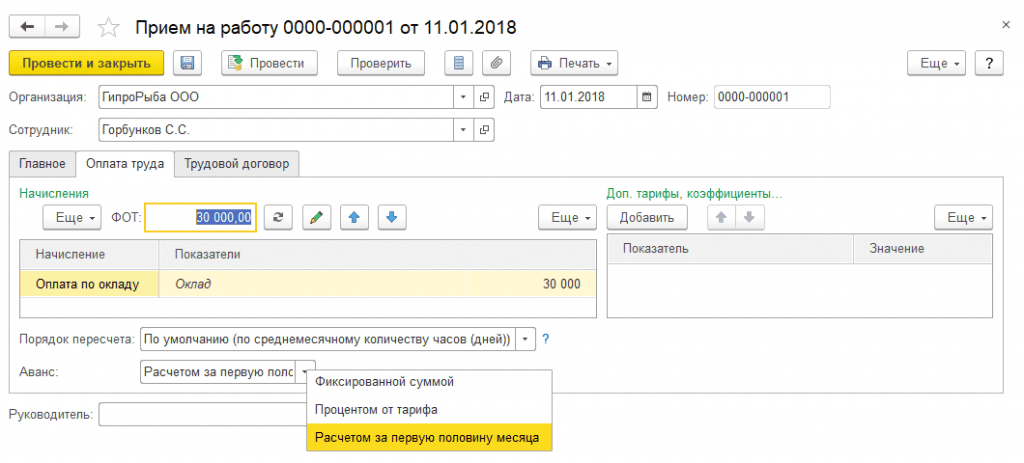

В программе «1С:Зарплата и управление персоналом 8» редакции 3 аванс сотруднику может быть назначен одним из трех способов (рис. 2):

Рис. 2. Выбор способа начисления «Аванса»

Способ расчета аванса устанавливается и изменяется в кадровых документах Прием на работу, Кадровый перевод, Кадровый перевод списком, Перевод к другому работодателю, Восстановление в должности и др. и в документах, изменяющих оплату сотрудников: Изменение оплаты труда, Изменение условий оплаты отпуска по уходу за ребенком и др.

Назначение аванса «Фиксированной суммой»

Способ Фиксированной суммой может быть оправдан для организаций с небольшой численностью работников и с постоянным окладом. Он представляет собой, по сути, приблизительный предварительно произведенный вручную расчет зарплаты за половину месяца для каждого сотрудника. Этот способ не требует дополнительного расчета в программе. Аванс формируется в платежной ведомости и выплачивается ровно в указанном размере.

Назначение аванса «Процентом от тарифа»

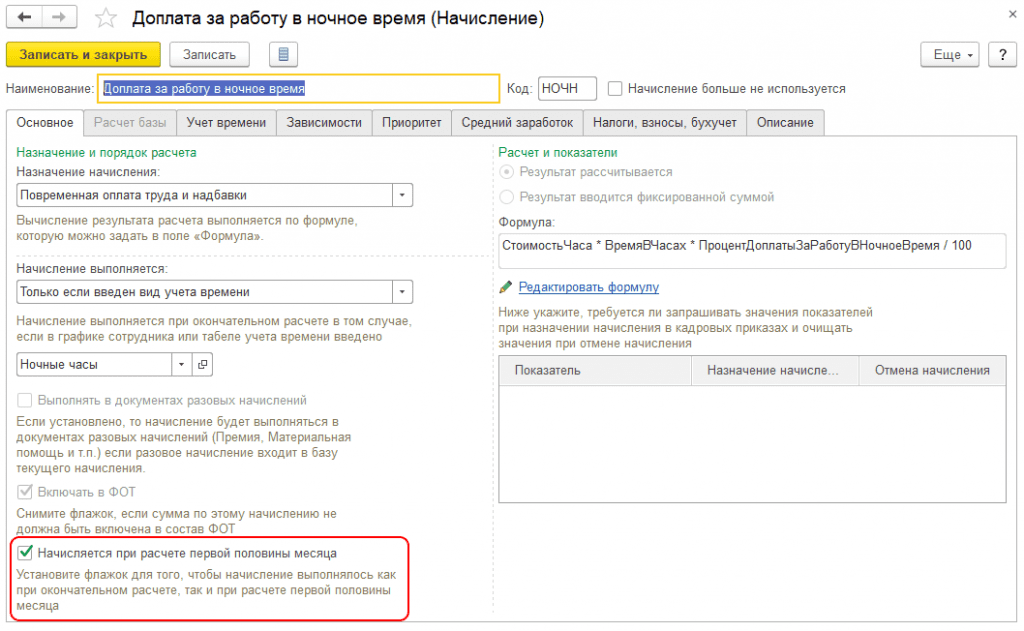

Способ Процентом от тарифа исторически предполагает величину 40%. Этот процент устанавливается в программе по умолчанию и представляет собой усредненную половину месячного тарифа работника за вычетом 13% (НДФЛ, предполагаемого впоследствии к удержанию). Установить можно любой обоснованный процент расчета. Аванс исчисляется процентом от всего фонда оплаты труда (ФОТ) сотрудника, т. е. в расчет берутся все плановые начисления сотрудника, составляющие ФОТ. Способ допускает настройку расчетной базы для вычисления процента только одновременно с изменением состава ФОТ. Устанавливается включение начисления в ФОТ при настройке вида Начисления (см. рис. 3) флагом Включать в ФОТ. При выборе этого варианта расчет конкретной суммы аванса происходит при заполнении платежной ведомости.

Рис. 3. Настройка вида начисления

Назначение аванса «Расчетом за первую половину месяца»

Способ Расчетом за первую половину месяца обеспечивает точный расчет зарплаты за указанный период с учетом отработанного времени и предполагаемого к последующему удержанию НДФЛ (при соответствующей настройке). Можно настроить расчет аванса исходя только из оклада или из оклада, премий и доплат в соответствии с принятым в организации положением о заработной плате. Чтобы указать, что вид оплаты используется для начисления аванса, нужно при настройке вида Начисления (рис. 3) установить флаг Начисляется при расчете первой половины месяца.

Расчет аванса с учетом НДФЛ

Способ Расчетом за первую половину месяца позволяет учесть при расчете предполагаемый НДФЛ. Обратите внимание, при указании способа расчета речь идет не об удержании налога из зарплаты сотрудника, а о правиле, по которому производится расчет. Так, к примеру, в коллективном договоре можно предусмотреть начисление аванса в размере 87 % от исчисленной фактической зарплаты за половину месяца. Это оправдано во избежание переплаты на случай, если после окончательного расчета зарплаты выяснится, что у сотрудника недостаточно начислений для уплаты налога.

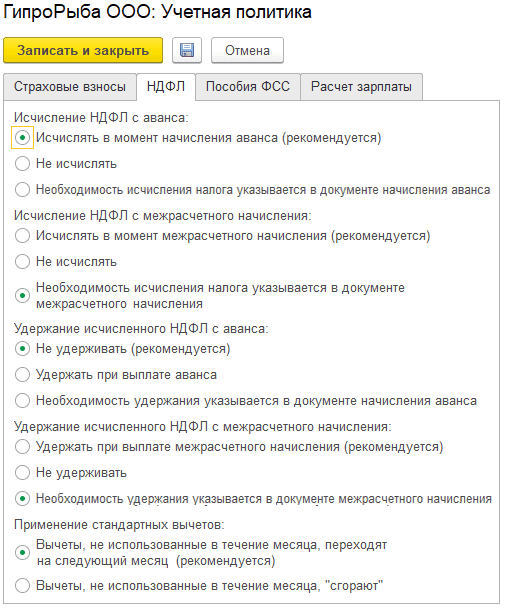

В программе при выборе способа Расчетом за первую половину месяца можно уточнить, рассчитывать ли аванс с учетом налога, удержание которого предполагается в дальнейшем. Предусмотрено, что можно либо всегда рассчитывать аванс в полном объеме, либо всегда за вычетом предполагаемого НДФЛ, либо уточнять вариант учета налога всякий раз в документе Начисление за первую половину месяца при расчете аванса. Эту настройку следует установить в карточке Организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ (рис. 4).

Рис. 4. Настройка учетной политики организации по НДФЛ

В блоке Исчисление НДФЛ с аванса переключатель следует установить в одно из трех положений в соответствии с локальными нормативными документами:

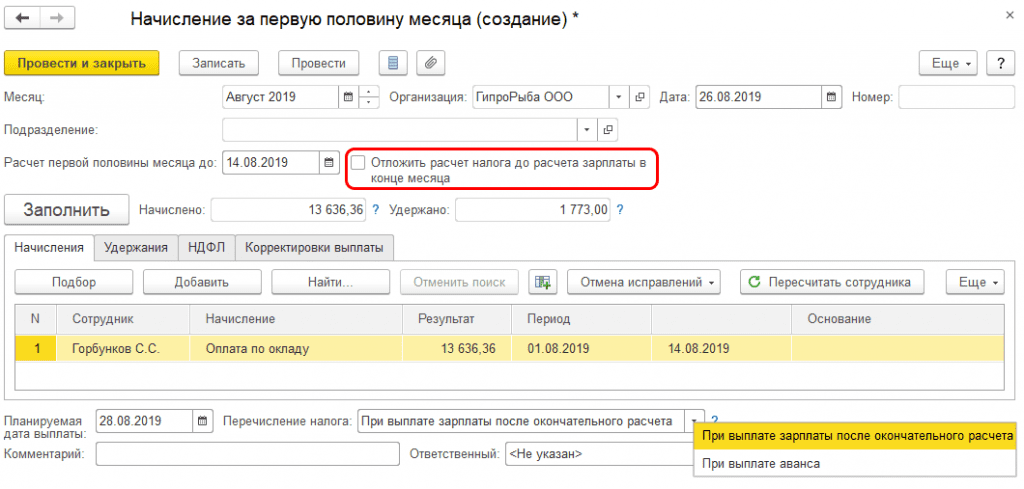

Рис. 5. Документ «Начисление за первую половину месяца»

Начисление аванса производится за период от начала месяца или даты приема в текущем месяце сотрудника по дату, указанную в поле Расчет первой половины месяца до:.

Если выбрана рекомендуемая настройка НДФЛ Исчислять в момент начисления аванса (рекомендуется), то документ содержит закладку НДФЛ, и при формировании платежной ведомости сумма выплаты формируется как разница между начисленными суммами и НДФЛ.

Если выбрана настройка НДФЛ Не исчислять, то в документе Начисление за первую половину месяца закладка НДФЛ недоступна, и при формировании платежной ведомости сумма выплаты не может быть уменьшена, так как НДФЛ не рассчитан.

При выборе настройки Необходимость исчисления налога указывается в документе начисления аванса, в документе Начисление за первую половину месяца появляется флаг Отложить расчет налога до расчета зарплаты в конце месяца.

Установка этого флага соответствует выбору настройки НДФЛ Не исчислять, а снятие флага означает выбор настройки НДФЛ Исчислять в момент начисления аванса (рекомендуется).

Удержание НДФЛ с аванса при выплате

Выплата аванса не признается получением дохода для целей исчисления НДФЛ, так как датой фактического получения дохода при выплате зарплаты в соответствии со статьей 223 НК РФ признается последний день месяца, за который сотруднику начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором. Разъяснения по этому вопросу есть в письме ФНС России от 15.01.2016 № БС-4-11/320. Точка зрения о том, что НДФЛ с аванса перечислять не нужно, подтверждается письмом Минфина России от 15.12.2017 № 03-04-06/84250. При этом законодательство не содержит прямого запрета на удержание НДФЛ при выплате зарплаты за первую половину месяца.

По многочисленным просьбам пользователей в программу добавлена возможность удерживать НДФЛ при выплате зарплаты за первую половину месяца. Удержать НДФЛ при выплате аванса в программе можно, только если он был предварительно рассчитан. Это означает, что при желании удерживать НДФЛ при выплате аванса должен быть в настройках выбран способ расчета аванса Расчетом за первую половину месяца, а в настройках учетной политики организации по НДФЛ следует установить либо Исчислять в момент начисления аванса (рекомендуется), либо Необходимость исчисления налога указывается в документе начисления аванса, причем флаг Отложить расчет налога до расчета зарплаты в конце месяца не устанавливать. Удержать неисчисленный НДФЛ в программе невозможно.

Удерживать или нет рассчитанный налог, определяют настройки учетной политики в карточке Организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ (см. рис. 4). В блоке Удержание исчисленного НДФЛ с аванса переключатель следует установить в одно из трех положений в соответствии с локальными нормативными документами:

Выплата аванса производится платежной ведомостью (документы Ведомость в банк, Ведомость в кассу, Ведомость перечислений на счета, Ведомость выплаты через раздатчика). В поле Выплачивать следует указать вид выплаты Аванс.

Рассмотрим особенности вариантов удержания НДФЛ:

Перечисление удержанного с аванса НДФЛ и отражение в отчете 6-НДФЛ

НДФЛ при выплате аванса в последний день месяца

Особой ситуацией является выплата аванса в последний день месяца. День выплаты аванса совпадает с датой фактического получения дохода за этот месяц. Налоговые органы полагают: с такого аванса необходимо удерживать НДФЛ. Такая позиция поддерживается судебными инстанциями (Определение ВС от 11.05.2016 № 309-КГ16-1804).

Для отслеживания такого исключения из правил в документ Начисление за первую половину месяца добавлено поле Планируемая дата выплаты. При Планируемой дате выплаты в последний календарный день месяца или позже документ автоматически начинает исполнять всю функциональность (по учету НДФЛ) документа Начисление зарплаты и взносов. Независимо от настроек удержания НДФЛ при выплате аванса, запланированного на последний календарный день месяца, будет произведено удержание исчисленного в документе налога (если расчет НДФЛ был настроен рекомендованным образом).

Обратите внимание, если в документе Начисление за первую половину месяца в поле Планируемая дата выплаты указан последний календарный день месяца, а аванс фактически выплачивается раньше (следовательно, необходимости удержания НДФЛ не возникает), то, чтобы избежать автоматического удержания налога, нужно скорректировать Планируемую дату выплаты в документе, в котором начислен аванс.

В заключение отметим, что все начисленные и выплаченные суммы авансов и удержанного НДФЛ учитываются при расчете зарплаты за месяц и формировании платежных ведомостей на выплату зарплаты.

Верховный суд высказался об НДФЛ с аванса, выплаченного в последний день месяца

При выплате аванса в последний день месяца работодатель обязан исчислить и удержать суммы НДФЛ с этого дохода, не дожидаясь выплаты второй части зарплаты. Правомерность такого подхода подтвердил Верховный суд РФ в определении от 19.02.20 № 305-ЭС19-27749.

Суть спора

Кратко напомним его суть. Организация выплачивала работникам зарплату два раза в месяц: аванс — 30-го числа текущего месяца, а вторую часть зарплаты — 15-го числа следующего месяца. При этом налоговый агент удерживал и перечислял в бюджет НДФЛ один раз — при выплате работникам второй части зарплаты.

Налоговые инспекторы заявили, что в тех случаях, когда 30-е число приходится на последний день месяца, работодатель должен удержать и перевести НДФЛ, не дожидаясь выплаты второй части зарплаты. Так как сроки удержания и перечисления НДФЛ были нарушены, проверяющие оштрафовали организацию на основании статьи 123 НК РФ, а также начислили пени.

Решение суда

Однако суды всех инстанций признали штраф правомерным. Обоснование такое. Датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который начислен доход (п. 2 ст. 223 НК РФ).

Следовательно, если аванс выплачивается в последний день месяца, то налог исчисляется также в последний день месяца. Удержать исчисленную сумму НДФЛ нужно непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ), а перечислить налог — не позднее дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ).

Таким образом, в описанной ситуации налоговый агент обязан был удерживать и перечислять НДФЛ с каждой выплаты дохода, то есть и при выплате аванса в последний день месяца (30 числа), и при выплате второй части зарплаты (15 числа).

При этом суд отметил, что отсутствие в бухгалтерии 30 числа информации о фактически отработанном сотрудниками времени (по причине отсутствия табеля учета) не освобождает организацию от обязанности исчислить, удержать и перечислить в бюджет НДФЛ с сумм аванса, если это число приходится на последний день месяца.