как рассчитывается ипотечный кредит формула

Ипотечный калькулятор

Расчет ипотеки онлайн

При намерении купить квартиру или любую другую недвижимость в кредит, было бы нелишним заранее рассчитать ежемесячный платеж ипотеки. Зная возможную сумму ежемесячных платежей, потенциальный заемщик с легкостью сможет сам рассчитать максимальный размер ипотеки, переплату и срок кредитования.

Для точного расчета платежей ипотеки очень удобно использовать специальную программу, доступную каждому, – ипотечный калькулятор. Эта программа, которая содержит набор математических формул, используется для вычисления всех значимых показателей кредита. Важнейшей функцией программы является расчет ипотеки онлайн. С помощью калькулятора заемщик без труда сможет рассчитать все ключевые условия ипотеки: платежи, сумму ипотеки, переплату, сроки и другие.

Для того, чтобы результат расчета ипотеки, совершаемого на калькуляторе, получился точным, обязательно нужно учитывать такие параметры как процентная кредитная ставка, различные платы и комиссии, которые могут иметь место, а также доступная для заемщика сумма первоначального взноса. Поэтому не лишним будет уточнить в банке информацию по поводу размера процентной ставке и комиссиях по выбранной кредитной программе.

Калькулятор ипотеки без труда можно найти в Интернете. Сегодня большинство банков размещают подобную программу на своих официальных сайтах. Эти сервисы на сайтах банков помогают рассчитать ипотеку и актуальные для каждого конкретного заемщика условия кредита – индивидуальную процентную ставку, выплаты и др. В таких сервисах, обычно, уже учтены категория заемщика, тип покупаемого жилья, возможность подключения программы страхования или же отказаться от нее, подходящую кредитную программу.

Существуют онлайн-калькуляторы, рассчитывающие размер ипотеки, размещенные не только на сайтах банков, но и на других интернет-порталах, специализирующихся на таких услугах. Такие калькуляторы также без проблем рассчитают условия кредита по параметрам, заданным пользователем. Онлайн-калькуляторы дают заемщикам прекрасную возможность не посещая банк лично предварительно рассчитать все интересующие их параметры.

Однако, не стоит забывать, что результат расчета, полученного на сервисах, которые расположены на сторонних сайтах, не будет окончательным. Для получения профессиональной консультации и точного расчета ипотеки на недвижимость можно обратиться к менеджеру непосредственно в банке. Ипотечный калькулятор – удобный сервис, дающий возможность для тех, кто планирует приобрести жилье в кредит, предварительно оценить свои возможности чтобы понять степень долговременной кредитной нагрузки.

Процентная ставка

Если вы уже воспользовались нашим ипотечным калькулятором и сделали расчет, вы, наверное заметили, что ежемесячный платеж состоит из двух частей: основной долг и проценты. Поскольку с каждым месяцем ваш долг уменьшается, то и процентов начисляется меньше. Именно поэтому первая часть платежа (основной долг) растет, а вторая (проценты) уменьшается, а общий размер платежа остается неизменным на протяжении все срока.

Разные банки предлагают разные процентные ставки, они зависят от различных условий, например, от размера первоначального взноса, от типа приобретаемого жилья и т.п. Очевидно, что нужно искать вариант с наименьшей ставкой, ведь даже разница в пол процента отразиться на сумме ежемесячного платежа и на общей переплате по кредиту:

| Сумма кредита (руб.) | 2 000 000 | 2 000 000 | 2 000 000 |

| Срок кредита | 10 лет | 10 лет | 10 лет |

| Процентная ставка | 12% | 12,5% | 13% |

| Ежемесячный платеж (руб.) | 28 694 | 29 275 | 29 862 |

| Переплата по кредиту (руб.) | 1 443 303 | 1 513 028 | 1 583 458 |

Таблица 1. Демонстрация влияния процентной ставки на параметры кредита.

Фиксированная и плавающая процентная ставка

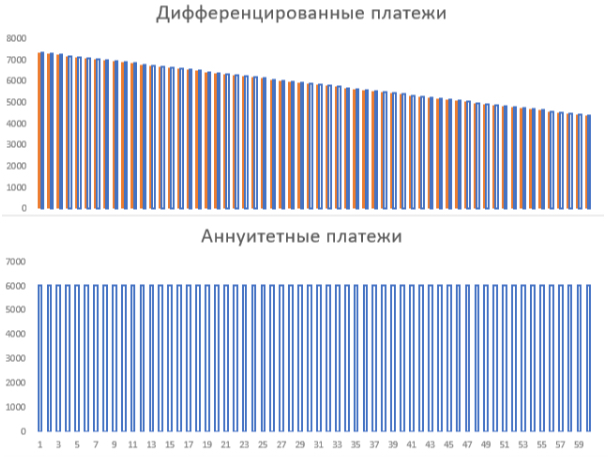

Аннуитетный и дифференцированный платеж

В настоящее время наиболее распространен аннуитетный платеж.

Как посчитать ежемесячный платеж по кредиту

В экселе, на сайте и самостоятельно

Обязательный платеж по кредиту — это сумма, которую заемщик должен вносить по договору, чтобы погашать кредит и не попадать в просрочку. Обычно платеж нужно вносить в определенный день месяца или раз в 30 дней — зависит от условий договора.

В этой статье мы говорим именно о потребительском кредите, когда выдается фиксированная сумма или товар по фиксированной стоимости. По кредитке методы расчета другие: договор там чаще бессрочный, кредитный лимит может меняться, а должник может погашать долг в беспроцентный период, не платя проценты.

Если заемщик вносит меньше установленного платежа, он попадает в просрочку. Банк может начислять за это штрафы и пени. Если заемщик платит больше, можно досрочно гасить долг и экономить. Например, можно купить вещь в рассрочку и досрочно погасить весь долг. Важно, что для полного или частичного досрочного погашения по потребительским кредитам нужно заранее уведомить об этом кредитора.

Следите за руками

Из чего состоит ежемесячный платеж

Ежемесячный платеж состоит из платежа по основному долгу и начисленным процентам. Соотношение основного долга и процентов в платеже может быть разным. Поговорим об этом ниже.

Если заемщик допускает просрочку, к платежу могут добавиться штрафы и начисления за пропуск оплаты.

Какими бывают ежемесячные платежи

Есть два способа расчета ежемесячного платежа по кредиту — аннуитетный и дифференцированный.

При аннуитетном платеже задолженность погашается равными платежами на протяжении всего срока кредита. В первую очередь уплачиваются проценты: каждый месяц они считаются от оставшегося долга по кредиту. Оставшаяся после уплаты процентов часть фиксированного платежа направляется на погашение основного долга. Соответственно, в следующем месяце остаток долга становится чуть-чуть меньше, на него начисляется меньше процентов, а на погашение основного платежа идет чуть большая часть фиксированного платежа.

При этом чем дольше срок кредитования, тем меньше будет обязательный платеж, но тем больше в итоге переплата. При длительном сроке кредитования первое время большая часть из поступающего платежа будет идти именно на погашение процентов, а основной долг будет уменьшаться медленно.

При этом именно банк решает, каким будет вид расчета платежа. Объясняют это правом заемщика досрочно погашать кредит. То есть если, например, банк предлагает только аннуитетный способ расчета платежа, а заемщик хотел дифференцированный, он может просто каждый месяц вносить большую сумму и досрочно погашать кредит. Главное — не забывать заранее уведомлять банк о досрочном погашении в установленном договором порядке.

Аннуитетный платеж по ипотеке: особенности и подводные камни

Для многих людей ипотека — единственный способ обзавестись собственным жильем. Благодаря ей можно не тратить годы на то, чтобы накопить денег, и не переплачивать за аренду. Тем более что сегодня банки предлагают множество ипотечных программ на выгодных условиях, а государство регулярно выделяет средства на поддержку заемщиков и субсидирует льготные ставки. В 2020 году россияне оформили 1,7 млн жилищных кредитов на общую сумму 4,3 трлн руб. Это абсолютный рекорд за всю историю ипотечного рынка России, что говорит о востребованности ипотеки для решения квартирного вопроса.

При заключении ипотечного договора люди, как правило, всего смотрят на процентную ставку, сроки кредитования и размер первоначального взноса. Лишь немногие обращают внимание на способ погашения кредита. Между тем именно он определяет методику расчета ежемесячных платежей, а значит, и величину переплаты. Некоторые банки разрешают клиентам самим выбирать схему выплат — дифференцированную или аннуитетную. Они отличаются способом начисления и взимания процентов, а главное — итоговой суммой кредита. Мы выяснили, в чем заключаются плюсы и минусы аннуитета.

Что такое аннуитетный платеж

Это наиболее распространенная схема. При аннуитете ипотека выплачивается равными частями — размер взноса остается неизменным на протяжении всего периода кредитования. Сам платеж складывается из двух частей — основного долга (или тела кредита) и процентов, которые начисляются банком. Главная особенность в том, что в начале ежемесячный взнос практически полностью уходит на уплату процентов, тогда как основной долг заемщика не уменьшается. Постепенно это соотношение выравнивается: если первое время вы гасите в основном проценты, то потом средства идут в счет задолженности.

Так банк себя подстраховывает: он получает проценты авансом и почти ничего не теряет, даже если ипотека выплачивается раньше срока. При дифференцированной системе в начале заемщик делает крупные ежемесячные взносы, но с каждым месяцем их размер уменьшается. Это происходит за счет того, что тело кредита гасится равными частями на протяжении всего периода кредитования, а уже поверх фиксированной суммы начисляются проценты. При досрочном погашении ипотеки переплата будет меньше: разница особенно ощутима при больших суммах и сроках кредитования.

Как рассчитать ежемесячный взнос

Оформляя ипотеку, важно реально оценивать свои финансовые возможности и просчитывать бюджет на годы вперед. Специалисты говорят, что ежемесячные выплаты не должны превышать 40% от совокупного дохода семьи. В противном случае придется экономить на повседневных нуждах. График платежей обычно составляется вместе с банком при заключении договора. И все же при желании вы можете предварительно рассчитать сумму ежемесячного взноса с помощью ипотечных калькуляторов и онлайн-сервисов, размещенных на сайтах банков.

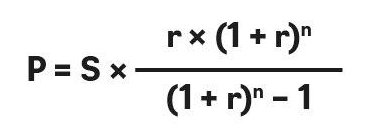

Расчетная формула выглядит так:

Рассмотрим простой пример. Итоговые цифры будут приблизительными, поскольку в каждом банке свои условия по графику и выплате взносов, но расчет в большинстве случаев одинаковый. Допустим, вы решили взять ипотеку на 3 млн руб. на пять лет под 10% годовых. При аннуитете вы будете платить по 63,74 тыс. руб. каждый месяц, а общая сумма процентов составит 824,47 тыс. руб.

Если же вы выбрали дифференцированную схему погашения, ежемесячный платеж на протяжении кредитного периода будет опускаться от 75 тыс. до 50,412 тыс. руб. А итоговая переплата окажется существенно меньше — 762,5 тыс. руб.

Плюсы и минусы аннуитетного платежа

У аннуитетных платежей есть преимущества. Прежде всего, это простота. Аннуитет более удобен в бытовом смысле — заемщик точно знает, какую сумму нужно вносить каждый месяц, и может заранее планировать бюджет. Намного легче запомнить одну цифру, чем постоянно сверяться с графиком платежей. Аннуитет также подходит тем, кто хочет уменьшить размер ежемесячного взноса, растянув платежи по кредиту на более продолжительный период. Но помните, что при увеличении срока кредита растет и сумма переплаты.

Важное преимущество аннуитета — его доступность. Ипотеку с такой схемой погашения можно оформить в любом банке. А требования к заемщику будут мягче, чем при выборе дифференцированного платежа. Поскольку ежемесячный взнос по аннуитету всегда меньше первого взноса по дифференцированной системе, вы можете брать более крупные суммы. Дело в том, что в первую очередь банки обращают внимание на соотношение платежа с доходами потенциального заемщика. Аннуитет повышает доступность кредитных продуктов, особенно если речь о крупном долгосрочном займе.

Но из-за переплаты по процентам кредит с аннуитетной схемой всегда дороже, и с этой точки зрения заемщику выгоднее дифференцированные платежи. Основной недостаток дифференцированной схемы — высокие стартовые взносы. Чем больше сумма и меньше срок кредита, тем ощутимее разница. Если доходы позволяют платить ежемесячные взносы большими суммами, лучше выбирать дифференцированную систему. Если же вы не готовы платить больше на начальном этапе, вам подойдет аннуитет.

Как погасить кредит досрочно

Зная о переплатах при аннуитете, многие ипотечные заемщики задумываются о том, чтобы погасить кредит досрочно — если не полностью, то хотя бы частично. Такую возможность дают все российские банки. Клиент может выбрать — сократить либо сумму ежемесячного платежа, либо срок кредита. Чтобы не ошибиться, заранее продумайте, что для вас важнее — заплатить банку меньше денег или снизить свои текущие расходы. Например, уменьшая срок погашения, вы минимизируете общую переплату. Это логично: чем меньше заемщик пользуется кредитом, тем меньше процентов он платит.

Если уменьшить ежемесячный взнос, вы сразу получите свободные средства. Существует и третий вариант — самый оптимальный. Специалисты рекомендуют уменьшать обязательный платеж, но при этом продолжать выплачивать полную сумму, установленную первоначально. Во-первых, так вы сократите срок погашения. Во-вторых, при появлении материальных трудностей вы сможете снизить финансовую нагрузку и платить только минимальный обязательный платеж. Такая схема позволяет уменьшать срок ипотеки и переплату тогда, когда это комфортно для бюджета.

Минус такой комбинированной схемы в том, что переплата по процентам будет больше, чем при сокращении срока. Какой бы варианты вы ни выбрали, имейте в виду: при аннуитетных платежах выгода от досрочного погашения всегда будет напрямую зависеть от оставшегося срока кредита. То есть чем ближе его конец, тем менее выгодно погашать ипотеку досрочно.

Формулы для самостоятельного расчета ипотеки

Ипотека — один из способов решить «квартирный вопрос» и купить собственную недвижимость. Основной принцип ипотечного кредитования в том, что вы берете деньги в долг у банка под залог приобретаемой недвижимости, а затем постепенно возвращаете их с процентами. Как узнать, какую именно сумму нужно будет каждый месяц платить банку и какой будет итоговая переплата по процентам? Разбираемся, как самостоятельно рассчитать ориентировочную сумму ежемесячных платежей до оформления ипотеки.

Виды ипотечных платежей

Ежемесячный платеж по ипотеке состоит из двух частей: части основного долга и процентов, начисленных банком за пользование кредитом. Основной долг — это вся сумма, которую клиент занял у банка для покупки недвижимости. Она разделена на период действия ипотеки и возвращается частями. Начисленные проценты — плата банку за возможность пользоваться его деньгами.

Выплачивать долг и проценты можно разными способами:

Сейчас банки редко применяют дифференцированный платеж, сделав выбор в пользу аннуитетных платежей по ипотеке. Это удобно для клиента и банка. Тело кредита уменьшается медленнее, сумма начисляемых процентов выше. Но проценты начисляются только на остаток долга и их сумма уменьшается, если вы гасите кредит досрочно, поскольку при досрочном гашении вся сумма направляется на погашение основного долга. Так как многие заемщики используют материнский капитал, военную ипотеку, меняют квартиру, закрывая часть ипотеки деньгами от продажи предыдущей недвижимости, они получают возможность экономии на процентах.

Еще один плюс аннуитетного платежа — его размер фиксирован и не меняется на протяжении всего срока кредитования. Если клиент погасит часть долга по ипотеке досрочно, график платежей и сумма ежемесячного платежа при этом пересчитываются. При дифференцированном графике платежей принцип начисления процентов такой же: на остаток основного долга, а вот размеры платежей каждый месяц разные: в первой половине срока погашения разница с аннуитетом для такой же суммы общего долга может доходить до 45–50% в зависимости от ставки и срока кредитования. Банк рассчитывает ипотеку с учетом дохода клиента: ежемесячный платеж должен составлять не более 40–60% от дохода клиента. Если сумма больше — размер выдаваемого кредита снижают. Поэтому с применением дифференцированного способа погашения ипотеки люди с невысокими доходами могут рассчитывать на меньший объем кредитования, чем получили бы при аннуитетном графике.

Как рассчитать ипотечный кредит

Ипотека рассчитывается при помощи стандартных формул, в которые нужно подставить актуальные для вас данные. Выполнять вычисления удобнее всего в таблице Excel или в специальных калькуляторах — о них чуть ниже.

Одна из базовых формул расчета ипотеки выглядит так:

Такая формула подходит чтобы узнать сумму ежемесячных аннуитетных платежей.

Для расчета дифференцированных платежей формула в упрощенном виде будет выглядеть немного иначе:

Однако такое уравнение правильно рассчитает только самый первый взнос, тогда как для последующих расчетов придется использовать более сложные формулы, учитывающие, что общая сумма основного долга по ипотеке, а значит, и начисленные на нее проценты, уменьшается с каждым месяцем. Чтобы не запутаться в вычислениях, проще будет воспользоваться ипотечным калькулятором — например, на сайте Райффайзенбанка.

Использование ипотечного калькулятора

Ипотечный калькулятор — это удобный способ рассчитать приблизительную величину ежемесячного платежа по ипотеке без необходимости производить сложные математические вычисления. Для расчетов калькулятор использует все те же стандартные формулы, просто в более удобном для восприятия виде.

Для вычисления примерной суммы ежемесячного взноса необходимо указать в калькуляторе следующую информацию:

Научите пользоваться ипотечным калькулятором

Я попыталась воспользоваться ипотечным калькулятором и решить, что выгоднее, но у меня не получилось.

Видимо, я неправильно пользуюсь этим калькулятором, так как не поняла, на какой срок уменьшилась бы ипотека. Очень бы хотелось получить вашу консультацию.

С уважением, Ирина П.

Ирина, есть несколько видов ипотечных калькуляторов. Давайте посмотрим, в чем разница.

Какие бывают калькуляторы

Бывают очень простые ипотечные калькуляторы, например на сайте «Банки-ру».

В таком калькуляторе можно рассчитать сумму переплаты или сумму ежемесячного платежа по ипотеке. Но он не учитывает досрочные погашения, множественные комиссии или другие внеурочные платежи. Часто в таком калькуляторе можно поставить только целую процентную ставку — то есть ваши 11,913% придется округлить до 12%.

Есть ипотечные калькуляторы посложнее, назовем их расширенными. Их главное отличие — возможность посчитать любой процент по ипотеке, добавить разные комиссии или досрочные платежи.

Основная задача каждого такого калькулятора — посчитать, во сколько вам в реальности обойдется кредит при тех или иных условиях.

Как вносить данные

Чтобы калькулятор сделал верный расчет, нужно внести все ваши данные.

Сумма — та сумма, которую вы берете у банка в кредит. Нужно внести ее полностью, до копеек.

Срок — количество лет, на которые выдан кредит. Вы можете поменять исчисление на месяцы прямо в калькуляторе, если в договоре прописаны именно они.

Дата получения также известна из кредитного договора

Платежи. Здесь вы выбираете свой вид платежей: аннуитетные — когда вы платите постоянную сумму на протяжении всего срока кредита — или дифференцированные — когда размер ежемесячного платежа постепенно уменьшается к концу периода кредитования.

Ставка — процентная ставка по кредиту. Она указана в договоре или в приложении к нему, обычно называется «Годовая процентная ставка».

Полную стоимость кредита посчитает сам калькулятор, исходя из тех параметров, которые вы уже указали.

А теперь пример расчета

Представим, что я, Света, беру в кредит 2 000 000 Р на 20 лет. Банк уже одобрил ипотеку с процентной ставкой 11,95% годовых. Платить я начну 1 января 2017 года. Я знаю, что у меня будут премии на работе, а также налоговые вычеты. Планирую этими суммами досрочно гасить ипотеку. При этом я буду уменьшать срок кредита, так как прочитала, что так делать выгоднее.

Вот как это все будет выглядеть в калькуляторе.

Сумма — 2 000 000 Р

Срок — 20 лет (240 месяцев)

Дата получения — 1 января 2017 года

Никаких комиссий нет, поэтому удаляем проставленные самим калькулятором комиссии.

Добавляем досрочные платежи (это мои будущие премии и налоговый вычет)

40 000 Р в феврале 2018 года

50 000 Р в мае 2019 года

100 000 Р в мае 2022 года

100 000 Р в мае 2027 года

50 000 Р в мае 2030 года

После этого нажимаем синюю кнопку «Рассчитать», чтобы калькулятор показал все данные по кредиту.

Переплата по кредиту составит 2 290 816,74 Р :

Последняя выплата произойдет 1 января 2032 года — через 15 лет. Это мы поняли, пролистав всю страницу с графиком платежей до конца. Вот последняя строка расчета калькулятора:

Теперь другая ситуация

Юля купила квартиру в ипотеку 1 февраля 2018 года. Ей предложили ипотечный кредит на 15 лет под 10,25% годовых.

Юля не хочет вносить досрочные платежи, уменьшать срок кредита или ежемесячный платеж. Ее и так все устраивает.

В этом случае расчет выглядит так

Сумма — 2 000 000 Р

Срок — 15 лет (180 месяцев)

Дата получения — 1 февраля 2018 года

Заполняем поля калькулятора. Считаем и видим, что за 15 лет переплата составит 1 920 455,04 Р :

Ситуации из примеров гипотетические. Я взяла разные условия по кредитам, чтобы показать работу ипотечного калькулятора. Рекомендую вам рассчитать суммы со своими параметрами, чтобы понять, как поступить.

Удачи в рефинансировании!

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.