как считать условный доход по налогу на прибыль

Особенности расчета условного дохода по налогу на прибыль

Понятие условного дохода и расхода появилось вместе с введением в действие ПБУ 18/02 по учету налога на прибыль. Эти термины неразрывно связаны между собой и рассчитываются исходя из прибыли (убытка) по данным бухгалтерского учета. Условный доход и расход по налогу на прибыль связаны также с понятием текущего налога на прибыль. Как это происходит и на что обратить внимание бухгалтеру, расскажет статья.

Почему он условный?

Условный расход (доход) по налогу на прибыль представляет собой произведение прибыли по данным бухучета и налоговой ставки, величину налога, исчисленую по прибыли БУ. Формула расчета такая: Ур (Уд) = Пр (Уб)*СтН. Здесь Ур и Уд — соответственно, условный доход и расход, Пр (Уб) – прибыль или убыток, СтН – налоговая ставка.

Расчет условного расхода производится из прибыли. Об условном доходе речь идет, если получен убыток. Расход (доход) по налогу на прибыль, исчисленный по данным БУ, может корректироваться на постоянные и временные учетные разницы между бухгалтерскими и налоговыми данными. Очевидно, что он носит неокончательный, условный характер. Если таких разниц не возникает, показатели условного дохода (расхода) и текущего налога на прибыль равны.

Смысл этого показателя – обозначить разницу между бухгалтерской и налоговой прибылью в учете.

Связь налогового и бухгалтерского учета

Налог организации к уплате в бюджет (текущий налог на прибыль) ПБУ 18/02 предлагает определять по выбору либо по данным налоговой декларации, либо по данным бухгалтерского учета. Как правило, учетной политикой выбирается вариант «по данным БУ». Он позволяет использовать стандартный план счетов БУ для корректного учета показателя и связывает его с условным расходом (доходом) на прибыль.

Участвующие в расчетах разницы между данными БУ и НУ могут иметь постоянный и временный характер:

Временные разницы проявляются затем в виде отложенных налоговых активов и обязательств (ОНА и ОНО). Они образуются вычитанием по итогам года стоимости активов по балансу и стоимости активов для целей НУ; стоимости обязательств по балансу и стоимости обязательств для целей НУ. Если стоимость активов по балансу больше, возникает налогооблагаемая разница. Если стоимость активов, напротив, по балансу меньше, будет вычитаемая разница. Обязательства: их стоимость по балансу больше – вычитаемая разница; стоимость по балансу меньше – налогооблагаемая разница.

ОНА = вычитаемая разница* СтН. ОНО = налогооблагаемая разница*СтН.

Постоянные разницы проявляются в виде постоянных налоговых доходов и расходов (ПНД и ПНР). Они исчисляются так:

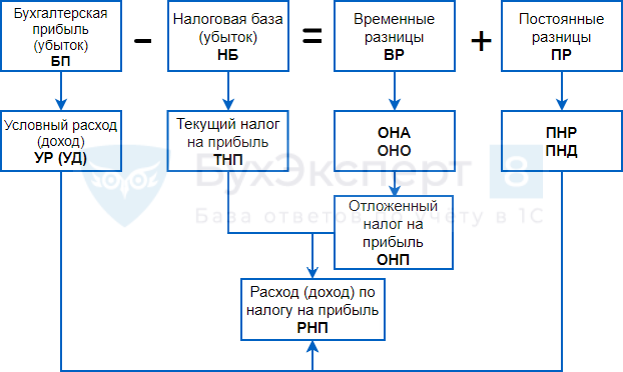

Таким образом, связь между условным расходом (доходом) по налогу на прибыль и налогом на прибыль по данным НУ можно выразить схемой

Нб * СтН = УР (УД) + ПНР – ПНД + ОНА – ОНО, где Нб – база по налогу на прибыль согласно НУ.

Согласно ПБУ 18/02, условный расход (доход) отражается в бухучете обособленно от суммы налогооблагаемой прибыли либо убытка. Он не отражается в бухгалтерской отчетности. Для учета условных доходов и расходов используется отдельный субсчет по счету 99.

Основные проводки начисления такие:

Разницы и между БУ и НУ отражаются проводками:

Внимание! В настоящее время термин «налоговый убыток» не применяется. Согласно НК РФ, налог на прибыль не может иметь отрицательное значение. Если по периоду расходы превышают доходы, налоговая база равна нулю и налог на прибыль также равен нулю (ст. 274-8 НК РФ).

Пример

В настоящее время действует общая ставка налога на прибыль 20%. Пусть прибыль по данным БУ составляет 400 тыс. руб. Условный расход, согласно формуле: 400000*20% = 80000 руб. Дт 99 Кт 68 80000 руб.

Пусть при этом в НУ не учитывается часть амортизационных расходов, учитываемых в рамках БУ — в связи с применением разных методов начисления – 15000 руб. Текущий налог на прибыль = (400000 — 15000)*20% = 385000*20% = 77000 руб. Дт 68 Кт 77 3000 руб. — зафиксировано ОНО. Проверим: 80000 — 3000 = 77000 руб.

Что такое отложенный налог на прибыль и как его учитывать?

Учет расчетов по налогу на прибыль

Порядок учета расчетов по налогу на прибыль, а также выявление отличия налога на бухгалтерскую прибыль, признанного в бухгалтерском учете, от налога, отраженного в налоговой декларации по налогу на прибыль, установлен Положением по бухгалтерскому учету (ПБУ) 18/02, утв. приказом Минфина РФ от 19.11.2001 №114н.

Минфин внес ряд правок в ПБУ 18/02, применять которые необходимо с отчетной кампании за 2020 год. Какие именно поправки внесли в положение и как их применять на практике, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

ПБУ 18/02 ввел в учетную практику показатели, каждый из которых увеличивает или уменьшает облагаемую налогом прибыль. Далее мы рассмотрим эти показатели.

Временные разницы как база отложенного налога на прибыль

В случае если доходы (расходы) признаются как для целей бухгалтерского учета, так и для целей налогового учета, и разница возникает только во времени их признания, такая разница и называется временной разницей.

Возникающие временные разницы приводят к образованию отложенного налога на прибыль.

Отложенный налог на прибыль – это сумма налога, рассчитываемого умножением временной разницы на ставку налога. Этот налог «отложен» на будущее, то есть будет влиять (в сторону уменьшения или увеличения) на сумму налога к уплате в будущих отчетных периодах.

В учете различают вычитаемые временные разницы и налогооблагаемые временные разницы. Первые влияют на отложенный налог в сторону увеличения, вторые – в сторону уменьшения.

Вычитаемые разницы образуются тогда, когда расходы признаются для целей налогового учета позже, а доходы – раньше, чем для целей бухгалтерского учета

Примеры вычитаемых разниц:

Налогооблагаемые разницы – это доходы и расходы, увеличивающие бухгалтерскую прибыль в текущем отчетном периоде, а налогооблагаемую прибыль – в последующих отчетных периодах.

Примеры налогооблагаемых разниц:

ОНА и ОНО как части отложенного налога на прибыль

Отложенный налоговый актив (ОНА) – это та часть отложенного налога на прибыль, которая должна уменьшить налог на прибыль в следующих отчетных периодах. Сумму отложенного налогового актива определяют умножением вычитаемых временных разниц на ставку налога на прибыль.

Отложенные налоговые обязательства (ОНО) – это та часть отложенного налога на прибыль, которая приводит к увеличению налога в последующие отчетные периоды. Сумму отложенного налогового обязательства определяют умножением налогооблагаемых временных разниц на ставку налога на прибыль.

Постоянные разницы, ПНР и ПНД

Постоянные разницы – это доходы и расходы, которые учитываются в бухгалтерском учете, но не принимаются во внимание в налоговом учете. К ним относят:

При появлении постоянных разниц возникает постоянный налоговый расход (ПНР) либо постоянный налоговый доход (ПНД).

ПНР как и ПНД рассчитываются умножением постоянной разницы на ставку налога на прибыль.

ПНР приводит к увеличению налога на прибыль в отчетном периоде.

ПНД приводит к уменьшению налога на прибыль в отчетном периоде.

ПНР и ПНД признаются в том отчетном периоде, в котором возникает постоянная разница.

Условный расход и условный доход по налогу на прибыль — это что?

Условный доход (расход) – это сумма налога на прибыль, исчисляемая по данным бухгалтерского учета.

Условный доход по налогу на прибыль —это произведение суммы бухгалтерского убытка на ставку налога на прибыль.

Условный расход, в отличие от условного дохода по налогу на прибыль, — это произведение суммы бухгалтерской прибыли на ставку налога на прибыль.

Как формируется текущий налог на прибыль

Текущий налог на прибыль — это налог на прибыль, подлежащий уплате в бюджет в отчетном периоде. Его исчисляют исходя из величины условного дохода (расхода), скорректированного на суммы отложенных налоговых активов и обязательств, постоянных налоговых активов и обязательств отчетного периода.

Используя рассмотренные в настоящей статье показатели, введенные ПБУ 18/02, составим правило расчета текущего налога на прибыль (текущего налогового убытка):

Тннп (Ту) = УД (УР) + НОНА – ПОНА – НОНО + ПОНР + ПНР – ПНД

Тннп (Ту) – текущий налог на прибыль (текущий налоговый убыток).

УД (УР) – условный доход (расход) по налогу на прибыль.

НОНА – начисленные ОНА, которые представляют собой отложенные налоговые активы, возникшие в данном налоговом периоде.

ПОНА – погашенные ОНА, которые представляют собой отложенные налоговые активы, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, амортизация бухгалтерская и налоговая по какому-либо объекту учета сравнялись.

НОНО – это начисленные отложенные налоговые обязательства, возникшие в данном налоговом периоде.

ПОНР – это погашенные отложенные налоговые расходы, сформировавшиеся при расчете налога на прибыль в предшествующих налоговых периодах, по которым в данном налоговом периоде уже не существует разницы между бухгалтерским и налоговым учетом. Например, таможенные пошлины были отнесены в состав прямых расходов для целей налогового учета, а в бухгалтерском учете списывались пропорционально реализованному товару, и наконец, в бухгалтерском учете они полностью списаны, поскольку весь товар реализован.

ПНР – это постоянный налоговый расход, которое приводит к увеличению налога на прибыль в отчетном периоде.

ПНД – это постоянный налоговый доход, который приводит к уменьшению налога на прибыль в отчетном периоде.

ОНА и ОНО в приведенной выше формуле расчета текущего налога на прибыль – это и есть отложенный налог на прибыль,сформированный на базе вычитаемой и налогооблагаемой временной разницы.

При отсутствии постоянных разниц, вычитаемых и налогооблагаемых временных разниц, которые влекут за собой возникновение отложенных налоговых обязательств и активов, условный расход по налогу на прибыль будет равен текущему налогу на прибыль.

Инструкция для новой редакции ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», которую необходимо применять с 2020 года

Данная статья представляет собой инструкцию для бухгалтеров, которым нужно быстро изучить или освежить в памяти ключевые вопросы, связанные ПБУ 18/02 — с учетом налога на прибыль, формированием постоянных и временных разниц, а также постоянных налоговых доходов и расходов, отложенных налоговых обязательств и активов. Инструкция составлена в соответствии с последней редакцией ПБУ 18/02 (утв. приказом Минфина России от 20.11.18 № 236н ), применять которую в обязательном порядке нужно с 2020 года. В 2019 году использовать данную редакцию ПБУ 18/02 можно было в добровольном порядке. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому обращать внимание на дату размещения статьи не нужно — шпаргалка будет актуальной всегда.

Кто применяет

Компании, которые являются плательщиками налога на прибыль (кроме кредитных организаций, а также государственных (муниципальных) учреждений).

Цель применения

Правила учета доходов и расходов в налоговом учете (НУ) и в бухгалтерском учете (БУ) установлены разными нормативными правовыми актами. Для НУ таким актом является Налоговый кодекс, а для БУ — различные положения по бухгалтерскому учету ( в частности, ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации»). Из-за этого налоговый учет далеко не всегда совпадает с бухгалтерским.

Так, некоторые затраты в БУ отражаются в полной сумме, а в НУ — в пределах лимита (например, представительские расходы). Есть затраты, которые показываются только в бухгалтерском учете, а в налоговом учете отсутствуют (например, премии к празднику). Наконец, момент учета доходов и расходов в БУ может отличаться от момента учета доходов и расходов в НУ (в частности, у тех, кто использует кассовый метод). И это далеко не все случаи, когда показатели налогового учета и бухгалтерского учета расходятся.

Основные показатели

Усл овный расход (доход) по налогу на прибыль

Условный расход по налогу на прибыль — это прибыль по данным бухгалтерского учета, умноженная на налоговую ставку. Он отражается проводкой:

ДЕБЕТ 99 КРЕДИТ 68

Условный доход по налогу на прибыль — это убыток по данным бухгалтерского учета, умноженный на налоговую ставку. Он отражается проводкой:

ДЕБЕТ 68 КРЕДИТ 99

Текущий налог на прибыль

Текущий налог на прибыль — это прибыль по данным налогового учета, умноженная на налоговую ставку. Проще говоря, это налог к уплате, который организация отражает в декларации по прибыли.

В пункте 22 ПБУ 18/02 сказано, что существует два способа определения величины текущего налога на прибыль: на основании данных бухучета и на основании налоговой декларации. Каждая организация вправе выбрать любой из способов и закрепить его в учетной политике.

Отметим, что в настоящей статье используется способ определения текущего налога на прибыль на основании данных БУ. Мы остановились на нем, поскольку именно этот способ соответствует правилам, которые приведены в инструкции по применению плана счетов (утв. приказом Минфина России от 31.10.2000 № 94н). Данный способ подразумевает, что никакой отдельной проводки на сумму текущего налога на прибыль делать не надо.

Разницы между данными НУ и БУ

Каждый раз, когда одна и та же операция отражается в налоговом учете иначе, чем и бухгалтерском, возникает так называемая разница. Существует два вида разниц: временные и постоянные.

Когда появляются временные разницы

Временные разницы — это доходы и расходы, которые в БУ отражаются в одном отчетном периоде, а в НУ — в другом периоде. Отличительная черта временной разницы заключается в том, что рано или поздно наступит момент, когда расхождение между налоговым учетом и бухгалтерским учетом будет сведено к нулю.

Компания ввела в эксплуатацию объект основных средств. Его первоначальная стоимость равна 120 000 руб., срок полезного использования составляет пять лет.

В учетной политике закреплено, что для целей НУ используется линейный метод амортизации, а для целей БУ — способ списания стоимости пропорционально объему продукции. Из-за этого сумма ежемесячных амортизационных отчислений по данным налогового учета отличатся от суммы отчислений по данным бухучета. Как следствие, каждый месяц возникает разница.

По окончании срока полезного использования первоначальная стоимость будет полностью списана как в бухгалтерском, так и в налоговом учете. При этом общая сумма амортизации, начисленной в течение пяти лет, и в НУ и в БУ составит 120 000 руб. Значит, расхождение между налоговым учетом и бухучетом будет сведено к нулю.

Следовательно, разница, возникающая из-за несовпадения ежемесячной суммы амортизации, является временной.

Организация по-разному отражает отпускные в БУ и в НУ.

В бухучете компания формирует резерв предстоящих расходов по отпускам. Для этого ежемесячно определенная сумма списывается по дебету «затратного» счета и кредиту счета 96 «Резервы предстоящих расходов».

В налоговом учете отпускные включаются в состав расходов того месяца, на который приходится отпуск.

Таким образом, ежемесячно возникает разница в виде сумм, списанных на расходы в бухгалтерском учете.

После того, как сотрудник использует отпуск, в налоговом учете будут сформированы затраты на полную величину отпускных. При этом итоговая сумма отпускных по данным НУ совпадет с суммой, которая в течение предыдущих месяцев была отнесена в резерв по данным БУ. Значит, расхождение между налоговым учетом и бухучетом будет сведено к нулю.

Следовательно, разница, возникающая из-за ежемесячного отражения затрат в бухгалтерском учете, является временной.

Кроме того, к временным разницам относятся результаты операций, не включаемые в бухгалтерскую прибыль или убыток, но формирующие налоговую базу по прибыли в других периодах.

Добавим, что временные разницы надо учитывать по каждому виду активов и обязательств. Это означает, что необходимо организовать аналитический учет временных разниц в разрезе основных средств, резервов и проч.

Как отразить временную разницу

Временная разница показывается в бухучете один раз в год — по состоянию на последнее число отчетного года. Чтобы ее отразить, нужно сделать следующие шаги.

1. Найти четыре величины по состоянию на конец отчетного года:

Далее найти разницу между первой и второй величинами. Полученная цифра — это временная разница.

Также нужно найти разницу между третьей и четвертой величинами. Полученная цифра — тоже временная разница.

Таким образом, по состоянию на конец отчетного года получатся две временные разницы. Одна возникла из-за различий в стоимости активов. Вторая возникла из-за различий в стоимости обязательств.

У организации есть основное средство первоначальной стоимостью 120 000 руб., других активов нет.

Установлено, что в БУ срок полезного использования этого основного средства составляет 4 года, а в НУ — 3 года. За весь период вплоть до конца отчетного года начислена амортизация: в БУ — 30 000 руб., в НУ — 40 000 руб.

Бухгалтер посчитал, что по состоянию на конец отчетного года балансовая стоимость ОС равна 90 000 руб. (120 000 руб. – 30 000 руб.), а стоимость для целей налогового учета — 80 000 руб. (120 000 руб. – 40 000 руб.).

К тому же организация создала резерв предстоящих расходов по отпускам, отразив его по кредиту счета 96. Других обязательств нет. На конец года остаток резерва составил 70 000 руб. В налоговом учете аналогичный резерв отсутствует, и его величина равна нулю.

Таким образом, по состоянию на конец отчетного года у организации две временные разницы. Первая возникла из-за различий в стоимости активов, ее величина — 10 000 руб. (90 000 руб. – 80 000 руб.). Вторая возникла из-за различий в стоимости обязательств, ее величина — 70 000 руб. (70 000 руб. – 0 руб.).

2. Определить, какой является каждая из двух временных разниц: вычитаемой или налогооблагаемой. Для этого нужно понять, какая стоимость больше — балансовая или «налоговая» (см. табл. 1).

Таблица 1

Как определить налогооблагаемую и вычитаемую разницу

АКТИВЫ

Балансовая стоимость БОЛЬШЕ, чем «налоговая»

НАЛОГООБЛАГАЕМАЯ временная разница

Балансовая стоимость МЕНЬШЕ, чем «налоговая»

ВЫЧИТАЕМАЯ временная разница

ОБЯЗАТЕЛЬСТВА

Балансовая стоимость БОЛЬШЕ, чем «налоговая»

ВЫЧИТАЕМАЯ временная разница

Балансовая стоимость МЕНЬШЕ, чем «налоговая»

НАЛОГООБЛАГАЕМАЯ временная разница

3. Сложить, либо «схлопнуть» две полученные временные разницы по следующему алгоритму:

Таким образом, по состоянию на конец отчетного года получится одна временная разница — либо налогооблагаемая, либо вычитаемая.

Бухгалтер определил, что по состоянию на последний день отчетного года у организации две временные разницы. Первая является вычитаемой, она возникла из-за различий в стоимости активов, ее величина равна 50 000 руб. Вторая является налогооблагаемой, она возникла из-за различий в стоимости обязательств, ее величина равна 70 000 руб.

Бухгалтер «схлопнул» две разницы, и получил одну налогооблагаемую разницу на сумму 20 000 руб. (70 000 руб. – 50 000 руб.).

4. Проделать действия из пунктов 1-3 применительно к данным на конец года, предшествующего отчетному. Другими словами, найти балансовую и «налоговую» стоимость всех активов и всех обязательств на конец предыдущего года. Затем вычислить две временные разницы и понять, является каждая из них налогооблагаемой или вычитаемой. После чего сложить, либо «схлопнуть» их, получив в итоге одну временную разницу.

В случае, когда все указанные действия уже были проделаны годом ранее (то есть при подведении итогов и составлении отчетности за предыдущий год), нужно просто взять прошлогодние данные.

5. Сравнить временную разницу на конец предыдущего года и временную разницу на конец отчетного года. Далее действовать по следующему алгоритму:

6. Создать необходимые проводки (см. табл. 2):

Таблица 2

Какие проводки создать при отражении и погашении ОНА и ОНО

Расход по налогу на прибыль (РНП)

Другие термины и понятия

Взаимосвязь показателей

Текущий налог на прибыль может определяться (п. 22):

Свой выбор организация закрепляет в учетной политике.

Расчет чистой прибыли

Способ 1. В отчете о финансовых результатах:

Получите понятные самоучители 2021 по 1С бесплатно:

Способ 2.

РНП определяется (Приложение к ПБУ 18/02):

Пример 1

Способ 1. В отчете о финансовых результатах:

Определение ПНР (ПНД):

Способ 2.

Пример 2

Способ 1. В отчете о финансовых результатах:

Определение ПНР (ПНД):

Способ 2.

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Условный доход и расход по налогу на прибыль

условный доход и расход по налогу на прибыль

Похожие публикации

Фирмы, ведущие свою деятельность на ОСНО, ее результаты прописывают в бухгалтерском и налоговом учете. Разделение в учетах требуется для корректного расчета налога на прибыль. Бухучет отображает результат деятельности компании (проще говоря, финансовый результат), а налоговый учет помогает рассчитать налог к уплате.

Последний ведется на основании одного из ключевых нормативных актов по налогам – Налогового кодекса, а бухгалтерия ведется по ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций». Также существует множество писем-разъяснений Минфина, поясняющих сложные моменты учета.

В ПБУ зафиксированы основные правила расчета прибыли, там же закреплено понятие «условный расход и условный доход по налогу на прибыль» – сумма, позволяющая просчитать текущий налог на прибыль к уплате.

Условные доход и расход формируются из финансового результата фирмы (строка 2300 ОФР), который надо умножить на действующую ставку прибыльного налога – сейчас это в общем случае 20%.

Чтобы понять, какую сумму прибыльного налога надо заплатить в бюджет, берутся условный доход и условный расход, и корректируются они на имеющиеся разницы.

Условный доход по налогу на прибыль

Условный доход по налогу на прибыль – это (по данным бухучета) отрицательный финансовый результат фирмы, умноженный на налоговую ставку 20%. Проводки к его оформлению выглядят так: Кт 99, к которому открывается отдельный субсчет «Условный расход (доход) по налогу на прибыль» – Дт 68.

Полученный убыток станет вычитаемой временной разницей. Она в свою очередь приводит к возникновению отложенного налогового актива. Получаем следующую проводку: Дт 09 – Кт 68 (при начислении). Если убыток списывается, то проводка выглядит так: Дт 68 – Кт 09.

ООО «Зеленый клевер» имеет убыток в бух учете 50 500 рублей по результату 3 квартала. В 3 квартале условный расход налога на прибыль составит 10 100 рублей (50 500*20%). Данный убыток образовывает отложенный налоговый актив и мы имеем проводки:

В 3 квартале проводки следующие:

Дт 99.1 – Кт 90.9 – 50 500 рублей (убыток компании)

Дт 68 – Кт 99.2 – 10 100 рублей (условный доход по налогу на прибыль)

Дт 09 – Кт 68 – 10 100 рублей (признание отложенного налогового актива)

Условный расход по налогу на прибыль

Когда у компании появляется бухгалтерская прибыль и мы ее умножаем на ставку 20% – это условный расход по налогу на прибыль.

В 4 квартале 2016 года ООО «Зеленый клевер» получил прибыль 60 000 рублей.

В 4 квартале делаются проводки:

Дт 90.9 – Кт 99.1 – 60 000 рублей (получена прибыль компании)

Дт 99.2 – Кт 68 – 12 000 рублей (60 000 х 20%) – это условный расход по налогу на прибыль

Дт 68 – Кт 09 – 10 100 рублей (погашен отложенный налоговый актив (ОНА))

В четвертом квартале убыток списывается проводкой Дт 68 – Кт 09.

Когда рассчитали условный расход и условный доход, мы приступаем к созданию имеющегося на данный период налога на прибыль исходя из следующей формулы:

Ур/Уд + постоянное налоговое обязательство (ПНО) – постоянный налоговый актив (ПНА) + (-) отложенный налоговый актив (ОНА) + (-) отложенное налоговое обязательство (ОНО), где Ур/УД – это условный доход и условный расход.

В учете бывают постоянные (ПНА, ПНО) или временные (ОНА. ОНО) разницы, они в свою очередь дают в результате получение разных сумм бухгалтерской и налоговой прибыли.

Когда расходы (доходы) фирмы признаются как в учете бухгалтерском, так и в налоговом, но в разные периоды, то это временные разницы. Они тоже имеют разделение на вычитаемые и налогооблагаемые временные разницы.

Первые образуются, когда для налогового учета расходы признаются позже, а доходы раньше, чем для бухучета. К примеру, если при продаже компьютерной техники получен убыток, он в налоговом учете принимается в расходы в течение оставшегося срока полезного использования, а вот в бухучете списывается все сразу.

Когда мы умножаем вычитаемые временные разницы на актуальную ставку налога на прибыль (20%) получается так называемый отложенной налоговый актив (ОНА). В дальнейших отчетных периодах он приведет к уменьшению налога, так как сейчас мы заплатили его больше. ОНА отражается на счете 09 (выше видно, что проводки по нему: при начислении – Дт 09 – Кт 68, а при списании – Дт 68 – Кт 09).

Налогооблагаемые разницы (НВР) появляются при признании расходов в налоговом учете раньше, а доходов – позже, чем в бухучете. Налог, который рассчитан по бухгалтерской прибыли, будет больше налога, рассчитанного в налоговом учете. К примеру, собственник отгрузил товар покупателю со склада, но деньги еще не поступили за товар, получается, что по бухучету выручка есть, а в налоговом – ее пока нет. Прибыль бухгалтерская будет больше. По мере поступления денег разница будет исчезать.

При НВР получается разница, которую надо будет перечислить в бюджет, и называется она отложенным налоговым обязательством (ОНО). Для подсчета ОНО надо ставку налога на прибыль умножить на налогооблагаемые разницы. Учет ОНО сотрудник бухслужбы ведет на специальном счете 77. При его появлении делается проводка: Дт 68 – Кт 77. Если ОНО уменьшается, наша проводка: Дт 77 – Кт 68.

Еще есть так называемая неизменная постоянная разница, которая появляется между бухгалтерской и налоговой прибылью. Постоянная разница – это когда расходы признаются в бухучете, но никогда не признаются в налоговом. Ну, либо признаются в пределах нормативов.

Например, представительские расходы всегда в налоговом учете можно учесть только по нормативу, который составляет 4 % от расходов на оплату труда. Потраченные на рекламу деньги также признаются в налоговом учете лишь частично – в размере 1% от выручки и т.д. ПНО ведет к увеличению прибыльного налога, а вот ПНА – к уменьшению налоговых платежей. Отражаются они на счете 99.2.3.

Естественно, спецрежимники не используют вышеуказанные правила, так как они касаются тех, кто применяет общий режим. То есть ПБУ 18/02 могут игнорировать компании на упрощенке, ЕНВД, ЕСХН. Не касаются эти правила и кредитных и бюджетных организаций, у них свои расчеты.

Когда мы посчитали текущий налог на прибыль по бухгалтерскому учету, то он должен обязательно соответствовать налогу по налоговому учету.

В учетной политике фирмы нужно закрепить способ расчета налога. Это может быть сделано путем:

— расчета по сведениям бухгалтерского учета (отталкиваясь от величины условных расхода и дохода с учетом ПНА. ПНО, ОНА и ОНО);

— либо на основе налоговой декларации по налогу на прибыль.

Очень важно уяснить, что текущий налог должен всегда соответствовать сумме налога, которая внесена в заполненную нами декларацию. Также организациям надо не забывать формировать условный расход и условный доход и делать об этом запись в бухучете. Для отражения операций по условному доходу/расходу выделяется специальный субсчет, который отрывается на счете 99.

В учетной политике ООО «Синий лебедь» указано, что текущий прибыльный налог считается по данным бухучета, прибыль по итогам квартала равна 300 000 руб. В этом же периоде были следующие разницы: