как в 1с отразить оплату налога за третье лицо

«1С:Бухгалтерия 8» (ред. 3.0): Как можно отразить уплату налога за третье лицо (+ видео)?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.50.10.

Согласно изменениям, внесенным Федеральным законом от 30.11.2016 № 401-ФЗ в статьи 44 и 45 НК РФ, любое лицо может уплатить налог вместо налогоплательщика.

В связи с этим Минфин России уточнил правила заполнения платежных поручений в бюджет за других лиц (приказ от 05.04.2017 № 58н).

Начиная с версии 3.0.49.26 «1С:Бухгалтерии 8» в документах Платежное поручение и Списание с расчетного счета (раздел Банк и Касса) доступен вид операции Уплата налога за третьих лиц. Помимо этого, добавлена возможность загрузки в программу операций по списанию денежных средств в уплату налогов и взносов за других лиц из выписки банка.

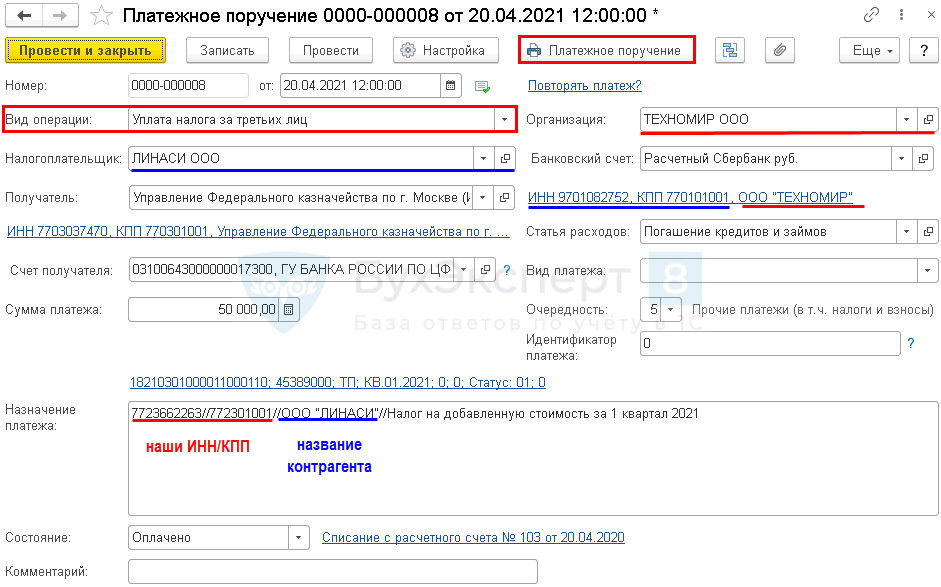

1. При выборе вида операции Уплата налога за третьих лиц в форме документа Платежное поручение появится поле Налогоплательщик, в котором нужно указать контрагента, за которого уплачивается налог или страховой взнос.

Если контрагент выбран, в реквизитах плательщика будут указаны его ИНН и КПП.

В поле Назначение платежа будут автоматически указаны ИНН и КПП организации, которая перечисляет денежные средства и наименование лица, за которого перечисляются средства в формате: ИНН//КПП//Наименование.

Также необходимо заполнить следующие реквизиты:

После проведения документа Списание с расчетного счета с видом операции Уплата налога за третьих лиц формируется дебиторская задолженность контрагента – налогоплательщика перед организацией, которая перечислила денежные средства в бюджет. Данная задолженность может быть в дальнейшем зачтена, перенесена или списана, например, с помощью документа Корректировка долга, доступ к которому осуществляется из раздела Продажи или из раздела Покупки.

Оплата за другую организацию в 1С 8.3 Бухгалтерия

Иногда организации оплачивают за своих контрагентов (или связанные организации) их долги. В этой статье разберем, как отразить операции по уплате налогов и оплате услуг сторонних организаций за контрагента в 1С 8.3 Бухгалтерия.

Оплата за другую организацию — проводки 1С 8.3 Бухгалтерия

У Организации есть кредиторская задолженность перед поставщиком ООО «МИКРОН» в размере 60 000 руб. (в т. ч. НДС 20%).

Поставщик попросил перевести всю сумму задолженности ООО «ЛИНАСИ».

01 марта Организация перечислила по поручению своего кредитора третьему лицу сумму 60 000 руб.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление оплаты третьему лицу | |||||||

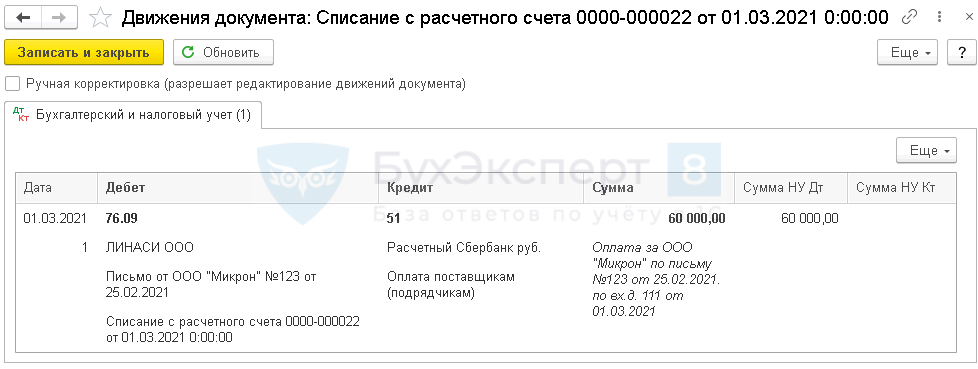

| 01 марта | 76.09 | 51 | 60 000 | 60 000 | Перечисление оплаты за поставщика третьему лицу | Списание с расчетного счета — Оплата поставщику | |

| Зачет оплаты в счет задолженности перед поставщиком | |||||||

| 01 марта | 60.01 | 76.09 | 60 000 | 60 000 | 60 000 | Зачет оплаты в счет задолженности перед поставщиком | Корректировка долга — Зачет авансов |

Перечисление оплаты третьему лицу

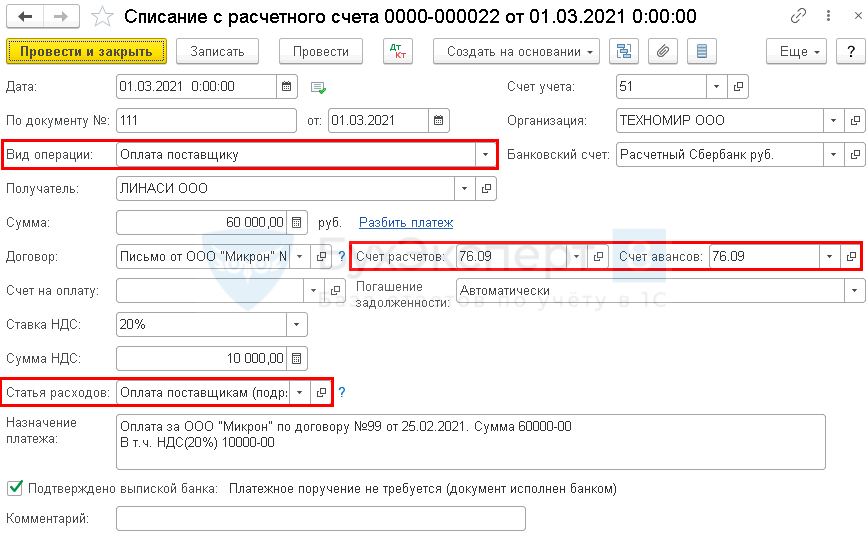

В день перечисления оформите Списание с расчетного счета ( Банк и касса — Списание с расчетного счета ).

Заполните документ так же, как при обычной оплате поставщику, указав:

Платежка заполняется аналогично обычной оплате поставщику с той разницей, что в Назначении платежа следует указать информацию, по которой третье лицо (получатель платежа) мог бы идентифицировать оплату.

Получите понятные самоучители 2021 по 1С бесплатно:

Проводки

Зачет оплаты в счет задолженности перед поставщиком

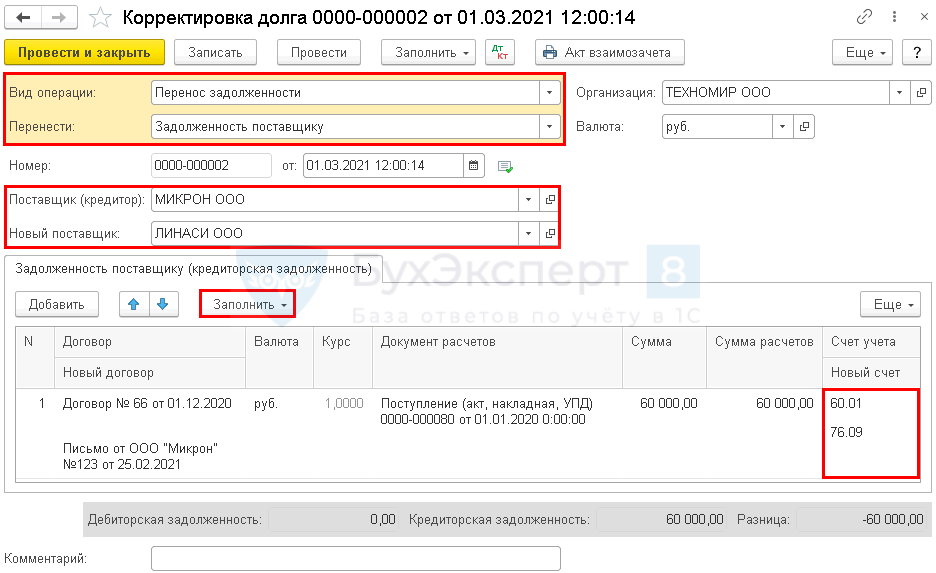

После оплаты закройте задолженность перед поставщиком с помощью Корректировки долга ( Покупки — Корректировка долга ).

В качестве Поставщика (кредитора) укажите поставщика, которому вы должны. А в поле Новый поставщик — того, кому вы перевели платеж по письму поставщика.

Заполните автоматически табличную часть существующими остатками по договорам с поставщиком и удалите при необходимости лишние строки.

В поле Новый договор выберите основание, по которому перечислили третьему лицу деньги.

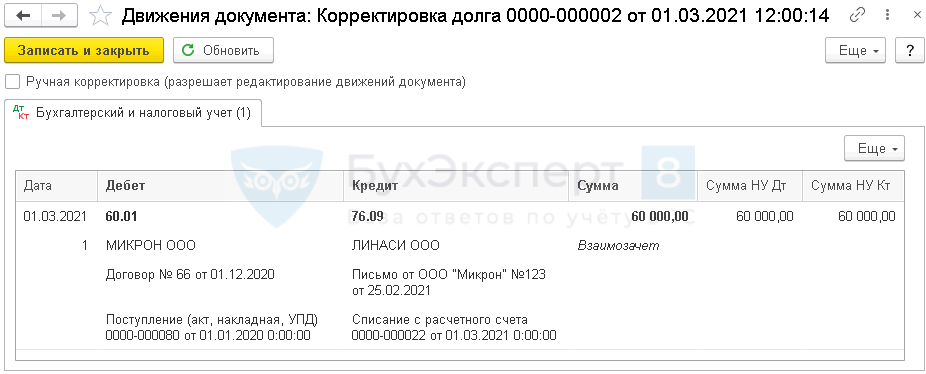

Проводки

Контроль

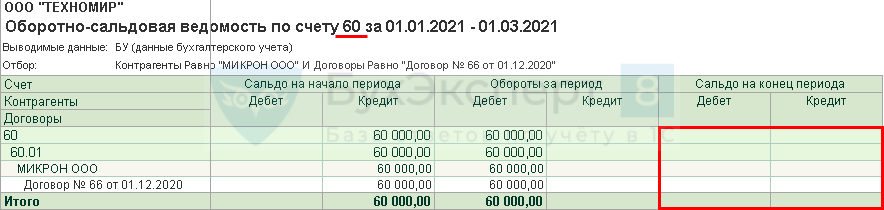

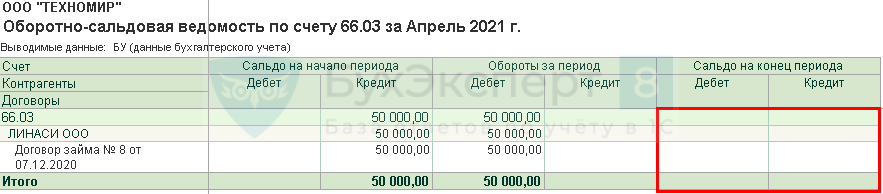

В результате проведения документа закрываются обе задолженности — убедитесь в этом с помощью Оборотно-сальдовой ведомости по счету 60 и 76 ( Отчеты — Оборотно-сальдовая ведомость по счету ).

В ОСВ по обоим счетам должно быть нулевое сальдо по этим контрагентам (и договорам с ними).

Оплата налога за 3 лицо — проводки в 1С 8.3 Бухгалтерия

У Организации есть кредиторская задолженность по займу перед контрагентом в размере 50 000 руб.

На момент возврата займа Организация получила от контрагента письмо с просьбой перечислить всю сумму задолженности в счет уплаты за него НДС за 1 квартал.

20 апреля Организация перечислила сумму долга 50 000 руб. в бюджет.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Формирование платежного поручения на уплату налога | |||||||

| 20 апреля | — | — | 50 000 | Формирование платежного поручения | Платежное поручение — Уплата налога за третьих лиц | ||

| Уплата налога в бюджет за третье лицо | |||||||

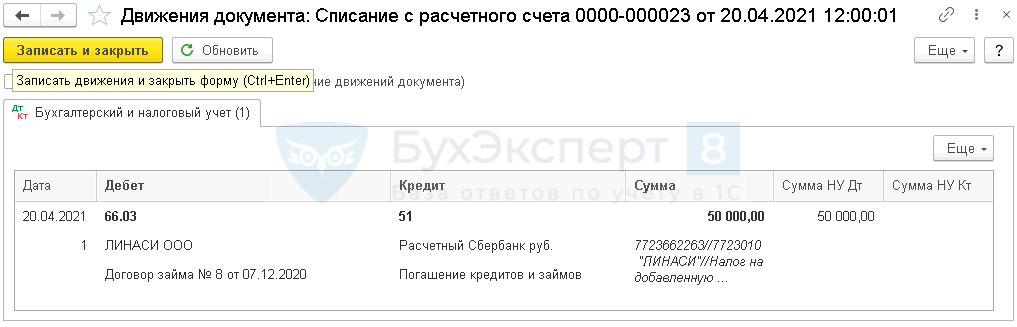

| 20 апреля | 66.03 | 51 | 50 000 | 50 000 | Уплата налога за третье лицо в счет задолженности по займу | Списание с расчетного счета — Уплата налога за третьих лиц | |

Формирование платежного поручения на уплату налога

Для перечисления налога создайте Платежное поручение — для такого случая в программе реализован специальный Вид операции Уплата налога за третьих лиц ( Банк — Платежные поручения ).

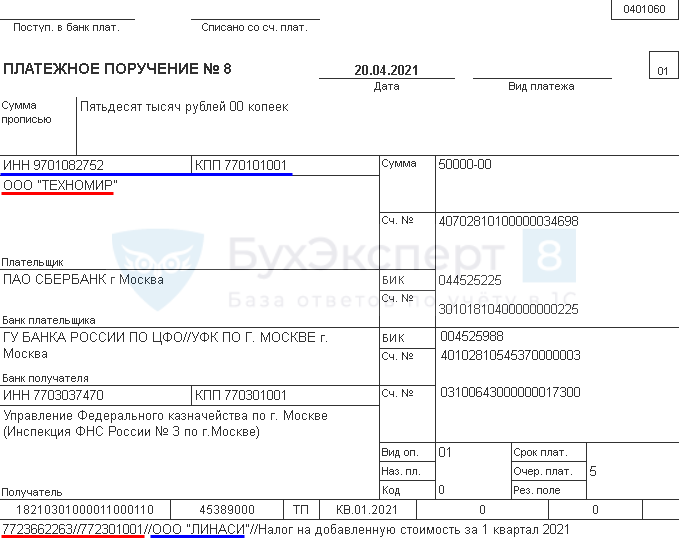

Проверьте заполнение печатной формы. На рисунках синим отмечены реквизиты контрагента, красным — реквизиты нашей организации.

Уплата налога в бюджет за третье лицо

На основании Платежного поручения оформите Списание с расчетного счета ( Банк — Платежные поручения ).

Проводки

Контроль

В ОСВ видим, что задолженность по этому договору займа погашена.

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 4,50 из 5)

Все комментарии (2)

Не нашла как правильно отразить уплату налога третьим лицом у организации, за которую перечисляли налог.

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо, Вам за Ваш профессионализм. Все очень доступно излагаете и нет воды.

Как законодательство влияет на нюансы бухгалтерского учета оплаты за третье лицо?

На порядок производимых бухгалтерских проводок при оплате за третьих лиц могут оказать влияние нормы законодательства.

Закон не запрещает компании или ИП погашать обязательства третьих лиц. Тонкости этой процедуры описаны в ст. 313 ГК РФ. Но есть ограничение для такой операции — наличие в законе или договоре между сторонами оговорки об обязательном исполнении обязательств лично участниками сделки. Если такое условие есть, дополнительные проводки в учете контрагентов не понадобятся — все перечисления в рамках договора будут происходить без участия третьих лиц.

Хотя финансово поддержать должника третьему лицу никто не запрещает. Деньги на уплату долга это лицо может перечислить, например, в рамках договора займа. В таком случае расчеты между должником и третьим лицом будут производиться в рамках договора займа с применением присущих этому виду договора бухгалтерских проводок.

Какие проводки применяются при отражении в учете займов, узнайте из этого материала.

Какие производятся проводки при оплате за 3-е лицо, расскажем далее.

Перевод денег кредитору по просьбе поставщика: пример проводок у плательщика и должника

Какими отразить проводками оплату за третье лицо? Погашение долга за третье лицо затрагивает в учете плательщика, должника и кредитора в большинстве случаев:

Разберемся с проводками при оплате третьему лицу по просьбе поставщика на примере.

ООО «Пантера» реализовало партию товара стоимостью 350 000 руб. (себестоимость товара — 286 000 руб.) в адрес ПАО «Ягуар». При этом ООО «Пантера» задолжало ИП Завгородний П. Н. за аренду производственных помещений такую же сумму. ООО «Пантера» обратилось к руководству ПАО «Ягуар» с просьбой перечислить задолженность за поставленный товар напрямую на расчетный счет его арендодателя в счет погашения задолженности по арендной плате.

Как ООО «Пантера» отразит эту операцию в своем учете, показано на рисунке ниже (для упрощения примера считаем, что НДС в расчетах не участвует):

Такие проводки применяются при оплате за поставщика третьему лицу в учете самого поставщика. Какие при этом требуется сделать проводки у плательщика при оплате за третье лицо, смотрите ниже:

В учете кредитора проводки будут еще проще. На основании уведомления должника и выписки из банка о полученной от третьего лица сумме он закроет задолженность должника. Никакие дополнительные проводки не потребуются.

Какое документальное обоснование подобных операций потребуется, узнайте далее.

Какими проводками отражаются операции по договору передачи дебиторской задолженности (цессии), узнайте из этой статьи.

Какие документы обоснуют проводки по оплате долга третьего лица?

Оплата долга за третье лицо, как и любая хозяйственная операция, подлежит отражению в учете у всех сторон, задействованных в процедуре погашения долга. Чтобы сделанные в учете записи были обоснованы, нужны подтверждающие документы.

Необходимо отметить, что возможность уплаты долга третьим лицом может быть изначально предусмотрена договором. Однако только этого недостаточно для обоснованного отражения операции в учете.

В целом можно назвать несколько документов-оснований в такой ситуации:

Образец письма об оплате третьему лицу подготовили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к образцу.

2. Договор — поручение на оплату.

Этот документ желательно оформить для подтверждения операции погашения долга. Обычно его требуют налоговые инспекторы при проверках. Хотя в законодательстве отсутствует требование об обязательном оформлении такого договора при оплате задолженности третьего лица.

Копия платежки с отметкой банка об исполнении платежа будет служить доказательством погашения долга и подтверждать не только дату и сумму платежа, но и фактического плательщика и получателя денег.

В платежном поручении должна быть правильно сформулирована назначение платежа — указано, что перечисление денег производится в счет погашения долга за другое лицо. Потребуется перечислить реквизиты должника, позволяющие без затруднений его идентифицировать (наименования, ИНН и т. д.).

Иначе полученная кредитором сумма может быть отнесена к необоснованному обогащению, и ее придется вернуть.

Пример формулировки назначения платежа при оплате за третье лицо привели эксперты КонсультантПлюс. Оформите пробный доступ к К+ бесплатно.

Когда на сумму необоснованного вознаграждения нужно выставить счет-фактуру, узнайте здесь.

Этими документами компания, долг которой оплачен третьим лицом, подтвердит обоснованность отражения в учете факта погашения кредиторской задолженности.

Какие нужно сделать в учете проводки при оплате за третьих лиц налоговых долгов, расскажем в следующем разделе.

Налоговые платежи за третье лицо: проводки у должника

Ни один другой платеж не требует строгого выполнения платежных сроков, как группа налоговых платежей (налоги, сборы, страховые взносы). Если с контрагентом в большинстве случаев можно договориться по поводу переноса сроков или добиться рассрочки платежа, с налоговыми платежами дело обстоит намного сложнее. За просрочку налоговых платежей налогоплательщик страдает по всем направлениям:

В результате вопрос своевременного погашения налоговых платежей для большинства налогоплательщиков стоит всегда остро. И возможность погашения таких сумм третьими лицами приобретает особую актуальность. Тем более что с 2017 года такая возможность напрямую предусмотрена в ст. 45 НК РФ.

В бухучете налогоплательщика, за которого перечисляются налоговые платежи, производятся следующие записи:

Какие документы налоговики рекомендуют оформлять в таких случаях, узнайте из этих публикаций:

Проводки у плательщика при погашении чужих налоговых долгов

В предыдущем разделе мы разобрались с проводками, производимыми налогоплательщиком при погашении третьим лицом его налоговой задолженности. Какие записи нужно произвести в такой ситуации в своем бухучете плательщику?

Схема проводок в учете плательщика показана на рисунке ниже:

Существует ограничение при уплате налоговых сумм за должника — погасить налоговый долг за третье лицо можно только деньгами. Направить на эти цели собственную налоговую переплату не получится. В налоговом законодательстве такой способ погашения налоговой задолженности за третье лицо не предусмотрен (письмо Минфина России от 18.06.2018 № 03-02-07/1/41421).

А можно ли уплатить за третье лицо налоговые долги, которые возникли ранее 2017 года — момента, начиная с которого в законодательстве прописали возможность уплаты за третьих лиц налогов и страховых взносов? Налоговики не возражают и признают такие платежи легитимными.

Какие аргументы позволяют оплачивать прошлые налоговые долги за третьих лиц, мы рассказываем здесь.

Итоги

Факт оплаты за третье лицо проводками отражается в бухучете и у плательщика, и у кредитора, и у должника. Плательщик сначала отражает перечисление денег кредитору за должника по его просьбе, а затем проводит взаимозачет (если он сам был должен поставщику). Если изначально долга не было, закрывает возникшую задолженность при получении денег или иных активов от поставщика (должника). Должник и кредитор задействуют в этой операции учетные счета в зависимости от вида задолженности и иных нюансов учетного и законодательного характера.

Все операции на счетах бухучета должны подтверждаться документально, поэтому договоренности важно оформить письменно и сформировать полный пакет бумаг (платежные поручения, письма, договоры и т. д.).

Уплата налогов «иным лицом»: особенности бухучета

В этом году в законодательстве появилась новая норма, которая позволяет третьим лицам исполнять обязательства плательщика. Разберемся, как это отразить в учете.

В чем суть нововведения

Как отразить в бухучете уплату налогов за другую организацию

В зависимости от договоренностей задолженность третьего лица, учтенная на счете 76, может закрываться :

— путем зачета. Такая операция отражается по дебету счета 60 «Расчеты с поставщиками и подрядчиками» и кредиту счета 76;

— поступлением денег на расчетный счет. Указанная операция проводится по дебету счета 51 «Расчетные счета» и кредиту счета 76.

А что в бухучете организации-плательщика

— проводить зачет. В бухучете это проводится записью по дебету счета 76 и кредиту счета 62 «Расчеты с покупателями и заказчиками»;

Пример

ЗАО «Альфа» (плательщик) 20.02.2018 представило в налоговый орган декларацию по налогу при УСН. Налог к уплате составил 1800 руб. Задолженность плательщика 22.02.2018 была полностью погашена его контрагентом ОАО «Бета» (иным лицом).

При этом по договоренности между сторонами долг ЗАО «Альфа» будет частично погашен путем зачета дебиторской задолженности ОАО «Бета» на сумму 1500 руб. Остальную часть долга (300 руб.) ЗАО «Альфа» 05.03.2018 перечислило на расчетный счет ОАО «Бета».

В бухучете плательщика (ЗАО «Альфа») будут сделаны проводки:

| Содержание операций | Дебет | Кредит | Сумма, руб. |

| 22.02.2018 | |||

| Задолженность по налогам погашена иным лицом (ОАО «Бета») | 68 | 76 | 1800 |

| Проведен зачет | 76 | 62 | 1500 |

| 05.03.2018 | |||

| Перечислена с расчетного счета плательщика задолженность перед иным лицом (ОАО «Бета») за уплату налогов | 76 | 51 | 300 |

В бухучете иного лица (ОАО «Бета») будут сделаны следующие записи:

Как можно отразить уплату налога за третье лицо

Отправим материал вам на:

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.50.10.

Согласно изменениям, внесенным Федеральным законом от 30.11.2016 № 401-ФЗ в статьи 44 и 45 НК РФ, любое лицо может уплатить налог вместо налогоплательщика.

В связи с этим Минфин России уточнил правила заполнения платежных поручений в бюджет за других лиц (приказ от 05.04.2017 № 58н).

Начиная с версии 3.0.49.26 «1С:Бухгалтерии 8» в документах Платежное поручение и Списание с расчетного счета (раздел Банк и Касса) доступен вид операции Уплата налога за третьих лиц. Помимо этого, добавлена возможность загрузки в программу операций по списанию денежных средств в уплату налогов и взносов за других лиц из выписки банка.

1. При выборе вида операции Уплата налога за третьих лиц в форме документа Платежное поручение появится поле Налогоплательщик, в котором нужно указать контрагента, за которого уплачивается налог или страховой взнос.

Если контрагент выбран, в реквизитах плательщика будут указаны его ИНН и КПП.

В поле Назначение платежа будут автоматически указаны ИНН и КПП организации, которая перечисляет денежные средства и наименование лица, за которого перечисляются средства в формате: ИНН//КПП//Наименование.

Также необходимо заполнить следующие реквизиты:

После проведения документа Списание с расчетного счета с видом операции Уплата налога за третьих лиц формируется дебиторская задолженность контрагента – налогоплательщика перед организацией, которая перечислила денежные средства в бюджет. Данная задолженность может быть в дальнейшем зачтена, перенесена или списана, например, с помощью документа Корректировка долга, доступ к которому осуществляется из раздела Продажи или из раздела Покупки.