как в россии открыть счет в украинском банке

Про все детали открытия счетов нерезидентами

В прошлом году сделан еще один шаг для перехода Украины к свободному движению капитала. Национальный банк предоставил возможность иностранным компаниям открывать счета в банках Украины.

Теперь эта услуга доступна юридическим и физическим лицам-нерезидентам. К их числу также относятся иностранные инвестиционные фонды и компании по управлению активами, действующих от имени таких фондов.

Про все детали открытия счетов нерезидентам читайте в интервью с операционным директором RwS bank.

Для чего открывать счета нерезидентам в Украине?

Начну с того, что до 2019 года законодательство Украины давало возможность открывать нерезидентам счета с целью осуществления инвестиций в Украину с ограниченными возможностями для ведения своей хозяйственной деятельности. Сейчас, согласно Постановлению НБУ, иностранные компании могут открывать текущие счета в банках с целью осуществления предпринимательской деятельности в Украине.

Кроме того, учитывая осложнения и ужесточения правил открытия счетов в странах СНГ и Балтии в последние годы, привлекательность украинских банков существенно возросла.

Личный счет понадобится нерезиденту при оформлении депозита или для личного использования во время пребывания в стране. Например, в том случае, если иностранец хочет купить недвижимость в Украине.

Кстати, последние несколько лет наблюдался повышенный спрос нерезидентов на валютные депозиты. Поэтому, открытие счета с целью хранения капитала набирает обороты. Не секрет, что ставки по вкладам в Украине более привлекательны чем за рубежом.

Открытие банковского счета юридическим лицом в Украине также необходимо для получения кредитов, расчетов с контрагентами, выплат заработной платы.

Какие виды счетов доступны для открытия иностранцам?

Открытие того или иного счета зависит, в первую очередь, от того, для каких целей иностранец его выбирает.

Для приумножения капитала можно открыть депозитный счет.

Кроме того, нерезидент может открыть инвестиционный счет для операций, касающихся инвестиций в Украину. Например, для выкупа доли уставного капитала украинского предприятия.

Какие упрощения получили иностранные компании?

Кроме самой реализации законодательной возможности открытия банковских счетов, положительными новациями являются:

Сколько нужно времени для открытия счета?

Надо отметить, что услуга для украинских банков новая. И даже если они заявляют о данном предложении, не все реально готовы сотрудничать с нерезидентами.

RwS bank в свою очередь готов организовать сопровождение открытия счета «под ключ». В том числе организовать сопровождение и подачу документов в контролирующие органы для взятия компании на учет. При наличии полного пакета документов, мы открываем счет для нерезидента в течение 2 дней.

В какой валюте можно открыть счет?

Открытие счета может осуществляться в национальной валюте, долларах США, евро и российских рублях.

Также отмечу, что нерезиденты не ограничены в количестве открытых банковских счетов в одном или разных банках.

Можно ли иностранцам снимать в украинских банкоматах наличные?

Нерезидент, который открыл личный счет в Украине, может пользоваться всеми услугами банковского учреждения. В том числе снимать наличные и расплачиваться ими в магазинах. Важно помнить, что в банкоматах наличные – гривна. Если нерезидент хочет снять валюту, то это можно сделать в отделении банка, в той валюте, в которой средства поступают на счет из-за рубежа.

Как переводить деньги на Украину?

Осветите, пожалуйста, проблему перевода денег на Украину. Сейчас многие популярные сервисы для этого заблокированы.

Какие возможности остались? Какие там комиссии, сроки, ограничения, подводные камни?

«Вестерн-юнион» не предлагать: меня там забанили без объяснения причин.

Прежде чем отвечу, давайте договоримся о таких условиях:

В тексте не будет анализа украинского законодательства, поскольку Т—Ж работает в российской юрисдикции. По умолчанию я не стану разбирать, сколько денег, как часто и в какой валюте разрешено получать на Украине, какие для этого нужны документы и т. п. Об этом пусть позаботится ваш украинский получатель.

Серые и черные способы переводов не рассматриваем. Например, как незаконно оформить на себя карточку российского банка, передать на Украину и переводить туда деньги, чтобы получатель снимал их. Вот разбор похожей схемы по переводам в Беларусь.

Причины трудностей с денежными переводами на Украину

Осенью 2016 года украинские власти запретили ряд российских платежных систем, в частности «Анелик», «Золотую корону», «Колибри» и «Юнистрим». Кроме того, из-за санкций на Украине полноценно не работают «Вебмани», «Деньги-мэйл-ру», «Киви» и «Яндекс-деньги».

Приложение 4 к указу президента Украины от 17.10.2016 № 467/2016PDF, 564 МБ

Летом 2017 года Россия в ответ заблокировала переводы наличными на Украину через иностранные платежные системы, такие как «Маниграм» и «Вестерн-юнион». В итоге первый вообще перестал отправлять деньги на Украину, а второй работает только с безналичными деньгами, но он вам не подходит.

Плюс на Украине исторически нельзя легально вывести средства из «Пэйпэла» — так что и этот вариант отпадает.

Тем не менее оставшихся законных способов перевода денег довольно много. Двигаться будем от простых к сложным. Во всех случаях возможны ограничения по валюте, сумме и частоте переводов.

Как перевести деньги на Украину: основные способы

С российской карты на украинскую

Загляните в личный кабинет вашего российского банка и поищите опцию международных переводов с карты на карту. Если она есть, пользуйтесь, а о тарифах и ограничениях на перевод вам все расскажет ваш банк.

Если в личном кабинете опции нет, к вашим услугам сервисы-посредники. Сроки зачисления денег в них примерно одинаковые: от мгновений до трех рабочих дней.

Вот какие варианты для карт «Виза» и «Мастеркард» мне удалось найти.

Варианты перевода для «Визы» и «Мастеркарда»

У всех сервисов, кроме «РС-экспресса», есть мобильные приложения.

Могут быть дополнительные ограничения банков.

В день теста сервис «РС-экспресс», ссылаясь на технические причины, не позволил мне отправлять деньги на зарубежные карты «Виза».

Я тестировал также «Альфа-портал», но он раз за разом выдавал, что перевод на украинскую карту невозможен. Хотя функция международных переводов там заявлена.

С российской карты на российскую карту украинского получателя

Если переводы на Украину будут регулярными, а их получатель в состоянии приехать на пару недель в Россию, можно попробовать вот что.

Нерезиденты России, включая граждан Украины, вправе открывать в России банковские счета, а значит, и получать дебетовые карты к ним.

Но конечный список документов нужно будет узнать в выбранном банке. И желательно, чтобы это был банк будущего отправителя переводов из России.

Дальше понятно: гражданин Украины получает в России дебетовую карту, отбывает на родину и ждет деньги. Перевести их куда проще, чем отправлять средства на украинскую карту.

Но бесплатными эти переводы, конечно, не будут, даже если российский банк один и тот же. На Украине придется платить комиссию за снятие наличных и что-то терять на конвертации рублей в гривны при оплате покупок картой. За конкретикой обращайтесь в выбранный вами российский банк.

С российского счета на украинский

Допустим, что прямой перевод с карты на карту по каким-то причинам недоступен, но банковские счета у отправителя и получателя есть. Тогда пригодятся международные свифт-переводы.

Чтобы вы могли совершить такой перевод, украинский получатель должен сначала прислать вам специальные реквизиты, включая свифт-код отделения банка. Это 11-значный набор букв и цифр. Найти реквизиты можно в интернет-банке, на сайте или узнать в отделении.

А вы тем временем изучите интернет-банк вашего банка. Есть опция свифт-переводов со счета на счет? Отлично. Нет? Тогда выясните, занимается ли ваш банк такими переводами в принципе. Если да, то в каком отделении и на каких условиях. Туда придется идти лично.

Если перевод на Украину не превышает эквивалент 5 тысяч долларов, никакие документы не потребуются. Если превышает, Тинькофф-банк может запросить бумаги, подтверждающие родство с получателем или то, что он нерезидент России.

Выслать на Украину рубли свифт-переводом можно, например, через Сбербанк. Но только если у украинского банка-получателя есть корреспондентский счет в Сбербанке. Поинтересуйтесь этим заранее.

Наличными из России на украинский счет

Теперь предположим, что у российского отправителя нет банковского счета либо по какой-то причине он не хочет его использовать. А вот у украинского получателя такой счет есть.

Для этого случая подойдет свифт-перевод наличных. Но Тинькофф-банк такими не занимается. А вот Сбербанк занимается. За перевод иностранной валюты он берет 1%, но не менее эквивалента 15 долларов и не более 200 долларов. За раз резидент России может отправить сумму, эквивалентную не более чем 5 тысячам долларов. Обещают, что деньги дойдут за рабочий день.

Безналичными из России с получением наличных на Украине

На сегодняшний день единственный способ законно отправить из России безналичные деньги и получить их на Украине наличными, не открывая при этом банковский счет, — это система «Вестерн-юнион».

На сайте сервиса доступны интернет-переводы с российской карты или со счета в ряде банков России. При отправке нужно будет выбрать пункт «Получить наличные деньги на Украине».

Если отправляете и получаете рубли, то для суммы до 5 тысяч комиссия будет 100 рублей. Если отправляете большую сумму, то комиссия будет 2%.

Если получаете на Украине в долларах, то переводить вы все равно будете рубли, а уже потом «Вестерн-юнион» обменяет их по своему внутреннему курсу. Это может уменьшить сумму к выплате на руки, поэтому твердая комиссия за долларовые переводы меньше: за пересылку эквивалента 10 тысяч рублей возьмут 100 рублей, а если нужно отправить больше — 1%.

В любом случае ограничение на разовую сумму перевода — 100 тысяч рублей.

Наличными из России с получением наличных на Украине

Имеется в виду ситуация, когда и у отправителя, и у получателя нет банковских счетов либо их невозможно использовать.

Тут один вариант: выслать наличные деньги Почтой России. Как ни удивительно, система работает до сих пор. Отправить можно только рубли, а получить — только гривны.

Вам понадобится ФИО получателя и его полный домашний адрес на Украине. На сайте Почты России заполните и распечатайте бланк перевода, а потом отправляйтесь с деньгами, паспортом и бланком в ближайшее почтовое отделение. Там придется еще заполнить бланк уведомления о вручении — сделать это заранее нельзя.

За один раз можно отправить не более эквивалента 3 тысяч долларов. Комиссия зависит от величины перевода и складывается из фиксированного тарифа и процента от суммы. Чем меньше денег вы отправляете, тем больше процент.

Чтобы отправить 30 тысяч рублей, придется заплатить 710 рублей — это 260 рублей и 1,5%. Считаем так: 260 Р + 30 000 Р × 1,5%.

А если переводить 5 тысяч рублей, то это обойдется в 230 рублей — это 55 рублей и 3,5%. Считаем: 55 Р + 5000 Р × 3,5%.

Официальные сроки доставки перевода на Украину Почта России не указывает. Есть лишь сроки для внутрироссийских переводов. Но по информации «Укрпочты», деньги могут дойти за период от нескольких часов до 8 рабочих дней — это зависит от технических возможностей почтовых отделений.

Сайт Почты России предлагает также отправить деньги через интернет с банковского счета, а получить их наличными в отделении. Но с международными переводами это не работает: в открывшейся форме вам предложат выбрать только почтовое отделение в России.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

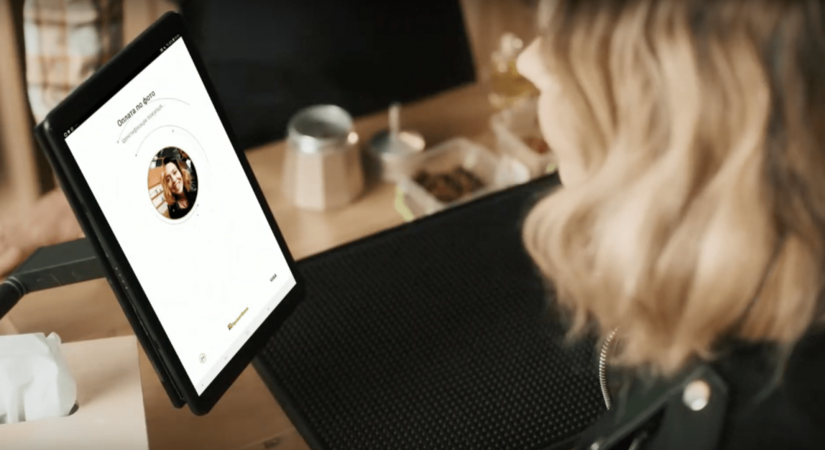

Открыть счет или оформить банковскую карту на расстоянии: как это работает

Для открытия счета, заказа виртуальной или физической карты, больше не нужно идти в отделение банка.

С 28 апреля банкам разрешили идентифицировать клиентов удаленно. «Минфин» проверил, сколько финансовых учреждений уже воспользовались этим новшеством и как это работает.

Идентификация на расстоянии: как организовать

Идентификация и верификация — составляющие так называемой процедуры KYC (know your client), или знай своего клиента. Банки обязаны ее проводить перед тем, как установить деловые отношения с клиентом, заключить сделку, провести финансовую операцию или открыть счет.

Новый закон о финансовом мониторинге отменил требование о личном присутствии клиента во время верификации. НБУ издал инструкцию для подчиненных, в которой рассказал — как можно распознавать клиентов удаленно (постановление № 65 от 19 мая).

В зависимости от степени риска и сумм операций клиента, предусмотрены две модели удаленной идентификации и верификации — упрощенная и полноценная.

Этот вариант банк может использовать в случае низкого уровня риска. Для клиента устанавливают определенные лимиты: остаток на карте не должен превышать 40 тыс. грн, месячный оборот — не больше 40 тыс. грн, годовой – не более 400 тыс. грн.

В этом случае предусматривается возможность использования таких инструментов:

Проще всего владельцам биометрического паспорта или ID-карты. Для установления их личности на расстоянии банку достаточно считать данные со встроенного чипа и проверить, соответствует ли лицо собеседника фотографии на документе.

Владельцам паспорта старого образца повезло меньше. Во-первых, документ должен пройти визуальную оценку сотрудником банка через веб-камеру. Во-вторых, требуется дополнительная проверка клиента с помощью BankID, электронной подписи или через бюро кредитных историй (БКИ).

И на этом этапе уже могут возникнуть трудности. Например, цифровая подпись есть далеко не у всех потребителей финансовых услуг. Не говоря уже о том, что бюро кредитных историй содержит данные не всех граждан.

Данный вид идентификации подойдет тем клиентам, которые не хотят, чтобы банк устанавливал лимиты по их счетам и оборотам.

Он предполагает использование таких инструментов, как система BankID, КЭП и проведения видеоверификации.

Особое внимание уделяется правилам видеоверификации. Она должна проходить в форме видеоконференции между клиентом и сотрудником банка. Это, по мнению регулятора, обеспечит должный уровень надежности проверки.

Но в нынешних условиях далеко не все клиенты банка, да и сами банки, смогут обеспечить надлежащее выполнение всех требований к процедуре видеоверификации. Речь, в первую очередь, идет об отсутствии необходимой инфраструктуры и технической базы, а также требований к безопасности каналов связи, используемых банками. Поэтому массовое применение банками процедур удаленной видеоверификации начнется не скоро.

Кто и как уже стартовал

Сами банкиры прогнозируют, что удаленная идентификация на рынке полноценно заработает только через полгода.

Сейчас, как выяснил «Минфин», из 17 банков, подключенных к системе BankID, процедура видеоверификации налажена только у половины из них. Самый продвинутый в этом плане monobank. Здесь онлайн можно открыть и депозит, и виртуальную карту с кредитным лимитом.

О полноценной работе удаленной идентификации сообщили также в Альфа-Банке. При этом консультант банка отметила, что процедура распространяется на весь спектр продуктов и финансовых услуг.

В А-Банке также после прохождения процедуры удаленной идентификации клиенту становится доступен весь функционал мобильного приложения АБанк24. Исключение – открытие кредита.

В Ощадбанке, например, новый клиент удаленно через мобильное приложение может оформить карту для личного пользования «Море». Но ждать ее придется 14 дней. К тому же необходимо будет самостоятельно забирать ее в отделении банка.

Стать клиентом в онлайн режиме можно в Идея Банке. Для этого нужно скачать мобильное приложение O. Bank и заказать кредитную карту.

Несколько иная процедура в банках Форвард и Кредобанк. Здесь можно получить кредитную карту, предварительно оставив заявку на официальном сайте. Дальше с клиентом связывается работник банка и в телефонном режиме выясняет всю необходимую информацию. Финальный этап – установка кредитного лимита.

Процедуру удаленной идентификации внедряет также банк Восток. Сейчас она применяется только при оформлении дебетовых карт «Собственный счет Свободный» и «Собственный счет Премиум». Но, как отметили в контакт-центре, банк работает над расширением возможностей удаленного сервиса.

На этом фоне выделяется Приватбанк. Консультант call-центра заверил, что процедура удаленной верификации в банке внедрена. Но воспользоваться ею могут только те клиенты, которые уже есть в базе. То есть, они могут подать онлайн документы, когда этого потребует банк при плановой проверке. А вот впервые открыть в банке счет или воспользоваться любой финансовой услугой дистанционно, без визита в отделение, не удастся.

У остальных 9 банков верификация клиентов на расстоянии пока вообще недоступна. О подготовке к внедрению сообщили в ПУМБе, Альянсе, Пивденном, Радабанке, Аккордбанке, Асвио банке.

Зато в некоторых банках работники контакт-центров даже были не готовы сразу ответить на вопрос об удаленной верификации. Так, в Альянсе решили, что лучше уточнить эту информацию «выше». Консультант Мотор Банка прежде, чем дать ответ, взял паузу на несколько часов.

Тайной за семью печатями осталось состояние дел с удаленной идентификацией в ОТР банке. Узнать, как дела с внедрением процедуры удаленной идентификации, «Минфин» не смог ни через чат-бота Лесю, ни в пресс-службе банка.

Тест-драйв 1. monobank

Первым внедрять удаленную идентификацию начал monobank. Поэтому приобретать клиентский опыт журналист «Минфина» решил именно с него.

Первый шаг – загрузка мобильного приложения и процедура авторизации. Приложение просит ввести номер телефона и дождаться кода подтверждения. Для крайне нетерпеливых доступна функция «Получить звонок». Надо сказать, что реакция на него мгновенная – звонят сразу и сообщают код.

Второй шаг – фото документов. Нужно сделать фото трех первых разворотов паспорта и страницы с пропиской. Фотографировать легко, есть удобная рамка, которая очерчивает края паспорта. Таким же образом надо сделать фото идентификационного кода. Система попросила ввести ИНН вручную, но сама его распознала. Осталось лишь одним прикосновением подтвердить его правильность.

Третий шаг – сведения о последнем месте работы, а именно сроке работы и заработной плате. Кроме того, приложение интересуется, есть ли деньги на счету в другом банке. На основе этой информации программа устанавливает кредитный лимит и его сумму, о чем сразу сообщает клиенту.

Четвертый шаг – селфи-сессия. На экране для удобства появляется рамка, но «поместить в нее лицо» еще не все. Нужно улучшить освещение. Далее система просит моргнуть. Фото получилось с закрытыми глазами.

Приложение попросило еще раз сделать фото с разворотом первой страницы паспорта и написать на экране свою подпись. После этого высветилась информация, что происходит проверка документов. Когда можно будет продолжить регистрацию, система сообщит.

Пятый шаг – проверка, длилась около 40 минут. После этого система попросила подтвердить правильность предоставленных данных. На экране высветилось селфи с закрытыми глазами и фото документов. Подтвердить просто – одним нажатием на кнопку.

Шестой шаг – ввод пин-кода для виртуальной карты и выбор мессенджера, через который удобно получать оповещения.

Все. Сразу после этого можно пользоваться картой.

Тест-драйв 2. А-Банк

В конце апреля о реализации удаленной верификации заявил А-Банк. Такая процедура стала доступна при оформлении кредитной карты «Зеленая». Пройти ее и стать новым клиентом может любой.

Первый шаг – скачать мобильное приложение АБанк24 и пройти процедуру идентификации. Традиционно вводится номер телефона, на который присылается смс с кодом активации.

Второй шаг — приложение запрашивает фото документов. Хватает одного, если у вас пластиковая ID-карта. С паспортом старого образца немного дольше: нужны фото трех первых разворотов и страницы с данными о прописке. Фото нужно делать под хорошим освещением. Можно также загружать из галереи.

Требуется также фото ИНН с последующим введением его в соответствующем поле. Собственно, было подозрение, что на этом этапе регистрация закончилась, поскольку программа зависла и через секунд 10-15 закрылась. Однако нет. При повторном входе в приложение оказалось, что все внесенные данные сохранились и регистрация продолжилась с места, где связь прервалась.

Третий шаг — заполнение анкеты. Нужно указать электронную почту, социальный статус, служебное положение, размер заработной платы и дополнительный доход, если есть. Приложение также спрашивает, есть ли средства на банковских счетах свыше 100 тыс. грн. Интересуется и названием компании, где вы работаете, и периодом работы в ней.

Четвертый шаг – приходит сообщение о предоставлении кредитного лимита с указанием его размера. Сумма не окончательная, ее можно увеличить, если предоставить ответы на несколько дополнительных вопросов. В основном, они касаются персональных данных, в частности, семейного положения, образования, области деятельности.

Пятый шаг — проверка документов. У журналиста «Минфина» она заняла около 5 минут. Сразу пришло сообщение, что можно оформить виртуальную и физическую карты. При выборе виртуальной карты «Зелена» программа запрашивает селфи клиента и фото с паспортом. После этого нужно подписать анкету на своем смартфоне. В случае выбора физической карты, селфи и подпись не нужны. Карту можно забрать в любой точке выдачи. Главное – не забыть документы, по которым осуществлялась регистрация.

Если сравнить процесс регистрации в банках, то в обоих случаях он максимально прост и понятен. Есть разница во временных затратах. В А-Банке вся регистрация заняла минут 30, тогда как в monobank около часа. Скорее всего, это связано не со скоростью обработки данных, а с процедурой проверки документов.

В любом случае, преимущества удаленной идентификации трудно не оценить. Это однозначно быстрее, проще и удобнее, чем проходить процедуру верификации в отделении банка.

Как в россии открыть счет в украинском банке

Мы используем необходимые файлы cookie для работы нашего сайта. Мы также хотели бы установить дополнительные файлы cookie, чтобы помочь нам улучшить наш сайт. Больше информации о cookie-файлах читайте в нашем Сообщении об обработке файлов cookie.

Необходимые файлы cookie

Необходимые файлы cookie обеспечивают основные функциональные возможности, например они делают наш сайт безопасным, доступным, а главное, постоянно работающим. Мы не можем выключить эти файлы, ведь без них не будет работать наш сайт. Однако вы можете самостоятельно их выключить, изменив настройки своего браузера, но это может повлиять на функционирование сайта.

Аналитические файлы cookie

Эти файлы cookie позволяют нам подсчитывать посещения и источники трафика. Так мы можем измерять и улучшать эффективность работы нашего сайта. Они помогают нам знать, какие страницы являются наименее популярными, и видеть, как посетители двигаются по сайту. Информация, которую собирают эти файлы cookie, часто является агрегированной, а следовательно, анонимной.

Рекламные файлы cookie

Эти файлы cookie могут быть установлены через наш сайт нашими рекламными партнерами. Они могут быть использованы для создания профиля ваших интересов и показа ваших рекламных объявлений на других сайтах. Они не хранят непосредственно персональную информацию, но основаны на уникальной идентификации вашего браузера и интернет-устройства. Если вы не разрешите эти файлы cookie, демонстрируемая вам реклама будет менее релевантной.

Какие банки предлагают размещение депозитов для нерезидентов

Новые законодательные нормы, касающиеся валюты и валютных расчетов, предоставили иностранным компаниям право открывать валютные счета в украинских банках. Ведение операций по этим счетам для юридических лиц (нерезидентов) регламентирует закон о внесении изменений в украинское законодательство в части привлечения иностранных инвестиций.

Положение № 5 НБУ о мерах защиты и установление правил проведения операций в инвалюте призвано объединить ряд действующих нормативных документов и детализировать отдельные стороны валютного регулирования.

Инструкция 492 НБУ в новой редакции так же, как и положение № 5 знакомит с правилами получения и закрытия счетов резидентами и нерезидентами украинского государства, режимом работы счетов ЮЛ и ФЛ в гривнах, долларах и евро.

Основные понятия

Резиденты — это ФЛ (украинские граждане, иностранцы), живущие в Украине постоянно, в том числе те, которые временно находятся за рубежом.

Нерезиденты — это ФЛ (иностранцы, украинские граждане), которые живут за границей на постоянной основе, в том числе временно находятся в Украине.

Постоянное место жительства-проживание на территории страны не менее одного года без постоянного места жительства в другой стране.

Открытие вклада для размещения средств

Украинские банки имеют право открывать текущие, депозитные и специальные счета резидентам и нерезидентам Украины (ЮЛ, представительствам ЮЛ, инвестиционным фондам).

Справка! Клиенты могут открыть счета в банковских организациях Украины для предпринимательской деятельности или личных потребностей.

Проценты переводятся на текущий счет вкладчика или плюсуются к первоначальной сумме вклада, отправляются в другие места хранения, выплачиваются наличными.

Для открытия счета в банк направляется пакет документов, определенных действующим законодательством.

Условия открытия депозитного вклада и его работы прописываются в договоре между банком и клиентом.

Важно! Нерезидентам следует знать, что контроль операций можно осуществлять через Личный кабинет в интернет-банкинге.

Финансовые учреждения Украины занимают передовые позиции по доходности депозитов, предлагая 18% ставки по вкладам в национальной валюте и 5% ставки по вкладам в долларах или евро.

Пакет документов для открытия депозита

Законность проживания в Украине подтверждается визовой отметкой в удостоверении личности или штампом в паспорте о въезде и выезде при безвизовом посещении. Место жительства записывается со слов клиента или подтверждается документом, например, чеком отеля.

Важно! Перевод паспорта на украинский язык позволяет получить единую транслитерацию фамилии и имени вкладчика. Идентификационный код налогоплательщикам иностранцам присваивают в налоговой инспекции.

Законность происхождения денег иностранный клиент банка подтверждает:

Внимание! В процессе открытия депозита следует еще раз проверить тарифы и условия вклада, прописанные в договоре.

Правила пользования депозитом

Депозиты нерезидентов страхуются Украинским Фондом гарантирования вкладов физлиц. В случае банкротства банка каждому вкладчику нерезиденту будет выплачена сумма вложений с учетом набежавших процентов, но не более 200 тыс. грн или 25 тыс. долларов США.

При получении валютного перевода из другой страны безналичным способом нерезидент конвертирует половину капитала в украинские гривны. Это правило касается переводов более 150 000 гривен. Полученные в процессе обмена гривны поступают на счет нерезидента.

Нерезиденты — физические лица, которым согласно установления НБУ разрешается открывать депозиты:

В банкоматах на территории страны наличные деньги выдаются только в гривнах. Доллары или евро, поступившие на счет нерезидента, выдаются в кассе банка.

Украинские банки предлагают нерезидентам депозиты с привлекательными процентными ставками от 15 до 18% годовых.

Справка! Проценты по вкладу облагаются налогом, который платит банк как налоговый агент вкладчика. У владельца депозита нет необходимости подавать налоговую декларацию.

Выплаты доходной части вклада проводятся ежемесячно, ежеквартально или в конце срока. В линейке предложений представлены вклады с возможностью дополнительного внесения финансов и депозиты без пополнения. Клиенты, которые опасаются за сохранность вложений, выбирают вклады, позволяющие частичное снятие накоплений.

В отдельных банках при пролонгации вклада плюсуют к процентной ставке надбавку от 0,5 до 1%. Клиенты имеют круглосуточный доступ к счетам. Депозит можно открыть с помощью Интернет-банка без визита в офис финансового учреждения. Нерезиденты получают дополнительные преференции при инвестировании крупных сумм.

Выгодные предложения по депозитам в банках Украины

Финансовые организации рекламируют депозиты в гривнах, долларах, евро.

Важно! Кроме доходности, следует обращать внимание на надежность банка. Приоритетные направления — государственные банки и серьезные финансовые учреждения с иностранным капиталом.

Вклады в гривнах предлагают прибыль в диапазоне от 7 до 18% годовых.

Валютные вклады в долларах и евро работают с процентными ставками от половины процента до пяти. Доходность напрямую зависит от объема инвестиций. Долгосрочные вложения выгоднее депозитов с короткими сроками. Досрочное снятие денег или закрытие вклада снижают доходную ставку.

Информацию о выгодных депозитах предоставляет портал Banki.ua, осуществляющий в этой части ежедневный мониторинг 60 украинских банков.

Банки Украины с самыми прибыльными депозитами предлагают ставки по вкладам в гривнах от 15 до 18% годовых на срок от 3 до 24 месяцев с суммой вложения от одной до десяти тысяч гривен.

В долларах США выгодными оказываются депозиты со ставками от 3 до 5% годовых на срок от 12 до 24 месяцев с суммой вклада от 100-200 долларов.

Операции с валютой для хозяйствующих субъектов (резидентов)

Резиденты, которые занимаются бизнесом, как хозяйствующие субъекты на территории Украины, имеют возможность пользоваться текущими валютными счетами и проводить операции в рамках украинского законодательства:

Текущий валютный счет хозяйствующего субъекта (физического лица – предпринимателя, резидента) работает в порядке, определенным пунктами 109 и 110 раздела Х положение № 5 НБУ для текущего счета в инвалюте юридического лица-резидента.

Важно! Перечисление валюты с текущего счета хозяйствующего субъекта (физического ЧП) на свой счет физического лица не разрешается (п.113 положение № 5 НБУ).

Благодаря нововведениям в валютное законодательство Украины бизнесмены получили право брать кредиты и зачислять их на свои счета.

Валютные счета ФЛ резидентов и ФЛ нерезидентов

Пункт 118 пятого Положения НБУ устанавливает перечень действий, которые можно проводить с помощью валютных счетов украинских резидентов (физических лиц).

Новое законодательство в области валютных операций гораздо увеличило возможности физических лиц-резидентов. Им разрешено осуществлять операции со спецсчетов (эскроу) для временного хранения финансов, получать кредиты, выдавать займы, брать и предоставлять субсидии нерезидентам, компенсировать расходы поручителям-нерезидентам, торговать дорогими валютными предметами.

Пункт 119 положения № 5 НБУ посвященный валютным счетам физлиц-нерезидентов. Операции по счетам ФЛ резидентов во многом идентичны тем же действиям по счетам ФЛ нерезидентов.

В отличие от счетов ФЛ резидентов валютные счета ФЛ нерезидентов позволяют:

Справка! Физлицам-нерезидентам запрещается использовать счета временного размещения средств (эскроу).

В целом либерализация валютного законодательства, расширение сферы валютных операций сделали привлекательным для иностранных инвесторов процесс вложения валютных резервов в украинскую финансовую систему.

Валютные счета официальных и постоянных представительств

К официальным представительствам относятся иностранные консульства, посольства, торгпредства, обладающие дипломатической неприкосновенностью и привилегиями.

Вышеуказанным организациям разрешено открывать валютные счета и осуществлять с их помощью ряда операций:

Внимание! Валютные счета официальных представительств не предназначены для ведения бизнеса.

Постоянными называют представительства юрлиц (нерезидентов) и межнациональных организаций. Через них нерезиденты ЮЛ занимаются бизнесом на украинской территории. Валютные счета постоянных представительств используются для расчетов между нерезидентами юридическими лицами.

Счета для юрлиц-нерезидентов

Для упрощения процедуры открытия валютных счетов ЮЛ нерезидентам была разработана и утверждена новая редакция Инструкции № 492 НБУ от 4 апреля 2019 года. Этот нормативный акт знакомит с регламентом открытия и закрытия валютных счетов для юрлиц (нерезидентов).

Пунктом 127 положение № 5 НБУ расписан порядок работы с ними.

Важно! Банки открывают счета ЮЛ (нерезидентам) при условии предоставления справки о постановке на учет в налоговой инспекции. По каждому открытому или закрытому счету банк передает сведения в налоговую инспекцию.

По текущим счетам ЮЛ (нерезидентов) проводятся:

Порядок использования валютных счетов ЮЛ нерезидентов аналогичный правилам для счетов, открытых резидентам Украины, как хозяйствующим субъектам.

Расширение сферы валютных операций для нерезидентов призвано увеличить приток иностранных инвестиций в экономику Украины. Новые нормативные акты в валютном законодательстве заметно увеличили возможности этой категории банковских клиентов, обеспечили свободу в проведении любых валютных действий.

Важно! В области осуществления валютных расчетов нерезиденты имеют те же права, предоставленные резидентам Украины.

Как резиденты, так и нерезиденты получили дополнительные стимулы для осуществления предпринимательской деятельности в Украине и подъема ее экономического статуса.