как в справке о доходах указать больничный за счет фсс

1. Порядок заполнения раздела 1 справки «Сведения о доходах»

1. Порядок заполнения раздела 1 справки «Сведения о доходах».

Заполнение данного раздела предусматривает предоставление сведений о доходах, полученных за отчетный период (с 1 января по 31 декабря) от источников в Российской Федерации, за пределами Российской Федерации, включая пособия, получаемые служащим на ребенка, алименты, пенсии и иные социальные выплаты, субсидии на приобретение жилого помещения, проценты на вклады.

Понятие «доход» применяется в том значении, в каком используется в гражданском, финансовом, налоговом и других отраслях законодательства. Доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с Налоговым кодексом Российской Федерации (статья 41 Налогового кодекса Российской Федерации).

по основному месту работы (общая сумма дохода, содержащаяся в справке N 2НДФЛ по месту службы);

от педагогической деятельности (общая сумма дохода, содержащаяся в справке N 2НДФЛ по месту преподавания);

от научной деятельности (доходы, полученные по результатам заключенных договоров на выполнение НИОКР и оказание возмездных услуг в области интеллектуальной деятельности, от публикации статей, учебных пособий и монографий, от использования авторских или иных смежных прав);

от иной творческой деятельности (доходы от создания литературных произведений, фоторабот для печати, произведений архитектуры и дизайна; создания произведений скульптуры; создания аудиовизуальных произведений (видео-, теле- и кинофильмов); создание музыкальных произведений и др.);

от иной оплачиваемой работы, о которой был уведомлен представитель нанимателя;

от вкладов в банках и иных кредитных организациях (доход от денежных средств в рублях Российской Федерации или иностранной валюте, размещаемых служащим в целях хранения и получения дохода, от вклада в золото в банке);

от ценных бумаг и долей участия в коммерческих организациях, включающие:

проценты, полученные от российских индивидуальных предпринимателей и (или) иностранной организации в связи с деятельностью ее обособленного подразделения в Российской Федерации по денежным вкладам и долговым обязательствам;

страховые выплаты при наступлении страхового случая, в том числе периодические страховые выплаты (ренты, аннуитеты) и (или) выплаты, связанные с участием страхователя в инвестиционном доходе страховщика, а также выкупные суммы, полученные от российской организации и (или) от иностранной организации в связи с деятельностью ее обособленного подразделения в Российской Федерации;

доходы, полученные от сдачи в аренду или иного использования имущества;

доходы от реализации:

недвижимого и иного имущества, принадлежащего служащему;

акций или иных ценных бумаг, а также долей участия в уставном капитале организаций;

вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу;

пенсии, пособия (по временной нетрудоспособности, по беременности и родам, единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности, единовременное пособие при рождении ребенка; ежемесячное пособие по уходу за ребенком; социальное пособие на погребение), стипендии, единовременная субсидия на приобретение жилого помещения (указывается в тот отчетный период, в котором денежные средства перечислены со счета N 40302 на счет продавца) и иные аналогичные выплаты, полученные служащим;

доходы подопечного, в том числе суммы алиментов, пенсий, пособий и иных предоставляемых на его содержание социальных выплат, которые расходуются служащим, являющимся опекуном или попечителем;

государственный сертификат на материнский (семейный) капитал;

доходы, полученные от использования транспортных средств, включая морские, речные, воздушные суда и автомобильные транспортные средства;

доходы, полученные от использования трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети;

выплаты служащему, являющемуся правопреемником умерших застрахованных лиц в случаях, предусмотренных законодательством Российской Федерации об обязательном пенсионном страховании.

Не подлежат указанию в разделе I справки следующие виды доходов:

возмещенные суммы расходов, связанных со служебными командировками;

компенсации расходов на оплату проезда и провоза багажа к месту использования отпуска и обратно, в том числе представляемые лицам, работающим и проживающим в районах Крайнего Севера и приравненных к ним местностям;

сумма социального налогового вычета, получаемая государственным служащим как налогоплательщиком;

оплата стоимости и (или) выдача полагающегося натурального довольствия, а также выплата денежных средств взамен этого довольствия;

приобретение проездных документов для исполнения служебных обязанностей.

Как в справке о доходах государственного служащего отразить выплату по больничному листу от фсс?

Как в справке о доходах государственного служащего отразить выплату по больничному листу от фсс?

Ответы на вопрос:

Такие доходы отражаются в строке «иные доходы». См., например Письмо Минтруда России от 29.12.2020 N 18-2/10/В-12837 «Методические рекомендации по вопросам представления сведений о доходах, расходах, об имуществе и обязательствах имущественного характера и заполнения соответствующей формы справки в 2021 году (за отчетный 2020 год)»:

3) все виды пособий (пособие по временной нетрудоспособности, по беременности и родам, единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности, единовременное пособие при рождении ребенка, ежемесячное пособие по уходу за ребенком, социальное пособие на погребение и др.), если данные выплаты не были включены в справку по форме 2-НДФЛ, выдаваемую по месту службы (работы).

Пособие по временной нетрудоспособности в случае утраты трудоспособности вследствие заболевания или травмы, по общему правилу, выплачивается застрахованным лицам за первые три дня временной нетрудоспособности за счет средств страхователя, а за остальной период начиная с 4-го дня временной нетрудоспособности за счет средств бюджета Фонда социального страхования Российской Федерации (статья 3 Федерального закона от 29 декабря 2006 г. N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»).

Как отразить больничный в справке 2-НДФЛ

Код больничного в справке 2-НДФЛ — 2300 при выплате пособия по временной нетрудоспособности. В случае расчета до фактического заработка указывают 4800.

2-НДФЛ больше нет

В 2021 году работодатели выдают работникам вместо 2-НДФЛ новую форму «Справка о доходах и суммах налога физического лица». Отдельного отчета больше не существует, справка стала приложением к расчету 6-НДФЛ, которое сдают ежегодно. Формат и порядок заполнения нового бланка утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/753, в нем сказано, какой код больничного в справке 2-НДФЛ указывать налоговым агентам.

Новое приложение из 6-НДФЛ и прежняя форма 2-НДФЛ отличаются незначительно. В новом бланке больше нет полей для внесения данных о налоговом агенте, они указываются на титульном листе 6-НДФЛ. Удалено поле «Сумма налога, не удержанная налоговым агентом» и введен новый отдельный раздел 4 «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога». В разделе 3 о вычетах добавлены поля для внесения сведений об уведомлениях от ИФНС.

Порядок кодировки доходов изменился незначительно, но код больничного в справке 2-НДФЛ в 2021 году не изменился.

Все ли больничные отражаются в 2-НДФЛ

Вся доходность работника облагается подоходным налогом. В Налоговом кодексе РФ указано, отражаются ли больничные в 2-НДФЛ, — да, пособие по временной нетрудоспособности является доходом служащего независимо от источника выплат (п. 1 ст. 217 НК РФ). Перечисления по больничному указываются в составе сведений о суммах, выплаченных физическому лицу, для этого применяется специальный код больничного листа в справке 2-НДФЛ, утвержденный ФНС.

Но есть и исключения. В том же п. 1 ст. 217 НК РФ и в письме Минфина РФ № 03-04-06/8-118 от 18.04.2012 разъясняется, входит ли пособие по нетрудоспособности в состав данных в 2-НДФЛ — в документе отражают только выплаты по временной нетрудоспособности. Декретные и детские пособия не облагаются налогом на доходы физических лиц и не включаются в документ.

В 2021 году работать с больничными нужно по-новому. Правила изменил Приказ Минздрава № 925н от 01.09.2020.

Эксперты КонсультантПлюс подготовили обзор поправок и новую инструкцию. Используйте ее бесплатно.

Кодировка социального пособия по временной нетрудоспособности

Вся доходность, которую выплачивает сотруднику налоговый агент, кодируется для упрощения налогового учета и разделения на доходные источники. Действующий код дохода больничного в справке 2-НДФЛ утвержден ФНС России: приказами № ММВ-7-11/387@ от 10.09.2015 и № ЕД-7-11/753@ от 15.10.2020. Он не изменился после утверждения нового бланка.

По приказам ФНС код больничного листа за счет работодателя и выплат по временной нетрудоспособности от ФСС один и тот же — 2300. Доплату до фактического заработка отражают по коду 4800.

При заполнении справки отражайте пособие в фактический месяц выплат пособия по временной нетрудоспособности. Выплата от работодателя и от ФСС фиксируется в одной строке — без разбивки на источники и по коду 2300.

Представим основные показатели, включая код выплаты больничного в 2-НДФЛ, действующие в 2021 году, в таблице:

Как получить в ФСС справку 2-НДФЛ

В регионах с пилотным проектом, где пособия по временной нетрудоспособности напрямую выплачивает ФСС, справки 2-НДФЛ по этим выплатам также выдает ФСС.

В отделении фонда по Ямало-Ненецкому округу подробно рассказали, как можно заказать справку.

1. Каким образом можно подать заявление на получение справки о доходах (произведенных выплатах) в ФСС?

— путем обращения в региональное отделение ФСС РФ (лично, через уполномоченное лицо или путем направления заявления почтой);

— онлайн через личный кабинет застрахованного гражданина.

По обращениям, направленным иными способами без приложения надлежащим образом оформленного заявления с личной подписью (через электронную почту, форму обратной связи на сайте регионального отделения или ФСС РФ и т.д.), выдача указанных справок НЕВОЗМОЖНА!

2. Какие документы необходимы при обращении за справкой в региональное отделение ФСС лично?

3. Как заказать справку онлайн?

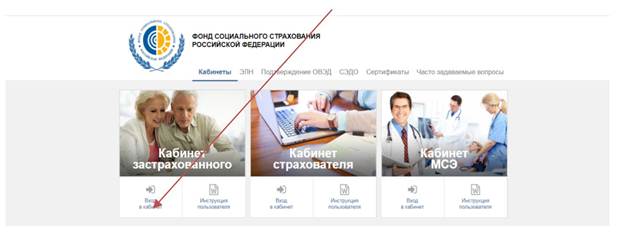

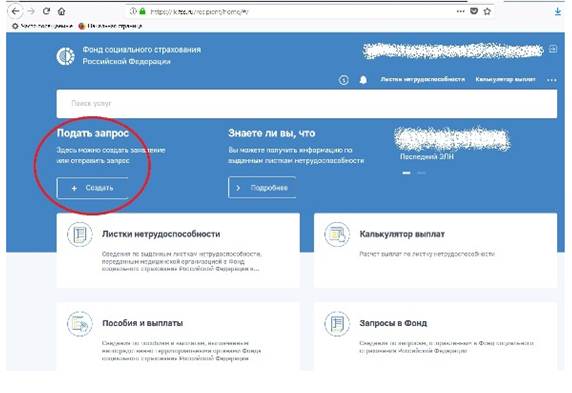

На сайте регионального отделения ФСС РФ выбрать иконку «Кабинет застрахованного».

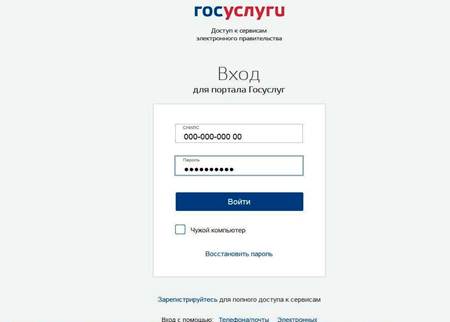

Зайти в личный кабинет Застрахованного https://lk.fss.ru/

Вход в кабинет осуществляется в зависимости от способа его регистрации на портале Государственных услуг, в настоящем примере показана регистрация по СНИЛС. Выбрать способ регистрации можно в нижней части страницы, пользователю доступна регистрация по СНИЛС, номеру телефона или адресу электронной почты

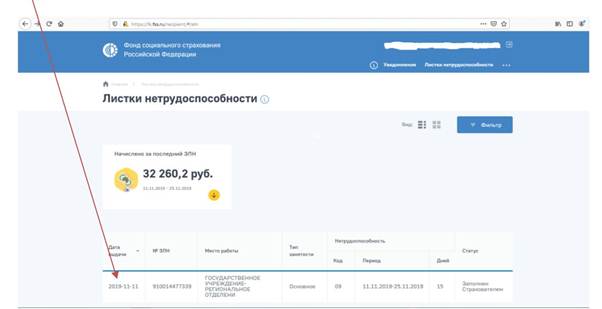

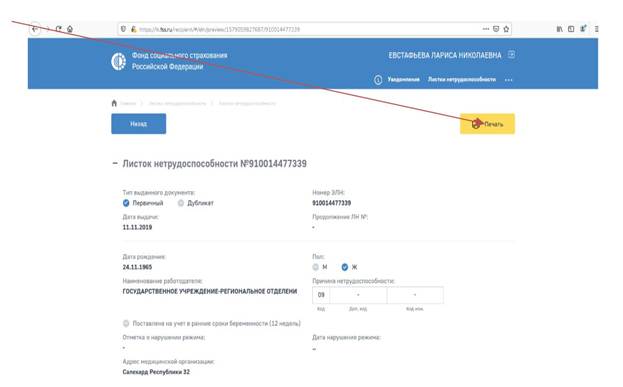

3.1. Для того, чтобы распечатать Лист нетрудоспособности, необходимо нажать на строчку.

3.2. Для того, чтобы получить Справку в ФСС о доходах и суммах налога физического лица (2-НДФЛ). В разделе «Подать запрос» жмите «Создать».

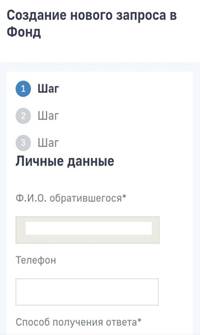

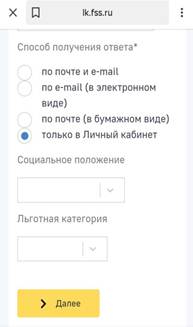

В Шаге 1 укажите способ получения ответа: только в Личный кабинет или по почте. Жмите «Далее».

Важно: получение ответа по e-mail в данном случае НЕВОЗМОЖНО (см. вопрос 6)! В случае выбора этого варианта справка будет направлена в Личный кабинет или по почте.

— вид справки: справка о произведенных выплатах/о доходах и суммах налога физического лица (2-НДФЛ);

— период, за который необходима справка: 01.01.2018-31.12.2018 г./2018 г.;

— количество экземпляров справки (например, 2 экземпляра);

— полный почтовый адрес с указанием индекса (при необходимости отправки почтовым отправлением).

После заполнения всех полей жмите «Далее».

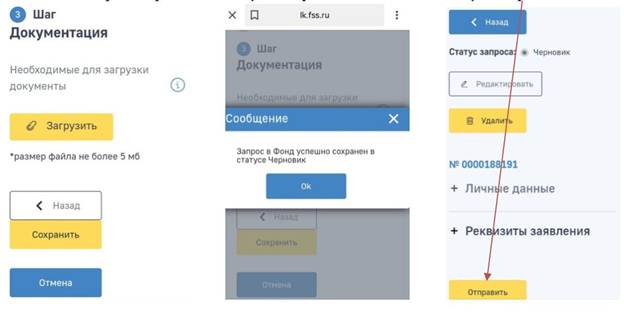

В Шаге 3 при наличии документов, загрузить их, затем «Сохранить». После заполнения всех полей запрос сохранится в статусе «Черновик». Нажмите кнопку «Отправить».

4. Через сколько дней я получу справку?

5. Сколько справок мне дадут, если в течение года я получал разные пособия от ФСС или несколько раз ходил на больничный?

А вот если в указанном году вы меняли работу (или работали по совместительству в нескольких организациях) и ваши работодатели зарегистрированы в разных региональных отделениях ФСС, вы получите несколько справок.

6. Почему нельзя прислать готовую справку на электронную почту?

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Справка о заработке для пособий: составление и регистрация в 1С

Справка о заработке для назначения и выплаты пособий

Для назначения и выплаты ежемесячного пособия по уходу за ребенком застрахованное лицо представляет также при необходимости справку (справки) о сумме заработка, из которого должно быть исчислено пособие (ч. 6 ст. 13 Закона № 255-ФЗ).

Форма справки и порядок ее выдачи утверждены приказом Минтруда России от 30.04.2013 № 182н (с учетом изменений, утв. приказом Минтруда России от 15.11.2016 № 648н, от 09.01.2017 № 1н).

При невозможности вручить Справку непосредственно в день прекращения работы (службы, иной деятельности) страхователь направляет застрахованному лицу по адресу его места жительства, известному страхователю, уведомление о необходимости явиться за Справкой либо о даче согласия на отправление ее по почте.

В случае согласия застрахованного лица на отправление Справки по почте указанное лицо уведомляет об этом страхователя в письменном виде.

После прекращения работы (службы, иной деятельности) Справка выдается по письменному заявлению застрахованного лица (его законного представителя либо доверенного лица) не позднее 3 рабочих дней со дня получения (регистрации) страхователем заявления.

Заявление может подаваться застрахованным лицом лично либо через его законного представителя (доверенного лица) или направляться по почте. При обращении с заявлением доверенного лица представляются документы, удостоверяющие его личность и полномочия.

В Справку включаются суммы полученных выплат за 2 года, предшествующих году увольнения, и за текущий год до дня увольнения у этого работодателя, на которые начислялись взносы на ОСС. Также указываются периоды, выплаты за которые взносами не облагаются: временная нетрудоспособность, отпуск по беременности и родам, отпуск по уходу за ребенком и освобождение сотрудника с полным или частичным сохранением зарплаты, если на нее не начислялись взносы на ОСС.

Сотрудник может попросить справку о сумме заработка за более ранние годы (если он был в декрете и в отпуске по уходу за ребенком).

1С:ИТС

Подробное о порядке представления справки о сумме заработка с места (мест) работы (службы, иной деятельности) у другого страхователя (страхователей) для назначения и выплаты пособий, в том числе о том, можно ли вместо подлинника, представить копию, см. в «Справочнике кадровика» р аздела «Кадры и оплата труда».

Составление справки о заработке в «1С:ЗУП 8» (ред. 3)

Рассмотрим порядок составление справки (исходящая) в программе «1С:Зарплата и управление персоналом 8» редакции 3.

Поле Организация заполняется по умолчанию. Если в информационной базе зарегистрировано более одной организации, то необходимо выбрать ту организацию, от имени которой формируется Справка (рис. 1).

В поле Дата указывается дата составления Справки. В поле Сотрудник выбирается сотрудник, по которому необходимо сформировать справку о сумме заработка для расчета пособий. После выбора сотрудника документ заполняется автоматически согласно зарегистрированным в программе данным за выбранные расчетные годы.

Заполняется закладка Данные справки (см. рис. 1). В полях Расчетные годы с. по. выбираются годы, за которые необходимо предоставить сведения (по умолчанию выбираются текущий год и два предыдущих).

В табличной части раздела Периоды работы автоматически указываются конкретные даты работы сотрудника в данной организации. Периоды работы у страхователя могут описываться несколькими строками табличной части (в случае если сотрудник уже принимался на работу к данному работодателю и уже увольнялся). Периоды работы не ограничиваются расчетными годами.

Табличная часть раздела Заработок заполняется в разрезе календарных лет, где отображаются суммы выплат и иных вознаграждений, произведенных страхователем в пользу застрахованного лица, на которые были начислены страховые взносы на ОСС. Все эти данные в печатной форме Справки приводятся в Разделе 3 «Сумма заработной платы, иных выплат и вознаграждений, на которые были начислены страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством или сумма заработной платы, иных выплат и вознаграждений, которые включались в базу для начисления страховых взносов в Фонд социального страхования Российской Федерации в соответствии с Федеральным законом от 24 июля 2009 г. № 212-ФЗ „О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (за период по 31 декабря 2016 года включительно) и (или) в соответствии с законодательством Российской Федерации о налогах и сборах (начиная с 1 января 2017 года)».

В табличной части раздела Дни болезни, ухода за детьми указываются сведения об исключаемых периодах. Периоды также заполняются автоматически по данным о начислениях сотрудника. В печатной форме справки эти данные приводятся в Разделе 4 «Количество календарных дней, приходящихся на периоды временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, период освобождения работника от работы с полным или частичным сохранением заработной платы в соответствии с законодательством Российской Федерации, если на сохраняемую заработную плату за этот период страховые взносы в Фонд социального страхования Российской федерации в соответствии с Федеральным законом от 24 июля 2009 г. № 212-ФЗ „О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (за период по 31 декабря 2016 года включительно) и (или) в соответствии с законодательством Российской Федерации о налогах и сборах (начиная с 1 января 2017 года) не начислялись».

Если в учетных данных были произведены какие-либо изменения, то Справку можно перезаполнить по кнопке Заполнить данные справки или, если при этом были ручные правки в Справке, нужно нажать на кнопку Обновить (с учетом исправленного вручную).

Обратите внимание, если Справка выдается сотруднику в месяце увольнения, то необходимо рассчитать ему за этот месяц зарплату и начислить страховые взносы с этой суммы.

Регистрация справки о заработке в «1С:ЗУП 8» (ред. 3)

По умолчанию в поле Организация указывается организация, установленная в настройках пользователя. Если в информационной базе зарегистрировано более одной организации, необходимо выбрать ту организацию, в которой оформлен сотрудник. В поле Дата указывается дата регистрации документа в информационной базе (по умолчанию в указывается текущая дата, установленная на компьютере).

В поле Период работы с. по. в информационных целях указывается период работы у предыдущего страхователя.

В табличной части по кнопке Добавить вводятся сведения из справки о сумме заработка для расчета пособий. В колонках:

Далее следует нажать на кнопку Провести и закрыть.

Сведения о заработке сотрудника для расчета среднего заработка, который используется в целях исчисления пособий по временной нетрудоспособности и по беременности и родам, также можно внести непосредственно в документе Больничный лист (с помощью которого производится расчет этих пособий).

Для этого на закладке Главное следует нажать на кнопку Изменить данные для расчета среднего заработка. В открывшейся форме Ввод данных для расчета среднего заработка по кнопке Добавить справку с пред. места работы необходимо заполнить справку о сумме заработка для расчета пособия с указанием суммы заработка за предыдущие годы, полученной от других работодателей (рис. 4).

Сведения о заработке сотрудника для расчета среднего заработка, который используется для исчисления ежемесячного пособия по уходу за ребенком, можно также внести непосредственно в документе Отпуск по уходу за ребенком (с помощью которого производится назначение этого пособия).

Для этого на закладке Пособия следует нажать на кнопку Открыть средний заработок и в открывшейся форме Ввод данных для расчета среднего заработка по кнопке Добавить справку с пред. места работы заполнить справку для расчета пособия с указанием сумм заработка за предыдущие годы, полученных от других работодателей.