как выставить счет на доплату за товар

Счёт на оплату. Бланк и образец заполнения

Счёт на оплату – документ, который используют в своей работе абсолютно все предприниматели, независимо от того, на каком уровне они работают и к какой сфере бизнеса относятся. Как правило, счёт на оплату выписывается после заключения между сторонами письменного договора, как дополнение к нему, но иногда он может быть выписан и как самостоятельный документ.

Именно счёт на оплату дает основание покупателю товара или потребителю услуги оплатить их. Счёт может быть выписан как на предоплату, так и на оплату постфактум.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Обязателен ли счёт?

Законодательство РФ не регламентирует обязательное использование счёта в хозяйственной документации, оплату можно производить и просто на условиях соглашения. Однако, закон называет непременным условием любой сделки заключение договора. Счёт не существует отдельно от договора, это документ, сопровождающий сделку. Он представляет собой как бы предварительную договоренность об оплате по назначенным продавцом условиям – цене, которую должен оплатить покупатель товара или услуги.

Счёт делает расчеты гораздо более определенными, поэтому предприниматели предпочитают использовать его, даже если это условие не оговорено в условиях контракта.

ВАЖНО! Поскольку требование счёта не является законодательно обязательным, он не относится к бухгалтерским отчетным документам, а служит для внутреннего использования.

Когда счёт безоговорочно необходим?

В законодательстве прописаны моменты, когда выставление счёта является обязательным сопровождением сделки:

Итак, счёт на оплату не является обязательным документом, ровно как и подотчетным бухгалтерским. Он никак не может влиять на движение финансовых средств, он может быть в любой момент приостановлен или не оплачен – такие явления встречаются довольно часто и не имеют никаких правовых последствий.

Тем не менее, этот документ имеет равное значение для участников сделки, так как позволяет им заключить своего рода предварительное соглашение о перечислении денежных средств.

Кто выписывает счёта на оплату

Счёт на оплату всегда выписывает сотрудник бухгалтерского отдела. После того, как форма будет заполнена, документ передается руководителю организации, который удостоверяет его своей подписью. Ставить печать на документе не обязательно, так как ИП-шники и юридические лица (с 2016 года) имеют право не использовать печать.

Оформляется счёт на оплату в двух экземплярах, один из которых отправляется потребителю услуги или покупателю, второй – остается у организации, его выписавшей. Заполнить счёт можно как на обычном листе А4 формата, так и на фирменном бланке организации. Второй вариант удобнее, так как не нужно каждый раз вносить сведения о предприятии.

Данный документ не имеет унифицированного образца, поэтому организации и индивидуальные предприниматели вправе разрабатывать и использовать собственный шаблон или выписывать счёт на оплату в свободной форме. Как правило, у давно работающих организаций и ИП форма бланка стандартна, меняются только данные о получателе счёта, наименовании товара или услуги, а также сумма и дата. Иногда организации дополнительно в счёте указывают условия поставки и оплаты (например, процент или сумму предоплаты), срок действия счёта и прочую информацию.

Если в документе при оформлении допускаются какие-либо ошибки, их лучше не исправлять, а выписать счёт заново.

Следует помнить о том, что в некоторых случаях, при решении разногласий между сторонами в судебном порядке, счёт на оплату является документом юридической силы и может быть представлен в суде.

Как отправлять счёта на оплату

Сам счёт выставляем электронно. Один бумажный экземпляр оставляем у себя, другой можно отправить контрагенту обычным письмом.

Чаще всего счёт заполняется в электронном виде и отправляется получателю через электронную почту. Но опытные бухгалтеры всегда распечатывают документ на бумажном носителе, и один «живой» подписанный экземпляр отправляют контрагенту через обычное почтовое сообщение, а второй хранят у себя, подшивая в папку, обычно именуемую «счёта».

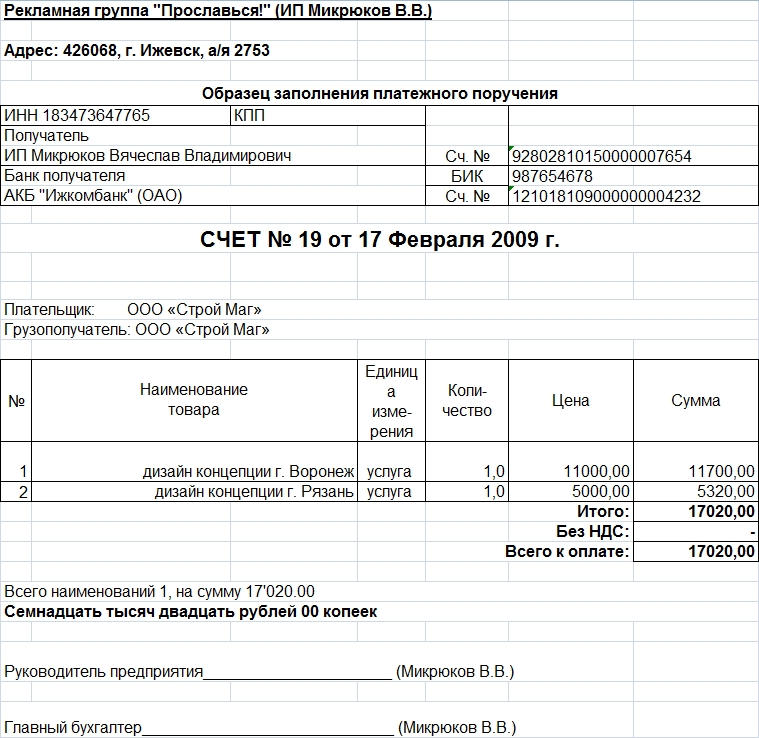

Инструкция по оформлению счёта на оплату

С точки зрения делопроизводства, данный документ не должен вызвать особых сложностей при разработке и заполнении.

В верхней части документа указывается информация о получателе денежных средств. Здесь нужно указать

Далее посередине строки пишется название документа, его номер по внутреннему документообороту, а также дата создания.

Затем указывается плательщик по счёту (он же грузополучатель): тут достаточно указать только название компании, получившей товар или услуги.

Следующая часть документа касается непосредственно оказанных услуг или проданного товара, а также их стоимости. Оформить эти сведения можно как простым списочным перечислением, так и в виде таблицы. Второй вариант предпочтительнее, так как он позволяет избежать путаницы и делает счёт максимально понятным.

В первый столбец таблицы оказанных услуг или проданного товара нужно внести порядковый номер товара или услуги в данном документе.

Во втором столбце – наименование услуги или продукции (без сокращений, ёмко и чётко).

В третьем и четвёртом столбце необходимо указать единицу измерения (штуки, килограммы, литры и т.д.) и количество.

В пятый столбец нужно поставить цену за одну единицу измерения, а в последний – общую стоимость.

Если предприятие работает по системе НДС, то это нужно указать и выделить его в счёте. Если без НДС – эту строку можно просто пропустить. Затем справа ниже указывается полная стоимость всех товаров или услуг, а под таблицей эта сумма вписывается прописью.

В завершение документ должен подписать главный бухгалтер организации и руководитель.

Счёт-фактура для плательщиков НДС

Юрлица и другие плательщики НДС применяют счёт-фактуру: ответственный финансовый документ, который выставляется не предварительно, а по факту выполненных работ, предоставленных услуг или отгруженных товаров. Он нужен уже не для ускорения оплаты, а для подтверждения того, что сборы по акцизам и НДС уплачены в полном объеме, для того, чтобы можно было удержать НДС с плательщика (покупателя). Этот документ имеет установленную форму, в нем также могут содержаться сведения о происхождении товара, а если он импортный, то и номер таможенной декларации на него.

Счёт-фактуру оформляют в двух экземплярах.

Элементы счёта

Определенной формы для составления счёта не предусмотрено, но есть обязательные составляющие, которые в нем обязаны содержаться.

К СВЕДЕНИЮ! Печать на счёте, по последним законодательным требованиям, не обязательна.

За товар или за услугу?

Счёт может выставляться в качестве договоренности об оплате за поставляемый товар или предоставляемую услугу, а также за выполняемый вид работ. Разница состоит в графе «Назначение платежа», которую содержит счёт.

Для расчёта за товар данная графа должна содержать перечень всех видов отпускаемого товара, а также единицы, в которых он измеряется (штуки, литры, килограммы, метры, рубли и др.). Обязательно нужно указать количество товара и сумму за них (отдельно без НДС, если он есть, и полную сумму).

При оплате услуг в «Назначении платежа» нужно указать вид услуги или выполняемой работы. Не забудьте отметить необходимое количество, а также сумму с НДС и без.

СПРАВКА! Если предприниматель не хочет, он может не расшифровывать все виды поставок полностью, указав лишь номер договора, по которому осуществляется сделка. Однако, все равно эта информация должна быть подробно отражена в товарно-транспортной накладной или в смете. Поэтому в интересах предпринимателя указать в счёте полный перечень оплачиваемых товаров или услуг.

Не допускайте ошибок!

Рассмотрим наиболее распространенные неточности, которые предприниматели могут допустить при оформлении счёта.

ВАЖНАЯ ИНФОРМАЦИЯ! Если организация-составитель счёта заметила ошибку, она вправе исправить её в тексте счёта. Для этого неправильно записанный показатель зачёркивается, и вместо него ставится правильный. Внесённое изменение заверяется руководительской подписью, при необходимости – печатью, и отмечается дата, когда это было сделано. Другие организации вносить исправления в счёт не уполномочены.

Вы ещё помните? Этот документ можно скачать в КонсультантПлюс.

Как правильно заполнить счет на оплату с НДС (образец)

Счет с НДС: есть ли типовая форма

Среди утвержденных форм документов не имеется унифицированной формы счета на оплату. Поэтому большинство компаний разрабатывает бланки таких счетов самостоятельно, утверждая выбранную форму в приложении к приказу об учетной политике и включая ее в график документооборота. Проще всего пользоваться при составлении счета одной из бухгалтерских компьютерных программ — в этом случае все необходимые поля будут сформированы и заполнены автоматически.

Если же ваша организация решила сама разработать форму счета на оплату, следует помнить, что с учетом требований п. 2 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 года № 402-ФЗ форма счета должна содержать:

Кто имеет право подписывать счета на оплату подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

В счете также можно предусмотреть поля для указания сроков оплаты или отгрузки, а также способа поставки.

Бланк счета на оплату можно скачать бесплатно, кликнув по картинке ниже

Основные правила заполнения, образец счета

Если вы продаете товары или услуги, облагаемые НДС, вам необходимо счет заполнить следующим образом:

Графы счета могут быть заполнены и несколько по-другому: в графе «Цена» сумму можно указать без НДС. Тогда поля «Сумма» и «Итого» тоже будут без НДС, а далее вместо поля «В том числе НДС» пойдет поле «НДС», в котором необходимо будет указать сумму налога, рассчитанного с полной стоимости оплаченных товаров (но в данном случае НДС уже будет «сверху»). Дальнейший порядок заполнения счета не отличается от порядка, приведенного для предыдущего случая.

Для большей наглядности приводим образец заполнения такого счета.

Итоги

Таким образом, в заполнении счета с НДС нет ничего сложного. Достаточно внимательно заполнить все поля и графы и не путаться при указании НДС, который при выставлении счета может быть как «внутри» суммы, так и «сверху».

О том, какие особенности имеет счет, оформляемый на платеж без НДС, читайте в статье «Образец счета на оплату без НДС: заполняем правильно».

Доплата НДС 2% в 2021 году

C 2019 года ставка НДС выросла с 18% до 20%. По сделкам, которые полностью проходят в новом году, вопросов не возникает: все операции (кроме льготных) нужно облагать по 20% ставке. Но бизнес-процессы нельзя остановить на какой-то условной дате, а затем запустить вновь.

Поэтому сделки, начатые в 2018 году (и раньше), будут закрыты уже после 01.01.2019. А сумму, соответствующую дополнительным 2% налога, придется доплатить. За чей счет нужно произвести эту доплату, как ее правильно перечислить и отразить в учете — рассмотрим в данной статье.

Как определяется ставка НДС

Налоговики, естественно, не могли оставить без внимания эту ситуацию. Основные проблемы, которые могут возникнуть в переходный период, рассмотрены в письме ФНС России от 23.10.2018 № СД-4-3/20667@.

Главный критерий, на который обращают внимание чиновники, — дата проведения облагаемой НДС транзакции.

В общем случае ставка 20% применяется при всех операциях, начиная с 01.01.2019. День начала договорных отношений или запуска конкретной сделки значения не имеет.

Далее подробно рассмотрим, как провести доплату 2 процентов НДС в различных переходных ситуациях.

«Закрытие» аванса, полученного в 2018 году

Если аванс выдан в 2018 году, то он облагался по «старой» ставке 18/118. Отгрузка же, произведенная в 2019 году, уже подпадает под 20% НДС. Исчисление налога в этой ситуации зависит от того, за счет какой из сторон сделки в итоге оплачивается повышенная ставка.

Если условия договора не предусматривают доплату и сторонам не удалось прийти к соглашению, то разницу в НДС берет на себя продавец. Возмещение НДС с аванса у продавца и восстановление у покупателя производятся по ставке 18/118, независимо от даты отгрузки (п. 6 ст. 172 и пп. 3 п. 3 ст. 170 НК РФ).

ООО «Альфа» в декабре 2018 года получило от ООО «Гамма» аванс — 1180 тыс. руб., в том числе НДС — 180 тыс. руб. В январе 2019 года ООО «Альфа» отгрузило товар на 1180 тыс. руб., в том числе НДС — 20%, т.е. в сумме 1180 / 120 х 20 = 196,7 тыс. руб. А возместить продавец может только 180 тыс. руб. НДС, которые были ранее начислены с полученного аванса. Т.е. в данном случае ООО «Альфа» теряет 16,7 тыс. руб. или 1,7% от цены.

Понятно, что описанный выше вариант невыгоден для продавцов. Поэтому они стремятся получить от покупателей дополнительную сумму для оплаты НДС. Проще всего поставщикам бывает в тех случаях, когда цена в договоре указана без налога, или условия каждой отгрузки определяются отдельным приложением. Если же контракт предусматривает именно 18% НДС, то продавец может направить покупателю письмо о доплате или провести переговоры. Если решить вопрос удалось, то возможны несколько вариантов:

1. Договоренность достигнута в 2018 году до перечисления аванса

ООО «Гамма» платит уже с учетом будущего НДС 20%, т.е. 1200 тыс. руб. Но так как аванс фактически перечислен до повышения налога, то он облагается по ставке 18%. Поэтому ООО «Альфа» начислит, а ООО «Гамма» возместит сумму, равную 1200 / 118 х 18 = 183,05 тыс. руб. После отгрузки в 2019 году ООО «Альфа» поставит к возмещению, а ООО «Гамма» восстановит налог уже по новой ставке, т.е. в сумме 200 тыс. руб.

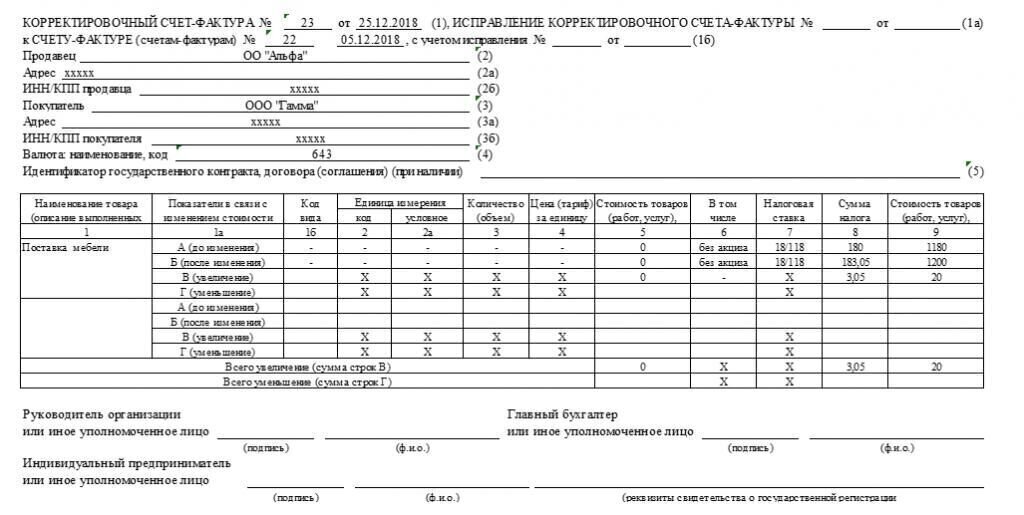

2. Стороны договорились о доплате в 2018 году, но после перечисления аванса

В этом случае ООО «Гамма» платит аванс двумя частями — 1180 тыс. руб. и 20 тыс. руб. Но так как ставка НДС еще не увеличена, то сумма 20 тыс. руб. считается не доплатой налога, а дополнительным авансом, который также облагается по 18% ставке (20 / 118 х 18 = 3,05 тыс. руб.). Следовательно, общий НДС с аванса будет таким же, как в предыдущем примере (180 + 3,05 = 183,05).

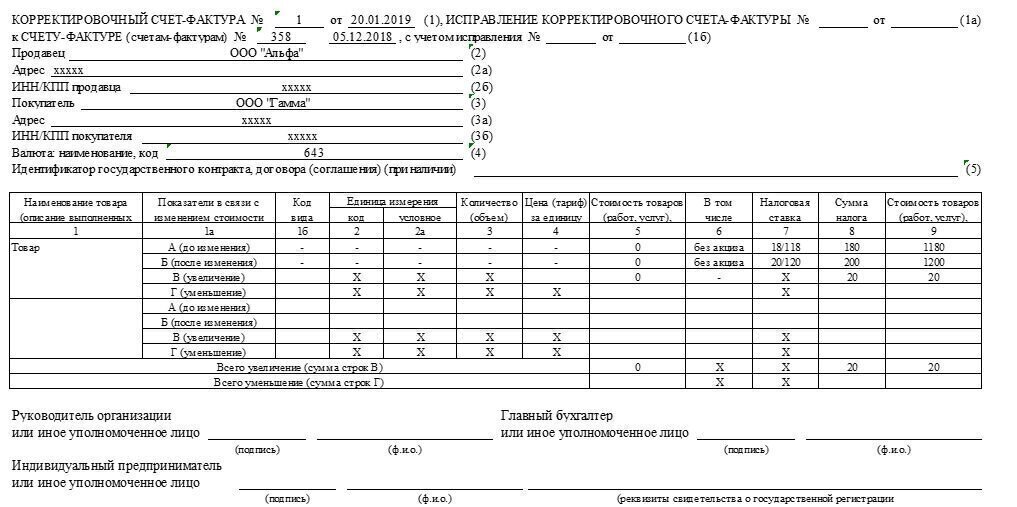

3. Доплата в 2019 году

Тогда полученная ООО «Альфа» сумма в 20 тыс. руб. является именно доплаченным налогом и «добавляется» к начисленной в 2018 году сумме 180 тыс. руб. Поэтому общая сумма НДС будет равняться 200 тыс. руб. и полностью соответствовать новой ставке.

Как выставить счет на доплату НДС

В предыдущем разделе мы рассмотрели три варианта доплаты НДС.

При оплате всей увеличенной суммы в 2018 году одним платежом дополнительные документы не требуются, т.к. аванс поступает единовременно.

Если же сумма поступила двумя частями, то нужно выставить корректировочный счет-фактуру. Его оформление будет зависеть от даты платежа.

При доплате в 2018 году сумма считается дополнительным авансом, и счет-фактура выставляется с применением ставки 118/18.

Если же деньги поступили в 2019 году, то они полностью являются суммой доплаченного налога, что и следует отразить в документе. Образец счета на доплату, который нужно использовать в этом случае, приведен ниже:

Если покупатель не платит НДС (например, использует спецрежимы), то счет-фактуру он не использует. Но поставщик все равно должен отразить полученные доплаты в книге продаж. Основанием в данном случае будет сводный корректировочный документ по всем подобным оплатам, который продавец должен составить за месяц или за квартал.

Оформление банковских документов также зависит от периода доплаты. Если деньги были перечислены в 2018 году, то назначение платежа должно быть таким же, как и при обычном авансе.

Если же доплата покупателем произведена уже в 2019 году, то в платежке нужно отразить, что перечисляется именно дополнительный НДС.

Как отразить доплату НДС 2% в учете поставщика и декларации

Если деньги получены в 2018 году, то применяется ставка 18/118:

51 — 62.2 (20 000 руб.) — аванс;

76.АВ — 68.2 (3050,85 руб.) — НДС.

При поступлении денег в 2019 году нужно учесть доплату полностью в качестве НДС. Тогда проводки будут следующие:

51 — 62.2 (20 000 руб.) — аванс;

76.АВ — 68.2 (20 000 руб.) — НДС.

Доплаченный НДС 2% в декларации следует указывать в графе 5 по строке 70 раздела 3. При этом в графе 3 (налоговая база) нужно поставить 0.

Изменение суммы и исправление ошибок

Если стороны договорились об изменении условий поставки, то продавец оформляет корректировочный счет-фактуру. На это отводится 5 календарных дней (п. 3 ст. 168 НК РФ).

По мнению налоговиков, корректирующий документ должен быть составлен с применением той же ставки НДС, что и первоначальный (п. 1.2 письма № 20667). Т.е. если отгрузка товаров была произведена в 2018 году, то и НДС в новом счете-фактуре выделяется по ставке 18%, независимо от даты корректировки.

Такой же принцип действует и при исправлении обнаруженных ошибок. Разница в том, что нужно не выставлять дополнительный документ, а заменять его на новый.

Если исходный счет-фактура был сформирован в 2018 году, то, даже если ошибки нашли уже в 2019 году, исправленная версия должна включать НДС по ставке 18%.

Как поступить при возврате товара

Нередко покупатели возвращают отгруженную партию товара или ее часть.

Подход здесь аналогичен рассмотренному выше. Если отгрузка была в 2018 году по ставке 18%, то и все документы, связанные с возвратом, должны содержать эту налоговую ставку.

Следовательно — продавец уменьшает начисленный НДС, а покупатель восстанавливает его к оплате в бюджет, исходя из 18% ставки, даже если возврат был произведен уже в 2019 году.

Если покупатель, вернувший товар, не платит НДС, то продавец должен самостоятельно составить корректировочный документ и занести его в книгу покупок.

«Переходный» НДС у налоговых агентов

Для налоговых агентов исчисление переходного НДС зависит от их категории.

К первой группе относятся:

Налоговая база у этих категорий агентов определяется в момент оплаты. Поэтому, если аванс был получен в 2018 году, то НДС нужно считать по ставке 18/118, а при отгрузке налог не начисляется.

Если же договор с поставщиком заключен на условиях последующей оплаты, а отгрузка была в 2018 году, то при оплате в 2019 году из суммы поступивших средств также нужно выделить НДС по ставке 18/118 (п. 2.1 письма № 20667).

Все остальные агенты рассчитывают НДС в переходный период аналогично «обычным» налогоплательщикам, т.е. по правилам, описанным в предыдущих разделах. К ним относятся:

Особенности работы с иностранцами, оказывающими «электронные» услуги

Отдельные информационные услуги, оказываемые нерезидентами в электронном виде, облагаются НДС в особом порядке (п. 1 ст. 174. 2 НК РФ). К ним относятся, например, размещение рекламы в интернете, предоставление доменных имен, администрирование сайтов и т.п.

Для этой категории плательщиков НДС с 01.01.2019 года не только выросла налоговая ставка, но и поменялся порядок уплаты.

Теперь иностранные компании должны сами рассчитывать НДС по ставке 16,67% и платить его в бюджет (п. 3 и 5 ст. 174.2 НК РФ).

В этой связи возможны следующие варианты:

Как избежать проблем с расчетом НДС

Рост ставки НДС — это не просто увеличение суммы выплат, но и масса новых проблем, связанных с документооборотом. Не следует забывать и о повышенном внимании инспекторов к этому обязательному платежу.

НДС — один из основных формирующих бюджет налогов, поэтому контролеры следят за его начислением особенно внимательно. Ведь, проводя налоговую оптимизацию, бизнесмены стремятся в первую очередь снизить именно этот платеж. И далеко не всегда налогоплательщикам удается соблюсти все требования закона. Особенно возрастают риски для бизнеса в переходные периоды, подобные настоящему моменту. Но избежать проблем вполне возможно. Мудрое решение — передать учет на аутсорсинг.

Сотрудничая с компанией 1C-WiseAdvice, вы можете не задумываться об изменении ставок и других сложностях налогового законодательства. Наши эксперты держат ситуацию под контролем и предпринимают необходимые действия, если нововведения того требуют.

Все нюансы, связанные с переходным периодом по НДС, рассмотрены в подготовленной нами инструкции. Ознакомьтесь с ней и уточните у штатного бухгалтера — все ли необходимые меры он принял и сделал ли обязательные корректировки в документах?

Подведем итог

Необходимость произвести доплату в связи с увеличением НДС возникает при «переходящих» сделках, которые были начаты в 2018 году или ранее. Порядок доплаты и ее оформление зависит от периода. В 2018 году дополнительная сумма считается увеличением аванса и облагается НДС по ставке 18/118. Если же доплата прошла уже в 2019 году, то вся поступившая сумма увеличивает НДС, начисленный у поставщика.

В отдельных случаях момент определения базы по НДС привязан не к отгрузке, а к оплате (например, при покупке налоговыми агентами товаров у нерезидентов). Тогда необходимости в доплате нет, т.к. налоговая ставка применяется, исходя из даты поступления денег.

Cчет на предоплату: как оформить и выставить

Счет на предоплату — это документ, содержащий сведения о товарах (услугах), подлежащих оплате, и платежные реквизиты получателя денежных средств. Он может выступать как договор, а может быть приложением к контракту, ранее заключенному сторонами сделки.

Обязательные реквизиты счета на оплату

Хотя документ активно используется в деловом документообороте, законодательно не утверждена его форма и не регламентированы его обязательные реквизиты. Связано это с тем, что документ не является первичным учетным и выставляется либо как дополнение к договорным обязательствам, либо сам является договором. Порядок, как выставить счет на предоплату, и применяемая форма разрабатывается и устанавливается организацией самостоятельно.

Как выставить счет на предоплату к договору

Если в заключенном сторонами сделки контракте прописаны сроки, сумма и платежные реквизиты, выставлять отдельный документ на предоплату нет необходимости. Но поскольку документ удобен в документообороте, условия о его выставлении часто включают в контракт. Если он выставляется к уже заключенному контракту, пропишите в нем:

Когда счет-оферта на предоплату является договором

Гражданское законодательство допускает применение счета в качестве договора, но при соблюдении определенных требований (пункт 2 статьи 432, статьи 435 и 438 ГК РФ):

Существенными условиями любого договора являются предмет сделки, условия для определенных видов сделок, прописанные в законодательно-правовых актах, договоренности, которые необходимо согласовать по заявлению одной из сторон (пункт 1 статьи 432 ГК РФ). Таким образом, для разного вида договорных обязательств существенные условия могут быть разными. Выставляя счет-оферту, кроме реквизитов, прописанных выше, необходимо корректно прописать существенные условия сделки:

Обязательно пропишите условия сделки, которые являются важными: сроки и порядок поставки, порядок и сроки акцепта.

Как прописать условия оплаты в договоре

Порядок оплаты по договору — это установленный сторонами в контракте способ расчета за выполненные обязательства.

Одной из основных частей контракта является порядок расчетов по договору, в этом вопросе важно достичь компромисса, учитывающего интересы обеих сторон. Недостаточно знать, что договор будет исполнен, для эффективного ведения бизнеса имеет большое значение, когда и каким образом.

Формы и способы: возможные варианты

Варианты расчета за выполненные обязательства предусмотрены в ГК РФ различные. Выбор конкретного способа зависит от волеизъявления сторон, вида заключаемого контракта, требований законодательства по нему. По общему правилу ст. 424 ГК РФ цена может быть и не установлена в соглашении, в этом случае она определяется по правоприменительной практике. Для некоторых видов контрактов существенным условием (без которого договор признается незаключенным) является сам порядок расчетов. Таковым является очень распространенное в бизнесе соглашение о поставке товаров.

В соответствии с ГК РФ и деловыми обычаями какие бывают формы оплаты по договору:

Варианты, как прописать сроки оплаты в договоре:

Несколько примеров, как прописать в договоре порядок оплаты (формулировки):

Чтобы выбрать подходящий способ и правильно составить формулировку, рекомендуется рассмотреть все варианты и учесть практику правоприменения. Например, для безналичного перечисления существует несколько способов (инкассо, аккредитив, чеки, электронные средства платежа), их конкретно указывают в контракте с реквизитами во избежание разногласий. Чаще всего используются переводы на расчетный счет по платежным поручениям. О смене реквизитов сразу уведомляют контрагента.

Как прописать расчет по факту

Расчет за выполненную работу, оплата товара по договору поставки по факту закладываются в контракт на практике не часто, этот вариант несет большие риски для исполнителя.

В соглашении рекомендуется прописать следующие моменты.

Конкретный срок расчета. Необязательно дату, допускается привязать срок к неизбежному событию (принятие работ, услуг, заключение соглашения).

| Заказчик обязуется произвести оплату не позднее 10 календарных дней с момента подписания акта приемки оказанных услуг. |

Пени и штрафные санкции за просрочку. Обычно закладывается процент за каждый день, размер должен соответствовать практике, в противном случае может быть снижен в суде. Заказчику этот пункт включать невыгодно.

Как оговорить аванс

Это самый распространенный способ согласования порядка расчета. Заключить договор на оплату до получения товара (услуги, работы) частично одинаково выгодно как заказчику (продавцу), так и исполнителю (покупателю). Риски остаются, но минимизируются для обеих сторон.

Исходя из судебной практики, во избежание споров рекомендуется в контракте оговорить следующие условия:

Срок с указанием конкретной даты или определенного периода, события (чаще всего, заключения соглашения).

Заказчик обязуется внести аванс 20.08.2020 г.

Заказчик обязан внести аванс не позднее 7 календарных дней дней с момента подписания настоящего контракта.

Размер

| Заказчик обязуется произвести расчет за работы в следующие сроки: в срок до 20.08.2020 г. — 50% цены по контракту; в срок не позднее 7 календарных дней с момента подписания акта приемки — оставшиеся 50%. |

Допускается ссылка на график платежей, который содержится в приложении. В этом случае в контракте обязательно надо прописать, что приложение является его неотъемлемой частью, само приложение подписать сторонами и подшить ко всем экземплярам.

Как прописать оплату наличными

Сейчас наличный расчет в договоре используется крайне редко, безналичный гораздо проще и эффективнее. Для наличных расчетов юрлиц и ИП существует лимит — не более 100 000 рублей, по указанию ЦБ РФ. При определении этого способа в соглашении прописывается конкретный адрес, где осуществляются платежи наличными в кассу.

Как указать условие об использовании иностранной валюты

В России оплата по договору производится только с использованием национальной валюты (ст. 317 ГК РФ). Допускается привязка цены контракта к иностранной валюте (доллар, евро), но оплата должна производиться исключительно рублями. Например, допустимо прописать этот порядок следующим образом:

| Покупатель должен заплатить Продавцу за товары сумму в рублях, эквивалентную 10 000 долларам США (в том числе НДС — 20%), по курсу Центробанка РФ на момент оплаты, то есть составления платежного поручения на списания средств со счета Покупателя. |

То есть необходима ссылка на порядок определения этого момента (вторая сторона вправе посчитать моментом расчета дату поступления средств на собственный счет.

В итоге, как прописать условия оплаты в договоре, решают стороны. Основная рекомендация специалистов — прописывать способы расчетов максимально точно и четко, с указанием дат, сроков и способов их определения.