как забрать деньги с брокерского счета альфа банк

Как выводить деньги с Альфа Капитал: пошаговая инструкция

Если человек является клиентом Альфа-Капитал, вопрос вывода денежных средств с брокерского счета становится особенно актуальным вопросом. Управляющая компания позволяет инвесторам выйти на фондовый рынок, имея на руках всего 100 рублей. Вкладчики получают доход в виде процента и контролируют свой капитал самостоятельно. Однако процесс вывода наличных денег имеет некоторые нюансы.

Как вывести деньги через мобильное приложение?

Специалисты не рекомендуют обналичивать прибыль в течение 3 лет с момента инвестирования. Поле этого вывод лучше осуществлять через мобильное приложение. Однако есть варианты снятия средств в торговом терминале Альфа-Директ, через Альфа-Инвестиции, в личном кабинете Альфа-Капитал.

Как выводить деньги с ИСС либо ПИФ Альфа-Капитал:

Деньги вы сможете получить на банковскую карту в течение 10 суток после того, как получите одобрение по заявке.

Вывод денег из Доверительного управления

Чтобы снять денежные средства из доверительного управления, необходимо подать заявку через Альфа-Клик. Алгоритм действий следующий:

Если клиент хочет вывести занятые средства, они вернутся на текущий счёт в течение 10 рабочих дней. Если это прибыль, банковская комиссия не взимается, однако высчитывается подоходный налог в размере 13%.

Как снять средства с брокерского счета Альфа Капитал?

Есть еще один способ вывода средств – через сайт компании либо в торговом терминале Альфа-Директ, используя Личный кабинет. Если вы используете Альфа-Капитал и не знаете, как вывести деньги из ПИФов, придерживайтесь следующей инструкции:

Как только банк примет положительное решение, на странице с заявкой появится уведомление о выполненной операции. Денежные средства поступают на счет практически сразу – в течение нескольких минут.

Если вы пользуетесь управляющей инвестиционной компанией Альфа-Капитал, как вывести деньги с помощью мобильного приложения или через ПК в режиме онлайн, можно узнать в службе техподдержки. Зарабатывая на торговых операциях, новички и опытные вкладчики могут снимать прибыль в любое время. Достаточно иметь доступ к гаджетам и интернету.

Видео-инструкция

Как вывести деньги с Альфа-Инвестиции

Брокерский счет – это особый вид счетов для проведения сделок на фондовой бирже. У большинства брокеров снять деньги напрямую с брокерского счета не получится. Для начала их надо вывести на банковскую карту или банковский счет и только потом обналичить. Альфа-банк работает по такой же схеме. Как вывести деньги с брокерского счета Альфа-Инвестиции и какие есть условия и ограничения для инвесторов, разобрался специалист сервиса Бробанк.ру.

Заявки на вывод средств со счета

Чтобы вывести деньги с брокерского счета в Альфа-Банке, подайте распоряжение брокеру – заявку. В Альфа-Инвестиции срок подачи поручений на выводе средств и направление зависит от валюты, которую вы выводите со счета:

| Валюта | Расписание для подачи заявки на вывод | Куда можно вывести |

| Рубли РФ | В рабочие дни с 09:00 до 23:45 | Допускается вывод на банковский счет в любом банке |

| Доллары США, евро и британские фунты стерлингов | В рабочие дни с 09:00 до 18:00 | Допускается вывод только на банковский счет, открытый в Альфа-Банке |

Все заявки, которые поданы в нерабочие часы, будут отработаны на следующий рабочий день. Это надо учитывать перед праздничными и выходными днями.

Обратите внимание, заявки на вывод средств с индивидуального инвестиционного счета могут обрабатывать дольше. Обычно на это уходит не меньше 5 рабочих дней. Кроме того, помните, что если вы выведите деньги с ИИС до завершения трех лет, то не сможете претендовать на налоговый вычет. А если вы уже получали компенсацию из бюджета, вам придется ее вернуть в налоговую и дополнительно заплатить пеню в размере 1/300 ключевой ставки за пользование бюджетными деньгами.

Как подать заявку на вывод денег с Альфа-Инвестиции

Деньги с брокерского счета в Альфа-Инвестиции быстрее всего приходят на банковские счета, открытые в Альфа-Банке. Сумму переводят в срок от 2 до 15 минут.

| Стоимость от | 0 Р |

| Кэшбек | До 2% |

| % на остаток | До 8% |

| Снятие без % | До 50 000 р. |

| Овердрафт | Нет |

| Доставка | Банк/курьер |

У инвесторов и трейдеров 4 способа подачи заявки на вывод средств с брокерского счета:

Если хотите вывести деньги с брокерского счета на любой банковский счет, открытый не в Альфа-Банке, это можно сделать только в личном кабинете на сайте брокера. Для этого пройдите по вкладкам: «Переводы» – «Денежные переводы» – «Вывод в другой банк». Укажите счет, с которого выводите деньги, и реквизиты счета, куда их зачислить.

Альфа-Банк не берет комиссию за вывод средств. Но комиссии могут быть у другого банка, если вы переводите деньги в другую финансовую организацию.

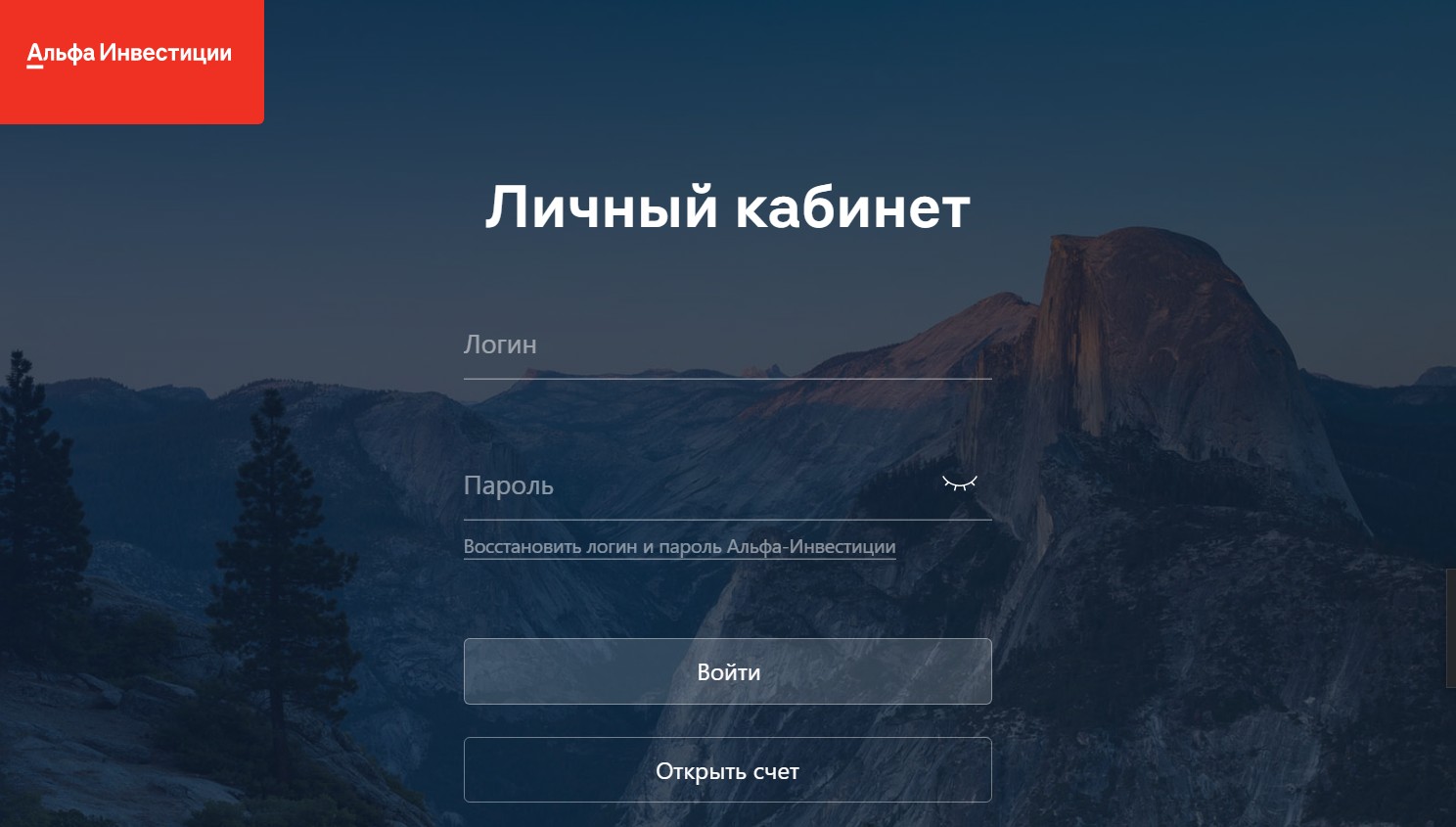

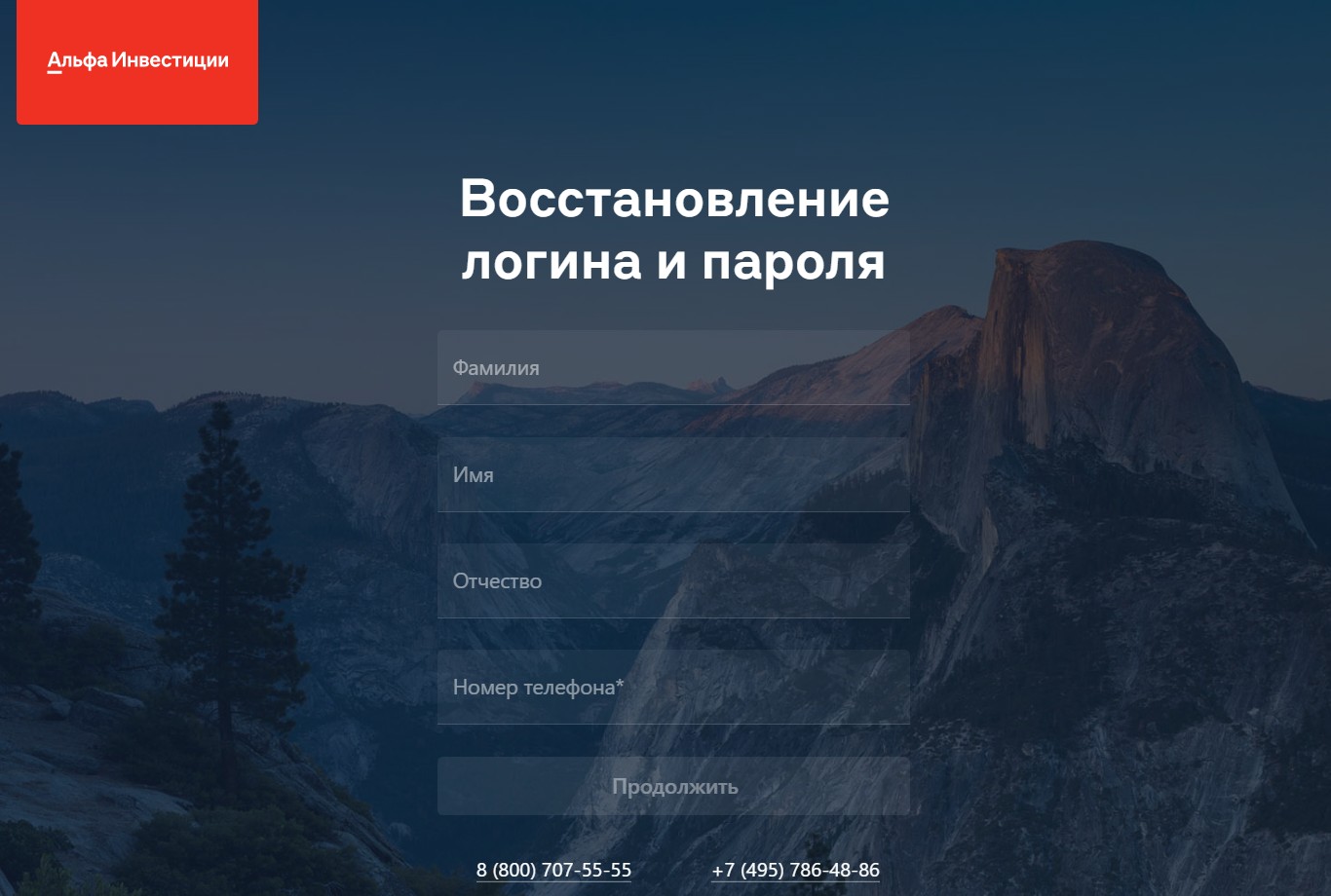

Для входа в личный кабинет на сайте понадобится логин и пароль. Если забыли данные для авторизации, обратитесь на горячую линию по номеру 8-800-707-55-55 или +7-495-786-48-86, оператор подскажет как восстановить учетную запись. Либо нажмите ссылку «Восстановление логина и пароля».

Для этого укажите фамилию, имя и отчество полностью, а также авторизованный номер телефона, к которому привязано ваше мобильное приложение и Альфа-Карта.

Особенности режимов торгов

На фондовой бирже несколько режимов торгов для разных финансовых инструментов:

В кодировке Т0, Т + 1 и Т + 2 – зашифровано количество дней, когда сделка будет фактически завершена. То есть операция у брокера проходит в тот же день, но фактически инвестор станет владельцем акции Лукойла только через два рабочих дня. Если сделка проведена в четверг, значит, владелец акции сменится только в понедельник.

Любая сделка на фондовой бирже проходит в два этапа:

Так что хоть продавец и будет видеть деньги на своем брокерском счете, вывести он их сможет только через два рабочих дня. Это надо учитывать, когда подаете распоряжение на перевод денег.

Обратите внимание, что при выводе средств с брокерского счета брокер удерживает налог. Кроме того с вас спишут сумму за проведение сделки по условиям выбранного тарифа. Если подадите распоряжение на вывод денег с ИИС, счет автоматически закроют.

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Инструкция по выводу денежных средств

Расписание подачи поручений на вывод

— Вывод рублей производится в рабочие дни с 9-00 до 23-45 и возможен на банковский счет, открытый в любом банке.

— Вывод валюты (USD; EUR; GBP) производится в рабочие дни с 9-00 до 18-00 и возможен только на банковские счета, открытые в Альфа-Банке.

Способы подачи поручений на вывод

Быстрее всего вывести средства на банковский счет, открытый в Альфа-Банке. Такой перевод займёт от 2 до 15 минут. Вывести денежные средства на банковский счет, открытый в Альфа-Банке можно через четыре канала:

· Мобильный терминал Альфа-Инвестиции

· Торговый терминал Альфа-Директ 4.0

· Личный кабинет на сайте alfadirect.ru

· Мобильное приложение Альфа-Банк

Вывести денежные средства на счета, открытые не в Альфа-Банке можно только через личный кабинет на сайте (переводы-> денежные переводы-> вывод в другой банк).

Особенности расчетов

Вывод зависит от режима расчётов по инструменту. Есть два понятия:

1. Заключить сделку – это значит зафиксировать цену и количество актива. Сделка на фондовой бирже всегда заключается онлайн.

Режимы торгов на бирже:

· На Т+2 торгуются акции, валютные облигации, ETF, ПИФ, фьючерсы

· На Т+1 торгуются облигации, ОФЗ, а также валюта по контракту TOM

· На Т0 торгуются облигации, а также валюта по контракту TOD

Пример

Так же будет и при продаже. Деньги от продажи можно вывести только через 2 рабочих дня после заключения сделки о продаже.

Как закрыть брокерский счет в Альфа-Банке

Инвесторы и трейдеры – это чаще всего финансового грамотные люди. Они регулярно отслеживают условия обслуживания у своего брокера и, если появляются более выгодные предложения, меняют брокера. Причины могут быть и более банальными – переехал в другую страну или слишком много шортил на акциях и потерял все деньги, после чего разочаровался в инвестициях. Во всех этих случаях клиентам Альфа-Инвестиции полезно знать, как правильно закрыть брокерский счет в Альфа-Банке. Со всеми нюансами и подробностями разобрался специалист сервиса Бробанк.ру.

Почему закрывают брокерские счета

Договора между брокером и инвестором не ограничены по сроку, поэтому закрывают их чаще всего по инициативе клиента. Наиболее частые причины:

Переход к другому брокеру нельзя назвать весомым поводом для закрытия брокерского счета. По законодательству РФ инвестор может открывать сколько угодно брокерских счетов у разных брокеров. Но некоторые брокеры берут плату за ведение брокерских счетов, даже если на них нет сделок и баланс нулевой. Поэтому инвесторы предпочитают закрыть ненужные им счета, чтобы не платить комиссии.

Отдельная ситуация возникает при закрытии ИИС. Счетов такого типа у одного человека не может быть больше одного. Поэтому при переводе ИИС счета на обслуживание у другого брокера инвестор обязан в течение месяца закрыть первый ИИС у первого, иначе он потеряет право на налоговые вычеты.

Как правильно закрыть счет у брокера

Порядок и срок закрытия брокерского счета зависит от условий в договоре на брокерское обслуживание:

Закрытие брокерского счета состоит из 5 этапов:

Некоторые брокеры расторгают договор на обслуживание брокерского счета только при личном обращении. В их числе и Альфа-Инвестиции. Заявление на расторжение договора и закрытие счета принимают только лично в офисах компании при наличии паспорта. Подать заявку дистанционно или по телефону не получится.

Обратите внимание, если на счете были акции и другие активы, которые торгуются на бирже в режиме Т + 2, и вы провели сделку по их продаже, то не сможете закрыть брокерский счет раньше, чем через 2 рабочих дня. Процесс закрытия брокерского счета запустят только после того, как все сделки будут завершены.

На брокерском счете есть деньги

Чтобы закрыть в Альфа-Банке брокерский счет, на котором есть деньги, выведите их:

В первом случае деньги переведут мгновенно. Во втором – на это может уйти до 3 рабочих дней. Обратите внимание, если на брокерском счете хранится валюта, а вы захотите вывести ее на рублевую карту, произойдет автоматическая конвертация. Поэтому указывайте реквизиты валютной карты или валютного счета, если вам не нужен обмен на рубли.

На брокерском счете нет денег и активов

Если ни денег, ни активов на брокерском счете нет, подайте заявление в любом офисе Альфа-Банка. Специалист проверит, нет ли у вас задолженности по оплате комиссий или налогам. После этого он может закрыть счет.

Сколько времени уйдет в вашем конкретном случае, уточните у специалиста по обслуживанию брокерских счетов. В большинстве случаев процесс занимает 1-3 дня, но иногда может растянуться до 1 месяца.

На брокерском счете есть активы

Закрыть брокерский счет, на котором есть активы, невозможно. Но и продавать их не обязательно, если вы переходите на обслуживание к другому брокеру. Продать их придется в том случае, если вы хотите прекратить инвестирование и забрать деньги.

Для перевода акций, облигаций, валюты и других активов новому брокеру:

На перевод бумаг может уйти от 1 рабочего дня до нескольких недель. Срок зависит от правильности заполнения документов у обоих брокеров. Клиенты часто жалуются, что на процедуру уходит много времени и специалисты допускают ошибки в документах. Подготовьтесь к этому морально, чтобы не расстраиваться, что не все проходит гладко с первого раза.

Иногда бывает, что у первого брокера актив есть в перечне торгуемых бумаг, а у второго – его нет. Тогда придется такую ценную бумагу продать, потому что новый брокер не сможет принять ее.

Некоторые брокеры берут слишком высокие комиссии за перевод активов и постановку их на депозитарное обслуживание. Тогда может оказаться выгоднее продать активы, вывести деньги и снова купить те же самые ценные бумаги на счет у нового брокера. Учтите все нюансы и комиссии, чтобы не потратить минимум денег на переход к новому брокеру.

Срок закрытия ИИС

Индивидуальный инвестиционный счет можно закрыть в любое время. Законодательных ограничений по этому поводу нет. Но если закрыть ИИС до истечения трех лет, вы потеряете право на налоговый вычет. Если уже успели получить компенсацию из налоговой за один или несколько налоговых периодов, деньги придется вернуть. Кроме того, вы обязаны заплатить комиссию за пользование бюджетными деньгами. Пеню начисляют по формуле:

Сумма вычета * на количество дней с даты получения вычета * 1/300 ключевой ставки

При закрытии ИИС в Альфа-Инвестиции вы можете:

Если вы закрываете ИИС и открываете счет такого же типа у нового брокера, обратите внимание, что на перевод всех активов и закрытие ИИС в Альфа-Инвестиции у вас только 1 месяц. Иногда процедура перевода между депозитариями брокеров растягивает на 2-3 недели. В этот период вы не сможете совершать никакие сделки с активами, и это может быть очень неудобно. Для начала уточните все детали у обоих брокеров и только потом подавайте заявление на открытие нового ИИС.

Если закрываете ИИС после истечения трех лет, право на налоговые вычеты сохранится. Ценные бумаги при этом не обязательно продавать. Если вы их переведете на брокерский счет в Альфа-Инвестиции или у другого брокера, то сможете воспользоваться льготой долгосрочного владения по всем активом, которые вы купили больше трех лет назад.

Обратите внимание, что за перевод ценных бумаг брокер может брать комиссию. Ее размер обязательно уточните на день проведения операции.

Кого надо уведомить о закрытии брокерского счета

При закрытии брокерского счета не надо никого уведомлять. Альфа-Банк как налоговый агент сам уведомит налоговую службу.

Если речь идет о закрытии ИИС с переходом на обслуживание к новому брокеру, тогда подтверждение понадобится взять. Без справки с вас могут некорректно удерживать налоги или вы утратите право на налоговый вычет.

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Что такое брокерский счет и как его открыть?

Содержание

Если давно присматриваетесь к инвестициям, но не решаетесь начать, поможем сделать ваши первые шаги в комфортных и безопасных условиях.

Расскажем, какой счёт выгоднее, — брокерский или индивидуальный инвестиционный, может ли новичок с небольшим бюджетом заработать на биржевой торговле и как получить налоговые льготы от государства.

Для чего нужен брокерский счёт

Инвестор не может купить ценные бумаги напрямую на бирже. Нужен брокер — посредник с лицензией от Центробанка на работу на фондовом рынке.

Компания, которая предоставляет услуги брокера, открывает специальный счёт, на который инвестор переводит деньги (в Альфа-Банке от 10 000 рублей). С этого счёта по поручению инвестора брокер может покупать и продавать ценные бумаги. Так обычному человеку открывается дверь в мир биржевой торговли: он может зарабатывать на акциях, облигациях, ETF, выгодно обменивать валюту, следить за своими вложениями и сделками.

В чём преимущества брокерского счёта

Владельцу счёта открывается доступ к ценным бумагам ведущих компаний мира, например Google, Amazon, Facebook, а также успешных российских компаний, таких как Газпром, Лукойл, Сбербанк, X5 Retail Group, и другим активам.

Доход инвестора состоит из дивидендов по акциям, купонов по облигациям и прибыли от продажи ценных бумаг, если они выросли в цене.

Чем брокерский счёт отличается от других банковских счетов

Все счета похожи по своей сути (на них хранятся средства, которые клиент доверил банку), но есть принципиальные отличия.

Отличия брокерского счёта от депозита

Депозит, или банковский вклад, застрахован в Агентстве по страхованию вкладов (АСВ). Деньги на сумму до 1,4 млн рублей надёжно защищены по закону. Вкладчик заранее знает, на каких условиях банк хранит и приумножает его капитал: в договоре указан процент и срок хранения денег на депозите.

Брокерский счёт не застрахован и предназначен не для хранения денег, а для совершения операций с валютой и ценными бумагами. Какой будет прибыль от инвестиций — зависит от обстановки на фондовой бирже и действий самого владельца или управляющей компании. Однако риски, с которыми сопряжены инвестиции, окупаются в среднем более высокой доходностью, чем по депозиту. Это делает инвестиции популярным инструментом среди тех, кто хочет сохранить и приумножить свой капитал в долгосрочной перспективе.

Отличие брокерского счёта от ИИС

Индивидуальный инвестиционный счёт (ИИС) как разновидность брокерского тоже предоставляет доступ к биржевым торгам, но с ограничениями и бонусом в виде налоговых льгот (расскажем об этом отдельно). В отличие от депозита и брокерского счёта, ИИС позволяет получить больше прибыли за счёт налоговых льгот. Владелец ИИС может получать налоговый вычет в размере 13% суммы, внесенной на счёт (ИИС типа А), или не платить НДФЛ на доход, полученный от сделок по ИИС (ИИС типа Б).

Классификация брокерских счетов

По числу владельцев

Счета бывают индивидуальными или совместными, в зависимости от количества владельцев. Совместные популярны в США и других зарубежных странах. Супруги, друзья или партнёры могут иметь равный доступ к общим деньгам и ценным бумагам.

Российские инвесторы в 99% случаев открывают индивидуальные счета. В России нет такого понятия, как совместный брокерский счёт. А если открыть его в другой стране, будучи резидентом РФ, возможны проблемы с выводом денег.

По способу сотрудничества с брокером

По способу сотрудничества счёт может быть:

с доверительным управлением, когда инвестор передаёт управление своими средствами профессиональному портфельному менеджеру;

без доверительного управления, если инвестор совершает сделки самостоятельно.

По формам оплаты

В зависимости от типа оплаты, брокерский счёт может быть:

индивидуальным инвестиционным (ИИС).

Опционный счёт даёт возможность торговать опционами. Опцион — это договор, по которому покупатель опциона получает право купить или продать актив, например акцию, ценную бумагу или валюту, в определённый момент времени по заранее обусловленной цене. Продавец опциона получает деньги и даёт обязательство совершить в будущем сделку с покупателем. А покупатель может или воспользоваться своим правом, или отказаться от сделки.

ИИС — это брокерский счёт с налоговыми льготами от государства. Про него расскажем дальше.

ИИС — особый брокерский счёт

Индивидуальный инвестиционный счёт — это вид брокерского счёта, который позволяет получить налоговый вычет.

Согласно Налоговому кодексу РФ, владелец ИИС может на выбор:

Вернуть налог в размере 13% от суммы вложений, но не более 52 000 рублей в год.

Кому подходит: тем, кто работает официально и платит НДФЛ. Налоговый вычет не может быть больше суммы фактически выплаченного налога за календарный год.

Посчитаем возможную выгоду:

Если в 2020 году инвестор получал доход, с которого платил НДФЛ, то при пополнении ИИС на 300 000 рублей в 2021 году он сможет получить налоговый вычет в размере 13% от внесенной суммы, то есть 39 000 рублей.

Получать налоговый вычет можно каждый год или сразу за 3 года.

Не платить налог на доход, полученный от торговли на бирже.

Кому подходит: тем, кто не имеет официального дохода и не платит НДФЛ.

Какой будет выгода:

Допустим, за 3 года доход инвестора от сделок на бирже составил 250 000 рублей. С обычного брокерского счёта пришлось бы заплатить налог в размере 13% от этой суммы, то есть 32 500 рублей. Владелец ИИС, выбравший вычет типа Б, освобождается от подоходного налог

Ещё несколько особенностей ИИС:

Одному инвестору — только один ИИС;

Можно пополнять не более чем на 1 млн рублей в год;

Открывается минимум на 3 года, а если закрыть досрочно, льгот не будет. Если уже получали налоговый вычет, деньги придётся вернуть.

В Альфа-Банке помогают новичкам снизить риски и начать зарабатывать на бирже даже с небольшим бюджетом. Начинающие инвесторы, доверив управление счётом банку, не ведут торговлю самостоятельно, не могут ошибиться. Сложную и ответственную работу (мониторинг, аналитика, прогнозы) берут на себя эксперты. Для инвесторов доступны две программы с доверительным управлением, когда банк сам совершает сделки с ценными бумагами, а клиент получает прибыль. Открыть инвестиционный счёт можно с минимальным начальным взносом 10 000 рублей. Вы можете выбрать для себя подходящий тариф: