как заполнять декларацию по ндс в сбис

Заполнить НД по НДС

Декларацию по налогу на добавленную стоимость должны сдавать:

Срок сдачи

Отчет сдается ежеквартально до 25 числа месяца, следующего за отчетным периодом.

Ответственность за несданную отчетность

Как сформировать

Если вы работаете с отчетностью в другой системе, загрузите отчет в СБИС.

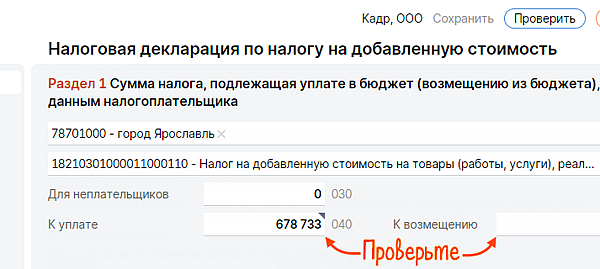

Если в декларации есть раздел 12, укажите сумму налога в строке 030.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Как отправить

Сверьте данные счетов-фактур с контрагентами. Это снизит риск отказа от налогового органа.

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

Если вы работаете с отчетностью в другой системе, загрузите отчет в СБИС.

Чтобы добавить еще один раздел, нажмите « Лицензия

Порядок заполнения декларации по НДС в 2021 году

Рассмотрим порядок заполнения декларации по НДС, сроки сдачи и сроки уплаты налога. Посмотрите видео-инструкцию, как можно отправить декларацию по НДС через Экстерн.

Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в исключительных случаях возможно представление декларации на бумаге (п. 5 ст. 174 НК РФ).

Срок отправки декларации — 25-е число месяца, следующего за отчетным кварталом.

НДС, начисленный за квартал, нужно перечислять равными частями в течение трех месяцев. Срок уплаты налога — до 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Если за 1 квартал 2020 года в бюджет нужно перечислить НДС в сумме 6 000 рублей, налогоплательщик должен сделать такие платежи:

Некоторые организации перечисляют НДС одной суммой в первом месяце, следующем за отчетным кварталом, без разбивки на месяцы — это право налогоплательщика.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558. Последняя редакция формы и указаний по заполнению была выполнена в соответствии с Приказом ФНС РФ от 19.08.2020 № ЕД-7—3/591@.

Образец заполнения декларации по НДС

Рассмотрим пример заполнения декларации по НДС за 1 квартал 2021 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 20 %.

За период январь — март 2021 года в обществе были проведены следующие операции:

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. Если показателей для какого-то из разделов нет, то его можно просто не включать в состав декларации.

В данном примере нужно заполнить также разделы 3, 8 и 9.

Попробуйте сдать отчетность через систему Экстерн. 14 дней бесплатно пользуйтесь всеми возможностями!

Титульный лист

На первом листе нужно указать данные, с которыми зарегистрирована организация: ИНН и КПП, название и т.п. Также на титульном листе нужно указать отчётный год и код налогового периода. Для первого квартала используйте код «21». Все коды перечислены в Приложении 3 к порядку заполнения декларации.

Раздел 1 декларации по НДС

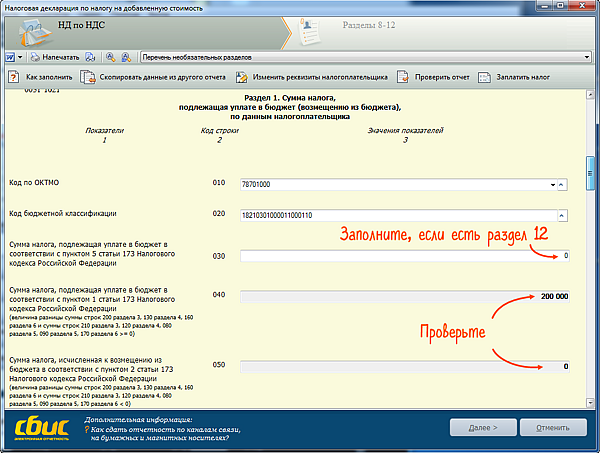

В первом разделе нужно указать код по ОКТМО и верный КБК. На 2020 год для уплаты НДС актуален КБК 18210301000011000110.

По строке 040 укажите сумму НДС к уплате в бюджет. Перед этим необходимо заполнить прочие разделы, в том числе раздел 3, 4, 5 и 6. В нашем примере достаточно третьего раздела. Если возник НДС к возмещению, укажите его в строке 050.

Раздел 3

В этом разделе собираются все данные для расчета налога. В него включаются операции, облагаемые НДС по обычным и расчетным ставкам, а также вычеты.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период. Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

По строке 200 указывается налог, начисленный к уплате в бюджет.

Раздел 8 и раздел 9

Эти разделы добавили в декларацию, когда налогоплательщиков обязали представлять ФНС данные о счетах-фактурах, которые были выданы или получены.

Раздел 8 соответствует данным из книги покупок, а раздел 9 — данным из книги продаж.

В каждом из них нужно указать вид операции, номер и дату счета-фактуры.

Для раздела 8 дополнительно укажите номер и дату документа, подтверждающего уплату налога. Дополнительно укажите дату принятия товаров к учету. По строке 190 прописывается итоговый исчисленный НДС.

В разделе 9 по строкам 230 — 280 прописываются итоговые суммы реализации и налога по соответствующим ставкам.

Попробуйте сдать отчетность через систему Экстерн. 14 дней бесплатно пользуйтесь всеми возможностями!

Как проверить декларацию?

Если вы работаете в специализированной программе, декларация по НДС, скорее всего, заполняется автоматически на основании заведенных документов. Показатели декларации можно сверить с данными оборотно-сальдовой ведомости за отчетный период. Для проверки нужны обороты указанной ведомости.

В оборотно-сальдовой ведомости отражаются суммы по бухгалтерскому и налоговому учету. Для проверки декларации нам потребуются данные налогового учета.

Отправка декларации по НДС через Экстерн

Перед отправкой в ФНС загрузите свою декларацию в Контур.НДС+. Сервис проверит, заполнена ли она по формату, выполняются ли контрольные соотношения и правильно ли указаны коды вида операции. Кроме того, НДС+ найдет расхождения с контрагентами и поможет убедиться в их благонадежности.

Вопрос-ответ

Что такое налоговая декларация по НДС?

НДС — это налог, который исчисляет продавец при реализации товаров, работ, услуг, имущественных прав покупателю. Декларацию по налогу на добавленную стоимость сдают организации и индивидуальные предприниматели. Это обязательная форма отчетности налогоплательщиков.

Как сдать уточненную декларацию по НДС?

Корректировки по НДС представляют, если в первичной декларации не были отражены все необходимые данные или были обнаружены ошибки, которые занижают налог или завышают сумму, начисленную к возмещению. Уточненную декларацию по НДС заполняют по аналогии с первоначальным отчетом. В нее в обязательном порядке вносят все значения полностью, а не только отображают разницу между ошибочно поданными и правильными данными. Таким образом, уточненка по НДС — это обычная декларация с правильными (уточненными) цифрами. Для идентификации уточненного документа на титульном листе бланка в отдельном поле указывают специальный код, номер корректировки.

Как отразить авансы в декларации по НДС?

В декларации по НДС полученный аванс отображают в разделе 3 по строке 070 в графе 3, а сумму налога с аванса — в графе 5.

Какие разделы заполнять в декларации по НДС?

Декларация по НДС включает титульный лист и 12 разделов. Все налогоплательщики (налоговые агенты) обязательно заполняют титульный лист и раздел 1 декларации. Прочие разделы и приложения к ним заполняют, если совершали операции, которые должны быть в них отражены.

Кто составляет налоговую декларацию по НДС?

Декларацию по НДС сдают плательщики НДС — компании и ИП на общей системе налогообложения, а также все, кто ввозит товары через границу. Также ее обязаны подавать налоговые агенты по НДС и неплательщики НДС, которые выставили счет-фактуру с выделенным налогом. Обычно декларацию составляет бухгалтер предприятия.

Сверка НДС

В этом году в налоговом законодательстве Российской Федерации произошли изменения, которые стали отправной точкой для новых правил сдачи базовой отчетности организаций – в первую очередь, это коснется подачи декларации по налогу на добавленную стоимость. Самое важное нововведение касается обязательного включения сведений из книги продаж и покупок в документ. Данные меры были приняты для того, чтобы у нас появилась единая база данных, обеспечивающая простую и оперативную сверку по различным контрагентам. Это позволит любому фискальному органу проверять счета-фактуры по разным сделкам в течение нескольких минут и находить все возможные несоответствия. Конечно, каждое несовпадение сведений может привести к довольно серьезным последствиям для контрагентов той или иной сделки. Минимально это будет касаться подготовки уточненных документов и их дальнейшей подачи в органы. При худшем сценарии компании могут потерять свое право получить вычет по налогу на добавленную стоимость.

Чтобы не столкнуться с такими последствиями, эксперты в области налогового учета и права рекомендуют еще до подачи деклараций в налоговые органы производить их самостоятельную сверку. Делая это, вы сможете снизить риски, связанные с появлением неожиданных несоответствий в данных, которые содержатся в счетах-фактурах по той или иной сделке с тем или иным контрагентом. Сверка НДС поможет вам выявить любое несовпадение своевременно и успеть изменить данные в документации.

Зачем нужны акты сверки по НДС?

В теории по НДС сверку данных должны постоянно делать все организации. Каждый экземпляр счета-фактуры должен иметь своего «двойника» у второго участника той или иной сделки. Будущая электронная база поможет налоговикам отслеживать не только наличие второго участника каждой сделки, но и ее величину. Конечно, в случае любого несоответствия в сумме счетов-фактур налоговая будет требовать уточнения от каждого участника сделки. В соответствии с действующим законодательством организации имеют всего 5 дней, чтобы удовлетворить запрос налоговиков. То есть за столько короткий срок бухгалтерия одной компании должна связаться с бухгалтерией второй компанией, прийти к консенсусу, кто прав и договориться о том, как именно они будут обосновывать в налоговой найденные расхождения. Стоит отметить, что, если пояснения не удовлетворят инспектора, то компании могут получить отказ в выплате НДС.

Выше мы рассмотрели ситуацию, когда у счета-фактуры есть пара, но данные в них не совпадают. Если же второй пары вовсе нет, то последствия для организации могут быть гораздо более серьезными. Кроме отказа в выплате НДС, налоговая может наложить на компанию штраф и пени.

Чтобы не сталкиваться с такими ситуациями, рекомендуем вам проводить сверку НДС. Это можно делать вручную, однако, потребует немало временных и кадровых ресурсов. Также можно автоматизировать процедуру и делать ее в специальном программном обеспечении. Все это возможно делать в новом сервисе СБИС Сверка.

Как автоматизировать сверку НДС?

Если вы работаете в СБИС Сверка, тогда необходимый функционал у вас уже есть. Система осуществит проверку ваших данных со сведениями у ваших контрагентов. Проверка коснется трех основных аспектов:

Чтобы начать работу, необходимо загрузить бланк своей декларации, если она уже создана, либо создайте ее в СБИСе, если только начинаете работать в Электронной отчетности. Учитывайте:

В процессе формирования отчетов в программе можно нажать на «Сверить» в реестре, и тогда система автоматически загрузит документ в ваш личный кабинет и самостоятельно начнет ее сверку.

Результатом такой работы станут сводные таблицы, содержащие данные из сверок из книги покупок и книги продаж. Все найденные расхождения будут отражены в первом столбце таблицы и отсортированы от наибольшего – к наименьшему. Отметим, что система имеет довольно понятный интерфейс, поэтому, работая в ней, вы без труда разберетесь, что к чему.

Чтобы начать работу с любым из указанных в таблице расхождений, просто кликнете по нему. Откроется окошко, разделенное на две основные части:

Каждое найденное несоответствие будет подсвечено красным цветом для вашего удобства.

Отличительной особенностью системы является возможность выявления причин, из-за которых возникло то или иное расхождение. Для этого просто кликнете по любой сумме, выделенной красным цветом, и программа расскажет, какова вероятная причина возникновения данного несоответствия.

При этом, если причина расхождения кроется в сведениях в ваших документах, тогда вам необходимо будет лишь открыть тот или иной счет-фактуру и изменить его, как надо.

Если же ошибки были допущены вашим контрагентом, тогда потребуется связаться с ним и обсудить варианты их оперативного исправления. Кстати, теперь вы можете выйти на связь со своими партнерами прямо через СБИС! Как только другая сторона внесет необходимые изменения в документы, они сразу же отразятся в вашем окне СБИС!

Кроме того, в системе вы можете проверить, есть ли у вас расхождения с тем или иным юридическим лицом. Просто найдите его по названию или ИНН и проверьте, есть ли у вас с ним расхождения в сверке НДС.

Остались вопросы? Обращайтесь к нашим специалистам.

Оставьте заявку и получите бесплатную консультацию и выгодное предложение на СБИС уже сегодня.

Заполнить НД по налогу на прибыль организации

Все юридические лица, которые получают доход в Российской Федерации, обязаны сдавать налоговую декларацию по налогу на прибыль. Ее необходимо представить в налоговую инспекцию по месту нахождения организации и каждого обособленного подразделения.

Срок сдачи

Отчет сдается до 28-го числа месяца, следующего за отчетным периодом — ежеквартально или ежемесячно.

Как сформировать

Остальные разделы добавляются в зависимости от специфики организации. Например, подраздел 1.2 раздела 1 – если компания платит ежемесячные и квартальные авансовые платежи.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Как отправить

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

Остальные разделы добавляются в зависимости от специфики организации. Например, подраздел 1.2 раздела 1 – если компания платит ежемесячные и квартальные авансовые платежи.

Как заполнить

Подробнее о формулах расчета и содержании каждого раздела читайте здесь.

Также вы можете воспользоваться справкой по заполнению.

Как отправить

Проверьте и отправьте отчет. Он считается принятым, когда инспекция пришлет извещение о вводе.

Как подать корректировку по НДС: три подводных камня

Сдана декларация по НДС за I квартал, скоро отчитываться за II квартал. Для многих эта «пересменка» — время, чтобы подать уточненку за прошлые периоды. Дмитрий Шаповалов, эксперт техподдержки Экстерна, проанализировал самые частые причины отказов по корректировкам, и подготовил мануал, который поможет сделать все правильно с первого раза.

Когда надо сдать уточненку по НДС

Корректировку по НДС необходимо представить в следующих случаях:

Как сделать корректировку декларации по НДС

Чтобы избежать распространенных ошибок при подготовке корректировки, используйте эту памятку: