как заполнять декларацию по прибыли с ежемесячными авансовыми платежами

Алгоритм расчета налога на прибыль и авансовых платежей за 9 месяцев

Данная статья будет полезна тем плательщикам налога на прибыль, которые уплачивают итоговые ежеквартальные платежи плюс ежемесячные авансы.

Чтобы разобраться, какие есть варианты расчета и уплаты авансовых платежей читайте также статью Варианты и сроки уплаты авансов по налогу на прибыль

Пример

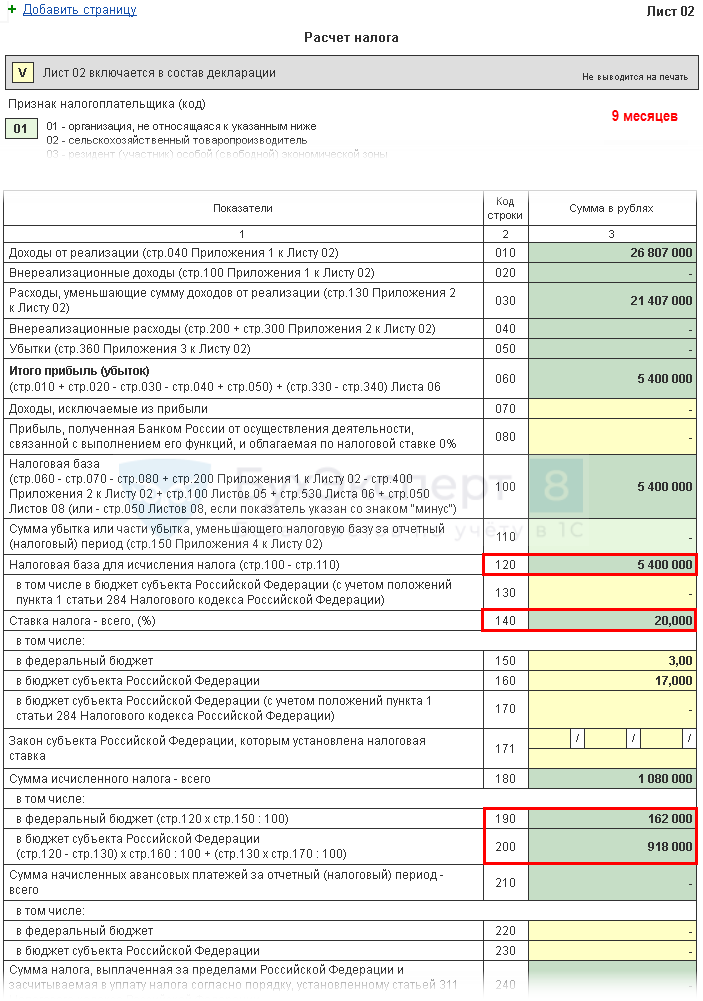

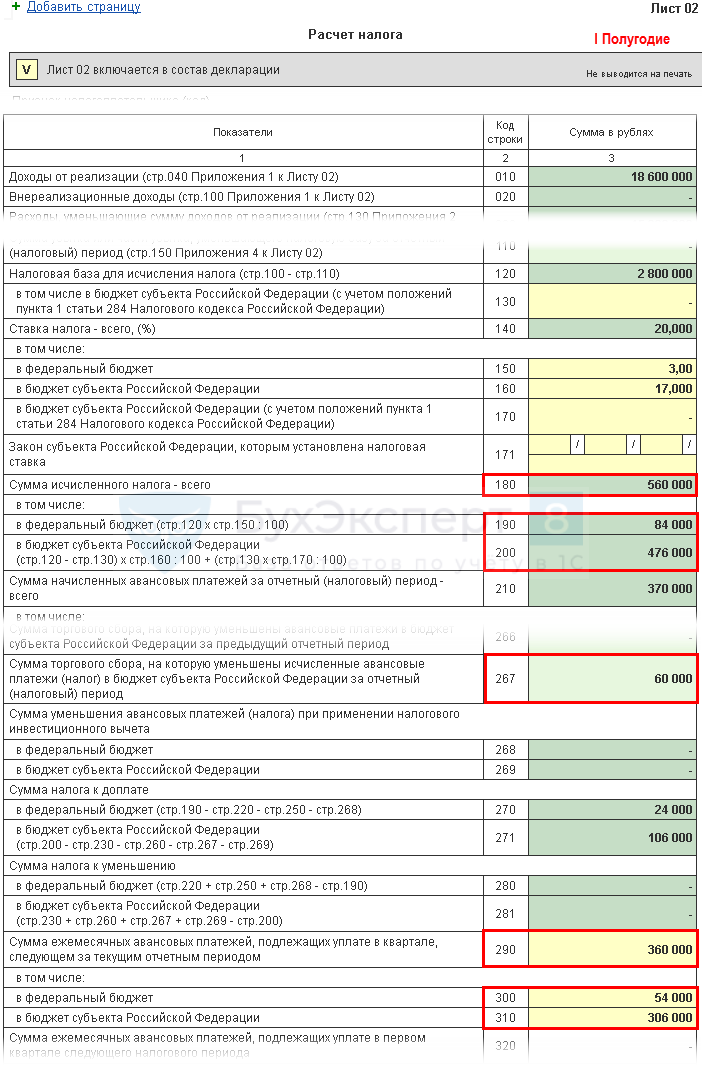

Налогооблагаемая прибыль Организации по результатам 9 месяцев составила 5 400 000 руб. Сумма исчисленного налога за I полугодие текущего периода — 560 000 руб., в т. ч.:

Начислены авансовые платежи к уплате в III квартале — 360 000 руб., в том числе:

За 9 месяцев начислен и перечислен в бюджет торговый сбор в размере 90 000 руб.

Рассчитаем налог к уплате за 9 месяцев и ежемесячные авансовые платежи на IV квартал текущего и I квартал следующего налоговых периодов.

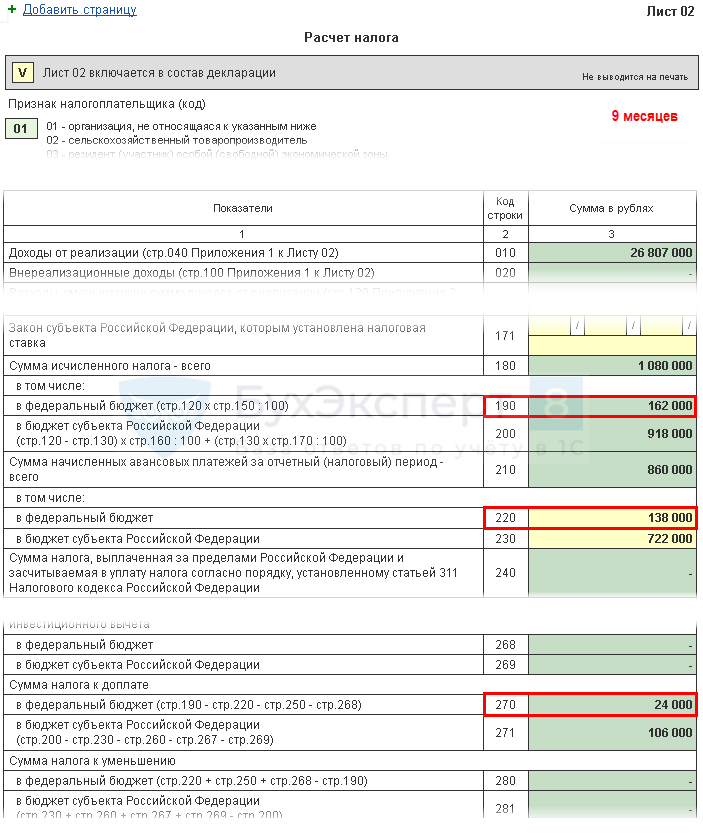

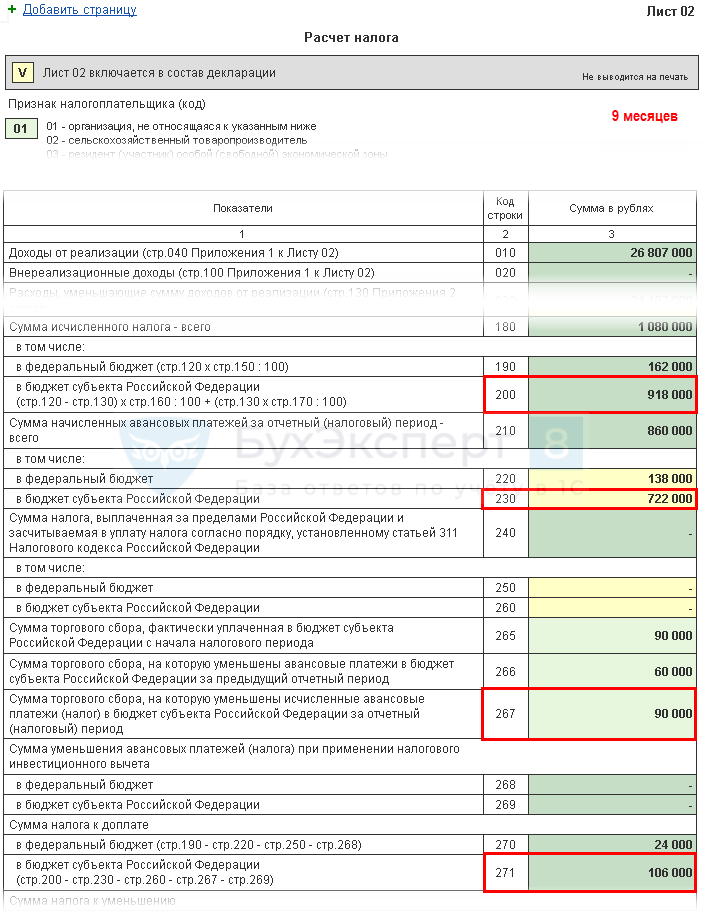

Лист 02 Расчет налога на прибыль и авансовых платежей

Пострадавшие от коронавируса организации освобождены от авансовых платежей по налогу на прибыль в части платежей за II квартал 2020 (Федеральный закон от 08.06.2020 N 172-ФЗ).

Рассмотрим пошаговое заполнение Листа 02 декларации в части расчета налога на прибыль за 9 месяцев и суммы ежемесячных авансовых платежей на два следующих квартала.

Шаг 1. Определите сумму налога на прибыль за 9 месяцев (стр. 180-200)

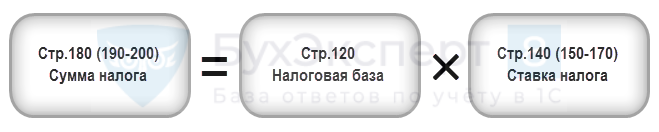

Сумма налога на прибыль в 1С рассчитывается автоматически исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Получите понятные самоучители 2021 по 1С бесплатно:

Проверьте расчет за 9 месяцев по формуле:

В нашем примере сумма налога на прибыль (стр. 180) — 5 400 000 х 20% = 1 080 000 руб., в т. ч.:

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна уплатить за период 9 месяцев, необходимо указать в стр. 210 (220, 230) в 1С вручную, т. к. они рассчитываются по данным декларации за I полугодие текущего года и состоят из:

В строки 220, 230 в декларации за 9 месяцев вручную введите суммы, рассчитанные по формуле:

В нашем примере сумма начисленных авансовых платежей с начала года составляет:

Рассчитанные суммы указывают в стр. 210 (220, 230) декларации за 9 месяцев.

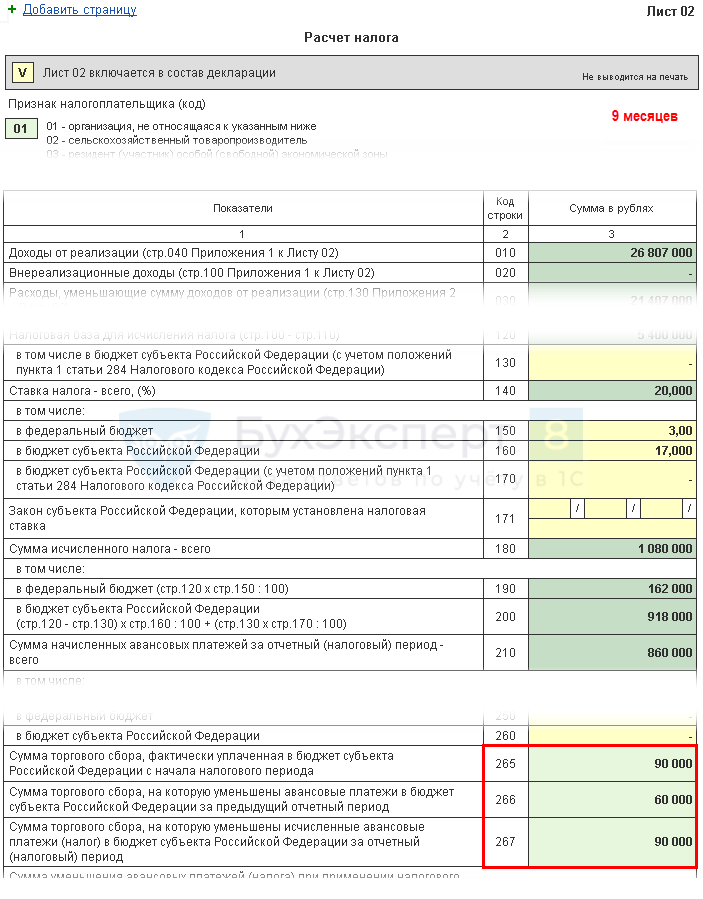

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации в 1С будут заполняться автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за 9 месяцев данные строки заполнятся следующим образом:

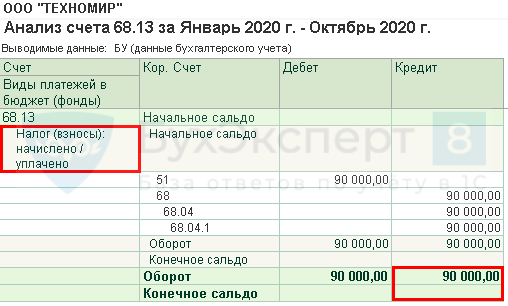

В 1С в строке 265 автоматически заполняется оборот по Кт 68.13 (вид платежа — Налог (взносы): начислено / уплачено). На наш взгляд, это не совсем корректный алгоритм заполнения строки, т. к. не всегда сумма начисленного совпадает с уплаченным, т. е. с оборотом Дт 68.13 Кт 51. Перепроверьте заполнение данной строки. В случае необходимости — перезаполните ее вручную.

Еще одна особенность программы: строка 265 не заполняется автоматически при наличии кредитового сальдо по счету 68.13 «Торговый сбор» на дату подписания декларации по налогу на прибыль.

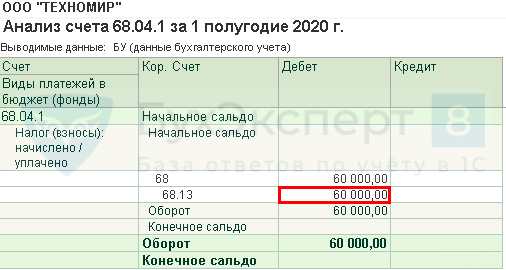

В 1С в декларации за 9 месяцев в строке 266 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I полугодие, т. е. это оборот:

В нашем примере сумма в стр. 266 равна 60 000 руб.

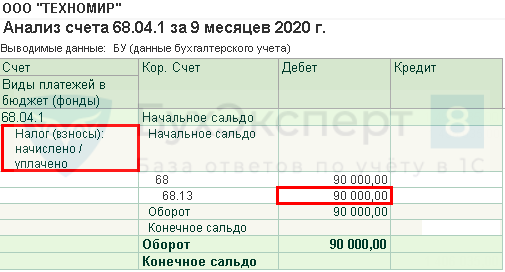

В 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за 9 месяцев, т.е. это оборот:

В нашем примере стр. 267 равна 90 000 руб.

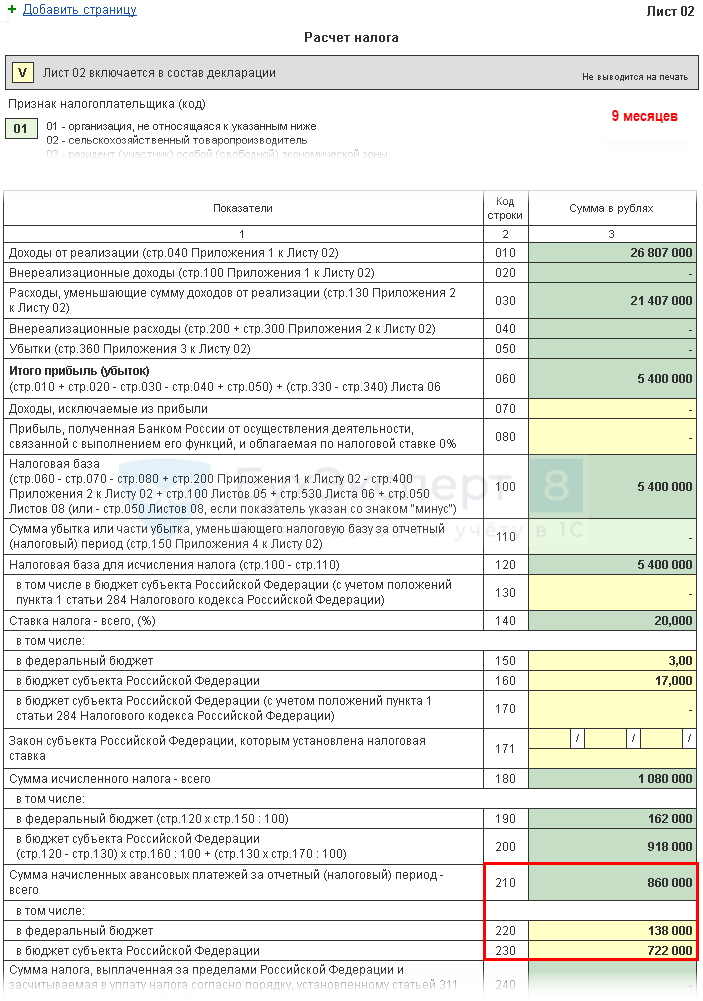

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь сравним, что получилось больше: фактические суммы налога, исчисленные по результатам 9 месяцев (стр. 190, 200), или начисленные авансы, которые Организация обязана уплатить в этом периоде (стр. 220, 230) с учетом торгового сбора (стр. 267), рассчитанные по итогам декларации за I полугодие.

Шаг 4.1. Федеральный бюджет

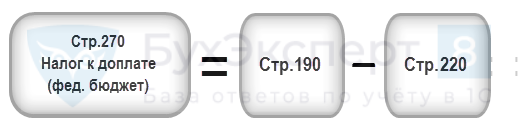

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам 9 месяцев нужно доплатить, т. е. в 1С автоматически заполнится строка 270 по формуле:

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам 9 месяцев будет к уменьшению, т. е. в 1С автоматически заполнится строка 280 по формуле:

В нашем примере стр. 190 (сумма 162 000 руб.) больше стр. 220 (сумма 138 000 руб.), следовательно, налог в федеральный бюджет по итогам 9 месяцев будет к доплате:

Шаг 4.2. Бюджет субъекта РФ

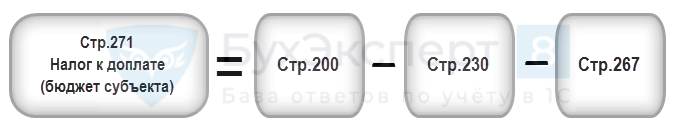

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам 9 месяцев нужно доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

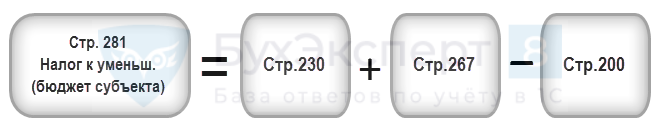

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам 9 месяцев будет к уменьшению, т. е. в 1С автоматически заполнится строка 281 по формуле:

В нашем примере стр. 200 (сумма 918 000 руб.) больше суммы строк 230 и 267 (812 000 = 722 000 + 90 000), следовательно, сумма налога в бюджет субъекта РФ по итогам 9 месяцев будет к доплате:

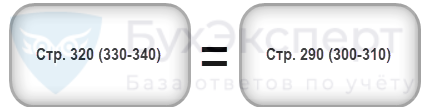

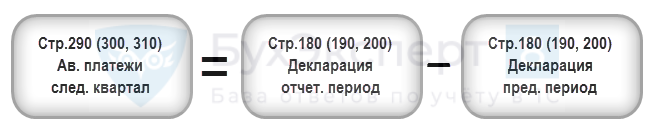

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам 9 месяцев рассчитать авансы, подлежащие уплате в:

Авансовые платежи I квартала следующего налогового периода, как правило, равны рассчитанным авансовым платежам IV квартала текущего года (п. 5.14 Порядка заполнения декларации по налогу на прибыль, утв. Приказом ФНС РФ от 23.09.2019 N ММВ-7-3/475@, далее — Порядок заполнения декларации по налогу на прибыль).

В 1С данные строки заполняют вручную. Рассчитывают авансовые платежи к уплате по формуле:

Если в результате расчета по стр. 290 (300, 310) и стр. 320 (330,340) получено нулевое или отрицательное значение, то эти строки НЕ заполняются, а в указанных кварталах ежемесячные авансовые платежи не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ).

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате в IV квартале, рассчитывается:

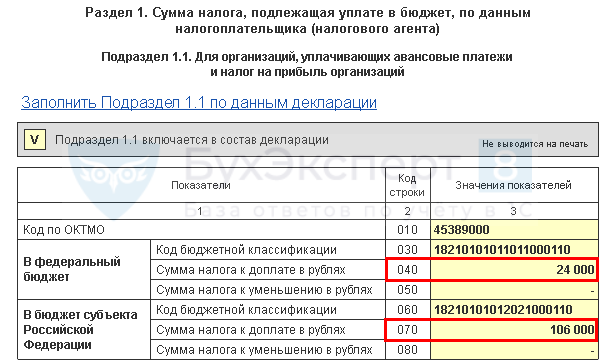

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за 9 месяцев

Заполнение итоговых данных по доплате или уменьшению налога на прибыль 9 месяцев осуществляется в 1С автоматически по следующему алгоритму.

В нашем примере сумма налога на прибыль по итогам 9 месяцев в федеральный бюджет и бюджет субъекта РФ получилась к доплате.

Налог, рассчитанный по итогам отчетного периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, уплатить налог за 9 месяцев, указанный в Разделе 1 Подраздела 1.1, необходимо до 28 октября.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

Ознакомиться с порядком уплаты налога на прибыль:

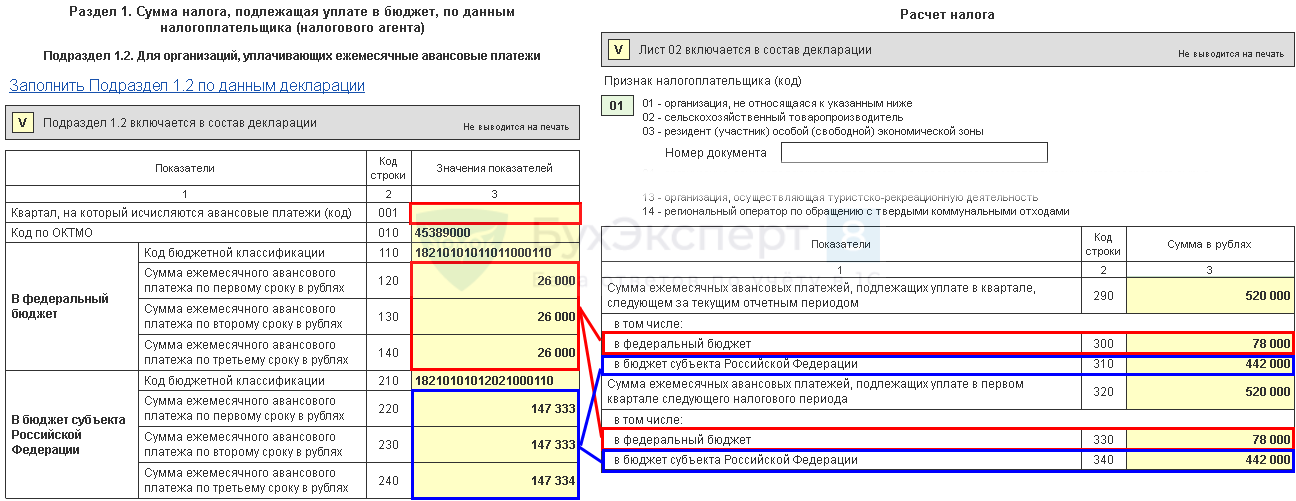

Раздел 1 Подраздел 1.2 Авансовые платежи на IV квартал текущего, I квартал следующего года

В Разделе 1 Подраздела 1.2 декларации отражают ежемесячные авансовые платежи, которые необходимо уплатить в IV квартале текущего и I квартале следующего налогового периода.

Если суммы к уплате на два этих периода отличаются (например, в связи с закрытием обособленного подразделения или реорганизацией предприятия), то заполняются две страницы Раздела 1 Подраздела 1.2 (п. 4.8.1 Порядка заполнения декларации по налогу на прибыль). При этом указываются коды периодов (стр. 001):

Сумма авансовых платежей на оба квартала была рассчитана по стр. 300 (330), 310 (340) Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

В нашем примере суммы авансовых платежей за IV и I кварталы совпадают, поэтому страница Раздела 1 Подраздела 1.2 заполняется в одном экземпляре:

Для ежемесячных авансовых платежей внутри отчетного периода установлен срок уплаты — не позднее 28 числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, в IV квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

В I квартале следующего года авансовые платежи уплатите:

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(19 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Декларация по налогу на прибыль за 3-й квартал 2021 года: заполнение и сдача

Налоговая декларация по налогу на прибыль организации — это отчет в ИФНС, который сдают юридические лица на общей системе налогообложения. Бланк изменился в 2021 году.

Кто сдает налоговую декларацию по прибыли

За счет налога на прибыль пополняются российский федеральный и региональный бюджеты. Ежегодно процент со своей прибыли платят в казну юридические лица на общей системе налогообложения. Бухгалтерам регулярно приходится отчитываться с учетом всех изменений и обновлений, которые постоянно вносят в отчетность налоговики.

В соответствии со статьей 246 НК РФ, декларация на прибыль сдается ежемесячно нарастающим итогом такими налогоплательщиками:

С 1 января 2022 вводят новую форму налоговой декларации по налогу на прибыль. Изменения связаны с новыми льготами и изменением в формуле исчисления налога с дивидендов, исчисляемого налоговыми агентами. Применять ее нужно с годовой отчетности за 2021 год.

Обновленная форма отчетности по налогу на прибыль

Действующая для отчета за 3 квартал 2021 года форма декларации утверждена приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ в редакции от 11.09.2020. В нем указано, что изменилось в новой форме декларации по прибыли с 2021 года:

Штрихкоды бланка ФНС обновила тоже. В 2021 году предусмотрен льготный порядок налогообложения для:

Обратите внимание, что скачать декларацию по налогу на прибыль за 2021 в excel не получится, так как ФНС выпустила только машиночитаемые бланки в формате pdf.

Период отчетности по налогу на прибыль

Отчетность сдается поквартально (или ежемесячно) и по итогам года, но прибыль заполняется с нарастающим итогом с начала года, а не за каждый квартал отдельно. Отчетные периоды:

Сроки сдачи в 2021 году

Плательщики налога на прибыль делятся на две категории:

Сдавать декларации поквартально вправе компании, доход которых за предшествующие 4 квартала не больше 15 млн рублей (лимит повышен в 2016 году с 10 млн рублей). Остальные фирмы уплачивают авансы раз в месяц из фактической прибыли, потому отчетность заполняют тоже каждый месяц.

Представим срок подачи декларации по налогу на прибыль в виде таблиц.

Ежеквартальная отчетность

| Период | Срок |

|---|---|

| 1-й квартал 2021 | До 28.04.2021 |

| Полугодие | До 28.07.2021 |

| 9 месяцев | До 28.10.2021 |

| Год 2021 | до 28.03.2022 |

Ежемесячная отчетность

| 1-й месяц 2021 | До 28 февраля |

| 2-й месяц 2021 | До 30 марта |

| 3-й месяц 2021 | До 28 апреля |

| 4-й месяц 2021 | До 28 мая |

| 5-й месяц 2021 | До 29 июня |

| 6-й месяц 2021 | До 28 июля |

| 7-й месяц 2021 | До 28 августа |

| 8-й месяц 2021 | До 28 сентября |

| 9-й месяц 2021 | До 28 октября |

| 10-й месяц 2021 | До 30 ноября |

| 11-й месяц 2021 | До 28 декабря |

| 2021 год | До 28.01.2022 |

Как правильно заполнить декларацию за 3-й квартал 2021 года

Действующий бланк отчета по налогу на прибыль состоит из:

Это обязательная часть.

Остальные приложения и страницы заполняются при наличии условий:

Важные нюансы заполнения декларации

Пошаговая инструкция по заполнению декларации по налогу на прибыль

Разберем пример заполнения декларации по налогу на прибыль за 3 квартал 2021 года по строкам, начинаем с титула.

Вот короткая инструкция по заполнению титульного листа:

При уплате квартальных платежей:

| 1-й квартал | 21 |

| Полугодие | 31 |

| 9 месяцев | 33 |

| Год | 34 |

При уплате ежемесячных платежей:

| 1-й месяц | 35 |

| 2-й месяц | 36 |

| 3-й месяц | 37 |

| 4-й месяц | 38 |

| 5-й месяц | 39 |

| 6-й месяц | 40 |

| 7-й месяц | 41 |

| 8-й месяц | 42 |

| 9-й месяц | 43 |

| 10-й месяц | 44 |

| 11-й месяц | 45 |

| Год | 46 |

Код налогового органа. Каждой инспекции присвоен код. Укажите код ИФНС, в которую подаете отчетность. На примере Межрайонная инспекция ФНС России № 4 по СПб.

Код по месту учета:

| Крупнейшего налогоплательщика | 213 |

| Российской организации | 214 |

| Обособленного подразделения российской организации, имеющего отдельный баланс | 221 |

| Иностранной организации | 245 |

| Объекта недвижимого имущества (если для него установлен отдельный порядок исчисления и уплаты налога) | 281 |

Впишите телефонный номер, Ф.И.О. плательщика или представителя, количество листов и дату сдачи декларации.

Раздел 1, подраздел 1.1

Приведенный пример заполнения декларации по налогу на прибыль в 2021 году содержит построчное оформление 1-го раздела:

Подраздел 1.2 раздела 1

Заполняют плательщики налога на прибыль, отчисляющие авансы каждый месяц. Основное правило, как заполнить декларацию по налогу на прибыль с авансовыми платежами, — разделить суммы аванса между федеральным и региональным бюджетами.

Подраздел 1.3 раздела 1 «Дивиденды»

Заполняют фирмы при уплате налога на прибыль с дивидендов.

Лист 02 — расчет налога

Заполненный лист 02 декларации покажет, из каких сумм доходов и расходов была рассчитана налоговая база.

Вписываем по строкам:

В продолжении листа 02 вписываем авансовый платеж прошлого периода. За этот период к доплате:

Приложение 1 к листу 02

В приложении 1 к листу 02 детализируем доходы по строкам:

Остальные строки заполняются при наличии условий. Затем итоговые показатели:

Приложение 2 к л. 02

Приложение 2 конкретизирует расходы.

Строки 010-030 заполняют только фирмы, использующие метод начисления для признания доходов и расходов. При кассовом методе строки остаются пустыми:

Предположим, что косвенные расходы организации состояли из налогов и приобретения амортизируемого имущества в качестве капитального вложения:

Остальные поля в нашем случае остаются пустыми. Отдельно указываются расходы на амортизацию:

Остальные поля в приложении 2 декларации остаются пустыми при отсутствии условий для заполнения.

Приложения 3 и 4 к листу 02

Приложение 3 оформляют, только если организация в отчетном периоде:

В форме декларации к л. 02 имеется и приложение 4. Когда заполнять приложение 4 к листу 02? Тогда, когда есть убыток, уменьшающий налоговую базу. Заполняется только в декларации за год и за 1-й квартал. Разрешено отразить только те убытки, которые возникли не раньше 2007 года.

Особенности заполнения уточненной декларации

Уточненная декларация понадобится, если в расчетах обнаружится ошибка, и налог на прибыль с первого раза не удалось высчитать верно. Не ошибиться поможет инструкция к декларации на прибыль — для «уточненки» действуют аналогичные правила. В уточненной декларации указывают сумму с учетом обнаруженной ошибки. Если сумма налога при первом расчете занижена, то вместе с подачей «уточненки» необходимо доплатить разницу в бюджет и перечислить пени.

Вам в помощь образцы, бланки для скачивания

Заполнить декларацию в онлайн-сервисах и посмотреть пошаговое заполнение отчета за 3-й квартал 2021 года онлайн можно на сайтах разработчиков бухгалтерского ПО — «Мое дело», «Контур», «Небо» и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшую плату (до 1000 рублей).

Рассчитываем и уплачиваем авансовые платежи правильно

Как известно, налоговым периодом по налогу на прибыль является календарный год (п. 1 ст. 285 НК РФ). Именно по его итогам уплачивается сам налог. А все платежи, которые организация перечисляет в бюджет в течение года, называются авансовыми. Налоговый кодекс предусматривает три способа их уплаты, причем выбор того или иного способа не всегда зависит от желания налогоплательщика.

По общему правилу авансовые платежи по налогу на прибыль (разумеется, при ее наличии) перечисляются по итогам первого квартала, полугодия и девяти месяцев плюс ежемесячные платежи внутри каждого квартала. Однако организация может добровольно перейти на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли. В этом случае отчетными периодами будут признаваться месяц, два месяца, три месяца и т. д. до окончания календарного года. Для отдельных категорий налогоплательщиков предусмотрена своеобразная преференция – внесение в бюджет авансовых платежей по итогам первого квартала, полугодия и девяти месяцев без ежемесячных авансовых платежей. Подробнее о каждом из этих способов вы узнаете из данной статьи.

Авансовые платежи…

…по итогам каждого отчетного периода плюс ежемесячно в течение этого периода

При этом согласно абз. 2 – 5 п. 2 ст. 286 НК РФ сумма ЕАП равняется:

Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, вносятся в срок не позднее 28-го числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ). При этом по срокам уплаты они распределяются равными долями в размере 1/3 суммы платежа на квартал. Если сумма платежа не делится по трем срокам уплаты без остатка, то остаток прибавляется к ежемесячному авансовому платежу по последнему сроку.

Авансовые платежи по итогам отчетного периода уплачиваются не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ). Декларацию по налогу на прибыль нужно представить в налоговую инспекцию не позднее 28 календарных дней со дня окончания соответствующего отчетного периода (п. 3 ст. 289 НК РФ), то есть не позднее 28 апреля, 28 июля, 28 октября.

При заполнении листа 02 «Расчет налога на прибыль организаций» декларации необходимо учесть следующие особенности. Согласно п. 5.11 Порядка заполнения декларации сумма ежемесячных авансовых платежей, подлежащих уплате в квартале, следующем за отчетным периодом, за который представлена декларация, указывается по строкам 290 – 310 (имейте в виду, что в декларации за налоговый период эти строки не заполняются).

Сумма платежей по строке 290 определяется как разница между суммами исчисленного налога на прибыль, отраженными по строке 180, за отчетный период и за предыдущий отчетный период.

По строкам 300 и 310 указываются суммы ежемесячных авансовых платежей в федеральный бюджет и в бюджет субъекта РФ, которые рассчитываются аналогично показателю по строке 290.

Строки 320 – 340 следует заполнять только в декларации за девять месяцев. В них указывается сумма ежемесячных авансовых платежей, подлежащих уплате в первом квартале следующего налогового периода.

Пример заполнения декларации за первый квартал и полугодие есть в Письме ФНС России от 14.03.2013 № ЕД-4-3/4320@.

Предлагаем рассмотреть порядок заполнения декларации по налогу на прибыль в течение всего налогового периода, в том числе случаи, когда сумма авансовых платежей приходилась как к доплате, так и к уменьшению.

В 2013 году организация получила прибыль: за I квартал – 795 000 руб.; за полугодие – 1 425 000 руб.; за девять месяцев – 2 820 000 руб.;

за год – 4 560 000 руб.

Ставка налога равна 20%, в том числе в федеральный бюджет – 2%, в бюджет субъекта РФ – 18%.

К уплате в бюджет по итогам отчетного (налогового) периода причиталось: за I квартал – 159 000 руб., за полугодие – 285 000 руб., за девять месяцев – 564 000 руб., за год – 912 000 руб.

В декларации по налогу на прибыль за девять месяцев 2012 года по строке 290 листа 02 была указана сумма ежемесячных авансовых платежей на IV квартал в размере 72 000 руб. Эти же данные отражены по строке 320.

Рассчитаем и отразим в таблице сумму ежемесячных авансовых платежей организации за 2013 год:

В декларации за I квартал по строке 290 листа 02 указывается сумма ежемесячных авансовых платежей, подлежащих уплате во II квартале. Сумма ежемесячных авансовых платежей будет равна сумме исчисленного налога по строке 180 листа 02 декларации за I квартал.

Строки 320 – 340 листа 02 заполняются в декларации за девять месяцев, в них указывается сумма ежемесячных авансовых платежей, подлежащих уплате в первом квартале следующего налогового периода. Сумма ежемесячных авансовых платежей на первый квартал принимается равной сумме ежемесячных авансовых платежей, подлежащих уплате в четвертом квартале.

Как следует из данных таблицы (в руб.), организация в 2013 году должна была произвести платежи в следующие сроки:

Таким образом, по сроку 29.07.2013 должно быть перечислено:

Если у налогоплательщика нет недоимки по другим налогам (сборам, пеням, штрафам), ему в подобной ситуации можно зачесть переплату в счет предстоящих авансовых платежей по налогу на прибыль. Для этого следует обратиться в налоговый орган по месту нахождения организации с соответствующим заявлением. В течение 10 дней со дня получения такого заявления инспекция принимает решение либо о зачете сумм излишне уплаченного налога, либо об отказе в осуществлении зачета (п. 4 ст. 78 НК РФ). Согласно п. 9 указанной статьи налоговики обязаны в письменной форме уведомить налогоплательщика о принятом решении. На это им отводится пять дней со дня принятия решения.

Обратите внимание

Превышение суммы авансовых платежей, уплаченных на дату окончания отчетного периода, над суммой авансового платежа, исчисленного по итогам данного отчетного периода, является излишне уплаченной суммой, которая может быть возвращена налогоплательщику в порядке, установленном ст. 78 НК РФ. Указанная норма не содержит запрета на возврат сумм излишне уплаченных авансовых платежей (п. 10 Информационного письма Президиума ВАС РФ от 22.12.2005 № 98).

…ежемесячно исходя из фактически полученной прибыли

Имейте в виду, что переход на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли – это право налогоплательщиков. Если они захотят им воспользоваться, то должны уведомить об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на данную систему авансовых платежей (абз. 8 п. 2 ст. 286 НК РФ).

Обратите внимание

Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи, исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и т. д. до окончания календарного года (п. 2 ст. 285 НК РФ).

Исчисление сумм авансовых платежей производится налогоплательщиками исходя из ставки налога и фактически полученной прибыли, рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца (абз. 7 п. 2 ст. 286 НК РФ).

Авансовый платеж производится не позднее 28-го числа месяца, следующего за месяцем, по итогам которого исчисляется налог (абз. 4 п. 1 ст. 287 НК РФ).

Сумма авансового платежа, который организация должна уплатить в бюджет за соответствующий отчетный период (АПк доплате), определяется как разность сумм авансового платежа, исчисленного по итогам отчетного периода (АПотчет.), и авансового платежа, начисленного по итогам предыдущего отчетного периода (АПпредыдущ.):

Вполне очевидно, что при наличии убытка за отчетный период сумма авансового платежа, подлежащего уплате в бюджет, равна нулю.

Исчисленные ежемесячные авансовые платежи по фактически полученной прибыли отражаются в налоговой декларации, которая представляется в сроки, установленные для уплаты авансовых платежей (п. 3 ст. 289 НК РФ). Таким образом, при данном способе внесения авансовых платежей налоговая отчетность подается ежемесячно: за январь – 28 февраля, за январь – февраль –

28 марта, за январь – март – 28 апреля и т. д. (разумеется, с учетом праздничных и выходных дней).

Декларация по итогам налогового периода (за календарный год) представляется в срок до 28 марта года, следующего за истекшим налоговым периодом (п. 4 ст. 289 НК РФ).

Организация приняла решение о переходе с 2013 года на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли. Об этом организация уведомила свою налоговую инспекцию в срок до 31 декабря 2012 года.

Ставка налога равна 20%, в том числе в федеральный бюджет – 2%, в бюджет субъекта РФ – 18%.

С января по апрель налоговая база составила:

Поскольку за отчетный период три месяца организация получила убыток, налоговая база признается равной нулю. Соответственно, исчисленный и подлежащий уплате в бюджет по сроку 29.04.2013 авансовый платеж также будет равен нулю.

Обращаем ваше внимание, что налогоплательщики, перешедшие на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли, в декларации по налогу на прибыль строки 290 – 310 листа 02 не заполняют (п. 5.11 Порядка заполнения декларации).

Остановимся подробнее на платежах, которые организация должна внести в бюджет в мае.

В связи с тем, что за отчетный период три месяца (январь – март) получен убыток, образовалась переплата авансовых платежей (280 000 руб.), которая подлежит зачету в счет предстоящих платежей по налогу на прибыль или иным налогам (погашения недоимки) либо возврату налогоплательщику в порядке, предусмотренном ст. 78 НК РФ.

Предположим, организация решила зачесть образовавшуюся переплату в счет уплаты следующих по сроку авансовых платежей. Вместе с налоговой декларацией за три месяца она может подать заявление о проведении зачета. Получив решение о зачете к следующему сроку уплаты авансовых платежей, налогоплательщик может скорректировать эти платежи. Тогда налоговые обязательства организации по сроку 30.05.2013 будут выглядеть следующим образом:

Налогоплательщик не может изменить систему уплаты авансовых платежей в течение налогового периода (абз. 8 п. 2 ст. 286 НК РФ).

Если организация захочет вернуться обратно на общий порядок внесения авансовых платежей, рассмотренный в предыдущем разделе, сделать это она сможет только со следующего года. При этом гл. 25 НК РФ не содержит положений, обязывающих уведомлять налоговый орган о подобном переходе до начала налогового периода.

Вместе с тем Минфин считает (Письмо от 12.04.2012 № 03-03-06/1/196), что для правильного учета налоговых обязательств налогоплательщику целесообразно направить в налоговую инспекцию составленное в произвольной форме сообщение о переходе с уплаты ежемесячных авансовых платежей исходя из фактической прибыли на уплату авансовых платежей в ином порядке. Кроме того, Минфин напомнил, что порядок исчисления авансовых платежей по налогу на прибыль должен быть отражен в учетной политике организации на очередной налоговый период.

В указанном письме финансовое ведомство разъяснило: для налогоплательщика, который уплачивал в одном налоговом периоде ежемесячные авансовые платежи, исходя из фактически полученной прибыли, и принял решение о переходе с 1 января следующего года на уплату ежемесячных авансовых платежей в общеустановленном порядке, сумма ежемесячного авансового платежа в I квартале нового года принимается равной 1/3 суммы авансовых платежей, подлежащих уплате в IV квартале предыдущего года.

Например, указанным налогоплательщиком в IV квартале были исчислены ежемесячные авансовые платежи исходя из фактически полученной прибыли по декларациям за отчетные периоды январь – сентябрь (по сроку 28 октября), январь – октябрь (по сроку 28 ноября) и январь – ноябрь (по сроку 28 декабря). По мнению Минфина, сумму этих авансовых платежей, подлежащую внесению в бюджет в I квартале следующего налогового периода, следует отразить в декларации по налогу на прибыль по итогам текущего налогового периода. К сожалению, авторы письма не указали, какие строки листа 02 декларации необходимо заполнить в подобной ситуации. Полагаем, что они имели в виду строки 320 – 340.

Между тем в последнем абзаце п. 5.11 Порядка заполнения декларации говорится, что налогоплательщики, уплачивающие авансовые платежи ежемесячно, исходя из фактически полученной прибыли, при переходе с начала следующего налогового периода на общий порядок уплаты налога согласно абз. 2 – 5 п. 2 ст. 286 НК РФ строки 320 – 340 листа 02 заполняют в декларации по налогу на прибыль за одиннадцать месяцев.

…только раз в квартал по итогам отчетного периода

Перечень налогоплательщиков, для которых установлен такой порядок уплаты авансовых платежей по налогу на прибыль в течение налогового периода, содержится в п. 3 ст. 286 НК РФ. Это:

По мнению Минфина, в соответствии с п. 3 ст. 286 НК РФ при определении предыдущих четырех кварталов необходимо учитывать последовательно идущие четыре квартала, предшествующие периоду, на который приходится срок представления соответствующей налоговой декларации (письма от 21.09.2012 № 03-03-06/1/493, от 24.12.2012 № 03-03-06/1/716).

Например, если доходы от реализации за предыдущие четыре квартала (II, III и IV кварталы 2013 года и I квартал 2014 года) превысили в среднем 10 млн руб. за каждый квартал, то налогоплательщик вносит ежемесячные авансовые платежи начиная со II квартала 2014 года, отраженные в декларации по налогу на прибыль организаций за I квартал 2014 года.

Согласно абз. 5 п. 1 ст. 287 НК РФ авансовые платежи по итогам отчетного периода засчитываются в счет уплаты налога по итогам следующего отчетного (налогового) периода.

Таким образом, сумма квартального авансового платежа, которую организация должна уплатить в бюджет по итогам соответствующего отчетного периода (КАП к доплате), рассчитывается как разница между суммами квартальных авансовых платежей, исчисленных по итогам текущего отчетного периода

(КАП отчетный) и предыдущего отчетного периода (КАП предыдущий):

Авансовые платежи по итогам отчетного периода вносятся не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ).

Таким образом, в течение года организации заполняют налоговые декларации раз в три месяца, исходя из фактически полученной прибыли, а уплату производят в сроки не позднее 28 апреля, 28 июля, 28 октября текущего налогового периода.

ООО «Стрела» за предыдущие четыре квартала получило доходы от реализации, величина которых не превысила в среднем 10 млн руб. за каждый квартал. В связи с этим организация уплачивает квартальные авансовые платежи. Ставка налога равна 20%, в том числе в федеральный бюджет – 2%, в бюджет субъекта РФ – 18%.

Предположим, что облагаемая база по налогу на прибыль в 2013 году составляла: