за что берется госпошлина

За что берется госпошлина

НК РФ Статья 333.19. Размеры государственной пошлины по делам, рассматриваемым Верховным Судом Российской Федерации, судами общей юрисдикции, мировыми судьями

(в ред. Федерального закона от 28.06.2014 N 198-ФЗ)

(см. текст в предыдущей редакции)

Перспективы и риски споров в суде общей юрисдикции. Ситуации, связанные со ст. 333.19 НК РФ

1. По делам, рассматриваемым Верховным Судом Российской Федерации в соответствии с гражданским процессуальным законодательством Российской Федерации и законодательством об административном судопроизводстве, судами общей юрисдикции, мировыми судьями, государственная пошлина уплачивается в следующих размерах:

(в ред. Федеральных законов от 28.06.2014 N 198-ФЗ, от 08.03.2015 N 23-ФЗ)

(см. текст в предыдущей редакции)

1) при подаче искового заявления имущественного характера, административного искового заявления имущественного характера, подлежащих оценке, при цене иска:

(в ред. Федерального закона от 05.04.2016 N 99-ФЗ)

(см. текст в предыдущей редакции)

(пп. 1 в ред. Федерального закона от 08.03.2015 N 23-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 05.04.2016 N 99-ФЗ)

(см. текст в предыдущей редакции)

3) при подаче искового заявления имущественного характера, не подлежащего оценке, а также искового заявления неимущественного характера:

(в ред. Федерального закона от 21.07.2014 N 221-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 21.07.2014 N 221-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 21.07.2014 N 221-ФЗ)

(см. текст в предыдущей редакции)

С 01.01.2022 в абз. 1 пп. 6 п. 1 ст. 333.19 вносятся изменения (ФЗ от 11.06.2021 N 199-ФЗ). См. будущую редакцию.

6) при подаче административного искового заявления об оспаривании (полностью или частично) нормативных правовых актов (нормативных актов) государственных органов, Центрального банка Российской Федерации, государственных внебюджетных фондов, органов местного самоуправления, государственных корпораций, должностных лиц, а также административного искового заявления об оспаривании ненормативных правовых актов Президента Российской Федерации, Совета Федерации Федерального Собрания Российской Федерации, Государственной Думы Федерального Собрания Российской Федерации, Правительства Российской Федерации, Правительственной комиссии по контролю за осуществлением иностранных инвестиций в Российской Федерации:

(пп. 6 в ред. Федерального закона от 08.03.2015 N 23-ФЗ)

(см. текст в предыдущей редакции)

6.1) при подаче административного искового заявления об оспаривании актов федеральных органов исполнительной власти, иных федеральных государственных органов, Центрального банка Российской Федерации, государственных внебюджетных фондов, содержащих разъяснения законодательства и обладающих нормативными свойствами:

(пп. 6.1 введен Федеральным законом от 15.02.2016 N 19-ФЗ)

7) при подаче административного искового заявления о признании ненормативного правового акта недействительным и о признании решений и действий (бездействия) государственных органов, органов местного самоуправления, иных органов, должностных лиц незаконными:

(пп. 7 в ред. Федерального закона от 08.03.2015 N 23-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 21.07.2014 N 221-ФЗ)

(см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 21.07.2014 N 221-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 21.07.2014 N 221-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 21.07.2014 N 221-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 21.07.2014 N 221-ФЗ)

(см. текст в предыдущей редакции)

15) при подаче административного искового заявления о присуждении компенсации за нарушение права на судопроизводство в разумный срок или права на исполнение судебного акта в разумный срок:

(пп. 15 в ред. Федерального закона от 08.03.2015 N 23-ФЗ)

(см. текст в предыдущей редакции)

(пп. 16 введен Федеральным законом от 27.12.2019 N 491-ФЗ)

(п. 1 в ред. Федерального закона от 27.12.2009 N 374-ФЗ)

(см. текст в предыдущей редакции)

2. Положения настоящей статьи применяются с учетом положений статьи 333.20 настоящего Кодекса.

Ст. 333.19 НК РФ ч.2. Размеры государственной пошлины по делам, рассматриваемым Верховным Судом Российской Федерации, судами общей юрисдикции, мировыми судьями

Что такое госпошлина и за что она платится?

Процедура взимания пошлины уходит своими корнями еще во времена Средневековья. Феодалы брали пошлину за проезд по дорогам, по мостам, за рассмотрение разбирательств в суде, за использование лесных угодий – в принципе, за все, что только можно было придумать.

В наше время госпошлина определяется как денежный сбор, который уплачивается в пользу государства соответствующими органами при обращении граждан или организаций в государственные или судебные инстанции за исполнение четко определенных функций в установленных Законодательством размерах.

К уплате госпошлины относятся гербовые сборы, различные регистрационные сборы, судебные пошлины – при подаче обращения (иска) в судебные инстанции.

При пересечении товарами границы взимается таможенная пошлина. Перечень таких товаров, на которые установлена таможенная пошлина, определяется уполномоченными на то государственными органами России.

Действия, за которые требуется уплата госпошлины

Ниже приведен неполный, но наиболее часто встречающийся перечень действий, за которые установлена госпошлина:

• Подача обращений в суды:

a) суды общей юрисдикции;

b) суды арбитражные;

c) Конституционный Суд и КС субъектов РФ.

• Все виды нотариальных действий;

• получение российского гражданства;

• выход из гражданства РФ;

• въезд – выезд из страны;

• государственная регистрация лекарств;

• государственная регистрация изделий медицины;

• государственная регистрация общественных движений, партий;

• государственная регистрация юрлиц;

• патентная регистрация изобретений, полезных моделей, товарных знаков и другой промышленной символики;

• госрегистрация транспортных средств;

• госрегистрация различных прав собственности;

• официальная регистрация программного обеспечения, а также разработанных и созданных микрочипов;

• за использование в названии компаний слов “Россия” и “Российская Федерация”;

• за вывоз за рубеж коллекций, связанных с минералогией и палеонтологией.

Оплата госпошлины

Во всех отделениях “Сбербанка России” можно оплатить госпошлину.

Реквизиты, необходимые для уплаты госпошлины

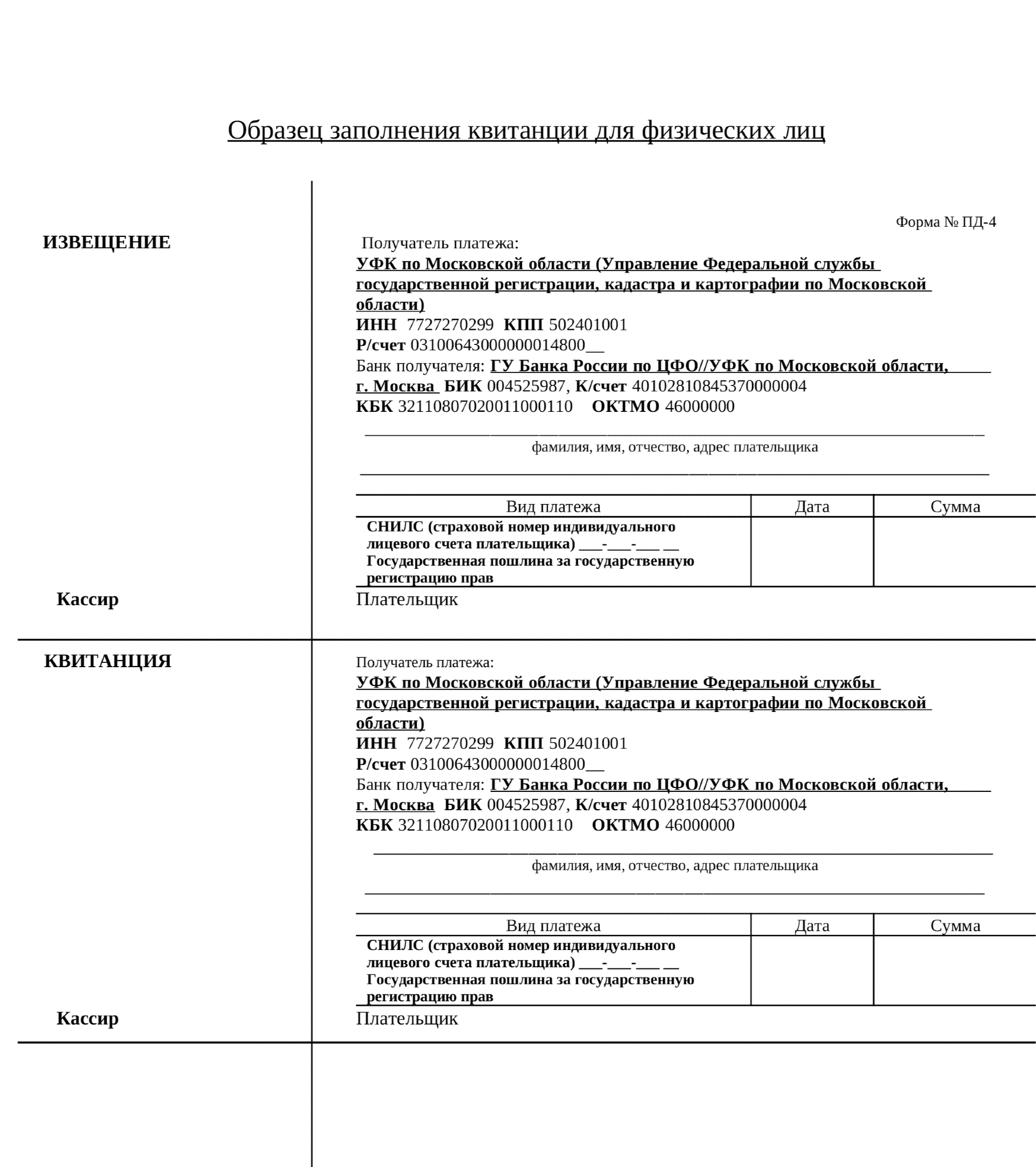

Для оплаты нужно заполнить квитанцию, в которой необходимо проставить Код Бюджетной Классификации – КБК того действия, за которое предусмотрена госпошлина.

В Бюджетном классификаторе (он должен быть в банке, или же код КБК и сумма госпошлины сообщаются по месту совершения действия) необходимо отыскать наименование совершаемого действия, а рядом с ним указан код КБК и величина госпошлины – их следует внести в квитанцию в нужные строки.

Необходимые реквизиты субъекта, который оказывает такую услугу, также сообщаются по месту совершения действия, и их нужно аккуратно перенести в квитанцию в строки, под которыми указано, какие реквизиты куда записывать.

Изменения в оплате госпошлины

С 1 января 2015 года изменилась величина госпошлины в сторону увеличения при подаче исков в суды общей юрисдикции.

Согласно Налоговому кодексу (ст. 339.19), за все дела, которые находятся в Верховном суде РФ, а также в судах общей юрисдикции, устанавливается прогрессивная шкала величины госпошлины, в зависимости от суммы искового заявления, а также от того, подлежит или не подлежит оценке имущество по иску.

В таких случаях сумма госпошлины колеблется от 300 рублей до 60 000 рублей для граждан, а для компаний – юридических лиц – от 6 000 рублей, но предел и для них установлен в 60 000 рублей.

Примеры размеров пошлины за определенные действия представлены ниже:

• Заявление об удержании алиментов – 150 руб. Если же в решении суда указывается, что алименты удерживаются не только на детей, но и на заявителя – тогда госпошлина увеличивается в два раза.

• Заявление на расторжение брака – 600 руб.

Установлены льготы по уплате госпошлины для отдельных категорий граждан и организаций. Полных их перечень можно найти в Налоговом кодексе в ст. 333.36.

Полный перечень величин госпошлины по всем возможным действиям можно также отыскать в Налоговом кодексе РФ.

Госпошлина за регистрацию права собственности: как и сколько платить

Чтобы зарегистрировать право собственности на объект недвижимости, нужно внести сведения о нем в Единый государственный реестр недвижимости (ЕГРН) и оплатить госпошлину. Сделать это можно до и после подачи заявления о регистрации права собственности.

Вместе с юристами разбираемся в нюансах оплаты госпошлины за регистрацию права собственности.

Порядок оплаты госпошлины

Пошлина — это законодательно установленный сбор, который уплачивается за юридически значимые действия госучрежений. Госпошлину за регистрацию права собственности должны платить и юридические, и физические лица. Речь идет о купле-продаже, ипотеке, дарении недвижимости. Как правило, пошлину оплачивает покупатель. Если покупателей несколько, они могут разделить расходы.

Госпошлину можно оплачивать до и после подачи заявления о регистрации права собственности. Если заявление подается в бумажной форме, то к заявлению на регистрацию перехода прав на недвижимость прикладывается квитанция об оплате пошлины. В этом случае плательщик несет всю ответственность за корректность реквизитов получателя платежа, отметила член Ассоциации юристов России (АЮР) Оржония Коба. «Но при неверном указании какой-то цифры в реквизитах получателя платеж просто не пройдет. В таком случае риск, что деньги уйдут не туда, минимален», — добавила она.

Если заявление о регистрации собственности и приложенные к нему документы поданы в электронной форме, оплачивать пошлину можно после их подачи, но до принятия их к рассмотрению органом регистрации прав, пояснили в пресс-службе Росреестра. В этом случае прилагать к заявлению квитанцию об оплате не нужно. Информация об оплате вносится в Государственную информационную систему о государственных и муниципальных платежах.

Если через пять дней после подачи заявления данные об уплате госпошлины будут отсутствовать в информационной системе, а документ об ее уплате не представлен заявителем, то орган регистрации прав обязан вернуть заявление и документы без рассмотрения, уточнили в Росреестре.

Размер госпошлины

Размеры госпошлины за регистрацию права собственности зависят от вида регистрационных действий, объекта недвижимости и от того, кто платит пошлину — физическое или юридическое лицо. Для последних ставки выше. При приобретении права в общей долевой собственности пошлину платит каждый владелец в зависимости от размера своей доли.

Государственная пошлина за регистрацию права собственности недвижимого имущества по договору купли-продажи, дарения, мены составляет:

Государственная регистрация ипотеки, включая внесение записи в Единый государственный реестр недвижимости:

Государственная регистрация договора участия в долевом строительстве:

Государственная регистрация доли в праве общей собственности на общее недвижимое имущество в многоквартирном доме — 200 руб.

Госрегистрация права собственности физлица на земельный участок для личного подсобного хозяйства, индивидуального гаражного или индивидуального жилищного строительства либо на недвижимое имущество на таком участке — 350 руб.

С полным списком размеров госпошлины при регистрации права собственности на объекты недвижимости можно ознакомиться на сайте Росреестра.

Способы оплаты госпошлины

Госпошлина за регистрацию права собственности уплачивается по месту совершения юридически значимого действия в наличной или безналичной форме. Сделать это можно в любом отделении банка или в МФЦ.

Внести оплату можно как через банкоматы и терминалы, так и в кассе этих учреждений. При оплате через терминал или банкомат потребуется выбрать соответствующую услугу в меню и поставщика услуги (Росреестр), ввести Ф. И. О. и паспортные данные плательщика, а также указанные в квитанции реквизиты.

Оплату можно внести онлайн в личных кабинетах интернет-банкинга. Например, в приложении Сбербанка для этого необходимо зайти в раздел «Платежи» — «Дом» — «Росреестр» и ввести реквизиты. Оплатить госпошлину можно и на портале госулуг. Для этого нужно:

Факт уплаты государственной пошлины плательщиком в наличной форме подтверждается квитанцией банка или МФЦ, в безналичной форме — платежным поручением с отметкой банка или соответствующего территориального органа.

Как проверить оплату

Проверить оплату госпошлины можно в онлайн-режиме через приложение своего банка, обратиться непосредственно в отделение банка или проверить данные в государственной информационной системе о государственных и муниципальных платежах. «Обычно информация об оплате попадает в систему платежей в течение одного дня. При наличии информации об уплате государственной пошлины, содержащейся в Государственной информационной системе о государственных и муниципальных платежах, дополнительное подтверждение уплаты не требуется», — пояснила юрист адвокатского бюро Asterisk Софья Волкова.

Реквизиты для оплаты

Платежные реквизиты для оплаты госпошлины разнятся в зависимости от региона, в котором располагается недвижимость. Реквизиты можно узнать при обращении в МФЦ. Также актуальные сведения размещены на сайте Росреестра. Чтобы узнать реквизиты для оплаты, необходимо:

Льготники

Есть льготные категории граждан, которые освобождены от уплаты госпошлины. Если регистрируется общая собственность нескольких лиц и среди них есть льготник, то пошлина льготника вычитается из общей суммы. Остаток делится на остальных заявителей по общим правилам и оплачивается. К льготникам относятся:

Переплата

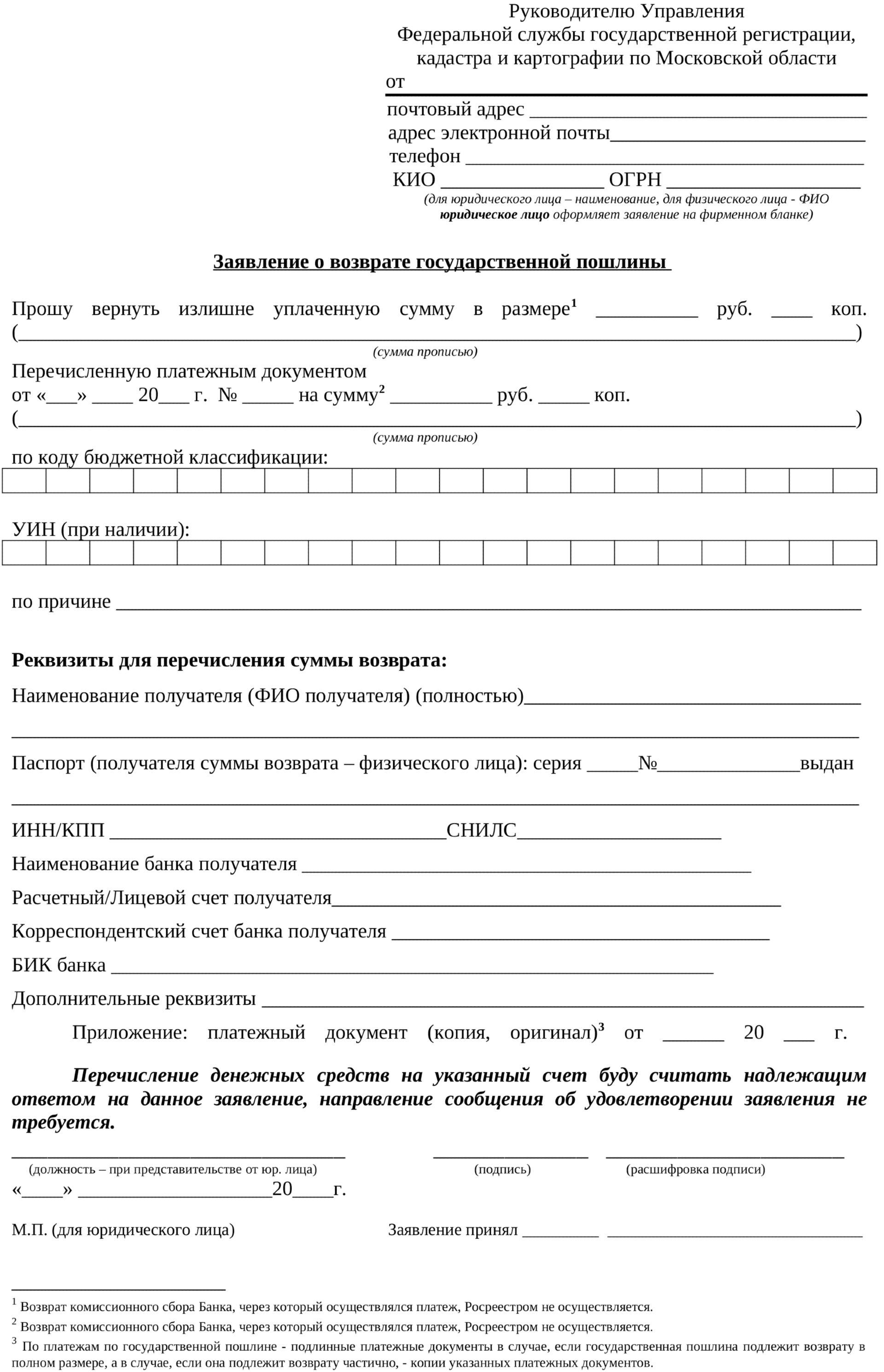

Если будет установлено, что заявитель переплатил пошлину, то лишняя сумма подлежит возврату. «На подачу заявления в ведомство у плательщика есть три года, а деньги возвращают в течение месяца. Нужно учитывать, что не вернут пошлину, уплаченную за госрегистрацию прав на недвижимое имущество, в случае отказа в госрегистрации», — пояснила юрист Asterisk Софья Волкова.

Основание для возврата излишне уплаченной пошлины — заявление плательщика или его представителя по доверенности. К заявлению о возврате нужно приложить подлинные платежные документы, если пошлина подлежит возврату в полном размере. Если она подлежит возврату частично — копии платежных документов.

Нововведения

В 2021 году вступили в силу изменения, которые касаются оплаты госпошлины. Новые положения отменили уплату пошлины за регистрацию права собственности на недвижимость, права на которую возникли до дня вступления в силу Федерального закона от 21.07.1997 № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним», — «ранее возникшее право».

«С нового года можно зарегистрировать «ранее возникшее право» (например, на основании договора приватизации, свидетельства о праве собственности на землю, договора купли-продажи, удостоверенного нотариусом и иных документов, оформленных до 31.01.1998, а на территории Новосибирской области до 01.01.1999) бесплатно», — пояснила Софья Волкова.

Изменения также касаются установления госпошлины в размере 1 тыс. руб. за регистрацию перехода права собственности на объект недвижимости в связи с реорганизацией юрлица в форме преобразования.

Государственная пошлина – это сбор, который взимается с юридических и физических лиц, в случае их обращения в государственные органы с целью получения юридических действий и решений. При обращении в соответствующие органы, такие как суды общей юрисдикции, арбитражный, конституционный суд, физическое или юридическое лицо обязаны заплатить пошлину еще до своего обращения.

Суды и пошлина

Если решение суда будет вынесено в пользу ответчика, то государственная пошлина не возмещается истцу. Если же истец выигрывает дело, то государственная пошлина возвращается ему ответчиком по решению суда (с учетом того, что истец попросит суд об этом).

По делам, рассматриваемым в судах общей юрисдикции, мировыми судьями, государственная пошлина уплачивается в следующих размерах:

1) при подаче искового заявления имущественного характера, подлежащего оценке, при цене иска:

3) при подаче искового заявления имущественного характера, не подлежащего оценке, а также искового заявления неимущественного характера:

6) при подаче заявления об оспаривании (полностью или частично) нормативных правовых актов органов государственной власти, органов местного самоуправления или должностных лиц:

10) не применяется с 1 января 2013 г.;

15) при подаче заявления о присуждении компенсации за нарушение права на судопроизводство в разумный срок или права на исполнение судебного акта в разумный срок:

Общая юрисдикция

От уплаты государственной пошлины по делам, рассматриваемым в судах общей юрисдикции, а также мировыми судьями, освобождаются:

Отсрочка пошлины

При обращении в суд уплата государственной пошлины может быть отсрочена, рассрочена или ее размер может быть уменьшен. Основанием для этого может быть имущественное положение плательщика государственной пошлины.

Для получения отсрочки, рассрочки либо освобождения от уплаты одновременно с иском (жалобой) необходимо подать соответствующее заявление с приложением документов об имущественном положении.

Помимо судов, государственная пошлина уплачивается за совершение нотариальных действий; за государственную регистрацию актов гражданского состояния; за совершение действий, связанных с приобретением гражданства или выходом из него; за регистрацию сделок с недвижимостью и перехода прав на недвижимость; за регистрацию юридических лиц и внесении изменений в государственный реестр юридических лиц.

Что такое государственная пошлина?

Под государственной пошлиной понимается денежный сбор, который обязаны уплатить лица, обращающиеся в государственные органы за той или иной услугой.

Он может быть оплачен только в денежной форме. На практике в подавляющем большинстве случаев госпошлина вносится безналичным способом путем перечисления денег по определенным реквизитам.

Пошлина оплачивается до обращения за какой-либо услугой, и в подтверждение ее уплаты гражданин вместе с документами подает квитанцию.

В большинстве случаев в законе не указан точный размер суммы, а лишь говорится о том, какой процент и от чего она составляет.

Как рассчитать размер государственной пошлины при обращении в суд?

У данных способов имеются недостатки. Так, к недостаткам первого способа можно отнести вероятность ошибки в расчетах. При втором методе вы рискуете сделать ошибку при выборе категории дела, для которого сбор рассчитывается. Кроме того, необходимо понимать, что калькулятор применяется только при обращении в суд. Для остальных случаев он не подходит.

При подаче иска в суд лучше всего пользоваться калькулятором пошлины, так как это позволит избежать ошибок.

При обращении в арбитражный суд

В подавляющем большинстве случаев иски в арбитражный суд носят имущественный характер и направлены на взыскание денег с нарушителя договора.

По такого рода заявлениям определение размера пошлины не представляет трудности.

Достаточно лишь рассчитать, какую сумму составит процент от цены иска.

Кроме того, на сайте любого арбитражного суда в сети интернет есть калькулятор пошлины, который позволяет очень точно определить ее размер.

К примеру, если физлицо подает иск с требованиями имущественного характера, цена которого составляет 1 млн. руб, величина сбора составит 23 тыс. руб.

При подаче иска в суд общей юрисдикции

Для начала необходимо понять, к какой категории относится иск. Это обусловлено тем, что суды общей юрисдикции рассматривают большое количество самых разнообразных дел.

Для исков о взыскании денежных суммы пошлина рассчитывается как процент от цены заявления. Для неимущественных исков, например, о расторжении брака она, как правило, установлена в твердой денежной сумме.

Кроме того, для так называемых административных исковых требований об оспаривании действий органов власти РФ сбор тоже устанавливается в твердой денежной сумме.

В некоторых случаях при подаче заявления гражданин освобождается от уплаты госпошлины. К таковым относятся иски о защите прав потребителей, о взыскании задолженности по заработной плате и об усыновлении ребенка.

При подаче документов в суд общей юрисдикции необходимо четко понимать, к какой категории дел относится ваш иск, так как это напрямую влияет на размер пошлины.

Определяем размер пошлины при обращении в мировой суд

Расчет размера при обращении в мировой суд аналогичен описанному выше. Никаких особенностей в этом плане законодательство не содержит.

Как определить размер государственной пошлины при обращении в районный суд?

Методика определения пошлины в районный суд ничем не отличается от вышеописанной. Вы также можете воспользоваться калькулятором (как правило, они есть на порталах судей того или иного региона) или подсчитать размер сбора самостоятельно.

Отсрочка при уплате госпошлины

В ряде случаев, например, когда у истца из-за его материального положения нет возможности уплатить государственную пошлину сразу, он может подать заявление о рассрочке или отсрочке ее уплаты.

Рассрочка представляет собой разделение суммы сбора на несколько частей, а отсрочка предоставляет возможность выплатить деньги позже.

Законодательство РФ не содержит четких критериев, когда изменяется порядок уплаты этой суммы, и целиком и полностью возлагает данный вопрос на усмотрение суда.

Возврат государственной пошлины

Основания для возврата сбора установлены в ст. 333.40 НК РФ и к ним, в частности, относятся:

В ряде случаев госпошлина не может быть возвращена заявителю. Это расторжение брака, внесение исправления в актовую запись и т.д.

К последствиям неверного расчета данного сбора относится увеличение сроков рассмотрения дела. То есть если гражданин не полностью уплатил пошлину, суд оставляет иск без рассмотрения.

Резюме

Сам по себе расчет государственной пошлины несложен. Основной трудностью является правильно определить, к какой категории гражданских дел относится тот или иной иск. Квалифицированный юрист, проанализировав все обстоятельства дела, сможет правильно выбрать данную категорию.

Поэтому при подаче иска мы рекомендуем проконсультироваться с профессиональным юристом. Наши специалисты, имея большой опыт участия в различных судебных процессах, помогут вам избежать всех вышеописанных проблем.

| Людмила Разумова Редактор Практикующий юрист с 2006 года |

Комментарии

в каких случаях лицо, участвующее в деле, освобождается от уплаты государственной пошлины:

а) АО обратилось в арбитражный суд с заявлением о признании недействительным постановления ФСС о взыскании страховых взносов от несчастных случаев на производстве и пени за счет имущества АО;

б) государственное учреждение «Театр музыкальной комедии» обратилось в арбитражный суд с заявлением о признании недействительными акта Контрольно-ревизионного управления Министерства финансов РФ и предписания управления Федерального казначейства Министерства финансов РФ на бесспорное списание сумм нецелевого использования средств федерального бюджета;

в) прокурор области обратился в арбитражный суд с заявлением о признании недействительным распоряжения главы города «О сдаче автобусных маршрутов в аренду»;

г) ИМНС РФ обжаловала решение арбитражного суда по иску АО о возврате из бюджета суммы излишне уплаченного НДС в кассационном порядке;

д) ФГУП, должник по исполнительным документам, обратилось в арбитражный суд с заявлением о признании незаконными действий судебного пристава-исполнителя по взысканию исполнительского сбора;

е) управление Центрального банка РФ по республике обратилось в арбитражный суд с заявлением о взыскании штрафа на нарушение валютного законодательства.

От уплаты государственной пошлины по делам, арбитражными судами, освобождаются (статья 333.37 НК РФ)

1) прокуроры и иные органы, обращающиеся в арбитражные суды в случаях, предусмотренных законом, в защиту государственных и (или) общественных интересов;

1.1) государственные органы, органы местного самоуправления, выступающие по делам, рассматриваемым арбитражными судами, в качестве истцов или ответчиков;

2) истцы по искам, связанным с нарушением прав и законных интересов ребенка;

3) авторы результата интеллектуальной деятельности — по искам о предоставлении им права использования результата интеллектуальной деятельности, исключительное право на который принадлежит другому лицу (принудительная лицензия).

а) АО обратилось в арбитражный суд с заявлением о признании недействительным постановления ФСС о взыскании страховых взносов от несчастных случаев на производстве и пени за счет имущества АО;

б) государственное учреждение «Театр музыкальной комедии» обратилось в арбитражный суд с заявлением о признании недействительными акта Контрольно-ревизионного управления Министерства финансов РФ и предписания управления Федерального казначейства Министерства финансов РФ на бесспорное списание сумм нецелевого использования средств федерального бюджета;

в) прокурор области обратился в арбитражный суд с заявлением о признании недействительным распоряжения главы города «О сдаче автобусных маршрутов в аренду»;

г) ИМНС РФ обжаловала решение арбитражного суда по иску АО о возврате из бюджета суммы излишне уплаченного НДС в кассационном порядке; — д) ФГУП, должник по исполнительным документам, обратилось в арбитражный суд с заявлением о признании незаконными действий судебного пристава-исполнителя по взысканию исполнительского сбора;

е) управление Центрального банка РФ по республике обратилось в арбитражный суд с заявлением о взыскании штрафа на нарушение валютного законодательства.

при этом «в» — ст.333.37 п.1 пп.1; «г»- ст.333.37 п.1 пп.1.1;«е»-ст.333.35 п.1 пп.5.

При подачи заявления в суд об обращении взыскания на заложенное имущество в рамках уже возбужденного дела о банкротстве (в отношении должника введена процедура наблюдения) должен ли кредитор оплачивать государственную пошлину?

Готов предложить вам услуги по представлению ваших интересов в суде. Сам арбитражный управляющий.

В решении апелляционного суда сказано: » Взыскать с. Ф.И.О. в доход бюджета муниципального образования города Казани государственную пошлину в размере 300 рублей.» Я уплатила 150 руб (половина от суммы пошлины по иску по гражданскому делу), о чем имеется квитанция (я ее прилагала) в деле.(на сайте суда в калькуляторе гос. пошлины рассчитывается сумма 150 руб.) Возникает 2 вопроса. 1. Как я могу доказать, что пошлина уплачена и уплачена верно? 2. Могу ли данный факт использовать в кассационной жалобе как факт нарушения судом норм материального права?

Неправильное исчисление госпошлины, если оно имело место на самом деле, не влияет на разрешение предмета спора. Основание для отмены решения нижестоящего суда по такому основанию как неправильное применение норм материального права касается их применения при разрешении существа спора, т.е. это те нормы, на основании которых суд принимал решение не в Вашу пользу. Вы можете указать на неправильное исчисление госпошлины, если это на самом деле так, решение в этой части может быть изменено на правильную сумму