как рассчитать процент за день пользования кредитом

Как посчитать ежемесячный платеж по кредиту

В экселе, на сайте и самостоятельно

Обязательный платеж по кредиту — это сумма, которую заемщик должен вносить по договору, чтобы погашать кредит и не попадать в просрочку. Обычно платеж нужно вносить в определенный день месяца или раз в 30 дней — зависит от условий договора.

В этой статье мы говорим именно о потребительском кредите, когда выдается фиксированная сумма или товар по фиксированной стоимости. По кредитке методы расчета другие: договор там чаще бессрочный, кредитный лимит может меняться, а должник может погашать долг в беспроцентный период, не платя проценты.

Если заемщик вносит меньше установленного платежа, он попадает в просрочку. Банк может начислять за это штрафы и пени. Если заемщик платит больше, можно досрочно гасить долг и экономить. Например, можно купить вещь в рассрочку и досрочно погасить весь долг. Важно, что для полного или частичного досрочного погашения по потребительским кредитам нужно заранее уведомить об этом кредитора.

Следите за руками

Из чего состоит ежемесячный платеж

Ежемесячный платеж состоит из платежа по основному долгу и начисленным процентам. Соотношение основного долга и процентов в платеже может быть разным. Поговорим об этом ниже.

Если заемщик допускает просрочку, к платежу могут добавиться штрафы и начисления за пропуск оплаты.

Какими бывают ежемесячные платежи

Есть два способа расчета ежемесячного платежа по кредиту — аннуитетный и дифференцированный.

При аннуитетном платеже задолженность погашается равными платежами на протяжении всего срока кредита. В первую очередь уплачиваются проценты: каждый месяц они считаются от оставшегося долга по кредиту. Оставшаяся после уплаты процентов часть фиксированного платежа направляется на погашение основного долга. Соответственно, в следующем месяце остаток долга становится чуть-чуть меньше, на него начисляется меньше процентов, а на погашение основного платежа идет чуть большая часть фиксированного платежа.

При этом чем дольше срок кредитования, тем меньше будет обязательный платеж, но тем больше в итоге переплата. При длительном сроке кредитования первое время большая часть из поступающего платежа будет идти именно на погашение процентов, а основной долг будет уменьшаться медленно.

При этом именно банк решает, каким будет вид расчета платежа. Объясняют это правом заемщика досрочно погашать кредит. То есть если, например, банк предлагает только аннуитетный способ расчета платежа, а заемщик хотел дифференцированный, он может просто каждый месяц вносить большую сумму и досрочно погашать кредит. Главное — не забывать заранее уведомлять банк о досрочном погашении в установленном договором порядке.

Как рассчитать проценты по кредиту

Часто люди при выборе кредита руководствуются только размером процентной ставки: чем она меньше, тем выгоднее, — но не учитывают другие важные факторы. В частности, сам порядок начисления процентов в составе платежа. Зная, по какому принципу ежемесячно рассчитываются ссудные проценты по кредиту, вам будет проще подобрать кредит. Понимание схем начисления платежа, умение оперировать формулами позволит правильно выбрать банк и спланировать свой личный и семейный бюджет.

Способы начисления процентов

Банки применяют 2 основных способа начисления процентов по кредиту: аннуитетный и дифференцированный. Конечная разница между ними для заемщика — в сумме, которую нужно будет выплачивать каждый месяц.

Дифференцированный график

Тело выданного кредита, то есть размер займа, равномерно делится на весь срок, а проценты ежемесячно начисляются на остаточный объем денег. Логично, что самые большие выплаты будут сразу после получения кредита, но каждый месяц они будут уменьшаться. этой особенности ежемесячного платежа по кредиту суммы в графике отражаются неравными значениями.

Аннуитетный график

При аннуитетном способе расчета основной долг по платежу разбивается на неравные части: самая малая сумма приходится на начало срока, наибольшая — на конец. Процентная ставка также начисляется на остаток тела кредита. Значит, доля ссуды (суммы займа) в ежемесячном платеже будет увеличиваться, а доля процентов, соответственно, снижаться. При этом сам размер аннуитетного взноса остается неизменным.

Ежемесячный платеж и долю процентов можно вычислить самостоятельно или с помощью кредитного калькулятора

Как рассчитать проценты по займам с аннуитетным графиком

Подсчет процентов по такому кредиту ведется в 2 этапа.

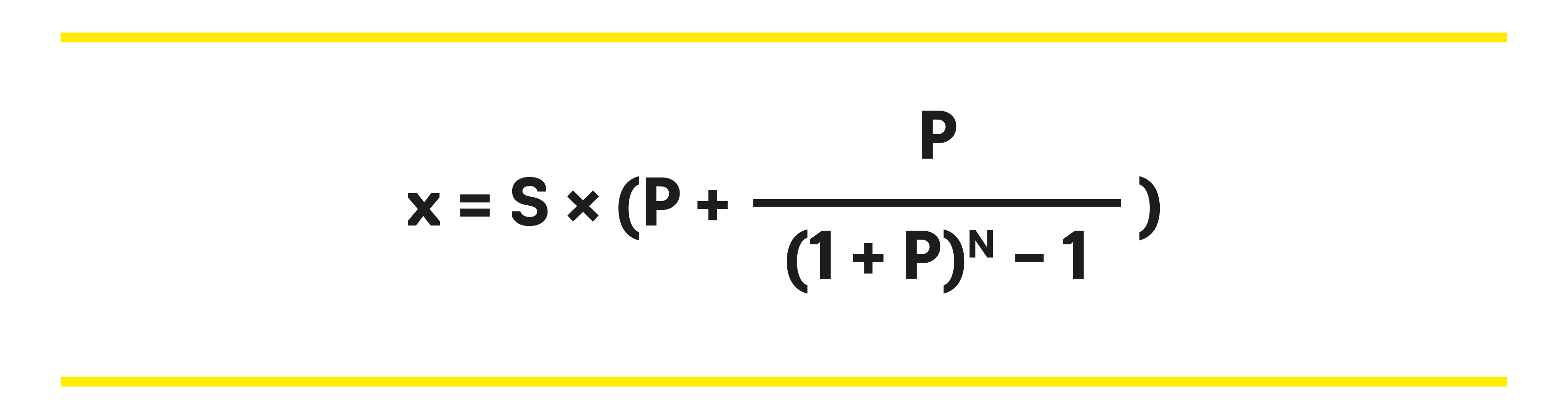

1. Определяется размер ежемесячного платежа (x) по следующей формуле:

Здесь S — сумма займа, P — 1/100 доля процентной ставки (в месяц), N — срок кредитования (в месяцах).

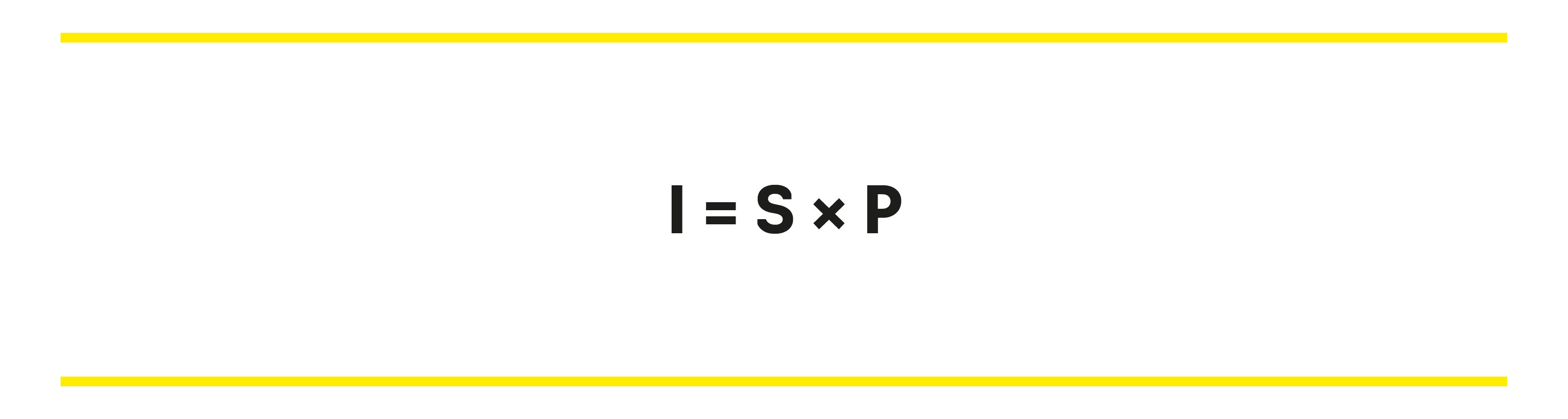

2. Вычисляется доля процентов (I) в ежемесячном взносе по формуле:

Здесь S — остаточный объем средств, P — упомянутая ранее процентная ставка.

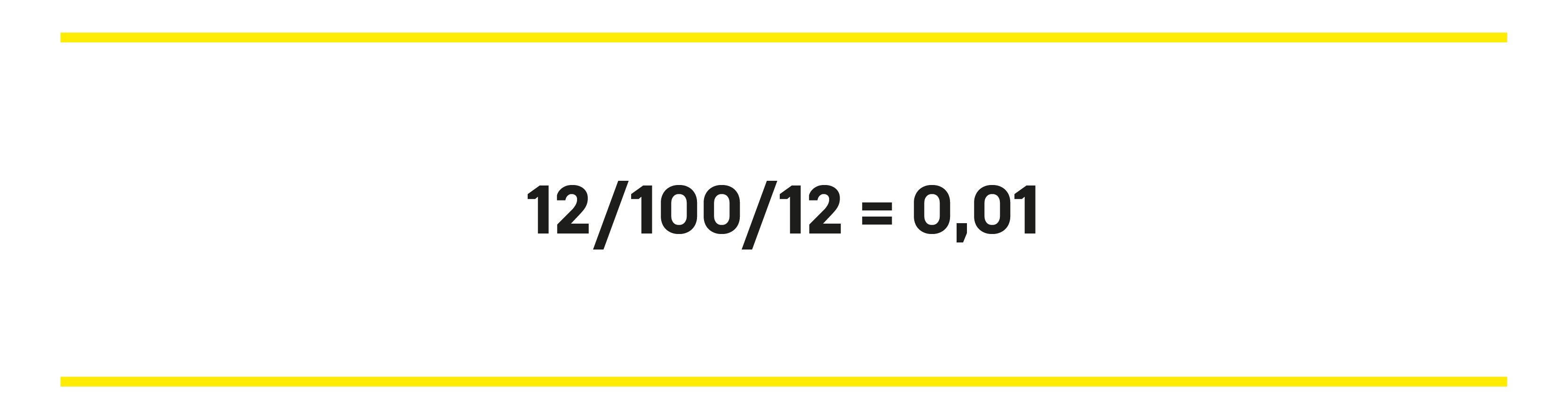

Разберем на примере. Вы планируете взять 200 000 руб. под 12% годовых сроком на 24 месяца. Чтобы вычислить значение P, разделите размер ставки на 100 и затем на 12:

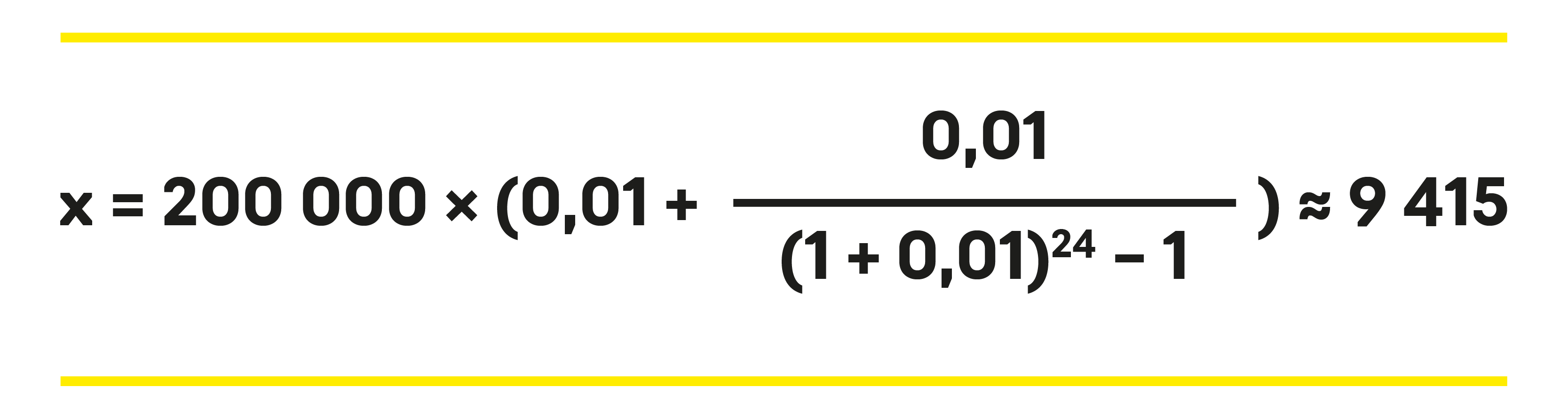

Далее нужно рассчитать размер аннуитетного ежемесячного платежа (по формуле 1). Он получился равным примерно 9 415 руб.

Затем нужно рассчитать ежемесячные процентные и долговые части в составе платежей по аналогии с таблицей:

Как рассчитать проценты по кредиту дифференцированным графиком

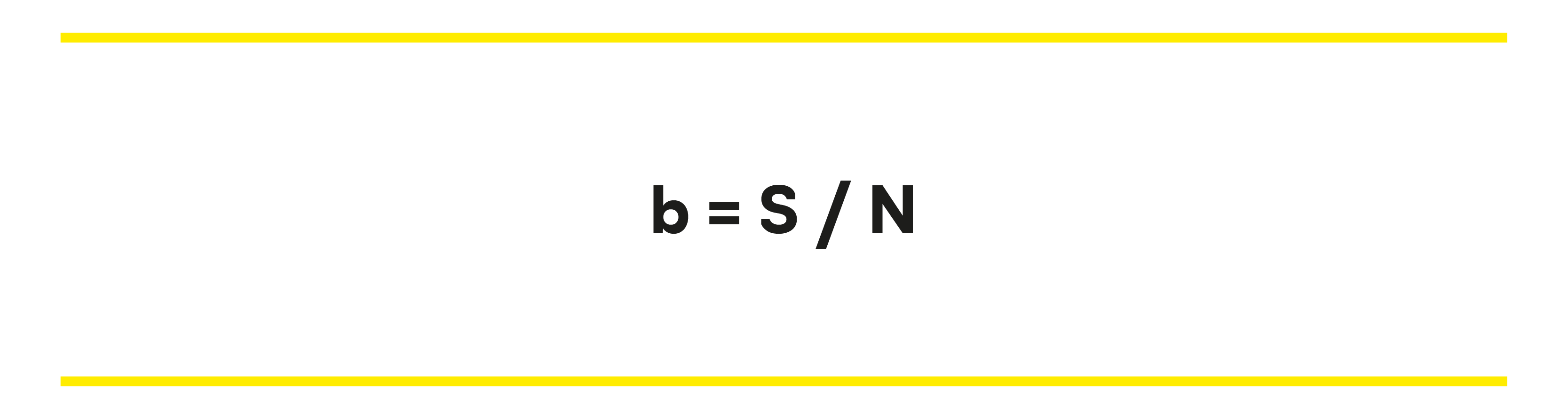

При дифференцированном методе тело кредита делится на равные части — так вычисляется долговая часть ежемесячного платежа (b). Используется следующая формула:

Здесь S — размер займа, N — количество месяцев.

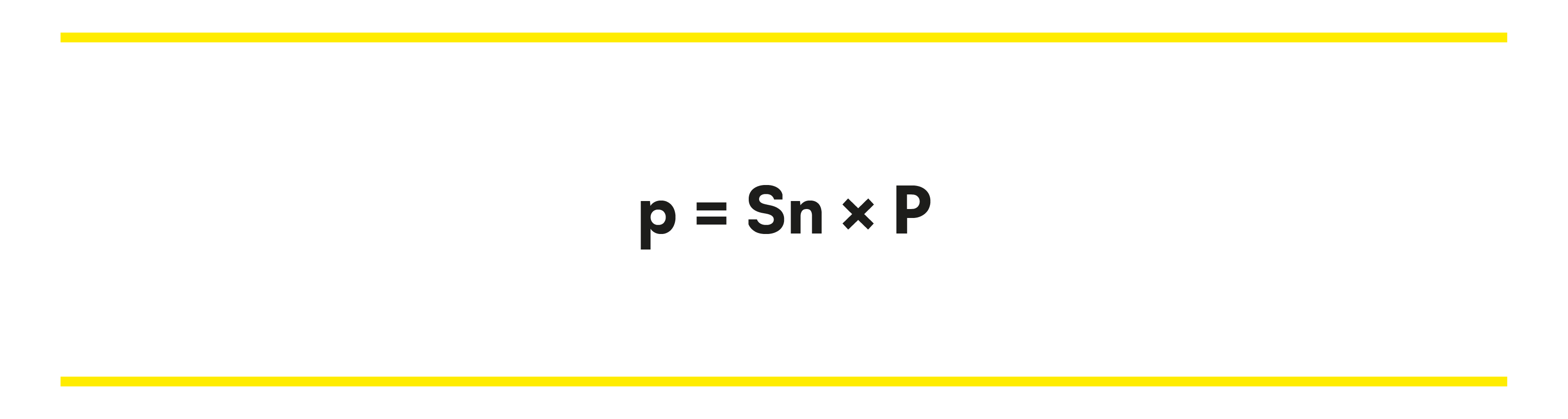

Затем нужно самим определить проценты (p), для чего используется следующая формула расчета:

Здесь Sn — остаток тела кредита, P — процентная ставка, известная по предыдущим формулам.

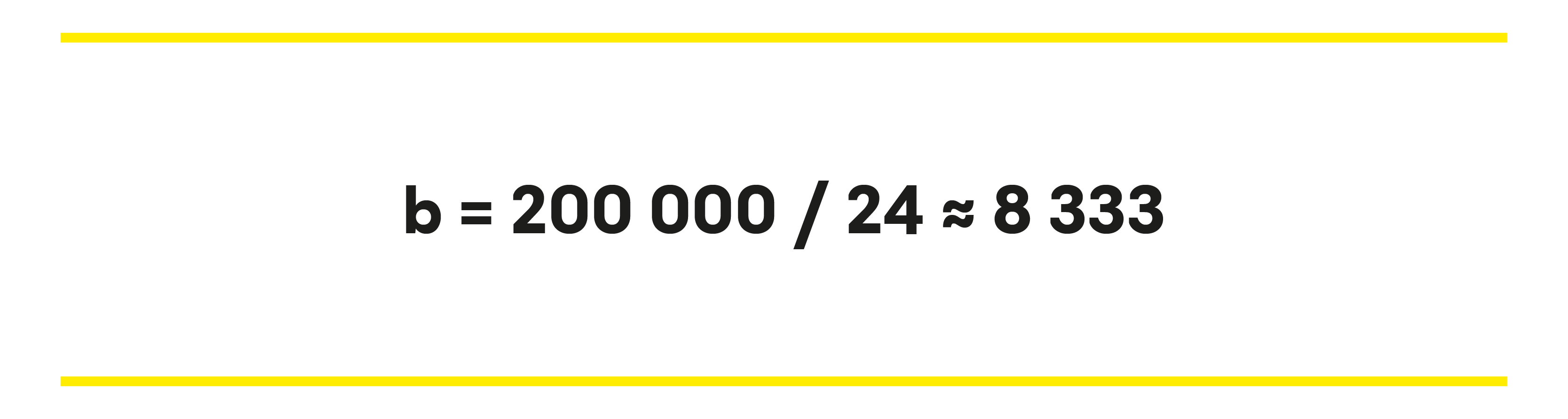

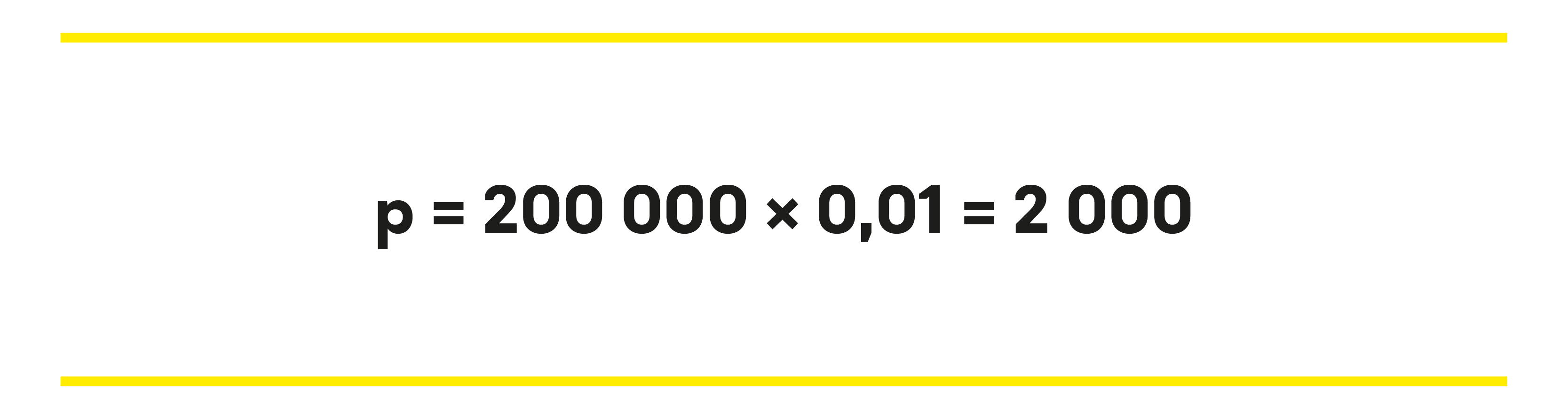

Если подставить в уравнения условия займа, получим долговую часть, равную 8 333 руб., и вознаграждение банку (проценты) в размере 2 000 руб. — все это включено в сумму первого ежемесячного платежа 10 333 руб. (8 333 + 2 000).

Итоги в табличной форме:

Использование кредитного калькулятора

Заемщики, которые не хотят разбираться в формулах и тратить время на вычисление платежа, могут воспользоваться кредитным калькулятором на банковских сайтах и финансовых порталах. Чтобы вычислить сумму платежа, достаточно указать необходимую сумму и срок: система подберет предложение из базы данных банка.

Обратите внимание, кредитный калькулятор транслирует базовые условия. Ставки, срок, сумма, которую в итоге одобрит банк зависят от анализа благонадежности клиента. Это стандартная процедура, которая используется при выдаче кредитов всеми финансовыми учреждениями и включает проверку платежеспособности, финансовой стабильности и добросовестности потенциального заемщика.

Что влияет на проценты

На переплату влияет много факторов: дата выдачи займа, досрочное погашение, фактическое время пользования. Так как заранее предсказать день выдачи банком денег невозможно, то и окончательная переплата по кредиту будет разниться с рассчитанной самостоятельно. Общие моменты:

Учесть все тонкости и выбрать условия кредита без посещения банка поможет кредитный калькулятор Райффайзенбанка. С этим инструментом легче оценить свои финансовые возможности в случаях, когда срочно понадобились деньги на ремонт, образование, крупные покупки. А без залогов и поручителей позволит вам реализовать любые планы.

Формула расчета кредита

Для каждого, кто решил оформить кредит самым важным вопросом всегда будет: «размер предстоящей переплаты». Так, посчитать приблизительную сумму переплаты можно практически на любой официальной странице банка с помощью кредитного калькулятора. Еще вы можете сразу обратиться в банк, и попросить кредитного менеджера рассчитать вам размер желаемого кредита с учетом процентов, но это очень затратная процедура по времени, тем более что сравнить захочется несколько кредитных продуктов разных банков. Чтобы не обходить каждый банк, существуют простые формулы расчета кредитов, которые мы предлагаем вам к рассмотрению.

Состав суммы кредита

Сумма кредита — это совокупная величина расходов заемщика, которые он понесет после получения займа. В состав кредитной суммы входят:

Это могут быть далеко не все затраты кредитующегося, сюда также можно отнести затраты на услуги оценщика или комиссия за уплату ежемесячного платежа через кассу банка.

Что влияет на размер ставки по кредиту?

Банки, рекламируя свои услуги, чаще всего указывают минимальную ставку процента. Однако не стоит сразу бежать оформлять кредит, если по телевизору замелькала фраза: «кредит от 8%». Ведь самое важно здесь «ОТ». На величину ставки влияет множество факторов:

Полная стоимость кредита — это и есть та самая величина, отражающая все затраты заемщика, которые он понесет в процессе уплаты основного долга по кредиту. Раньше эту информацию банк старался умалчивать, дабы клиент не передумал оформлять кредит. Однако, согласно закону от 2014 года, банк обязуется указывать эту сумму на первой странице кредитного договора и на обязательном графике платежей. Причем размер этой записи должен быть максимально большим, дабы избежать дальнейших недоразумений.

Рассчитать этот показатель можно по простой формуле:

Страховые платежи

Страховые платежи представляют собой добровольные выплаты, направленные на уменьшение рисков в случае наступления страхового случая. К ним относят: страхование жизни, здоровья, имущества. Конечно, при оформлении ипотеки, избежать страхования имущества не удастся. А вот оформить отказ от страховки здоровья вполне возможно.

Скрытые платежи

К скрытым платежам чаще всего относят дополнительные затраты заемщика, о которых он не был уведомлен сразу, или просто не обратил на них внимание, так как чаще всего в договоре они указываются мелким шрифтом. Заботясь о благополучии граждан, государство обязало банки показывать все дополнительные затраты заемщику до момента оформления кредита. В случае выявления таковых после подписания договора, клиент может обратиться с заявлением в суд и взыскать с банка потраченные деньги.

Расчет процентов

Для начисления процентной ставки банки используют два метода: аннуитетный и дифференцированный. Основное отличие каждого из методов в скорости выплаты процентов по кредиту.

Дифференцированные платежи предполагают уплату ежемесячного платежа в разной сумме на протяжении всего срока действия кредитного договора, при котором в первую очередь выплачиваются проценты банку, а ближе к концу кредитного соглашения погашается основная сумма задолженности. Стоит отметить, что проценты насчитываются каждый раз на остаток кредитного долга. Для расчета такого способа оплаты кредита используют формулу:

Сумма платежа = остаток по займу*% по кредиту*количество дней/100/365

Формула расчета кредита аннуитетными платежами

Аннуитетные платежи отличаются тем, что клиент выплачивает задолженность равными долями. На сегодняшний день — это самый распространенный вид начисления процентов. Для расчета суммы ежемесячного платежа можно использовать простую формулу:

Размер ежемесячного платежа = СЗ*(П+(П/(1+П)*СК-1)), где

П — ставка процента за один месяц;

СК — срок кредитования.

Формула расчета процентов по кредиту

Для того чтобы рассчитать проценты по кредиту нужно воспользоваться простой формулой:

Процент по кредиту = Остаток задолженности*(ставка %/12).

Следовательно, мы получим размер ежемесячной переплаты по кредиту.

Формула расчета ежемесячного платежа по кредиту

Для того чтобы узнать сумму необходимую для внесения в качестве ежемесячного платежа, без учета процентов, нужно от ранее рассчитанной суммы ежемесячного платежа вычесть проценты:

Как правильно выбрать оптимальный кредит?

Для того чтобы выбрать идеальный вариант кредитования, следует осуществить просчет каждого из возможных вариантов платежей. Только на основании детального анализа можно понять какой из видов начисления процентов наиболее выгодный. Также следует учитывать все скрытые комиссии, страховки и другие обязательны платежи.

Важным моментом при выборе кредита и способа начисления процентов является наличие возможности досрочного погашения займа. Например, в случае дифференцированного кредитования вы в первую очередь выплачиваете проценты, поэтому спешить с погашением долга нет смысла, вы все равно ничего не выгадаете.

Как рассчитать кредит в Excel?

Самый надежный и достоверный способ расчета суммы будущих процентов и размера общей переплаты по кредиту при каждом из видов начисления процентной ставки, является использование программного обеспечения excel. Благодаря множеству формул, все что вам необходимо — задать условия для проведения расчетов, а дальше система выполнит все действия сама.

Для того чтобы максимально разобраться со всеми формулами, предлагаем ознакомиться с подробным видео о расчете кредитов в «Эксель».

По сути, для того чтобы рассчитать нужные показатели, будет достаточно потратить не более 15 минут собственного времени. Соответственно, сделав предварительные подсчеты, вы сразу сможете для себя определить максимально удачные условия кредитования.

Как рассчитать проценты по займу

Формулы для расчета

Есть не так много формул для расчета процентов по договору займа. Условно можно выделить 2 основных:

Простые проценты

На практике расчет простых процентов по займу — тех, что чаще всего применимы МФО, осуществляется по формуле, имеющей нижеследующую структуру:

ДОЛГ = ЗАЕМ * (СТАВКА /100)) / ГОД * ПЕРИОД + ЗАЕМ, где:

В случае со сложными процентами формула совсем иная.

Сложные проценты

Здесь применяется нижеследующая формула (условимся, что по банковскому кредиту — в процентах годовых):

ДОЛГ = ЗАЕМ * (1 + (СТАВКА / 100) ) ^ ГОДЫ, где:

Это самая простая формула. На практике может выглядеть гораздо сложнее — например, если учитывается то, сколько раз в течение года осуществляется пересчет ставки в соответствии с кредитным договором.

Расчет при рефинансировании

Рефинансирование — замена текущего кредита новым. Предполагается — что на более выгодных условиях. Чтобы понять, что рефинансирование выгодно, необходимо подсчитать — используя ту или иную формулу, какой будет общий долг по новому кредиту в сравнении с общим долгом по старому.

Бывает, что рефинансирование — не выгодное по процентам, и осуществляется только лишь для того, чтобы за счет нового — более объемного кредита, закрыть старый, и на разницу выплачивать первое время долг. Это очень убыточная схема — но многие вынуждены ее практиковать.

Не исключено, что деньги по новому кредиту будут частично направлены на погашение текущего, а частично — на выплаты по обоим кредитам. Это также финансово невыгодная схема, но краткосрочно она может помочь заемщику не уйти в просрочку.

Таким образом, порядок расчетов при рефинансировании зависит от целей его осуществления — они могут быть очень разными и общие закономерности здесь выделить трудно.

Теперь же рассмотрим, как посчитать простые и сложные проценты по займу — с использованием приведенных выше формул, на практике.

Пример 1

Пусть Иванов взял в МФО заем в размере 10 000 рублей на 20 дней по ставке 1,5% в день в 2019 году.

Для начала подсчитаем показатель СТАВКА: 1,5% умножаем на 365, получается 547,5% годовых. Далее подставляем имеющиеся данные в формулу:

ДОЛГ = (10 000 * (547,5/100)) / 365 * 20 + 10 000 = 13 000 рублей.

Как мы уже отметили выше, теоретически формула простых процентов применима и в отношении обычных кредитов — по ставке в процентах годовых. Рассмотрим нижеследующий пример.

Пример 2

Предположим, что Петров взял кредит в 100 000 рублей на месяц — 30 дней, в 2019 году. Ставка — 10% годовых. Подставляем показатели в формулу:

ДОЛГ = (100 000 * (10 / 100)) / 365 * 30 + 10 000 = 10 821,92 рубля.

Примечательно, что если в кредитном договоре — неважно, составляется он с МФО или с банком, не указана ставка, то используется ключевая ставка ЦБ РФ, действующая за период пользования денежными средствами.

Теперь — ознакомимся с примером начисления процентов по банковскому займу по сложной формуле.

Пример 3

Условимся, что Сидоров оформил кредит в банке на сумму 1 000 000 рублей под 10% годовых сроком на 5 лет. Подставляем значения в формулу:

ДОЛГ = 1 000 000 * (1+ (10/100)) ^ 5 = 1 610 510 рублей.

Используя эту формулу, можно примерно вычислить, сколько денежных средств уйдет на погашение ипотеки или длительного потребительского займа.

Кредитный калькулятор онлайн

Найдено 5 кредитов банков по вашим параметрам

Лучшие предложения по кредитам для вас!

Банки предлагают все новые кредитные программы, которые можно оформить под низкую ставку, по упрощенной схеме и с минимумом документов. Задача клиента — оценить выгодность предложений банков. Для этого портал Bankiros.ru предлагает воспользоваться калькулятором кредитов.

Возможности онлайн калькулятора кредита

Наш онлайн-калькулятор потребительского кредита — это удобный сервис, в котором пользователь может производить расчеты сам, без обращения в банк. Конкретно калькулятор позволяет:

Таким образом, еще на подготовительном этапе клиент просчитает финансовую нагрузку в калькуляторе. Это поможет сравнить несколько кредитных программ и выбрать ту, что сулит меньше рисков. Также калькулятор экономит время: теперь не нужно обращаться в каждый банк по отдельности, чтобы запросить примерный график платежей.

Относительно каких параметров происходит расчет?

На что опирается банковский клиент, когда выбирает ссуду? На условия кредитования. Их уже учитывает онлайн-калькулятор Bankiros.ru, в который нужно ввести всю совокупность параметров — сумму кредита, ставку, срок, схему платежей и др. Подробнее:

Большой плюс калькулятора стоит в том, что он учитывает все параметры, в то время как заемщики упрощают расчеты. Например, единственным ориентиром при выборе кредита считается ставка, отсюда — рекламные лозунги банков о «самых низких процентах». На деле же, перекрывать формально выгодную ставку могут дополнительные платежи, поэтому онлайн-калькулятор так необходим: с ним пользователи точно определяют размер переплаты, в обход банковским уловкам.

Аннуитетный платеж по кредиту

Кроме комиссий есть еще одно условие кредита, которое часто ускользает от внимания заемщиков, — это порядок платежей. Калькулятор Bankiros.ru производит расчет аннуитетных платежей по кредиту наравне с дифференцированными (указать это можно, кликнув на соответствующую кнопку). В чем же особенность аннуитета и почему именно этим способом банки рассчитывают ссуды чаще всего?

Аннуитет предполагает, что банк начисляет равные платежи в течение всего срока кредитования. При этом в первой половине срока задолженность по кредиту практически не гасится, поскольку деньги заемщика идут преимущественно на проценты. Платежи небольшие, но за счёт этого увеличивается сумма начисляемых процентов, а следовательно — растет выгода банка.

Дифференцированный платеж по кредиту

При дифференцированном платеже задолженность по кредиту погашается равномерно, начиная с первых выплат, а проценты начисляются по фактическому остатку. Поэтому каждый последующий платеж будет меньше предыдущего, что снижает стоимость кредита. В случае досрочного погашения при таком виде платежей заемщик может существенно сэкономить на выплачиваемых процентах.

С точки зрения переплаты дифференцированный кредит выгоднее аннуитета. Однако у него есть минус: в первые месяцы погашения платежи будут большими, что может оказаться неподъемным для клиента. Аннуитет же предполагает фиксированную, относительно небольшую плату. Еще один довод в пользу аннуитета — такой кредит проще найти. Большинство банков предпочитает аннуитетную схему, под нее же разрабатывается больше новых программ.

Как рассчитать кредит калькулятором онлайн?

Убедиться, кредит с каким платежом выгоднее, можно на Bankiros.ru. Наш калькулятор кредитов имеет простой и понятный интерфейс, а все расчеты производит в несколько кликов. Ниже приводим детальную инструкцию:

Больше действий совершать не нужно: калькулятор рассчитает кредит автоматически, как только пользователь введет все условия.

Результат расчета кредита онлайн-калькулятором

Результаты расчетов появятся на экране моментально. Они включают несколько пунктов:

Для наглядности эти данные калькулятор представит не только текстом и цифрами, но и в виде круговой диаграммы. А по ссылке «Показать подходящие кредиты» Bankiros.ru отобразит список кредитных программ, которые отвечают указанным в калькуляторе условиям.

Расчет ежемесячного платежа по кредиту калькулятором

Проиллюстрируем работу калькулятора на примере. Предположим, что в октябре 2019 года пользователь планирует занять у банка 250 000 рублей под ставку 11,50%. Срок выплат — два года. Какие расчеты по потребительскому кредиту произведет калькулятор?

Теперь обратимся к графику выплат. Калькулятор подробно показывает структуру ежемесячного платежа — ту часть, которая идет погашение «тела» кредита, и начисленный процент.