как в отчете 6 ндфл отразить зарплату за декабрь выплаченную в декабре

Инструкция: как показать зарплату за декабрь 2020 года в 6-НДФЛ

Нужно ли включать в 6-НДФЛ зарплату за декабрь, выплаченную в январе, — да, обязательно. Минфин и ФНС в своих разъяснениях отвечают утвердительно.

Скачать образец заполнения 6-НДФЛ за 1 квартал 2021 года с выплаченной зарплатой за декабрь в январе

Когда работодатель выплачивает декабрьскую зарплату

Данные о выплаченном работникам доходе и об удержанном с него налоге раскрываются работодателем в отчете по форме 6-НДФЛ. Бланк состоит из титульного листа и двух разделов. Расчет предоставляется в контролирующий орган ежеквартально. С первого квартала 2021 г. бланк и правила заполнения регулируются приказом ФНС № ЕД-7-11/753@ от 15.10.2020.

Организации практикуют несколько вариантов выплаты заработной платы за последний месяц:

В зависимости от дня перевода денежных средств и срока уплаты налога разделы 1 и 2 в форме будут заполнены по-разному. Вне зависимости от срока фактической выплаты зарплаты датой начисления дохода является 31.12.2020. Дата удержания исчисленного налога — день выплаты денежных средств, срок перечисления — следующий рабочий день.

Эксперты КонсультантПлюс разобрали, как правильно заполнять 6-НДФЛ по новым правилам, которые начнут действовать с 2021 года. Используйте эти инструкции бесплатно.

Как заполнить отчет, если деньги выплачены в декабре

В случае перечисления зарплаты авансом выплата отражается в обоих разделах формы за 2020 г. Допустим, работодатель выплатил доход 30.12.2020 в сумме 800 000 рублей. Отчисления в размере 104 000 рублей перечислены в инспекцию в тот же день. Отчет 6-НДФЛ, если зарплата в декабре выплачена раньше 31 числа, выглядит так:

Если плата за последний месяц переведена сотрудникам 31.12, то эта выплата попадет в отчет за 2020 г. и за первый квартал 2021 г. Так происходит в результате того, что срок уплаты налоговых отчислений переносится на 11.01.2021. Вот образец, как заполнить 6-НДФЛ, если заработную плату выдали 31 декабря 2020 года за текущий период:

Раздел 2 расчета остается незаполненным, так как срок перечисления налога на доходы приходится на первый квартал 2021 г., и показатели за последний календарный месяц будут отражены в отчете за этот период следующим образом:

Как заполнить расчет, если деньги перечислены в первом квартале

При выплате декабрьской зарплаты в январе суммы дохода и обязательных платежей попадут в расчет за 2020 г. и за 1 квартал 2021 г. Предположим, что руководство приняло решение провести оплату труда 11.01.2021 в сумме 800 000 рублей. Отчисления в размере 104 000 рублей перечислены в инспекцию в тот же день. Срок перечисления по законодательству — 12.01.2021. В отчете за четвертый квартал заполнены только строки 020 и 040 первого раздела.

Показатели перечисленного дохода попадают в расчет за первый квартал 2021 г. и заполнить его необходимо в новой форме.

Резюмируем, как заполнить 6-НДФЛ и 2-НДФЛ, если налог за декабрь перечислен в январе 2021 г.:

Может случиться так, что расчет с персоналом осуществляется продукцией или иным «товарным» способом. Исчисление и отражение отчислений в отчете, если доход декабря в натуральной форме удержан в январе, аналогичны денежным расчетам с сотрудниками.

Зарплата за декабрь: когда платить и как отразить в 6-НДФЛ и 2-НДФЛ

Заработная плата выплачивается не реже чем каждые полмесяца, а также не позднее 15 календарных дней со дня окончания периода, за который она начислена. Конкретные дни выплаты заработной платы необходимо установить Правилами внутреннего трудового распорядка, коллективным договором (при его наличии в организации) или трудовым договором (ч. 6 ст. 136 ТК РФ).

Сроки выплаты зарплаты могут быть установлены в любом из указанных документов (см. письмо Минтруда России от 23.09.2016 № 14-1/ООГ-8532).

Работодатель обязан выплачивать заработную плату в сроки, установленные внутренними (локальными) документами (абз. 7 ч. 2 ст. 22 ТК РФ), в противном случае ему грозит ответственность по ст. 5.27 КоАП РФ. Если заработная плата выдана сотрудникам раньше или позже установленной даты, нарушается норма о выплате каждые полмесяца, что также ведет к ответственности по ст. 5.27 КоАП РФ.

Если работодатель хочет изменить сроки выплаты заработной платы, он должен внести изменения в документы, которые эти сроки устанавливают. Этого можно не делать только в одном случае: если день выплаты зарплаты совпадает с выходным или нерабочим праздничным днем (ч. 8 ст. 136 ТК РФ).

Нерабочими праздничными днями в январе 2019 года являются 1–8 января (ст. 112 ТК РФ). Переносить выплату зарплаты необходимо, если срок выплаты установлен с 1 по 8 число месяца. Если организация установила срок выплаты зарплаты 10-го числа, то формальных оснований его переносить у работодателя нет. Таким образом, зарплата за декабрь 2018 года должна быть выплачена 10 января 2019 года.

Если работодатель выплатит ее 29 декабря или ранее, то следующую часть заработной платы, которая будет выплачена 25 января, сотрудники получат позже, чем через полмесяца. В этой ситуации рекомендуем произвести дополнительную выплату в промежутке между этими датами. Это поможет избежать претензий со стороны контролирующих органов, если выплата будет рассчитана с учетом отработанного в январе времени.

В дальнейшем рекомендуем в Правилах внутреннего трудового распорядка закрепить, что заработная плата за декабрь выплачивается в последний рабочий день месяца (или в предпоследний рабочий день месяца), и установить дополнительную выплату за январь (например, 14 января) с учетом фактически отработанного времени.

Декабрьская зарплата в 6-НДФЛ

Датой получения дохода в виде заработной платы признается последний день месяца (п. 2 ст. 223 НК РФ). Налоговый агент удерживает налог в день фактической выплаты дохода и перечисляет его не позднее следующего рабочего дня (п. 4, 6 ст. 226 НК РФ).

Порядок заполнения расчета 6-НДФЛ утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. В соответствии с этим документом 6-НДФЛ заполняется следующим образом:

Несмотря на то, что последний день месяца выходной, он остается датой получения дохода и указывается по строке 100 (письмо ФНС России от 16.05.2016 № БС-3-11/2169@).

В то же время если срок уплаты налога выпадает на выходной день, то с учетом п. 7 ст. 6.1 НК РФ он переносится на следующий рабочий день, эта же дата и подлежит отражению в расчете 6-НДФЛ по строке 120 (письмо ФНС России от 16.05.2016 № БС-4-11/8568@).

Таким образом, при выплате заработной платы за декабрь 2018 года 29 декабря 6-НДФЛ заполняется следующим образом (письма ФНС России от 24.03.2016 № БС-4-11/5106@, от 24.10.2016 № БС-4-11/20126@, от 02.11.2016 № БС-4-11/20829@).

В разделе 1 расчета 6-НДФЛ за 2018 год эта выплата подлежит указанию по строкам 020, 040 и 070.

В разделе 2 расчета 6-НДФЛ за I квартал 2019 года данная выплата отражается:

Если заработная плата за декабрь 2018 года выплачена 28 декабря, то перечислить этот НДФЛ в бюджет необходимо 29 декабря 2018 г. Следовательно, эту выплату нужно будет отразить в 6-НДФЛ за 2018 год следующим образом:

В справке 2-НДФЛ зарплату за декабрь следует отразить за 2018 год. Это необходимо сделать как в случае, если выплата происходит в декабре, так и в случае, если заработную плату за декабрь работодатель перечисляет в январе следующего года (см. письма ФНС России от 03.02.2012 № ЕД-4-3/1692@, № ЕД-4-3/1698@, от 12.01.2012 № ЕД-4-3/74).

Выплата зарплаты за декабрь 2020 года. Когда выплачивать? Как отразить в 6-НДФЛ?

Когда выплачивать зарплату за декабрь 2020

Для организаций, которые в качестве дня выплаты зарплаты установили дату в период с 1 по 10 число следующего месяца, возникает сложность с выплатой зарплаты за декабрь 2020 года. Период с 1 по 10 января нерабочий по общероссийскому производственному календарю, поэтому возникает вопрос: когда выплачивать зарплату за декабрь 2020 года?

Кроме того, необходимо учитывать, что в ряде регионов по распоряжению местных властей 31 декабря 2020 года объявлен выходным днем для госслужащих и дана рекомендация коммерческим работникам также сделать этот день выходным.

Для организаций, в которых 31.12.2020 г. объявлен выходным, оптимальным сроком выплаты зарплаты является 30 декабря 2020 г. В организациях, где 31.12.2020 г. не стали делать выходным, логично выплатить зарплату именно 31 декабря 2020 года.

Если в организации срок выплаты установлен датой после 10 января, то выплачивать зарплату за декабрь в декабре не следует.

Если произвести выплату позже 10-го января (для организаций, где срок выплаты установлен с 1 по 10), то будут нарушены:

Выплата зарплаты в 1С ЗУП 3

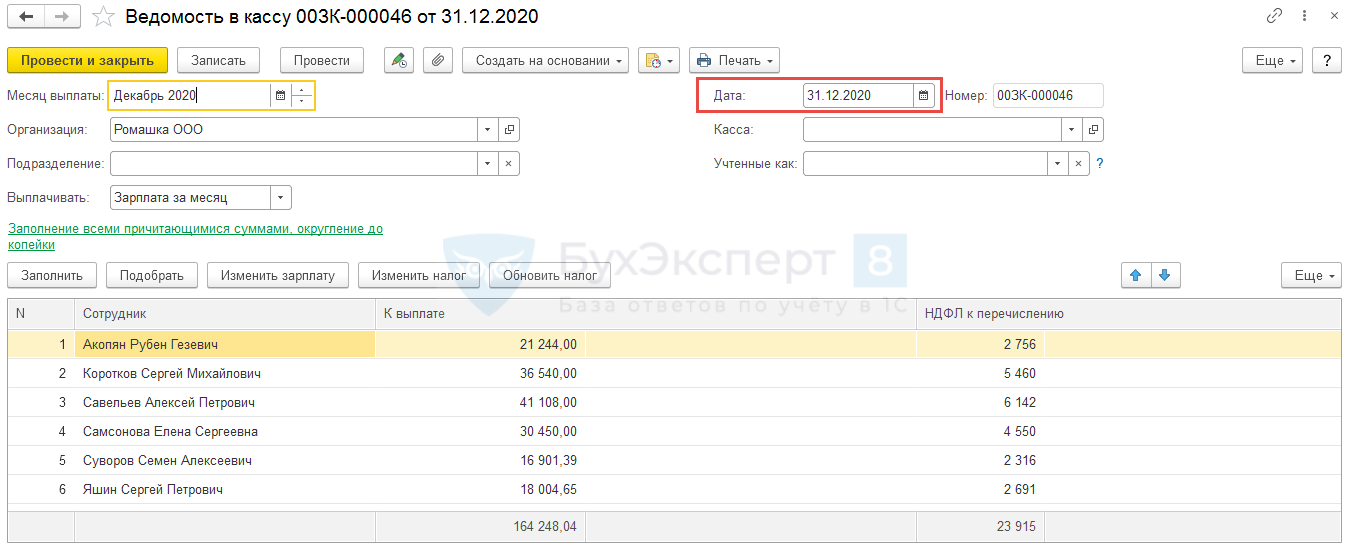

Если принято решение выплатить зарплату за декабрь 31.12.2020 г., то в 1С ЗУП 3 необходимо указать именно эту дату для документа Ведомость…

Получите понятные самоучители 2021 по 1С бесплатно:

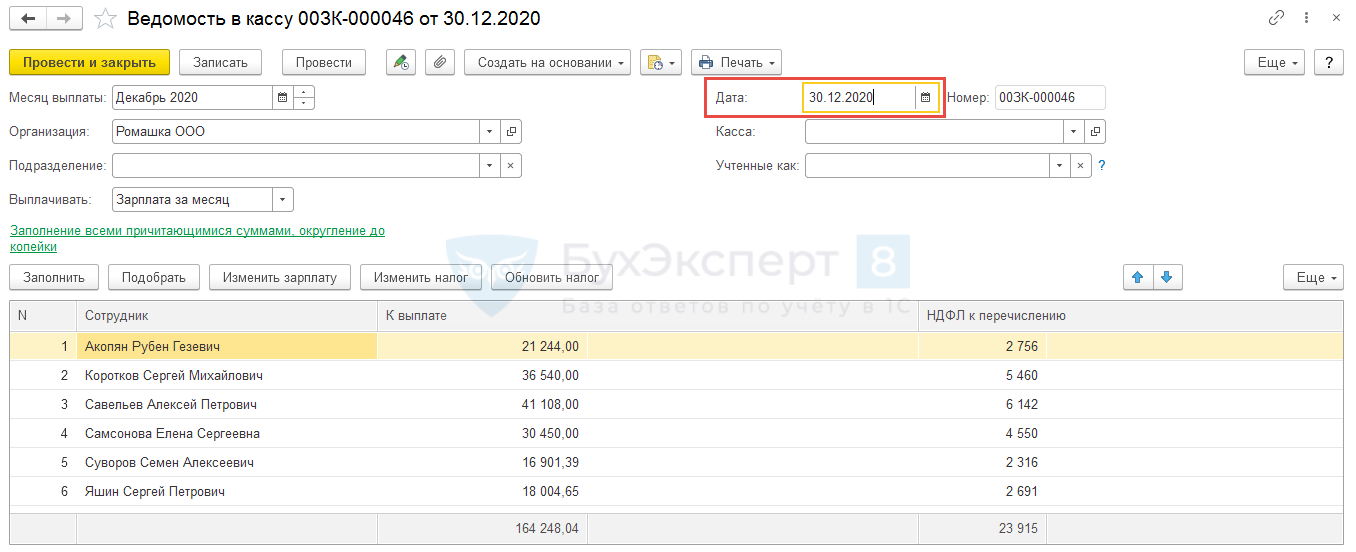

Если же 31.12.2020 г. в организации объявлен выходным и выплата производится 30.12.2020 г., то в Ведомости… устанавливается дата 30.12.2020 г.

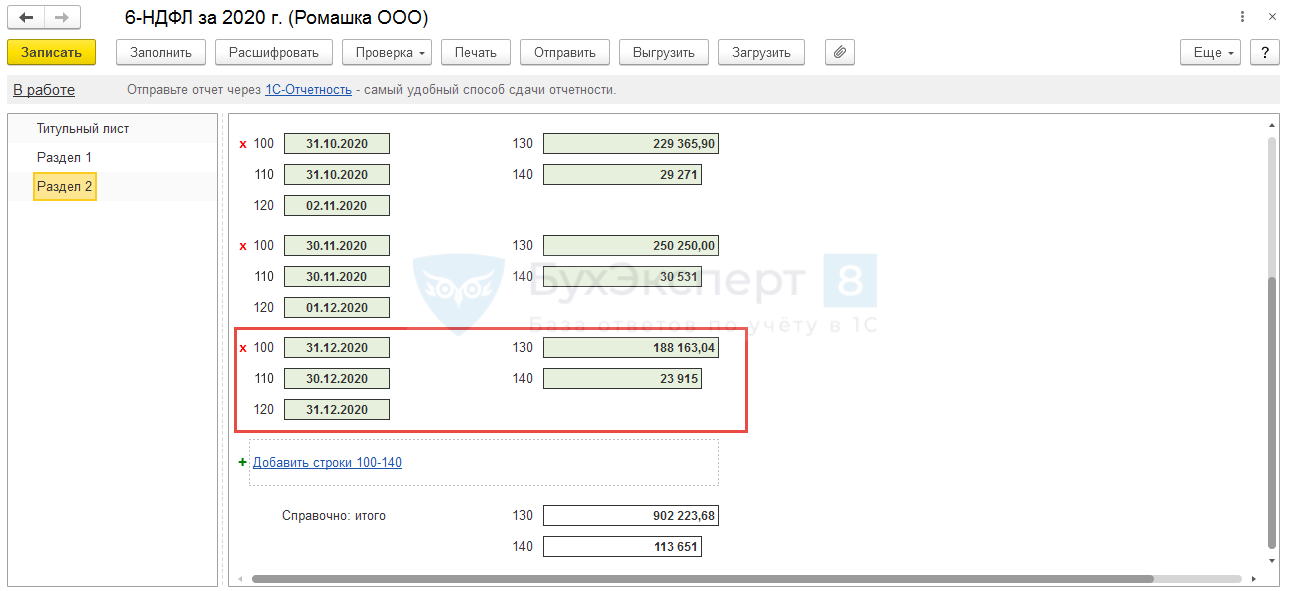

Отражение в 6-НДФЛ

Раздел 2 отчета за 2020 г. и Раздел 1 отчета за 1 кв. 2021 г.

Для тех, кто выплатил 31.12.2020 г.

Для тех, кто выплатил 30.12.2020 г.

Раздел 1 отчета 6-НДФЛ за 2020 год

Сведения о декабрьской зарплате ( 020 строка ), вычетах ( 030 строка ), НДФЛ исчисленном ( 040 строка ) и удержанном с выплаченного дохода ( 070 строка ), попадут в Раздел 1 отчета 6-НДФЛ за 2020 год и в случае выплаты 30-го, и в случае выплаты 31-го декабря. Это обусловлено тем, что строки 020 — 050 заполняются по дате получения дохода, которая в данном случае равна 31.12.2020 г. а строка 070 заполняется по дате удержания – в данном случае это 30 или 31 декабря 2020 г.

Перечисление НДФЛ в бюджет

Если зарплата выплачена 31.12.2020 г., то перечислить НДФЛ с нее необходимо не позднее следующего рабочего дня. С учетом выходных и праздников это 11.01.2020 г.

Если же зарплата выплачена 30.12.2020 г., то ЗУП 3 следующим рабочим днем будет считать 31.12.2020 г., поскольку в Производственном календаре ( Настройка – Производственные календари ) он не отмечен, как выходной. Однако, оставлять уплату НДФЛ на 31.12.2020 г. может быть опасно, поскольку неизвестно, как будут работать банки в этот день. Наиболее безопасный вариант перечислить НДФЛ в бюджет сразу при выплате зарплаты 30.12.2020 г.

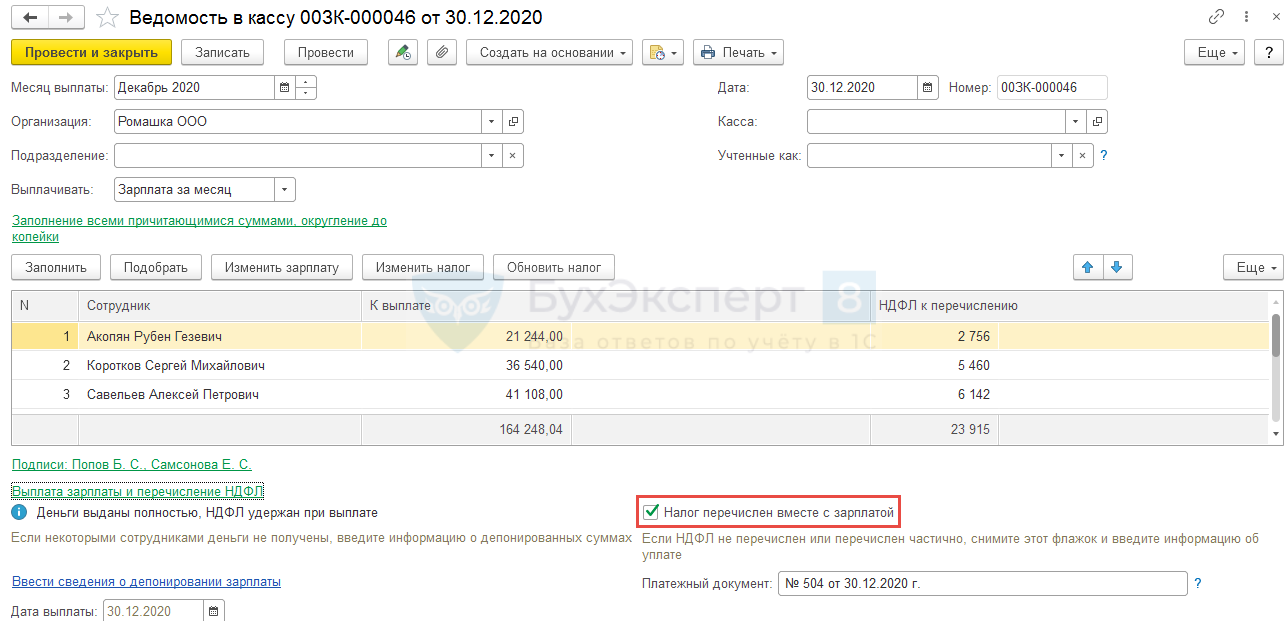

Если перечисление НДФЛ в бюджет выполняется в день выплаты зарплаты 30-го или 31-го декабря, то в документе Ведомость… следует оставить установленный по умолчанию флажок Налог перечислен вместе с зарплатой и НДФЛ будет считаться перечисленным именно в день выплаты зарплаты.

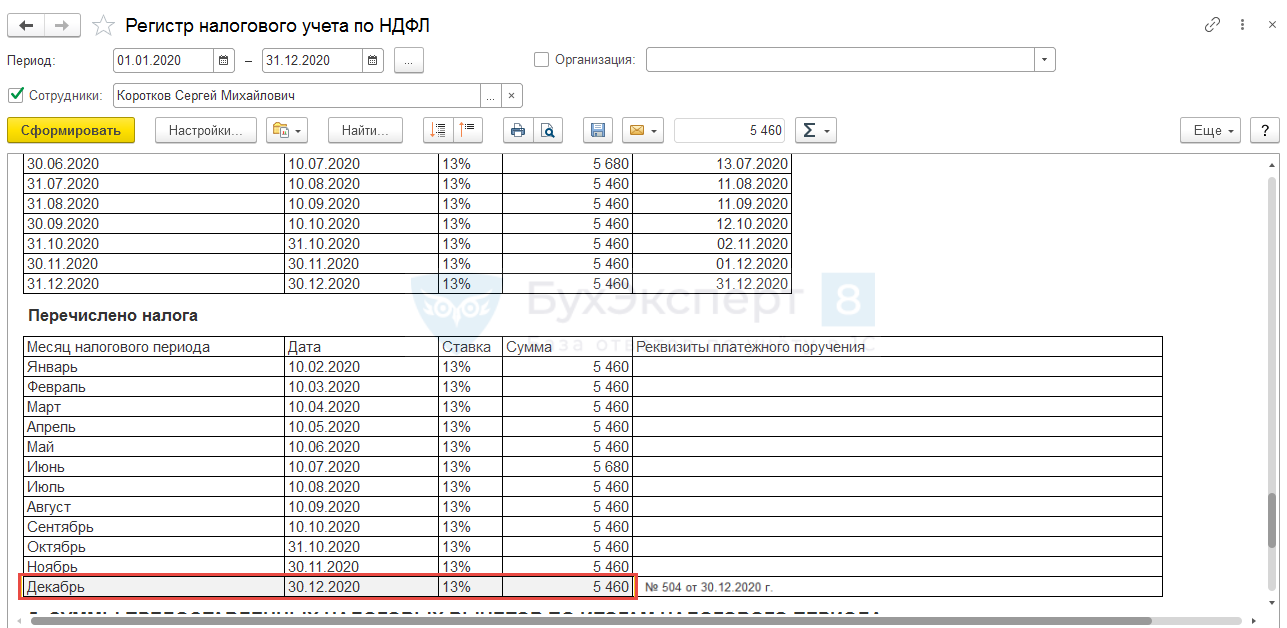

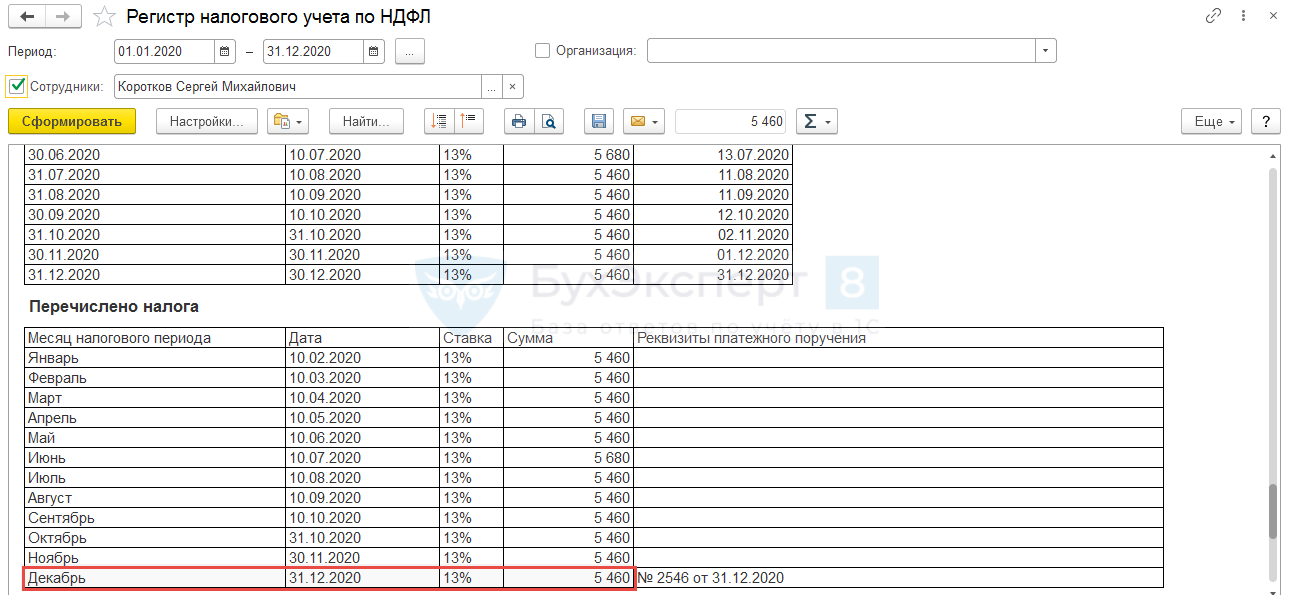

Если же перечисление выполняется позже даты выплаты зарплаты, то для достоверности регистрации даты перечисления (она показывается только в отчете Регистр налогового учета по НДФЛ ) можно снять флажок Налог перечислен вместе с зарплатой в документе Ведомость… и отразить факт перечисления документом Перечисление НДФЛ в бюджет ( Налоги и взносы – Все документы перечисления в бюджет НДФЛ — Перечисление НДФЛ в бюджет ).

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(5 оценок, среднее: 3,80 из 5)

6-НДФЛ и 2-НДФЛ: как отразить зарплату за декабрь 2019 г., выплаченную в январе 2020 г.

Удержание НДФЛ при выплате зарплаты за декабрь 2019г. в январе 2020г.

Датой получения дохода в виде заработной платы признается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Налоговый агент удерживает налог в день фактической выплаты дохода и перечисляет его не позднее следующего рабочего дня (п. 4, 6 ст. 226 НК РФ).

При этом если срок уплаты налога приходится на выходной день, то в силу п. 7 ст. 6.1 НК РФ он переносится на следующий рабочий день. Это разъяснила ФНС России в письмах от 16.05.2016 № БС-4-11/8568@, от 01.08.2016 № БС-4-11/13984@.

Таким образом, при выплате зарплаты за декабрь 2019 года 10 января 2020 года НДФЛ должен быть удержан именно в январе, а перечислен в бюджет не позднее 13 января 2020 года. При этом поскольку в январе 2020 года выплачивается зарплата за декабрь 2019 года, то датой получения дохода будет 31.12.2019.

Заполнение 6-НДФЛ за 2019 год

При заполнении расчета 6-НДФЛ за 2019 год эта выплата и НДФЛ по ней отражаются следующим образом:

Остальные строки в этом расчете не заполняются.

В расчете 6-НДФЛ за 1-й квартал 2020 года НДФЛ отражаются следующим образом:

Это соответствует Порядку заполнения расчета 6-НДФЛ, который утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/450@, а также разъяснениям ФНС России, представленным в письмах от 29.11.2016 № БС-4-11/22677@, от 01.07.2016 № БС-4-11/11886@.

2-НДФЛ за 2019 год

Зарплату за декабрь 2019 года следует отразить в справке 2-НДФЛ за 2019 год.

Соответственно, даже если заработную плату за декабрь 2019 г. работодатель перечисляет в январе следующего года, ее величина, а также сумма НДФЛ, исчисленного, удержанного и уплаченного с нее, должна быть отражена в справке 2-НДФЛ по итогам 2019 года (см. письма ФНС России от 02.03.2015 № БС-4-11/3283, от 03.02.2012 № ЕД-4-3/1692@, № ЕД-4-3/1698@, от 12.01.2012 № ЕД-4-3/74).

Как заполнить 6-НДФЛ при выплате декабрьской зарплаты до праздников

|

| Kerkezz / Depositphotos.com |

Многие работодатели решают выплатить декабрьскую зарплату до новогодних праздников. Это выгодно и работникам. Тем не менее, при таком порядке возникает ряд вопросов. О том, в каких случаях выплата досрочной зарплаты будет правомерна и в какой день нужно удерживать НДФЛ, мы уже писали ранее. Сейчас же рассмотрим порядок заполнения отчетности по форме 6-НДФЛ.

ФНС России ранее направляла разъяснения по порядку отражения в разделе 2 формы 6-НДФЛ налога, перечисленного одновременно с выплаченной 31 декабря зарплатой (письмо ФНС России от 24 марта 2016 г. № БС-4-11/5106).

Как поясняет налоговая служба, что не зависимо от того, когда именно был перечислен налог в бюджет, отражаться такая операция будет в строках 020, 040, 070 раздела 1 формы 6-НДФЛ за 2019 год (письмо ФНС России от 5 апреля 2017 г. № БС-4-11/6420@).

Эксперты компании ГАРАНТ разъяснили, как такая операция будет отражаться в отчетности за I квартал 2020 года:

Если указать в строке 110 иную дату, например, 9 января 2020 года, то это будет считаться нарушением. Ведь фактически налог был перечислен в бюджет 31 декабря, а вышеуказанное значение будет свидетельствовать об уплате его за счет налогового агента (п. 9 ст. 226 НК РФ).

Также можно перечислить НДФЛ не 31 декабря 2019 года, а 9 января 2020 года. Тем не менее, в любом случае по строке 120 отражается дата, не позднее которой налог должен быть перечислен (п. 6 ст. 226 НК РФ, письмо ФНС России от 20 января 2016 г. № БС-4-11/546@). Но при перечислении налога в январе 2020 года не будет ошибкой указание по строке 110 даты 9 января 2020 года. Ведь такое отражение не приводит к занижению или завышению суммы налога, подлежащей перечислению (п. 6 ст. 81 НК РФ, письмо ФНС России от 25 января 2017 г. № БС-4-11/1250@).