как законно не выплачивать кредит банку законно

Как законно не платить кредит

Многие банковские должники думают о том, можно ли не платить кредит, как избавиться от текущего обязательства. По факту: есть договор, условия которого заемщик должен соблюдать, и ключевой принцип кредитования — возвратность средств. Но все же есть способы законно избавиться от долга, только все это не так просто.

Рассмотрим, как законно не платить кредит, когда это возможно, как привести долг к полному прощению. Это кажется нереальным, но инструменты по избавлению от текущих кредитных долгов есть. Их и рассмотрим на Бробанк.ру.

Как не платить кредит законно: 3 варианта

Должники могут быть удивлены, но у них есть сразу три способа избавления от текущего кредитного бремени. Обратите внимание, что речь о просроченных обязательствах. Если ссуда погашается по графику, повода для ее неоплаты нет: банк сразу начнет стандартную процедуру взыскания.

Здесь больше ставится вопрос о том, можно ли списать кредиты. То есть если у человека есть проблемное обязательство, по которому прошел суд, тогда варианты есть. Это:

Если банк пока что не обратился в суд, то только он решает, что делать. И прощать долг он точно не будет. Списать кредит можно в том случае, если банк не смог самостоятельно взыскать задолженность и подал иск в суд, и теперь делом занимаются приставы.

Официальное банкротство физического лица

Это единственный вариант, при котором ждать суда не обязательно. Но это и самый сложный путь. К тому же, затратный, как бы это странно ни казалось. Вопрос банкротства гражданина решается в арбитражном суде, куда и нужно подать исковое заявление.

Процедура непростая, имеет много юридических нюансов, поэтому часто должники обращаются к помощи фирм, занимающихся сопровождением таких дел. Понятно, что делают это они не на бесплатной основе, а берут за свои услуги плату.

Кроме этого придется заплатить 25 000 финансовому управляющему, госпошлину в 300 рублей, почтовые расходы, за публикацию в СМИ информации о банкротстве и пр. Расходы только на это — минимум 50 000. А еще нужно заплатить сопровождающей фирме.

Как видно, процедура совсем недешевая, да и небыстрая, поэтому к ней прибегают не так часто. Банкротство физического лица актуально в том случае, если сумма долгов гражданина большая, тогда есть смысл заняться этим делом.

Как не платить кредит законно и начать спокойно жить:

При признании гражданина банкротом все кредитные и иные виды долгов полностью списываются. Но при этом может быть инициировано изъятие имущества (кроме единственного жилья), причем должник еще и будет платить за это финансовому управляющему.

Если у должника есть доход, позволяющий выплачивать долг, ему вместо банкротства могут составить план реструктуризации. Тогда платить придется.

Как обнулить кредит по упрощенному банкротству

С 1 сентября 2020 года в России вступил в силу Федеральный Закон №289. Именно он позволяет гражданам пройти упрощенную процедуру банкротства без привлечения арбитражного и иного суда. И самое главное — процесс полностью бесплатен для должника.

Кроме кредитов и займов списать таким образом можно долги по алиментам, налогам, договорам поручительства, по возмещению вреда здоровья. Главное условие — сумма списываемых долгов находится в рамках 50 000 — 500 000 рублей.

Речь о долгах, по которым прошло судебное разбирательство, и открыто исполнительное производство. Самое главное — это производство должно быть закрыто за невозможностью взыскания по п 4. ч 1. ст. 46.

Для начала нужно заглянуть в базу производств ФССП, которая находится в свободном доступе. Там отражается полный перечень судебных долгов гражданина. Если долг признается невозможным к взысканию по причине отсутствия у должника счетов, доходов и имущества, дело закрывается по 4. ч 1. ст. 46., что и отражается в базе. Вот тогда и можно списать кредиты и иные долги.

Закрытые долги вскоре снова могут стать актуальными, если собственник долга подаст заявление приставу. Чтобы этого не случилось, как раз и проводят упрощенное банкротство.

Порядок прохождения упрощенного банкротства:

В отведенный законом срок в 6 месяцев проводится проверка, делается оценка финансовому положению должника, подаются запросы по факту наличия собственности. Если с него реально нечего взять, проводится банкротство.

Списание долга

В целом, упрощенное банкротство “вылилось” именно из возможности списания долга за невозможностью его погашения. Если человек думает о том, как законно не платить кредит Тинькофф, Сберу или любому другому банку, он должен дождаться суда, открытия исполнительного производства и его окончательного закрытия.

То есть после суда долг передается приставу, который применяет стандартные меры взыскания: арест карт и счетов, списание 50% от зарплаты в счет долга, поиск имущества для изъятия. Если в течение долгого времени все меры остались безрезультатными, пристав закрывает исполнительное производство.

Но это не значит, что все, кредит списан. Банк вскоре снова возобновит производство. Но если ничего не изменится, дело снова будет закрыто. Бесконечно банк держать на балансе этот долг не может, поэтому рано или поздно просто спишет его, признав безнадежным. Но это будет далеко не сразу, поэтому после закрытия дела лучше оперативно идти в МФЦ и делать упрощенное банкротство.

Так что, дело не безнадежное. У должников есть даже 3 варианта действий, и каждое из них ведет к списанию долгов. Если оценить объективно, то при небольшой сумме долга до 500 000 лучше сделать упрощенное банкротство, тем более что ничего сложного в нем нет.

7 способов, как законно не платить кредит

Как быть, если нечем платить задолженность по кредиту? Какие существуют способы выхода из сложившейся ситуации? Данная тема весьма актуальная, поэтому в статье рассмотрим, как не платить кредит законно, какие существуют варианты. Остановимся на 7 способах, которые действительно работают.

Способ №7

Выплата задолженности с помощью страховки. Когда брали заем параллельно с этим оформили страховой полис о неуплате задолженности, возможно фирма пойдет на погашение задолженности за клиента, но при условии что присутствует уважительная причина из-за чего не получается выплатить долг. Данная причина обязательно прописывается в соглашении. Необходимо осознавать, что эта услуга дорогостоящая, и часто когда мы оформляем потреб. кредит, банковские сотрудники навязывают страховку, которая чаще не нужна. Лайфхак для тех, кто не нуждается в страховке, помните, что всегда можно оспорить страховку, и отказаться от услуги.

Способ №6

Банкротство физ. лица – этот вариант в определенных ситуациях, когда у человека имеется пару кредитов самый простой. Каждый может запустить процедуру банкротства. Это происходит когда:

Помните, что банкротство платная процедура. Стоимость, который минимум 40 тыс. рублей. Лучше всего начинать процесс банкротства после того, как пройдена консультация с опытным юристом. Учтите, что этот метод неуплаты задолженности имеет ряд негативных последствий для заемщика:

Способ №5

Кредитные каникулы, которые предоставляются банковской организацией. Метод не всегда эффективен при потреб. кредите, но в теории, можно попробовать согласовать отсрочку по выплатам или банк позволит на протяжении конкретного срока платить исключительно проценты. Второй вариант позволяет отсрочить выплаты по основному долгу.

Хорошая новость для ипотечников, с 2020 года в планах правительства РФ введение ипотечных каникул. Правительство активно прорабатывает данный законопроект. Общий срок отсрочки по выплатам для клиентов, которые столкнулись с форс-мажорной ситуацией 1 год, не больше 6 месяцев за 1 раз. Помимо этого, присутствует условие, что жилье приобретенное в кредит должно быть единственным.

Способ №4

Расторжение договора для многих может показаться фантастикой. Когда кредит оформлен в региональном банке или в МФО, не редко случается так, что договоры неправильно оформлены, поэтому противоречат законодательству страны. Например, это может касаться процентных ставок по кредиту, штрафных санкций или начисления пени за просрочку, могут напрямую противоречить закону.

Если заемщик весьма грамотный, и смог такие несоответствия отыскать, в теории можно претендовать на расторжение договора. В результате – снижена сумма или вовсе аннулированы обязательства. Это происходит в 1% случаев, если присутствует юридическая грамотность, можете попробовать. Такой способ не будет работать, если вы кредитовались в крупном банке, юридические отделы шикарно знают свое дело, поэтому к соглашениям не подкопаешься.

Способ №3

Как незаконно не платить кредит? Выкупить долг третьим лицом. Логично – если банк может продать долг коллекторской компании, при невыплате, почему кому-то со стороны заемщика не выкупит долг у банка или коллекторов? Эта операция доступна родственникам, друзьям, или как вариант, заемщик может воспользоваться услугами специальных фирм. Установлен минимальный лимит, который предстоит выплатить перекупающей стороне. Сумма начинается от 20% от размера долга и выше. Условно: друг может выкупить долг в банке, например долг 1 млн рублей, друг оплачивает 200 тыс. рублей.

Учтите, что коллекторы не всегда готовы расстаться с долговыми обязательствами, которые в дальнейшем способны принести деньги. Этот способ подходит в большей степени для банка.

Способ №2

Перекредитование или рефинансирование, суть сводится к тому, что оформляется новый кредит в другом банке, чаще под более низкий процент. Это позволяет изменить сумму платежей и сроки выплаты. Когда присутствует просрочка по кредиту, рефинансирование усложняется. Некоторые банки позволяют даже с просрочкой оформить перекредитование.

Способ №1

Реструктуризация долга – этот термин часто путают с рефинансированием. Реструктуризация долга осуществляется в том же банке, где был оформлен заем, но договариваемся об изменении условий сотрудничества. Чаще это увеличение кредитного срока по выплате со снижением платежа, и распространением штрафных санкций на весь срок заема. Здесь понимать, что необходимо подать заявку на реструктуризацию задолженности, и требуется уважительная причина на ее одобрение. Например, самые распространенные причины неуплаты задолженности:

Можно ли вообще не платить по кредиту?

Не менее популярный вопрос. Существует даже позитивная судебная практика в России по таким случаям. Как пример: пенсионерка не оплачивает задолженность, имущества для взыскания не было. Дама подала на личное банкротство, суд простил долг, поскольку достаточного дохода не было. Помните, это исключение из правил.

Существует понятие исковой давности по кредиту – 3 года. Поэтому в теории можно предположить такой сценарий – человек продал, переписал имущество на родственников, не появляется по месту регистрации, судебные приставы не могут его отыскать. Затем возвращается в город, банк о заемщике забыл. Как показывает практика, срок исковой давности может затягиваться на 10-15 лет, если банк направляет повторное заявление в суд и инициирует повторение разбирательства по вашему делу. В таком случае, заемщик проведет существенный отрезок своего времени в нелегальном положении. Стоит ли это риска и переживаний?

Последствия для тех, кто не платит по кредиту/скрывается от судебных приставов

Если ли риск лишения свободы за не выплату задолженности? К данной формулировке часто прибегают коллекторы. Уголовная ответственность может грозить, только если умышленно не оплачивается кредит. Если вы взяли кредит с уже доказанным намерением по не проведению выплаты, если не было ни одного платежа и если получится доказать, что это действительно умышленное действие. В такой ситуации санкции в виде:

Когда заемщик оказывается в трудном положении, то к уголовному кодексу ситуация не имеет никакого отношения. Вероятней всего коллекторы или банк вводят клиента в заблуждение, и оказывают психологическое давление. Мы рассмотрели, как не платить кредит законно, но каждый решает самостоятельно какой сценарий его устраивает больше. Помните о гражданской ответственности и последствиях неуплаты для близких, родственников.

Как законно не платить кредиты

Способы законной неуплаты кредита

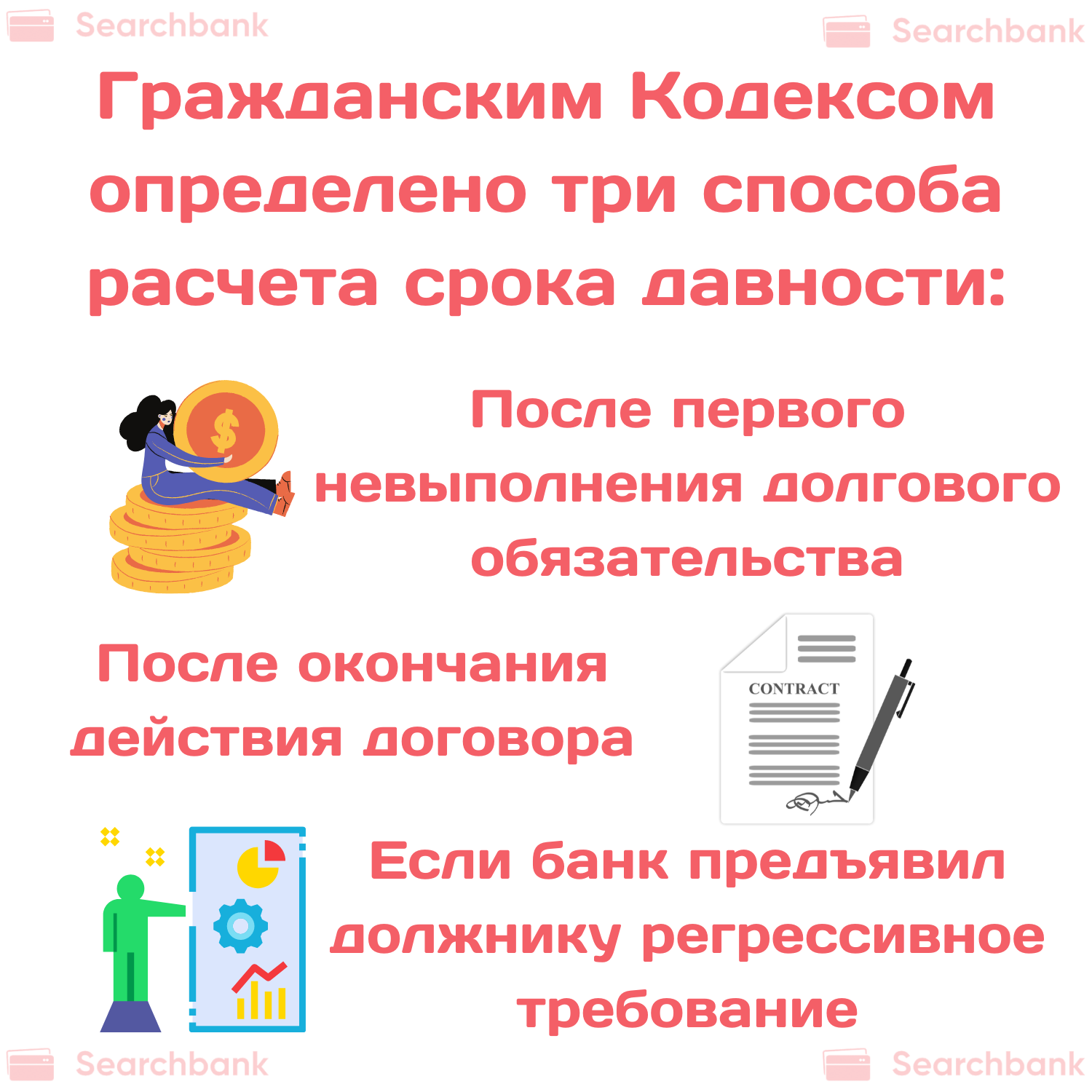

Сроки исковой давности по кредиту

Исковая давность по кредиту составляет 3 года. Эта норма установлена ст. 196 ГК РФ. Течение срока начинается с момента последнего контакта должника с банком. Некоторые банки, при просрочке более 90 дней сразу подают к истребованию всю сумму долга. Так работают Сбербанк России, ВТБ. Другие банки сначала передают дело коллекторам, пробуют взыскать долг в досудебном порядке, на это требуется время. Должников много и, иногда, банки о них забывают.

Срок исковой давности начинает течь с того момента, как банк узнал о просрочке. Однако существуют разные мнения судей по этому вопросу: некоторые считают датой отсчета окончание действия договора, другие дату последнего платежа или дату отправки официального письма заемщику. После отказа суда в удовлетворении претензий банка, должник может чувствовать себя спокойно.

Можно ли выкупить свой долг?

Выкуп долга у банка по договору цессии возможен другим лицом, в соответствии с законодательством. Перепродажа долга самому заемщику теоретически возможна, однако на это не пойдет сам банк. Такую сделку можно оспорить как фиктивную, если возникнет такая необходимость. Продажа кредита производится за 25-30 % от суммы задолженности, поэтому при его покупке должник может значительно сэкономить.

Выкуп долга возможен либо у коллекторов, либо через посредников, занимающихся просроченными долгами. Коллекторы могут перепродать долг, если банк уступил его им по договору цессии. На перепродажу долга банки идут при просрочке выплат потребительских кредитов. Ипотечное или автокредитование подразумевает залог имущества, в этих случаях банк предпочтет реализовать предмет залога, а не выставлять кредит на продажу.

Возможные риски и последствия

Невыплата кредита даже на законных основаниях влечет за собой правовые последствия для заемщика. При договоре с банком о реструктуризации или отсрочке выплат, отдавать долг придется в любом случае. После окончания действия отсрочки, желательно погасить часть «тела» кредита во избежание переплат. Реструктуризация кредита также увеличивает суммы конечной выплаты по процентам.

Банкротство физического лица налагает определенные ограничения. Начать жить спокойно после списания долга не получится. Финансовый управляющий в течение трех лет имеет право признать недействительной любую сделку осуществленную банкротом с привлечением большой денежной суммы. Все траты должника находятся под контролем управляющего. В течение тех лет банкроту запрещено занимать руководящие должности и регистрироваться в качестве ИП. Новый кредит взять вряд ли удастся, так как возлагается обязанность в течение пяти лет уведомлять банки о своем банкротстве при подаче заявки на кредитование. Также при банкротстве все имущество должника выставляется на реализацию. Вырученные средства идут на погашение долга.

Как это влияет на кредитную историю?

Все данные по выплате кредитов вносятся в кредитную историю. Если имела место невыплата кредита или отсрочка по нему, сведения будут направлены в БКИ. Даже если суд откажет в взыскании задолженности по истечению срока исковой давности, кредитная история все равно будет испорчена. По этой причине могут возникнуть сложности с получением кредитов в дальнейшем.

Когда не платить кредит нельзя?

Заемщик обязан производить выплаты по кредитному договору, если банк не идет на встречу и не предоставляет кредитные каникулы. В этом случае, причины указанные для предоставления льготы по выплате не признаны уважительными.

Также придется выплачивать задолженность при увольнении, если оно произошло по собственному желанию заемщика или по основаниям, не указанным в договоре страхования и страховщик не признал случай страховым. Невыплата долга без законных оснований влечет за собой неприятные для должника последствия. Банк вначале отдает договор в отдел по работе с просроченной задолженностью, затем коллекторам. Начинаются звонки контактным лицам и на работу должника. Также при просрочке более 90 суток, банк имеет право обратиться в суд за судебным приказом на взыскание долга. Судебный приказ передается в Управление федеральной службы судебных приставов, для взыскания долга.

Как не платить кредит банку?

Есть законные способы не платить за кредит банку. Если возможности платить действительно нет, то кредит можно списать, закрыть. В этой статье мы рассмотрим, по каким причинам можно не платить по кредитным договорам, какие для этого есть законные основания.

Причины утраты платежеспособности

Исполнение обязательств может быть прекращено из-за следующих обстоятельств:

Важно: кредитор обращает внимание на то, отметился ли заявитель в центре занятости, о чем имеется соответствующая пометка в трудовой книжке.

Как не платить кредит законными способами

Экономический кризис, который затронул почти каждую российскую семью, диктует новые правила решения финансовых проблем, в том числе в сфере кредитных отношений с банками и МФО. Каждый решает для себя, к какому способу прибегнуть. Все они легитимны и проверены на практике. Итак, рассмотрим их подробнее.

1. Переговоры с банком о пересмотре действующих условий

Вопреки общему мнению, кредитор вовсе не заинтересован в том, чтобы поставить должника в безвыходное положение. Напротив, кредитные организации охотно идут на переговоры, будучи заинтересованными в урегулировании вопроса мирным путем. Банкам и МФО невыгодно «раздувать» конфликт по каждому факту неисполнения долговых обязательств. Это хлопотно, затратно и неэффективно. Поэтому при обращении клиента большинство компаний охотно пойдут на уступки и пересмотрят размер и график платежей, особенно при небольшой сумме задолженности. В этом случае может быть предложен один из следующих вариантов:

2. Использование страховки

Если при получении кредита был оформлен договор страхования, то должник имеет полное право сформировать заявление на погашение задолженности перед банком за счет средств страховой компании. Однако причина, по которой его платежеспособность ухудшилась, должна подходить под один из страховых случаев, описанных в приложении к договору. В противном случае страховщик откажет в возмещении (2, англ.).

3.Оформление банкротства

Банкротство или несостоятельность гражданина означает признание судом его неспособности производить выплаты по своим кредитным обязательствам в ближайшие 5 лет.

Процедура признания клиента банкротом может длиться несколько месяцев и обойдется примерно в 100 тыс. рублей, учитывая юридическое ведение сделки от подачи заявления до вынесения решения суда.

Основной закон, регулирующий этот процесс – ПА № 127-ФЗ от 26.10.02 г., согласно которому гражданин, имеющий долг свыше 500 000 рублей и более 3 месяцев его не выплачивающий, может оформить заявление о признании своей несостоятельности через суд. Для удовлетворения ходатайства заявитель не должен иметь ликвидное имущество, кроме основного жилья, если оно не находится в ипотеке. Также заявление должно быть подано в течение 30 дней после того, как должник понял, что не в состоянии исполнять кредитные обязательства.

4. Приобретение долга третьим лицом

Довольно частая практика в российской банковской системе – переуступка прав требования по проблемным кредитам. Поэтому можно заключить договор со специальной организацией, которая выкупит долг у заимодавца. Конечно, в этом случае возвращать его все равно придется, но в значительно меньших размерах.

5. Обращение в антиколлекторскую компанию

Если переговоры не увенчались успехом, страховая компания отказала в выплате, а оформление банкротства нецелесообразно – самое время обратиться к кредитному юристу.

Эти специалисты берут на себя всю работу с кредитором, помогая не платить заем и оставаться при этом в пределах действия правового поля.

Обычно их услуги требуются на этапе, когда в дело вступает коллекторская служба или банковский отдел по взысканию задолженности. Должника начинают беспокоить постоянные телефонные звонки с напоминанием о непогашенном долге. Могут использоваться и другие методы устрашения.

Кредитный юрист, как правило, действует по следующему алгоритму:

Важно: согласно ст.808 ГК договор займа между гражданами должен быть заключен в письменной форме, если его сумма превышает 10 000 руб. А если заимодавец – юридическое лицо, то независимо от суммы.

Это первое, что надо сообщить взыскателю, напоминающему о займе, полученному в режиме онлайн, то есть без письменного оформления сделки. Если кредит выдан в удаленном формате, что часто практикуется МФО, то рычаги воздействия на штрафника отсутствуют. Учитывая же, что и суммы по такой схеме обычно выдаются минимальные, можно смело игнорировать звонки и письма настырных взыскателей, поскольку кредитор больше потеряет, пытаясь вернуть эти заемные средства.

Само инициирование судебного разбирательства, даже если нужные лазейки в законе не найдены, уже дает понять, что клиент настроен серьезно и не боится вступить в такую форму состязательного процесса.

Истечение срока давности

Не все это знают, но у кредитных обязательств есть срок давности, по истечении которого заимодавец не имеет право требовать уплаты долга. Этот срок составляет 3 года (4, англ.).

По окончании указанного периода кредитный договор считается обычной доказательной базой самого факта существования кредита, утратив юридическую силу. Однако законом не запрещено взыскателям продолжать звонить и писать должнику. Если же кредитор все же подаст в суд, то благодаря истекшему сроку давности шансы выиграть процесс значительно повышаются.

Гражданским Кодексом определено три способа расчета этого значения:

Для кредитных организаций наиболее выгоден второй вариант исчисления. Поэтому грамотные юристы при составлении кредитного договора прописывают ссылку на определение исковой давности именно по этой схеме.

Внимание: не советуем предпринимать крайние меры, продавая имущество и уезжая из города в попытке скрыться от судебных исполнителей до истечения срока давности. Кредитор вправе направить заявление и инициировать повторный судебный процесс, поэтому этот период может достигать и 10, и 20 лет. Прятаться придется очень долго.

Что может ждать заемщика при отказе от выплаты кредита?

Еще один важный момент: взыскатели любят запугивать должников судебными разбирательствами и долгими тяжбами, оказывая моральное давление. На самом деле, по статистике, 90% гражданских разбирательств в суде проходят в заочной форме. Так что это просто очередной хитрый трюк.

Конечно, лучше не доводить до этой стадии конфликта и попытаться найти решение на этапе переговоров с кредитором. Как минимум, удастся сэкономить свое время и нервы. Если согласия достигнуть не удалось, то не стоит пугаться назойливых коллекторов и их пустых угроз. Обратитесь за помощью к грамотному юристу и выработайте с ним эффективную стратегию защиты интересов.

Автор статьи: Мордосова Анна