как рассчитать авансовый платеж по налогу на имущество за 6 месяцев

Пример расчета налога на имущество организаций

Как посчитать налог на имущество юридических лиц:

Новый порядок расчета

Согласно действующим нормам фискального законодательства, расчет имущественного налога зависит от того, что конкретно является налогооблагаемой базой.

Имущественный взнос — региональное обязательство. Ставки, срок уплаты авансовых платежей, льготы и освобождения обязаны устанавливать органы власти соответствующего региона, субъекта или области.

Особенности расчета

Чиновники определили, что расчет налога на недвижимость ведется двумя способами. Первый, общепринятый вариант, — это исчисление налогооблагаемой базы исходя из среднегодовой стоимости недвижимых активов. Второй — расчет по кадастровой цене. Второй вариант более простой, но применяют его только в отношении закрытого перечня объектов. Все имущество, стоимость которого определяется по кадастру, указано в п. 2 ст. 375, ст. 378.2 НК РФ.

Если на балансе одной компании имеются обе категории имущественных активов, то исчислять налоговые обязательства придется отдельно по каждой категории объектов. Иными словами, в расчет среднегодовой стоимости имущества для налога на имущество нельзя включать объекты, по которым начисляется налог по кадастровой стоимости, и наоборот. Требуется отдельный учет и подсчет.

О том, как рассчитать и учесть налоги кадастровой стоимостью, мы рассказали в специальной статье «Учет налога на имущество юрлиц, исходя из кадастровой стоимости».

Порядок исчисления налога

Размер налога определяется как произведение налогооблагаемой базы на ставку, утвержденную региональными властями на отчетный период. Показатели ставок отличаются в зависимости от территориальной принадлежности налогоплательщика. Уточните текущие значения на сайте ФНС. Максимальное значение не превышает 2,2%. Общая формула расчета налога на имущество организаций такова:

В первую очередь определяем налогооблагаемую базу.

Вариант № 1. По среднегодовой стоимости

Вычисление осуществляем по формуле:

По общим правилам, налогоплательщики обязаны исчислять и уплачивать авансовые платежи по итогам отчетных периодов (кварталов). Например, чтобы рассчитать авансовый платеж за 9 месяцев 2021 года, в знаменателе укажите 10 (9+1). Полученную сумму разделите на 4, и только потом примените налоговую ставку.

Вариант № 2. По кадастровой стоимости

Исчисление проводим по формуле:

Для расчета используйте значение кадастровой цены недвижимости, утвержденной на 1 января года, за который считаете взнос. Узнайте показатель онлайн на официальном сайте Росреестра.

Коэффициент определяется следующим образом:

Кв = количество полных месяцев владения / количество месяцев в расчетном периоде.

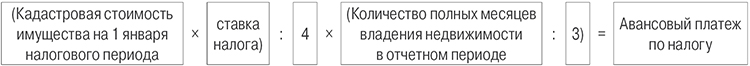

Рассчитайте авансовый платеж по формуле:

Не забудьте, что обязательства по уплате авансовых платежей устанавливают региональные власти.

Разберем пример расчета налога на имущество по кадастровой стоимости в 2021 году: компания владеет зданием, которое включено в региональный перечень по кадастру. Кадастровая цена объекта на 01.01.2021 — 1 500 000 рублей.

Сумма взноса за год = 1 500 000 × 2,2% = 33 000 руб.

Аванс = 33 000 / 4 = 8250 за каждый квартал.

Расчет авансовых платежей по имуществу

Налог на имущество, один из самых простых. Но вот формирование авансовых платежей по нему часто вызывает вопросы. Тенгиз Бурсулая, ведущий аудитор ООО «Юринформ-аудит», рассказал, как правильно рассчитать авансовые платежи.

В бухгалтерском учете авансовые платежи, исчисленные как из балансовой, так и из кадастровой стоимости, отражаются проводками:

Дебет 26 (44) Кредит 68

– начислен авансовый платеж по налогу на имущество, если региональным законом установлены отчетные периоды.

Для расчета налога на прибыль авансовые платежи учитываются в расходах на дату начисления (пп. 1 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ, письмо Минфина от 21 сентября 2015 г.

№ 03-03-06/53920).

В декларации по налогу на прибыль авансовые платежи отражаются по строке 041 Приложения № 2 к Листу 02 нарастающим итогом в общей сумме начисленных в отчетном периоде

(п. 7.1 Порядка заполнения декларации).

Расчет по кадастровой стоимости помещения

Для расчета налоговой базы по кадастровому имуществу надо знать ее стоимость. Такие сведения можно взять из государственного кадастра недвижимости, согласно статьи 7 Федерального закона от 24 июля 2007 года № 221-ФЗ. При этом узнать стоимость конкретного актива компания может на сайте Росреестра.

При расчете налога по кадастровой стоимости имущества компания может использовать формулу для расчета (п. 1, 2 и 4 ст. 382 НК РФ).

Формула расчета авансового платежа по налогу

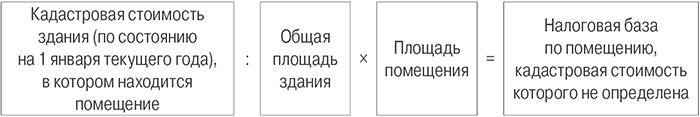

Если же не определена кадастровая стоимость помещения, но есть общая стоимость всего здания, тогда цена метров определяется по формуле согласно пункту 6 статьи 378.2 Налогового кодекса.

Формула расчета налоговой базы по помещению, кадастровая стоимость которого не определена

Очень важно, когда организация стала собственником. Именно он платит налог на имущество

с кадастровой стоимости (подп. 3 п. 12 ст. 378.2 НК РФ). До регистрации перехода права собственности платить налог по кадастровой стоимости должен прежний владелец объекта.

А новый собственник, рассчитывая налог в 2016 году, должен учитывать так называемый коэффициент владения (п. 5 ст. 382 НК РФ). Если право собственности на объект возникло или прекратилось в течение отчетного периода, то сумма авансового платежа, подлежащего уплате, рассчитывается с учетом количества полных месяцев, в течение которых компания владела в отчетном периоде. При этом за полный принимается месяц, в котором (п. 5 ст. 382 НК РФ):

Сумма авансового платежа за неполный отчетный период рассчитывается по формуле.

Формула расчета суммы авансового платежа за неполный отчетный период

Расчет по среднегодовой стоимости

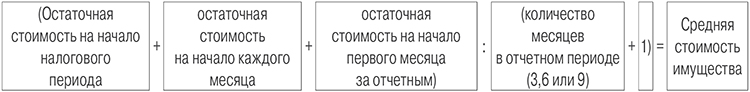

А вот налоговая база по остальному имуществу рассчитывается исходя из его среднегодовой стоимости (п. 4 ст. 376 НК РФ). Как производится расчет по среднегодовой стоимости? Сначала нужно рассчитать остаточную стоимость имущества. Сделать это можно по формуле.

Формула расчета остаточной стоимости имущества

Остаточная стоимость определяется по данным бухучета и равна первоначальной цене ОС

за вычетом начисленной амортизации (п. 3 ст. 375 НК РФ). Так, например, чтобы рассчитать авансовый платеж за III квартал 2016 года по имуществу, нужно определить среднюю стоимость (п. 4 ст. 382, п. 1, п. 2 ст. 383 НК РФ).

Формула расчета средней стоимости имущества

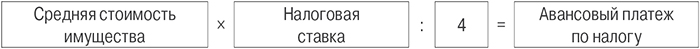

Формула расчета авансового платежа по налогу

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Налог на имущество для юридических лиц в 2021 году

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Налог на имущество обязателен для организаций на ОСНО, у которых есть на балансе основные средства, а также для «упрощенцев», имущество которых попадает в перечень ст. 346.11 НК РФ и облагается налогом по кадастровой стоимости. Налоговый период имущественного налога — 1 год. Каждый квартал вносятся авансовые платежи по налогу. Отчетные периоды зависят от налоговой базы. Для среднегодовой стоимости — это первый квартал, полгода и девять месяцев. Для кадастровой — первый, второй и третий квартал. Разница в том, что в первом случае налог рассчитывается нарастающим итогом, а во втором — поквартально. В статье расскажем о расчете налога в 2021 году.

Налоговая ставка по имущественному налогу для юрлиц

Законодательные органы субъектов РФ вправе установить свой региональный процент по налогу и даже дифференцировать ставки по категориям имущества и налогоплательщиков, но они должны соответствовать диапазону указанных значений.

Если в вашем субъекте не установлены налоговые ставки, применяйте те, которые указаны в статье 380 НК РФ.

Сроки уплаты имущественного налога в 2021 году

Четыре квартала года составляют налоговый период по налогу на имущество. Поэтому за 4 квартал нужно сдать декларацию в сроки, установленные законодательством субъекта, но не позднее 30 марта.

С 2020 года отменена обязанность по сдаче налоговых расчетов по авансовым платежам по налогу на имущество организаций, а также появляется возможность сдать единую налоговую отчетность по налогу.

Налогоплательщик, который состоит на учете в разных ИФНС по месту нахождения своих объектов недвижимости в одном субъекте РФ, сможет отчитываться в одну инспекцию по своему выбору. Налоговый орган субъекта нужно уведомить о своем решении до 1 марта.

Онлайн-сервис Контур.Бухгалтерия рассчитает налоги, подготовит платежки и напомнит о сроках уплаты. Учет, налоги, зарплата, отчетность с отправкой через интернет в одном сервисе.

Налог на недвижимость по кадастровой стоимости в 2021 году

В отношении некоторой недвижимости организации владельцы платят налог не из среднегодовой стоимости, а из кадастровой стоимости.

Под кадастровую стоимость попадают объекты недвижимости из п. 1 ст. 378.2 НК РФ:

С этой недвижимости нужно платить налог по кадастровой стоимости, если кадастровая стоимость по ней определена, а сами объекты недвижимости перечислены в региональном законе. Если хотя бы одно из требований не исполнено, налог надо рассчитывать по среднегодовой стоимости. По объектам, перечисленным в пп. 4 п. 1 ст. 378.2 НК РФ, не составляют региональные перечни. Кадастровое налогообложение этих объектов предусматривается региональным законом. Если кадастровая стоимость не установлена, то тоже считайте налог по среднегодовой стоимости.

Узнать кадастровую стоимость объекта недвижимости можно на сайте Росреестра в разделе «Справочная информация по объектам недвижимости в режиме online»

Система рассчитает налог, подготовит платежку

Наталия Аббасова, бухгалтер, ст. Вешенская, Ростовская обл.

В 2021 году уточнили порядок расчета налога на имущество, когда меняется кадастровая стоимость недвижимости. По стандартным правилам изменение кадастровой стоимости не повлияет на расчет налога в текущем и прошлых периодах (п. 15 ст. 378.2 НК РФ). Однако есть два случая, при которых налог пересчитывают:

1. Кадастровая стоимость изменилась задним числом, то есть до начала текущего или истекшего налогового периода. Даты начала применения измененной кадастровой стоимости в разных случаях перечислены в ст. 18 Закона от 03.07.2016 № 237-ФЗ. Например, такое может быть, если индекс недвижимости снизился более чем на 30 %.

2. Кадастровая стоимость установлена в размере рыночной. Для расчета налогов рыночная стоимость будет использоваться с даты начала применения изменяемой кадастровой стоимости.

Налог на движимое имущество

С 1 января 2019 года для организаций отменен налог на движимое имущество (ФЗ от 03.08.2018 №302-ФЗ). Даже в том случае, если регион не подтвердил право на льготу. В 2020 году движимое имущество по-прежнему не облагается налогом.

Однако сведения о среднегодовой стоимости движимого имущества, учтенного на балансе как ОС, теперь нужно отражать в разделе 4 декларации по налогу на имущество. Это связано с тем, что в основные направления налоговой политики на 2021-2023 годы включили проработку возврата обложения движимого имущества налогом. Власти обещают снизить ставки, чтобы налоговая нагрузка на бизнес не выросла. Кроме того, обложение движимого имущества поможет избежать многочисленных споров по категории объектов.

Онлайн-сервис Контур.Бухгалтерия рассчитает налоги, подготовит платежки и напомнит о сроках уплаты. Учет, налоги, зарплата, отчетность с отправкой через интернет в одном сервисе.

Налог на имущество в 2021 году

Авансы по налогу на имущество

Каждый квартал авансы по этому налогу должны уплатить все организации, у которых на балансе имеется подлежащее налогообложению недвижимое имущество. Если иное не предусмотрено региональным законодательством. Стоимость имущества в этом случае значения не имеет, важна налоговая база. Авансы рассчитываются по среднегодовой стоимости или стоимости по кадастру. Попробуем рассчитать аванс исходя из данных по среднегодовой стоимости. Вычисляем среднюю стоимость имущества за год. Это будет авансовая налоговая база.

Стоимость средняя = (Сумма остаточных стоимостей на начала месяцев + Сумма конечных стоимостей имущества за эти месяцы и месяц после / (количество месяцев в отчетном периоде + 1). Остаточная стоимость считается с учетом амортизации.

Пример 1. В ООО «Ромашка» на начало года было амортизируемого имущества на 100 000 рублей. Ежемесячная амортизация — 5 000 рублей. Соответственно каждый месяц на эту сумму уменьшалась остаточная стоимость. К июлю 2020 года она упала до 70 000 рублей.

Налоговая база = (100 000 + 95 000 + 90 000 + 85 000 + 80 000 + 75 000 + 70 000) / 7 = 85 000 рублей.

Аванс за 2 квартал = (Налоговая база × Налоговая ставка) / 4 = (85 000 × 2,2%) / 4 = 467,5 рубля.

Рассчитаем аванс по налогу на имущество за 3 квартал 2021 года для компании с несколькими объектами налогообложения. В этом случае для расчета нужно указать налоговую базу исходя из средней суммы остаточной стоимости за год.

Пример 2. У ООО «Лютик» есть два объекта с остаточной стоимостью на начала года в 100 и 300 тысяч рублей. Амортизация этих объектов 5 000 и 10 000 в месяц соответственно.

Налоговая база = ((100 000 + 300 000) + (95 000 + 290 000) + (90 000 + 280 000) + (85 000 + 270 000) + (80 000 + 260 000) + (75 000 + 250 000) + (70 000 + 240 000) + (65 000 + 250 000) + (60 000 + 240 000) + (55 000 + 230 000))/ 10 = 276 000 рублей

Аванс за 3 квартал = (276 000 × 2,2%) / 4 = 1 518 рублей.

Рассчитываем аванс по налогу на имущество за 2 квартал 2021 года исходя из кадастровой стоимости.

Формула для расчета простая: Аванс = Кадастровая стоимость × Ставка налога / 4. Подсчет упрощается тем, что кадастровая стоимость описана в госкадастре по недвижимости. Узнать ее можно в специальном сервисе, введя кадастровый номер или адрес объекта.

Пример 3. Кадастровая стоимость имущества ООО «Василек» равна 1 162 000 рублей.

Аванс за 3 квартал = (1 162 000 × 2,2%) / 4 = 6 391 рублей.

Налог на имущество за 2021 год

Юридические лица рассчитывают налог на имущество самостоятельно. Чтобы рассчитать налог на имущество за год, нужно уменьшить платеж на авансы, перечисленные в течение года. Налоговая база рассчитывается как сумма остаточной стоимости каждого объекта на первое число месяца и последний день расчетного периода (31 декабря).

Пример 4. У ООО «Гладиолус» с начала года имеется амортизируемое имущество на 1 165 000 рублей. Ежемесячная амортизация — 8 000 рублей. Следовательно, остаточная стоимость имущества ежемесячно уменьшается на 8 000 рублей.

Авансовый платеж за 1 квартал

Налоговая база = (1 165 000 + 1 157 000 + 1 149 000 + 1 141 000) / 4 = 1 153 000 рублей

Авансовый платеж = 1 153 000 × 2,2% / 4 = 6 341,5 рубля

Авансовый платеж за 6 месяцев

Налоговая база = (1 165 000 + 1 157 000 + 1 149 000 + 1 141 000 + 1 133 000 + 1 125 000 + 1 117 000) / 7 = 1 141 000 рублей

Авансовый платеж = 1 141 000 × 2,2% / 4 = 6 275,5 рубля

Авансовый платеж за 9 месяцев

Налоговая база = (1 165 000 + 1 157 000 +. + 1 093 000) / 10 = 1 129 000 рублей

Авансовый платеж = 1 129 000 × 2,2% / 4 = 6 209,5 рубля

Уплата налога за год

Налоговая база = (1 165 000 +. + 1 069 000) / 13 = 1 117 000 рублей

Оплачивайте имущественный налог и отправляйте расчеты и декларацию через интернет в онлайн-сервисе Контур.Бухгалтерия. Избавьтесь от рутины, оплачивайте налоги и пользуйтесь поддержкой экспертов нашего сервиса. Попробуйте 14 дней бесплатной работы!

В статье расскажем, как рассчитывать, учитывать и платить страховые взносы организациям на ОСНО.

Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы и совпадение значений с другими формами отчетности (РСВ). Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

Работодатель может оказать материальную помощь сотруднику в связи материнством, выходом на пенсию, отпуском и в других случаях. Как отразить материальную помощь в 6-НДФЛ — рассмотрим ниже.

Расчет суммы авансовых платежей по налогу на имущество

Необходима ли сдача расчета авансов по имуществу

Правила начисления и уплаты налога на имущество юрлиц, описываемого в гл. 30 НК РФ, во многом зависят от положений законодательства того субъекта РФ, в котором находятся подлежащие обложению этим налогом объекты. Субъект вправе самостоятельно установить (п. 2 ст. 372 НК РФ):

Таким образом, правила для начисления и уплаты налога по регионам могут существенно различаться. Поэтому прежде чем приступать к расчету авансовых платежей по налогу на имущество, следует выяснить, введены ли они в регионе. Такое решение в законодательном документе субъекта РФ будет равнозначно указанию о том, что отчетные периоды в отношении налога не установлены. Это позволяет использовать п. 3 ст. 379 НК РФ. Отсутствие отчетного периода влечет за собой право налогоплательщика не уплачивать авансы в течение года.

Причем подобное решение регион вправе принять в отношении не всех налогоплательщиков, а только для определенных их категорий (п. 6 ст. 382 НК РФ).

Если же решение о неустановлении отчетных периодов в регионе отсутствует, то обязанность уплаты авансов с налогоплательщика не снимается. А до 2020 года у него имелась также обязанность сдавать в ИФНС расчет авансовых платежей по установленной форме и в установленные сроки.

О последнем сданном расчете авансовых платежей по налогу на имущество можно почитать здесь.

С 2020 года авансовый расчет в налоговую сдавать не нужно, только годовую декларацию. В то же время сами авансы надо рассчитывать и уплачивать, как раньше.

ВНИМАНИЕ! С декларации за 2020 год нужно отражать сведения о среднегодовой стоимости движимого имущества (налог с движимости платить не нужно, сведения ФНС собирает для оценки выпадающих бюджетных доходов).

Сроки, установленные в отношении авансов по имуществу

Срок уплаты авансов по субъектам РФ будет различаться (п. 1 ст. 383 НК РФ). Уточнить сроки для каждого региона можно на сайте ФНС.

При этом отчетными следует считать определяемые поквартально отрезки года, равные в привязке к виду налоговой базы (п. 2 ст. 379 НК РФ):

Именно на них нужно ориентироваться при определении срока уплаты авансов.

Дифференцирование имущества для целей начисления налога по нему

Приступая к вычислению суммы авансового платежа по налогу на имущество, нужно иметь в виду, что результат этого процесса придется делить в зависимости от (пп. 1, 2 ст. 376, п. 3 ст. 382 НК РФ):

Эти обстоятельства определят необходимость:

ВАЖНО! С 2020 года организации вправе отчитывать по нескольким объектам в разных регионах в одну налоговую. Подробности см. здесь.

Разнесение по разным разделам предопределено, в первую очередь, базой, от которой рассчитывается налог. Такой базой может оказаться либо средняя (среднегодовая) стоимость (в общем случае), либо кадастровая (для недвижимости определенных видов или определенной принадлежности).

Как рассчитать налоговую базу по средней (среднегодовой) стоимости

Понятие средней стоимости применимо только в отношении имущества, имеющегося в отчетном периоде (п. 4 ст. 376 НК РФ). Для расчета за год она называется среднегодовой (средней за год). Но принципы определения средней и средней за год стоимости одинаковы. Делается такой расчет по всем налогооблагаемым объектам в целом без выделения из их перечня конкретных единиц. До его выполнения из общего списка имущества исключают то, которое:

ВАЖНО! С 01.01.2019 налогом не облагается движимое имущество. Подробности см. здесь. Но информацию о нем нужно отображать в годовой декларации.

Вычисляют среднюю (среднюю за год) стоимость облагаемого налогом имущества с использованием сведений о его остаточной стоимости, определяемой на первые числа каждого из месяцев расчетного периода и на первое число месяца, наступающего вслед за этим периодом. То есть в расчете будет задействовано то количество показателей этой стоимости, которое на 1 превышает число месяцев расчетного периода. И на это количество показателей нужно будет поделить сумму всех значений остаточной стоимости, участвующих в вычислении, чтобы получить величину средней (средней за год) стоимости за расчетный период.

Например, для расчета за 1-й квартал потребуется 4 значения остаточной стоимости (обозначим их буквами):

Тогда средняя стоимость за 1-й квартал определится по формуле:

Сср = (a + b + c + d) / 4.

Причем даже в том случае, если имущество на какую-то (какие-то) из дат отсутствует или его остаточная стоимость имеет нулевое значение, этот показатель все равно участвует в расчете. То есть в сумму стоимости входит и нулевая ее величина, а в числе, соответствующем количеству показателей за период, учитывается и эта единица с нулевым значением стоимости.

Как определить остаточную стоимость основных средств, см. здесь.

Нюансы определения базы по кадастровой оценке

Налоговая база, зависящая от кадастровой оценки, возникает применительно к недвижимым объектам, имеющим вполне конкретное назначение (п. 1 ст. 378.2 НК РФ), после того как в субъекте РФ:

В случае соблюдения всех этих условий соответствующий объект в наступившем году имеет базой для обложения налогом кадастровую оценку, утвержденную для него на начало этого года. В течение всего года величина этой базы не меняется (п. 15 ст. 378.2 НК РФ), но может уменьшаться за счет льгот, введенных региональным законом.

Налог от кадастровой оценки придется считать отдельно в отношении каждого из таких объектов, применяя соответствующие коэффициенты, учитывающие:

Объект, вошедший в список подлежащих обложению налогом от кадастровой оценки (при условии, что он не относится к имуществу иностранной организации), уже никогда не попадет в базу, зависящую от средней (средней за год) стоимости (п. 2 ст. 378.2 НК РФ).

Пошаговую инструкцию по расчету налога на имущество с кадастровой стоимости привели эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Алгоритм расчета авансовых платежей по налогу на имущество

Несмотря на разницу в базах налогообложения, сумму аванса, причитающуюся к уплате за очередной отчетный период, рассчитывают по единой формуле: как ¼ произведения базы налогообложения на ставку налога (подп. 1 п. 12 ст. 378.2, п. 4 ст. 382 НК РФ).

То есть для средней стоимости расчет аванса окажется таким:

Аср — величина авансового платежа, рассчитанная для средней стоимости;

Сср — средняя стоимость имущества за отчетный период;

СНср — ставка налога, действующая для базы, рассчитанной от средней стоимости.

А аванс от кадастровой оценки рассчитается так:

Акад = Скад × СНкад / 4;

Акад — величина авансового платежа, рассчитанная от кадастровой стоимости;

Скад — кадастровая стоимость имущества, установленная на начало расчетного года;

СНкад — ставка налога, действующая для базы, представляющей собой кадастровую оценку.

Ключевые положения приведенного алгоритма закреплены в ст. 382 НК РФ, предписывающей соблюдать ряд правил в части имущества, базой для обложения которого налогом служит кадастровая оценка. Совместное прочтение ст. 378.2 и 382 НК РФ позволяет к числу этих правил отнести такие:

Рассчитанная по формуле сумма аванса может быть уменьшена на величину льготы, если в регионе установлена такая, которая позволяет снижать величину самого налогового платежа.

Итоги

Необходимость начисления авансов по налогу на имущество устанавливается законодательством того субъекта РФ, в котором находится объект налогообложения. Если авансы в регионе предусмотрены, то их нужно перечислить в бюджет в установленный регионом срок. Авансовый расчет по ним подавать не нужно. Формула, по которой рассчитывается величина аванса, не зависит от вида налоговой базы, но используется с особенностями, установленными для применения в отношении объектов, оцениваемых по кадастровой стоимости.